この記事でわかること

「親が亡くなって遺産を相続することになったけど、相続税はかかるのだろうか?」

「自分が死んだときのために相続税対策をしたいけど、現状ではどれぐらい相続税がかかるのだろうか?」

このような疑問を解決するためには、相続税を正しく計算し、どのように課税価格が決まるのかを理解することが大切です。

相続税は遺産総額だけでなく、正味の遺産額(負債などを差し引いた後の金額)をもとに算出されます。

遺産の評価や控除の適用に誤りがあると、納税額や無申告加算税などのペナルティにも影響するため注意が必要です。

相続税は各人(相続人)ごとに計算され、税率は遺産総額に応ずる形で累進課税が適用されます。

たとえば、総遺産が6億円を超える場合には税率が最も高くなり、逆に数千万円程度であれば700万円や3億円規模のケースとは異なる税額になります。

また、相続人の構成によっても税額は変わります。

配偶者がいるか、実子だけなのか、それとも父母が相続人となるのかによって、控除や税率の区分が異なります。

このように、相続税の計算は一見単純に見えても、実際には多くの変動要素が関係しているのです。

本記事では、相続税の計算手順とともに、控除や特例の使い方、さらに相続税を安くするための具体的な方法までをわかりやすく解説します。

目次

1章 相続税の税額シミュレーション

相続税は遺産を受け取ったときにかかる税金であり、累進課税制度が採用されています。

したがって、受け取った遺産の金額が増えれば増えるほど、相続税が高額になると理解しておきましょう。

詳細な税額計算の方法は次章で順序だてて解説しますが、相続財産の評価から行う必要があり非常に手間がかかります。

本章では「相続税がいくらくらいかかるのか知りたい」といった人向けに相続税の税額シミュレーションを紹介します。

シミュレーションを行う際には、相続財産の課税価格を正確に把握することが重要です。

課税価格とは、遺産の正味の価額(借入金や葬式費用を差し引いた後の金額)を指します。

実際の税額は、課税価格を基準に相続税率を掛け合わせて求めます。

また、税務署への申告が遅れた場合には延滞税や無申告加算税が課されるため、期限内の申告を心がけましょう。

1-1 相続税計算シミュレーターで税額の目安がわかる

このシミュレーターでは、①遺産の総額や②相続人の数、③配偶者の有無を入力すれば、相続人全員で納める相続税の金額が計算されます。

相続税額の合計がわかった後は、実際に遺産を相続する割合にしたがって各相続人の税額を計算可能です。

ただし、シミュレーターで計算される金額はあくまでも目安です。

実際に申告するときや、より正確な金額を知りたい場合は、次章で説明する手順で相続税を計算する必要があります。

1-2 相続税の早見表を用いても税額の目安がわかる

相続税は遺産総額のみでなく、相続人の人数や誰が相続人かで大きく税額が変わってきます。

そのため、単純に相続税率を掛けるだけでは計算できません。

相続税額を簡単に知りたい場合は、シミュレーションツールを使用するだけでなく、早見表の使用もおすすめです。

相続税の早見表とは、配偶者の有無や相続人の人数ごとに相続税額をまとめた表です。

ただし、早見表についても記載されている相続税額は目安であり、相続税の控除・特例についても配偶者控除しか使用していません。

そのため、具体的な相続税額を知りたい場合や節税対策を考えたい場合は、相続税を実際に計算する必要があります。

次の章では、相続税の具体的な計算方法を紹介します。

2章 相続税が課税される財産・課税されない財産

相続税は故人が所有していた預貯金や不動産などの財産だけでなく、死亡保険金や死亡退職金など故人の死亡を機に受け取った財産に対してもかかります。

一方で、墓地や仏壇などの祭祀財産については相続税がかかりません。

相続税の対象となる財産の課税価格を計算するときには、すべての遺産をそのまま合計するのではなく、負債を控除して正味の価額を求めます。

このとき、相続人ごとに異なる各人の相続分を考慮することで、より正確な課税対象額を算出できます。

本章では、相続税がかかる財産とかからない財産について詳しく見ていきましょう。

2-1 相続税がかかる財産

相続税が課税される財産は、亡くなった人から相続した現預金や不動産など形のある財産のほか、著作権のように形として表れない権利などです。

他にも、亡くなった人がお金を貸していた場合は、その貸付金にも相続税が課税されます。

【相続税がかかる財産の例】

- 現金や預金

- 土地や家屋など不動産

- 株式や債券など有価証券

- 貴金属や宝石

- 書画骨董

- 自動車

- 貸付金

- 営業権や著作権などの権利

上記の他にも、正式な遺産とは異なるものの故人の死亡を機に受け取った財産についても、相続税がかかります。

例えば、死亡保険金や死亡退職金は「みなし相続財産」と呼ばれ、相続税の課税対象となります。

【みなし相続財産】

- 死亡保険金

- 死亡退職金

なお、相続人が死亡保険金や死亡退職金を受け取った場合は「500万円×法定相続人の数」の金額が非課税となります。

このほか、生前に被相続人から贈与された財産にも一定の範囲で相続税が課税されます。

【生前贈与された財産で課税されるもの】

- 相続時精算課税制度を利用して贈与された財産

- 死亡前3~7年以内に贈与された財産

2-2 相続税が課税されない財産

亡くなった人から相続した財産の中には、相続税を課税することがふさわしくないものもあります。

例えば、仏壇や仏具のように日常的に礼拝しているものや、国や地方公共団体などに寄付した財産に相続税は課税されません。

【相続税が課税されないもの】

- 墓地や墓石、仏壇、仏具、神具などの祭祀財産

- 国や地方公共団体などに寄付した財産

など

純金の仏具は課税対象になることも

相続税対策として一時、純金の仏像や仏具を購入するという方法が話題になりました。

日常的に礼拝しているものは相続税が非課税になることに着目した方法です。

ただし、骨董品として価値があるなど投資の対象になっていると判断されれば相続税が課税されるので注意しましょう。

2-3 相続税の課税対象財産から控除できるもの

亡くなった人が借金や未払いの税金を残していた場合は、亡くなった人の相続財産から控除して相続税を計算可能です。

【課税対象財産から控除できるもの】

- 借入金

- 未払いの税金

- 葬式費用

など

このように、相続税を計算する前には課税対象となる財産、ならない財産を区別しなければなりません。

次の章では、相続税の計算方法をステップごとにわかりやすく解説していきます。

3章 相続税の具体的な計算方法

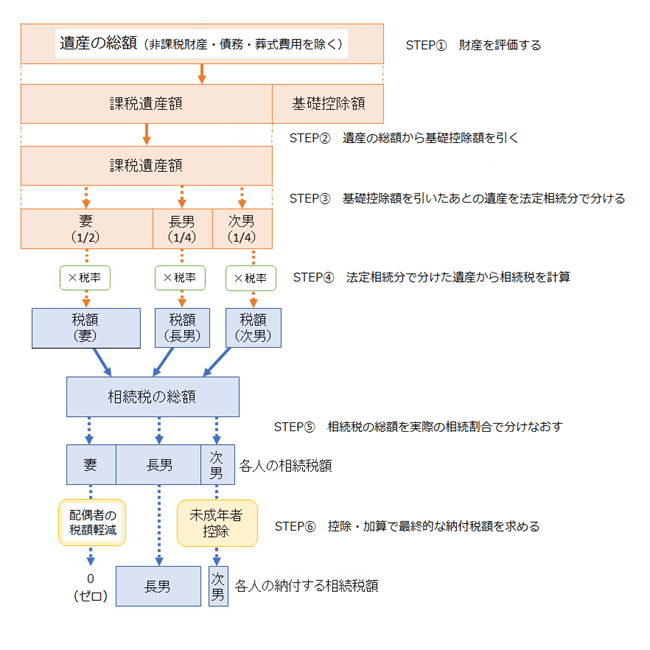

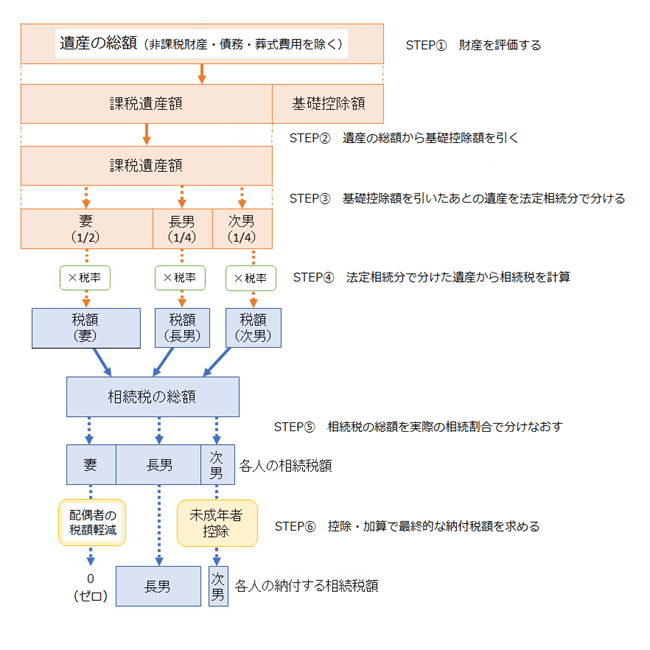

相続税計算時には、法定相続分で遺産を分けたものとして相続税額を計算し、その後で実際の相続分に応じて各相続人に割り振ります。

具体的な計算手順は、下記の通りです。

- 相続財産を評価する

- 遺産総額から基礎控除額を引く

- 基礎控除額を引いた後の遺産を法定相続分で分ける

- 法定相続分で分けた遺産から相続税の総額を計算する

- 相続税の総額を実際の相続割合で分けなおす

- 控除・加算で最終的な納付税額を求める

たとえば、総遺産が3億円の場合と6億円の場合では、税率と納税額が大きく異なります。

累進課税制度では、遺産が増えるにつれて応ずる税率が高く設定されており、最高税率は55%に達します。

この仕組みを理解したうえで、相続人の構成(配偶者・父母・実子など)を仮定しながら税額を試算するとよいでしょう。

それぞれ詳しく見ていきましょう。

STEP① 相続財産を評価する

はじめに、故人から相続した財産の価値を評価します。

相続税の計算では税額そのものの計算よりも、税額計算のもとになる財産の評価が最も重要で難しいポイントになります。

現金や預貯金については、金額や残高がそのまま相続税評価額となるので、評価額の算出は容易です。

一方で、株式など価値が日々変動する資産や、不動産や自動車など価値が明確に示されていない財産については、自分で相続税評価額を計算しなければなりません。

主な相続財産の評価方法は、下記の通りです。

| 相続財産 | 相続税評価額の計算方法 |

|---|---|

| 現金・預貯金 | 故人が亡くなった日の残高 |

| 宅地 | 路線価方式:宅地に面した道路ごとに定められた1㎡あたりの地価から評価額を計算する 倍率方式:固定資産税の算定基準である固定資産税評価額に所定の倍率を掛けて計算する https://green-osaka.com/online/inheritance-tax/land-route-value ▶詳しくはコチラ |

| 貸家建付地 | 借主の権利(借地権)を差し引いて価値を評価する ▶詳しくはコチラ |

| 家屋 | 固定資産税評価額 ▶固定資産税評価額の調べ方はコチラ |

| 貸家 | 固定資産税評価額×(1-借家権割合×賃貸割合) (借家権割合は全国一律で30%です) ▶詳しくはコチラ |

| 上場株式 | 下記のいずれか最も低い価額

|

| その他動産 | 売買された実例価格や専門家の鑑定結果などをもとに相続税評価額を決定する |

複雑な計算が必要な場合やミスなく相続税申告を行いたい場合は税理士に評価を依頼することをおすすめします。

STEP② 遺産総額から基礎控除を引く

次に、STEP①で評価した遺産の総額から基礎控除額を引きます。

遺産の総額から基礎控除額を引いた金額が相続税の課税対象額であり、遺産の総額が基礎控除額以下の場合は相続税が課税されず、税務署に申告する必要もありません。

相続税の基礎控除の計算式は「3,000万円+600万円×法定相続人の数」であり、法定相続人の人数によって基礎控除額は変動します。

また、相続税の基礎控除額を計算するときの相続人は誰でもよいわけではなく、民法で定められた法定相続人に限られます。

法定相続人となれる人物および優先順位は、下記の通りです。

| 常に相続人になれる | 配偶者 |

|---|---|

| 第1順位 | 子供や孫 |

| 第2順位 | 両親や祖父母 |

| 第3順位 | 兄弟姉妹や甥・姪 |

相続税の基礎控除を計算するときには、下記の点に注意しましょう。

- 相続放棄をした相続人も数に含めることができる

- 故人が養子を取っていた場合は、税務上の法定相続人に含められる人数に上限がある(実の子がいる場合は1人まで、実の子がいない場合は2人まで)

STEP③ 基礎控除額を引いた後の遺産を法定相続分で分ける

次に、遺産の総額から基礎控除額を引いた金額を法定相続分で分けます。

この時点では、実際の相続割合に関係なく法定相続分で分けます。

法定相続分とは民法で定められた相続割合であり、残された家族の構成に応じて下記のように定められています。

| 法定相続人 | 法定相続分 | 備考 | |

|---|---|---|---|

| 配偶者のみ | 配偶者100% | ||

| 配偶者+子 | 配偶者 | 2分の1 | 子が複数人いる場合は均等に分配 |

| 子 | 2分の1 | ||

| 配偶者+両親などの直系尊属 | 配偶者 | 3分の2 | ・親が複数人いる場合は均等に分配 ・被相続人に最も近い世代のみが相続人となる。親・祖父母ともに存命の場合でも、親のみが相続人となります。 |

| 両親などの直系卑属 | 3分の1 | ||

| 配偶者+兄弟・姉妹 | 配偶者 | 4分の3 | 兄弟・姉妹が複数人いる場合は均等に分配 |

| 兄弟・姉妹 | 4分の1 | ||

| 子のみ | 子100% | 子が複数人いる場合は均等に分配 | |

| 両親などの直系尊属のみ | 両親100% | 親が複数人いる場合は均等に分配 | |

| 兄弟・姉妹のみ | 兄弟・姉妹100% | 兄弟・姉妹が複数人いる場合は均等に分配 | |

同じ順位の相続人が複数いる場合は、上記の相続分を等分したものが1人あたりの相続分になります。

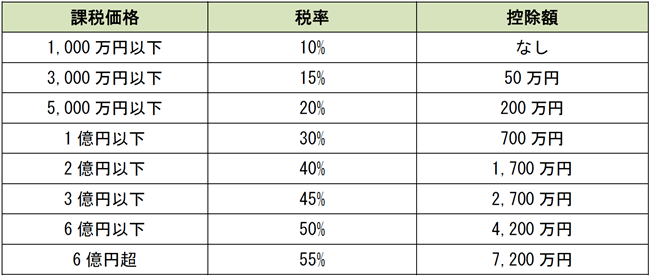

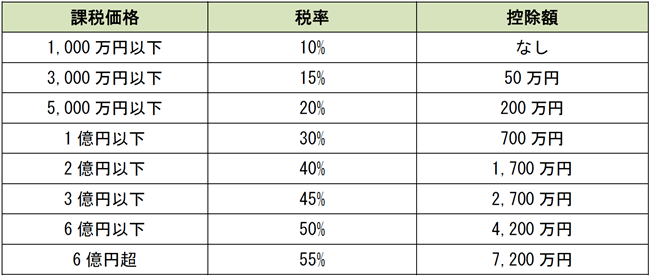

STEP④ 法定相続分で分けた遺産から相続税の総額を計算する

次に、法定相続分で分けた遺産をもとに相続税の総額を計算します。

相続税は、遺産が多くなればなるほど高い税率がかけられる累進課税という方式で課税されます。

実際に税額を計算するときは、下記の速算表を使います。

上記の2つの例を比較すると、遺産の額は2倍でも税額は2.75倍になっており、遺産が多いほど税額が高くなることがわかります。

STEP⑤ 相続税の総額を実際の相続割合で分けなおす

次に、STEP④で求めた税額を相続人全員分合算して、実際に遺産を相続した割合で分けなおします。

法定相続分で税額を計算したままでは、実際に遺産を多く相続した人は税負担が軽くわずかな遺産しか相続していない人は税負担が重くなります。

税額の合計を実際の相続割合で分け直すと、相続人同士の不公平が解消されます。

【例】STEP④で求めた税額は、相続人Aが1,100万円、相続人Bが400万円、相続人Cも400万円であったが、実際には遺産を3等分している場合。

- 相続税の総額=1,100万円+400万円+400万円=1,900万円

- 各相続人の税額=1,900万円×1/3≒633万3,300円(100円以下は切り捨てます)

STEP⑥ 控除・加算で最終的な納付税額を求める

STEP⑤で各相続人が納める税額が計算できました。

しかし、これで決定ではありません。

相続税には配偶者や未成年者、障害者について税額を差し引く制度があります。

一方、兄弟姉妹や孫、あるいは他人が相続したときには、相続税が2割加算されてしまいます。

このように、相続税の控除や加算を行い、最終的な納付額が決定する仕組みです。

次の章では、相続税の控除や特例について詳しく解説します。

5章 相続税の控除・特例

相続税には、配偶者控除や小規模宅地等の特例など様々な控除や特例が用意されています。

主な控除や特例は、下記の通りです。

- 小規模宅地等の特例

- 相続税の配偶者控除

- 未成年者控除

- 障害者控除

- 贈与税額控除

- 相次相続控除

- 外国税額控除

配偶者控除や小規模宅地等の特例などを適用した後の納税額は、各相続人の課税価格に基づいて計算されます。

控除を適用し忘れた場合や、適用要件を誤解していた場合には、後日税務署から延滞税が発生することもあります。

節税対策を行う際には、相続人各人の状況に合わせた最適な控除の組み合わせを検討しましょう。

それぞれ詳しく見ていきましょう。

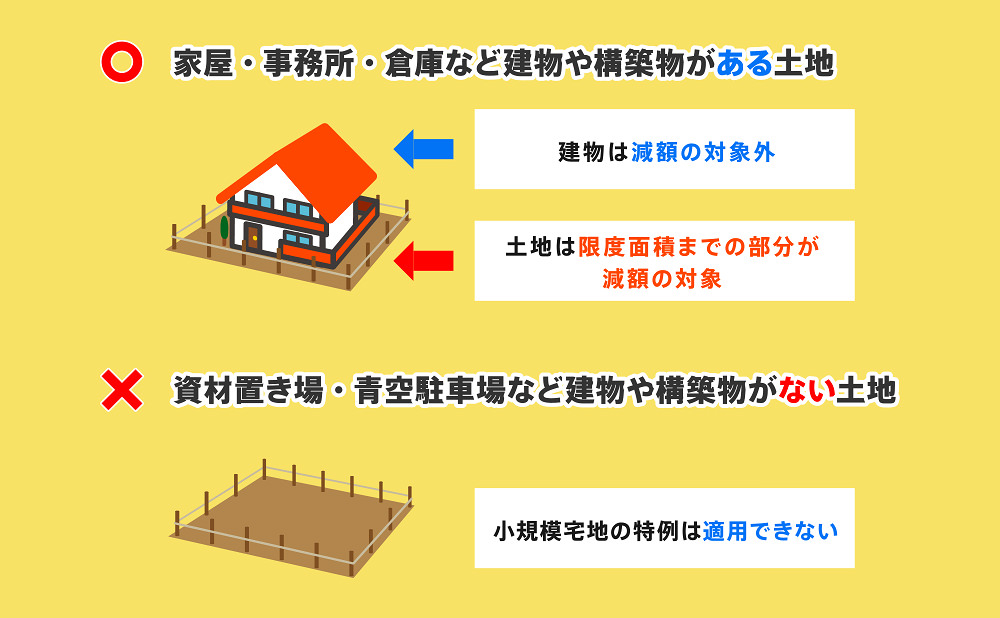

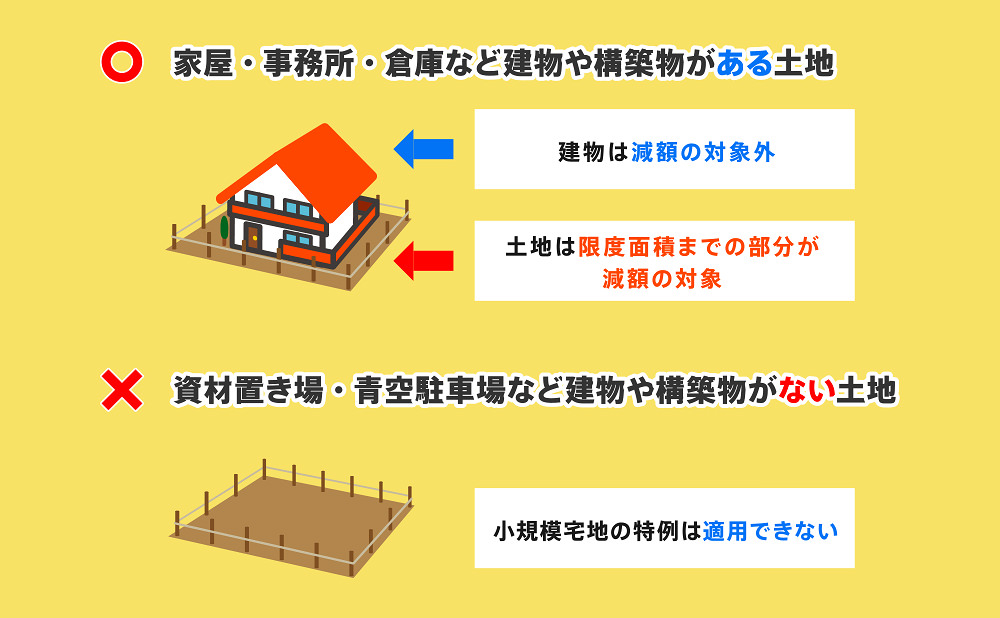

5-1 小規模宅地等の特例

小規模宅地等の特例とは、亡くなった人から受け継いだ土地の相続税評価額を最大8割減額できる制度です。

小規模宅地等の特例の限度面積や減額割合は、土地の種類ごとに下記のように設定されています。

| 用途 | 区分 | 限度面積 | 減額割合 |

|---|---|---|---|

| 自宅 | 特定居住用宅地等 | 330㎡ | 80% |

| 収益物件 | 貸付事業用宅地等 | 220㎡ | 50% |

| 事業用地 | 特定事業用宅地等 (特定同族会社事業用宅地等) | 400㎡ | 80% |

小規模宅地等の特例では、土地の種類ごとに要件が設定されています。

要件を満たすかわからない場合は、相続に強い税理士に相談してみましょう。

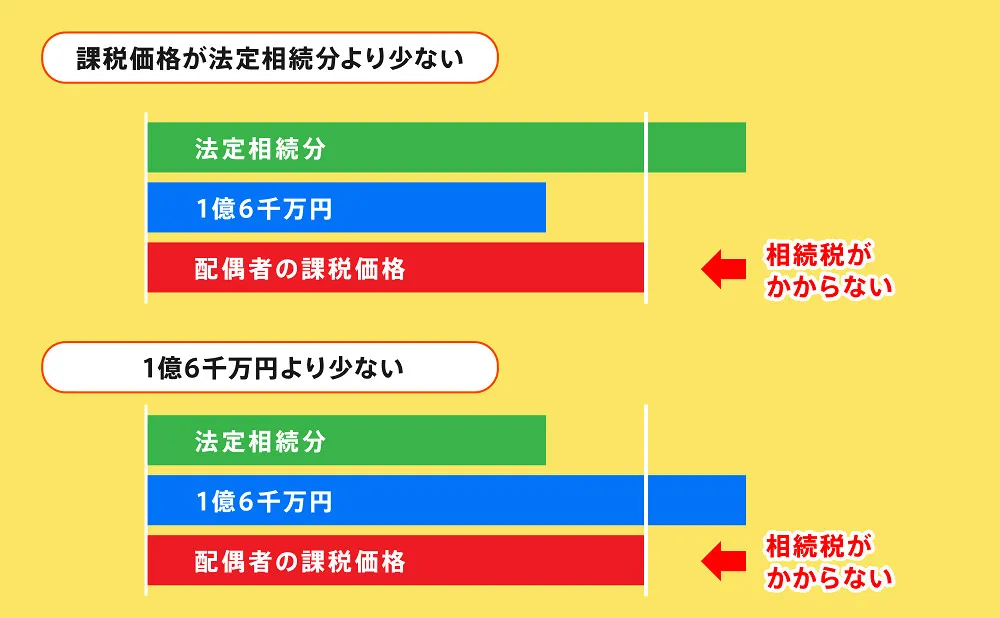

5-2 相続税の配偶者控除

相続税の配偶者控除とは、配偶者が相続した遺産を下記の金額まで非課税にする制度です。

- 1億6,000万円

- 法定相続分

※いずれか多い方の金額が適用されます

上記のように、配偶者が遺産を相続した場合、最低でも1億6,000万円までは相続税がかかりません。

ただし配偶者控除を適用した結果、相続税がかからなくなったとしても相続税の申告は必要であり、申告を忘れてしまうと配偶者控除を適用できなくなるのでご注意ください。

なお、相続税の配偶者控除があるからといって配偶者に遺産を多く相続させると、二次相続の際に税負担が重くなる可能性があるからです。

5-3 未成年者控除

未成年者控除は、相続人に未成年者が含まれるときに適用できる制度であり「(18歳-相続時の年齢)×10万円」を控除可能です。

相続税の未成年者控除の概要は、下記の通りです。

| 概要 | 相続人に未成年者が含まれるときに適用できる控除 |

|---|---|

| 適用要件 |

|

| 控除額 | (18歳-相続時の年齢)×10万円 |

なお、相続税の未成年者控除の控除枠が余った場合には、未成年者の相続人本人だけでなく扶養義務者も控除枠を使用できます。

ただし、未成年者控除の余った控除枠を使用できるのは、扶養義務者かつ相続人にあたる人物なのでご注意ください。

5-4 障害者控除

相続税の障害者控除とは、相続人の中に障害者がいる場合に受けられる控除であり、要件は下記の通りです。

- 法定相続人であること

- 相続または遺贈で財産を承継したこと

- 相続開始日に日本に居住していること

- 相続開始日に障害者であること

相続税の控除額は下記の金額で計算でき、相続税額より控除額の金額が上回る場合は障害者の扶養義務者の相続税額から残額を控除できます。

| 一般障害者の場合 | (85歳-相続開始日の障害者の年齢)×10万円 |

|---|---|

| 特別障害者の場合 | (85歳-相続開始日の障害者の年齢)×20万円 ※(85歳-相続開始日の障害者の年齢)に端数があるときは切り上げ。 |

5-5 贈与税額控除

贈与税額控除とは、相続までの3~7年間に財産の贈与を受けており贈与税を納めた場合に利用できる制度です。

相続発生3~7年以内に生前贈与を受けていた場合には、贈与財産も相続税の課税対象となります。

しかし、過去に贈与税を払っていて再び相続税を払うと二重課税になってしまいます。

したがって、二重課税を避けるために、相続までの3~7年間に財産の贈与を受けており贈与税を納めた場合には贈与税額控除により相続税の税額控除を適用可能です。

5-6 相次相続控除

相次相続控除とは、10年の間に相続税を納税する相続が2回以上あった場合に税額を一定額差し引くことができる制度です。

短期間のうちに相続が繰り返し発生してしまうと、遺族の税負担が重くなってしまいます。

このような負担を軽減するために設定された制度が相次相続控除です。

相次相続控除の金額を計算する手続きは非常に大変なので、適用する際には相続に詳しい税理士に相談することをおすすめします。

5-7 外国税額控除

外国税額控除とは、海外の遺産について外国で相続税にあたる税金を納めた場合にその一定額を差し引く制度です。

相続税に関するルールは各国によって異なり、海外と日本の両方で相続税がかかる場合もあります。

相続税額控除は、海外の相続税と日本の相続税の二重課税を避けるために設定されている制度です。

日本では、故人が保有していた財産については、国内財産・海外財産問わず相続税の対象となります。

ただし、故人と相続人の両方が10年以上海外に居住している場合は、故人の国内財産のみ課税の対象です。

6章 相続税を安くするための生前対策

生前対策のために相続税を計算した人の中には、税額の高さに驚いた人もいるかもしれません。

本章では、相続税を少しでも安くするための生前対策をご紹介します。

相続税は故人の死亡時点の財産の評価額をもとに計算します。

相続が発生してからでは相続税を安くする対策は限られますが、生前であれば相続財産を減らす節税対策ができます。

主な相続税対策の方法を詳しく見ていきましょう。

6-1 現預金を不動産に換えて財産の評価額を低くする

宅地や建物は路線価や固定資産税評価額で評価しますが、路線価や固定資産税評価額は実際の市場価格の7~8割程度であるケースが多いです。

そのため、現金や預貯金で遺産を遺すよりも、不動産を購入して遺す方が相続税を節税できる可能性があります。

購入した不動産は親族を住まわせる、賃貸に出して収益を得るといった方法で活用可能です。

ただし、全部不動産に変えてしまって納税資金がなくなってしまうことがないように注意しましょう。

6-2 贈与税の非課税限度額内で生前贈与する

相続財産を減らす節税対策としては、生前贈与も有効です。

通常、生前贈与をすると相続税よりも高い贈与税が課税されますが、一定の非課税限度額内であれば贈与税を負担することなく贈与ができるからです。

例えば、贈与税の基礎控除額である110万円以内の贈与を繰り返すことで、まとまった額の財産を非課税で贈与できます。

ただし、相続人に対する死亡前3~7年以内の贈与には相続税がかかることに注意が必要です。

他にも、複数年にわたる贈与をまとめて約束すると、一括で贈与したことになり贈与税がかかる場合もあります。

このほか、贈与税には次のような非課税制度があり、下記の制度を利用して贈与した財産は、死亡前3~7年以内の贈与でも相続税の対象にはなりません。

- 贈与税の配偶者控除

- 住宅取得等資金贈与の非課税の特例

- 教育資金一括贈与の非課税の特例

- 結婚・子育て資金一括贈与の非課税の特例

なお、生前贈与による節税対策では、贈与をしすぎたことで自分自身の生活資金に困るという事例も見られます。

税理士にアドバイスを受けて慎重に判断することをおすすめします。

生前対策では、資産の評価を下げて将来の課税価格を減らすことが目的になります。

たとえば、現金を不動産に変えることで評価額を抑えたり、贈与を分散して行うことで将来の納税額を減らすことが可能です。

なお、申告や納付を怠ると無申告加算税が課される場合があるため、早めに専門家へ相談しましょう。

生前贈与加算が死亡前3年から7年に延長されます

2024年1月1日以降は生前贈与加算が死亡前3年から7年に延長され、生前贈与をしてから7年以内に贈与者が亡くなると、贈与財産を相続税の課税対象財産に含めなければなりません。

これまで贈与財産を相続税の課税対象財産に含めなければならないのは、死亡前3年以内に行われた生前贈与だったのに対して2024年以降は死亡前7年以内と期間が延長されてしまいます。

そのため、贈与者が高齢の場合、暦年贈与が難しくなったともいえるでしょう。

なお、死亡4~7年以内に行われた生前贈与を相続税の課税対象財産に含めるときには、合計金額に対して100万円の控除を適用できます。

また、生前贈与加算の対象になる人物は、相続や遺贈によって財産を受け取った人のみです。

そのため、財産を遺贈で取得していない子供の配偶者や孫に死亡直前に贈与していたとしても、生前贈与加算の対象にはなりません。

まとめ

相続税は遺産総額に対してかかるため、計算時には亡くなった人の相続財産調査を行わなければなりません。

また、亡くなった人が株式や不動産を所有していた場合は、財産の相続税評価額を算出しなければなりません。

相続税評価額の算出は専門的な知識や経験も必要ですし、間違えてしまうと相続税の計算結果も変わってしまうのでご注意ください。

財産の種類が多く自分で相続税を計算するのが難しい場合は、相続に強い税理士に相談するのが良いでしょう。

グリーン司法書士法人では、相続についての相談をお受けしています。

初回相談は無料ですし、信頼できる税理士の紹介も可能ですので、まずはお気軽にお問い合わせください。

よくあるご質問

遺産が3,000万円の場合の相続税はいくらですか?

遺産が3,000万円の場合、遺産総額<相続税の基礎控除となるので、相続税の申告や納税は必要ありません。

ただし、遺産が3,000万円だった場合は相続財産調査に漏れがないか、評価方法を間違えていないか確認しておきましょう。

相続税の税率は何%ですか?

相続税の税率は累進課税制度を採用しており、遺産の金額ごとに10%から55%の税率が設定されています。

相続税計算時に土地の評価は自分でできますか?

土地の相続税評価額を自分で計算するのは難易度が高いため、あまりおすすめできません。

相続した土地が一般的な宅地であれば自分で計算できる場合もありますが、角地にある場合や面積が広い場合は計算が複雑になるためです。

相続時精算課税制度とは?メリデメから手続方法まで専門家が徹底解説

相続時精算課税制度とは?メリデメから手続方法まで専門家が徹底解説

小規模宅地等の特例とは?適用要件や土地の種類・手続きの流れまとめ

小規模宅地等の特例とは?適用要件や土地の種類・手続きの流れまとめ