相続税を計算するには、不動産の「相続税評価額」を調べる必要があり、土地は「路線価」をもとに評価するのが基本です。

路線価とは、国税庁が毎年7月に公表している道路ごとの土地価格のことで、相続税の算定基準となります。

固定資産税評価額と混同しやすいのですが、相続税の計算では必ず路線価を確認しなければなりません。

本記事では、路線価の調べ方や固定資産税評価額の確認方法をわかりやすく解説します。

目次

1章 相続した不動産の固定資産税評価額の調べ方

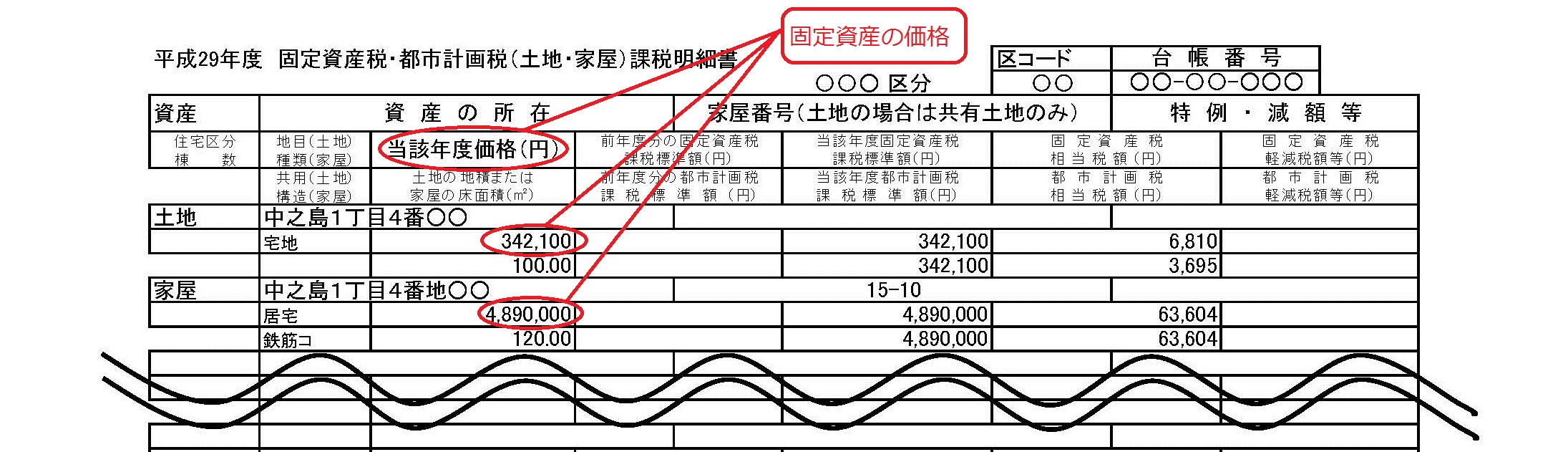

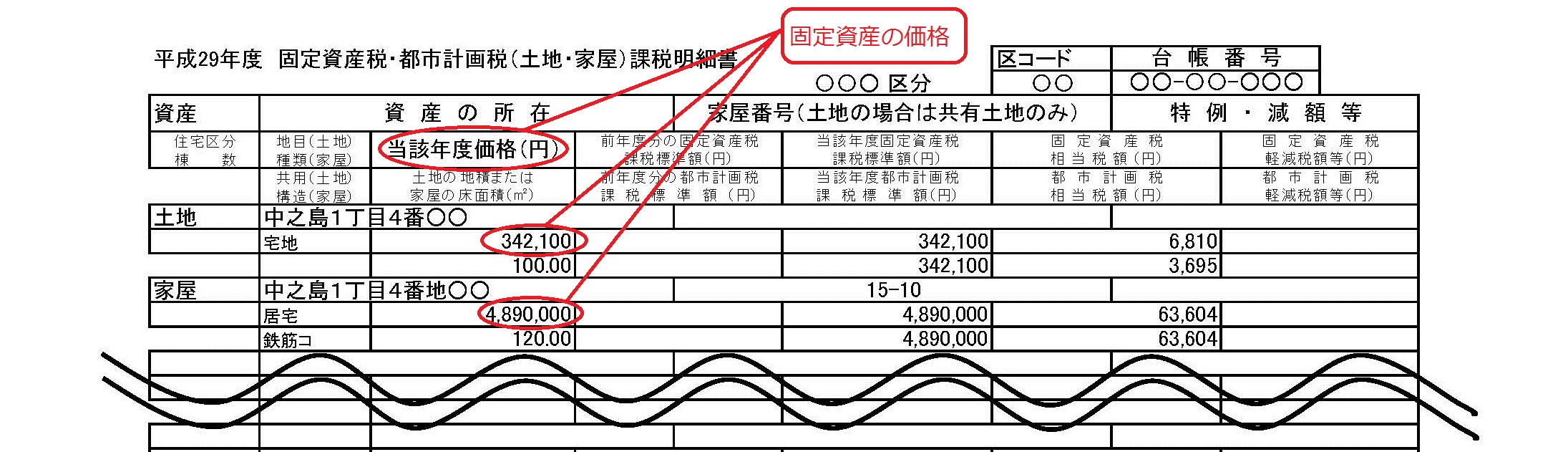

相続した不動産の固定資産税評価額を調べるには、固定資産税課税明細書を確認するのが最も手軽です。

固定資産税課税明細書が見つからない場合は、固定資産評価証明書の取得や名寄せ帳の確認も行いましょう。

相続不動産の固定資産税評価額を調べる方法は、主に下記の3つです。

- 課税明細書を確認する

- 固定資産評価証明書を取得する

- 名寄帳(固定資産課税台帳)を確認する

それぞれ詳しく見ていきましょう。

1-1 課税明細書を確認する

固定資産税課税明細書を確認すれば、不動産の固定資産税評価額がわかります。

固定資産税課税明細書とは、毎年4月ごろに固定資産税・都市計画税の納税通知書と一緒に届く書類です。

固定資産税課税明細書のサンプルは、下記の通りです。

相続した不動産の価値や固定資産税評価額を知りたい場合は、故人の自宅を整理し固定資産税課税明細書を探してみるのが良いでしょう。

1-2 固定資産評価証明書を取得する

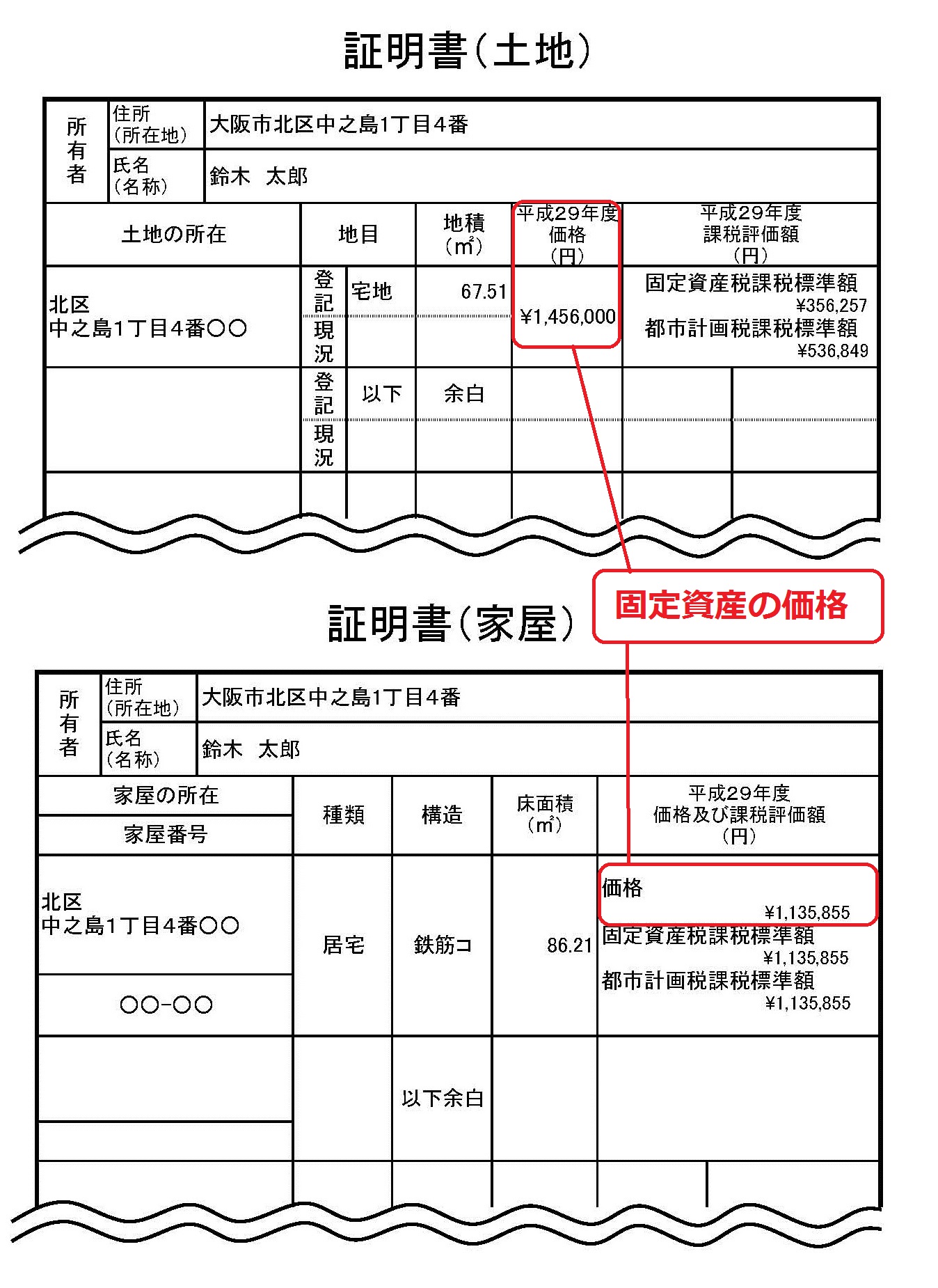

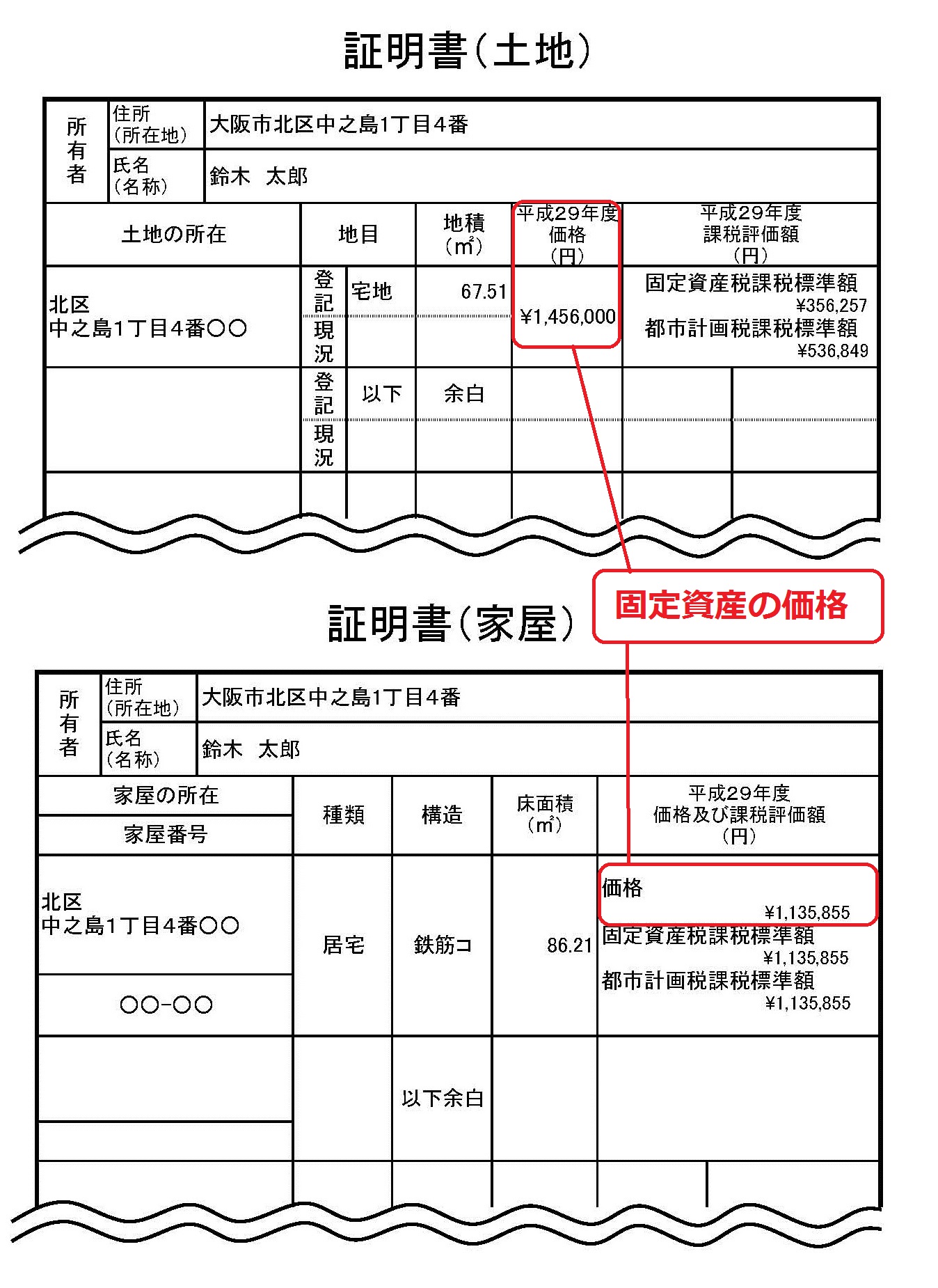

故人の自宅などで固定資産税課税明細書が見つからなかった場合は、自治体窓口で固定資産評価証明書を取得しましょう。

固定資産評価証明書とは、所有している不動産の情報や固定資産税評価額が記載されている証明書です。

固定資産評価証明書のサンプルは、下記の通りです。

固定資産評価証明書は不動産の所在地を管轄する市区町村役場や市税・都税事務所などで発行してもらえます。

固定資産評価証明書の発行方法は、下記の通りです。

| 発行できる人 |

|

| 発行先 |

|

| 発行費用 | 1物件につき300円程度 |

| 必要書類(相続発生後に取得するケース) |

|

相続した土地の名義変更を行うときには、最新の固定資産税評価額をもとに登録免許税を計算しなければなりません。

そのため、故人の自宅を整理して古い年度の固定資産税課税明細書が見つかった場合は、上記の方法で最新のものを取得しましょう。

1-3 名寄帳(固定資産課税台帳)を確認する

名寄帳とは、土地や家屋の情報を所有者ごとにまとめた一覧表です。

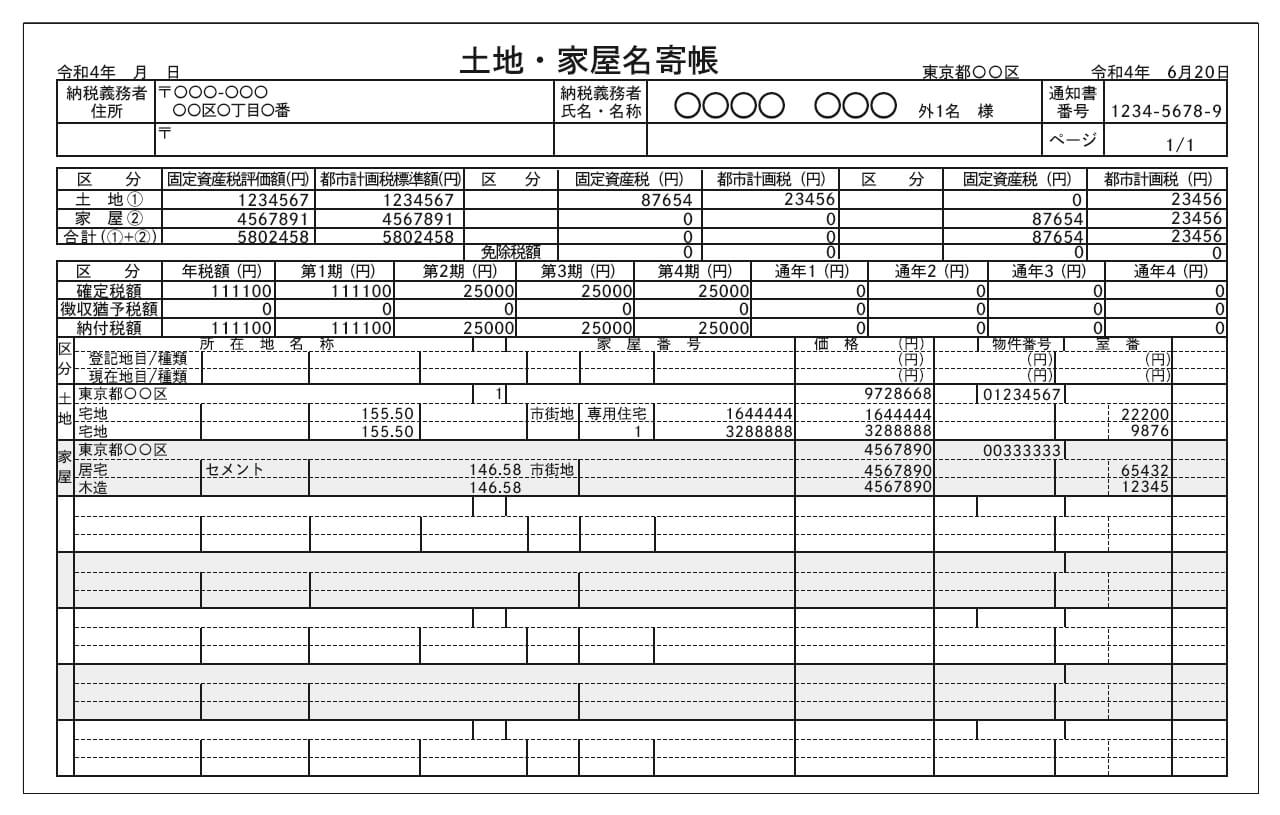

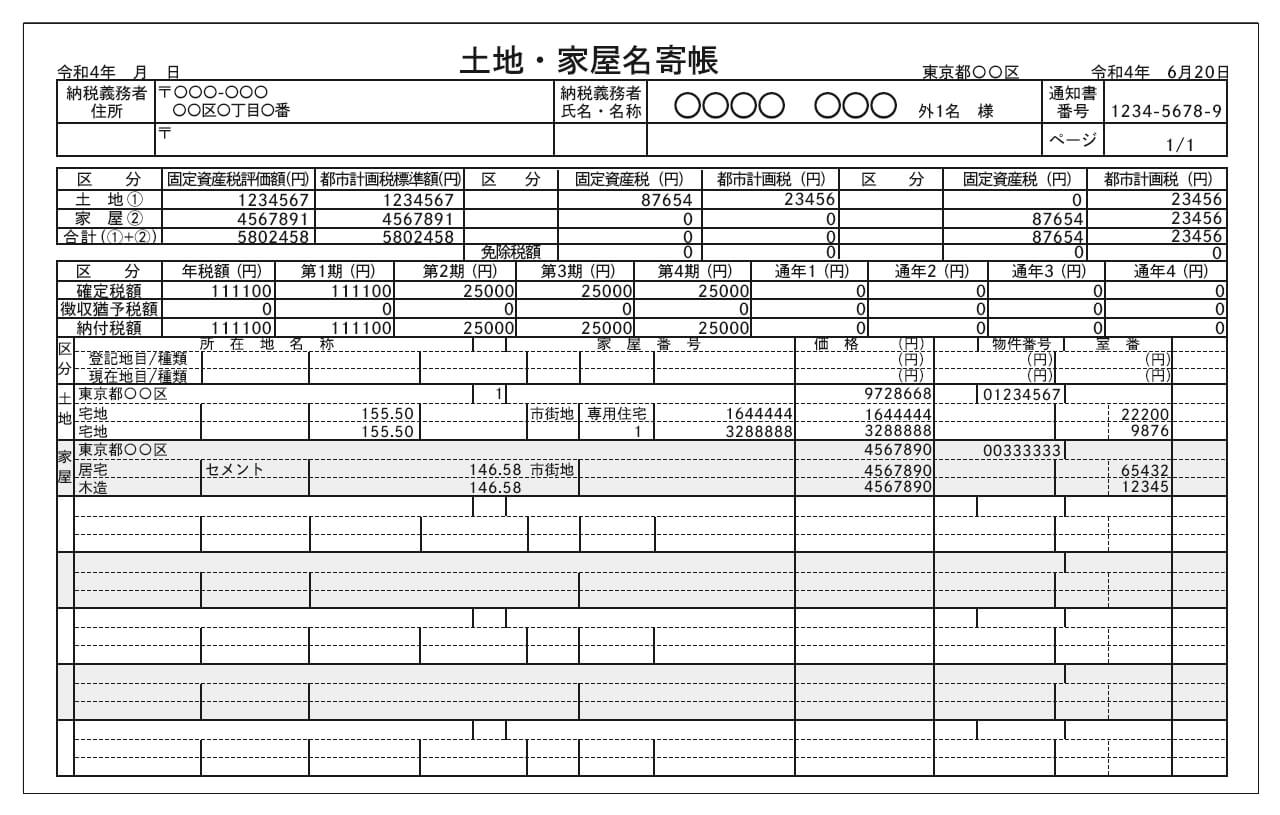

名寄帳を取得すれば、亡くなった人が所有していた土地や建物を一覧で確認でき、サンプルは下記の通りです。

名寄帳は各自治体が発行しており、自治体ごとに「固定資産課税台帳」「土地・家屋名寄帳」などと名称が異なる場合もあります。

名寄帳で確認できる情報は、下記の通りです。

- 所有者の氏名・住所

- 不動産に関する情報(地番や地目、地積など)

- 固定資産税の評価額

- 固定資産税の課税標準額

- 固定資産の税額

亡くなった人が所有していた不動産について相続人が把握できていない場合や故人が複数の不動産を所有していた場合は、名寄帳を確認するのがおすすめです。

2章 固定資産税評価額の算出方法

固定資産税評価額の算出方法は、土地と建物によって違います。

土地は路線価方式もしくはその他の宅地評価法(標準値方式)を用いるのに対し、建物は再建築価格方式で計算します。

それぞれの算出方法を詳しく見ていきましょう。

2-1 土地の固定資産税評価額の算出方法

土地の固定資産税評価額は、路線価方式もしくはその他の宅地評価法(標準値方式)で算出します。

路線価とは道路に面している土地(宅地)の1㎡あたりの価額です。

物件に面している道路に路線価が設定されている場合は路線価方式によって固定資産税評価額を計算し、路線価が設定されていない土地はその他の宅地評価法(標準値方式)で計算します。

その他の宅地評価法(標準値方式)とは、近隣地域の道路状況や公共施設との距離などの決定される標準宅地をもとに固定資産税評価額を計算する方法です。

2-2 建物の固定資産税評価額の算出方法

建物の固定資産税評価額は再建築価格方式によって算出します。

再建築価格方式とは、評価する建物を同じ土地に新築した場合にかかる費用をもとに固定資産税評価額を計算する手法です。

具体的には、下記の流れで評価額を計算します。

- 固定資産評価基準に基づき、建物の再建築費評点数を計算する

- 1で計算した再建築費評点数に「経年減点補正率」「床面積」「評点1点あたりの価格」を掛ける

このように、固定資産税評価額の計算は非常に複雑です。

しかし、固定資産税や都市計画税は自分で税額を計算する必要がなく、自治体が計算し納税通知書を送付してくれます。

そのため、自分で土地や建物の固定資産税評価額を計算する機会はほぼないといってよいでしょう。

3章 固定資産税評価額から登録免許税を計算する方法

本記事の冒頭で解説したように、相続した不動産を名義変更する際には登録免許税を納税する必要があり、登録免許税は最新の固定資産税評価額をもとに計算します。

固定資産税評価額から登録免許税を計算する流れは、下記の通りです。

- 相続した不動産の固定資産税評価額を調べる

- すべての不動産の評価額を合算する

- 合算額のうち1,000円未満の端数を切り捨て課税標準額を計算する

- 課税標準額に税率0.4%を掛ける

- 税額のうち100円未満の金額を切り捨てる

4章 不動産を相続したときの注意点

亡くなった人から土地や建物などの不動産を受け継いだ場合は、名義変更手続きや相続税の申告が必要です。

不動産の相続時には、下記の点に注意しておきましょう。

- 不動産の相続時には名義変更手続きが必要になる

- 相続税の計算・申告には相続税評価額を使用する

- 固定資産税がかからない土地は課税明細書に記載されていない

それぞれ詳しく解説していきます。

4-1 不動産の相続時には名義変更手続きが必要になる

亡くなった人から土地や建物を受け継いだ場合は、名義変更手続きが必要です。

不動産の名義変更手続きは、法務局にて相続登記の申請を行います。

相続登記の流れは、下記の通りです。

- 相続した不動産に関する情報を集める

- 故人および相続人に関する情報を集める

- 故人が遺言書を用意していない場合は遺産分割協議を行う

- 不動産の所在地を管轄する法務局を特定する

- 登録免許税を計算する

- 登記申請書を作成する

- 登記申請書および必要書類を管轄法務局に申請する

故人が複数の不動産を所有していた場合や相続した不動産に関する情報が不足していると、必要書類を集めるだけでも非常に手間がかかります。

相続登記は自分で行うこともできますが、司法書士に依頼も可能なので、ミスなくスムーズに行いたい場合は依頼することもご検討ください。

これまで相続登記は義務化されておらず、相続人の意思によって行うとされていました。

しかし、2024年4月からは相続登記が義務化され、相続発生から3年以内に相続登記をしない場合には10万円以下の過料が科される恐れがあります。

なお、相続登記の義務化は過去に発生した相続においても適用されます。

そのため、まだ相続登記がおすみでない土地をお持ちの人は早めに手続きをすませましょう。

相続登記は自分でも行えますが、司法書士に依頼すれば数万円程度で代行可能です。

グリーン司法書士法人でも相続登記に関する相談をお受けしていますので、お気軽にお問い合わせください。

4-2 相続税の計算・申告には相続税評価額を使用する

亡くなった人が不動産を遺していた場合は名義変更手続きだけでなく、相続税の申告が必要な場合もあります。

不動産にかかる相続税を計算する際には、亡くなった人が所有していた土地や建物を固定資産税評価額ではなく「相続税評価額」で計算しなければなりません。

建物は固定資産税評価額を相続税評価額として計算しますが、土地の相続税評価額は路線価方式もしくは倍率方式によって算出する必要があります。

一般的に相続税評価額は固定資産税評価額よりも高くなることが多いため、誤って固定資産税評価額で相続税を計算してしまうと申告漏れと指摘される恐れがあります。

不動産が遺産に含まれる場合、相続税の計算が難しくなるので、相続に詳しい税理士に相談することも検討しましょう。

4-3 固定資産税がかからない土地は課税明細書に記載されていない

本記事の1章で紹介したように、固定資産税評価額を調べるには固定資産税課税明細書を確認するのが手っ取り早くおすすめです。

しかし、課税明細書に記載されている不動産はあくまでも固定資産税がかかる土地のみである点に注意しましょう。

例えば、下記のように固定資産税がかからない土地は固定資産税課税明細書には記載されません。

- 課税標準額が30万円未満の土地

- 公的な性質の強い土地(墓地や保安林など)

- 公共の道路に面している土地(私道など)

上記の土地は、固定資産税こそかからないものの相続時には名義変更手続きや相続税申告が必要です。

相続税の申告漏れや名義変更手続きをし忘れないように、相続発生時には固定資産税課税明細書のみを確認するのではなく、名寄帳を取得し漏れなく相続不動産を特定しましょう。

故人と疎遠であり不動産に関する情報を集めるのが難しい場合や確実に手続きをすませたい場合は、相続に詳しい司法書士に名義変更手続きや不動産に関する調査を依頼するのもおすすめです。

まとめ

不動産を相続した場合、故人から相続人に名義変更手続きが必要です。

名義変更の際には登録免許税を納める必要があり、登録免許税は固定資産税評価額をもとに計算します。

亡くなった人が所有していた不動産の固定資産税評価額を調べる際には、固定資産税課税明細書や固定資産評価証明書を確認するのが良いでしょう。

ただし、固定資産税課税明細書には固定資産税がかからない不動産に関する情報は記載されていないのでご注意ください。

様々な可能性を考慮し、漏れなく相続手続きを完了させたいのであれば、自分で手続きするのではなく相続に詳しい司法書士に相続登記を依頼することも検討しましょう。

グリーン司法書士法人では、相続登記に関する相談をお受けしています。

初回相談は無料、かつオンラインでの相談も可能ですので、まずはお気軽にお問い合わせください。

よくあるご質問

相続した土地の評価額はどのように確認しますか?

相続した土地の評価額を確認するには、まず故人の「固定資産税課税明細書」を探すのが手軽です。

見つからない場合は、お住まいの市区町村役場などで「固定資産評価証明書」を取得し、そこに記載された土地の「固定資産税評価額」を基に確認できます。土地の価格を簡単に調べる方法はありますか?

国税庁が公表する「路線価図」や「評価倍率表」を使っておおよその相続税評価額を算出できます。

都市部などでは「路線価方式」、それ以外の地域では「倍率方式」で土地の評価額を求めるのが一般的です。