相続人に未成年者が含まれる場合、未成年者控除を適用できます。

未成年者控除は相続税額から直接控除できるので節税効果が大きい制度です。

相続人に未成年者が含まれる場合には、適用要件を満たしているか確認しておきましょう。

未成年者控除は(18歳-相続時の年齢)×10万円で計算でき、余った控除額は未成年者の相続人だけでなく、扶養義務者も活用できます。

ただし、未成年者控除を適用するには、未成年者の相続人が少しでも財産を相続もしくは遺贈で取得しなければなりません。

本記事では、相続税の未成年者控除とは何か、適用要件や控除額を解説します。

相続人に未成年者が含まれるときの相続手続きについては、下記の記事でも詳しく解説しています。

1章 相続税の未成年者控除とは

相続税には様々な控除が用意されていますが、その中のひとつが未成年者控除です。

未成年者控除は、相続人に未成年者が含まれるときに適用できます。

相続税の未成年者控除の概要は、下記の通りです。

| 概要 | 相続人に未成年者が含まれるときに適用できる控除 |

| 適用要件 |

|

| 控除額 | (18歳-相続時の年齢)×10万円 |

上記のように、相続税の未成年者控除は相続人の年齢以外にもいくつかの要件を満たさなければなりません。

次の章では、未成年者控除の適用要件を詳しく解説していきます。

2章 相続税の未成年者控除の適用要件

相続税の未成年者控除を適用するには、下記の4つすべての要件を満たさなければなりません。

- 相続開始日に未成年者である

- 相続もしくは遺贈で財産を取得した

- 法定相続人である

- 相続開始時に日本国内に住所がある

それぞれ詳しく解説していきます。

2-1 相続開始日に未成年者である

相続税の未成年者控除の適用要件のひとつは、相続開始時点で相続人が未成年者であることです。

18歳未満の相続人であれば、生まれてすぐの赤ちゃんでも未成年者控除を適用できます。

また、相続発生時点で母親のお腹にいる胎児も生まれた後は相続人になるので、適用可能です。

成人年齢が2022年4月1日から20歳から18歳に引き下げられたことにより、未成年者控除の対象年齢も引き下げられています。

そのため、2022年4月1日より前に発生した相続に関しては、20歳以下の相続人が未成年者控除を適用できます。

2-2 相続もしくは遺贈で財産を取得した

未成年者控除を適用するには、相続もしくは遺贈で財産を少しでも取得している必要があります。

相続が発生したとしても、未成年者の相続人が1円も遺産を取得しなかった場合は控除を適用できません。

【条件】

- 父親が亡くなった

- 相続人は配偶者である母親と長男(未成年者)

- 財産は配偶者がすべて相続した

例えば、上記のケースでは長男は財産を相続していないので、未成年者控除を適用できません。

2-3 法定相続人である

未成年者控除を適用するには、遺産を受け継いだ未成年者が法定相続人でなければなりません。

法定相続人とは、法律によって遺産を相続できると決められた人物です。

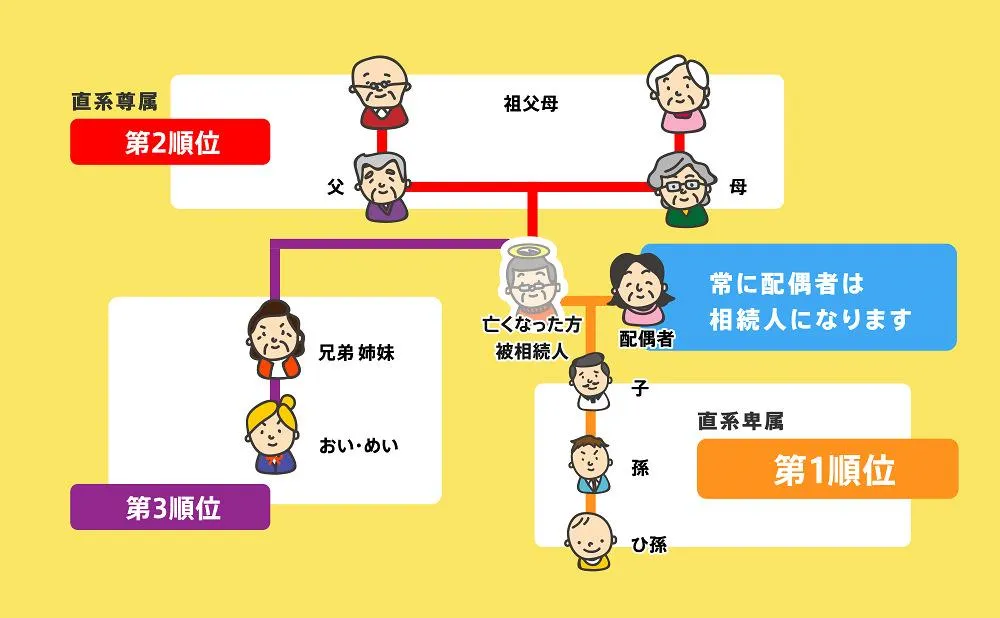

法定相続人は、下記のように決められています。

| 配偶者 | 常に相続人になる |

| 故人の子供・孫 | 第1順位 |

| 故人の親・祖父母 | 第2順位 |

| 故人の兄弟姉妹や甥・姪 | 第3順位 |

優先順位の高い相続人がいる場合には、法定相続人にはなれません。

また、故人の孫が法定相続人になれるときは、本来であれば相続人になる故人の子供がすでに亡くなっていて代襲相続が発生するケースや孫が故人と養子縁組をしているケースのみです。

一方で、故人が遺言書を作成し孫に財産を相続させる場合もあるでしょう。

このようなケースでは、孫は法定相続人ではないので、未成年者であっても控除を適用できません。

2-4 相続開始時に日本国内に住所がある

相続税の未成年者控除を適用するには、相続開始時点で日本国内に住所がなければなりません。

未成年者かつ法定相続人で財産を相続したとしても、海外在住者の場合は控除を適用できない点に注意が必要です。

ただし、下記の要件を満たす場合には海外に住所がある相続人でも未成年者控除を適用できます。

- 相続人日本国籍を持っている

- 故人もしくは相続人のどちらかが相続開始前5年以内に日本国内に住所を持っている

例えば、未成年の相続人が日本国籍を持っていて、3年前から海外に留学している場合には控除を適用可能です。

3章 相続税の未成年者控除の計算方法

相続税の未成年者控除の金額は、下記の計算式で算出します。

(18歳-相続開始日の未成年者の年齢)✕10万円

※2022年4月1日より前の相続の場合は20歳

※相続開始日の未成年者の年齢は、端数を切り捨てる

例えば、下記ケースの未成年者控除の金額を計算してみましょう。

【条件】

- 相続人開始日の未成年者の年齢:14歳9か月

- 年齢等、相続税の未成年者控除の適用要件をすべて満たしている

- 相続は2023年3月20日に発生した

未成年者の年齢は端数切り捨てなので14歳として計算します。

そのため、控除額は「(18歳-14歳)×10万=40万円」になります。

上記のケースの場合は、未成年者にかかる相続税から40万円控除可能です。

例えば、未成年者にかかる相続税額が25万円の場合には、25万-40万=-15万円となり15万円分の控除額が余ります。

なお、控除額が余った場合には、他の相続人にかかる相続税から控除可能です。

このように、相続税の未成年者控除は税額から直接控除できるので、節税効果が大きい制度です。

一方で、適用要件の判断や相続人に未成年者が含まれる場合の相続手続きには注意しなければならない点もあります。

次の章で、詳しく解説していきます。

4章 相続人に未成年者がいるときの注意点

相続人に未成年者が含まれるときには、相続税の計算、申告時に未成年者控除を忘れずに適用するだけでなく、相続手続きにも注意が必要です。

具体的には、下記の5点に注意しましょう。

- 未成年者控除が余った場合は扶養義務者が控除枠を使用できる

- 未成年者が相続人になったときには特別代理人が必要

- 未成年者が財産を相続しない場合には未成年者控除は使用できない

- 相続放棄した場合も未成年者控除を利用できる

- 控除後に相続税がかからなくなった場合は相続税申告が不要

それぞれ解説していきます。

4-1 未成年者控除が余った場合は扶養義務者が控除枠を使用できる

本記事の3章で軽く解説しましたが、相続税の未成年者控除の控除枠が余った場合には、未成年者の相続人本人だけでなく扶養義務者も控除枠を使用できます。

未成年者の扶養義務者は、両親や祖父母、兄弟姉妹などが該当します。

ただし、未成年者控除の余った控除枠を使用できるのは、扶養義務者かつ相続人にあたる人物なのでご注意ください。

実際に、下記の条件で相続税の未成年者控除を扶養義務者も使用した例を見てみましょう。

【条件】

- 相続人は長女(19歳)および長男(10歳)

- 未成年者控除は80万円

- 相続税額は長女と長男それぞれで40万円

上記のケースでは、まず未成年者本人である長男が控除を適用しますが、「40万円-80万円=-40万円」となり、控除額が40万円分余ります。

余った控除額40万円を扶養義務者かつ相続人である長女も適用すると、「40万円-40万円=0万円」になり2人とも相続税がかかりません。

4-2 未成年者が相続人になったときには特別代理人が必要

相続人に未成年者が含まれる場合には、特別代理人の選任が必要です。

未成年者は遺産分割協議など法律行為を単独では行えず、通常のケースでは親などの保護者が法定代理人としてかわりに手続きを行います。

しかし、相続では法定代理人である親も相続人になっているケースが多いです。

親も相続人になっているケースでは親子で利益相反となってしまうので、親が子供の法定代理人として遺産分割協議に参加できません。

そのため、親子で相続人になっている場合には、未成年者の代理人として特別代理人の選任が必要です。

特別代理人の選任方法は、下記の通りです。

| 申立てできる人 |

|

| 申立て先 | 未成年者の住所地を管轄する家庭裁判所で申立て |

| 申立て費用 |

|

| 必要書類 |

|

4-3 未成年者が財産を相続しない場合には未成年者控除は使用できない

本記事の1章で解説しましたが、相続税の未成年者控除の適用要件には「未成年者が相続もしくは遺贈で財産を取得すること」が含まれません。

そのため、遺言書に記載された内容や遺産分割協議の結果によって、未成年者の相続人が財産を取得しなかった場合には控除を適用できません。

このように、相続税の節税を第一の目的とするのであれば、未成年者に財産を少しでも相続させた方が良い場合もあります。

相続税節税については、専門的な知識や経験が必要になりますので、相続に精通した税理士に相談するのも良いでしょう。

4-4 相続放棄した場合も未成年者控除を利用できる

未成年者控除を適用するには財産を相続もしくは遺贈で取得する必要があるので、相続放棄した未成年者は控除を適用できないと考えられがちです。

しかし実際には、みなし相続財産に分類される財産を取得した未成年者の相続人は、相続放棄の有無に関わらず未成年者控除を適用できます。

みなし相続財産とは、遺産分割協議の対象には含まれないものの相続税の課税対象には含まれる財産です。

みなし相続財産の具体例は下記の通りです。

- 生命保険金

- 死亡退職金

- 相続発生から3年以内に行われた贈与

例えば、故人の生命保険金を受け取った未成年者は相続放棄をしたとしても、他の適用要件を満たしていれば未成年者控除を適用できます。

4-5 控除後に相続税がかからなくなった場合は相続税申告が不要

相続税の未成年者控除を適用して、相続税がかからなくなった場合には、相続税の申告自体が不要になります。

一方で、相続税の控除や特例の中には適用後に相続税がかからなくなったとしても、相続税の申告が必要なものもあるので注意が必要です。

相続税の計算および申告に不明な点がある場合やミスなく確実に申告手続きを終えたい場合には、相続に詳しい税理士に相談することをおすすめします。

まとめ

相続人に未成年者が含まれる場合には、未成年者控除を適用できる可能性があります。

未成年者控除は相続人の年齢以外にも適用要件がいくつかあるので、相続税の計算時に確認しておきましょう。

未成年者控除は相続人本人だけでなく扶養義務者にも適用できるので、相続税を節税するのであれば、財産を少しでも未成年者に相続させた方が良いケースもあります。

相続税の計算は複雑であり、故人が遺した財産状況や相続人の状況によってもベストな選択肢が異なります。

相続税の節税や手続きをスムーズに行いたい場合には、相続を専門とする税理士に相談するのがおすすめです。

グリーン司法書士法人では、相続手続きに関する相談をお受けしています。

相続税申告に強い税理士の紹介も可能ですので、相続手続きや相続税対策にお悩みの人はお気軽にご相談ください。

よくあるご質問

相続税の未成年者控除は何歳までが対象になる?

相続開始時点で相続人が未成年者であることです。

18歳未満の相続人であれば、生まれてすぐの赤ちゃんでも未成年者控除を適用できます。

また、相続発生時点で母親のお腹にいる胎児も生まれた後は相続人になるので、適用可能です。

▶未成年者控除の適用要件について詳しくはコチラ相続税の未成年者控除はいくら?

相続税の未成年者控除の金額は、下記の計算式で算出します。

(18歳-相続開始日の未成年者の年齢)✕10万円

▶未成年者控除の計算方法について詳しくはコチラ