- 路線価とは何か

- 路線価の確認方法

路線価とは、道路に面した土地の1㎡あたりの価格です。

路線価には①相続税路線価と②固定資産税路線価の2種類がありますが、一般的には路線価といった場合は相続税路線価を指すことが多いです。

相続税路線価は、相続や贈与によって取得した土地の税金を計算するときに使用します。

路線価については、国税庁が発表している「路線価図」を見れば確認可能です。

本記事では、路線価とは何か、所有している土地や相続した土地の路線価を調べる方法をわかりやすく解説します。

目次

1章 土地の路線価とは

路線価とは、道路に面した土地の1㎡あたりの価格です。

路線価は国税庁が毎年発表しており、その年の相続税や贈与税を計算するのに使用します。

なお、路線価には①相続税路線価と②固定資産税路線価の2種類があり、一般的には路線価といった場合は相続税路線価を指すことが多いです。

相続税路線価と固定資産税路線価の違いについて、詳しく解説します。

1-1 相続税路線価とは

相続税路線価とは、相続税評価額を計算するために使用する路線価であり、相続税だけでなく、生前贈与を受け贈与税の計算をする際にも相続税路線価を使用します。

相続税路線価の概要は、以下の通りです。

| 算出される税金 |

|

| 評価先 | 国税庁 |

| 評価頻度 | 毎年 |

| 価格時点 | 1月1日 |

| 公表時期 | 毎年7月頃 |

1-2 固定資産税路線価とは

固定資産税路線価とは、名前の通り、固定資産税や不動産取得税を計算するときに使用します。

固定資産税路線価の概要は、以下の通りです。

| 算出される税金 |

|

| 評価先 | 市町村(東京23区は東京都) |

| 評価頻度 | 3年に1度 |

| 価格時点 | 基準年の1月1日 |

| 公表時期 | 基準年の4月頃 |

2章 路線価と他の評価額の違い

土地の評価額は路線価を含めて6種類あり、それぞれ使用するシーンや評価額の発表時期が異なります。

土地評価額の種類と使用目的は、それぞれ下記の通りです。

| 土地評価額 | 概要 | 使用目的の例 |

| 実勢価格 | 過去に実際に取引された価格 |

|

| 公示価格 | 国土交通省が発表する1㎡あたりの標準価格 |

|

| 路線価(相続税評価額) | 相続税や贈与税の計算に使用される評価額 |

|

| 固定資産税評価額 | 固定資産税の計算に使用される評価額 |

|

| 基準地価 | 各都道府県が発表している1㎡あたりの標準価格 |

|

| 不動産鑑定評価額 | 不動産鑑定士が経済価値を鑑定した評価額 |

|

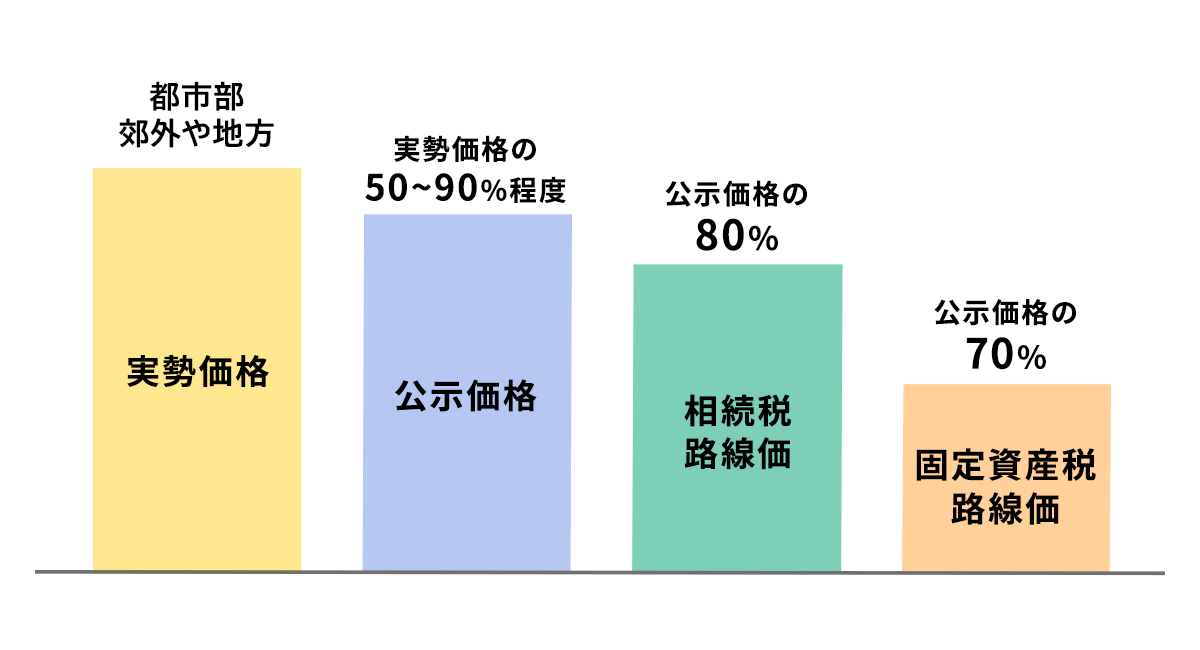

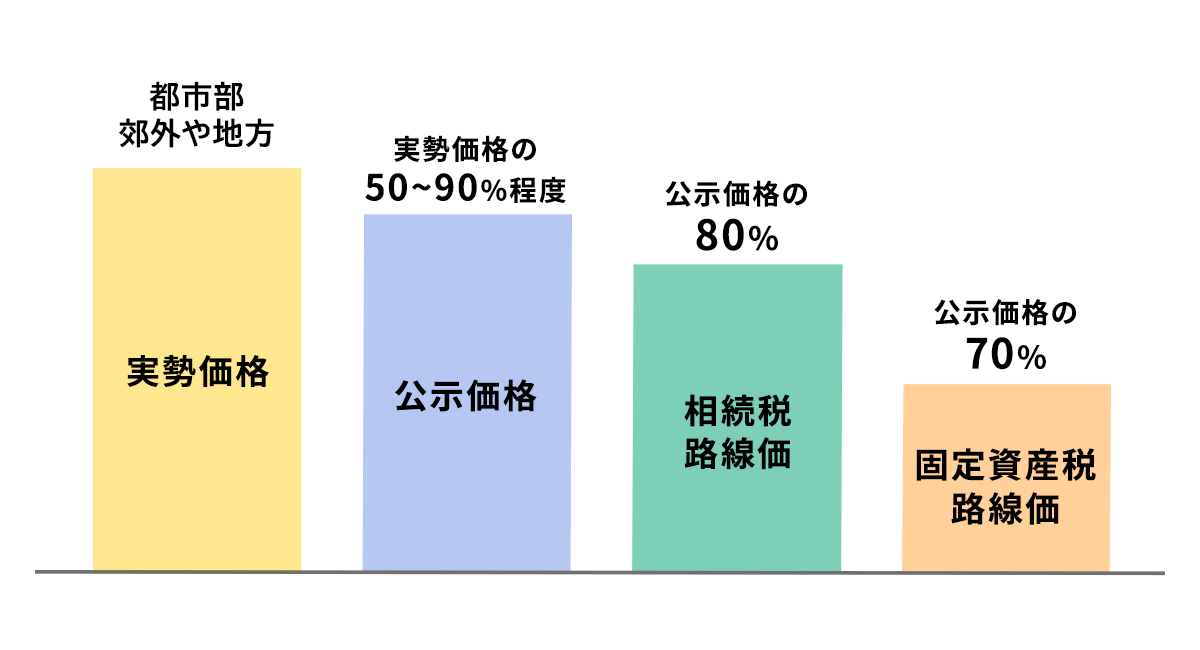

また、土地の評価額はそれぞれが独立しているわけではなく、下記のようにある程度、相関関係があります。

上記のように、相続税路線価であれば公示価格の8割程度、固定資産税路線価であれば公示価格の7割程度であることが多いです。

3章 土地の路線価を調べる方法

路線価は、国税庁ホームページの路線価図・評価倍率表に掲載されている「路線価図」で確認できます。

相続する土地の路線価を調べるときは、次のステップに沿って進めていきます。

STEP1 国税庁ホームページの路線価図・評価倍率表にアクセスする

STEP2 財産評価基準書目次で「路線価図」を選択する

STEP3 市区町村と町・丁目を選択する

路線価の調べ方をステップごとに詳しく説明します。

STEP① 国税庁ホームページの路線価図・評価倍率表にアクセスする

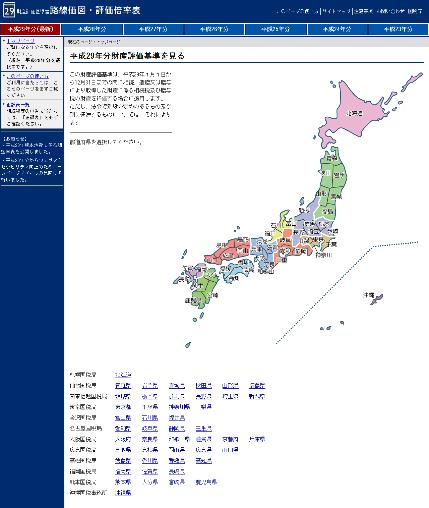

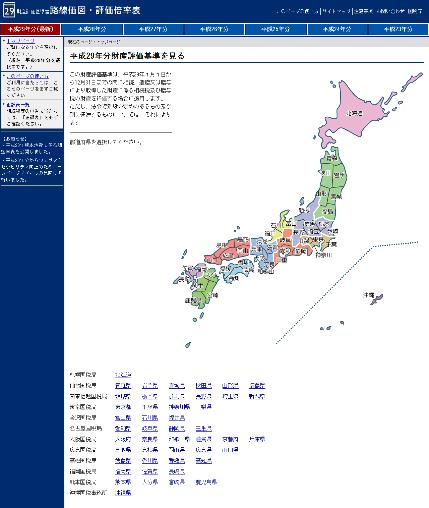

国税庁ホームページの路線価図・評価倍率表にアクセスすると、日本地図が表示されるので、地図上または地図の下の都道府県名を選択します。

STEP② 財産評価基準書目次で「路線価図」を選択する

都道府県名を選択すると「財産評価基準書目次」が表示されるので、「路線価図」を選択します。

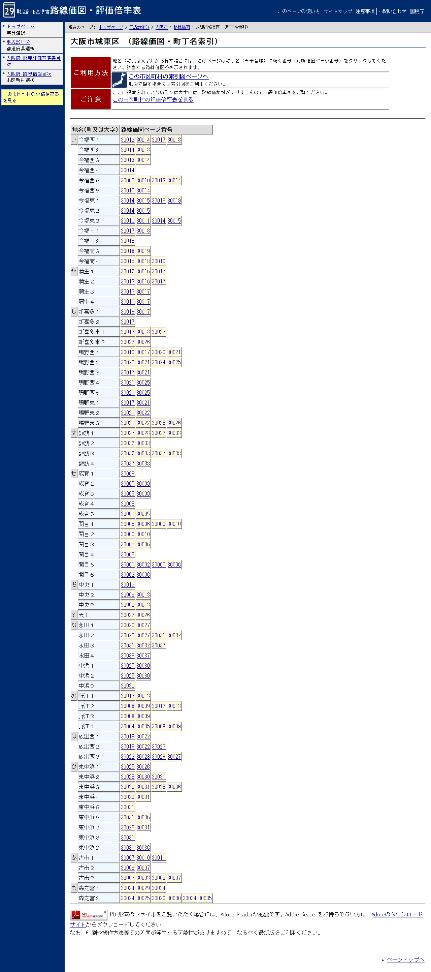

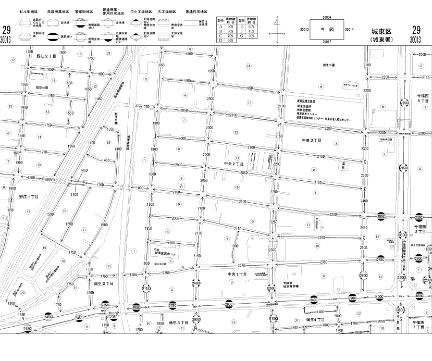

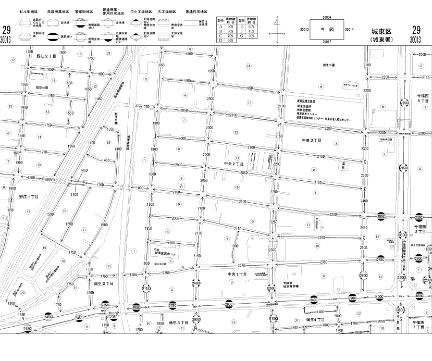

STEP③ 市区町村と町・丁目を選択する

路線価図を選択すると路線価図のある市区町村が表示されるので、相続する土地がある市区町村を選択します。

次に町・丁目ごとに路線価図ページ番号が表示されるので、相続する土地の住所をもとに選択します。同じ町・丁目に路線価図が複数ある場合も、まずはどれかひとつを選択します。

「この市区町村の索引図ページへ」を選択すると、索引図から検索も可能です。

路線価図ページ番号を選択すると、路線価図が表示されます。

選択した路線価図に相続する土地が載っていない場合は、ページの左のほうに表示されている接続図で隣接する路線価図が選択できます。

調べたい土地の路線価図を見つけられたら、実際に路線価図の内容を読み取り、路線価を計算しましょう。

次の章では、路線価図の見方を詳しく解説します。

4章 路線価図から相続税評価額を計算する方法

調べたい土地の路線価図が見つかれば、路線価図から路線価を読み取り可能です。

路線価図には数字と記号がたくさん書かれており、それらの意味を正しく理解しなければ、土地の価格を正確に評価できません。

本章では、路線価の見方と路線価から土地の価格を評価する方法をご紹介します。

4-1 路線価図の見方

上記は路線価図の見本です。

道路ごとに数字とアルファベットが書かれており、数字は路線価を示し、アルファベットは借地権割合を示しています。

借地権割合については、後半で詳しく解説します。

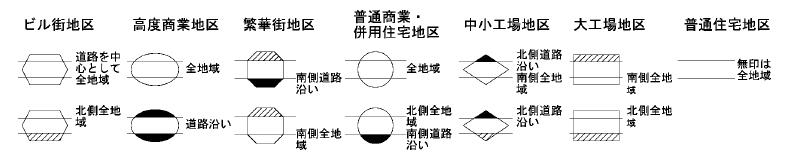

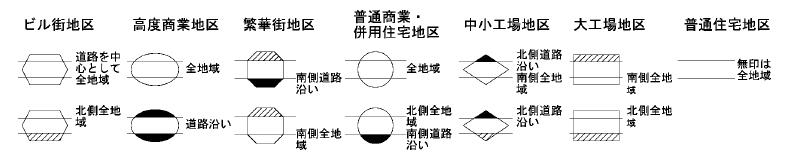

なお、数字とアルファベットに下記のような記号がついている場合もあるでしょう。

これらの記号は、その道路に面する土地の地区区分と、地区区分・借地権割合が適用される範囲を表します。

見本では、路線価を囲む図形はないので、地区区分は普通住宅地区ということが読み取れます。

4-2 路線価から相続税評価額を計算する方法

土地の相続税評価額は「路線価×面積(㎡)」で計算可能です。

ただし、上記の式のみで計算すると、路線価と面積が同じであればどのような条件の土地も同じ価格になってしまいます。

しかし、実際には細長い形状の土地や三角形や台形など形がいびつな土地、道路に接している間口が極端に狭い土地などは利便性が低下し、相続税評価額もそれだけ下がるはずです。

このように、土地の形状による利便性の低下を相続税評価額に反映するため、下記の補正が用意されています。

| 補正の種類 | 概要 |

| 奥行価格補正率 | 用途に比べて奥行が極端に長い場合または短い場合の補正率 |

| 不整形地補正率 | 土地の形状がいびつな場合の補正率 |

| 間口狭小補正率 | 間口の幅が用途に比べて狭い場合の補正率 |

| 奥行長大補正率 | 奥行の長さ÷間口の幅が2以上の場合の補正率 |

| がけ地補正率 | 土地の一部ががけになっている場合の補正率 |

これらの補正率は国税庁ホームページで確認できます。

補正率を適用した上で相続税を計算すれば、税負担を軽くできる場合もあります。

相続した土地にかかる相続税を正確に計算し、税金の払い過ぎを防ぎたいのであれば、相続に精通した税理士に相談するのが良いでしょう。

4-3 路線価図から借地権の相続税評価額を計算する方法

路線価図には借地権割合も記載されており、相続や贈与によって取得した土地の借地権の計算も可能です。

借地権とは、地主から土地を借りてそこに建物を建てて土地を利用する権利です。

路線価図で示される借地権割合は借地権を評価するときに使用できるだけでなく、土地を賃貸している場合や土地の上に建てた住宅を賃貸している場合の土地の価格の評価にも使用できます。

借地権は「自用地価格×借地権割合」で計算可能です。

自用地価格とは、自分で使用する場合の土地の価格を指します。

一方で、他人に貸している土地や他人に貸すためのアパートやマンションを建築した土地である貸家建付地を計算する方法は、下記の通りです。

- 貸土地の価格=自用地価格×(1-借地権割合)

- 貸家建付地の価格=自用地価格×(1-借地権割合×借家権割合×賃貸割合)

※借家権割合は通常30%で計算します

5章 複数の道路に面している場合の相続税評価額を計算する方法

土地が複数の道路に面している場合は、出入りなどで利便性が高くなります。

そこで、下記の加算率を使って土地の価格を高く評価する調整を行わなければなりません。

- 側方路線影響加算率

- 二方路線影響加算率

これらの加算率は国税庁ホームページで確認可能です。

5-1 側方路線影響加算率で補正するケース

交差点の角にあるような宅地は側方路線影響加算率で補正します。

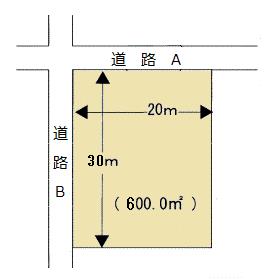

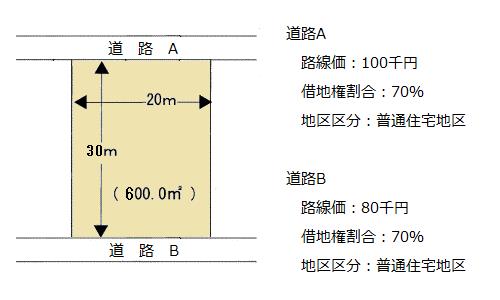

例えば、下記の例を見てみましょう。

路線価図では、道路Aには「100C」、道路Bには「80C」と書かれていて、路線価図を囲む図形はなかったものとします。

計算の流れは、下記の通りです。

- 正面道路と側方路線を決定する

- 1㎡あたりの価格を計算する

- 土地の面積を掛けて相続税評価額を計算する

それぞれ詳しく解説していきます。

STEP① 正面道路と側方路線を決定する

交差点の角にある土地では、補正後の路線価が高い方の道路を「正面路線」、もう一方の道路を「側方路線」とします。

道路Aの路線価は100千円ですが、道路Aから見た奥行は30mあります。

普通住宅地区で奥行が30mの場合は奥行価格補正率が98となり、路線価は「100千円×0.98=98千円」と減額されます。

そして、道路Bの路線価は80千円であり、道路Bから見た奥行は20mです。

普通住宅地区で奥行が20mの場合は奥行価格補正率が1.00であり、路線価は減額されません。

そのため、路線価は80千円のままです。

道路Aの路線価>道路Bの路線価となるので、本記事の例では道路Aが正面路線であり、道路Bが側方路線となります。

STEP② 1㎡あたりの価格を計算する

続いて、正面路線価と側方路線価から1㎡あたりの価格を計算します。

1㎡あたりの価格は「正面路線価+側方路線価×側方路線価影響加算率」で計算可能です。

側方路線価影響加算率は、普通住宅地区の角地の場合は0,03なので、本記事の場合は「1㎡あたりの価格=

正面路線価98千円+側方路線価80千円×側方路線影響加算率0.03=100.4千円」と計算できます。

STEP③ 土地の面積を掛けて相続税評価額を計算する

1㎡あたりの価格を算出したら、最後に土地の面積を掛けて相続税路線価を計算します。

本記事の例であれば「1㎡あたりの価格100.4千円×面積600㎡=60,240千円」です。

このように、角地を相続した場合、相続税の計算が大変複雑になります。

自分で正しく計算することは現実的ではないので、相続に精通した税理士に相続税申告を依頼するのが良いでしょう。

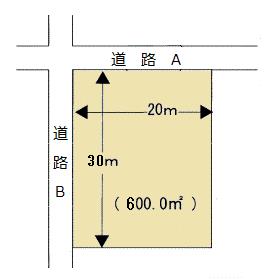

5-2 二方路線影響加算率で補正するケース

下図のように、土地の前面と後面で道路に接している土地は二方路線影響加算率で補正します。

正面路線と後方路線の判定方法や1㎡あたりの価格の計算方法は、側方路線影響加算率で補正する場合と同様です。

こちらについても、自分で相続税評価額を計算するのは難しいので、税理士に相談することをおすすめします。

6章 相続税・贈与税の計算時に路線価を調べる際の注意点

相続税や贈与税を計算するにあたり路線価を調べる場合、路線価の発表時期に注意しましょう。

相続税や贈与税の計算には、相続や贈与が発生した年の路線価を使用すると決められているからです。

また、相続や贈与された土地によっては路線価が設定されていない場合もあります。

その場合は、倍率方式を用いて土地の評価額を計算しなければなりません。

相続税や贈与税を計算時に路線価を調べるときの注意点をまとめました。

6-1 路線価の発表時期を知っておこう

路線価は国税庁から毎年7月1日に公表されます。

土曜日・日曜日にあたる場合は、その次の月曜日に公表されます。

路線価は、その年の1月1日から12月31日までの間に相続や贈与があった場合に適用されます。

したがって、1月に家族や親族が亡くなり相続が発生した場合は、その年の路線価が公表されるのを待ってから相続した土地の相続税評価額を計算しなければなりません。

相続税は「相続開始から10ヶ月以内」に申告、納税すると決められています。

相続の発生時期によっては、路線価が発表されてから相続税の申告期限まであまり余裕がない恐れもあるので、ご注意ください。

短期間で確実に相続税申告をすませたいのであれば、相続に詳しい税理士に相談しましょう。

6-2 路線価が設定されていない土地は倍率方式で評価額を計算する

路線価が設定されているのは市街地だけで、路線価が設定されていない地域もあります。

路線価が設定されていなければ、倍率方式で土地の価格を評価しなければなりません。

路線価が設定されていないことは、次の2つのことからわかります。

- 路線価図に「倍率地域」と記載されている

- 路線価図が見つからない

路線価図があったものの、相続する土地の前の道路に数値がなく「倍率地域」と記載されているときは、その道路に路線価は設定されていません。

また、本記事の3章でお伝えした方法で調べていくと、相続する土地の住所の市区町村や町・丁目がリストに載っていない場合があります。

その場合は、その市区町村や町・丁目の全域にわたって路線価は設定されていません。

路線価が設定されていない地域では、倍率方式で相続税評価額を計算しなければなりません。

倍率方式は、固定資産税評価額に所定の「評価倍率」をかけて土地の価格を評価します。

固定資産税評価額は、固定資産税の納税通知書(課税明細書)に書かれているほか、市町村役場(東京23区は都税事務所)の担当窓口でも確認可能です。

評価倍率は、路線価と同じく国税庁ホームページの路線価図・評価倍率表に掲載されています。

市区町村を選択する画面で「この都道府県の評価倍率表を見る」を選択すると市区町村のリストが表示され、市区町村を選択すると評価倍率表が表示されます。

町・丁目を選択する画面で「この市区町村の評価倍率表を見る」を選択すると、直接その市区町村の評価倍率表を確認可能です。

6-3 相続した土地は名義変更手続きが必要である

相続した土地は相続税の計算、申告だけでなく、亡くなった人から相続人への名義変更手続きもしなければなりません。

土地の名義変更手続きは、法務局にて登記申請を行う必要があります。

なお、2024年4月からは相続登記が義務化され、相続から3年以内に登記申請を済ませないと10万円以下の過料が発生する恐れがあります。

相続登記の義務化は、過去の相続についても適用されるため、まだ登記申請がお済みでない土地をお持ちの場合は、できるだけ早く手続きをすませましょう。

手続きを放置していると、いつまでたっても相続不動産を売却、活用できない、相続人の1人が認知症になり手続きできなくなるなどのリスクもあります。

相続登記は自分で行うこともできますが、司法書士に数万円程度で依頼も可能です。

グリーン司法書士法人でも、相続登記についての依頼をお受けしているので、お気軽にお問い合わせください。

まとめ

本記事では、路線価の調べ方や路線価を使った土地の価格の評価方法を詳しくご紹介しました。

国税庁ホームページの路線価図から路線価を調べて面積をかけることで、土地の価格を計算可能です。

土地の相続税評価額がわかれば、遺産の総額と相続税がいくらになるかもわかるため、相続税対策も行いやすくなるはずです。

本記事を参考に、一度、ご自身が相続する土地の価格を評価してみてはいかがでしょうか。

また、相続によって土地を取得した場合、相続税申告だけでなく、相続登記も必要になるのでご注意ください。

相続登記については、司法書士に数万円程度で依頼も可能です。

グリーン司法書士法人では、相続登記についての相談をお受けしています。

初回相談は無料ですし、信頼できる税理士の紹介も可能ですので、不動産を相続した場合はお気軽にお問い合わせください。

よくあるご質問

路線価と公示価格の違いとは?

路線価も公示価格も土地の評価額ですが、路線価は国税庁が発表しているのに対し、公示価格は国土交通省が発表しているという違いがあります。

また、路線価は相続税や贈与税、固定資産税の計算をするために使用するのに対し、公示価格は不動産の売却相場を調べるときに活用するケースが多いです。

相続した土地の活用方法とは?

相続した土地を自分で使用する予定がない場合は、下記の活用も検討してみましょう。

- アパート・マンション経営をする

- 戸建て賃貸経営をする

- 賃貸併用住宅の経営をする

- 駐車場経営をする

- トランクルームを経営する

- 太陽光発電を建築する

- 資材置き場を建築する

- 高齢者向け施設を建築する

- 貸し店舗・テナントオフィスを建築する

ベストな活用方法は、相続した土地の形状や広さ、立地用意できる初期費用によっても変わってくるので、まずは不動産会社に相談してみることをおすすめします。