家を相続したときには「相続登記という不動産の名義変更」をしなければなりません。

相続登記は申請書類や添付資料を作成して法務局での手続きが必要です。

また、家を相続したときには、家の相続税評価額や相続税の計算もしなければなりません。

相続税申告および納税には期限があるので、家を相続した場合には諸手続きを計画的に進めていくのが大切です。

本記事では家を相続したときの手続きやかかる費用、注意点を解説していきます。

家を相続した方、これから相続する予定の方はぜひ参考にしてください。

目次

1章 家の相続手続きの流れ

家などの不動産を相続した際には、「相続登記」の手続きが必要です。

「相続登記」とは、家などの不動産の名義を被相続人(亡くなった人)から相続人の名義に変更をする手続きです。

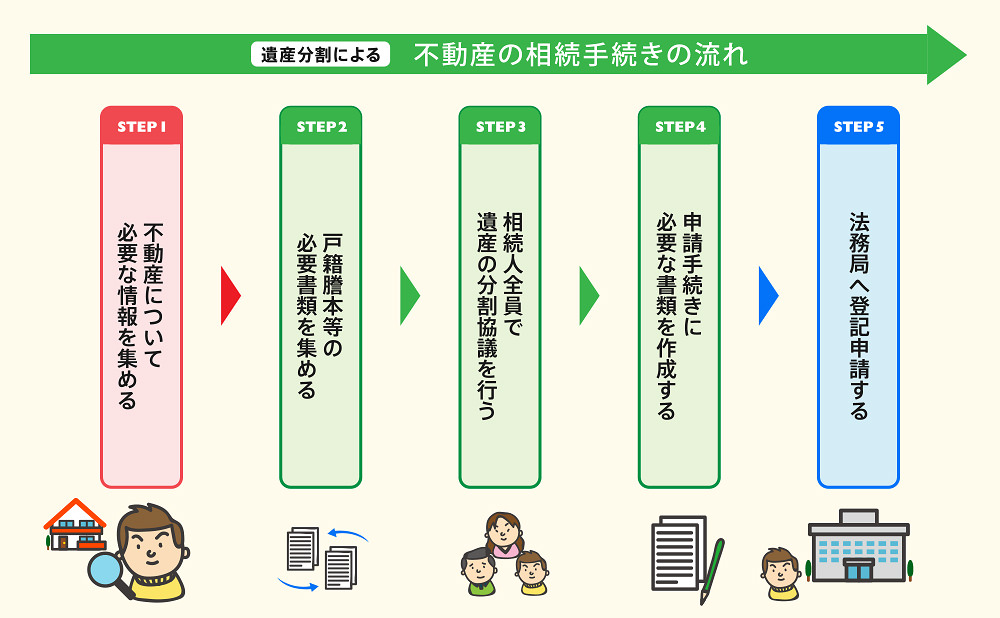

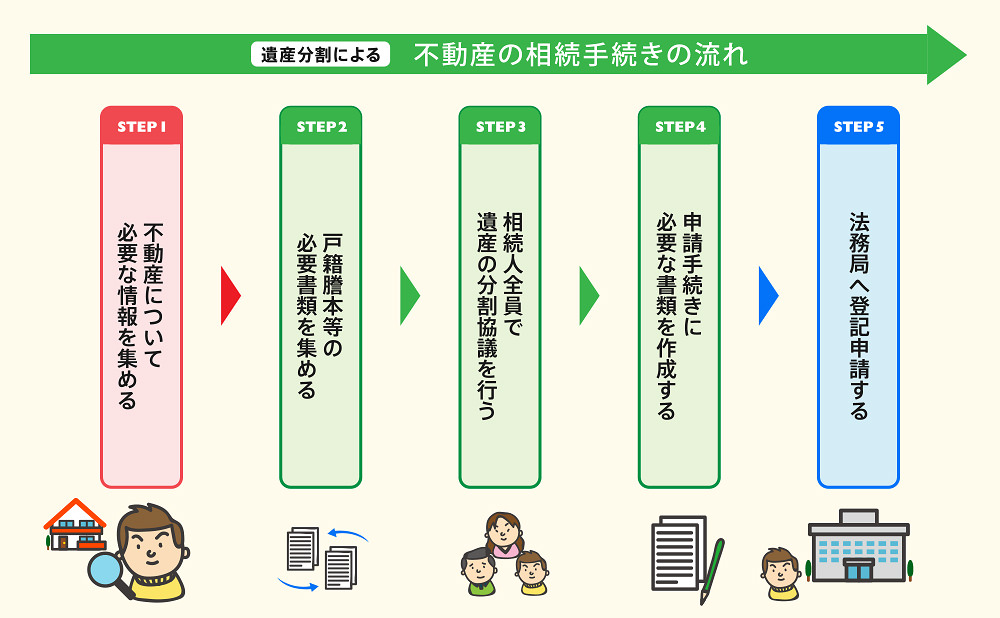

家(不動産)を相続する際の大まかな流れは以下の通りです。

STEP① 不動産について必要な書類を集める

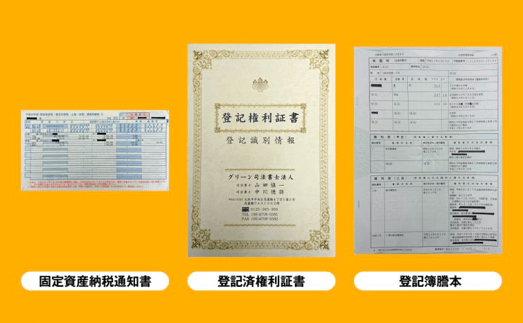

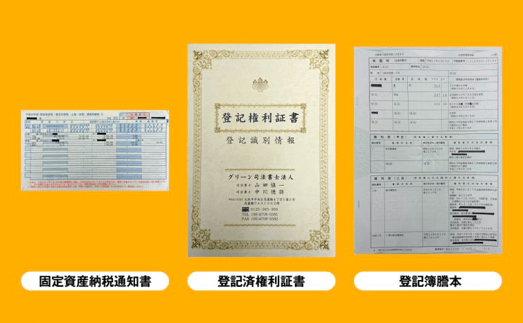

相続登記には、不動産の地番や家屋番号などが必要ですので、その情報を収集しましょう。

これらの情報は以下の資料で確認できます。

- 固定資産納税通知書

- 登記済権利証書

- 登記簿謄本

これらの書類の集め方などは、以下の記事で詳しく解説しています。

STEP② 戸籍謄本等の必要書類を集める

相続登記の手続きには、相続の発生事実や相続関係の証明が必要です。

証明に必要な、亡くなった人と家を相続する人の戸籍謄本や住民票などを収集しましょう。

必要な書類は、相続方法によって異なります。

それぞれの必要書類については以下をご覧ください。

STEP③ 相続人全員で遺産分割協議を行う(遺言がない場合)

遺言がない場合は、相続人全員で遺産分割協議を行います。

遺産分割協議では、家を含む全ての遺産を「誰が、どのように相続するか」ということを話し合います。

話し合いがまとまったら、遺産分割協議書に決まった内容を記載し、相続人全員で署名・押印して、遺産分割協議は終了です。

なお、遺言がある場合は遺産分割協議を行う必要はありません。

STEP④ 申請手続きに必要な書類を作成する

相続登記を法務局へ申請するための「登記申請書」を作成します。

相続登記手続きを司法書士に依頼している場合は司法書士が作成してくれるので、自分で作成する必要はありません。

なお、登記申請書の雛形は法務局HPからダウンロード可能です。

2章 家の相続にかかる費用

家を相続する際にかかる費用は、以下の通りです。

| 項目 | 費用の目安 |

| 戸籍謄本等の取得費用 | 数千円~3万円程度 |

| 司法書士へ相続登記を依頼する手数料 | 3万円〜10万円程度 |

| 税理士へ相続税申告を依頼する手数料 | 相続財産の0.5〜1%程度 |

それぞれ詳しく見ていきましょう。

2-1 戸籍謄本等の取得費

申請に必要な書類がいくつかありますが、それぞれ取得費がかかります。

具体的には以下のとおりです。

| 書類名 | 取得費 |

| 登記事項証明書 | 不動産1物件につき600円 |

| 戸籍謄本類の発行手数料 | 1通500~700円程度 |

| 印鑑登録証明書 | 500円程度 |

| 郵便代 | 場所によって異なる |

上記の費用は、自分で戸籍謄本等を取得した場合にもかかってしまいます。

相続登記や相続税申告を司法書士や税理士に依頼した場合には、専門家に支払う報酬も発生します。詳しく確認していきましょう。

2-2 司法書士へ相続登記を依頼する手数料

不動産の相続登記を司法書士を依頼する場合は、手数料がかかります。

物件数、不動産評価額などによって変動しますが、3〜10万円が相場です。

グリーン司法書士法人・行政書士事務所では、相続登記申請の手続きを30,000円から承っておりますので、ぜひご利用ください。

2-3 税理士へ相続税申告を依頼する手数料

家に関わらず、遺産を相続した場合は相続税がかかる場合があります。

相続税の申告は一般的な確定申告より複雑なため、税理士へ依頼する方も多いです。

税理士に相続税申告を依頼する手数料の相場は、相続財産の0.5〜1%程度です。

3章 家を相続したときにかかる税金

家を相続したときには、以下のような税金がかかります。

| 相続税 | 期限 | 相続開始から10ヶ月以内 |

| 支払先 | 税務署 | |

| 登録免許税 | 期限 | 登記申請時に印紙にて納める ※印紙は郵便局などで購入が可能です |

| 支払先 | 法務局 |

それぞれ詳しく見ていきましょう。

3-1 相続税

相続税は、家を含む相続した遺産の総額から算出します。

また、家のように金額が明確でないものに関しては、評価額を算出することで課税額を決定します。

不動産の評価方法は以下の通りです。

| 土地 | 路線価 |

| 建物 | 固定資産税評価額 |

評価を行うには、専門的な知識が必要なため、一般の方には困難です。

税理士や不動産鑑定士などの専門家へ依頼することをご検討ください。

家の相続税評価額を計算できたら、以下の手順で相続税を計算します。

- 基礎控除の算出:3,000万円+600万円×法定相続人

- 基礎控除額課税対象額の算出:遺産総額-基礎控除額

- 課税対象額相続税額の算出:課税対対象額×税率-控除額

3-1-1 家の相続税を節税する方法

家の相続税には、様々な控除や特例が用意されています。

家の相続税対策でよく使用される控除や特例は、以下の通りです。

| 控除・特例 | 概要 |

| 相続税の配偶者控除 | 配偶者が相続する場合、1億6,000万円までは課税されない |

| 小規模宅地等の特例 | 被相続人が所有していた土地の評価額を50〜80%減額する |

| 相続空き家の特例 | 被相続人が亡くなったことで住宅が空き家となった場合、その住宅を売却した売却益から3,000万円控除される |

| 売却する場合の取得費加算の特例 | 相続した土地・建物を3年10ヶ月以内に譲渡・売却した場合に、相続税額の一定金額を譲渡資産の取得費に加算できる |

| 配偶者居住権 | 被相続人の配偶者が住んでいた家を相続しなくとも「居住権」を相続することで住み続けることができる権利 |

3-2 登録免許税

登録免許税とは、登記手続きの際に国に収める税金です。

課税額は、不動産の固定資産評価額の0.4%です。

例えば、不動産の評価額が1,000万円の場合の登録免許税は4万円となります。

4章 家を相続したくないときは「相続放棄」か「処分」する

故人が家を遺したものの以下の理由などで家を相続したくないと考える人も多いのではないでしょうか。

- 相続税を支払いたくない

- 維持費の負担かかる

- 古い家だから取り壊さなければいけない

家を相続したくない場合には、以下の2つの選択肢があります。

- 相続放棄する

- 一旦相続し後ほど売却・処分する

それぞれ解説していきます。

4-1 相続放棄

相続放棄とは、自ら相続権を放棄することです。

そのため、家も相続する必要はなくなりますがすべての遺産の相続ができなくなります。

家以外に相続したい遺産がないのであれば、相続放棄を検討しても良いでしょう。

なお、相続放棄は相続開始から3ヶ月以内に家庭裁判所への申立手続きが必要です。

期限を過ぎた場合や相続財産を勝手に処分した場合には、相続放棄ができなくなる恐れがあるのでご注意ください。

相続放棄は法律の知識が必要で、自分で判断するのが難しいケースもあります。

相続放棄を検討し始めた段階で、司法書士や弁護士等の専門家に相談するのが良いでしょう。

4-2 一旦相続して後ほど売却・処分する

家以外に相続したいものがあり相続放棄ができない場合は、一旦相続して後ほど売却・処分するのも選択肢のひとつです。

家が古いなどの理由でなかなか買い手がつかない場合には、国への売却や自治体への寄付もご検討ください。

もしくは、家を解体してしまい更地にしてしまった方が買い手が見つかりやすくなる場合もあります。

また、相続した家の売却や処分を検討している場合でも相続登記などの手続きは必要です。

次の章で相続した家を売却するメリットを解説していきます。

5章 相続した家を売却するメリット

相続した家を活用する予定がないのであれば、早い段階で売却してしまうのも選択肢のひとつです。

人口減少や空き家の増加問題に伴い、将来的に土地や建物の価格が下落すると予想されているからです。

相続した家を売却するメリットは、主に以下の3つです。

- 売却後は維持費がかからなくなる

- 相続した家を売却すれば現金化できる

- 相続した家の売却では「相続空き家の特例」が使える場合がある

それぞれ詳しく解説していきます。

5-1 売却後は維持費がかからなくなる

相続した家はそのまま保有していると、固定資産税や修繕費などがかかります。

さらに、修繕が必要な空き家を放置し「特定空き家」と指定されると、固定資産税が6倍になってしまいます。

活用予定のない家を売却してしまえば、これらの維持費の負担がなくなるのがメリットです。

5-2 相続した家を売却すれば現金化できる

相続した家を売却すれば、相続財産を現金化可能です。

相続人が複数いて平等に遺産を分割したい場合には、家のまま相続するのではなく、売却によって現金化すると分けやすくなります。

5-3 相続した家の売却では「相続空き家の特例」が使える場合がある

家や土地などの不動産を売却したときには、売却代金から取得費や売却費用を差し引いた利益に対して譲渡所得税がかかります。

ただし、相続した家を売却する際には「相続空き家の3,000万円特別控除の特例」が適用できる場合があります。

特例を利用できれば、売却益3,000万円が控除されるので、譲渡所得税を大幅に節税可能です。

6章 家を相続する際の注意点

家は現金のように融通が効かないため、遺産分割を行う際にうまく分割ができずトラブルになる恐れがあります。

また、現金や預貯金を相続したときとは異なり、相続登記の手続きも必要です。

家を相続したときの注意点は主に以下の通りです。

- 相続登記を早めにすませておく

- 共同名義での相続は避ける

- 遺産分割時に家と他の相続財産を分けて計算できない

それぞれ解説していきます。

6-1 相続登記を早めにすませておく

家の名義変更(相続登記)に、特に期限は設けられていません。

そのため、相続登記をしなくても、現時点(2021年時点)では法的に罰則はありません。

しかし、2024年以降は相続登記が義務化されるので、相続登記がすんでいない場合には罰則を受ける恐れがあります。

また、罰則がなかったとしても相続登記をしていない不動産には、以下のデメリットがあります。

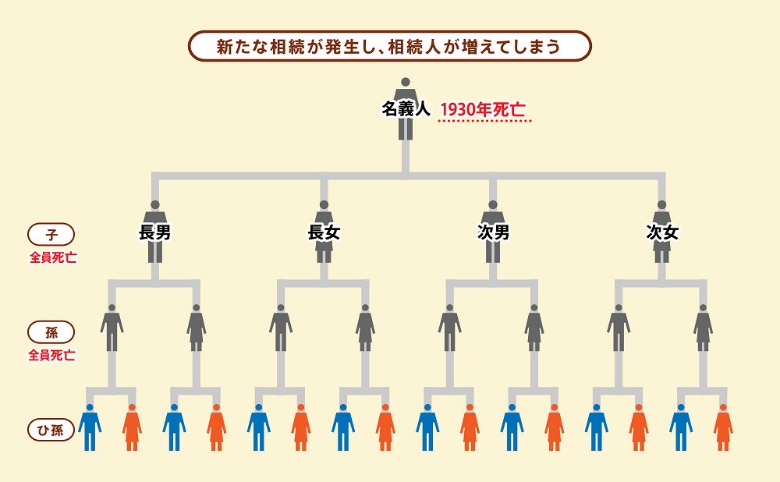

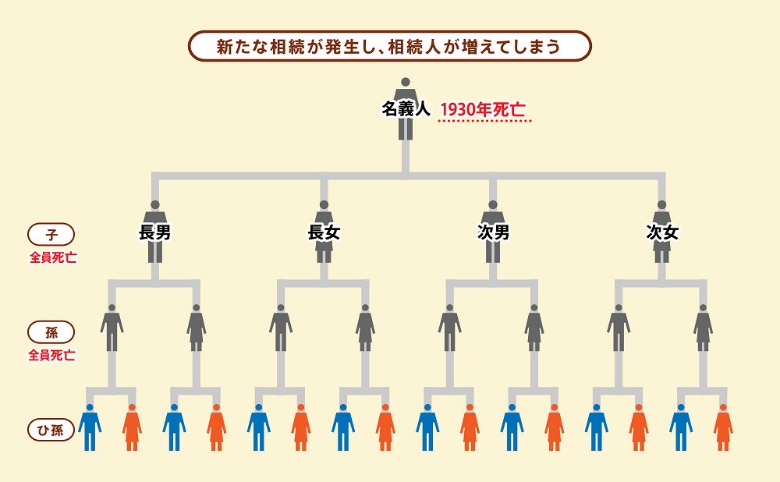

- 新たな相続が発生し、相続人が増えることで遺産分割協議が難航する

- 相続人の気が変わり相続登記の手続きに協力してくれなくなる

- 相続人が認知症になってしまい、必要なときに相続登記ができなくなってしまう

- 相続した不動産の売却や処分ができなくなる

上記のイラストからわかるように、何代にもわたり相続登記が行われていない土地は、相続人が増えてしまい相続登記を行おうとしても必要書類の準備に手間がかかってしまいます。

相続登記の手続きは面倒かもしれませんが、自分の子供や孫の負担を減らすためにも、なるべく早く手続きをしましょう。

【相続登記は司法書士への依頼も可能です】

相続登記の手続きや必要書類の収集は自分でも行えます。

しかし、手続きに必要な書類を集めや申請書類の作成はかなりの労力を要します。

また、相続登記は何度も経験するものではないので、初めて手続きをすると提出書類に不足・不備が出てしまう場合もあるでしょう。

場合によっては、何度も再提出をしなければいけなくなり、さらに労力がかかってしまいます。

司法書士へ相続登記の依頼する際の費用相場は、遺産総額によって異なりますが3万〜10万円程度です。

グリーン司法書士法人では、相続登記の申請手続きを3万円〜で承っております。初回相談は無料ですので、ぜひご利用ください。

6-2 共同名義での相続は避ける

家の名義は相続人数人で共有名義にすることも可能です。

しかし、家などの不動産を共同名義で相続することは、以下の理由であまりおすすめできません。

- 売却の際に共有者全員の同意が必要なため、共有者が反対したり認知症になったりしたときにスムーズに売却ができない

- 共有者のうちの誰かが亡くなった場合、共有者の親族など関係性の薄い人と共有する可能性がある

上記のように共有名義で不動産を相続してしまうと、売却や処分時にトラブルが発生する恐れもあります。

6-3 遺産分割時に家と他の相続財産を分けて計算できない

遺産分割をする際、現金や不動産など形式に区別はありません。

例えば、以下のケースでの法定相続分を計算してみましょう。

- 3,000万円の家

- 1,000万円の預金

- 法定相続人は兄弟2人のみ

上記の場合では遺産総額は4,000万円と換算されるため、兄弟それぞれ2,000万円ずつ相続する権利があります。

兄が家の相続を希望した場合、「兄は家(3,000万円)、弟は預金(1,000万円)」という形で納得してもらえれば良いですが、預金を相続した側が残りの1,000万円を要求してきた場合、現金などで補填する必要があります。

家を売却するのであれば、売却代金を兄弟で分割し平等に相続することも可能です。

しかし、兄が相続した家に住み続けるので売却できないケースなどでは、兄が自分の資産から弟に遺産分割の代償金を支払わなければなりません。

家などの不動産は現金化しにくいので、このような遺産分割トラブルが起きやすいです。

トラブルを避けたいのであれば、遺言書の作成や生命保険、生前贈与などで事前に対策をしておくのも良いでしょう。

ただし、これらの相続対策には相続や法律に関する専門的な知識が必要です。

自分に合う相続対策がわからないときには、司法書士など相続に詳しい専門家への相談もご検討ください。

まとめ

家などの不動産を相続したときには、現金や預貯金を相続したときとは異なり相続登記が必要です。

相続登記は2024年4月から義務化されるので、まだおすみでない方は早めに手続きをすませておくのがおすすめです。

自分で相続登記を行うのが難しい場合には、司法書士や弁護士等に3~10万円程度で代行してもらえます。

また、家などの不動産は現金や預貯金と違って、遺産分割しにくい点にも注意が必要です。

相続人の一人が家を相続し住み続ける場合には、代償金の支払いを他の相続人から求められる可能性もあります。

家の相続によるトラブルを避けたいのであれば、生前から遺言書の作成や生前贈与、生命保険などの対策をしておきましょう。

グリーン司法書士法人では、相続登記や相続対策に関する相談をお受けしています。

初回相談は無料、かつオンラインでの相談も可能ですので、まずはお気軽にお問い合わせください。

よくあるご質問

家の相続手続きを行う流れとは?

家の相続手続きは、下記の流れで行いましょう。

①相続不動産についての情報・書類を集める

②戸籍謄本類などを収集し、相続人調査を行う

③遺言書がなければ、相続人全員で遺産分割協議を行う

④登記申請書などを作成し、法務局にて登記申請をする不動産の名義変更手続きをしないとどうなる?

トラブルが生じることがあるので、なるべく早く名義変更手続きをすることをおすすめします。

考えられるトラブルは、下記の通りです。

・名義変更しないと新しい相続が発生した際にトラブルになる

・名義変更しないと売却したり、不動産担保ローンを組んだりできない

・親名義のままでも相続税や固定資産税はかかる

▶相続した土地の名義変更について詳しくはコチラ相続時に不動産だけ放棄できますか?

相続放棄をするとプラスの財産もマイナスの財産も一切相続できなくなります。

不動産のみ放棄するなど個別の財産のみに対して相続放棄を行うことはできません。

▶相続放棄について詳しくはコチラ