- 生前贈与の手続きの流れ

- 贈与税の申告を依頼する専門家

- 生前贈与時によくあるトラブル例

相続税対策や遺産相続トラブルの防止を目的として、生前贈与を行う人が増えています。

生前贈与とは、自分の財産を生きているうちに任意の相手に贈与する制度です。たとえば父母や祖父母から子や孫などの法定相続人に生前贈与を行うと、相続開始後に発生する争いや税金の負担を軽減できる可能性があります。

贈与税には、年間110万円の基礎控除が設けられており、毎年1月1日から12月31日までの1年間に受け取った贈与額がこの控除額の範囲内であれば、贈与税はかかりません。

この仕組みを利用して毎年贈与を行っていく方法を「暦年贈与」といいます。

また、住宅や教育資金など特定の目的で贈与を行う場合には、一定条件を満たせば特別控除が適用されるケースもあります。

ただし、税率や控除額は税制改正によって変わることがあるため、常に最新の法改正情報を確認しておくことが重要です。

さらに、相続税や贈与税の制度は将来的に見直される可能性があり、たとえば2031年以降には課税対象の見直しや申告手続の電子化が進む見込みです。

本記事では、専門家監修のもとで「生前贈与の正しいやり方」を、契約書の作り方から申告の流れまでわかりやすく解説します。

1章 生前贈与の手続き・やり方の流れ

- 贈与契約書を作成する

- 贈与者から受贈者に資産を移す

- 贈与税の申告および納税をする

まずは、生前贈与の手続きの流れを確認していきましょう。

生前贈与は、上記の図の流れで行います。

それぞれの手続きを詳しく確認していきましょう。

STEP① 贈与契約書を作成する

生前贈与を行う際には、まずは贈与契約書の作成を行いましょう。

本来、生前贈与は贈与者と受贈者それぞれが合意すれば契約書がなくても行えます。

しかし、相続発生時に他の相続人や税務署に生前贈与の事実があったことを証明するためにも、贈与契約書を作成しておくと安心です。

贈与する財産別に贈与契約書の作成方法を詳しく確認していきましょう。

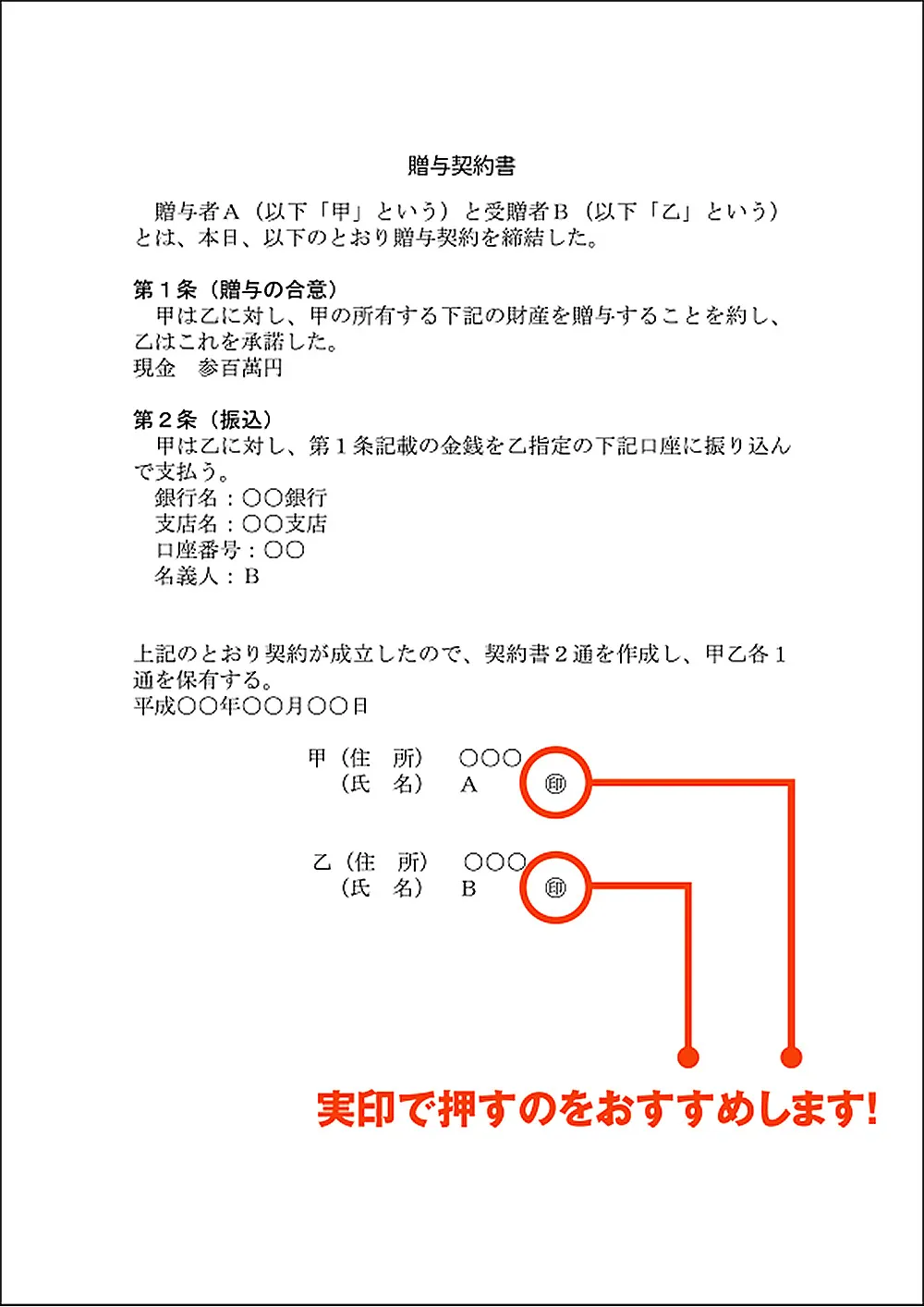

1-1-1 金銭を贈与するときの贈与契約書作成方法

金銭を生前贈与するときの贈与契約書の見本は、下記の通りです。

贈与契約書作成時には、以下の点にご注意ください。

- 日付や住所、名前は自筆する

- 実印で押印する

- 印鑑証明書を添付しておく

- 未成年者への生前贈与は親権者が署名押印する

パソコンで作成した贈与契約書は、本人の意思で贈与したか後々証明するのが大変になってしまいます。

生前贈与の証拠を残すためにも、自筆しましょう。

また、他の相続人に生前贈与が無効だと主張されたときのためにも、実印を押印しておくと安心です。

実印を証明するためにも、印鑑証明書を添付しておきましょう。

未成年者の方は、単独では有効な契約はできませんので、必ず親権者の方が契約書に署名・押印をしてください。

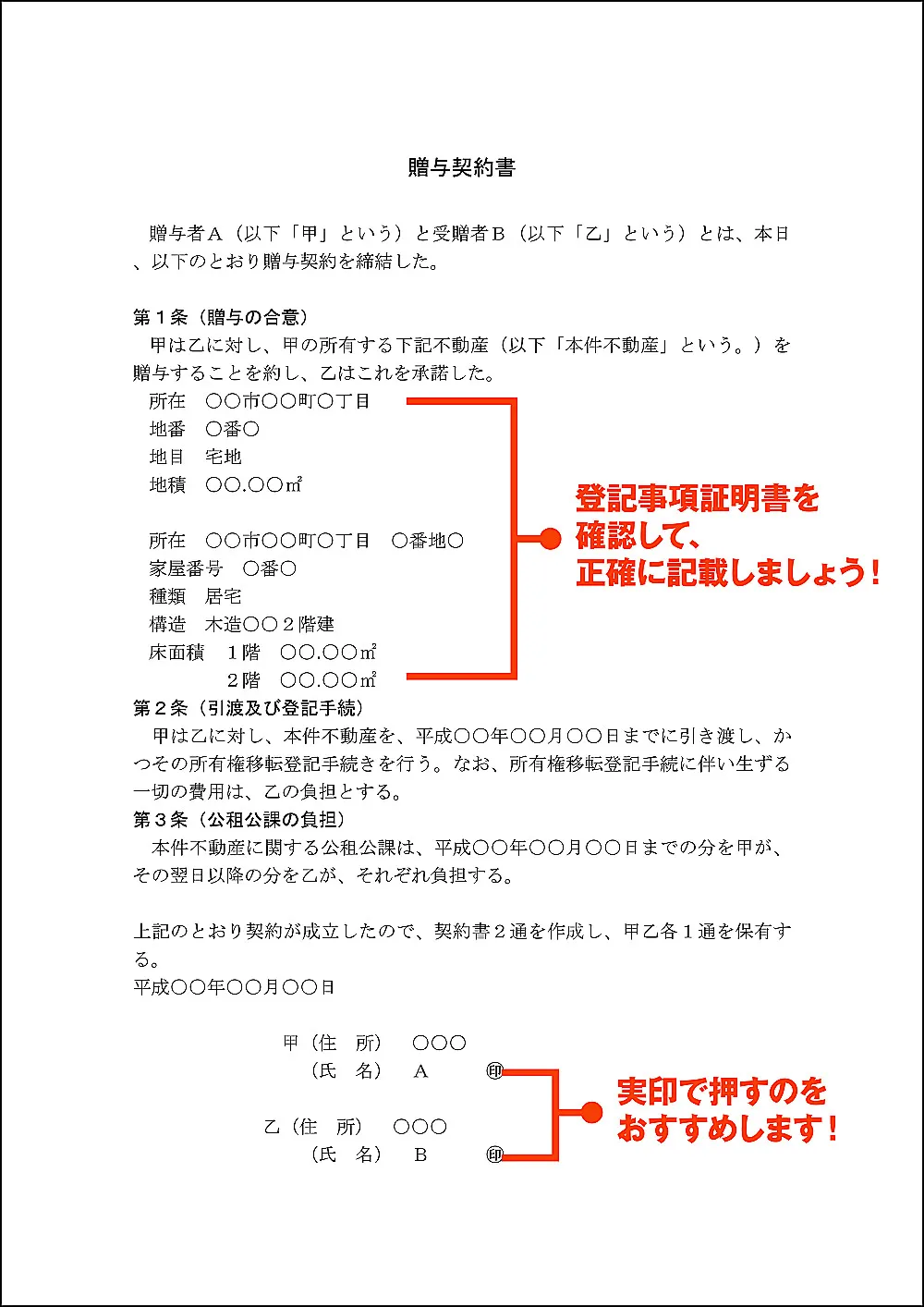

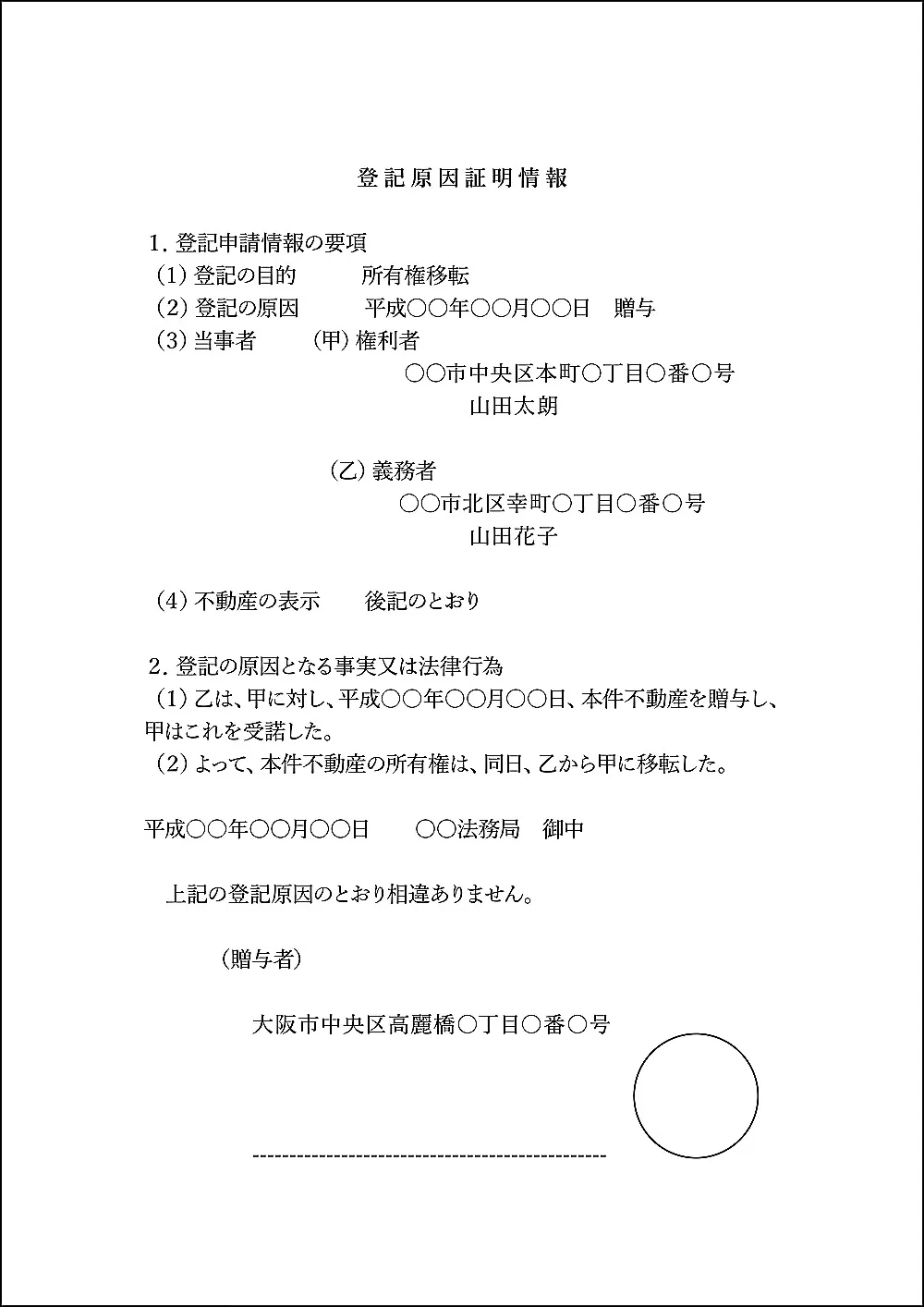

1-1-2 不動産を贈与するときの贈与契約書の作成方法

建物や土地などの不動産を生前贈与するときの贈与作成書の見本は、下記の通りです。

不動産の贈与契約書は、金銭の贈与契約書と比較して記載事項が多く、作成に手間がかかります。

後々のトラブルを避けるためにも、贈与する不動産の情報を正確に記載するのが重要です。

不動産の情報を正確に記載するために、以下の書類を用意しておきましょう。

| 誰が用意するか | 書類名 | 取得方法・備考 |

| 贈与する人が用意する書類 | 登記事項証明書 | お近くの法務局で取得します |

| 固定資産評価証明書 | 物件所在地の役所で取得します | |

| 印鑑証明書 | 登記申請時点で発行後3か月以内のもの | |

| 登記済権利証又は登記識別情報 | 不動産を管轄する法務局から発行されます | |

| 贈与を受ける人が用意する書類 | 住民票 | 市区町村役場で取得します |

登記事項を法務局で取得する際には、住所では取得できないのでご注意ください。

登記事項証明書とは、土地の地番や地積(㎡数)、建物なら家屋番号・床面積(㎡数)、所有者に関する事、担保に関する事が書かれている証明書です。

登記事項証明書を取得するには、土地なら「地番」、建物なら「家屋番号」が必要です。

「地番」・「家屋番号」を知る方法

①固定資産税納税通知書で確認

不動産を所有している方宛に毎年4月頃に届く書類です。

この書類の中に地番・家屋番号の記載があります。

②権利証の土地・建物の記載を確認

不動産を購入したら、権利証(現在は登記識別情報)が法務局から発行されます。

通常は登記手続きを担当した司法書士事務所から、登記完了後に送られてくるのが一般的です。

③法務局で住所から地番検索をして調べる

①も②も無ければ不動産の管轄の法務局に電話して、「地番照会お願いします!」と住所を伝えて教えてもらいましょう。(法務局管轄一覧)

STEP② 贈与者から受贈者に資産を移す

贈与契約書の作成が完了したら、贈与者から受贈者に資産を移しましょう。

生前贈与時には「いつ・誰が・誰に・いくら渡した」という事実が重要です。

そのため、金銭を贈与するときは、現金手渡しではなく証拠が残る銀行送金での贈与をおすすめします。

また、不動産を生前贈与する際には、名義変更登記が必要です。

銀行送金する際のポイントや不動産の名義変更登記に関して詳しく確認していきましょう。

1-2-1 金銭を銀行送金で贈与する方法

現金手渡しと違い、銀行送金は手数料がかかりますが、通帳に贈与の記録を残せるメリットがあります。

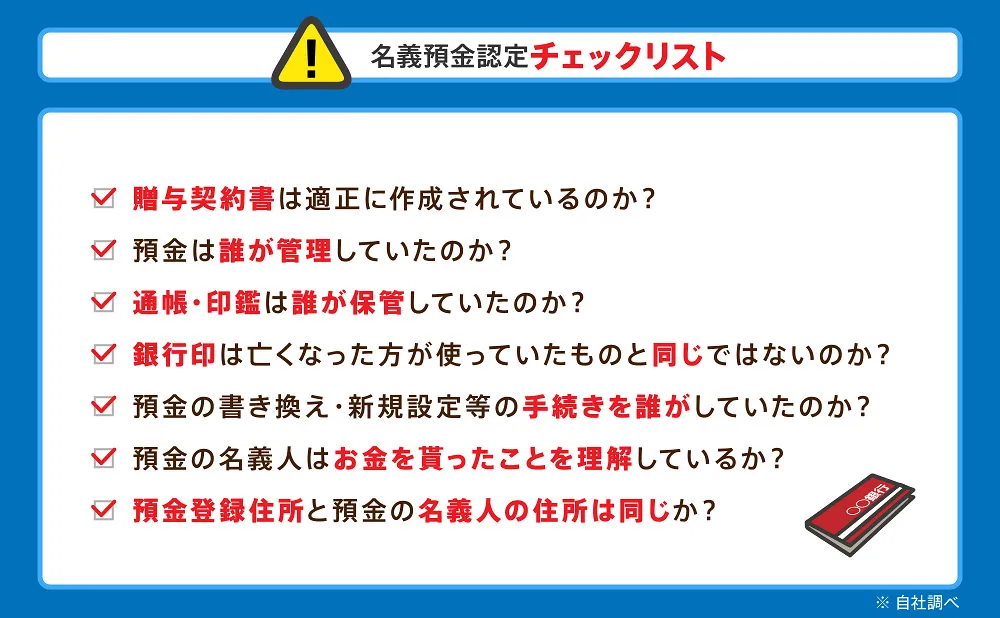

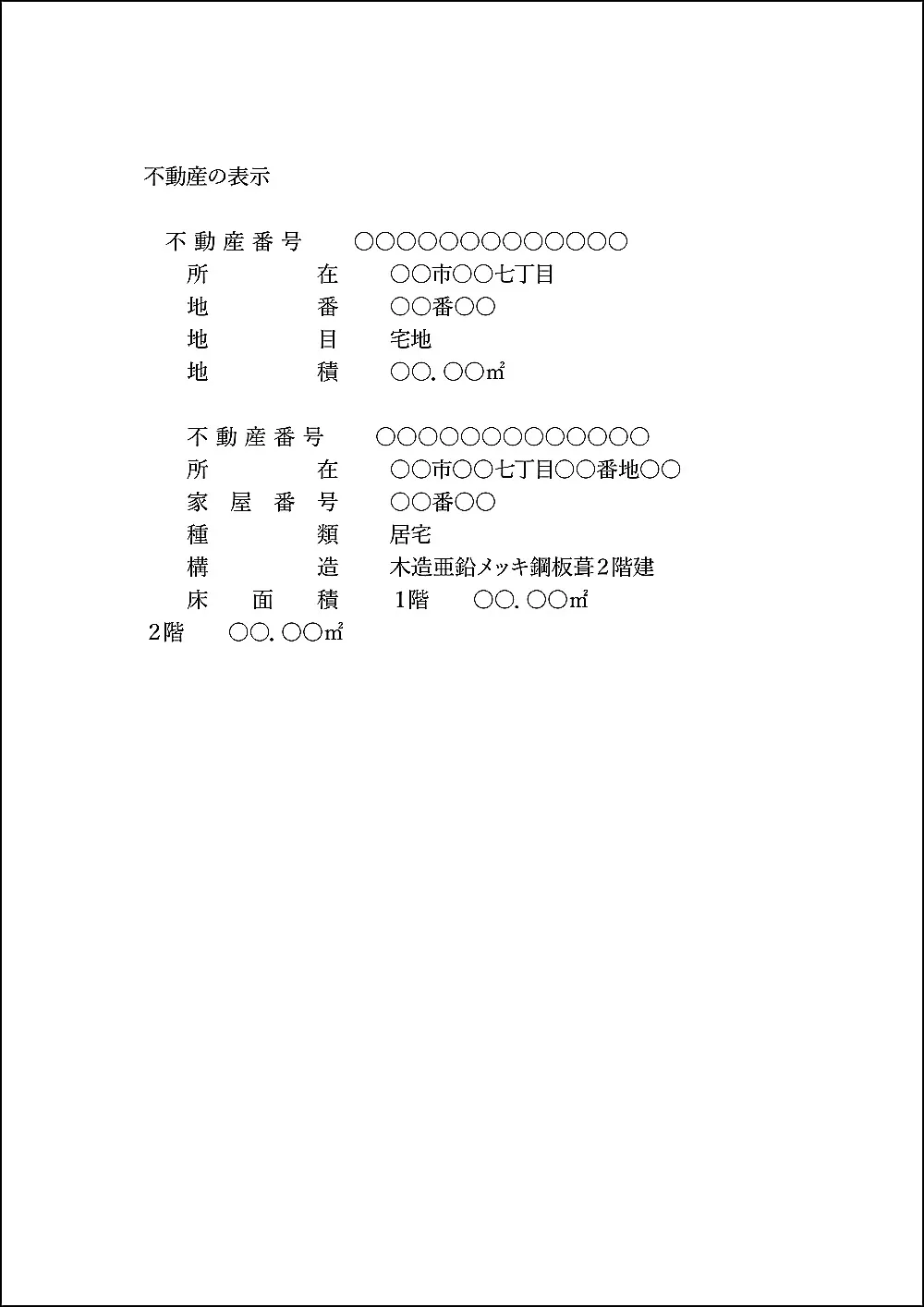

銀行送金で贈与する際には、贈与者の名義預金と判断されないように注意が必要です。

名義預金とは、口座名義人の資産ではなく口座に資金を預け入れた人の資産と判断されてしまう預金です。

名義預金と判断されると、生前贈与が認められず相続発生時に相続税がかかる恐れがあります。

名義預金と判断されないようにするためにも、送金先口座の銀行印は贈与する親や祖父母と同じものを使用するのはやめましょう。

以下の名義預金認定チェックリストを活用し、贈与した資金が名義預金にならないようにご注意ください。

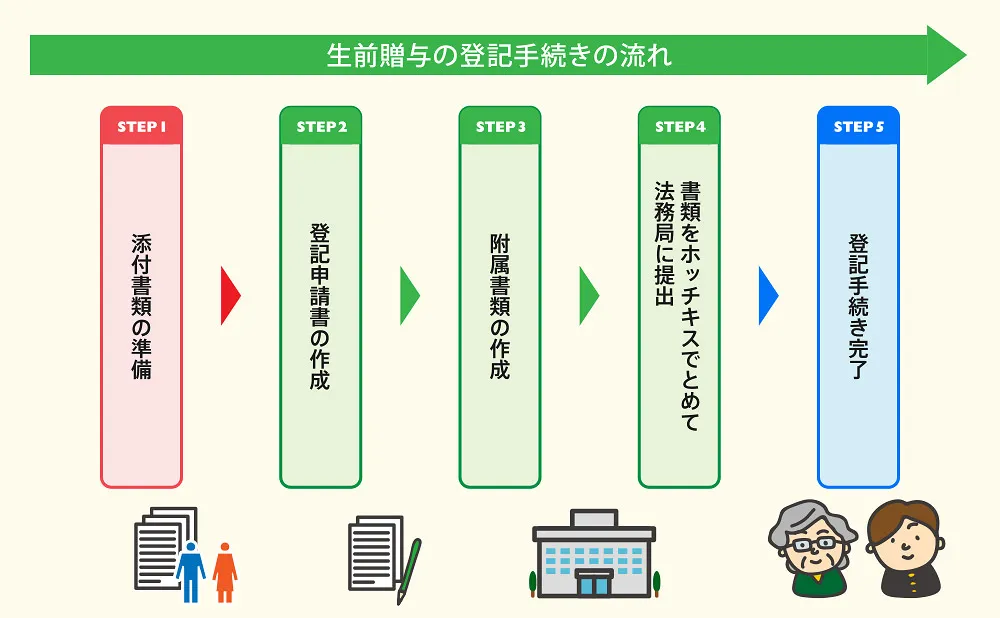

1-2-2 不動産の名義変更登記をする方法

不動産を生前贈与する際には、金銭の贈与と異なり、名義変更登記が必要です。

登記申請は、不動産を管轄している法務局にて行えます。

登記手続きの流れは、以下の通りです。

登記申請の必要書類や提出方法は、下記の通りです。

| 提出する人 | 贈与した人、される人 代理人 |

| 提出先 | 不動産を管轄する法務局 |

| 費用 | 登録免許税:固定資産税評価額の2% |

| 申請方法 |

|

| 必要書類 |

|

自分で生前贈与の登記申請を行う場合には、オンラインではなく郵送もしくは持込による申請がおすすめです。

登記申請書と登記原因証明情報は、ご自身で用意する必要があります。下記のひな形をご参考にしてください。

登記申請書

登記原因証明情報(1枚目)

(2枚目)

なお、登記申請時には固定資産税評価額の2%の登録免許税がかかります。登録免許税の金額分の収入印紙を購入し、印紙台紙に貼り付けて申請しましょう。

そして、作成もしくは収集した必要書類は、下記の順でホッチキスでとめて申請をします。

- 登記申請書

- 印紙台紙

- 贈与する人の印鑑証明書

- 贈与を受ける人住民票

- 固定資産評価証明書

- 登記原因証明情報

登記済権利証は、別のファイルに入れてホッチキスでは止めずに申請しましょう。

書類に不備がなければ、申請後約1~2週間で登記手続きが完了します。

完了したら、不動産の登記事項証明書を取得して内容を確認しましょう。

まれにですが、法務局のミスなどで住所が間違っていることがあるからです。

誤った登記の修正方法は、下記の記事で詳しく解説しています。

STEP③ 贈与税の申告および納税をする

年間110万円を超える贈与を受けた人は、贈与税の申告および納税が必要です。

なお、相続時精算課税制度など控除や特例制度を利用して、贈与税額が0円になる場合でも申告自体は必要なのでご注意ください。

贈与税は、贈与をした人ではなく、贈与を受けた人が払う税金です。

贈与税の計算も贈与を受けた人を基準にして計算しなければなりません。

例えば、同じ年に父から50万円、祖父から100万円の贈与を受けた場合には合計150万円の贈与を受け取っているので贈与税がかかります。

贈与税の申告方法の概要は、下記の通りです。

| 提出する人 | 贈与を受けた人 |

| 提出先 | 受贈者の住所地を管轄する税務署 |

| 申告期間 | 贈与を受けた翌年の2月16日から3月15日までの間 |

| 納税期限 | 贈与を受けた翌年の3月15日まで |

| 必要書類 | 贈与税申告書(PDF) |

贈与税の控除や特例を使用しない場合には、贈与税の申告書のみの提出で問題ありません。

控除や特例を使用する際には、下記の添付書類が必要になるので、ご確認ください。

| 相続時精算課税制度 | |

| 贈与税の配偶者控除 |

|

2章 生前贈与の手続きや申告の依頼先

1章で解説した手順に従えば、贈与契約書の作成や贈与税の申告手続きは自分で行えます。

しかし、不動産の登記申請をミスなく行うのは難しいですし、法務局は平日の昼間しか空いていないので仕事や育児をしている人は手続きに時間を割けない場合もあるでしょう。

また、贈与税には控除や特例が用意されていて、節税効果の高い生前贈与を計画、実行するには専門的な知識が必要です。

生前贈与の手続きは、下記の専門家にも依頼可能です。

- 贈与契約書の作成や登記手続き:司法書士

- 贈与税の申告や節税対策:税理士

どちらかの専門家に相談すれば、提携している税理士や専門家と連携して生前贈与をワンストップでサポートしてもらえるケースがほとんどです。

生前贈与の計画段階から依頼すると費用はかさんでしまいますが、より節税効果が高く後々トラブルが発生しにくい贈与の計画を立ててもらえます。

そのため、相続関連のホームページがあるかなどを基準にしてどちらかを窓口にして依頼されることもご検討ください。

2-1 生前贈与を司法書士に依頼したときの費用相場

単純な不動産の生前贈与を依頼した場合の費用相場は5~10万円程度です。

グリーン司法書士法人では、贈与契約書の作成と不動産登記を下記の費用からお受けしています。

| 贈与契約書の作成 | 33,000円~(税込) |

| 不動産の贈与登記手続き | 55,000円~(税込) |

ただし、税理士などの専門家から税金の試算をしてもらう必要なども発生する可能性もあり、その場合には別途税理士費用などもかかってきます。

また、不動産を贈与する場合には法務局への登記申請手数料を納めなければなりません。

登記申請手数料は、不動産の固定資産税評価額に対して2%であり、自分で登記手続きを行った場合でもかかります。

2-2 贈与税の申告を税理士に依頼したときの費用相場

贈与税の申告を税理士に依頼した場合、贈与金額が1,000万円以下であれば5万円程度の費用がかかります。

贈与財産に非上場株式が含まれる、相続時精算課税制度を適用したいなど複雑な申告になると、別途追加料金が発生します。

贈与税の申告を税理士に依頼すれば、節税対策もしてもらえるので、費用以上の効果が見込める場合もあるでしょう。

生前贈与の手続きは複雑であり、方法を間違えてしまうと相続時に税務署から生前贈与を認めてもらえない場合もあります。

次の章では、生前贈与で起きやすいトラブルおよび解決策を確認していきましょう。

3章 生前贈与の手続きでよくあるトラブルとその解決策

生前贈与は専門家に頼らず自分たちで手続きを行えますが、素人判断で進めると思わぬトラブルが発生する恐れがあります。

生前贈与の手続きでよくあるトラブルは、下記の通りです。

税務署から「贈与ではなく遺産相続」とみなされてしまう

- 贈与した財産が「名義預金」と認定され相続税がかかってしまう

- 相続開始前3年以内に生前贈与をしてしまい相続税がかかってしまう

- 生前贈与がいつ成立したのかを税務署に証明できない

これらのトラブルが起きてしまうと、生前贈与をしていたとしても税務署に認めてもらえず相続税が発生してしまいます。

相続税対策で生前贈与を行っていても意味がなくなってしまうので注意しておきましょう。

トラブルの内容と解決方法を詳しく紹介していきます。

3-1 税務署から「贈与ではなく遺産相続」とみなされてしまう

生前贈与を行ったつもりでも、税務署から「これは実質的に遺産相続とみなす」と判断されてしまうケースがあります。

このような判断が下されると、贈与として申告していた財産が相続税の課税対象に含まれてしまい、想定外の税負担が発生します。

特に以下のような場合には、「生前贈与ではなく相続財産である」とみなされるリスクが高いといえます。

- 贈与契約書を作成していない、または署名押印がない

- 贈与の事実を示す銀行送金記録や領収書などの証拠が残っていない

- 贈与を受けた側が財産を自由に使える状態になっていない

- 贈与後も贈与者がその財産を管理・使用していた(例:不動産の名義変更をしていない)

このような指摘を受けると、過去の数年分にさかのぼって課税されることもあり、非常に大きな負担となります。

こうした誤認を防ぐためには、以下の点を徹底しておきましょう。

- 贈与契約書を作成し、日付・金額・贈与者と受贈者の署名捺印を明確に残す

- 贈与を実行した証拠を銀行振込や登記で残す

- 不動産の贈与であれば、所有権移転登記まで確実に行う

- 贈与後は、贈与者が当該財産を管理・使用しない

生前贈与が「遺産相続とみなされる」事態を防ぐには、形式面だけでなく、実質的にも「受贈者が財産を取得・管理している」状態を作ることが重要です。

不安がある場合には、司法書士や税理士などの専門家に相談し、正しいやり方で手続きを進めましょう。

3-2 贈与した財産が「名義預金」と認定され相続税がかかってしまう

名義預金とは、預貯金の名義は亡くなった人以外の(例えば子や孫)の名義にはなっているものの、相続税申告の際に亡くなった人の財産であると税務署に認定されてしまうことです。

現金や預貯金の生前贈与に関しては、毎年非常に多くの人が「名義預金」と認定されてしまい税金がかかってしまっています。

折角の相続税対策が無駄にならないように、以下のチェックリストを参考に金銭の生前贈与を行いましょう。

すでに行った生前贈与が名義預金に該当しそうな場合には、一度名義預金を解消して再度、適切な方法で生前贈与をするのも良いでしょう。

名義預金の戻し方は下記の記事で詳しく解説しています。

3-3 相続開始前3年以内に生前贈与してしまい相続税がかかってしまう

相続開始前3年以内に行われた生前贈与は、相続財産に含めなければならず、相続税がかかってしまいます。

相続税対策で生前贈与をしたとしても、3年以内に贈与者が死亡してしまうと意味がなくなってしまうのでご注意ください。

ただし、相続開始前3年以内の生前贈与が相続財産に含まれてしまうのは、法定相続人に対する贈与分のみです。

例えば、法定相続人ではない孫などに生前贈与をすれば3年以内に贈与者が亡くなったとしても、相続税の課税対象財産には含まれません。

この点を踏まえて、生前贈与で相続税対策するのであれば、以下の点に気を付けておきましょう。

- 相続人以外への生前贈与なら、死期が迫っていても相続税対策として使える

- 余裕を持ったスケジュールで元気なうちに生前贈与を行う

3-4 生前贈与がいつ成立したのかを税務署に証明できない

生前贈与がいつ成立したのかは、非常に重要なポイントであり、相続税申告時に税務署が調査してくる内容でもあります。

先ほど解説したように、相続開始3年以内に行われた贈与は、相続税課税対象財産として扱われるからです。

そのため、生前贈与をするときには、いつ行ったものなのか証拠を残しておきましょう。

金銭の贈与であれば、1章で解説したように銀行送金で贈与しておけば安心です。

不動産の贈与の場合には、登記手続きまで必ず行いましょう。

身内同士の会社の株式を贈与する場合などは、生前贈与の日付を証明しにくいので注意が必要です。

この場合には、公証役場で贈与契約書に確定日付を入れてもらうのが良いでしょう。

費用も一律700円の手数料がかかるだけなので、それほど負担にはなりません。

【確定日付とは?】

確定日付とは、公証役場という所で公証人から、「この日にこの書類が存在した」という事実を証明してもらう手続きです。

書類の存在を証明するだけであり、内容が適正かどうかの証明にはなりませんのでご注意ください。

そのかわりに700円と非常に安価に手続きができます。

利用する際はお近くの公証役場に依頼しましょう。(公証役場一覧)

まとめ

生前贈与は正しい手続きで行わないと、税務署に贈与の事実を否定される恐れがあります。

税務署が生前贈与の事実を認めないと、贈与した金額が相続税の課税対象財産になってしまいます。

相続税対策として生前贈与を行っていた場合、効果がなくなってしまうので注意が必要です。

生前贈与を行う際には、下記のポイントを意識しておきましょう。

- 生前贈与の証拠をしっかりと残す

- もらう人が通帳・印鑑を管理して自由に使えるようにする

- 不動産の贈与は登記まで行う

また、生前贈与の手続きは自分たちで行うこともできますが、ミスなく行いたいのであれば司法書士や税理士などの専門家に依頼するのも良いでしょう。

グリーン司法書士法人では、生前贈与に関する相談をお受けしています。

初回相談は無料、かつオンラインでの相談も可能ですので、まずはお気軽にお問い合わせください。

よくあるご質問

生前贈与の手続き方法は?

生前贈与の手続きの流れは、

①贈与契約書を作成する

②贈与者から受贈者に資産を移す

③贈与税の申告および納税をする

詳しくは下記リンク先をご参考にしてください。

▶生前贈与の手続きの流れ生前贈与の無申告はなぜばれる?

家族間の贈与、現金での贈与でも以下のタイミングで税務署に贈与があったとばれる可能性があります。

・相続発生時

・受贈者が収入に見合わない高額な買い物をしたとき

・不動産の名義変更時

▶贈与が税務署にばれる理由について詳しくはコチラ生前贈与の必要書類とは?

生前贈与時には必要書類はありませんが、贈与契約書を作成しておくのがおすすめです。

▶生前贈与の必要書類について詳しくはコチラ贈与契約書は実印を押す必要がある?

贈与契約書には贈与者、受贈者の押印が必要ですが実印である必要はありません。

ただし、代筆ではなく本人が作成した証明として実印を押すのは有効です。

▶贈与契約書の作成について詳しくはコチラ

生前贈与契約書の作成方法!ケース別書式を無料でダウンロード

生前贈与契約書の作成方法!ケース別書式を無料でダウンロード 登記の錯誤とは?誤った内容が登記されてしまったときに修正する方法

登記の錯誤とは?誤った内容が登記されてしまったときに修正する方法 相続時精算課税制度とは?メリデメから手続方法まで専門家が徹底解説

相続時精算課税制度とは?メリデメから手続方法まで専門家が徹底解説 おしどり贈与はお得なの?利用する際の注意点や手続き方法を簡単解説

おしどり贈与はお得なの?利用する際の注意点や手続き方法を簡単解説 贈与税はいくらからかかる?贈与税が0円になる4つの節税方法

贈与税はいくらからかかる?贈与税が0円になる4つの節税方法 名義預金を戻す方法とは?税務署から指摘を受けない解消方法まとめ

名義預金を戻す方法とは?税務署から指摘を受けない解消方法まとめ 孫への生前贈与で確実に節税する方法と失敗しないための5つの注意点

孫への生前贈与で確実に節税する方法と失敗しないための5つの注意点