「生命保険を使うと相続税の節税や、相続発生後にすぐにお金を引き出したといった効果が有ると聞いたけど、どんなやり方でどんな効果が有るのだろう?」

そんな疑問を持たれて本記事をお読み頂いているのでしょう。

生命保険を上手く活用すれば、お得にスムーズな相続を迎える一助になります。

財産の価値を保ちながら相続があったときの相続税を少なくする、いわゆる「節税対策」にはいろいろな方法があります。代表的な節税対策としては、賃貸アパートや賃貸マンションを建てて財産の評価額を下げる方法が知られています。

しかし、賃貸住宅を建てる節税対策は、不動産の価値の低下が心配になります。また、賃貸住宅のオーナーになるということは事業を行うことと同じであり、誰でも簡単にできるものではありません。

生命保険は健康であれば加入できるため、生命保険を使った節税対策は比較的簡単に始めることができます。また、保険金は原則相続争いの対象にはならないため、特定の人に財産を確実に継がせることもできます。

本記事では、生命保険で相続税が節税できるしくみと生命保険を使った相続対策について詳しくご紹介します。多額の遺産相続が見込まれて節税対策をお考えであれば、本記事をぜひご覧になってください。

1章 生命保険を使った相続対策のメリット

生命保険を相続対策に活用すれば、非課税枠で相続税が軽減できるほか、納税資金の準備にも役立ちます。このほか、相続後すぐに必要なお金が準備でき、遺留分対策や生前贈与にも活用できるメリットがあります。

1-1 死亡保険金の非課税枠で相続税が軽減できます

生命保険の死亡保険金には相続税の非課税枠があります。相続税の対象になる遺産の額が減るため、相続税が節税できます。

相続人1人あたり500万円の非課税枠

生命保険の死亡保険金には、法定相続人1人あたり500万円の非課税枠があります。

死亡保険金非課税枠=500万円×法定相続人の数

例えば、法定相続人が配偶者と子供1人で合計2人であれば、1,000万円まで非課税枠を利用可能です。

ただし、死亡保険金であればどのような場合でも非課税枠があるわけではなく、被相続人(亡くなった人)が保険料を支払っていたことが条件になります。

非課税枠を計算するときの法定相続人の範囲

相続税を計算するときや死亡保険金の非課税枠を計算するときの法定相続人には、下記の人を含めます。実際に保険金を受け取ったかどうかは考慮しません。

- 配偶者

- 子供(子供が先に死亡している場合は孫)

- 両親(子供がいない場合。両親が死亡して祖父母が存命の場合は祖父母)

- 兄弟姉妹(子供、両親がいない場合)

上記の中で相続放棄した人がいる場合は、その人も含めます。

子供には養子も含めますが、実子がいる場合は1人まで、実子がいない場合も2人までとなります。ただし、次の場合は実子として数えます。

- 特別養子縁組による特別養子

- 子供が先に死亡して孫養子が相続人になる場合

- 配偶者の実子で被相続人の養子になった人(いわゆる連れ子養子)

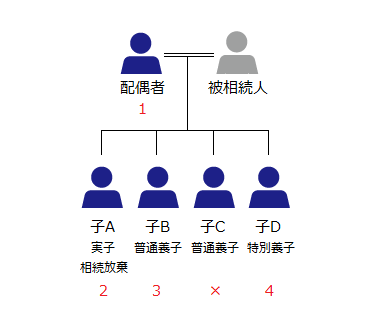

【例】下の図のような家族の相続税計算上の法定相続人の数は4人となります。

民法では養子の数に制限はありませんが、相続税法では養子の数に制限があります。

この例では実子がいるため、普通養子は1人まで法定相続人に含めます(子Bのみ)。

特別養子(子D)は実子として法定相続人に含めます。

相続放棄した人(子A)も法定相続人に含めます。

養子と相続について詳しく知りたい方はこちら

非課税枠を適用できない人

死亡保険金を受け取って非課税枠を適用できる人は、相続人に限られます。相続人以外の人が保険金を受け取った場合は、非課税枠は適用できません。

相続放棄した人は非課税枠を計算するときの法定相続人の数には含まれますが、非課税枠は適用できません。

例えば、法定相続人が3名(妻)(長男)(長女)で、そのうち死亡保険金受取人が2名(妻)と(長男)で(長男)が相続放棄をした場合

- 長男は死亡保険金を受け取れますが、非課税の適用は受けられません。

- 妻は「500万円×3人=1,500万円」まで非課税の適用を受けられます。

1-2 相続発生後にスグに現金が用意できます

生命保険は相続があってからすぐに現金が用意できるメリットがあります。

相続があったときは、葬儀費用や遺族の当面の生活費としてまとまった額の現金が必要になります。「預金があれば大丈夫」と思われるかもしれませんが、預金の名義人が死亡した場合は預金が凍結されることもあります。

一度預金が凍結されると、簡単には引き出せなくなってしまいます。相続人のうちの誰かが勝手に預金を引き出すとトラブルになるため、銀行は相続人全員の同意がなければ引き出しに応じないことになっています。

生命保険では、通常、死亡を届け出れば数日から1週間程度で保険金が支払われます。

相続税の納税資金対策にも役立ちます

相続税は相続が始まってから10か月以内に現金で一括納付しなければなりません。遺産の多くが不動産である場合では、納税のために不動産を売却しなければならない場合もあります。

しかし、不動産はすぐに売れるものではなく、相続税の納期限までに間に合わないこともあります。また、遺産が自宅だけの場合は売却することもためらわれます。

生命保険は相続があってからすぐに現金が用意でき、相続税の納税資金対策にも役立ちます。

1-3 遺留分対策としても使えます

被相続人の配偶者、子供、親には遺留分として最低限保証された相続分があります。遺留分のある人が遺留分より少ない遺産しかもらえなかった場合は、他の相続人に請求する権利があります(遺留分減殺請求権)

家業を継いでもらいたいなどの理由から特定の相続人に財産を多く継がせたい場合は、その相続人を受取人にした生命保険に加入します。死亡保険金は相続財産ではなく受取人の固有財産になることから、遺留分侵害額請求を気にすることなく財産を継がせることができます。

1-4 生前贈与でも使えます

生命保険は生前贈与でも有効に活用できます。

たとえば、親から子供に現金を贈与して、子供はそのお金で親を被保険者にした生命保険に加入します。保険金の受取人は子供自身でも孫でも構いません。生命保険を活用することで、生前贈与をしてもすぐに無駄遣いしてしまうことが防げます。

また、子供が自分自身を受取人にした保険に加入すれば、死亡保険金には相続税ではなく所得税が課税されます。死亡保険金にかかる所得税は一時所得として所得を半分にしてから税額を計算するため、実質的な税率が低くなることも特徴です。

なお、贈与の額が年間で110万円を超える場合は贈与税が課税されるので注意が必要です。年間110万円以下でも、数年間にわたって規則的に贈与しているとみなされた場合は、合計額の贈与があったとして贈与税が課税されます。生前贈与で贈与税がかかるかどうかの個別の判断は税理士に相談するようにしてください。

2章 生命保険を使った相続対策事例集

2-1 非課税枠を利用して相続税が軽減されたケース

財産の一部を使って生命保険に加入すれば、死亡保険金の非課税枠で相続税を軽減することができます。

次の例では、遺産を現金だけで相続したときと一部を保険金として受け取ったときで、相続税がどれぐらい異なるかを比較します。どちらの場合も相続人が受け取る財産の額は同額とします。

【例】法定相続人は子供2人であるとして、下記のそれぞれの場合について相続税の総額を計算します。下記以外の遺産はなく、相続税の課税対象から差し引く債務や葬儀費用もなかったものとします。

- 現金で1億円を均等に相続した場合

(各相続人は現金を5000万円ずつ受け取った)

基礎控除額:3000万円+600万円×2人=4200万円

課税遺産総額:現金1億円-基礎控除額4200万円=5800万円

各人の課税遺産総額:5800万円÷2人=2900万円

1人あたりの税額:2900万円×15%-50万円=385万円

相続税の総額:385万円×2人=770万円

- 現金5000万円を均等に相続し、保険金5000万円を均等に受け取った場合

(各相続人は現金を2500万円、保険金を2500万円ずつ受け取った)

保険金非課税枠:500万円×2人=1000万円

保険金の課税価格:保険金5000万円-非課税枠1000万円=4000万円

基礎控除額:3000万円+600万円×2人=4200万円

課税遺産総額:現金5000万円+保険金4000万円-基礎控除額4200万円=4800万円

各人の課税遺産総額:4800万円÷2人=2400万円

1人あたりの税額:2400万円×15%-50万円=310万円

相続税の総額:310万円×2人=620万円

財産の半分を生命保険に組み替えることで、相続税を合計150万円(770万円-620万円)節税することができます。

2-2 遺留分侵害額請求に備えて生命保険を活用したケース

生命保険の死亡保険金は受取人の固有財産であり、遺産相続で分け合う対象にはなりません。遺留分を気にすることなく特定の相続人に財産を多く継がせたい場合に、生命保険を活用することができます。

【例】財産が1億円あって、相続人は長男と次男の2人であるとします。

家業を引き継ぐ長男には8000万円を継がせて次男には2000万円を継がせるとき、現金のみで相続させる場合と、生命保険を活用する場合を比較します。

- 財産1億円をすべて現金で残し、長男が8000万円、次男が2000万円を相続するように遺言で指定した場合

長男、次男ともに遺産の1/4は遺留分として最低限相続できる。

遺留分:1億円×1/4=2500万円

次男は2500万円-2000万円=500万円を長男に請求できる。

- 死亡保険金5000万円の生命保険に加入し、5000万円は現金で残した

死亡保険金の受取人は長男にして、現金は長男が3000万円、次男が2000万円を相続するように遺言で指定した場合

長男、次男ともに遺産の1/4は遺留分として最低限相続できるが、遺留分を計算するときの遺産に死亡保険金は含めない。

遺留分:5000万円×1/4=1250万円

次男は遺留分を超える財産を受け取っているため、長男に請求できる金額はない。

生命保険を上手に活用することで、遺留分減殺請求のリスクを軽減できることになります。

2-3 生前贈与で生命保険を活用したケース

死亡保険金が高額になる場合は、生前贈与と生命保険を組み合わせることで、税制上有利になることがあります。

次の例では、保険料の贈与には贈与税がかからず、死亡保険金には実質的な税率が低い所得税が適用されます。

【例】Aさんは長男に毎年100万円を贈与します。

長男は、被保険者をAさん、受取人を自分自身にした保険を契約し、保険料はAさんから贈与される100万円から支払います。

Aさんからの贈与額は年間110万円以下であるため、贈与税は課税されません(※)。

死亡保険金には所得税が課税されますが、保険金の全額ではなく払込保険料を差し引いた額に課税されます。保険金は一時所得であるためさらに50万円を差し引き、1/2にした金額が課税対象になります。

死亡保険金の課税対象額=(受取保険金-払込保険料-50万円)×1/2

所得税の最高税率は45.945%(復興特別所得税も含む)、住民税の税率は一律10%ですが、一時所得では課税対象額が半分になることから、実質的な税率は最高でも約28%で収まります。

(※)贈与税が課税されないためには、毎年贈与契約書を作成するなどの対策が必要です。詳しくは税理士にお問い合わせください。

3章 相続専門司法書士が教える生命保険に入るときのポイント

ここまで相続対策で生命保険を活用する方法をお伝えしてきましたが、どのような保険でもよいわけではありません。本章では、相続専門司法書士の視点から、相続のために生命保険に入るときのポイントをご紹介します。

3-1 保険金の受取人を誰にするかで大きく変わります

相続対策で生命保険に入るときは、保険金の受取人を誰にするかに注意が必要です。

受取人を配偶者にすることは一般的ともいえますが、相続税の節税対策としてはあまり有効ではありません。

配偶者の相続税は「配偶者の税額軽減」によって優遇されています。配偶者が受け取った遺産が1億6000万円以下の場合、または1億6000万円を超えても法定相続分以下であれば相続税は課税されません。

相続税が課税されない配偶者が死亡保険金を受け取っても、保険金の非課税枠のメリットはありません。配偶者には現預金や実物資産などを相続させるようにして、保険金の受取人を子供などにしておけば、非課税枠のメリットを受けられるようになります。

なお、生前お世話になったなどの理由で、いとこなど法定相続人以外の人を保険金の受取人にした場合は、非課税枠は適用されないので注意しましょう。

この受取人を誰に?という点は一番重要なポイントと言えます。

生命保険の営業の方でも、ここに踏み込んでアドバイスできる方は少ないのが実情です。我々の様な中立で相続業務に精通した専門家にアドバイスを受けるのがおすすめです。

3-2 保険料を誰が負担するかでも大きく変わります

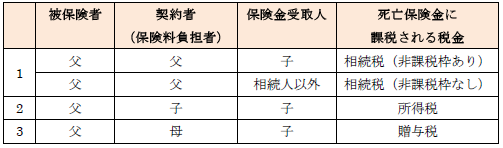

相続税の節税対策で生命保険に入るときは、保険料を誰が負担するかにも注意が必要です。受取人が同じでも、被保険者や契約者(保険料負担者)との関係によって、保険金に課税される税金の種類が変わるからです。

下記に一覧にしてますが、お読みになられる際には「契約者」という部分を「お金(生命保険の掛け金)を払う人」と読んで頂ければ理解が進みます。

1.被保険者と契約者が同一人物である場合

死亡保険金には相続税がかかります。

受取人が相続人であれば非課税枠がありますが、相続人以外の人であれば非課税枠はありません。

2.契約者と受取人が同一人物である場合

死亡保険金には所得税がかかります。自分自身で保険料を支払って保険金を受け取ったと考えます。

所得税は相続税に比べて実質的な税率が低くなる場合もあります。

3.被保険者、契約者、受取人がそれぞれ異なる場合

死亡保険金には贈与税がかかります。保険を通じて財産を贈与したと考えます。

贈与税は相続税や所得税に比べて税率が高いため、この契約形態は節税対策としては適していません。

契約形態と税金の種類の関係の例

生命保険に加入するときは、契約形態と税金の種類の関係に十分注意しましょう。

3-3 少しでも年齢が若い方が有利です

生命保険に加入するときは、少しでも年齢が若い方が有利になります。

高齢になると入れる保険が限られてきますので、生命保険の商品の選択肢が狭くなるのです。

保険とは、簡単に言えば、一部の人が負うリスクを多くの人が支払う保険料でカバーするしくみです。高齢になるほど死亡する可能性は高くなるため、保険料が割高になるなど加入の条件は厳しくなります。

また、被保険者の健康状態が良くなければ保険には加入できません。持病や入院・手術歴があっても加入できる引受条件緩和型の保険もありますが、保険料は割高になります。

3-4 おすすめの相続対策の生命保険の選び方

相続対策で生命保険に加入するときは、一時払終身保険を利用します。一時払終身保険は、保険料を一括で支払い、保障期間が一生涯続く生命保険です。

近年、利回りの低下などから日本円建ての一時払終身保険の保険料の引き上げや販売停止が相次いでいます。代わる商品として、外貨建ての生命保険が選択肢になりつつありますが、外貨建ての生命保険は為替変動の影響を受けるため十分注意しなければなりません。

まとめ

生命保険の死亡保険金は、相続税の非課税枠があることや、受取人の固有財産になって相続財産にはならないという特徴があります。これらの特徴を活かすことで、相続税や遺産相続の対策に役立てることができます。

ただし、契約者、被保険者、受取人の関係によっては、保険金に課税される税金が変わるため、本記事を参考にして慎重に検討してください。

今ある資産のうちどれぐらいの金額を生命保険に組み替えれば最も税負担が抑えられるか、といった具体的なシミュレーションについては、相続税に強い税理士に相談することをおすすめします。