- 相続登記の義務化によって変わることがわかる

- 不動産の相続登記を放置するリスクがわかる

- 相続登記の手続きと費用相場がわかる

亡くなった人が所有していた不動産を相続した人に名義変更する手続きを「相続登記」と言います。

今までこの相続登記は「当事者の任意」に任せられており、名義変更しないまま長年放置されている土地が増えて問題になっていました。

このような問題を受け、国は2024年4月1日から相続登記を義務化することを可決しました。

法改正後は、相続発生から3年以内の相続登記が義務化され、期限内に相続登記をしなかった人には罰則【10万円以下の過料】が科せられることになります。

現在すでに相続が発生しており、相続登記せず放置されている不動産も義務化の対象になるため、速やかに手続きしておく必要があります。

ご自宅やご実家の相続登記が完了しているか確認しておくことが大切です。

また、相続登記の義務化に伴い、他にも法改正もありましたのであわせて確認しておきましょう。

- 相続登記の義務化を含む法改正は2024年4月1日から施行される

- 相続発生から3年以内に相続登記をしない場合には10万円以下の過料が科される

- 住所変更後、2年以内に不動産登記をしない場合には5万円以下の過料が科される

- 法改正以前に所有している不動産の相続登記や住所変更登記についても義務化されるため、速やかに対応する必要がある

- 不動産所有者の情報管理をスムーズに行うため、法務局が最新の所有者情報を把握する

- 相続した土地を国に渡す(帰属させる)ことが可能になる

本記事では、相続登記の義務化やそれに伴う法改正の内容、相続登記を放置するリスクなどについて解説します。

相続登記については、下記の記事でも詳しく解説しているので、あわせてご参考ください。

目次

1章 相続登記とは

相続登記とは、相続によって取得した不動産の登記上の名義を「亡くなった人から相続した人へ変更する手続き」です。

不動産に関する記録は地域ごとの法務局が管理しており、登記の手続きも地域の法務局で行わなければなりません。

相続登記の手続き方法および必要書類は、下記の通りです。

| 提出先 | 不動産の所在地を管轄する法務局 |

| 提出できる人 |

|

| 費用 | 不動産固定資産評価額の0.4%(登録免許税) (目安:1000万円の場合4万円、2000万円の場合8万円) |

| 必要なもの |

など |

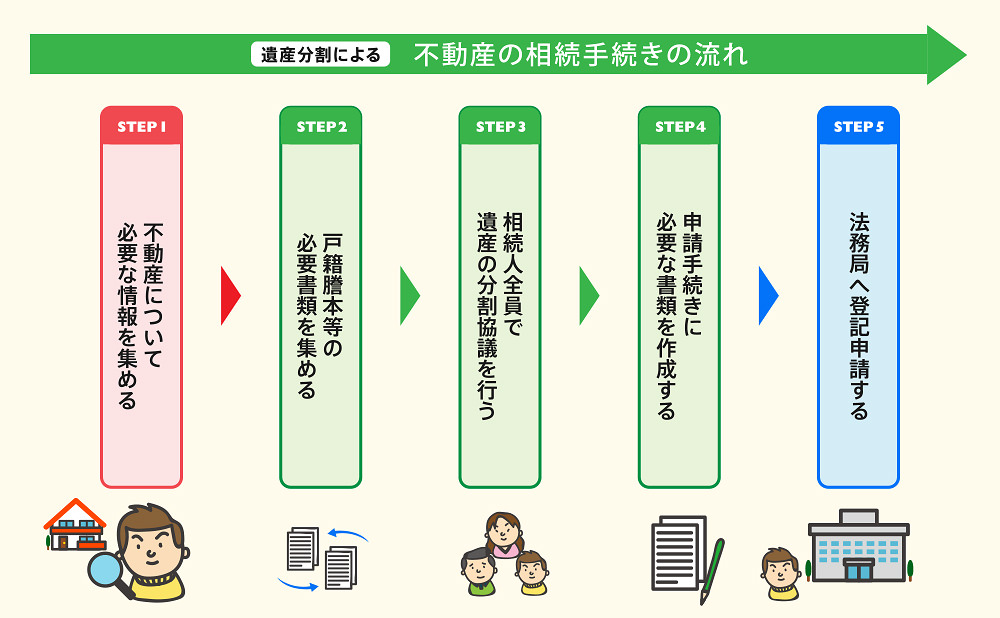

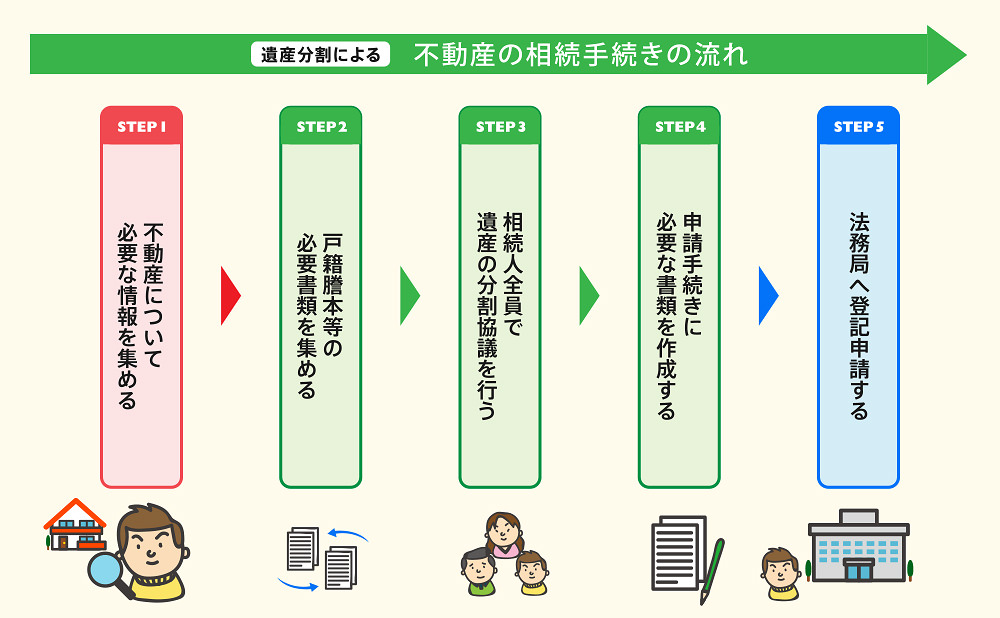

1-1 相続登記の流れ

相続登記を行う際には、不動産の所在地を管轄する法務局に必要書類を提出し、登記申請をしなければなりません。

相続登記は、下記の流れで行います。

- 不動産について必要な情報を集める

- 戸籍謄本等の必要書類を集める

- 相続人全員で遺産分割協議を行う

- 申請手続きに必要な書類を作成する

- 法務局へ登記申請する

上記のように、相続登記の各STEPでは必要書類を収集しなければなりません。

どんな手順で書類収集をすればいいかわからない場合や故人と疎遠であり、相続した不動産に関する情報を集めるのが難しい場合は、相続に詳しい司法書士に相続登記を依頼することも検討しましょう。

1-2 相続登記にかかる費用

相続登記の際には、書類収集費用や登録免許税、司法書士に依頼した場合の報酬などがかかります。

相続登記にかかる費用の内訳および相場は、下記の通りです。

| 税金 | ||

| 登録免許税 | 期限 | 登記申請時に印紙にて納める |

| 支払先 | 国 ※印紙の購入は郵便局などで可能 | |

| 税額 | 固定資産税の0.4% ※固定資産税が1,000万円の場合4万円 | |

| 費用 | ||

| 戸籍謄本等の取得費用 | 数千円~3万円程度【主な必要書類】

| |

| 司法書士への依頼手数料 | 相場5~10万円程度 (依頼範囲・不動産の価値などにより変動) | |

2章 相続登記の義務化とは

相続登記の義務化とは2024年4月から施行される法律であり、相続や遺贈で不動産を取得したことを知った日から3年以内に相続登記の手続きをすることが義務化される法律です。

相続登記を怠った場合は、10万円以下の過料が科される恐れがあるので注意しなければなりません。

2-1 相続登記の義務化は過去の相続に対しても適用される

相続登記の義務化は2024年4月以降に発生した相続のみに対して適用されるのではなく、過去の相続に対しても適用されるので注意しなければなりません。

そのため、過去に不動産を受け継いだ場合でも相続登記が行われているか確認し、万が一、相続登記が完了していなかった場合は速やかに手続きをしましょう。

2-2 相続登記の義務化が施行された経緯

相続登記の義務化が行われる理由のひとつに、相続登記を長期間放置され「所有者が判明しない」もしくは「判明しても所有者に連絡がつかない不動産」が年々増えたことがあります。

所有者不明の不動産が増加すると、下記の問題が発生してしまいます。

- 国や自治体が公共用地として買収できない

- 災害対策工事が進められない

- 不動産の売買ができない、土地活用できない

このような問題を解決するために、相続登記の義務化が決定されました。

また、相続登記の義務化以外にも所有者不明の土地を解決するために、様々な法律が制定されました。

所有者不明の土地の解決については、本記事の4章で詳しく解説していきます。

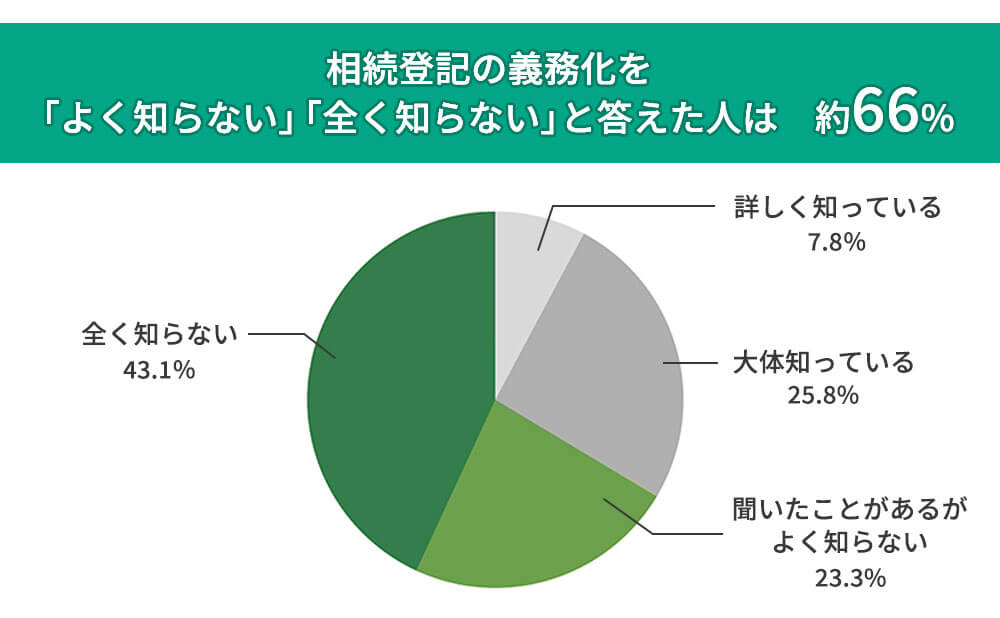

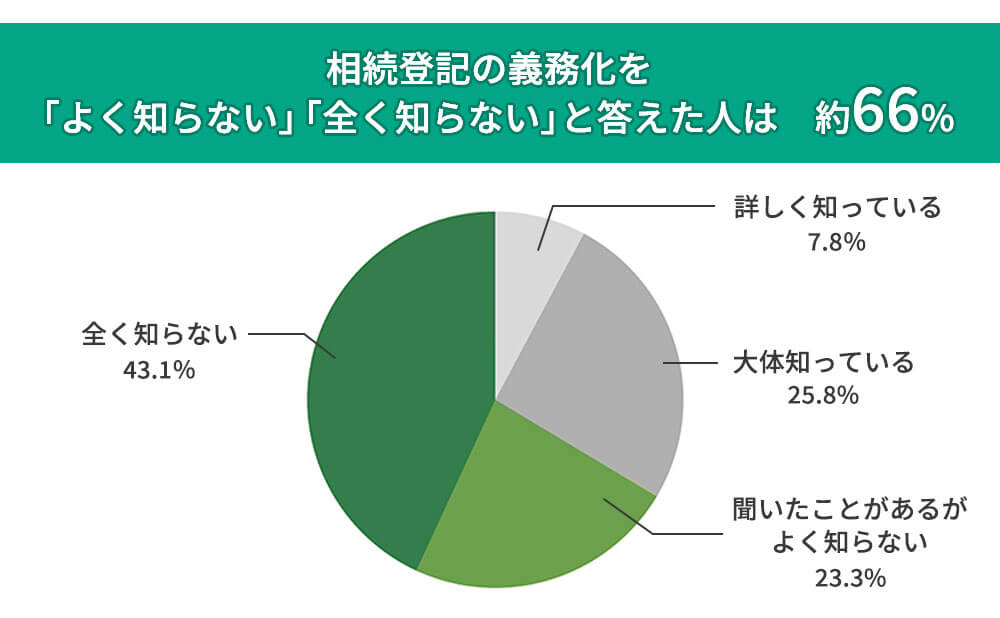

2-3 相続登記の義務化について6割以上の人が「知らない」と回答している

本記事で解説しているように、2024年4月から相続登記の義務化が行われますが、義務化についての理解が進んでいるとはいえない状況です。

法務省が調査した結果、約66%の方がよく知らない、全く知らないという回答でした。

このことからも、相続登記の義務化により罰則を受ける可能性がある人が多数発生することが予想されます。

また、相続登記の際には様々な書類の作成や収集が必要であり、手続きには膨大な時間と労力がかかります。

相続登記の義務化によるトラブルを回避するためにも、不動産を受け継いだ際には相続に詳しい司法書士に相続登記を依頼するのが良いでしょう。

2-4 相続登記の義務化に伴い登記手続きの一部が簡略化される

相続登記の義務化に伴い、相続登記の一部の手続きが簡略化されるようになりました。

簡略化されるようになったのは、遺言などによって相続財産の一部を受け継ぐ場合の登記手続きです。

これまで遺言によって相続財産の一部を遺贈される場合、法定相続人全員または遺言執行者の協力なしでは、相続登記の手続きができませんでした。

相続人全員で協力して手続きをするとなると手間がかかりますし、相続人の一部によっては相続登記に協力してくれない可能性もあるでしょう。

しかし、2024年4月以降は相続人が遺贈を受ける場合に限り、その人単独で相続登記の手続きができるようになりました。

(ただし、相続人以外に対する遺贈は、これまでどおり遺言執行者又は相続人全員の協力が必要です。)

他にも、いったん法律上の相続割合に応じて相続登記をしたあと、遺産分割によって取り分が変わった場合にも、他の相続人の協力なしに不動産を取得した人が単独で相続登記の手続きをすることができるようになります。

2-5 相続登記の義務化に伴い相続人申告登記が可能になる

万が一、相続開始から3年以内に遺産分割協議がまとまらず、相続登記ができない場合、相続人であることを法務局に申告することで、相続登記をする義務を一時的に免れることができるようになりました。

相続人であることを報告し、法務局が登記簿に申告者の氏名・住所を記録することで、所有者不明土地を発生させるリスクを低減させることに繋がるからです。

その後、無事に遺産分割協議がまとまり、実際に不動産の権利を取得した場合には、その日から3年以内に相続登記をしなければ過料の対象となるのでご注意ください。

2-6 やむを得ない事情があれば相続登記の義務化の罰則を免れる場合がある

やむを得ない事情があり、相続登記が期限に間に合わない場合には、罰則を免れるケースもあります。

「やむを得ない事情」として認められるかどうかは法務省の判断になりますが、現時点で法務省が例示しているケースは以下のとおりです。

- 複数の相続が発生し、相続人が大人数となり、戸籍謄本などの資料の収集や相続人の把握に時間がかかるケース

- 遺言の有効性や遺産の範囲などで争っているケース

- 登記申請義務を負っている相続人に重病などの事情があるケース

- 相続登記の義務を負う人が配偶者からの暴力などを受けており、避難を余儀なくされているケース

- 相続登記の義務を負う人が経済的に困窮しており、登記申請を行うための費用を負担できないケース

ただし、法務省に「やむを得ない事情がある」と認めてもらえるケースは限定されていますし、正当な理由として認められる可能性は低いと理解しておきましょう。

そのため、相続や遺贈により不動産を取得した際には、速やかに相続登記の準備を始めることをおすすめします。

3章 罰則だけじゃない!相続登記をせず放置するリスク

相続登記をせずに放置することには、罰則以外にも様々なリスクがあります。

そのため「相続から3年以内」という相続登記の期限がやってくる前に相続登記をすませることをおすすめします。

相続登記をせず放置してしまうリスクは、主に下記の通りです。

- 相続人が増え話し合いが困難になる

- 相続人の一部が認知症などになり遺産分割協議ができなくなる

- 相続人と連絡が取れなくなり遺産分割協議ができなくなる

- 公的書類が取得できなくなる

- 相続持分を勝手に売却され、不動産の権利を失う可能性がある

それぞれ詳しく見ていきましょう。

3-1 相続人が増え話し合いが困難になる

相続登記をせずに放置すると、新たな相続が発生することで、世代をまたぎ相続人がどんどん増えてしまいます。

相続登記をする際には、不動産を誰の名義にするかについて遺産分割協議で全員で話し合わなければなりません。

関係性の薄い人の住所や連絡先を調べ、全員と話し合うのは難しいでしょう。

相続登記の際には下記の書類が必要です。

- 故人の出生から死亡までの連続した戸籍謄本

- 亡くなった人の戸籍附票

上記だけでも、相続人が自分で漏れなく書類を収集するのは大変なのですが、過去の相続登記も遡って行う場合には、下記の理由で必要書類の収集や登記申請書の作成が難しくなってしまいます。

- 戸籍附票の保存期間は5年間であり、それより前に亡くなった人の戸籍附票は発行できない恐れがある

- 放置されていた年数によっては、戦前の旧民法を紐解き相続人を確定させなければならない

- 複数回にわたり相続が発生している場合には、相続人の数が膨大となり調査や必要書類の収集が複雑になる

過去数十年にわたって発生した相続をひとつずつ振り返り、遺産分割協議の内容や相続人をハッキリさせるのは専門的な知識や経験が求められます。

相続人自らが行うのは難しいので、相続に詳しい司法書士への相談をおすすめします。

このように、新たな相続が発生すると相続登記の手続きが非常に複雑になるので、不動産を所有していた人が亡くなった場合はできるだけ早く相続登記しておきましょう。

3-2 相続人の一部が認知症などになり遺産分割協議ができなくなる

相続発生時には元気だった人も、数年後には認知症や大きな病気を患ってしまう可能性があります。

例えば、父が亡くなったときは、元気だった母も次第に弱ってしまうようなケースです。

認知症などによって判断能力が低下した人は、遺産分割協議に参加することができないため、成年後見人の選任を申し立てる必要があります。

しかし、成年後見人の選任には数ヶ月かかるので、いざ、売却など相続登記が必要になったときに迅速に手続きをすることはできなくなってしまいます。

また、成年後見人を選任すると、裁判所の管理監督下に置かれるため、裁判所への書類提出などが大変です。

さらに、遺産分割協議を前提にして成年後見人を選任するケースでは、司法書士や弁護士などの専門家が選任される確率が高くなります。

専門家が成年後見人として選任された場合、毎月2~4万円程度の費用が本人が亡くなるまでかかり続けます。

3-3 相続人と連絡が取れなくなり遺産分割協議が難航する

不動産の相続登記を放置しているうちに、相続人の一部が行方不明になったり、連絡が取れなくなったりするケースもあります。

その際には、行方不明者に代わる「不在者財産管理人」を選任しなければなりません。

不在者財産管理人の手続きも成年後見人と同様、時間と費用がかかりますし、法律で決められた相続分での相続を矯正される可能性があります。

3-4 公的書類が取得できなくなる

公的書は保管期限が決まっているため、過ぎてしまうと相続登記に必要な書類を取得できなくなる恐れがあります。

公的書類の保管期限は、それぞれ以下の通りです。

- 戸籍(除籍):150年

- 住民票の除票:5年

- 除籍の附票:5年

- 改製原戸籍の附票:5年

期限を過ぎても破棄しない役所もありますが、確実とは言えません。

したがって、時間が経てば経つほど取得できないリスクが高まり、いざというときに相続登記ができない事態に陥る可能性があります。

3-5 相続持分を売却され、不動産の権利を主張できなくなる可能性がある

相続登記をせずに放置していると、他の相続人によって相続持分を売却され、権利を主張できなくなる恐れがあります。

遺産分割協議をしていなくても、自分の法定相続分であれば、単独で相続登記をすることが可能です。

つまり、遺産分割協議や遺言書において、あなたが不動産を単独所有することになっていたとしても、他の相続人が自分に相続持分があるといった内容で登記申請できてしまいます。

万が一、他の相続人が怪しい不動産業者等に相続持分を売却し登記されると、権利を主張できなくなるリスクがあります。

4章 相続登記の義務化と合せて施行される3つの法改正

相続登記の義務化に伴い、その他にも変更される点がいくつかあります。

大きく変更されるのは、主に以下の3つです。

- 住所変更登記の義務化と罰則の制定

- 法務局が所有者情報の連絡先を把握できるようになる

- 相続で取得した不要な土地を国に返還することが可能になる

それぞれ詳しく見ていきましょう。

4-1 住所変更登記の義務化と罰則の制定

相続登記の義務化だけでなく、住所変更登記の義務化および罰則規定についても追加されました。

変更内容は、主に下記の通りです。

- 氏名や住所の変更があった日から2年以内の変更登記申請が義務化される

- 期限内の手続きを怠った場合5万円以下の過料が科される

いくら相続登記により名義変更されても、その後、住所や氏名の変更があった場合、また所有者が不明になってしまいます。

そのため、相続登記の義務化と合わせて「住所や氏名の変更登記」についても義務化されることになりました。

所有者である個人または法人の氏名(名称)や住所(本店)に変更があった場合、その日から2年以内に変更登記をすることが義務化され、違反すると、5万円以下の過料が科される恐れがあります。

なお、住所変更登記についても相続登記と同様、法改正以前の変更も義務化の対象となります。

また、やむを得ない事情がある場合には、期限に間に合わなくても罰則を免れる可能性はあります。

4-2 法務局が所有者情報の連絡先を把握できるようになる

相続登記の義務化に伴い、法務局が所有者情報の連絡先を把握できるようになりました。

変更内容は、主に下記の通りです。

- 登記申請時に生年月日、氏名、住所などの情報提供が義務化される

- 法務局は住基ネットから登記をした人の情報を検索できる

- 法務局が住基ネット等で得た情報をもとに変更登記できる

- 法務局で自身が所有する全国の不動産情報を一括取得することができる

法改正の施行後、新たに個人が不動産登記を申請する場合には、生年月日、氏名、住所などの情報を法務局に提供されることが義務化されます。

登記簿に記載されるのは氏名と住所だけですが、その情報をもとに、住民基本台帳ネットワークから情報を検索するのに利用されます。

4-2-1 法務局が住基ネットや商業法人登記システムから得た情報で住所変更登記が可能になる

住基ネット等から所有者(法人・個人)の氏名(商号)や住所(本店)が変わったことを法務局が認識したときは、登記官の判断で氏名(商号)や住所(本店)の変更登記ができるようになります。

もっとも、所有者が個人の場合はプライバシーに考慮し、本人の意向を確認し、申出がある場合のみとされています。

これは、住民基本台帳ネットワークシステムまたは、商業・法人登記システムから所有者の情報が変更されたことが分かるようにして、法務局が自動的に氏名や住所などの変更登記をできる仕組みを作るためです。

4-2-2 海外に住む人は国内における連絡先を申告する必要がある

不動産を所有している人が海外に住んでいる場合、国内における連絡先を申告する必要があります。

連絡先には、国内に住む第三者を指定することも可能です。

4-2-3 被害者保護のため住所情報を公開しないことも認められる

不動産の登記記録(登記事項証明書)は法務局において誰でも取得できます。

そのため、登記簿に記録されている人の住所が公開されることで、ストーカーやDV被害など生命や身体に危害が及ぶ恐れがあるような場合には、登記名義人からの申し出により法務局から交付される登記事項証明書に住所を記載しないようにすることが可能です。

4-2-4 法務局で自身が所有する全国の不動産情報を一括取得できる

現在、所有している不動産を確認するためには、固定資産税の通知書を確認するか、不動産のある市区町村役場で固定資産税評価証明書や名寄帳を取り寄せなければなりません。

しかし、固定資産税が課税されていない不動産を確認できなかったり、不動産のある市区町村への申請がそれぞれ必要なため、相続登記の際に漏れてしまう不動産があるという問題が発生していました。

法改正後は、法務局で自身が所有者になっている不動産の一覧(所有不動産記録証明書)を所在地に関わらず、一括で取り寄せることができるようになりました。

ただし、所有不動産記録証明書に記載されている所有者の情報は、常に更新されているわけでなないため、その時点で記載されている情報に一致しているものしか確認できないという問題点もあります。

4-3 相続で取得した不要な土地を国に返還することが可能になる

所有者不明の土地が増える問題を解決するために、相続登記の義務化だけでなく相続によって取得した土地を国に返還できる「相続土地国庫帰属制度」が制定されました。

相続土地国庫帰属制度により、相続によって取得したいらない土地の所有権を放棄して土地を国庫へ帰属させる(国へ返す)ことが可能となります。

相続土地国庫帰属制度が制定される前は、相続した財産を手放す方法は相続放棄しかなく、相続放棄を選択すると不動産だけでなくすべての遺産を手放さなければなりませんでした。

しかし、相続土地国庫帰属制度を利用すれば、いらない不動産のみを手放し、預貯金は受け継ぐなどの選択も可能です。

ただし、相続土地国庫帰属制度には下記の注意点もあるので、利用するかは慎重に判断しなければなりません。

- すべての土地に相続土地国庫帰属制度を利用できるわけではない

- 相続土地国庫帰属制度を利用する際には、事前に相続登記をすませる必要がある

- 相続土地国庫帰属制度を利用する際には原則20万円の負担金を納めなければならない

相続登記のご相談はグリーン司法書士法人へ

相続登記の手続きには、さまざまな書類が必要な上、申請書を作成しなければいけないなど、手間と時間がかかります。

一般の方が行うと、慣れないことも多く不備や不足が出て、何度も法務局へ出向かなければいけなくなることもあります。

そのため、時間と手間をかけたくないのであれば、司法書士へ依頼するのがよいでしょう。

司法書士へ依頼すれば、必要書類の収集から申請手続きまで代行してくれます。

グリーン司法書士法人では、相続登記の手続きを3万3,000円〜(税込)で承っております。

登記申請はオンライン化されているので全国対応可能です。

メールや電話、テレビ会議での相談を無料で受け付けておりますので、お気軽にご利用ください。

よくあるご質問

相続登記しないとどうなる?

相続した人の名義に変更せずに、いつまでも放置していても特に罰則はありません。

しかし、2024年を目途に相続登記が義務化されることが国会で決まりました。

義務化されると、期限を過ぎても手続きせずにいると罰則が科されることとなります。

詳しくは下記リンク先をご参考にしてください。

▶2024年まで相続登記に期限なし!ただし相続登記を放置するとデメリットも相続登記をしなかった場合のペナルティは?

2024年に相続登記が義務化すると、相続発生から3年以内に相続登記をしない場合には10万円以下の過料が科される可能性があります。

▶相続登記の義務化について詳しくはコチラ