- 生前贈与とは何か

- 生前贈与のメリット、デメリット

- 贈与税の計算方法や節税方法

生前贈与とは、財産を持つ人が生きているうちに、子や孫などの直系卑属をはじめ、任意の相手に財産を贈与して承継させる制度です。

亡くなった後に財産を相続する被相続人の遺産分割と異なり、生前贈与では自分の意思で贈与相手や時期を選ぶことができます。

生前贈与を活用すれば、将来の課税価格を下げて相続税を節税できるというメリットがあります。

たとえば、相続開始時点での遺産の価額を減らすことで、2023年度以降の税制改正による相続税負担の増加にも柔軟に対応できます。

一方で、贈与には贈与税がかかり、その税額計算には特別控除や非課税枠の活用が重要になります。

贈与税の申告期限は、贈与を行った翌年の3月15日までで、計算の対象となるのはその年の1年間(1月1日から12月31日まで)に行った贈与です。

もし2月1日以降に手続きを開始する場合には、書類準備や申告期限に間に合うよう注意が必要です。

本記事では、生前贈与のメリット・デメリットから贈与税の仕組み、相続税との関係、さらには節税対策までをわかりやすく解説します。

目次

1章 生前贈与とは

生前贈与とは、財産を持っている人が生きているうちに財産を承継させる手続きであり、死後に承継手続きを行う「相続手続き」としばしば対比されます。

生前贈与の概要は、以下の表の通りです。

直系卑属への贈与では特例税率が適用されるため、税負担が軽減されるケースもあります。

| 生前贈与の概要 | |

| 生前贈与とは | 生きているうちに、贈与によって財産を承継させる手続き |

| 生前贈与の効果 |

|

| もらう人 | 無制限(相続人でない人(孫など)に対する贈与も可能) |

| 贈与する財産 | 無制限(預貯金・株式・不動産・車・宝飾類・貴金属など) |

| 贈与する金額 | 上限・下限共になし(金額・数量を自由に決定可能) |

| 贈与する時期 | 早ければ早いほど良い (節税効果が高くなる+認知症になると手続き不可) |

| かかる税金 |

|

| 手続き方法 |

など |

1-1 生前贈与と相続の違い

生前贈与と相続は財産を引き継ぐ点では、共通していますが以下の点が異なります。

| 生前贈与 | 相続 | |

| 財産を引き継ぐタイミング | 自分が元気なうちから行える | 自分が亡くなったタイミング |

| かかる税金 | 贈与税 | 相続税 |

相続の場合は、被相続人の死亡時点の財産価額をもとに課税価格が決定されます。

一方、生前贈与は、贈与者の生前に財産を移転するため、贈与される側が1年間に受けた贈与の額に基づいて課税価格が決まります。

相続税および贈与税の計算方法や申告時の注意点は、下記のページでも詳しく解説していますので、ご参考にしてください。

2章 生前贈与のメリット・デメリット

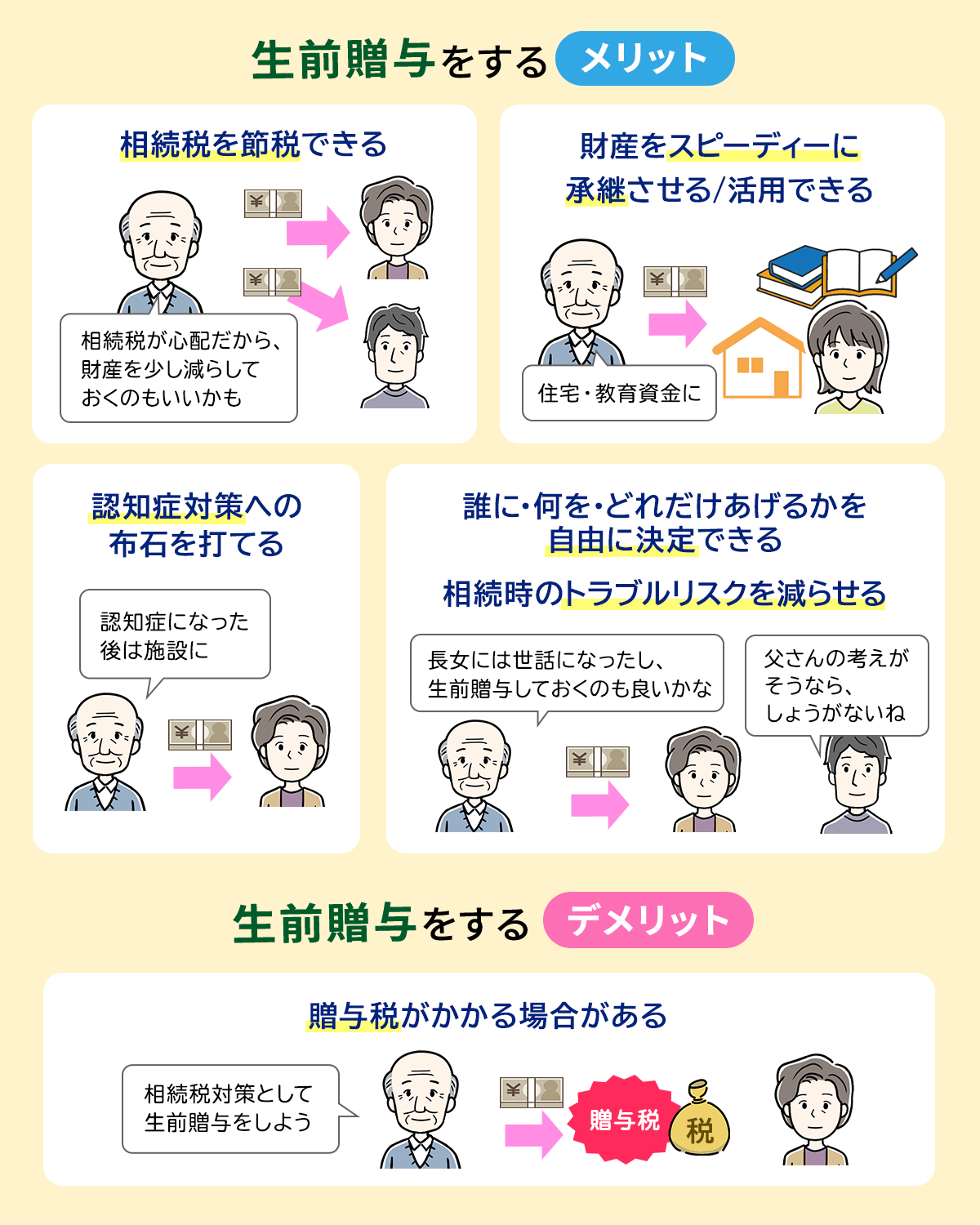

生前贈与には、将来発生する相続税を節税できる、確実に希望の人物に財産を譲れるなどのメリットがあります。

生前贈与をしておくことで、将来の相続トラブルリスクを減らせる効果もあるでしょう。

生前贈与を上手に行えば、翌年の3月15日までに贈与税を正しく申告し、控除や特例を活用して税額を抑えることができます。

また、税制改正によって非課税枠や特例の条件が変わることがあるため、常に最新の情報を確認しておくことが大切です。

生前贈与のメリットとデメリットは、下記の通りです。

| メリット | デメリット |

| 贈与税がかかる場合がある |

ただし、デメリットについては、贈与税の控除や特例制度を利用すれば緩和できます。

まずは、メリット面に着目しながら「自分に生前贈与は向いているか?」を検討していきましょう。

2-1 生前贈与のメリット5つ

生前贈与のメリットは、相続税対策などの以下の5つです。

| メリット | こんな人におすすめ |

| 相続税を節税できる |

|

| 財産をスピーディーに承継させる/活用できる | 子供や孫の住宅資金、教育資金目的で贈与したい人 |

| 認知症対策への布石を打てる |

など |

| 誰に・何を・どれだけあげるかを自由に決定できる | 法定相続分通りの遺産分割ではなく、自分が希望する財産の承継を実現したい人 |

| 相続時のトラブルリスクを減らせる | 遺された家族の相続手続きや相続トラブルを減らしたい人 |

まずは生前贈与のメリットを見ていきましょう。

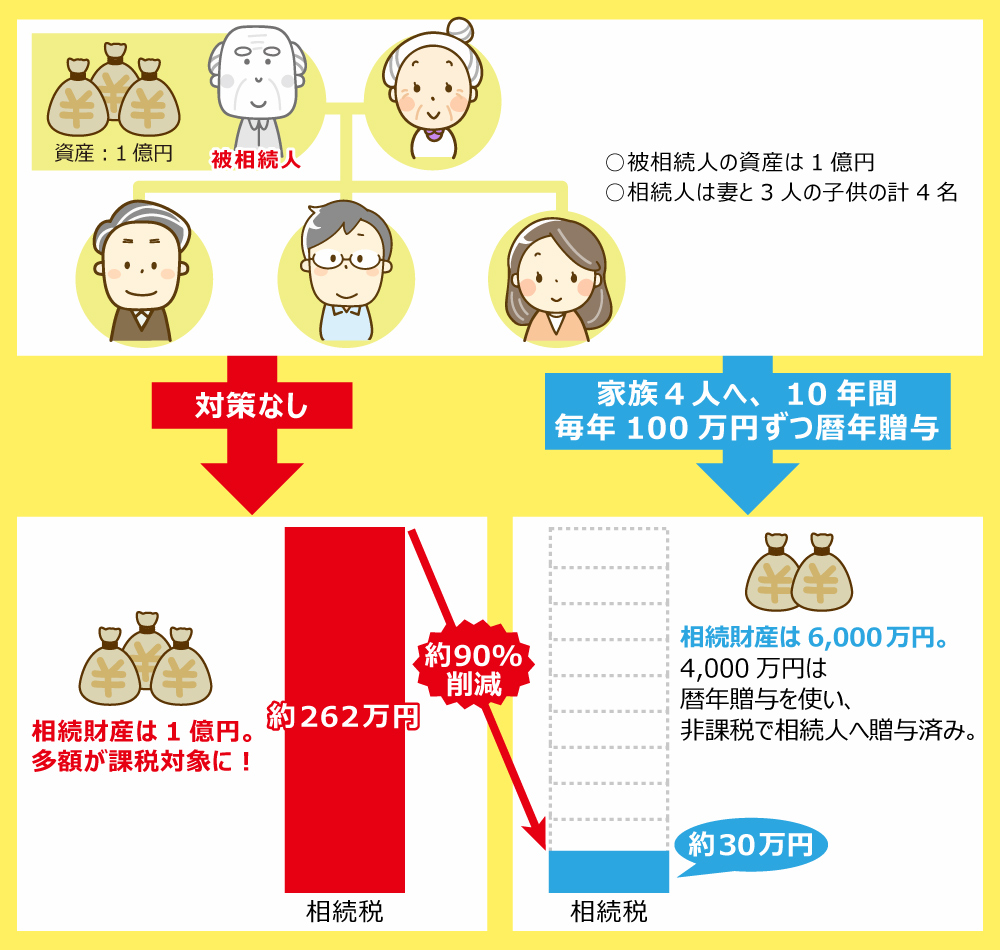

2-1-1 相続税を節税できる

原則として相続税は、亡くなった人の死亡時点で所有していた財産の価格に応じて課税の有無・課税金額が決定され、財産額が高いほど納税額が多くなっていきます。

下記のように、生前贈与を計画的に行い故人の死亡時点での財産を減らしておけば、着実に節税対策を行えます。

2-1-2 財産をスピーディーに承継させる/活用できる

相続により財産を承継するためには、財産を所有している人の死亡を待たなければなりません。

よって、相続では子供・孫たちの世代が結婚・子育て・マイホーム購入など人生の一大イベントを控え資金が必要となったタイミングで財産を渡せるわけではありません。

結果として、必要な世代へ必要な時に資金を回せず、逆にそこまで資金を必要としない世代の手元に財産が残り続けるといった事態が生じてしまいます。

そもそも、人の生き死にのタイミングを正確に予想することは一流の占い師でも至難の業です。

そのため、将来発生する相続を前提に財産の利用計画やライフプランを立てることは難しいでしょう。

それに対して、生前贈与を活用すれば、今すぐに・確実に・必要な人に財産を移せます。

子供や孫の住宅資金や結婚資金、教育資金を援助したいと考えているときには相続よりも生前贈与の方がおすすめです。

2-1-3 認知症対策への布石を打てる

超高齢化社会に突入しつつある昨今、親の認知症対策は緊急課題となりつつあります。

生前贈与で親から子に財産の所有権を移せば、認知症対策を行うことが可能です。

認知症になってしまい、判断能力を失ってしまうと財産の管理や運用、処分ができなくなります。

そのため、以下のようなトラブルが起きる恐れもあるのでご注意ください。

- 認知症になった親の預貯金を引き出せなくなる(口座が凍結されてしまう)

- 親の施設入居費用に実家を売却したいが、親名義の不動産なので売却できない

生前贈与を行っておけば、親が認知症になったときも実家や預貯金を家族が適切に管理できるようになります。

認知症対策には生前贈与だけでなく、家族信託も効果的です。

家族信託とは、家族に契約の範囲内で財産の管理や運用、処分を任せられる制度です。

家族信託であれば、契約の内容に合わせて柔軟に認知症になった人の財産の管理や運用、処分を行えます。

家族信託と生前贈与にはそれぞれメリットとデメリットがあるので「自分の場合、どちらの制度が向いているの?」とお悩みの際には、相続や生前贈与、認知症対策に詳しい司法書士や弁護士にご相談ください。

2-1-4 誰に・何を・どれだけあげるかを自由に決定できる

生前贈与は、相続と異なり、財産を渡す人物やどの財産をどれくらいあげるかを贈与する人物が自由に決定可能です。

相続では、法律によって財産を受取れる人とその取得割合が決められています。

生前贈与の場合は、誰に財産をあげるかは完全に自由であるため、望む人に対して財産を承継させられます。

また、何を・どれだけ渡すかも自由に決めることができるため、遺言書を書くよりも更に確実に、自己が意図する資産承継を実現可能です。

2-1-5 相続時のトラブルリスクを減らせる

生前贈与は財産をあげる人が健在なうちに行う手続きなので、手続きの真偽や意図を贈与者本人から説明可能です。

そのため、相続手続きに比較してトラブルのリスクを減らせます。

相続で最も怖いのは、財産の分け方を巡って相続人がもめてしまう、いわゆる「争族問題」です。

相続人に財産の分割方法を委ねる遺産分割協議では、どうしても調整・折り合いがつかない場面が多くなります。

また、遺言書を作成していても「なぜ親父はこんな遺言書を作ったんだ。だまされて作ったにちがいない!」などなど、紛争解決に資するどころか、別種の火種を生む原因になる恐れもあります。

このような相続トラブルを回避するためにも、生前贈与を検討してみてはいかがでしょうか。

2-2 生前贈与の最大のデメリット

生前贈与のデメリットは、贈与税がかかる場合があることです。

財産を贈与した際に課せられる贈与税は、一般的に高税率であると言われています。

例えば、3,000万円の財産を承継させる場合、相続であれば非課税であるのに対して、贈与の場合は50%もの贈与税が課せられます。

「相続税対策として生前贈与をしよう」と中途半端な知識で手続きをすると、かえって損をすることもあるのでご注意ください。

ただ、贈与税には非課税もしくは納税猶予になる控除や特例制度も用意されています。

相続税対策などを理由に生前贈与を行うのであれば、このような制度を利用するようにしましょう。

- 自分が利用できる贈与税の控除や特例制度は何か

- 自分の場合、相続と生前贈与はどちらが得なのか

上記を判断、シミュレーションするには相続や生前贈与、税金に関する専門的な知識が必要です。

自分で判断するのが難しい場合には、相続に詳しい司法書士や税理士への相談をおすすめします。

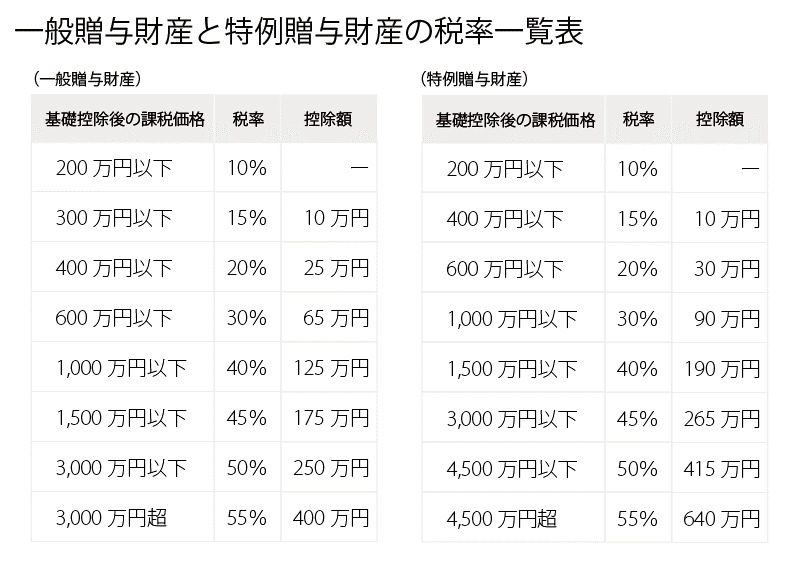

3章 贈与税の計算方法

2章で解説したように、生前贈与では贈与税が課税される場合があります。

贈与税の計算方法は、下記の通りです。

- 贈与財産の合計金額を計算する

- 基礎控除額を引く

- 贈与税の税率を掛ける

- 贈与税の控除額を引く

なお、贈与税の税率は下記の通りです。

特例税率は、親や祖父母などの直系尊属が18歳以上の子供や孫に対して生前贈与したときのみ適用される税率です。

贈与税の計算方法に関して、詳しくは下記でも解説しています。

また、2章でも解説したように贈与税には様々な控除や特例制度が用意されています。

これらの控除や特例を利用すれば、贈与税を大幅に節税可能です。

次の章では、贈与税を節税する方法を詳しく解説していきます。

4章 贈与税を節税する方法

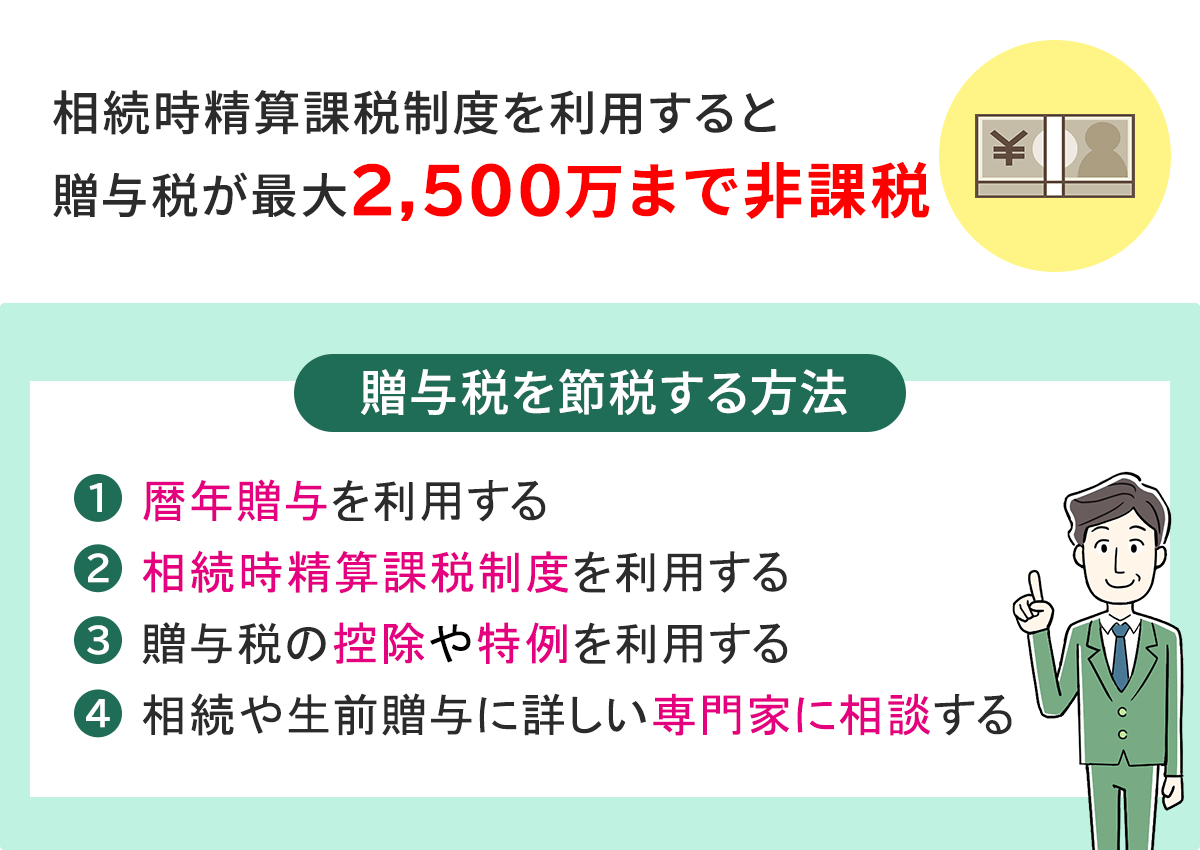

控除や特例を利用すれば贈与税を大幅に節税可能ですし、相続時精算課税制度を利用すれば贈与税を最大2,500万円まで非課税にできます。

贈与税を節税する方法は、主に以下の通りです。

- 暦年贈与を利用する

- 相続時精算課税制度を利用する

- 贈与税の控除や特例を利用する

- 相続や生前贈与に詳しい専門家に相談する

それぞれ詳しく解説していきます。

4-1 暦年贈与を利用する

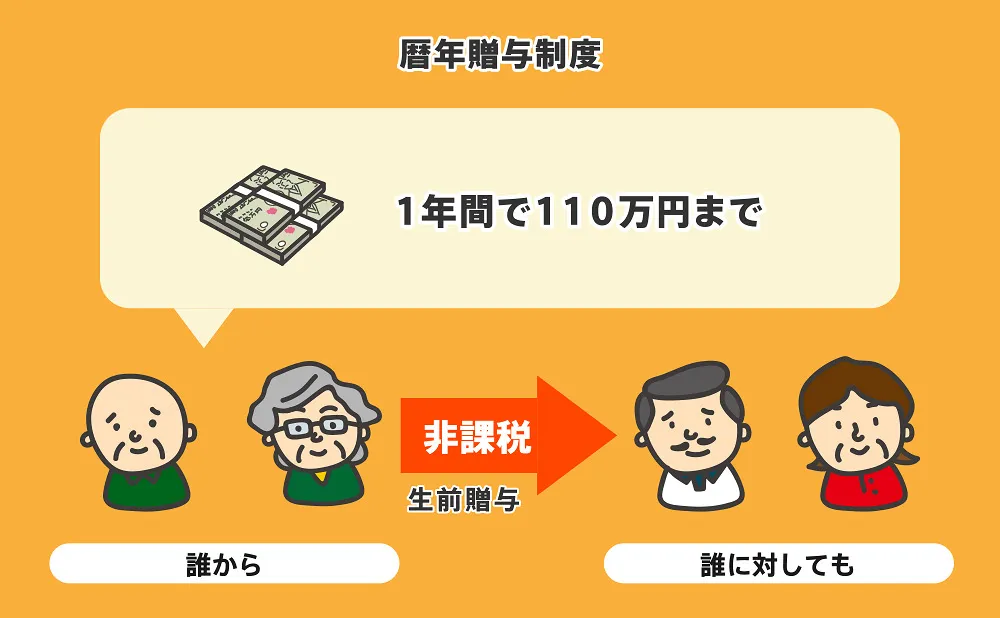

暦年贈与とは、年間110万円の贈与税の基礎控除枠を利用して行う生前贈与です。

毎年110万円以内の贈与を繰り返せば、贈与税はかかりません。

贈与者の年齢が若く、長期間にわたって生前贈与を行える場合には暦年贈与が適しています。

一方で、暦年贈与を行う際には以下の点に注意が必要です。

- 暦年贈与ではなく定期贈与と税務署に判断される恐れがある

- 贈与の事実を相続時に証明するために贈与契約書を作成しておく

親子間の贈与や少額の贈与であっても、必ず贈与契約書は都度作成しておきましょう。

贈与税は贈与を受けた側に課税される税金であり、基礎控除も贈与を受ける側ごとに用意されています。

そのため、父が長女Aと長女Bに暦年贈与を行えば110万円×2人=220万円を毎年非課税で贈与可能です。

注意点① 定期贈与と判断されると贈与税がかかる

定期贈与とは、お金の移動は複数回に分かれるものの契約内容はひとつしかない形態の贈与です。

「1000万円を100万円ずつ贈与する」は暦年贈与ではなく定期贈与にあたります。

定期贈与は、まとまったひとつの贈与として贈与税が課せられるので注意が必要です。

また、自分で暦年贈与をしようとしたものの税務署に定期贈与と判断されてしまうケースもあります。

- 贈与契約書を作成していなかった

- ひとつの贈与契約書に複数の暦年贈与をまとめて記載していた

上記は、定期贈与と判断される恐れがあるのでご注意ください。

暦年贈与を定期贈与と判断されないようにするためにも、毎回の贈与で贈与契約書を必ず作成しておきましょう。

注意点② 名義預金と判断されると暦年贈与の節税効果が得られない

名義預金とは、口座名義人ではなく贈与をした人(預金を預け入れた人)が実質的に管理している預金です。

名義預金は、口座名義人の財産ではなく贈与者の財産として扱われます。

したがって、名義預金は相続財産に含まれますし、暦年贈与が名義預金であると判断されると節税効果がなくなってしまいます。

名義預金と判断されてしまうケースは、主に以下の通りです。

- 贈与者が預金の資金源だったケース

- 預金の管理者が贈与者だったケース

- 名義人や親権者が預金の存在を知らなかったケース

- 名義人や親権者が贈与を受けたと認識していなかったケース

4-2 相続時精算課税制度を利用する

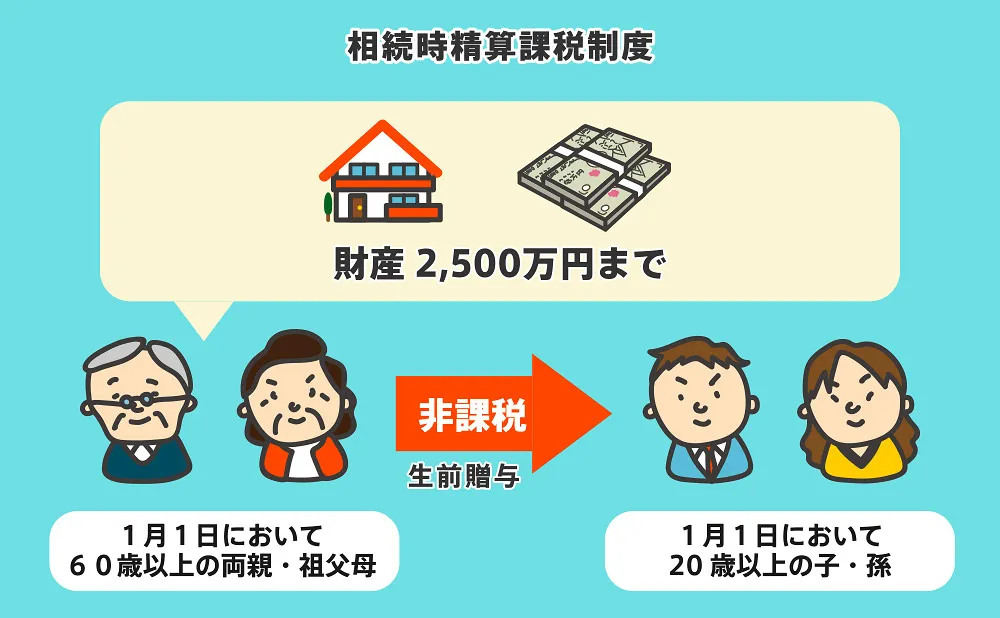

相続時精算課税制度とは、60歳以上の祖父母や父母から18歳以上の子や孫へ贈与したときに2,500万円まで非課税にできる制度です。

(注)「18歳」とあるのは、令和4年3月31日以前の贈与については「20歳」となります。

相続時精算課税制度は、上記のようにメリットが大きい制度ではありますが、下記のようなデメリットもあるので利用時の判断は慎重にしなければなりません。

- 相続発生時に生前贈与された財産と相続財産を合算して相続税を計算する(相続税の節税効果自体は少ない)

- 制度利用後は贈与税の基礎控除枠がなくなり暦年贈与はできなくなる

- 一度制度を利用すると取消はできない

- 相続発生時に小規模宅地等の特例を適用できなくなる

- 不動産を贈与した場合に課せられる不動産取得税・登録免許税には適用されない

相続時精算課税制度のメリット、デメリットを踏まえた上で制度の利用をおすすめしたい人は下記の通りです。

- 長期にわたって行う暦年贈与ではなく、今まとまった金額を生前贈与したい人

- 生前贈与する財産と相続財産を合わせても相続税の基礎控除内に収まりそうな人

- 将来確実に値上がりしそうな不動産や株式などを生前贈与したい人

下記に特設記事を用意しましたので一読頂き、メリット・デメリットやこの制度に向いている人・向いていない人をきちんと把握してから実行しましょう。

これまで相続時精算課税制度を利用すると、毎年の贈与税の基礎控除額110万円は利用できませんでした。

しかし、2024年1月1日以降は相続時精算課税制度を選択した人にも毎年110万円の基礎控除額が与えられます。

相続時精算課税制度に基礎控除額が導入されたことにより、下記のメリットがあります。

- 毎年110万円以下の贈与であれば贈与税の申告および納税は不要

- 毎年110万円以下の贈与であれば贈与財産を相続税の加算対象に含めなくて良い

贈与者の年齢によっては毎年の基礎控除額を利用して贈与すれば、贈与税および相続税を大幅に節税できるでしょう。

制度改正により相続時精算課税制度を利用すべきかお悩みの人は、相続に精通した税理士に相談するのがおすすめです。

4-3 贈与税の控除や特例を利用する

贈与税にはこれまで解説した暦年贈与や相続時精算課税制度の他にも、様々な控除や特例が用意されてます。

控除や特例の多くは、利用できる人の要件や贈与の目的が決められてます。

要件を満たせば、贈与税を大幅に節税できるので、利用できるものがないか確認しておきましょう。

贈与税の控除や特例は、主に以下の通りです。

- 夫婦間贈与での配偶者控除(おしどり贈与)の特例

- 自社株を後継者へ贈与した場合の納税猶予

- 住宅取得資金贈与の特例

- 教育資金の一括贈与の特例

- 結婚・子育て資金の贈与についての特例

それぞれの控除や特例を詳しく解説していきます。

4-3-1 夫婦間贈与での配偶者控除(おしどり贈与)の特例

贈与税の配偶者控除(おしどり贈与)とは、居住用不動産もしくは居住用不動産取得資金を贈与した場合、最大2,000万円まで非課税になる制度です。

相続時精算課税制度と異なり、贈与税の基礎控除と併用できるので、贈与税の配偶者控除を利用した年は最大2,110万円まで贈与税がかかりません。

下記に特設記事を用意しましたので、制度の詳細や活用方法・注意点をもっと知りたい方は是非お読み下さい。

4-3-2 自社株を後継者へ贈与した場合の納税猶予

贈与税納税猶予措置とは、自社株を後継者に贈与したときの贈与税を猶予できる制度です。

贈与税納税猶予措置を適用すれば、自社株贈与時の贈与税負担がなくなるので、納税資金の心配をすることなく経営のバトンタッチを行えます。

事業承継をするならぜひ利用したい制度ではありますが、制度の内容が複雑であり、実行をサポートできる専門家が少ないのがデメリットです。

一般的に、税理士事務所100社に対して2、3社ほどしか実行できない高度なスキームであるので、制度利用を考える際には早めに専門家を探しておきましょう。

制度を利用する際には、取り扱い実績がある事務所を自分で見つける、もしくは紹介してもらい、事業承継や制度利用のコンサルティングを受けるのがおすすめです。

4-3-3 住宅取得資金贈与の特例

住宅取得新贈与の特例とは、子や孫に住宅購入目的の資金を贈与した場合、最大1,000万円(省エネ等住宅以外は500万円)まで非課税になる制度です。

- 贈与をする親の相続財産を減らせるので、相続税対策につながる

- 贈与を受ける子や孫は住宅取得の頭金などに活用できる

上記のように、贈与をする側、受ける側にとって大変魅力的な制度です。

一方で、住宅取得資金贈与の特例は、いつ契約するか・契約時の消費税はいくらか・どんな家を購入するかによって控除額が大きく変わってきます。

下記に特設記事を用意しましたので、自分がこの制度を利用するとすればいくらまで非課税枠が認められるかきちんと検討しましょう。

4-3-4 教育資金の一括贈与の特例

教育資金の一括贈与の特例を利用すれば、子や孫の教育資金を1,500万円まで非課税で贈与可能です。

なお、非課税枠は贈与を受ける側に用意されたものですので、子供2人に特例を利用して贈与すれば最大3,000万円まで贈与できます。

教育資金の一括贈与の特例は、下記のように贈与の使い道が幅広いのがメリットです。

- 保育園や幼稚園代

- 私立の学校に通う学費

- 塾代や予備校代

- その他習い事の費用

など

子や孫の教育費の負担を減らせるメリットだけでなく、親や祖父母などの贈与者の相続財産を減らせるので相続税対策にも役立ちます。

教育資金の一括贈与の特例のデメリットは、手続きに手間がかかる点です。

- 金融機関で「教育資金管理口座」を開設する

- 親や祖父母などが教育資金を一括で預け入れる

- 子や孫が教育費を支出した際に領収書などを金融機関に提出し、資金を引き出す

4-3-5 結婚・子育て資金の贈与についての特例

結婚・子育て資金の贈与についての特例を利用すれば、1,000万円までの生前贈与が非課税になります。

なお、結婚費用に充てられるのは1,000万円のうち300万円までです。

- 結婚式を行いたいが、若い夫婦なので費用がない

- 娘夫婦が妊活を予定しているが、費用の捻出が大変そうで援助してあげたい

上記のように考える人にとって、おすすめの制度といえるでしょう。

制度を利用する際には、教育資金の一括贈与の特例と同様に金融機関にて専用口座を作成し、資金を預け入れる必要があります。

資金を引き出す際には領収書の提出が必要であり、プライバシーの点から多少引っかかりを感じる人もいるかも知れませんが、そこをクリアできるのであれば検討の価値がある制度です。

5章 生前贈与の手続きの流れ

家族間の生前贈与であっても、相続時に税務署や他の家族、親族から贈与の事実がなかったと主張されなくてすむように贈与契約書の作成などの手続きをしておきましょう。

生前贈与の手続きは、以下の流れで行います。

- 贈与契約書を作成する

- 贈与者から受贈者に資産を移す

- 贈与税の申告および納税をする

基本的には、家族間の贈与や基礎控除内で収まる少額の贈与であっても、贈与契約書を作成しておきましょう。

また、不動産を生前贈与する際には贈与契約書の作成だけでなく、法務局にて名義変更手続きが必要です。

生前贈与の手続きに関しては、以下の記事でも詳しく解説しています。

6章 生前贈与の注意点

生前贈与は法的な契約行為であり、贈与税や相続税など多額の税金が関わってくる場合もあります。

そのため、これから紹介する注意点を守らないと思わぬトラブルに発展したり、生前贈与自体を認めてもらえない恐れもあります。

- 生前贈与は当事者間に判断能力が必要

- 生前贈与は受け取る側の意思も必要

- 死亡3~7年前までの贈与は相続税の課税対象財産に含まれる

- 遺言書を作成し特別受益の持ち戻し対策をしておく

それぞれ詳しく解説していきます。

6-1 生前贈与は当事者間に判断能力が必要

生前贈与を行う際には贈与者と受贈者が意思能力を持っている必要があります。

そのため、すでに認知症を患っている人が生前贈与を行うことは不可能です。

生前贈与を行う際には、贈与者が元気なうちに行いましょう。

また「物忘れが激しくなってきた」など、認知症の症状が軽度な場合には生前贈与するだけの判断能力があると認めてもらえる場合もあります。

どの程度の症状であれば、生前贈与できるかはケースバイケースなので、高齢の人が生前贈与を検討している場合にはできるだけ早く専門家に相談することをおすすめします。

6-2 生前贈与は受取る側の人の意思も必要

生前贈与は、贈与者と受贈者のそれぞれが合意しなければ成立しません。

そのため、贈与者が一方的に「長男に田んぼや山を継いでほしい」と生前贈与しようとしても、受贈者である長男が「田舎の土地なんかいらない」と思っていれば生前贈与は認められません。

6-3 死亡3~7年前までの贈与は相続税の課税対象財産に含まれる

亡くなった人が死亡前3~7年以内に行った生前贈与は、相続税の課税対象財産に含まれるのでご注意ください。

例えば、亡くなる前年に全財産を生前贈与したとしても、相続税対策にはなりません。

また、暦年贈与で毎年贈与をしていた場合も死亡前死亡前3~7年以内の生前贈与は、相続税の課税対象財産に含まれます。

ただし、死亡前3~7年以内の生前贈与が相続税課税対象財産に含まれるのは、あくまでも受贈者が法定相続人である場合のみです。

そのため、孫や愛人など法定相続人以外の人物に行った生前贈与は、相続財産に含まれません。

2024年1月1日以降は生前贈与加算が死亡前3年から7年に延長され、生前贈与をしてから7年以内に贈与者が亡くなると、贈与財産を相続税の課税対象財産に含めなければなりません。

これまで贈与財産を相続税の課税対象財産に含めなければならないのは、死亡前3年以内に行われた生前贈与だったのに対して2024年以降は死亡前7年以内と期間が延長されてしまいます。

そのため、贈与者が高齢の場合、暦年贈与が難しくなったともいえるでしょう。

なお、死亡4~7年以内に行われた生前贈与を相続税の課税対象財産に含めるときには、合計金額に対して100万円の控除を適用できます。

また、生前贈与加算の対象になる人物は、相続や遺贈によって財産を受け取った人のみです。

そのため、財産を遺贈で取得していない子供の配偶者や孫に死亡直前に贈与していたとしても、生前贈与加算の対象にはなりません。

6-4 遺言書を作成し特別受益の持ち戻し対策をしておく

生前贈与をする際には、遺言書も合わせて作成し、特別受益の持ち戻し対策をしておきましょう。

特別受益とは、ある相続人が亡くなった人から特別に得ていた利益であり、生前贈与も含まれます。

特別受益の持ち戻しを主張されると、生前贈与を受けた相続人は他の相続人よりも受け取れる遺産の額が少なくなる恐れがあります。

生前贈与を受けていない他の相続人による特別受益の持ち戻しの主張を防ぐのが、遺言書です。

遺言書に「生前贈与に関しては、特別受益の計算を行わなくてよい」と記載しておけば、他の相続人は特別受益の持ち戻しを主張できなくなります。

そのため、実務上では生前贈与と遺言書の作成はワンセットで考えるのが通常となっています。

生前贈与を行う際には遺言書の作成も合わせて検討しておきましょう。

遺言書には、自分で手書きする「自筆証書遺言」と公正証書の形式で作成する「公正証書遺言」の2つの種類があります。

将来的に裁判になった場合の証拠能力の高さや内容の正確性の問題から、公正証書遺言の方法で作成するケースが大半です。

費用と手間はかかりますが、ぜひ公正証書遺言の作成をご検討ください。

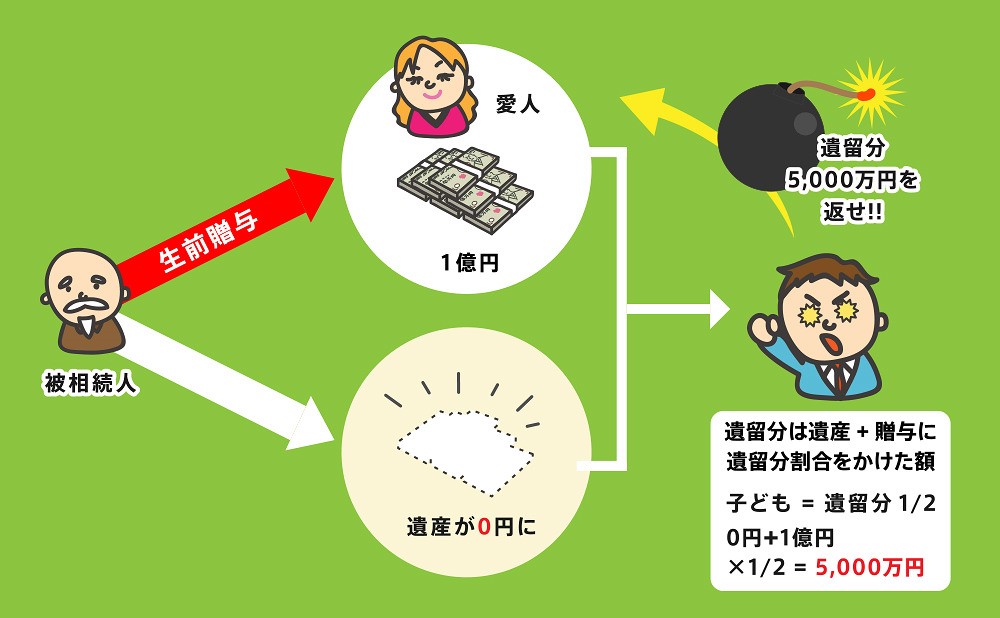

6-4-1 遺言書作成時には遺留分も考慮しておく

特別受益の持ち戻し免除を行うために遺言書を作成する際には、遺留分も考慮しておきましょう。

遺留分とは、配偶者や子供、両親などの相続人が遺産を最低限度受けとれる権利です。

例えば、上記のケースのように全財産を生前贈与してしまうと、残りの相続人の遺留分を侵害する恐れがあります。

遺産を相続できなかった相続人が遺留分侵害額請求をした場合、受贈者は侵害額相当額の金銭を支払わなければなりません。

相続トラブル回避のために生前贈与を行ったのに、相続後に遺留分トラブルが起きてしまっては本末転倒です。

遺言書を作成する際や生前贈与の計画をする際には、遺留分を考慮しておきましょう。

7章 生前贈与に関するよくある質問

最後に、生前贈与に関するよくある疑問やお悩みを回答と共に紹介していきます。

生前贈与を受けていても相続放棄は可能ですか?

結論から言うと、生前贈与を受けていても故人の相続財産に借金がある場合など相続放棄が可能です。

ただし、生前贈与と相続放棄の両方を行う際には下記の点にご注意ください。

- 生前贈与が死亡前3~7年以内に行われたケースなどで、相続税がかかる場合がある

- 生前贈与が詐害行為と認められれば、贈与の事実が取消しになる

生前贈与を受けていても相続放棄自体は可能ですが、上記のように相続税の申告や納税が必要なケースもあります。

手続きや判断に悩んだ際には、相続放棄に詳しい専門家に相談することをおすすめします。

生前贈与と相続は結局どちらが得ですか?

生前贈与と相続のどちらが税制上得になるかは、ケースバイケースです。

一般的に生前贈与が相続より適しているのは、下記のケースとなります。

- 親や祖父母がまだ若く、多額の財産がある

- 贈与対象者(子どもや孫など)がたくさんいる

- 特定の人に多くの財産を残したい、特定の財産を残したい

- 早めに財産を渡してあげたい、必要なタイミングで財産を使いたい

- 会社オーナーや事業主であるとき

- 複数の相続人がいるので遺産分割トラブルを防止したい

- 収益不動産を所有している

生前贈与と相続のどちらがおすすめかは、下記の記事でも詳しく解説しています。

まとめ

生前贈与を行えば、相続財産がその分減るので、相続税を節税できます。

他にも、タイミングを予測しにくい相続とは異なり、生前贈与では贈与者と受贈者にとって都合の良いタイミングで財産を受け継げるのもメリットといえるでしょう。

一方で、生前贈与をする際には贈与税がかかることもありますし、同額の生前贈与と相続を比較した場合、一般的には贈与税の方が高額になってしまいます。

ただし、贈与税には様々な控除や特例が用意されているので、利用すれば贈与税を大幅に節税可能です。

贈与税を節税する、将来発生する相続トラブルを回避するためには、相続や生前贈与に関する知識が必要になります。

自分の希望や資産状況に合う生前贈与のプランをたてたい人は、相続に詳しい司法書士や弁護士、税理士などの専門家にもご相談ください。

グリーン司法書士法人は、生前贈与に関する相談をお受けしています。

初回相談は無料、かつオンラインでの相談も可能ですので、まずはお気軽にお問い合わせください。

関連記事一覧

よくあるご質問

生前贈与で現金をもらうとバレる?

現金手渡しの生前贈与も税務署に気付かれる可能性は十分にあります。

具体的には、贈与する現金を贈与者の預金から引き出す際に税務署にばれてしまう可能性が高いです。

▶現金手渡しの贈与がバレる理由について詳しくはコチラ生前贈与はいくらまでなら贈与税がかからない?

暦年贈与であれば、毎年110万円の基礎控除額が用意されており、基礎控除内であれば贈与税はかかりません。

▶贈与税の計算方法について詳しくはコチラ生前贈与はなぜバレる?

税務署は個人の資産の流れを把握しているため、現金手渡しで贈与を行ったとしてもバレてしまいます。

▶生前贈与がバレる理由について詳しくはコチラ親から生活費をいくらまでもらっていい?

親子は互いに扶養義務者なので、生活費や教育費としてであれば金額にかかわらず、贈与税はかかりません。

ただし、ブランド品購入などでは生活費の贈与として認められませんし、贈与税を非課税にするには都度贈与を行う必要があります。

生前贈与と相続の違い9つ|それぞれおすすめな人の特徴を解説!

生前贈与と相続の違い9つ|それぞれおすすめな人の特徴を解説! 親が認知症になった時のトラブル例と対処法|相続対策は何をすべき?

親が認知症になった時のトラブル例と対処法|相続対策は何をすべき? 家族信託とは|メリット・デメリットや活用事例をわかりやすく解説

家族信託とは|メリット・デメリットや活用事例をわかりやすく解説 家族信託と生前贈与の違いとは?おすすめな人の特徴や税金について

家族信託と生前贈与の違いとは?おすすめな人の特徴や税金について 遺産相続の優先順位と相続割合を簡単解説【見てわかるイラスト付】

遺産相続の優先順位と相続割合を簡単解説【見てわかるイラスト付】 遺産相続問題のよくある事例11選|知っておくべき相続トラブル対策

遺産相続問題のよくある事例11選|知っておくべき相続トラブル対策 贈与税はいくらからかかる?贈与税が0円になる4つの節税方法

贈与税はいくらからかかる?贈与税が0円になる4つの節税方法 【暦年贈与とは】相続税をしっかり節税!概要と効果を分かり易く解説

【暦年贈与とは】相続税をしっかり節税!概要と効果を分かり易く解説 名義預金とは?税務調査で指摘されるケースや対策方法まとめ

名義預金とは?税務調査で指摘されるケースや対策方法まとめ 相続時精算課税制度とは?メリデメから手続方法まで専門家が徹底解説

相続時精算課税制度とは?メリデメから手続方法まで専門家が徹底解説 おしどり贈与はお得なの?利用する際の注意点や手続き方法を簡単解説

おしどり贈与はお得なの?利用する際の注意点や手続き方法を簡単解説 これで大丈夫!贈与税が非課税になる住宅取得資金の受け取り方

これで大丈夫!贈与税が非課税になる住宅取得資金の受け取り方 教育資金贈与は特例で非課税になる?使うメリットと贈与の方法を解説

教育資金贈与は特例で非課税になる?使うメリットと贈与の方法を解説 生前贈与の手続きと必要書類まとめ【よくあるトラブル例も紹介】

生前贈与の手続きと必要書類まとめ【よくあるトラブル例も紹介】 【簡単シミュレーション付】贈与税の計算方法と6つの節税方法を解説

【簡単シミュレーション付】贈与税の計算方法と6つの節税方法を解説 特別受益とは|持ち戻しの計算方法や具体例・トラブル回避のための対策

特別受益とは|持ち戻しの計算方法や具体例・トラブル回避のための対策 公正証書遺言の必要書類と遺言作成の流れ【簡単チェックリスト付】

公正証書遺言の必要書類と遺言作成の流れ【簡単チェックリスト付】 生前贈与を受けても相続放棄ができる!2つのリスクと代替手段も解説

生前贈与を受けても相続放棄ができる!2つのリスクと代替手段も解説