消費税率が上がる前に、ご両親等からの援助を頭金にマイホームの購入を検討している方々の多くは、「せっかくの住宅取得資金だから贈与税は非課税にしたい」とお思いのことでしょう。

住宅取得資金の贈与は、その金額や贈与の方法によって課税にも非課税にもなります。非課税にするためには、しっかりとした事前の準備とシミュレーションが必要です。

この記事を読んでいただき、どうすればせっかくの住宅取得資金が贈与税に取られないかを考えていきましょう。

目次

1章 贈与税とは

1年間で受け取った贈与が110万円を超える場合、受け取った側に贈与税がかかります。

例えば、住宅購入用の頭金として父親から1,000万円の贈与を受けると、177万円の贈与税がかかる恐れがあります。

ただし、贈与税には様々な控除や特例が用意されているため、漏れなく活用すれば贈与税を大幅に節税可能です。

次の章以降では、住宅取得資金の贈与を受ける際に活用できる控除や特例を紹介します。

2章 住宅取得資金の贈与を受けた場合の贈与税の特例は4種類

住宅取得資金の贈与を受けた場合、贈与税を一定金額まで非課税にできる制度(もしくは特例)が4種類あります。まずはそれらに目を通し、全体像を把握してみましょう。

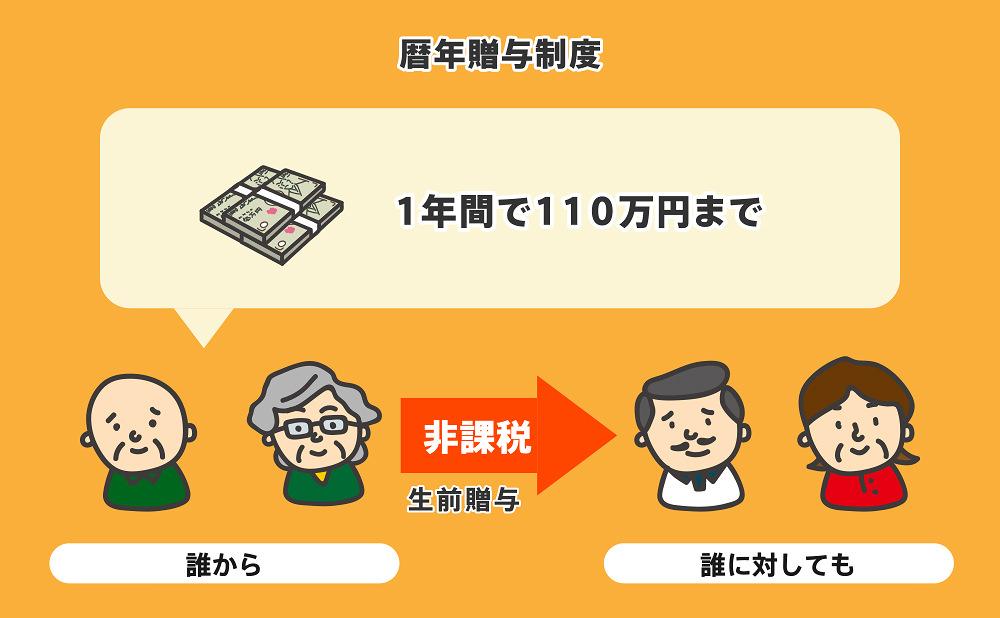

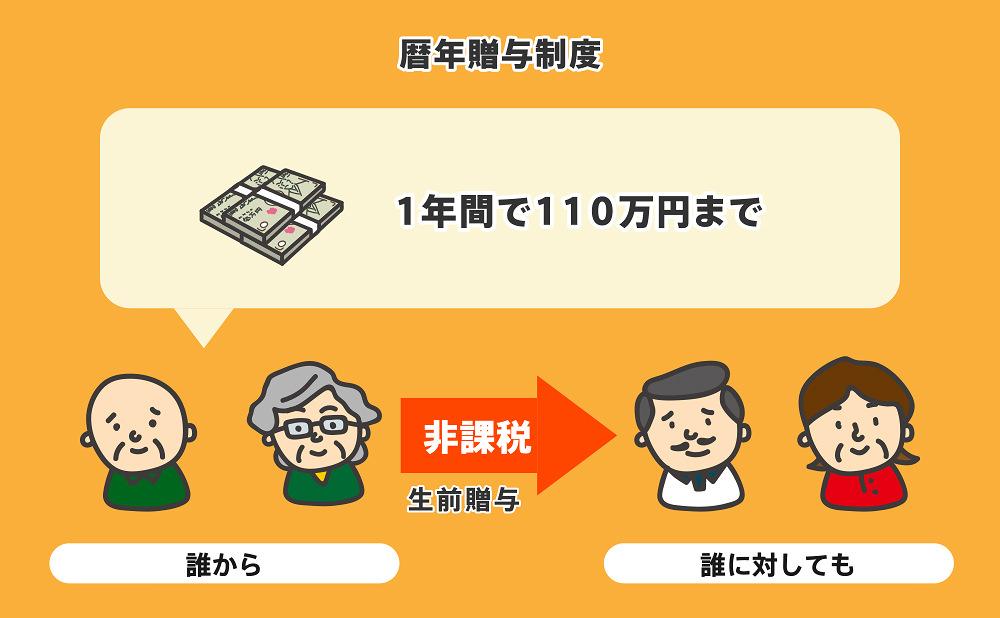

2-1 暦年贈与

「暦年贈与(れきねんぞうよ)」とは毎年1月1日~12月31日までの間(これを「暦年(れきねん)といいます)に贈与を受けた財産の合計額に対して贈与税を支払う贈与方法です。

3章で解説します。

2-2 住宅取得等資金の贈与税の特例

「住宅取得等資金の贈与税の特例」とは、親や祖父母から子や孫に対して住宅購入資金やリフォーム資金を贈与したときに最大1,000万円まで贈与税を非課税にできる制度です。

4章で解説します。

2-3 相続時精算課税制度

相続時精算課税制度(そうぞくじせいさんかぜいせいど)とは、生前贈与をした場合に贈与税を納めない代わりに、相続の際に相続税を納める制度です。最高で2500万円の贈与が非課税となりますが、その分相続が発生した場合には贈与を受けた財産は相続財産とみなされます。

5章で解説します。

2-4 夫婦の間で居住用の不動産を贈与した時の配偶者控除

夫婦の間で居住用の不動産を贈与した時の配偶者控除の特例とは、婚姻期間が20年以上の夫婦の間で、居住用不動産又は居住用不動産を取得するための金銭の贈与が行われた場合、基礎控除110万円のほかに最高2000万円まで控除(配偶者控除)できる特例です。

6章で解説します。

2-5 どの特例を使うべきかの選び方

贈与を受ける金額が110万円以下であれば申告も納税も不要な暦年贈与を行うのが一番良いですが、それより多い金額の場合は贈与を受ける状況によって選ぶべき制度が異なります。

次章以降で各制度の内容を深く掘り下げ、そのメリットやデメリットを検討していきます。

3章 暦年贈与について

3-1 制度の概要

暦年贈与は、1月1日~12月31日までの1年間ごとに行う贈与をいいます。1年間の贈与金額が合計で110万円以下であれば贈与税が非課税となります。

この制度を利用する人は、年間110万円以下の贈与を毎年繰り返し行う場合が多いです。

暦年贈与についての詳しい解説はこちら

3-2 暦年贈与のメリット

他の制度や特例と比べると非課税になる金額が少額に思われるかもしれませんが、長期間繰り返し行うことができるため、実は最も非課税となる金額が多いのがこの制度の特徴です。

また、110万円以下であれば納税だけでなく申告の必要もないため、毎年多くの人に利用されています。

3-3 暦年贈与のデメリット

住宅取得のための頭金として一定金額以上のまとまった金額を一気に贈与しようとする場合、110万円を超える金額に対しては贈与税が課税されてしまいます。

3-4 贈与税の申告について

贈与を受けた金額が110万円を超える場合、贈与を受けた翌年2月1日から3月15日までの間に贈与税の申告・納付が必要になります。

4章 住宅取得等資金の贈与税の特例について

4-1 制度の概要

令和8年12月31日までに、父母や祖父母などの直系尊属から贈与を受けて自宅を新築、または増改築等の支払いあてるための金銭を取得した場合に一定の要件を満たすと最大1,000万円までが非課税となります。

4-2 住宅取得等資金の贈与税の特例の非課税枠

制度開始後から非課税枠は年々減少しており、令和8年12月31日までの非課税額はそれぞれ下記の通りです。

| 住宅の種類 | 非課税枠の上限 |

| 省エネ等住宅 | 1,000万円 |

| それ以外の住宅 | 500万円 |

省エネ等住宅に該当するには、下記のいずれかの条件を満たす必要があります。

- 断熱等性能等級4以上または一次エネルギー消費量等級4以上であること

- 耐震等級(構造躯体の倒壊等防止)2以上または免震建築物であること

- 高齢者等配慮対策等級(専用部分)3以上であること

なお、この特例を受けるためには、贈与税の申告書時に証明書類を添付しなければなりません。

4-3 暦年贈与との併用について

「住宅取得等資金の贈与税の特例」は、暦年贈与と併用する事ができます。併用する場合、110万円までの暦年贈与に関しては非課税で申告不要です。

特例に関しては該当する限度額までが非課税となりますが、こちらは申告が必要になります。

4-4 この特例のメリット

この特例のメリットは、暦年贈与ではできない住宅取得のためのまとまった資金を非課税で一気に贈与する事ができる点です。また、暦年贈与との併用も出来るため、実質的な非課税限度額は規定より110万円ほど高くなります。

また、将来の相続財産を非課税で生前贈与できるため、相続税対策としても効果があります。

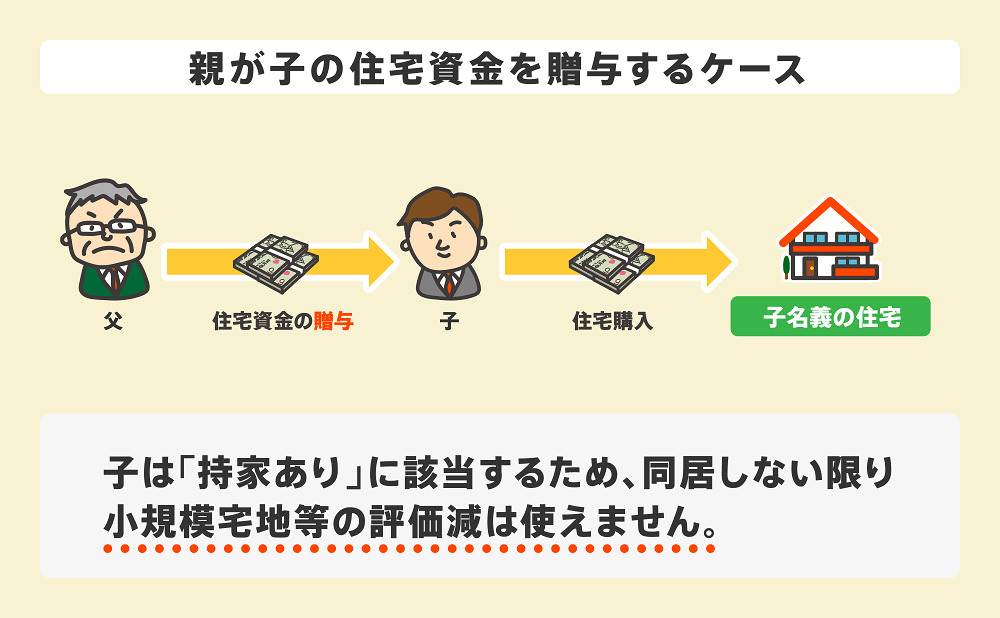

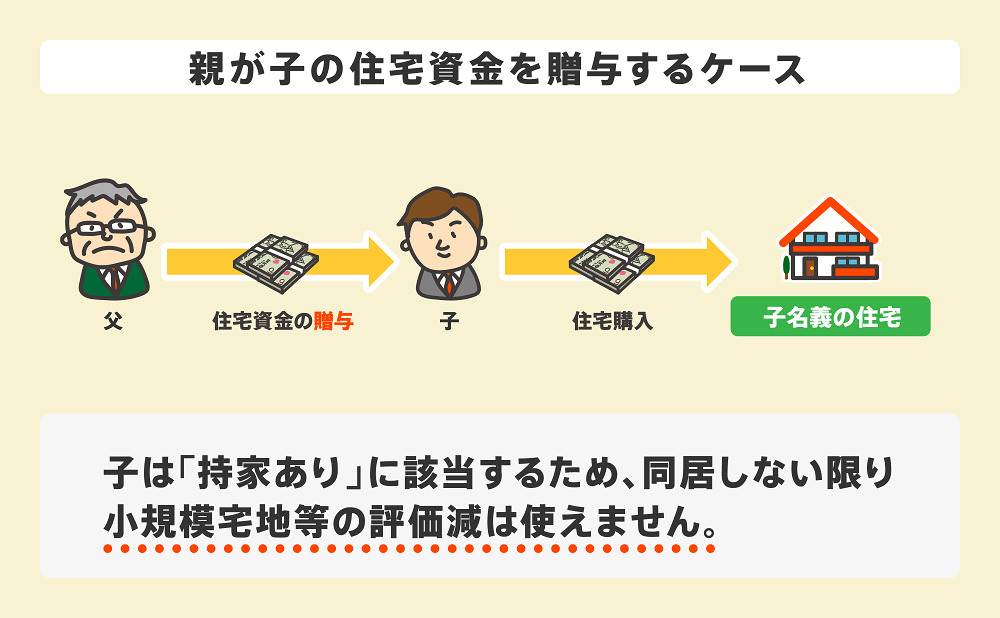

4-5 この特例のデメリット

新たな住宅取得のための資金援助が目的のため、現在ローンを支払っている人への贈与はこの特例を使う事ができません。

また父母等から見た場合、子供(もしくは孫)が自宅を購入するため、将来の相続時に亡くなった人(親など)が住んでいる住宅の土地の評価をする際に利用できる「小規模宅地等の特例」が利用できなくなります。

この制度を利用して非課税で生前贈与を行うメリットと、将来実家の土地が8割減で評価することができる小規模宅地の特例のメリットを比較し、それでも金銭的に得になる場合でないと利用する事をおすすめできません。

小規模宅地等の特例についてはこちらの記事をどうぞ

4-6 贈与税の申告について

「住宅取得等資金の贈与税の特例」を使った贈与を受けた場合、贈与税が非課税の場合でも、贈与を受けた翌年2月1日から3月15日までの間に贈与税の申告・納付が必要になります。

5章 相続時精算課税制度について

5-1 制度の概要

「相続時精算課税制度」とは、60歳以上の父母又は祖父母から、18歳以上の子または孫に対し、財産を贈与した場合において選択できる贈与税の制度をいいます。

(注)「18歳」とあるのは、令和4年3月31日以前の贈与については「20歳」となります。

合計2500万円までの範囲であれば何度でも非課税で贈与する事が可能ですが、この制度の贈与者である父母または祖父母が亡くなった場合、相続財産の価額にこの制度を適用した贈与財産の価額(贈与時の時価)を加算して相続税額を計算します。

相続時精算課税制度についての詳しい解説はこちら

これまで相続時精算課税制度を利用すると、毎年の贈与税の基礎控除額110万円は利用できませんでした。

しかし、2024年1月1日以降は相続時精算課税制度を選択した人にも毎年110万円の基礎控除額が与えられます。

相続時精算課税制度に基礎控除額が導入されたことにより、下記のメリットがあります。

- 毎年110万円以下の贈与であれば贈与税の申告および納税は不要

- 毎年110万円以下の贈与であれば贈与財産を相続税の加算対象に含めなくて良い

贈与者の年齢によっては毎年の基礎控除額を利用して贈与すれば、贈与税および相続税を大幅に節税できるでしょう。

制度改正により相続時精算課税制度を利用すべきかお悩みの人は、相続に精通した税理士に相談するのがおすすめです。

5-2 この制度のメリット

「相続時精算課税制度」のメリットは、2500万円までの資金を、その利用用途に関係なく何回にも分けて非課税で生前贈与をすることができる点です。

他の制度は特例を受けるための条件が細かく設定されているのに比べ、「相続時精算課税制度」は贈与者と受贈者の範囲が決められている程度で、自由度が高く設計された制度といえます。

5-3 この制度のデメリット

生前贈与は2500万円まで非課税となりますが、それが全て相続財産として加算されてしまうため、相続税の節税にはなりません。また、一度この制度を選択してしまうと途中で暦年贈与に戻すことができなくなります。そのため、この制度を選択し2500万円の贈与を受けた後暦年で50万円の贈与を受けた場合、たとえ少額の贈与であっても贈与税を支払わなくてはなりません。

この制度は、将来の相続時に相続税が課税されない人が利用しやすい制度と言えるでしょう。

5-4 贈与税の申告について

「相続時精算課税制度」を利用して贈与を行った場合、その金額に関係なく納税額がゼロであっても、贈与を受けた翌年2月1日から3月15日までの間に贈与税の申告・納付が必要になります。

6章 夫婦の間で居住用の不動産を贈与した時の配偶者控除について

6-1 制度の概要

親から子への贈与ではありませんが、20年以上連れ添った夫婦にのみ使うことができる贈与税の非課税特例がこの「夫婦の間で居住用の不動産を贈与した時の配偶者控除」です。別名「おしどり贈与」といいます。

居住用不動産又は居住用不動産を取得するための金銭の贈与であれば、最高2000万円まで控除ができるという特例です。なおこの特例は暦年贈与と併用することができるため、実質的には2110万円までの贈与が可能となります。

配偶者控除についての詳しい解説はこちら

6-2 この制度のメリット

長年苦楽を共にしてきた配偶者の労を報いるために、最高で2110万円までの住宅を取得するための資金(もしくは不動産)が贈与できます。

6-3 この制度のデメリット

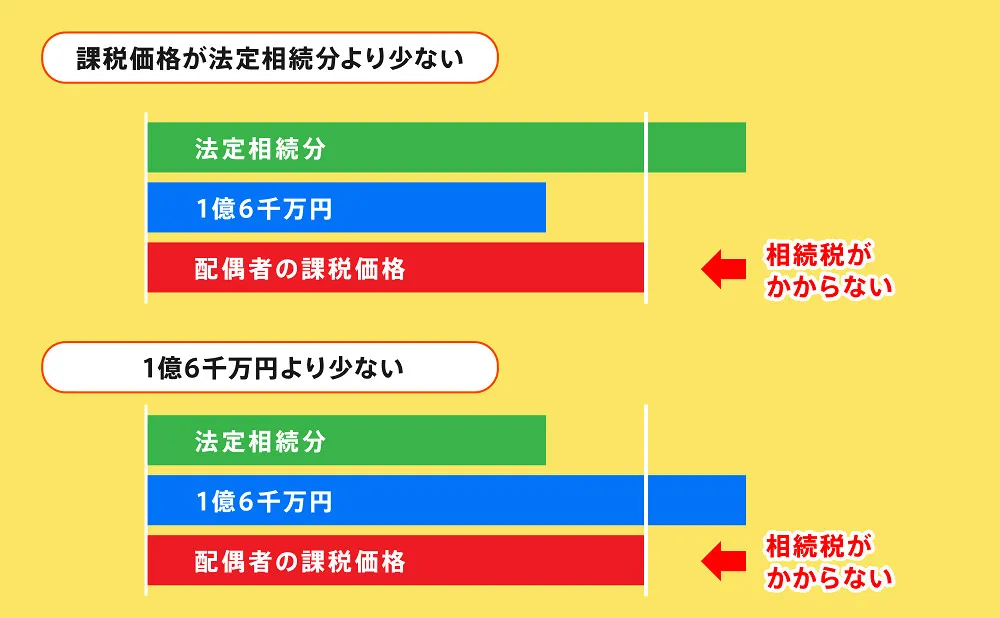

配偶者が相続において財産を取得した場合、最低でも1億6千万円までは非課税となります。そのため生前に配偶者に2千万円ほどの財産を移転しても、相続税対策として役に立つケースはあまりありません。

また不動産を取得すると不動産取得税と登録免許税が必要になりますが、贈与で取得するより相続で取得した場合の方がそれらの手数料が圧倒的に安いため、贈与での取得はコストが高くなります。

このような理由により、特別な理由がない限り「夫婦の間で居住用の不動産を贈与した時の配偶者控除」を利用する方が良いことにはならないでしょう。

6-4 贈与税の申告について

この制度も暦年贈与以外の他の制度や特例と同様で、贈与を行った金額に関係なく納税額がゼロであっても、贈与を受けた翌年2月1日から3月15日までの間に贈与税の申告・納付が必要になります。

7章 贈与を受ける金額による具体的なシミュレーション

前章まではそれぞれの制度の特徴とメリット・デメリットについて述べてきました。それでは具体的に、贈与を受ける金額によりどの制度や特例を利用するのが良いか考察してみましょう。

7-1 贈与額が110万円以下

住宅を取得するための贈与の金額が110万円以下であれば、暦年贈与がおすすめです。申告する必要も納税する必要もありません。

7-2 一般住宅を建てる場合のシミュレーション

まず、将来の相続税の試算を行ってください。相続税を支払う必要がなさそうであれば、贈与金額に合わせて「住宅取得等資金の贈与税の特例」もしくは「相続時精算課税制度」のどちらかを利用します。

将来相続税を支払う必要がある場合は注意が必要です。相続税の金額によっては贈与を止めたほうが良い可能性もあります。税理士や司法書士などの専門家に相談しながら進めていくことをおすすめします。

7-3 一定の基準を満たした住宅を建てる場合のシミュレーション

こちらも同様に将来の相続税の支払いがある場合とない場合で変わります。

ない場合は、消費税が10%に適用された2019年4月~2020年3月の期間であれば「住宅取得等資金の贈与税の特例」を利用します。それ以外であれば贈与金額に合わせて「住宅取得等資金の贈与税の特例」もしくは「相続時精算課税制度」のどちらかを利用します。

将来相続税を支払う必要がある場合はこちらも注意が必要です。相続税の金額によっては贈与を止めたほうが良い可能性もあります。税理士や司法書士などの専門家に相談しながら進めていくことをおすすめします。

7-4 「住宅取得等資金の贈与税の特例」と「相続時精算課税制度」の併用

将来相続税の支払いがない場合で、「相続時精算課税制度」だけでは足りない場合は「住宅取得等資金の特例」と併用することができます。この場合最大で5500万円までの生前贈与を非課税で行うことができます。

ただし将来相続税の支払いが起こりそうな場合はかなりの注意が必要です。上記2例以上に贈与金額が高額になるため、専門家を交えたより慎重なシミュレーションが必要になります。

7-4-1 「住宅取得等資金の贈与税の特例」と住宅ローンの併用

「住宅取得等資金の贈与税の特例」を利用する場合、住宅を購入するのに不足する資金に関しては、住宅ローンを組むことができます。

もちろんその部分に関しては、住宅ローン控除(正確には「住宅借入金等特別控除」)を受ける事もできます。

7-4-2 暦年贈与で住宅ローンを返済し住宅ローン控除を受ける

「住宅取得等資金の贈与税の特例」は暦年贈与との併用が可能であるため、「相続時精算課税制度」を利用しないでこちらを利用し、不足部分は住宅ローンを組みます。

その翌年から暦年贈与を110万円ずつ受け、その金額をそのまま住宅ローンの支払いに充てていきます。この場合ももちろん、住宅ローン控除を受けることができます。

こうすると受贈者のローンの負担は一切なく、ローン控除だけを受けることができます。

8章 贈与税を支払う場合の税率と税額

8-1 贈与税の税率

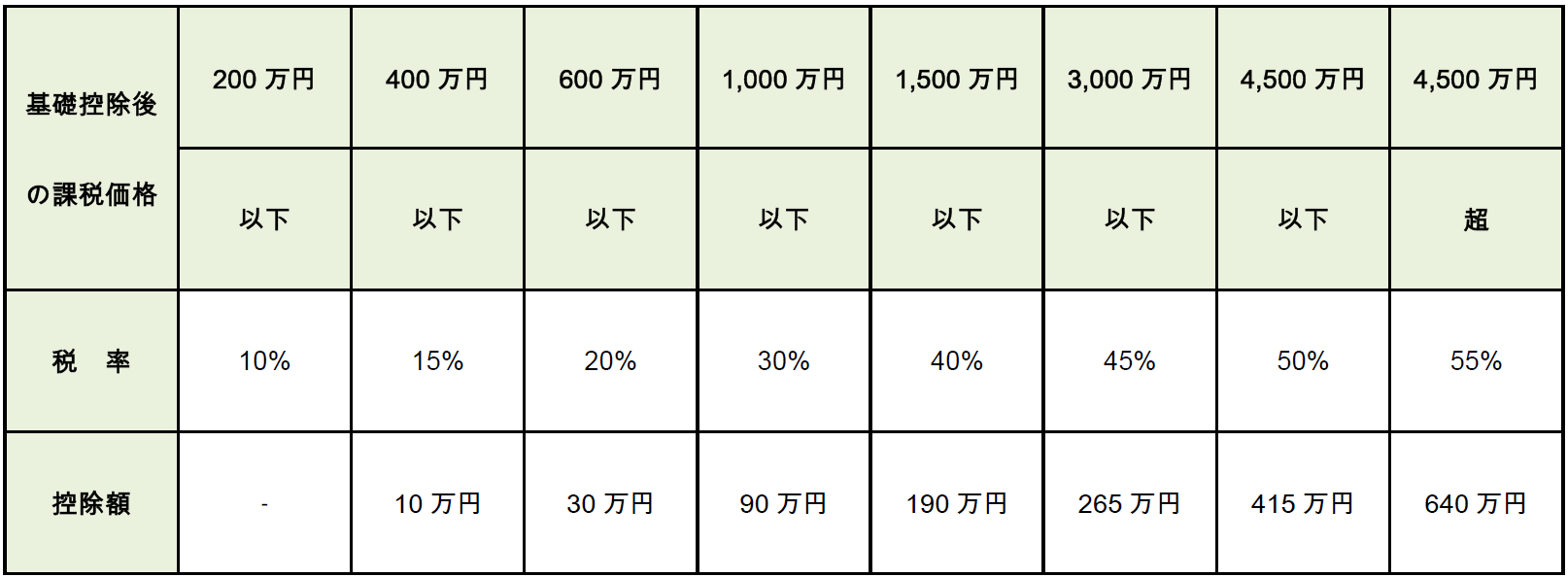

贈与税の税率表は2種類あります。直系尊属(祖父母や父母など)から、その年の1月1日において18歳以上の者(子・孫など)への贈与が行われた場合は「特例贈与財産」として特例税率を用います。

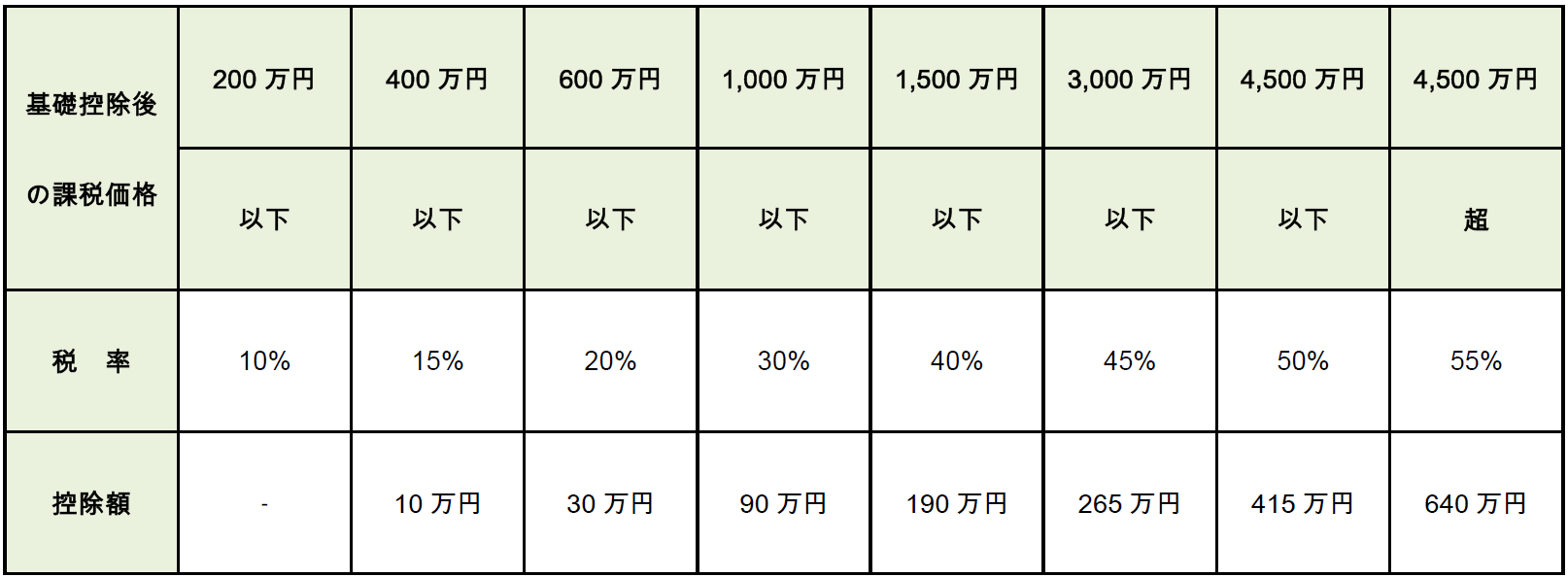

一方それ以外の贈与は、一般贈与財産として一般税率を用います。

(注)「18歳」とあるのは、令和4年3月31日以前の贈与については「20歳」となります。

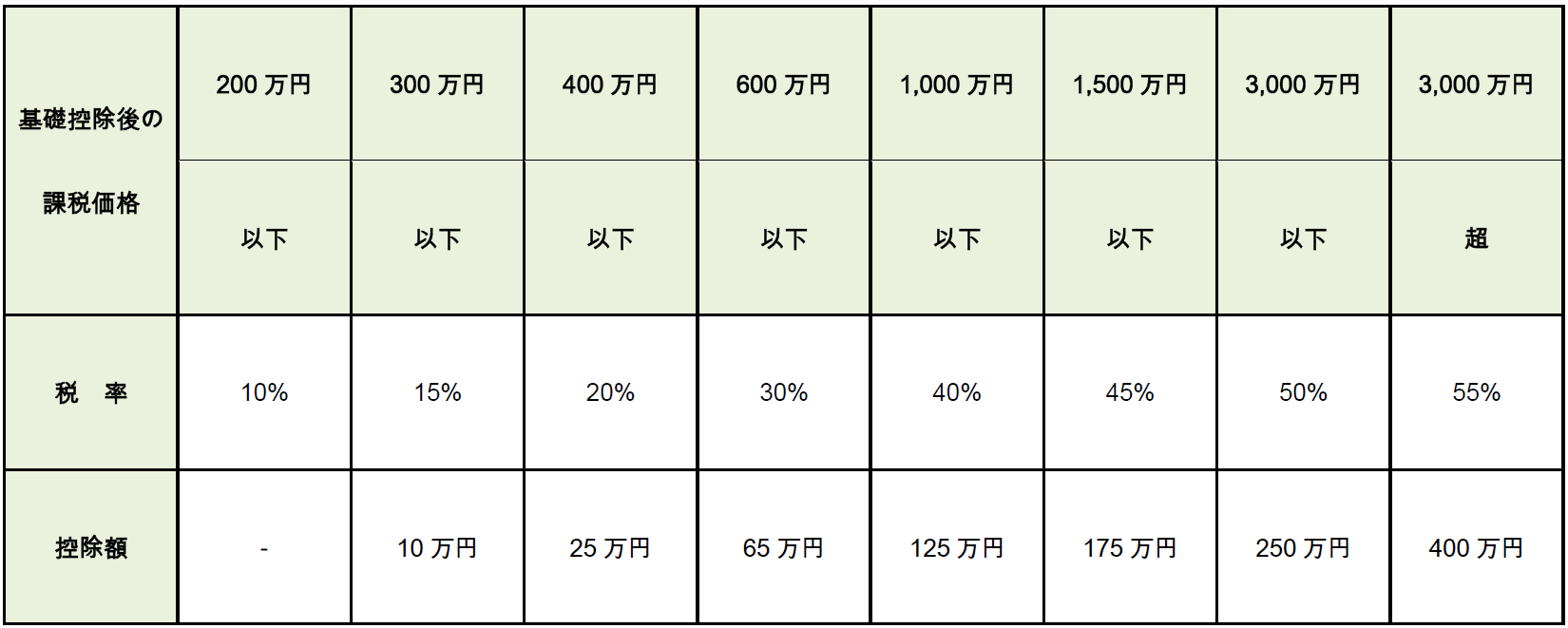

【特例贈与財産用】特例税率表

【一般贈与財産用】一般税率表

住宅取得資金の贈与は、祖父母や父母の場合がほとんどのため、大抵の場合は特定税率表を用います。

8-2 贈与税の具体的計算例

父から1000万円の贈与を受けた場合の贈与税を計算してみます。

暦年贈与の基礎控除は110万円ですから、基礎控除後の金額は890万円です。

この場合の贈与税率は30%で控除額が90万円ですから、贈与税は890万円×30%-90万円=177万円となります。

これが仮に義理の父からの同額の贈与であった場合、同様の計算を行うと贈与税額は231万円となります。このことからも、直系間での贈与が非直系間の贈与と比べて優遇されていることがわかります。

9章 住宅取得資金の贈与と住宅の名義について

9-1 持ち分と名義は実態に合わせる

夫と妻、もしくは夫と妻と夫の父などでお金を出し合い住宅を購入した場合、実際に支払った金額に応じて持ち分の登記を行わなければなりません。

9-2 贈与税のリスク

実際に支払った金額と購入した住宅の持ち分比率が異なれば、贈与と認定されてしまいます。支払った実態と持ち分比率は必ず一致するようにしなければなりません。

10章 住宅取得資金を贈与されても住宅ローン控除は適用できる?

住宅取得資金の贈与を受けても、住宅ローンを借り入れた場合は住宅ローン控除を適用可能です。

住宅ローン控除と贈与税の特例の併用可否について詳しく見ていきましょう。

10-1 住宅ローン控除とは

住宅ローン控除は、正式には「住宅借入金等特別控除」といいます。

「住宅借入金特別控除」とは、個人が住宅ローン等を利用して、マイホームの新築等をした時に、その取得等に係る住宅ローン等の年末残高の合計額等を基として計算した金額を、所得税額から控除するものです。

住宅ローン控除を適用した場合、住宅ローンの年末残高の0.7%の金額を、給与所得者であれば年末調整で、個人事業主であれば確定申告で、算出した所得税から直接控除できます。

10-2 贈与を受けても住宅ローン控除を適用できる

結論から言うと、住宅取得資金を贈与されても、住宅ローン控除を問題なく適用できます。

本記事で紹介してきた贈与税の控除や特例とも住宅ローン控除は併用できるので、ご安心ください。

ただし、住宅取得資金の贈与特例を適用し、住宅ローン控除を適用する際には、下記の点に注意しなければなりません。

- 住宅ローン控除額の計算が複雑になり、控除額が減る可能性がある

- 住宅取得資金の贈与特例と住宅ローン控除は省エネ住宅の基準が異なる

住宅取得資金の贈与特例を適用する際には、住宅ローン控除の節税効果や購入、建築する物件についてよく確認しておきましょう。

最後に

住宅を取得するための資金の贈与をめぐるさまざまな特例を利用した方が得かどうかは、将来の相続が起こった場合の相続税がどれくらいになるのかにより大きく変わります。

またどの制度を利用した方が良いかどうかは、贈与金額によって変わります。今回ご紹介した特例は、税率や適用条件などが将来変わる可能性があるため、最新の情報を常に確認しながらどの制度を利用するかを検討していく必要があります。

それらの点を考慮すると、将来の相続税を心配する必要が全くない場合を除けば、税理士などの税法の専門家に相談した方が良いでしょう。

また生前贈与は将来の遺留分減殺請求のリスクを抱える危険性があるため、単純な税額計算のみで判断するのは危険です。できれば並行して司法書士や弁護士などの民法の専門家にも相談することをおすすめします。

よくあるご質問

住宅贈与の際に確定申告は必要?

贈与された住宅の価値が110万円を超える場合、贈与税の申告が必要な可能性があります。

贈与税の申告に必要な書類は?

贈与税申告時には、贈与税申告書を提出します。

控除や特例を利用する際には、相続時精算課税選択届出書などの添付書類を提出しましょう。

▶贈与税申告時に必要な書類について詳しくはコチラ