- 不動産の生前贈与を行うメリット・デメリット

- 不動産を生前贈与する際の流れ

- 不動産を生前贈与する際にかかる費用・税金

- 不動産の贈与税を節税する方法

- 不動産は生前贈与と相続のどちらがおすすめなのか

不動産の生前贈与を行えば、自分が希望する人物に土地や建物などの財産を生きているうちに確実に渡せます。

たとえば、父母から子や孫などの被相続人となる直系家族に不動産を引き継ぐことで、将来の相続トラブルを未然に防ぐことが可能です。

また、贈与税の控除や特別控除を活用すれば、相続税や贈与税の税額を大幅に抑えられるケースもあります。

たとえば、60歳以上の親が子どもへ不動産を贈与する際に「相続時精算課税制度」を利用すれば、最大2,500万円まで非課税となり、残りの部分も20%の一律課税で済みます。

ただし、制度を利用するには申告期限や年齢条件などもあり、2024年以降の改正では、3月31日時点の年齢が要件判定の基準となります。

さらに、不動産の贈与に際しては所有権移転登記の手続きが必要であり、その際には登録免許税などの諸費用が発生します。

贈与税や不動産取得税を納める際は、固定資産税評価額や贈与額に応じて金額が変動するため、あらかじめ専門家にシミュレーションしてもらうことが大切です。

本記事では、売買とは異なる「贈与による不動産移転」の特徴を踏まえ、不動産の生前贈与を安全かつ効果的に行う方法を詳しく解説します。

目次

1章 不動産の生前贈与を行うメリット

不動産を生前贈与するメリットは、主に下記の通りです。

- 希望する相手に確実に不動産を渡せる

- 相続税を節税できる可能性がある

- 比較的短期間に不動産を贈与できる

不動産の生前贈与を選ぶことで、被相続人が亡くなった後の相続手続きを簡略化できます。

特に父母が所有する住宅を早めに名義変更しておくと、後々の所有権移転登記の手続きがスムーズになり、家族間での争いを防げます。

それぞれ詳しく見ていきましょう。

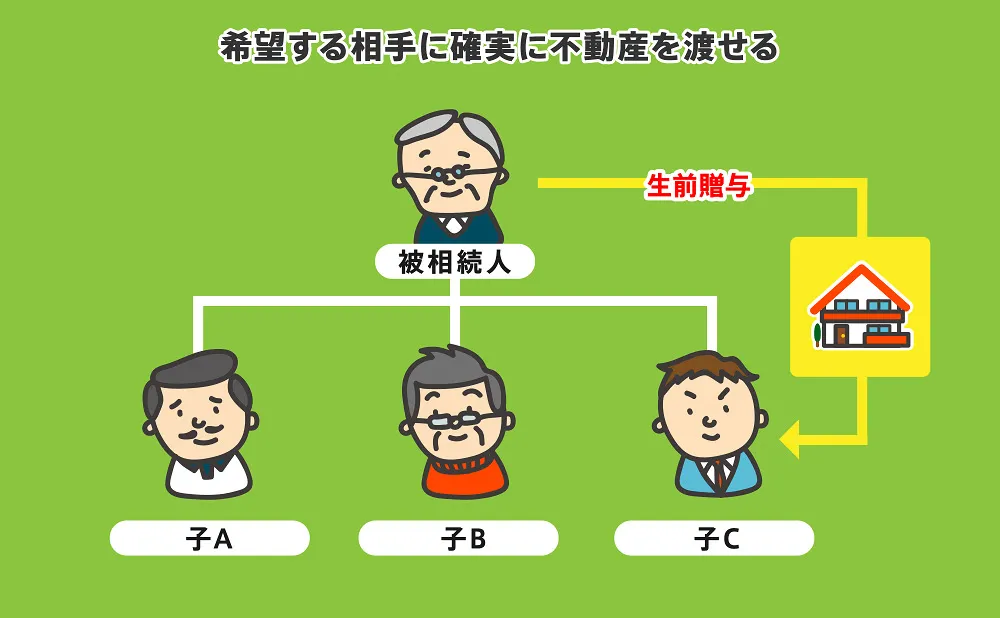

1-1 希望する相手に確実に不動産を渡せる

不動産を生前贈与すれば、自分が土地や建物を渡したい人物に確実に不動産を引き継げます。

生前贈与なら、生きているうちにあらかじめ不動産を誰に贈与させるのかを自由に決めて、名義変更しておくことができるからです。

仮に、生前贈与や遺言をしていなければ、相続人全員で遺産分割協議を行う必要があります。

自分が亡くなった後の手続きなので、誰が不動産を取得することになるかはわかりませんし、場合によっては相続人同士でトラブルが起きる恐れもあります。

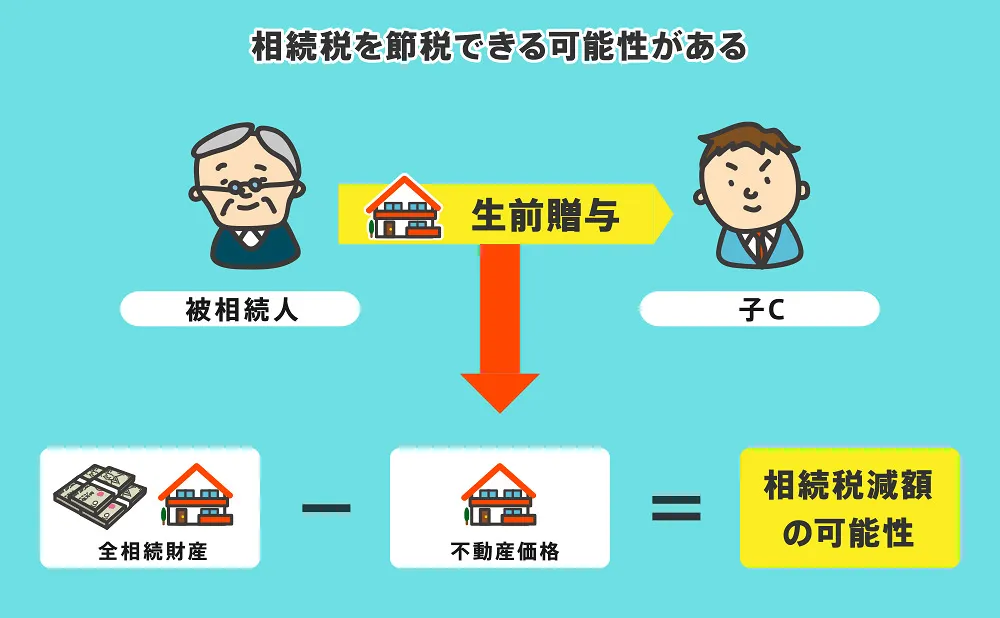

1-2 将来の相続税を節税できる可能性がある

不動産を生前贈与すれば、将来発生する相続税を節税できる可能性があります。

不動産を生前贈与すると、不動産の評価額分の相続財産をその分だけ減らせるからです。

ただし、不動産を生前贈与すると、相続税よりも税率が高い贈与税がかかります。

そのため、相続税対策で生前贈与をするのであれば、贈与税の控除や減税の制度を利用できるかどうかが重要となります。

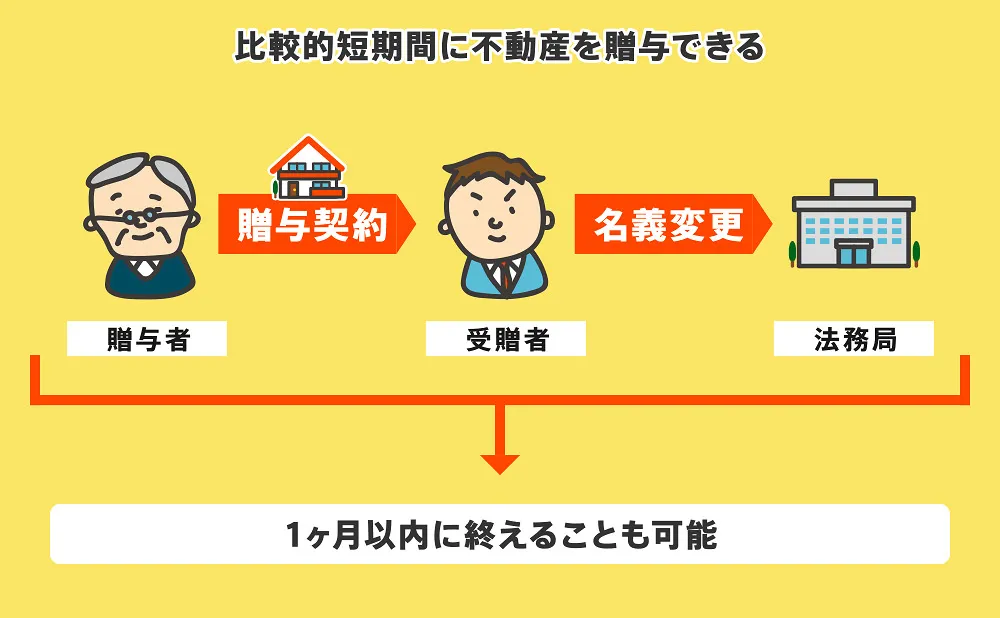

1-3 比較的短期間に不動産を贈与できる

不動産の生前贈与は比較的短期間で完了するのも、メリットのひとつです。

贈与者と受贈者が不動産の贈与契約を締結して、直ちに法務局で名義変更を行えば、1ヶ月以内に手続きを終えることも可能です。

それに対して、生前贈与や遺言をしていなければ、相続人全員で遺産分割協議を行う必要があります。

さらに、遺産分割協議後に不動産の名義変更を行う際には、戸籍謄本など必要な書類も多くなっていまいます。

相続手続きと比べると、生前贈与は短期間のうちに不動産を引き継ぐことができるといえるでしょう。

2章 不動産の生前贈与のデメリット

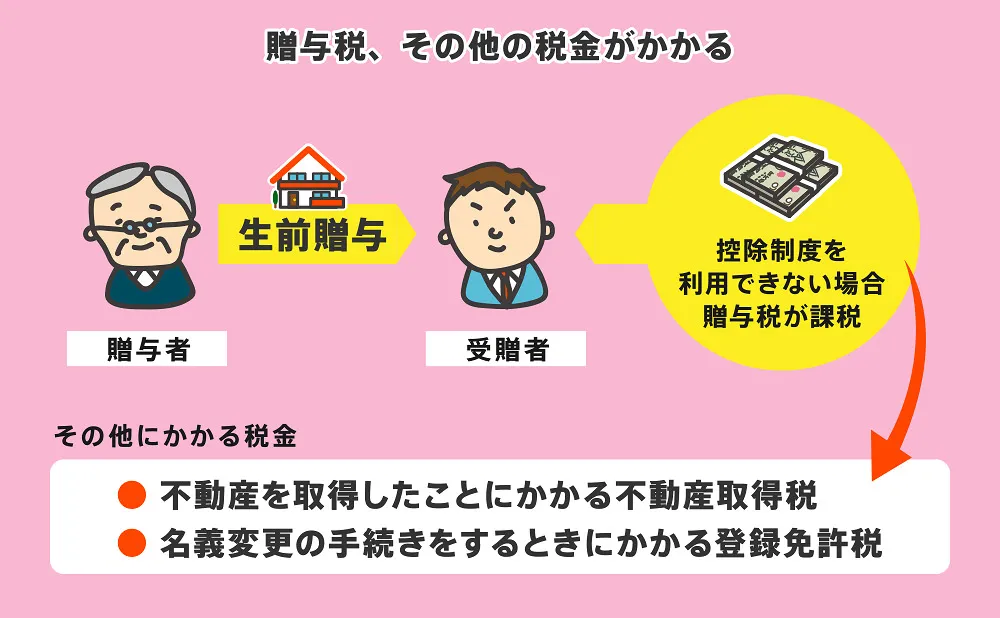

不動産を生前贈与する際には、下記のようなデメリットがあります。

- 贈与税やその他の税金がかかる

- 名義変更や税申告の手続きが煩雑

不動産の生前贈与では、贈与税の税額を正確に計算し、期限までに税金を納める必要があります。

また、2024年以降の税制改正により、贈与時の評価方法や特別控除の適用範囲が変わる可能性もあるため、最新情報を確認しておきましょう。

それぞれ詳しく解説していきます。

2-1 贈与税やその他の税金がかかる

不動産を生前贈与すると、相続税を節税できる一方で、贈与税や不動産取得税がかかります。

また、登録免許税も相続時よりも生前贈与時の方が税率が高くなってしまいます。

贈与税には、様々な控除や特例が用意されていますが、万が一、利用できない場合には、高額な贈与税が課税されてしまうのでご注意ください。

贈与税や不動産取得税、登録免許税を含めると、生前贈与した土地の価値によっては、数百万円単位の金額になってしまう場合もあります。

贈与税や不動産取得税など、生前贈与時にかかる費用や税金は3章や以下の記事で詳しく解説しています。

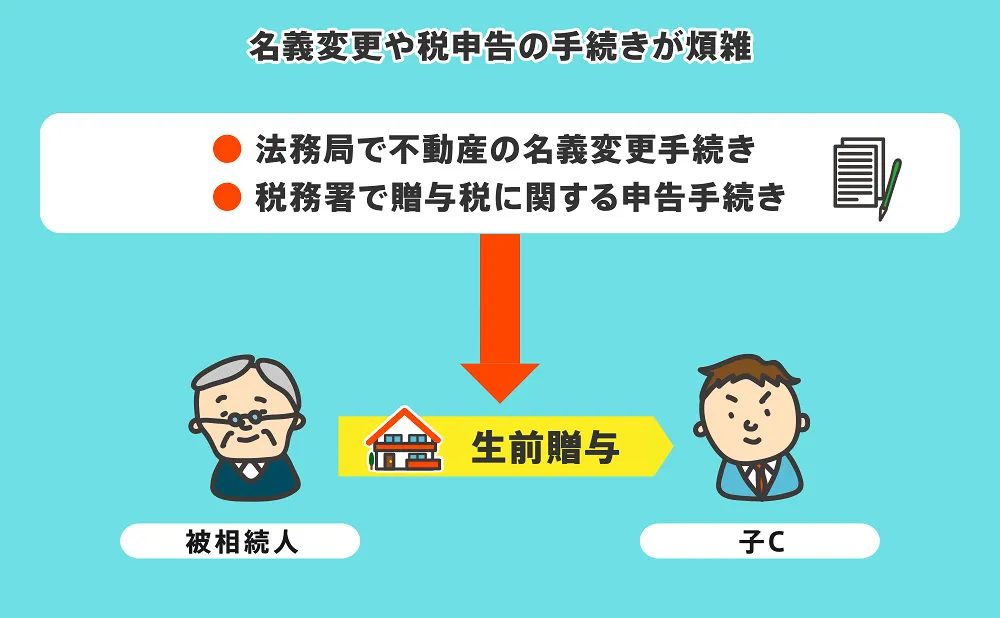

2-2 名義変更や税申告の手続きが煩雑

不動産を生前贈与する際には、以下の手続きが必要です。

- 法務局で不動産の名義変更手続き

- 税務署で贈与税に関する申告手続き

上記の手続きの際には、書類作成や必要な資料の収集などが必要であり、手間と時間がかかります。

完璧な書類を作成しておかないと、修正や再提出を求められてしまうので、専門家である司法書士や税理士に依頼することも検討しましょう。

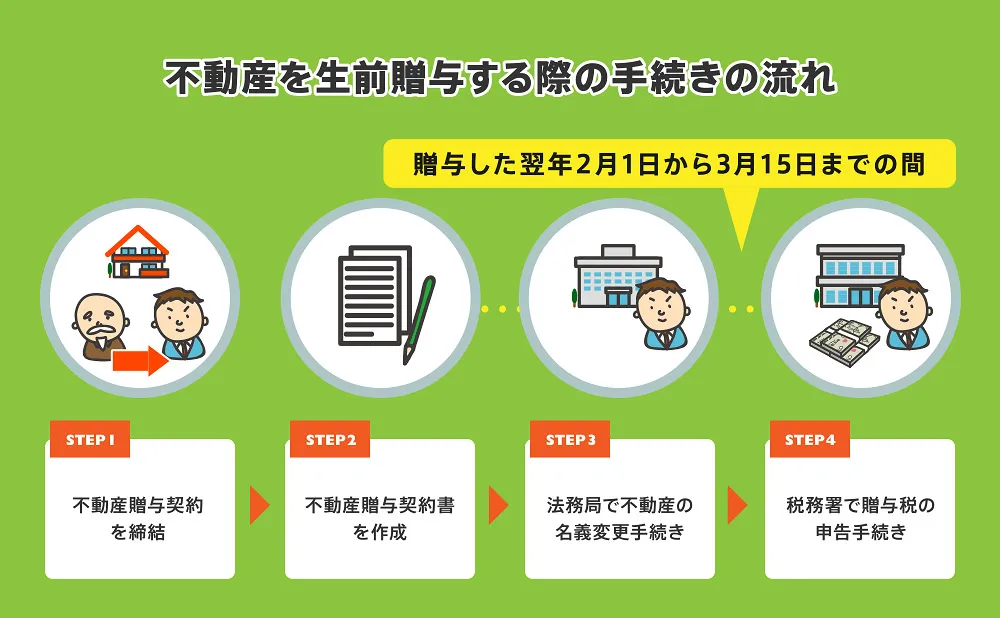

3章 不動産を生前贈与する際の手続きの流れ

不動産の生前贈与は当事者間の合意のみでも成立しますが、後々のトラブルを避けるためにも贈与契約書の作成など所定の手続きを行うことをおすすめします。

また、生前贈与によって不動産の所有者が変わったときには、不動産の名義変更手続きが必要ですし、不動産の評価額によっては贈与税の申告および納税が必要になります。

具体的には、下記の流れで生前贈与を進めましょう。

- 不動産贈与契約を締結する

- 不動産贈与契約書を作成する

- 法務局で不動産の名義変更手続きをする

- 税務署で贈与税の申告手続きをする

それぞれ詳しく解説していきます。

STEP① 不動産贈与契約を締結する

不動産を生前贈与するには、以下の3点を決定する必要があります。

- 誰が

- 誰に

- どの不動産を贈与するか

上記3点が決まれば、「贈与する人」と「贈与を受ける人」が合意し、贈与契約書の作成に移ります。

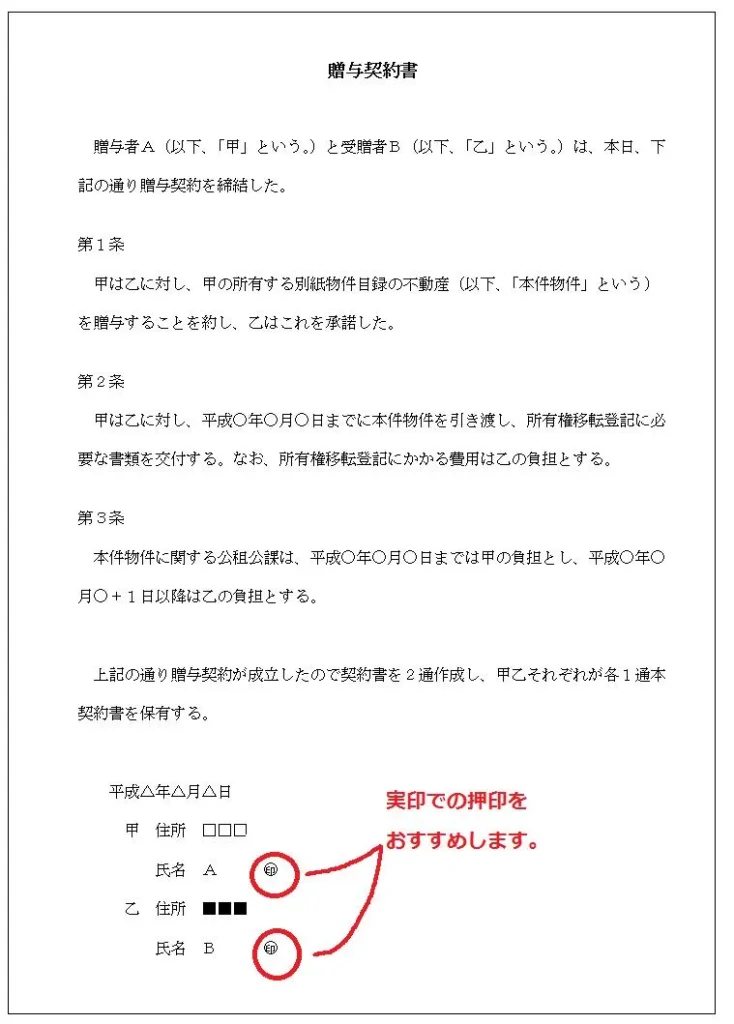

STEP② 不動産贈与契約書を作成する

贈与契約は口頭で約束しても、法律上有効な契約になります。

それは、贈与する財産が不動産のような高額なものであっても同様です。

しかし、後々のトラブルを避けるために「不動産贈与契約書」を必ず作成し、記録を残しておきましょう。

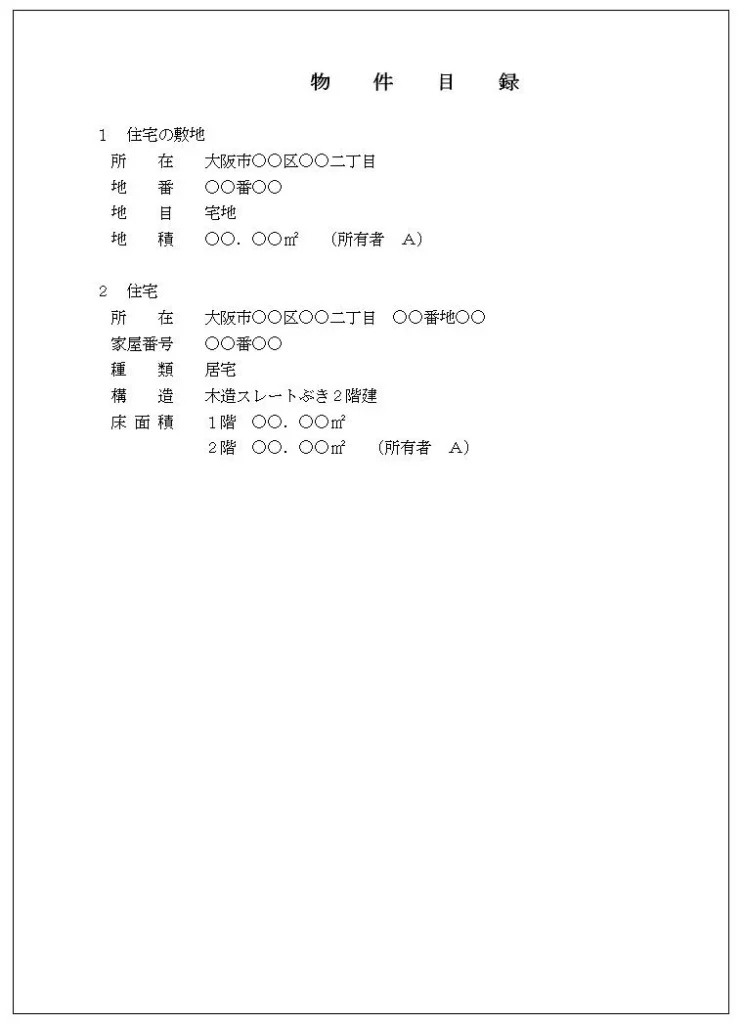

贈与契約書にはSTEP①で決めた「誰が、誰に、どの不動産を贈与するか」を記載します。

生前贈与する財産が不動産の場合には、加えて以下の事項を記載しておきましょう。

- 登記手続きに関する協力義務

- 登記費用や固定資産税の負担に関する取り決め

不動産贈与契約書のサンプルは以下の通りです。

将来起こりうる紛争を防止するため、筆跡や印鑑が本人のものであることが判明するよう、氏名は直筆で署名し、実印で押印しておきましょう。

STEP③ 法務局で不動産の名義変更手続きをする

不動産の贈与契約を締結すれば、次に法務局で不動産の名義変更を行います。

具体的には、不動産の所在地を管轄している法務局で登記申請を行い名義変更します。

登記申請の流れは次の通りです。

- 必要な書類を収集し、登記申請書を作成する。

- 不動産の所在地を管轄する法務局へ登記申請書一式を提出し、登録免許税を納付する。

- 間違いの訂正や追加書類の要請に対応する。

- 登記識別情報通知を受領する。

手続きの概要および必要書類は、下記の通りです。

| 申請する人 | 贈与者と受贈者の共同申請 |

|---|---|

| 申請先 | 不動産の所在地を管轄する法務局 |

| 費用 |

|

| 必要書類 |

|

登記申請をするには、必要書類の作成や収集、登録免許税の計算など煩雑な作業をしなければなりません。

自分で行うのが難しい場合には、司法書士や弁護士などの専門家に依頼することもご検討ください。

また、専門家に相談すれば事務手続きを代行してもらえるだけでなく、「本当に不動産を生前贈与した方が良いケースなのか」についてもアドバイスを受けられます。

「不動産の生前贈与に不安や迷いがある人」は、相続や生前対策に精通している司法書士へ相談することをおすすめします。

STEP④ 税務署で贈与税の申告手続きをする

不動産を贈与した翌年の2月1日から3月15日までの間に、不動産を受け取った人が自身の住所地の所轄税務署へ贈与税の申告手続きを行います。

ただし、贈与した不動産の価格が基礎控除額の110万円以内であれば、申告手続きを行う必要はありません。

贈与税の申告の流れは、以下の通りです。

- 必要な書類を収集し、申告書を作成する。

- 受贈者の住所地の所轄税務署長へ申告書一式を提出する。

- 間違いの訂正や追加書類の要請に対応する。

- 贈与税や不動産取得税を納付する。

贈与税の申告手続きの概要や必要書類は、以下の通りです。

| 申告する人 | 贈与を受けた人 |

|---|---|

| 申告先 | 贈与を受けた人の住所地を管轄する税務署 |

| 必要書類 |

|

添付書類は、控除や特例を活用するときに必要です。

不動産の生前贈与で活用されることが多い控除や特例の添付書類は、下記の通りです。

【相続時精算課税制度の必要書類】

- 受贈者および贈与者の戸籍謄本又は抄本

- 受贈者および贈与者の戸籍の附票の写し

- 贈与者の住民票の写し

【配偶者控除の特例を利用する場合】

- 受贈者の戸籍謄本又は抄本

- 受贈者の戸籍の附票の写し

- 控除の対象となる居住用不動産の登記事項証明書

- 受贈者の住民票の写し

贈与税の申告をするには、必要書類の作成や収集など手間がかかります。

自分で申告するのが難しかったり、ミスなく行いたい場合には税理士に相談するのも良いでしょう。

特に「相続税対策」を目的として、不動産の生前贈与を検討されている人は「不動産を生前贈与することが本当に節税になるのか」事前に税理士にシミュレーションしてもらうことをおすすめします。

4章 不動産を生前贈与する際にかかる費用・税金

本記事で何度か解説しているように、不動産を生前贈与する際には費用や税金が発生します。

相続税対策で不動産を生前贈与する場合、費用や税金のシミュレーションをしておかないと「贈与時の費用や税金がかさみ思ったより節税できなかった」となる恐れもあるので、ご注意ください。

不動産の生前贈与にかかる主な費用は、以下の通りです。

- 不動産取得税

- 登録免許税

- 贈与税

- 専門家への依頼費用

それぞれの費用について、詳しく解説していきます。

4-1 不動産取得税

生前贈与によって不動産を取得した場合、不動産取得税が贈与を受けた人に対して一度だけかかります。

不動産の名義変更をすると約6ヶ月程度で都道府県から「納税通知書」が届くので、同封されている納付用紙を使用し、金融機関やコンビニから納付します。

不動産取得税は、不動産の価格(固定資産評価額)の3%または4%です。

| 不動産の種類 | 税率 |

|---|---|

| 土地 | 3% |

| 住宅 | 3% |

| 住宅以外の建物 | 4% |

ただし、土地(宅地)については固定資産評価額の2分の1を課税価格とする特例措置があります。

なお、法定相続人が相続によって不動産を取得した場合には、相続税はかかりません。

【固定資産税評価額とは】

固定資産税評価額とは、各市町村が算定する固定資産税の基準となる価格です。

不動産取得税や登録免許税などの税金を計算する際の基準にもなっています。

固定資産税評価額は、所有者に各市町村から送られてくる固定資産税の納税通知書に添付されている課税明細書で確認可能です。

納税通知書が手元にない場合は、不動産の所在地の市町村役場で「固定資産税評価証明書」を取得することもできます。

4-2 登録免許税

登録免許税は、不動産を生前贈与した際に行う名義変更の手続きにおいて、法務局で支払う税金です。

登録免許税は生前贈与の場合、不動産の価格(固定資産評価額)の2%です。

登録免許税は、贈与する人、贈与により不動産を取得する人のどちらが支払っても問題ありません。

4-3 贈与税

贈与税は、財産(現金や不動産など)を受け取った場合に課せられる税金です。

毎年1月1日から12月31日までの1年間の贈与に対して、税務署へ申告して納税することになります。

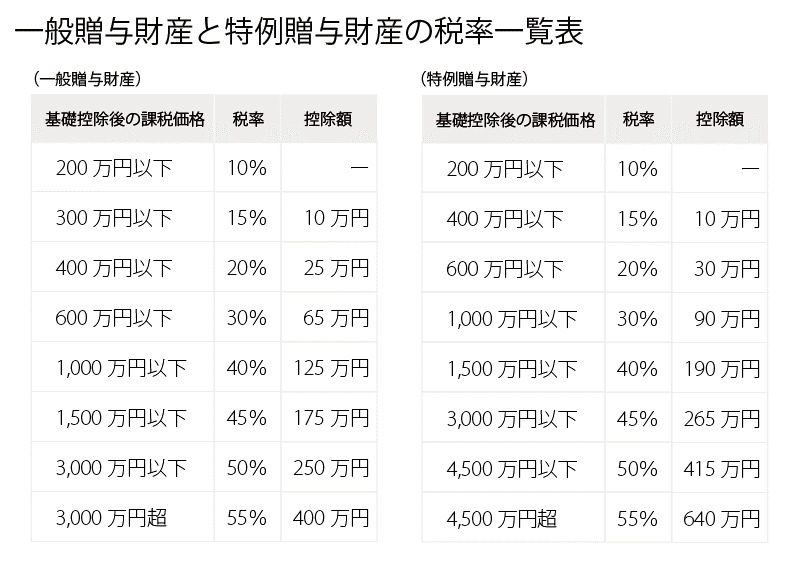

贈与税の税率および控除額の一覧表は、下記の通りです。

特例贈与財産とは、直系尊属から18歳以上の直系卑属への贈与であり、一般贈与財産に比べ、かかる贈与税が低く優遇されています。

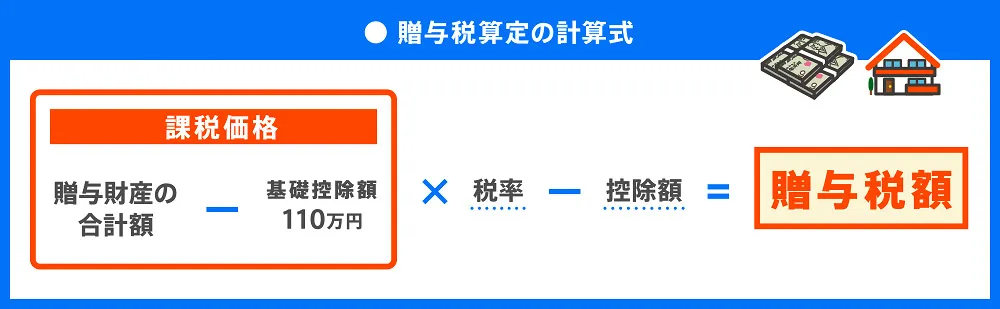

なお、贈与税には年間110万円までの基礎控除がありますので、基礎控除内に収まる贈与であれば、贈与税の申告および納税は必要ありません。

贈与税の計算方法は以下の通りです。

不動産を生前贈与した際の贈与税は高額になるため、利用できる控除や特例がないかも確認しておきましょう。

不動産の贈与税を節税する方法は、本記事の後半で解説します。

4-4 専門家への依頼費用

不動産の生前贈与に付随して行うべき手続きを専門家へ依頼する場合には、費用がかかります。

自分で手続きを行えばこれらの費用はかかりませんが、書類の作成や添付資料の収集などの煩雑な手続きをしなければなりません。

仕事や家事などで忙しい人や自分で手続きするのが不安な人は、専門家へ依頼することも検討しましょう。

依頼費用は不動産の価格や物件数によって増減しますが、目安としては以下の通りです。

| 依頼先・依頼内容 | 依頼内容 | 費用相場 |

|---|---|---|

| 司法書士 | 法務局で不動産の名義変更手続き | 5~15万円程度 |

| 税理士 | 税務署で贈与税に関する申告手続き | 5~15万円程度 |

グリーン司法書士法人でも、贈与契約書の作成や不動産の名義変更手続きについて相談をお受けしています。

初回相談は無料ですので、まずはお気軽にお問い合わせください。

5章 不動産の贈与税を節税する方法

不動産を生前贈与すると多額の贈与税がかかる可能性があります。

しかし、贈与税には様々な控除や特例が用意されているので、活用すれば大幅に贈与税を節税できる場合もあります。

不動産の生前贈与時に利用される控除や特例は、主に以下の通りです。

- 相続時精算課税制度

- 贈与税の配偶者控除

- 暦年贈与制度

ただし、仮に贈与税が非課税になっても「不動産取得税」と「登録免許税」は課税されるので注意しましょう。

それでは、3つの節税方法について詳しく紹介していきます。

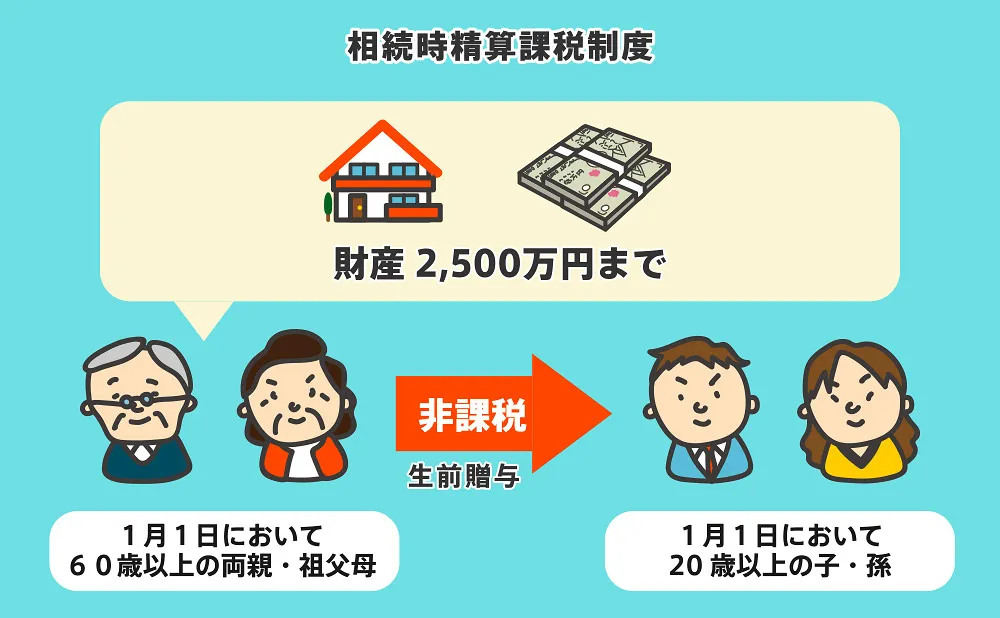

5-1 相続時精算課税制度【非課税枠最大2,500万円】

相続時精算課税制度は、親や祖父母から子や孫に対して贈与をした場合に「最大2,500万円の贈与分まで贈与税が非課税になる」制度です。

さらに、2,500万円を越えた贈与分に対しても、一律20%の贈与税になります。

また、贈与財産については不動産や現金・預貯金、車など特に限定はされておらず、1年で2,500万円の枠を使い切る必要もないため、複数年に渡り生前贈与を行えます。

ただし、この制度を利用しても、相続発生時には「生前贈与された財産」と「相続財産」を足した財産額に相続税がかかるので、必ずしも相続税が減額される訳ではありません。

したがって「相続税の減額」を目的に不動産の生前贈与を検討されている人は、節税効果の有無を税理士にシミュレーションしてもらうのが良いでしょう。

相続時精算課税制度に基礎控除枠が追加されます

これまで相続時精算課税制度を利用すると、毎年の贈与税の基礎控除額110万円は利用できませんでした。

しかし、2024年1月1日以降は相続時精算課税制度を選択した人にも毎年110万円の基礎控除額が与えられます。

相続時精算課税制度に基礎控除額が導入されたことにより、下記のメリットがあります。

- 毎年110万円以下の贈与であれば贈与税の申告および納税は不要

- 毎年110万円以下の贈与であれば贈与財産を相続税の加算対象に含めなくて良い

贈与者の年齢によっては毎年の基礎控除額を利用して贈与すれば、贈与税および相続税を大幅に節税できるでしょう。

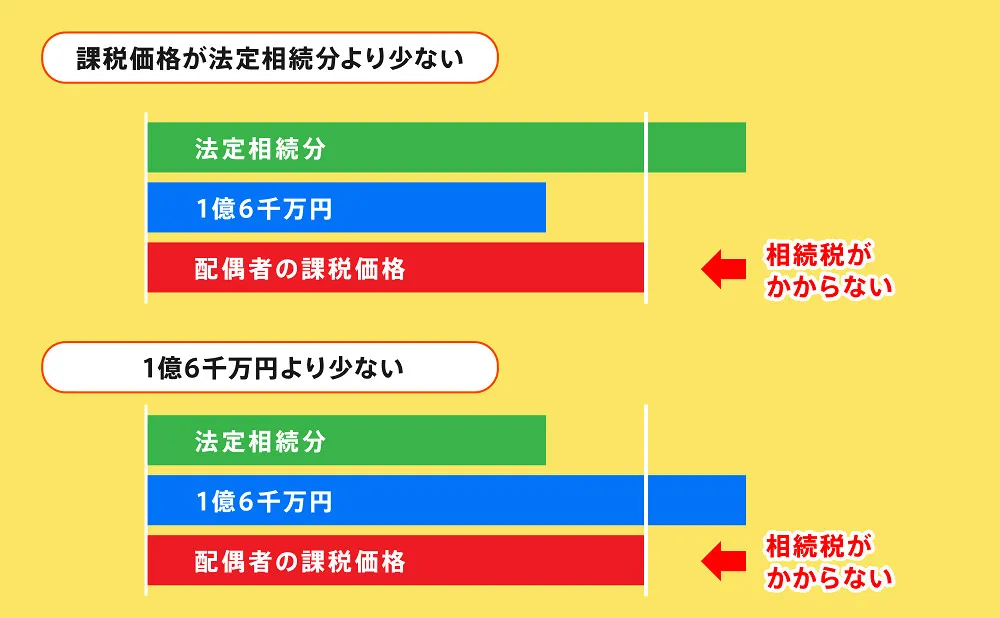

5-2 贈与税の配偶者控除【非課税枠最大2000万円】

贈与税の配偶者控除は、夫婦間で住宅や住宅購入のための金銭を贈与した際に「最大2,000万円の贈与分まで贈与税が非課税になる」制度です。

年間110万円の基礎控除も合わせて利用すれば、実質2,110万円までは贈与税を非課税で贈与できます。

ただし、夫婦間の相続は、そもそも1億6,000万円までは相続税がかかりません。

そのため、「相続税の減額」を目的に不動産の生前贈与を検討されている人は、節税効果の有無を税理士にシミュレーションしてもらうのが良いでしょう。

贈与税の配偶者控除を適用するには、下記の全てを満たす必要があります。

- 婚姻期間が20年以上の夫婦間で行われる贈与であること

- 贈与されたものが、居住用不動産または居住用不動産を取得するための金銭であること

- 贈与する不動産は国内にあること

- 贈与によって取得した不動産に住み続けること

- この制度を初めて利用すること

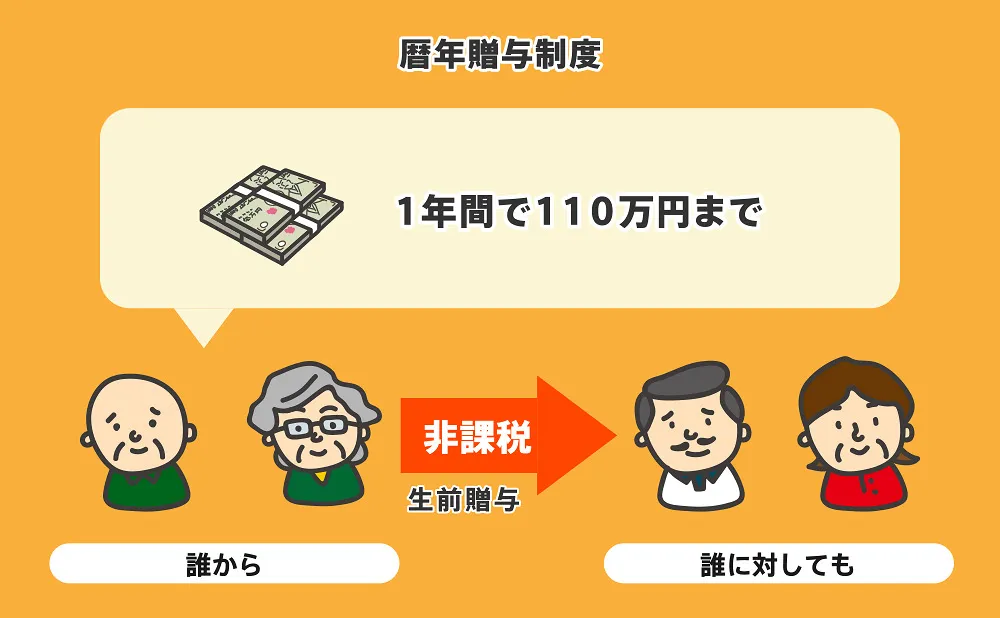

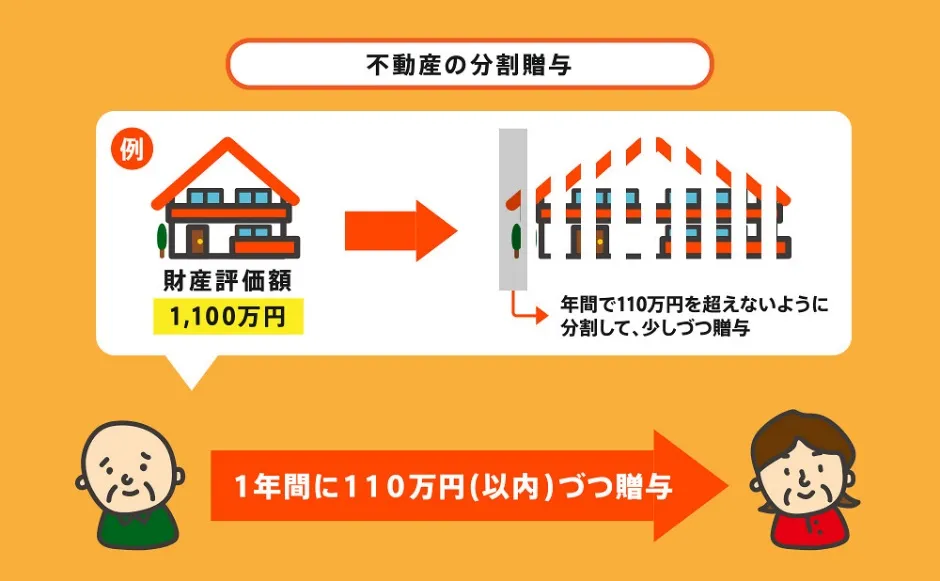

5-3 暦年贈与制度の活用【非課税枠最大毎年110万円】

暦年贈与は、「1月1日から12月31日の1年ごとの贈与額が110万円以内なら贈与税がかからない」制度です。

他の制度とは異なり親子間や夫婦間などの制限もなく、110万円以内であれば税務署への申告も必要ありません。

そのため利用しやすく、現金だけでなく不動産や車などを贈与する場合にも適用されます。

しかし、上限が110万円のため、この制度を利用し不動産を生前贈与するには、110万円以下に相当する持分を分割し、複数年かけて少しずつ贈与しなければなりません。

暦年贈与にて不動産を贈与する際には、下記に注意しましょう。

- 定期贈与とみなされないようにする

- 家族間の贈与であっても、贈与契約書を必ず作成しておく

- 贈与者死亡3~7年以内に行われた贈与は相続税の課税対象となる恐れがある

- 自分で登記申請できる人でなければ、節税効果より司法書士報酬の方が高くつく可能性がある

6章 不動産の生前贈与と相続はどちらがおすすめ?

不動産の生前贈与にはメリットとデメリットがあるので、状況によっては生前贈与ではなく、相続によって次世代に受け継いだ方が良いケースもあります。

本章では、不動産の生前贈与がおすすめなケースと相続がおすすめなケースをそれぞれ見ていきましょう。

6-1 不動産の生前贈与がおすすめなケース

相続よりも生前贈与で不動産を引き継いだ方が良いケースは、主に以下の通りです。

- 贈与者が若く多額の財産を所有している

- 子供や孫など贈与対象者がたくさんいる

- 特定の人に多く財産を遺したい

- 早めに財産を渡してあげたい

- 贈与者が会社オーナーや事業主である

- 贈与予定の不動産が値上がりしそうな

- 遺産分割トラブルを回避したい

- 収益不動産を所有している

贈与者の年齢が若く資産をたくさん所有している場合には、暦年贈与で相続財産を少しでも減らしておくのが相続税対策に繋がります。

また、暦年贈与は贈与対象者ごとに行えるので、子供や孫がたくさんいる場合にはそれだけ暦年贈与の節税効果が上がります。

特定の人物に財産を遺したい場合には遺言書を書く方法もありますが、確実に希望の人物に不動産を渡したいのであれば自分が元気なうちに生前贈与するのが確実です。

6-2 不動産の生前贈与がおすすめできないケース

下記のケースでは、不動産を生前贈与するのではなく、相続の際に引き継いだ方が良い可能性があります。

- 子供や孫、配偶者がいない

- 不動産含む相続財産が基礎控除内に収まる

- 贈与税の控除制度を利用できない

- 死期が近い

生前贈与の相手が子供や孫、配偶者でない場合には、贈与税の控除や特例をほとんど利用できないので、贈与税が高額になってしまう恐れがあります。

また、そもそも生前贈与を検討している不動産を含む相続財産が相続税の基礎控除内に収まるのであれば、生前贈与の必要性は薄いでしょう。

そして、相続発生から3~7年以内に行われた生前贈与は、相続税の課税対象財産に含まれます。

そのため、死期が近い人が相続税対策として不動産を生前贈与しても節税効果がなくなってしまうので注意が必要です。

7章 不動産を生前贈与するときの注意点

不動産を生前贈与するときに注意しておきたいことは、主に以下の通りです。

- 毎回贈与契約書を作成する

- 登録免許税は相続よりも生前贈与の方が高い

- 分割贈与には時間がかかる

それぞれ詳しく解説していきます。

7-1 毎回贈与契約書を作成する

不動産を生前贈与するときには、毎回贈与契約書を作成しましょう。

贈与者と受贈者の合意があれば贈与は成立しますが、贈与者が亡くなった後に贈与の証明をするには贈与契約書があった方が確実です。

- 税務署からの指摘を避けられる

- 相続人に対して生前贈与の事実を証明できる

贈与契約書を交わしておけば、上記のメリットが得られます。

また、暦年贈与を活用して贈与を繰り返す場合には、毎年贈与契約書を作りましょう。

贈与契約書をまとめて作成してしまうと、まとまった贈与として税務署に認識されてしまい、暦年贈与制度が利用できなくなる恐れがあるからです。

贈与契約書の作成は自分たちでもできますが、司法書士や弁護士などの専門家に任せるのが確実です。

7-2 登録免許税は相続よりも生前贈与の方が高い

不動産の名義変更を行うときにかかる登録免許税は、相続よりも生前贈与の方が税率が高く設定されています。

| 名義変更の理由 | 税率 |

|---|---|

| 相続 | 0.4% |

| 生前贈与 | 2% |

上記のように生前贈与と相続では、登録免許税の税率が5倍も変わってきます。

また、不動産を取得したときにかかる不動産取得税は、法定相続人が相続によって土地や建物を手に入れた場合にはかかりません。

不動産の生前贈与を検討する際には、贈与税と相続税の比較だけでなく登録免許税や不動産取得税も考慮しておきましょう。

7-3 分割贈与には時間がかかる

不動産の生前贈与は一度にまとめて行わず、複数回にわけて不動産の持分を贈与することも可能です。

不動産の持分の贈与は、暦年贈与制度も活用しやすく、贈与税や相続税を節税するのに有効な手段といえるでしょう。

その一方で、分割贈与で土地や建物を全て受贈者の持ち物にするには、長い年月がかかります。

贈与者の年齢によっては、分割贈与の途中で亡くなってしまい、贈与が完了していない土地や建物の遺産分割協議をしなければならない可能性もあるでしょう。

このように、生前贈与を行う際には贈与者の年齢も考慮して行う必要があります。

自分に合う生前贈与や相続対策がわからない場合には、司法書士や税理士などの専門家に相談することもご検討ください。

まとめ

不動産の生前贈与には、自分が希望する人物に土地や建物を引き継げる、相続税対策につながるなどのメリットがあります。

その一方で、贈与税や不動産取得税がかかるなどのデメリットもあるので、メリットとデメリットを把握した上で選択するのが重要です。

また、不動産を生前贈与する際には、贈与契約書の作成や名義変更手続き、贈与税申告手続きなども必要です。

これらの手続きは自分で行うこともできますが、ミスなくスムーズに手続きを完了したい場合には司法書士や税理士などに相談するのが良いでしょう。

グリーン司法書士法人では、生前贈与に関する相談をお受けしています。

初回相談は無料、かつオンラインでの相談も可能ですので、まずはお気軽にお問い合わせください。

よくあるご質問

不動産を生前贈与するメリットは?

不動産を生前贈与するメリットは、下記の通りです。

・希望する相手に確実に不動産を渡せる

・相続税を節税できる可能性がある

・比較的短期間に不動産を贈与できる

▶不動産を生前贈与するメリット、デメリットについて詳しくはコチラ不動産を生前贈与したときの登録免許税はいくら?

不動産を生前贈与したときにかかる登録免許税は「不動産の価格(固定資産評価額)×2%」です。例えば、1,000万円の不動産を生前贈与すると登録免許税は20万円となります。

▶不動産贈与時の登録免許税について詳しくはコチラ不動産を生前贈与する流れは?

不動産を生前贈与する流れは、下記の通りです。

①不動産贈与契約を締結する

②不動産贈与契約書を作成する

③法務局で不動産の名義変更手続きをする

④税務署で贈与税の申告手続きをする不動産贈与時の登記申請に必要な書類は何?

不動産贈与時に行う登記申請の必要書類は、下記の通りです。

・登記識別情報通知(登記済権利証)

・贈与する人の印鑑証明書(3ヶ月以内のもの)

・贈与を受ける人の住民票

・固定資産評価証明書または課税明細書(名義変更する年度のもの)

・登記原因証明情報(司法書士が作成する書類または不動産贈与契約書)

・登記申請書不動産を贈与するときには登記が必要?

不動産を贈与すると所有者が変わるため、登記申請をしなければなりません。

登記申請をしないと、第三者に権利を主張できない、贈与者が亡くなったときに手続きが複雑になるなどのリスクがあります。土地の贈与を司法書士に依頼するといくらくらいかかりますか?

土地の贈与による名義変更登記を司法書士に依頼する場合、報酬の目安は事務所によりますが、一般的に約4〜8万円前後が多く、簡易な手続きであれば5〜6万円台が多いようです。

ただし、書類作成、登録免許税や実費、土地の数や評価、契約の複雑さによっては費用が上乗せされることもあるので、契約前に見積もりを取るのがおすすめです。贈与税をかけずに土地を贈与する方法はありますか?

はい。土地の贈与で税負担を抑えたい場合、代表的な方法として以下が挙げられます。

・毎年の贈与を「暦年贈与」として、年間贈与額を基礎控除の110万円以内に抑える

・相続時精算課税制度を利用し、贈与税の非課税枠(最大 2,500万円まで)を使う