故人から生前贈与を受けていても、相続放棄することは可能です。

また、相続放棄したからといって過去に受けた贈与を返還する必要もありません。

ただし、一部のケースでは、過去に受けた贈与を返還しなければならない恐れもあるので注意しましょう。

本記事では、相続放棄と生前贈与の関係について詳しく解説していきます。

目次

1章 生前贈与を受けていても相続放棄できる

相続放棄と生前贈与とは、法的に独立した制度です。

そのため、生前贈与を受けていても、期限内に家庭裁判所で相続放棄の申述をすれば原則として放棄は有効で、過去の贈与財産も通常は没収されません。

以下で、相続放棄と生前贈与の簡単な解説と、なぜ可能であるのかみてみましょう。

1-1 相続放棄とは

相続放棄とは、一切の相続をしないことです。相続放棄した相続人は「はじめから相続人ではなかった」ことになるので、子どもや妻であっても被相続人の資産も相続しませんし、借金を始めとした負債も一切承継しません。被相続人に多額の負債がある場合などに「借金を相続したくない」法定相続人が相続放棄するパターンが多数です。

相続放棄をするときには、被相続人の死亡を知ってから3か月以内に各相続人が家庭裁判所にて「相続放棄の申述」を行う必要があります。家庭裁判所で申述が受理されると、相続放棄が有効となって被相続人の借金支払い義務もなくなります。

相続放棄の詳細は、別途こちらの記事でも解説しています。

気になる方は、よろしければこちらの記事をご参照下さい。

1-2 生前贈与とは

生前贈与とは、生前に財産を贈与することです。相続の手続きとは異なり「贈与契約」によって行うものです。贈与契約は口頭でも書面でも有効で、家庭裁判所の関与は不要です。

生前贈与の詳細も下記の別記事で解説していますので、興味がある方は是非ご確認下さい。

1-3 相続放棄と生前贈与は両立する

生前贈与と相続放棄は、それぞれまったく無関係の制度なので独立して行うことが可能です。どちらかをしたからといってどちらかをできなくなるという関係にはありません。

生前贈与を受けた相続人が、後日被相続人が亡くなったときに相続放棄することも自由です。

2章 生前贈与により相続放棄しても相続税が発生するケースがあるので注意が必要

過去に生前贈与を受けた方が相続放棄した場合、相続税がかかる恐れがあるのでご注意ください。

具体的には、①死亡前3~7年以内に贈与を受けていた場合と、②相続時精算課税制度を利用していた場合に相続税がかかる可能性があります。

それぞれ詳しく解説していきます。

以下で各パターンの該当要件と注意点を整理します。

税金が発生するパターン1 ~相続開始前3~7年以内の生前贈与~

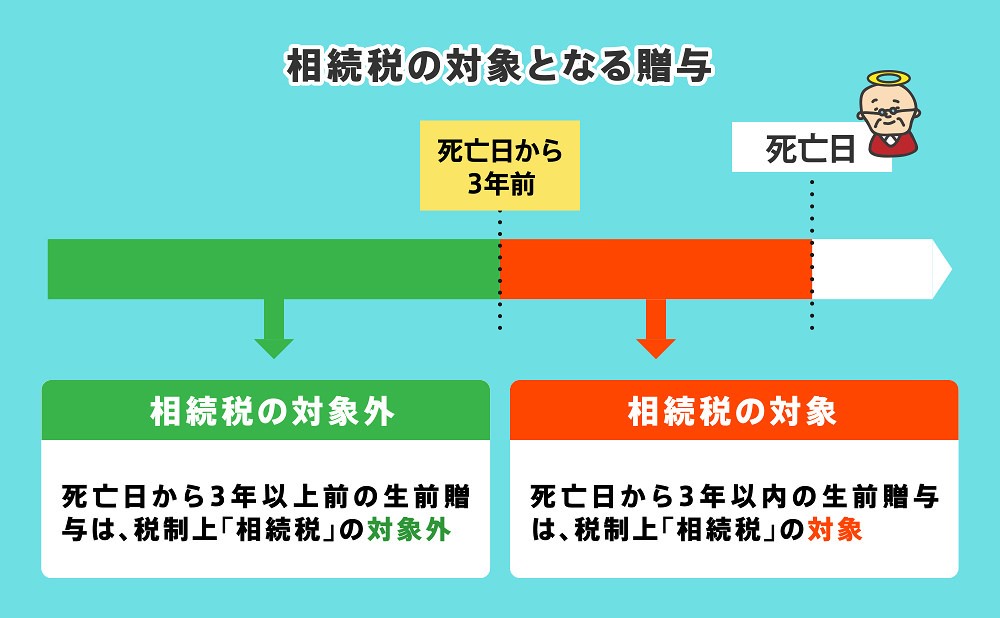

税金が発生する1つ目のパターンは相続開始前3~7年以内に生前贈与が行われたケースです。相続開始前3~7年以内の生前贈与は、税制上「相続税」の課税対象となります。

そこで、被相続人の死亡前3~7年間に多額の贈与を受けていた場合、相続税の課税対象となります。

イメージとしては、下記の図をご確認下さい。

相続開始前3~7年間に行われた生前贈与と、他の相続人(=相続放棄しなかった相続人)が受けとった遺産の合計額が「相続税の基礎控除」を超えていたら、その評価額に応じて相続税を払わねばなりません。

(ただし生前贈与を受けた際に贈与税を払っていたら、その分は相続税から控除してもらうことが可能です。税金の二重払いは発生しません。)

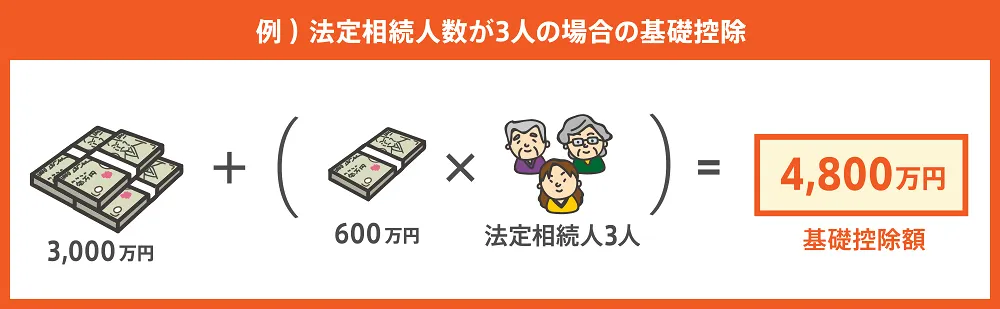

基礎控除とは、相続税の計算をする際に相続財産から差し引くことができる金額のことで、

3000万円+600万円×法定相続人の人数で計算されます。

例えば、下記イラストのような相続関係であれば、法定相続人が3人なので、

基礎控除は3000万円+600万円×3人=4800万円と算出されます。

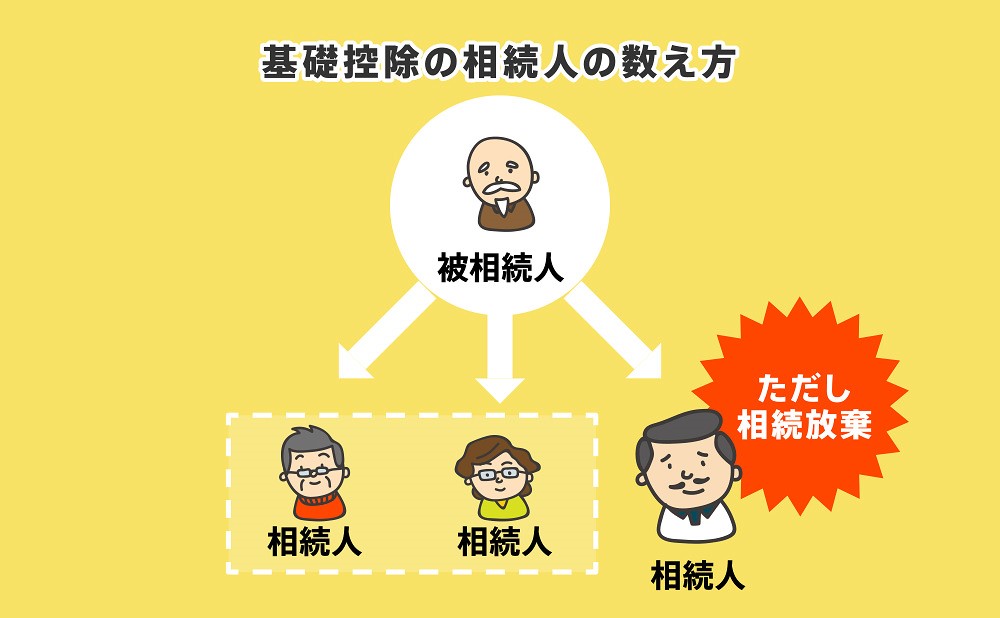

【ポイント】

基礎控除を計算する際には、相続放棄をした人も法定相続人に含めます。よって、下記のイラストのケースでも、

基礎控除は、3000万円+600万円×2=4200万円とはなりません。

その他、基礎控除の詳細については別途特設記事で解説しています。

本記事から内容的には少し外れますが、興味をお持ちの方はご確認下さい。

相続放棄をしたから相続税は課税されないだろうと油断して、贈与分を含めずに相続税を申告すると、後に税務署から申告漏れを指摘され、余分な税金を納めなければならなくなる可能性があります。

相続開始前3~7年以内に生前贈与を受けていたら、相続税申告納税の検討を忘れないようにしましょう。

2024年1月1日以降は生前贈与加算が死亡前3年から7年に延長され、生前贈与をしてから7年以内に贈与者が亡くなると、贈与財産を相続税の課税対象財産に含めなければなりません。

これまで贈与財産を相続税の課税対象財産に含めなければならないのは、死亡前3年以内に行われた生前贈与だったのに対して2024年以降は死亡前7年以内と期間が延長されてしまいます。

そのため、贈与者が高齢の場合、暦年贈与が難しくなったともいえるでしょう。

なお、死亡4~7年以内に行われた生前贈与を相続税の課税対象財産に含めるときには、合計金額に対して100万円の控除を適用できます。

また、生前贈与加算の対象になる人物は、相続や遺贈によって財産を受け取った人のみです。

そのため、財産を遺贈で取得していない子供の配偶者や孫に死亡直前に贈与していたとしても、生前贈与加算の対象にはなりません。

税金が発生するパターン2 ~相続時精算課税制度の適用を受けていた場合~

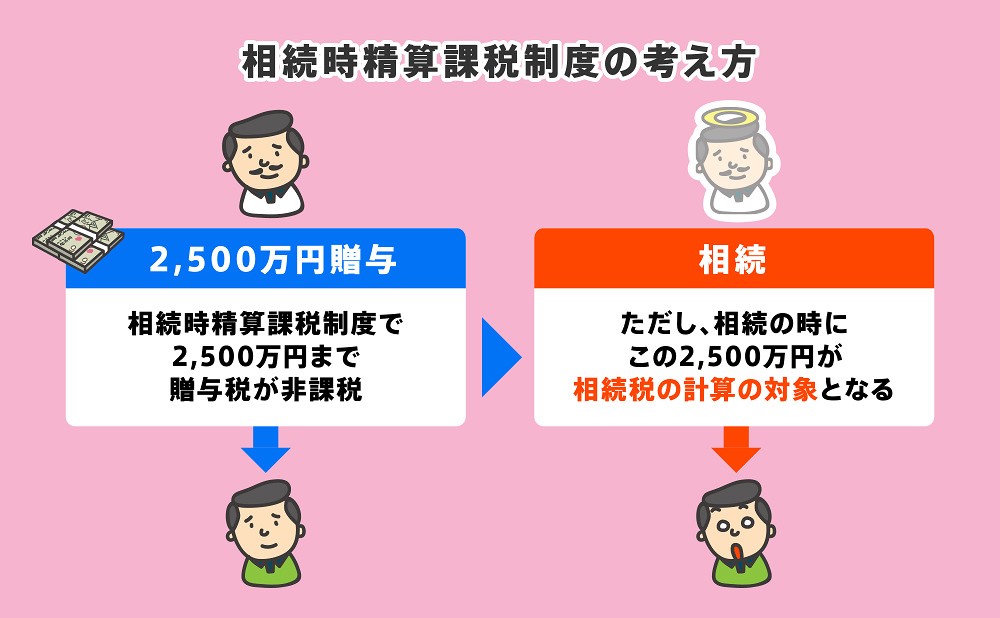

もう1つ問題になりやすいのが「相続時精算課税制度」です。相続時精算課税制度とは、親や祖父母から子どもや孫に生前贈与をするとき、最大2500万円までの贈与分にかかる贈与税を無税にする制度です。

そのかわりに、贈与税支払いを免除された贈与財産については、相続時に相続税評価をして相続税が課税されることになっています。

相続時精算課税制度とは?こちらの特設記事で別途解説しています。

簡単なイメージ図は下記の通りです。

上記の通り、相続時精算課税制度の適用を受けていた場合、贈与時には贈与税を払わなくても良いのですが、相続時に相続税を払わねばなりません。このことは、たとえ相続放棄をしても同じことです。

そこで相続時精算課税制度を使って贈与を受けた財産と、他の相続人(=相続放棄しなかった相続人)が受けとった遺産の額の合計が相続税の基礎控除を超えていたら、相続税が課税されます。

特に、相続時精算課税制度を適用するためには税務署に特別の申請書を提出する必要があるので、税務署側も相続税の申告納税義務があることを把握しています。相続放棄したからといって相続税の申告をしないで放置していたら、不申告などを指摘される危険性もあります。

贈与の際に相続時精算課税制度を適用したら、忘れずに相続税の申告納税を検討しましょう。

以上のように生前贈与を受けていると、相続放棄しても相続税の支払いが発生するケースがかなりたくさんありますので、早合点で「相続税はかからない」と判断するのは危険です。自分では正しく判断できる自信がない場合、専門の税理士に相談してみてください。

これまで相続時精算課税制度を利用すると、毎年の贈与税の基礎控除額110万円は利用できませんでした。

しかし、2024年1月1日以降は相続時精算課税制度を選択した人にも毎年110万円の基礎控除額が与えられます。

相続時精算課税制度に基礎控除額が導入されたことにより、下記のメリットがあります。

- 毎年110万円以下の贈与であれば贈与税の申告および納税は不要

- 毎年110万円以下の贈与であれば贈与財産を相続税の加算対象に含めなくて良い

贈与者の年齢によっては毎年の基礎控除額を利用して贈与すれば、贈与税および相続税を大幅に節税できるでしょう。

制度改正により相続時精算課税制度を利用すべきかお悩みの人は、相続に精通した税理士に相談するのがおすすめです。

2-3 債務超過なら相続税は発生しない

相続開始前3~7年以内に生前贈与を受けた場合でも相続時精算課税制度を利用した場合でも、生前贈与を受けた資産と他の相続人が受けとった資産の合計額が「相続税の基礎控除」を下回っていたら相続税はかかりません。

また、相続税の課税対象額からは被相続人の「負債」や「葬儀費用」も引くことができます。よって、被相続人が債務超過の場合や多額の借財がある場合などには、生前贈与を受けても相続税がかからないケースが多数です。

上述していますが、相続税の基礎控除の金額は、以下の通りですので、計算してみてください。

- 相続税の基礎控除=3000万円+法定相続人数×600万円

債務超過なら相続税は発生しないので、押さえておきましょう。

3章 詐害行為取消という制度により生前贈与の効果が否定されることがある

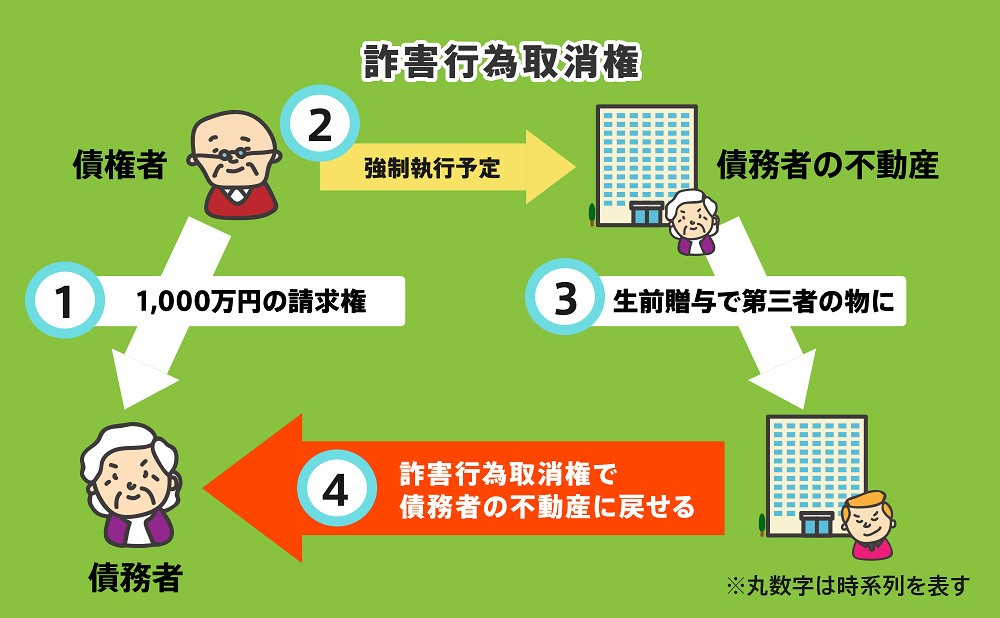

生前贈与が行われた後で相続放棄をすると、法律上の問題が発生する可能性もあります。それは「詐害行為取消権」です。

詐害行為取消権とは、債務者が第三者と通じて財産隠しのために財産を移転・処分してしまったとき、債権者がその行為を取り消すことができる権利です。

債務者は、債権者に負債の支払いをしなければならない立場です。しかし「払いたくない」と考えて、親族やその他の第三者に財産を譲り、自分は「財産がないから払えない」などと言い出す人もいます。

法律の原則では、債権者は債務者名義の財産にしか差押えなどの強制執行をできないので、債務者が別の人に財産名義を移転してしまったら、その財産には手を出せなくなってしまいます。

ところがそのようなことを認めると、債務者が自由に財産隠しできるようになって不合理です。

そこで民法は「詐害行為取消権」を認め、債務者が不当に財産を処分してしまった場合などには債権者自らその行為の効力を取り消せるとしたのです。

詐害行為取消権が行使されると、贈与が取り消されて無効になるので、贈与を受けた財産を返還しなければなりません。ただし詐害行為取消権によっても「相続放棄」を取り消すことは不可能です。

相続人としては、「詐害行為取消権によって被相続人に戻された財産」「借金」の両方を相続放棄するか、両方とも相続してしまうかのどちらかを選択することになります。

以上のように、多額の借金があるのに生前贈与をすると、詐害行為取消権を行使される可能性があるので注意しましょう。

4章 「生前贈与+相続放棄」以外に必要な資産を守る方法2つ

借金を抱えている方は、「合法的な方法で、できるだけたくさんの資産を子どもたちに残してあげたい」と考えているものです。

そのためには「生前贈与+相続放棄」以外にも手段がありますので、ご紹介します。

4-1 「限定承認」という制度を検討しよう

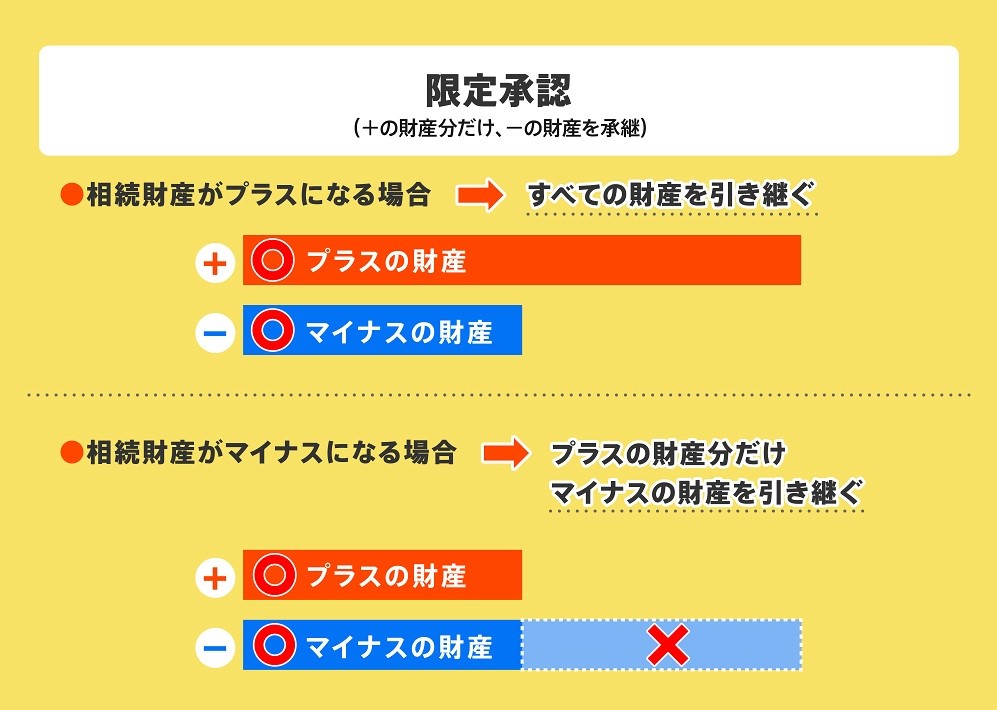

限定承認とは、プラスの遺産の範囲内でマイナスの遺産を受け継ぐ制度です。

相続放棄はプラスの財産も放棄しますが、限定承認なら清算後の余剰を確保でき、無理な生前贈与による詐害行為取消リスクも避けられます。

「借金はあるが資産もある」ケースでは、相続開始後の第一候補として検討しましょう。

4-2 生前に債務整理手続きを行おう

もう1つは、債務整理です。負債があるならば、被相続人自身が生前にきちんと債務整理をして解決しておくべきです。そうすれば、相続が起こったときに相続人が慌てて相続放棄をする必要はありません。

早いうちに債務整理をして借金をきれいにしておけば、その後積み立てた資産はすべてプラスの遺産として子どもたちに残すことが可能です。債務整理する前よりも整理後の方が資産形成しやすいので、債務整理をするタイミングは「早ければ早いほどよい」です。

もしも負債を抱えていて、「返済できないからとりあえず資産だけでも子どもに生前贈与しよう」などと考えておられるなら、債務整理が解決方法となる可能性もあります。

まとめ

借金を抱えている場合や保証人になっている場合、子どもたちになるべく迷惑をかけたくないと考えるものです。そのためには、生前贈与や相続放棄、限定承認などの法律の認める方法についての理解が必須です。

また相続税や贈与税についても知識が必要です。お一人で悩まれていても解決は難しいので、よろしければ専門家にご相談ください。

当メディアを運営しているグリーン司法書士法人は、相続・債務整理とも、年間で約1500件(平成30年実績)の問い合わせをいただいており、相続・債務整理の両輪から専門的に解決策を提示することが可能です。

よくあるご質問

贈与税はどうやってバレる?

家族間の贈与、現金での贈与でも以下のタイミングで税務署に贈与があったとばれる可能性があります。

・相続発生時

・受贈者が収入に見合わない高額な買い物をしたとき

・不動産の名義変更時

▶贈与が税務署にばれる理由について詳しくはコチラ生前贈与は何年前まで相続税の計算に含める?

相続開始前より3~7年以内に行われた贈与は、相続税の課税対象財産に含まれます。

▶生前贈与にかかる税金について詳しくはコチラ生前贈与を受けたら相続放棄はできない?

生前贈与を受けていても相続放棄は可能です。

ただし、生前贈与が借金を踏み倒すために財産隠しが目的と判断されると、贈与が取消される恐れがあります。

▶生前贈与と相続放棄の関係について詳しくはコチラ相続放棄をするとどうなる?

相続放棄した借金は順位が次の相続人が相続します。

すべての法定相続人が相続放棄した借金は誰も相続することはありません。

▶相続放棄について詳しくはコチラ生前のうちに相続放棄はできる?

生前のうちに相続放棄することはできません。

▶生前の相続放棄について詳しくはコチラ生前贈与を受けた人が相続放棄すると生前贈与加算の対象になる?

生前贈与を受けた人が相続放棄をし、生命保険金などみなし相続財産も取得していない場合、生前贈与加算の対象になりません。

▶生前贈与加算について詳しくはコチラ