- 祖父母から孫に教育資金を贈与する方法

- 教育資金の一括贈与を受けた場合の非課税措置とは

- 教育資金の一括贈与を受けた場合の非課税措置のメリット・デメリット

- 教育資金の一括贈与を受けた場合の非課税措置の手続き方法

自分の孫に教育資金を渡したいという人は少なくありません。

祖父母から孫に教育資金を贈与する方法は複数あり、中でも「教育資金の一括贈与を受けた場合の非課税措置」を活用すれば最大1,500万円まで非課税で一括贈与可能です。

一方、教育資金の一括贈与を受けた場合の非課税措置は手続きに手間がかかる、使い切れない分については贈与税がかかるなどのデメリットがあるので慎重に判断しなければなりません。

本記事では、孫に教育資金を贈与する方法や教育資金の一括贈与を受けた場合の非課税措置について詳しく解説します。

孫への贈与は、下記の記事でも詳しく解説しているので、合わせてお読みください。

目次

1章 祖父母から孫に教育資金を贈与する5つの方法

祖父母と孫は互いに扶養義務があるため、祖父母から孫に教育資金を贈与しても原則として贈与税はかかりません。

ただし、費用がかかるたびに都度贈与する必要があるのでご注意ください。

他にも、教育資金の一括贈与を受けた場合の非課税措置や相続時精算課税制度を活用すれば、多額の贈与税を節税可能です。

祖父母から孫に教育資金を贈与する方法は、主に下記の通りです。

- 教育費を都度贈与する

- 暦年贈与を活用する

- 相続時精算課税制度を活用する

- 教育資金の一括贈与を受けた場合の非課税措置を活用する

- 孫を受取人とした学資保険に加入する

それぞれ詳しく見ていきましょう。

1-1 教育費を都度贈与する

祖父母と孫は互いに扶養義務の関係にあるので、生活費や教育費の贈与については贈与税がかかりません。

ただし、祖父母から孫へ教育費を贈与したときの税金を非課税にするには、下記を守る必要があります。

- 教育費や生活費がかかるタイミングで都度贈与する

- 贈与を受けた孫は教育費や生活費以外に贈与財産を使用しない

- 贈与税が非課税でも贈与契約書や贈与の証拠を残しておく

例えば、祖父母から仕送りを受けた孫やブランド品や不動産などを購入した場合は、贈与税がかかる可能性があります。

また、祖父母が「自分は高齢でいつまで贈与できるかわからないから」と言って一度にまとめて贈与すると、贈与税の課税対象となるのでご注意ください。

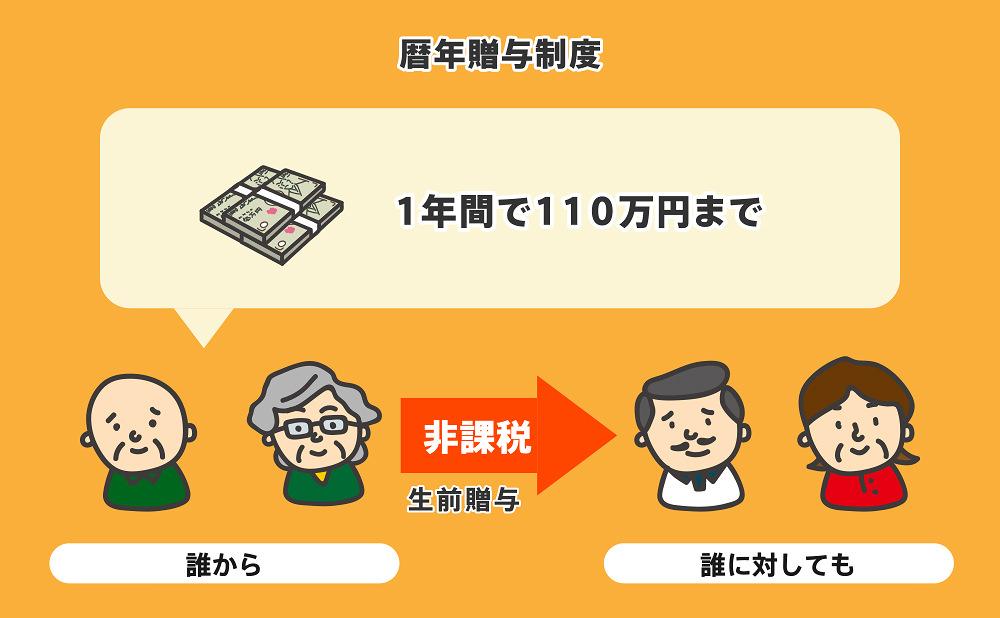

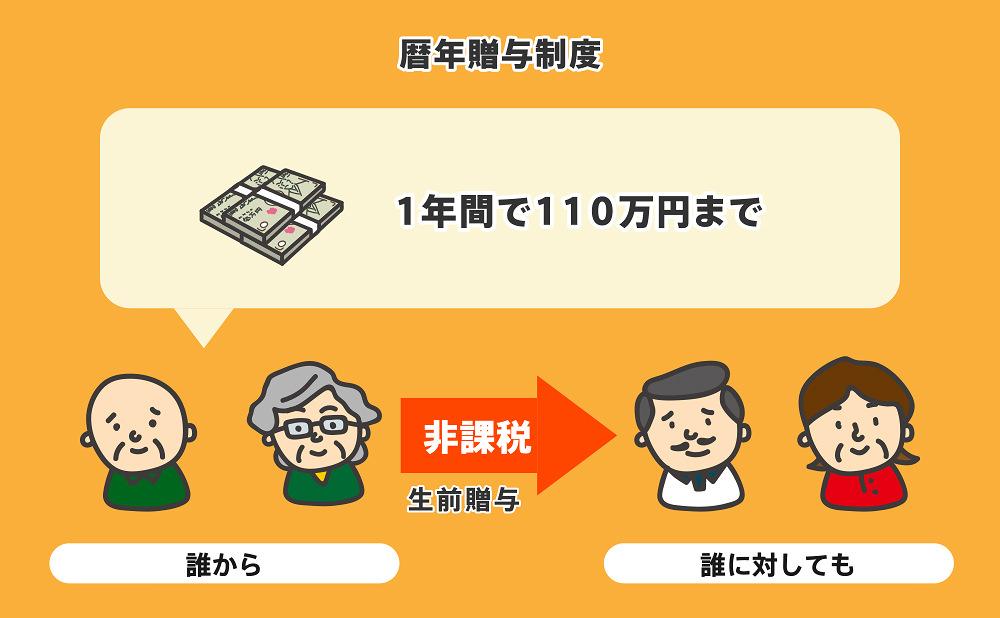

1-2 暦年贈与を活用する

贈与税の基礎控除110万円を利用して贈与を繰り返せば、教育資金を非課税で贈与可能です。

このように、贈与税の基礎控除を利用して贈与税や将来の相続税を節税することを「暦年贈与」と呼びます。

例えば、年間110万円の贈与を10年間繰り返せば「110万円×10年=1,100万円」を非課税で贈与可能です。

暦年贈与は誰に対しても行えるだけでなく、複数の人物に対して行えるので孫全員に暦年贈与をすることもできます。

一方で、暦年贈与をするときには下記に注意しなければなりません。

- 贈与後も祖父母が贈与財産を管理し続けると名義預金にあたる可能性がある

- 毎年必ず贈与契約書を作成し「定期贈与」と判断されないようにする

- 孫に遺産を遺す場合、祖父母が死亡する3~7年以内に行われた贈与は生前贈与加算の対象になる

上記のように暦年贈与は注意点もあるので、自己判断で贈与をしてしまうと贈与税や相続税の節税効果を得られない恐れもあるのでご注意ください。

暦年贈与を行う際には、相続や贈与に精通した司法書士や弁護士、税理士に相談しながら進めることをおすすめします。

1-3 相続時精算課税制度を活用する

相続時精算課税制度を利用すれば、最大2,500万円まで祖父母から孫に対して一括で贈与可能です。

相続時精算課税制度とは、60歳以上の祖父母や親が18歳以上の子供や孫に贈与をしたときに贈与税を2,500万円まで一括で非課税にできる制度です。

一方、相続時精算課税制度を利用した場合、贈与者が亡くなったときに贈与財産を相続税の課税対象に含めなければなりません。

したがって、贈与税の節税効果は大きいものの相続税については直接的な節税効果が少ない点に注意しましょう。

また、相続時精算課税制度を利用する際には、下記の点にも注意しなければなりません。

- 孫が相続税を払うときには2割加算される

- 相続時精算課税制度は受贈者が18歳以上である必要があり、教育資金の贈与目的で利用するときにはスケジュールがタイトな恐れがある

- 一度、相続時精算課税制度を適用すると二度と暦年贈与に戻すことはできない

特に注意すべきは、孫が相続税を納めるときは相続税額が2割加算される点です。

贈与税を節税できても相続税の負担が重くなる可能性があるので、他の制度と比較検討した上で相続時精算課税制度を選ぶと良いでしょう。

2024年から相続時精算課税制度にも年間110万円の基礎控除が追加されました。

基礎控除内の贈与であれば、贈与税の申告・納税も必要ありませんし、贈与者が亡くなったときに贈与財産が相続税の課税対象に含まれることもありません。

相続時精算課税制度に基礎控除が追加されたことにより、節税効果が高まったともいえるので、制度を利用べきか税理士に相談してみるのも良いでしょう。

1-4 教育資金の一括贈与を受けた場合の非課税措置を活用する

「教育資金の一括贈与を受けた場合の非課税措置」を活用すれば、最大1,500万円まで一括で祖父母から孫に教育資金を非課税で贈与できます。

教育資金の一括贈与を受けた場合の非課税措置の制度で非課税になる教育費は入学金や授業料だけでなく、習い事代や学習塾代などにも使えるのが魅力です。

本記事の2章以降で、教育資金の一括贈与を受けた場合の非課税措置について詳しく解説していきます。

1-5 孫を受取人とした学資保険に加入する

学資保険は親が子供のために加入するイメージをお持ちの人もいるかもしれませんが、条件を満たせば祖父母が孫のために加入することも可能です。

また、利回りの良い学資保険に加入し、保険料を一括払いすれば孫が成長し教育費が必要になったタイミングで贈与もできるでしょう。

祖父母が孫のために学資保険に加入した場合、保険料を払ったタイミングではなく保険金を孫が受け取ったときに贈与税がかかります。

また、祖父母が孫のために学資保険に加入する際には、下記の点に注意しましょう。

- 年齢や健康状態・非同居などが原因で加入できない場合がある

- 祖父母の年齢が高いと保険料が上がる可能性がある

- 学資保険加入時には親権者の同意が必要である

本当に学資保険の加入が最も良い方法であるか、他の贈与と比較検討した上で学資保険に加入することをおすすめします。

2章 教育資金の一括贈与を受けた場合の非課税措置とは

子供の教育費は幼稚園入園から大学卒業までの総額として、約1,000万円〜約2,500万円と莫大なお金がかかると言われています。

子供や孫のために「可愛い孫の教育資金をサポートしてあげたい」という方は多いのではないでしょうか。

先ほどの章で解説したように、教育資金を贈与する場合「教育資金非課税贈与制度(教育資金の一括贈与に係る贈与税非課税措置)」を使えば非課税の対象となります。

教育資金非課税贈与制度では、孫1人あたり1,500万円までが非課税になるため、その範囲であれば贈与税がかかることなくお金を渡せます。

教育資金贈与の対象になる教育費の範囲について、詳しく見ていきましょう。

2-1 教育資金贈与の対象になる教育費

「教育資金の一括贈与を受けた場合の非課税措置」は、入学金や授業料だけでなく習い事にかかる費用や学習塾代などにも適用できます。

教育資金として贈与できる対象項目は以下の通りです。

- 入学金、授業料、入園料、保育料、施設設備費または入学(園)試験の検定料など

- 学用品の購入費、修学旅行費や学校給食費など学校等における教育に伴って必要な費用など

- 教育(学習塾、そろばんなど)に関する役務の提供の対価や施設の使用料など

- スポーツ(水泳、野球など)または文化芸術に関する活動(ピアノ、絵画など)その他教養の向上のための活動に係る指導への対価など

- 教育の役務の提供またはスポーツの指導で使用する物品の購入に要する金銭

- 学用品に充てるための金銭であって、学生等の全部または大部分が支払うべきものと学校等が認めたもの

- 通学定期券代、留学のための渡航費などの交通費

引用:教育資金の範囲/国税庁

費用の内容や範囲について迷った場合は、文部科学省の公式ホームページをチェックしましょう。

3章 教育資金の一括贈与を受けた場合の非課税措置のメリット

教育資金の一括贈与を受けた場合の非課税措置を利用すれば、祖父母から孫への教育費の贈与を最大1,500万円まで非課税にできます。

贈与をすることで将来の遺産を減らせるため、将来発生する相続税を節税できる可能性もあります。

メリットをそれぞれ詳しく見ていきましょう。

3-1 1,500万円まで非課税で贈与できる

教育資金の一括贈与を受けた場合の非課税措置を使えば、最大1,500万円まで教育資金を一括で贈与できます。

本記事で解説したように、暦年贈与を使っても贈与税を節税しつつ教育資金を贈与できますが、暦年贈与は繰り返し行う必要があり非常に時間がかかります。

そのため、祖父母が高齢の場合や病気で余命宣告を受けている場合は、暦年贈与が難しいケースもあるでしょう。

一方、教育資金の一括贈与を受けた場合の非課税措置であれば一括で贈与できるので、祖父母が高齢の場合にも活用可能です。

3-2 複数の孫に対して制度を活用できる

教育資金の一括贈与を受けた場合の非課税措置の制度は、複数の孫に対して活用できるメリットがあります。

例えば、孫が3人いる場合は「1,500万円×3人=4,500万円」まで非課税で一括贈与できます。

孫の人数が多く平等に贈与したい場合も、教育資金の一括贈与を受けた場合の非課税措置を利用することを検討しても良いでしょう。

3-3 相続税の節税対策にもつながる

教育資金の一括贈与を受けた場合の非課税措置の制度を活用すれば、多額の資産を贈与できるため将来の遺産を減らせます。

結果として、将来発生する相続税を節税できる効果もあるでしょう。

また、祖父母から孫に教育資金を贈与すれば「祖父母から子、子から孫」と資産を相続したときと違って、相続税を1回分スキップできるのも魅力です。

4章 教育資金の一括贈与を受けた場合の非課税措置のデメリット

教育資金の一括贈与を受けた場合の非課税措置は最大1,500万円までの贈与税を非課税にできる一方で、手続きが複雑であるなどのデメリットがあります。

教育資金の一括贈与を受けた場合の非課税措置のデメリットを詳しく見ていきましょう。

4-1 手続きが複雑である

教育資金の一括贈与を受けた場合の非課税措置は金融機関にて専用口座を作る必要があるなど、手続きが複雑な点がデメリットと言えます。

通常の贈与であれば、贈与者と受贈者が合意し贈与契約書を作成、贈与財産の名義を変更するだけで手続きが完了します。

教育費をすぐに贈与したいと考える場合や祖父母と孫の贈与なのだからできるだけ手続きを楽にしたいと考える場合には、不向きでしょう。

また、贈与を受けた孫が贈与財産を受け取る際にも、専用口座を作った金融機関に領収書を提出して都度、建て替えた教育資金を受け取る必要があります。

教育資金の一括贈与を受けた場合の非課税措置の手続き方法や教育資金を受け取る方法については、本記事の後半で詳しく解説します。

4-2 制度を利用すると途中で解約できない

教育資金の一括贈与を受けた場合の非課税措置は、一度制度を利用すると途中で口座を解約することもできませんし、贈与契約を取り消すこともできません。

例えば、孫が1人だけだと思って制度を利用して1,500万円贈与したものの、後から孫が生まれ資産が足りず制度を利用できないといったケースもあるでしょう。

結果として、孫ごとに贈与の金額が異なり、孫や子供たちが不公平感を持ちトラブルに発展する恐れもあります。

また、自分の老後資金まで教育資金の一括贈与を受けた場合の非課税措置を使って贈与をしてしまうと、自分が年金生活になったときに困窮してしまう可能性もゼロではありません。

このような事態を避けるために、教育資金の一括贈与を受けた場合の非課税措置を活用する際には本当に贈与しても大丈夫か、いくら贈与するかを検討する必要があります。

5章 教育資金の一括贈与を受けた場合の非課税措置の手続き方法

教育資金の一括贈与を受けた場合の非課税措置を活用するには、専用口座を作成し教育資金を預け入れなければなりません。

贈与契約を結び、教育資金を受け取るまでの流れは、下記の通りです。

- 贈与者(祖父母)と受贈者(孫)が贈与について合意し、贈与契約書を作成する

- 金融機関に教育資金口座を開設する

- 金融機関経由で教育資金非課税申告書を提出する

- 贈与資金を預け入れる

- 受贈者が教育費を立て替え払いをする

- 領収書を金融機関に提出し、教育資金口座からお金を引き出し贈与を受け取る

上記のように、一括贈与した財産は専用口座に預け入れる必要がありますし、受贈者が教育資金を受け取るためには原則として立て替え払いをしなければなりません。

したがって、贈与財産を受贈者が一括で受け取れるわけではないのでご注意ください。

6章 教育資金贈与の4つの注意点

教育資金の一括贈与を受けた場合の非課税措置を行う際には、制度の期限や受贈者の年齢要件、贈与財産を使い切れなかった場合の取り扱いについて注意しなければなりません。

制度利用時の注意点は、下記の通りです。

- 制度は2026年3月末までである

- 30歳までに使い切らないと残額に対し贈与税がかかる

- 受贈者が23歳以上になると教育費として認められる費用が限定される

- 贈与者が死亡したら相続税が発生する

- 受贈者の所得が1,000万円を超えると利用できない

6-1 制度は2026年3月末までである

教育資金の一括贈与を受けた場合の非課税措置の期限は2026年3月末までとされています。

元々は2023年3月末まででしたが3年延長されました。

今後また延長される可能性もありますが、制度が終わってしまった場合は課税対象になってしまうので、教育資金贈与の予定がある方は早めの対応をおすすめします。

6-2 30歳までに使い切らないと残額に対し贈与税がかかる

教育資金の一括贈与を受けた場合の非課税措置は、受贈者が30歳になるまでに贈与財産を使い切れないと、残額に対しては通常通りに贈与税がかかってしまいます。

ただし、30歳になった時点で対象者が学校等に在学している場合は、最長40歳まで延長となる可能性もあるのでどうしても延長したい時は可能だということも覚えておきましょう。

6-3 受贈者が23歳以上になると教育費として認められる費用が限定される

教育資金の一括贈与を受けた場合の非課税措置の受贈者の年齢要件は30歳までとされていますが、受贈者が23歳以上になると、教育費として認められる費用が限定されるのでご注意ください。

23歳以上は習い事代が非課税の対象外になります。

6-4 贈与者が死亡したら相続税が発生する

教育資金の一括贈与を受けた場合の非課税措置を利用していたものの教育資金を使い切る前に贈与者が死亡した場合、残額に対しては相続税の課税対象となるのでご注意ください。

教育資金贈与信託に入れた金額から、教育資金として使用された金額を引いた残額から一定の計算をした金額に相続税が課税されます。

制度の途中で贈与者が亡くなってしまうと、相続税の節税効果が薄れる可能性もあるのでご注意ください。

6-5 受贈者の所得が1,000万円を超えると利用できない

教育資金の一括贈与を受けた場合の非課税措置は、受贈者の前年の所得が1,000万円を超える場合には利用できません。

所得要件があるのはあくまで受贈者のみなので、例えば祖父母から孫に教育資金を贈与する場合、親の所得が1,000万円を超えていたとしても制度の利用に影響はありません。

まとめ

祖父母から孫に教育資金を贈与する方法は複数あります。

一度に多額の教育資金を贈与したいのであれば、相続時精算課税制度を活用する、もしくは教育資金の一括贈与を受けた場合の非課税措置を活用するのがおすすめです。

教育資金の一括贈与を受けた場合の非課税措置は、最大1,500万円まで教育資金を一括で贈与できます。

ただし、受贈者が教育資金を引き出すには金融機関に都度領収書を提出しなければならないのでご注意ください。

また、教育資金の一括贈与を受けた場合の非課税措置を活用したものの贈与者が契約途中で死亡した場合、残額については相続税の課税対象となるのでご注意ください。

孫に財産を遺す方法や贈与税・相続税の節税対策には、複数の方法があります。

どの方法が合うか知りたい場合は、相続に詳しい司法書士や弁護士、税理士に相談するのがおすすめです。

グリーン司法書士法人では、生前贈与や相続対策についての相談をお受けしています。

初回相談は無料、かつオンラインでの相談も可能ですので、まずはお気軽にお問い合わせください。

よくあるご質問

教育資金贈与が非課税になるのはいつまで?

1,500万円までの教育資金の一括贈与が非課税になるのは、2026年3月末までとなります。

元々は2023年3月末まででしたが3年延長されました。教育資金贈与を利用して使いきれない分はどうなるの?

教育資金贈与が適用となる対象年齢は0〜29歳です。

制度の利用者が30歳を超えたタイミングで、使いきれず残った贈与に関しては贈与税がかかってしまいます。教育資金贈与は自動車学校の支払いにも使える?

教育資金贈与の非課税措置は自動車学校の支払いにも適用できます。

ただし、免許取得後に車を購入した場合、購入費用については教育費と認められません。教育資金贈与は制服代にも使える?

教育資金贈与は学校で指定された制服代の購入費用にも充てられます。

また、成長期で身体が大きくなり制服の買い替えが必要になったケースも、教育費の対象になる可能性があります。教育資金贈与は留学費用にも使える?

教育資金贈与は受贈者の留学費用にも適用できます。

留学費用についても教育費の取り扱いは同様で、海外の学校に払う入学金や授業料など教育に関する費用の身が教育費として適用されます。教育資金贈与は下宿先の家賃の支払いにも使える?

教育資金贈与は受贈者が下宿しているアパートやマンションの家賃の支払いには適用できません。

ただし、祖父母と孫は扶養義務の関係にあるため、家賃を都度贈与するのであればそもそも贈与税はかかりません。教育資金贈与は解約できる?

教育資金贈与の非課税措置を契約すると途中で解約することはできないので、ご注意ください。