親から子供への100万円の贈与には贈与税がかからないんじゃないか、と考えている方はいませんか?

結論として、1年間で100万円の贈与であれば、贈与税がかかることはありません。

逆を言うと、基礎控除の上限である110万円を一円でも超えれば贈与税がかかります。

また現金手渡しでの贈与の場合でも、税務署に贈与があったことを把握され、脱税行為となってしまうので注意が必要です。

本記事では親から100万円もらうと贈与税はかかるのか、親子間の贈与の注意点について解説していきます。

生前贈与時の注意点や手続きについては、下記のページで詳しく解説しているのでご参考にしてください。

目次

1章 親から100万円もらうと贈与税はかかる?

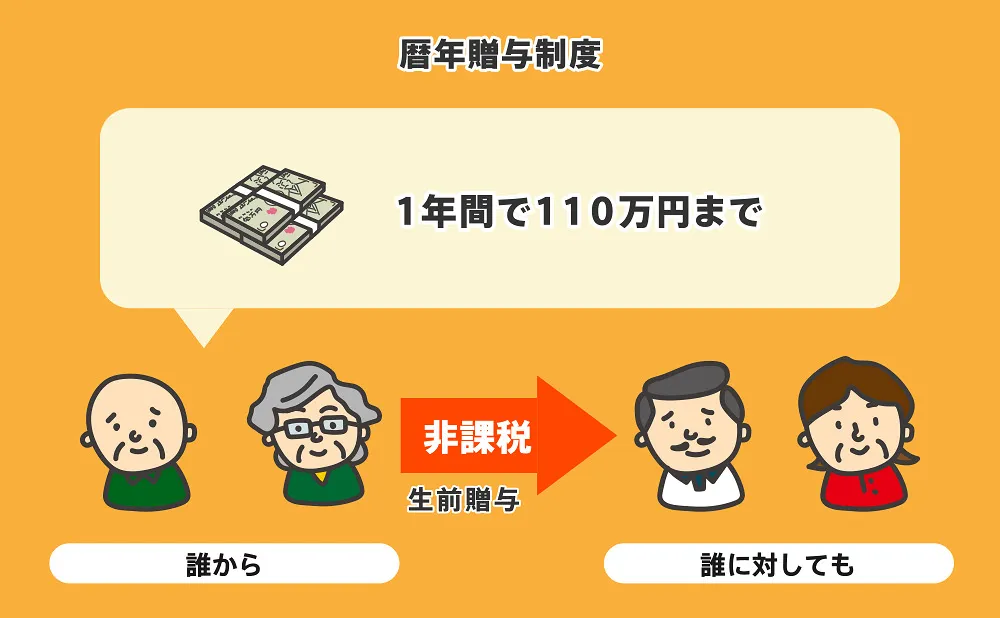

親から子に贈与をしたとしても、年間110万円までであれば贈与税の申告や納税は必要ありません。

贈与税には、年間110万円の基礎控除が用意されているからです。

例えば、父親が子供に1年間で100万円贈与した場合は、贈与税の申告や納税は不要です。

これに対し、1年間で父親と母親それぞれから100万ずつ、合計200万円の贈与を受け取った場合には、原則として贈与税が課税されます。

なお贈与税は贈与をした側ではなく、贈与を受け取った側に対して課税されるので、親から子への贈与では子供に対して贈与税の支払い義務が発生します。

贈与税は年間110万円の基礎控除以外にも、様々な控除や特例が用意されているので、贈与の目的によっては贈与税を節税可能です。

次章で詳しく確認していきましょう。

贈与税の計算方法や申告時の注意点は、下記のページでも詳しく解説していますので、ご参考にしてください。

2章 年間110万円を超える贈与でも贈与税がかからないケース

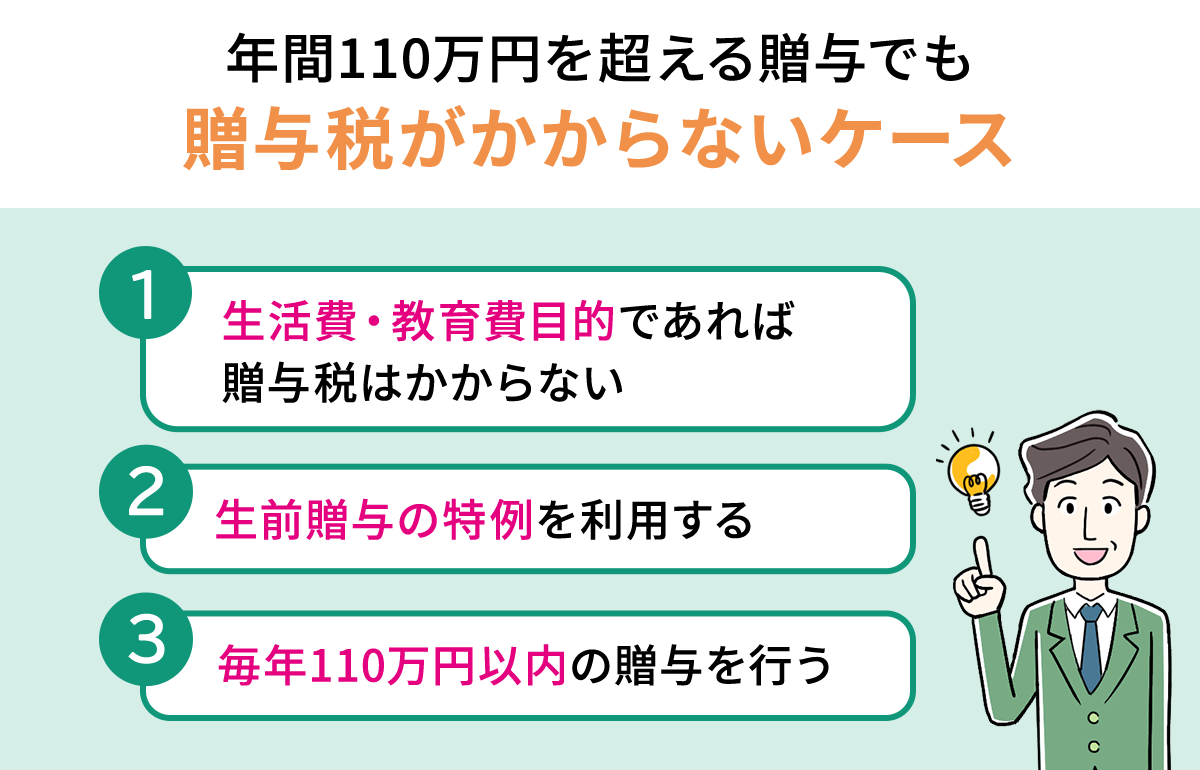

贈与税は年間110万円の基礎控除とは別に様々な控除や特例が用意されています。

またそもそも生活費や教育費目的の贈与であれば、贈与税の課税対象外として扱われます。

年間110万円を超える贈与があったとしても、贈与税がかからない主なケースは以下の3つです。

- 生活費・教育費目的であれば贈与税はかからない

- 生前贈与の特例を利用する

- 毎年110万円以内の贈与を行う

それぞれ詳しく確認していきましょう。

2-1 生活費・教育費目的であれば贈与税はかからない

家族の生活費や教育費のために贈与をするのであれば、そもそも贈与税はかかりません。

この場合の家族とは、以下に当てはまる民法上の扶養義務者を指します。

- 夫や妻

- 直系血族

- 兄弟姉妹

例えば大学の入学金や授業料を親が子のために払ったとしても、贈与税はかかりませんのでご安心ください。

もちろん親から子の贈与が無課税になるだけでなく、子から高齢になった親へ仕送りをしたとしても贈与税はかかりません。

2-2 生前贈与の特例を利用する

生前贈与は様々な控除や特例が用意されています。

これらの制度を活用すれば、贈与税を大幅に節税できますし、将来発生するであろう相続税の負担も減らせます。

親から子への生前贈与に使える主な控除や特例は以下の通りです。

- 相続時精算課税制度

- 教育資金の贈与税の非課税措置

- 結婚、子育て資金の贈与税の非課税措置

- 住宅取得等資金の非課税措置

相続時精算課税制度とは、60歳以上の親や祖父母が18歳以上の子供や孫に贈与をする際に、合計2,500万円までの贈与が非課税となる制度です。

贈与税が非課税になる代わりに生前贈与された金額は全て相続発生時に相続税の課税対象財産として扱われます。

(注)「18歳」とあるのは、令和4年3月31日以前の贈与については「20歳」となります。

その他の控除や特例は贈与目的によって適用可能です。

それぞれの制度には適用要件が定められているので、利用を検討する際にはよく確認しておきましょう。

これまで相続時精算課税制度を利用すると、毎年の贈与税の基礎控除額110万円は利用できませんでした。

しかし、2024年1月1日以降は相続時精算課税制度を選択した人にも毎年110万円の基礎控除額が与えられます。

相続時精算課税制度に基礎控除額が導入されたことにより、下記のメリットがあります。

- 毎年110万円以下の贈与であれば贈与税の申告および納税は不要

- 毎年110万円以下の贈与であれば贈与財産を相続税の加算対象に含めなくて良い

贈与者の年齢によっては毎年の基礎控除額を利用して贈与すれば、贈与税および相続税を大幅に節税できるでしょう。

制度改正により相続時精算課税制度を利用すべきかお悩みの人は、相続に精通した税理士に相談するのがおすすめです。

2-3 毎年110万円以内の贈与を行う

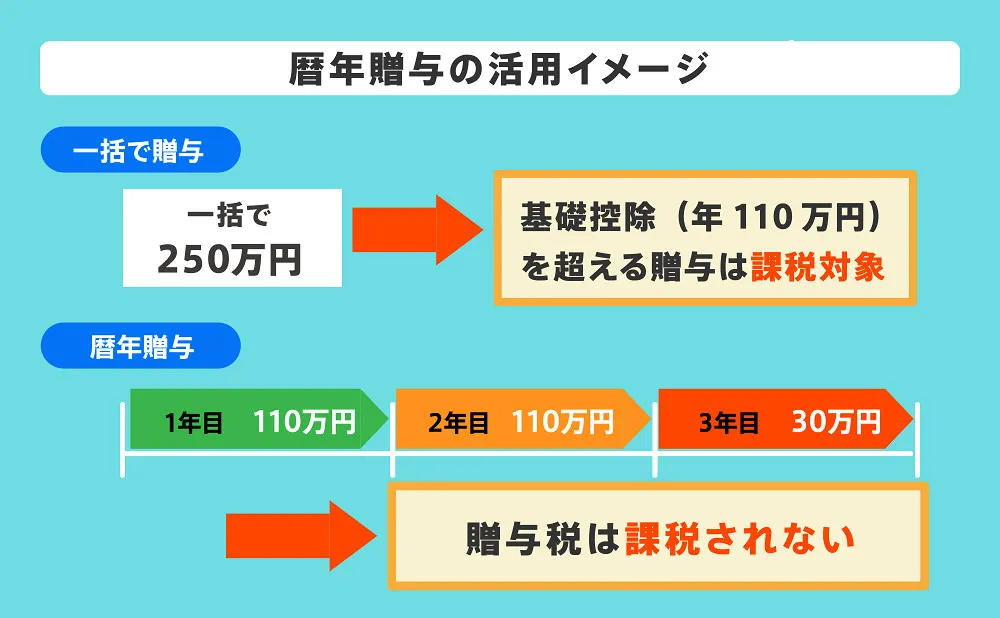

年間110万円の基礎控除を利用して、毎年110万円以内の贈与を行えば贈与税はかかりません。

長期的な話になりますが、毎年110万円の贈与を繰り返せばかなりの金額を贈与できます。

また贈与税は贈与を受けた側にかかるので、親から複数の子供や孫に対して年間110万円以内の贈与を行うのも相続税対策として有効な手段です。

- 子供

- 子供の配偶者

- 孫2名

例えば上記のように贈与を行えば、毎年440万円まで贈与できる計算になります。

ただし毎年贈与を繰り返す際には、まとまった金額の贈与を分割で受け取っていただけと税務署に判断されないように注意が必要です。

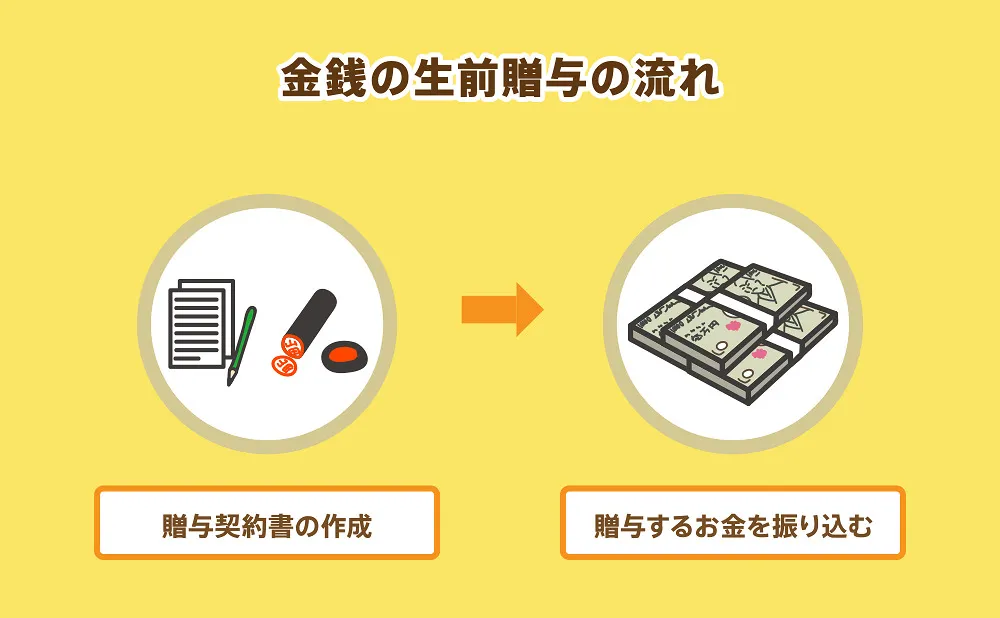

- 贈与契約書を作成しておく

- 贈与契約書は毎年作り直す

- 現金手渡しではなく振込で贈与を行う

上記のように客観的に見て、毎年別の贈与が行われていたという記録を残しておくと安心ですよ。

3章 贈与税の計算・申告方法

親から年間110万円を超える贈与を受けた場合や父親・母親の両方から100万円ずつの贈与を受けた場合は、贈与税がかかる場合があります。

贈与税の計算方法および申告方法を詳しく見ていきましょう。

3-1 贈与税の計算方法

贈与税を計算するには、贈与財産の合計額から基礎控除額を引いて贈与税率を掛ける必要があります。

具体的には、下記の流れで贈与税を計算しましょう。

- 贈与財産の合計金額を計算する

- 基礎控除額を引く

- 贈与税の税率を掛ける

- 贈与税の控除額を引く

贈与税の計算をするのが難しい場合や節税対策を行いたい場合は、贈与に詳しい税理士に相談するのがおすすめです。

3-2 贈与税の申告方法

贈与税の申告および納税は、贈与を受けた翌年の2月1日から3月15日の間に行う必要があります。

贈与税の申告をする際には、申告書と添付書類を贈与を受けた人の所在地を管轄する税務署に提出しましょう。

贈与税の納付方法は、下記の通りです。

- 納付書を使って納める

- e-taxによるダイレクト納付をする

- インターネットバンキングで納める

- クレジットカードで納める

- コンビニで納付する

申告および納税に遅れてしまうと、延滞税や無申告加算税がかかる恐れもあるのでご注意ください。

4章 親から贈与を受けるときの注意点

贈与税には年間110万円までの基礎控除枠が用意されているので、親から100万円の贈与を受け取っていた場合、贈与税はかかりません。

しかし、両親それぞれから100万円の贈与を受け取った場合や祖父母など親以外からも贈与を受け取っていた場合に、合計110万円を超えると贈与税がかかる可能性があります。

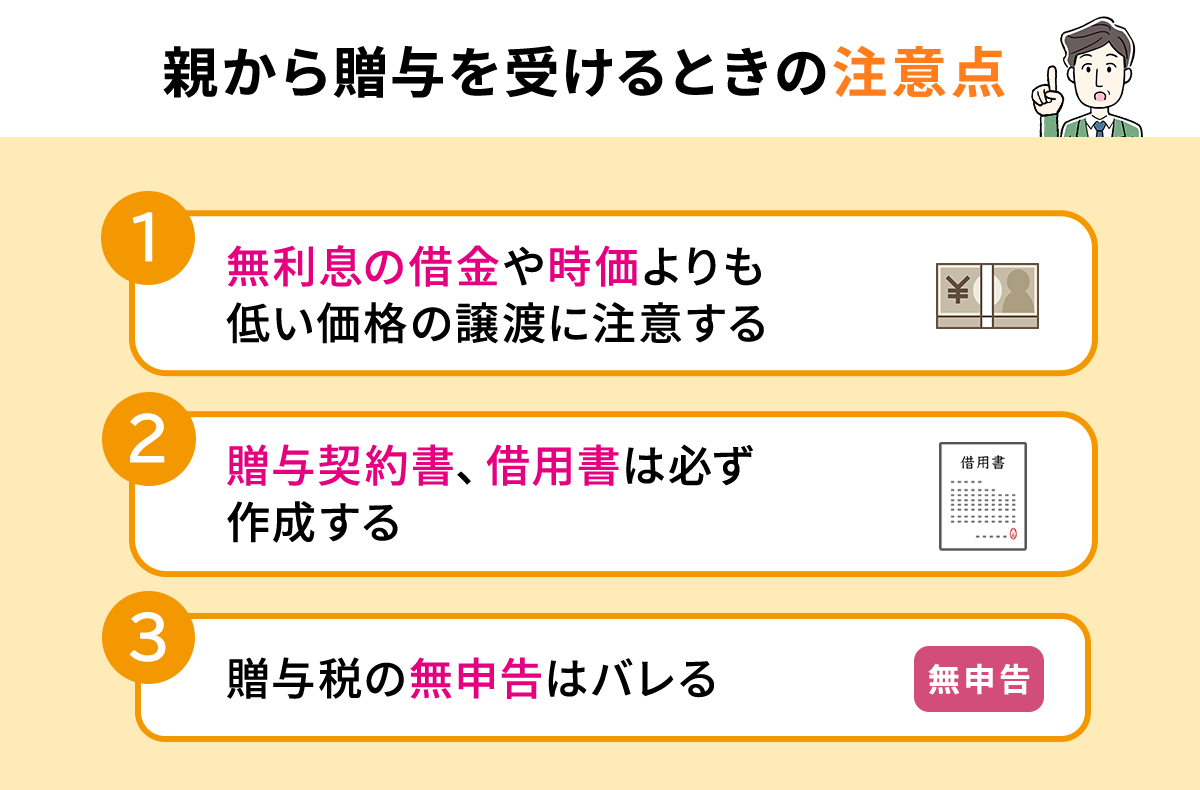

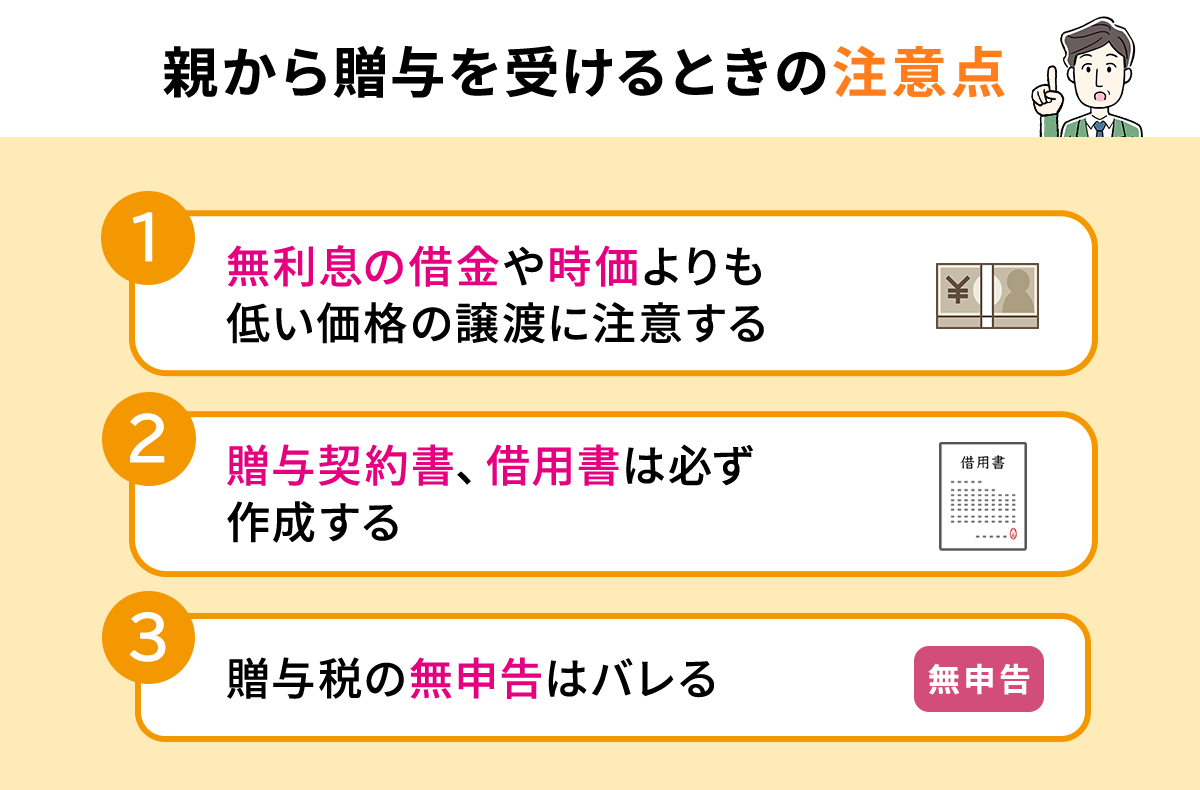

すでに年間110万円を超える贈与を受け取っていた方や今後、贈与を受け取る計画がある方が注意すべきポイントは以下の通りです。

- 無利息の借金や時価よりも低い価格の譲渡に注意する

- 贈与契約書、借用書は必ず作成する

- 贈与税の無申告はバレる

それぞれ解説していきますね。

4-1 無利息の借金や時価よりも低い価格の譲渡に注意する

贈与税は無償で財産を受け取ったときだけに課税されるわけではなく、無利息の借金や時価よりも低い価格で譲渡された場合にも課税されてしまいます。

- 無利息の借金

- 時価の2分の1未満の金額での譲渡

- 以前借りていた借金をチャラにしてもらう

上記のケースは、実際に贈与がなくても贈与があったものと判断されるみなし贈与に該当します。

例えば、以前300万円の借金をしていたものの100万円のみ返済して残りを免除してもらった場合には300万円-100万円=200万円分の贈与があったと判断されます。

贈与以外でも大きなお金のやり取りをするときには、税理士などの専門家に相談するのが良いでしょう。

4-2 贈与契約書・借用書は必ず作成する

贈与するときやお金を貸すときには、契約書を必ず作成しましょう。

「親子間で契約書なんて不要だ」と考えるかもしれませんが、贈与契約書や借用書は客観的に見て贈与や借金があったという証拠になります。

例えば贈与契約書を作成せずに贈与をした場合、贈与があったと認められないので生前贈与ではなく相続として扱うと税務署から指摘を受ける可能性があります。

相続税対策として親から子に生前贈与をしたのに、税務署に相続と判断されると相続税対策の意味がなくなってしまうのでご注意ください。

4-3 贈与税の無申告はバレる

「親から子への贈与はバレない」「現金手渡しによる贈与ならバレない」と考えている方もいるかもしれませんが、贈与税の無申告は税務署にバレてしまいます。

親子間の贈与が税務署に伝わるタイミングは、相続発生時や不動産登記をしたときです。

更に税務署は独自のネットワークを持っているので、高所得者の資産状況もある程度把握しています。

無申告がバレると延滞税と加算税がかかれ、税負担が重くなってしまいます。

また贈与税の控除や特例は申告期限内の申請が適用要件に含まれているので、無申告が後からバレた場合には控除や特例で節税することもできません。

贈与税の無申告は絶対に避けて、期限内に申告するようにしましょう。

まとめ

贈与税には年間110万円の基礎控除が用意されているので、親から100万円もらったとしても贈与税はかかりません。

しかし贈与税は贈与を受け取った側に課税されるので、両親それぞれから100万円ずつの贈与を受けた場合には贈与税が課税されてしまいます。

贈与税には様々な控除や特例が用意されているので、年間110万円を超える贈与であっても非課税になる可能性もあります。

生前贈与や相続税対策は一人ひとりによってベストな対応が異なり、相続や税金に関する専門的な知識も必要です。

必要に応じて、相続に詳しい税理士などの専門家への相談もご検討くださいませ。

よくあるご質問

親子での贈与で贈与がかかるのはいくらから?

親から子供への贈与は贈与税がかからないのでは?と考えている方もいるかもしれませんが、親子間でも贈与税はかかります。

ですが、基礎控除の上限である110万円を1円でも超えなければ贈与税はかかりません。

逆に言うと、親子間であっても、年間の贈与金額が基礎控除の上限である110万円を超える場合は贈与税が発生します。現金の贈与はいくらまで無税ですか?

贈与税は、その年の1月1日から12月31日までの間に贈与された金額が110万円を超えたときに発生します。

贈与税には110万円の基礎控除枠があり、贈与を受けた金額が基礎控除の110万円いないに収まれば贈与税はかかりません。

▶贈与税と節税方法についてはコチラタンス預金はなぜバレる?

タンス預金が税務署にバレる主な理由は、下記の通りです。

・相続発生時には故人だけでなく家族の口座も確認される

・税務署は相続発生時に口座の過去の取引記録も確認する

・相続税の無申告・過少申告が疑われるとお尋ねが入る

▶タンス預金がバレる理由について詳しくはコチラ

親から子に家の名義変更する方法やかかる費用・節税方法まで簡単解説

親から子に家の名義変更する方法やかかる費用・節税方法まで簡単解説

祖父母が孫の学資保険を一括払いできる?贈与税の取扱いや注意点

祖父母が孫の学資保険を一括払いできる?贈与税の取扱いや注意点 親名義の建物を子供がリフォームすると贈与税がかかる!節税方法とは

親名義の建物を子供がリフォームすると贈与税がかかる!節税方法とは