お孫さんのために、財産を残したいと考えている方もいらっしゃるでしょう。

法律上、孫には相続権がないため、お孫さんに財産を残すにはあらかじめ準備をしておく必要があります。

その準備の一つが「生前贈与」です。生前贈与とは、生きている間に財産を渡しておくことを言います。

生前贈与をうまく活用すれば、相続税を節税することも可能ですが、金額によっては贈与税がかかるケースもあるので注意が必要です。

この記事では、孫への生前贈与で確実に節税する方法と、生前贈与する際のポイント、注意点などについて解説します。

目次

1章 孫へ生前贈与をするメリット「3~7年以内の贈与財産加算が対象外」

孫へ生前贈与する最大のメリットは「3~7年以内贈与財産の加算」の対象外となることでしょう。

「3~7年以内贈与財産の加算」とは、生前贈与をしてから3~7年以内に贈与者が亡くなった際、贈与した財産が相続税の課税対象になるという制度です。

例えば、子供に毎年100万円ずつ亡くなるまでの5年間、計500万円生前贈与をした場合、亡くなった日から3~7年以内の贈与(300万円)には相続税がかかってしまうということです。

しかし、孫への生前贈与の場合は、原則としてこの「3~7年以内贈与財産の加算」の対象外となります。つまり、上記のケースで孫に生前贈与するのであれば、500万円すべてに相続税がかからないと言うことです。

ただし、例外的に3~7年以内の贈与財産の加算の対象となるケースもあるので注意しましょう。(詳しくは3章にて解説します。)

2章 贈与税の非課税枠の利用が最も効果的に節税できる

実は、贈与税は相続税よりも税率が高く、かつ、孫へ贈与・相続する場合は子供の場合より2割増しになります。では、なぜ贈与税で節税が可能なのでしょうか。

それは、贈与税には非課税枠が設けられているからです。

この非課税枠内で、こまめに贈与をすることで、実質贈与税が加算されずに贈与をすることが可能になります。

贈与税の節税方法はいくつかありますが、非課税枠を利用した生前贈与が最も節税効果の高い方法です。

ここでは贈与税の非課税枠について解説しますので、しっかりと理解しておきましょう。

2-1 年間110万円以内の贈与なら非課税

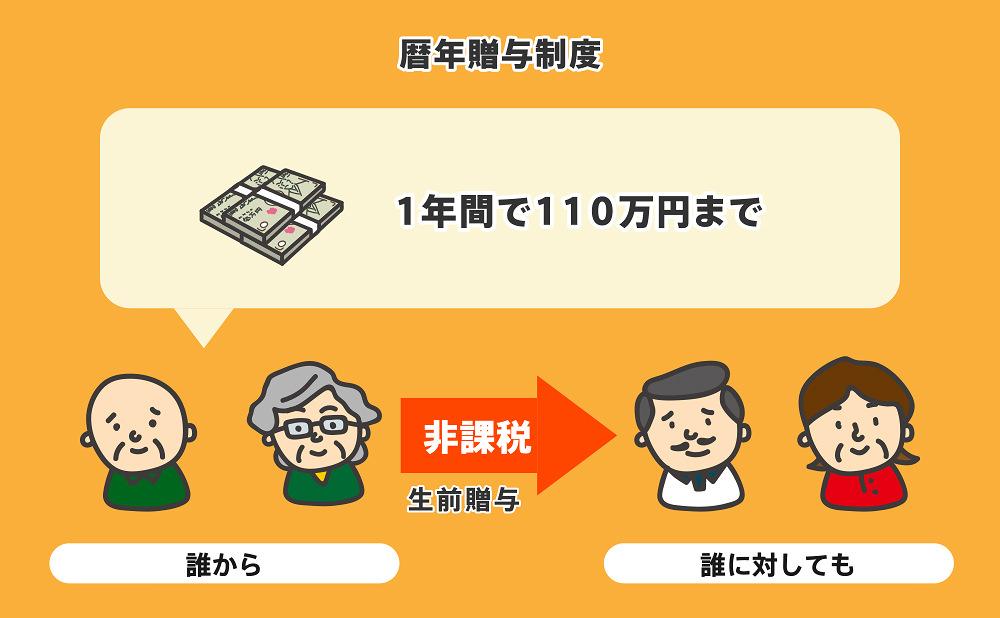

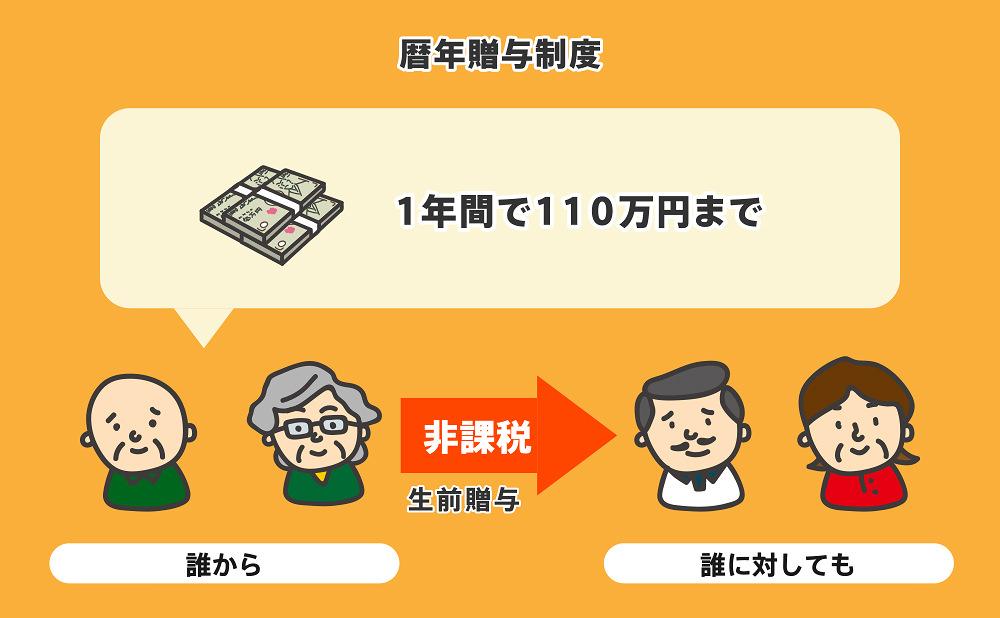

日本の贈与税には「暦年課税制度」という課税方式が採用されています。「暦年課税制度」とは、1月1日〜12月31日の1年間に受けた贈与に対して課税される制度です。

また、暦年課税制度には「年間110万円までは非課税になる」という基礎控除が設定されています。つまり、年間110万円ずつ贈与すれば、贈与税の非課税枠内で贈与することが可能ということです。

この非課税枠を活用する上で注意しなければいけないのは、非課税枠は「贈与を受けた人の合計贈与額」に適用されるということです。

例えば「祖母が110万円、祖父が110万円」を孫に贈与した場合、孫は計220万円の贈与を受けたこととなりますので、贈与税の非課税枠を超えてしまい、孫が贈与税の申告と納税をしなければいけなくなります。

「贈与する側」が110万円以内だとしても「贈与を受けた側」の合計金額が110万円を超えると、贈与税の課税対象となってしまうので注意が必要です。

贈与税を申告・納税するのはお孫さんです!

万が一、贈与額が110万円を超えてしまった場合、贈与税を支払うのは祖父・祖母ではなく「お孫さん」です。

贈与税がかからない範囲で贈与したつもりが、誤って課税される額を贈与してしまうと、お孫さんがそれに気づかず申告しなかった場合に「無申告」となって贈与税に加えて「無申告加算税」が加算されてしまう可能性があります。

生前贈与をする場合、お孫さんに迷惑がかからないよう、注意しましょう。

2-2 贈与税の計算方法

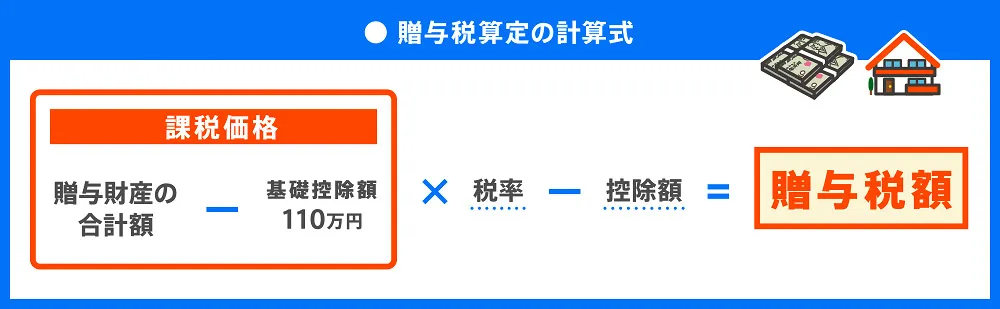

贈与税の非課税枠を超えた部分は、以下のように計算します。

【年間に贈与を受けた金額ー基礎控除額110万円】×【贈与税率】ー【控除額】=【贈与税額】

「贈与税率」は孫が18歳未満(一般贈与財産)か18歳以上(特例贈与財産)かによって異なります。

(注)「18歳」とあるのは、令和4年3月31日以前の贈与については「20歳」となります。

具体的な税率は以下のとおりです。

| ●孫が18歳未満の場合(一般贈与財産) | ||

| 課税対象額 ※110万円を差し引いた額 | 贈与税率 | 控除額 |

| 200万円以下 | 10% | なし |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

| ●孫が18歳以上の場合(特例贈与財産) | ||

| 課税対象額 ※110万円を差し引いた額 | 贈与税率 | 控除額 |

| 200万円以下 | 10% | なし |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

実際に計算してみましょう。

【例①】

孫の年齢:18歳

年間に贈与を受けた金額:410万円 の場合

(410万円-110万円)×15%-10万円=35万円

【例②】

孫の年齢:23歳

年間に贈与を受けた金額:610万円 の場合

(610万円-110万円)×30%-65万円=85万円

贈与税の計算については、こちらの記事でも詳しく解説しています。

3章 孫への生前贈与で確実に節税する方法

孫への生前贈与で節税する方法は、前章で解説した非課税枠の利用を含め、いくつか存在します。

それぞれメリット・デメリットがありますので、自身にあったものを活用しましょう。

3-1 贈与税の非課税枠で生前贈与する

2章で解説したとおり、年間110万円であれば贈与税がかかりません。それを利用し、110万円以内の財産を数年に分けて贈与する方法です。

特に手続きも必要ない上、贈与した財産の使用目的も限定されないため、最も効果的な節税方法です。

しかし、多額の財産を贈与したい場合は、その分年数もかかってしまうのがデメリットと言えます。

3-2 相続時精算課税制度

前述した「暦年課税制度」の他に、「相続時精算課税制度」という課税方式があります。

相続時精算課税制度とは、2,500万円までの生前贈与については、贈与税が課税されず、相続時の相続財産に加算され、相続税が課税される制度です。2,500万円を超える部分に関しては金額に関わらず一定の税率【20%】が課税されます。

例えば、3,000万円を相続時精算課税制度を利用して生前贈与した場合、2,500万円の部分は贈与税は課税されませんが、【3,000万円-2,500万円=500万円】の部分に関しては20%の贈与税が課税されます。

18歳以上の孫が2,500万円の贈与を受けた場合、贈与税の税率は【45%】ですが、相続税の税率だと【15%】と30%の差があります。このように、相続税より贈与税のほうが税率が高いため、贈与税ではなく相続税を課税することでその分節税することができます。

(注)「18歳」とあるのは、令和4年3月31日以前の贈与については「20歳」となります。

また、相続税の場合、基礎控除【3,000万円+(600万円×法定相続人の数)】があるため、基礎控除内の金額であれば相続税は加算されません。

結果的には相続税の対象になるため、相続税の節税はできませんが、贈与税としての節税は可能になります。

なお、一度相続時精算課税制度を選択した場合は、暦年課税制度に戻すことはできません。つまり、110万円の非課税枠を活用することはできなくなるため、注意が必要です。

また、相続税の申告の際に、この制度で贈与を受けた財産を精算することを忘れてしまうと、税務上のペナルティを受けてしまうので、必ず精算するようにしましょう。

これまで相続時精算課税制度を利用すると、毎年の贈与税の基礎控除額110万円は利用できませんでした。

しかし、2024年1月1日以降は相続時精算課税制度を選択した人にも毎年110万円の基礎控除額が与えられます。

相続時精算課税制度に基礎控除額が導入されたことにより、下記のメリットがあります。

- 毎年110万円以下の贈与であれば贈与税の申告および納税は不要

- 毎年110万円以下の贈与であれば贈与財産を相続税の加算対象に含めなくて良い

贈与者の年齢によっては毎年の基礎控除額を利用して贈与すれば、贈与税および相続税を大幅に節税できるでしょう。

制度改正により相続時精算課税制度を利用すべきかお悩みの人は、相続に精通した税理士に相談するのがおすすめです。

3-2-1 相続時精算課税制度の適用要件

相続時精算課税制度を利用するための要件は以下のとおりです。

- 贈与者(贈与する人)

贈与した年の1月1日で現在で60歳以上であること - 受贈者(贈与を受ける人)

贈与者の直系卑属である推定相続人または孫であること

贈与を受けた年の1月1日現在で18歳以上であること

(注)「18歳」とあるのは、令和4年3月31日以前の贈与については「20歳」となります。

贈与の回数に制限はありませんが、合計で2,500万円という上限はあります。例えば、1年目に1,500万円贈与した場合は次回の贈与の上限は1,000万円となります。

3-2-2 相続時精算課税制度を利用すべきケース

以下のようなケースでは、相続時精算課税制度の利用が有効です。

- まとまったお金を渡したい

- 不動産を生前贈与したい

- 贈与額と相続額の合計が基礎控除を超えないことがわかっている

相続時精算課税制度について詳しくはこちら

3-3 教育資金の一括贈与制度

30歳未満の子や孫に教育資金として贈与したものは、非課税枠に1,500万円が加算される制度です。この制度を活用すれば、もともとの非課税枠110万円と合わせて1,610万円まで非課税となります。

この制度で受け取った教育資金の贈与専用の口座を開設し、使用する際には「教育資金」であることを証明する領収書やレシートを金融機関に提出して引き出します。

ここでいう「教育資金」とは、保育園・幼稚園の費用、中学・高校・大学の入学金や授業料など、学校等にかかる資金が当てはまり、塾や習い事に関しては、認められるものとそうでないものがありますので、適宜確認すると良いでしょう。

なお、教育資金の一括贈与制度を活用して贈与を受けた資金は、教育資金以外で利用した場合や、30歳時点で資金が余った場合は、余った分に贈与税がかかるので、注意しましょう。

3-4 住宅取得等の資金贈与の特例

子や孫の住宅の購入やリフォームの資金のために贈与したものについては、一定条件を満たせば、非課税枠に最大3,000万円まで加算できる特例です。

非課税の限度額は、消費税率や契約日などのケースによって異なります。

【消費税率が10%の住宅を取得したケース】

| 契約の締結日 | 省エネ住宅等 | 左記以外の住宅 |

| 2019年4月1日〜2020年3月31日 | 3,000万円 | 2,500万円 |

| 2020年4月1日〜2021年3月31日 | 1,500万円 | 1,000万円 |

| 2021年4月1日〜2021年12月31日 | 1,200万円 | 700万円 |

【消費税率が8%の住宅を取得または、個人間で住宅を取得した場合】

| 契約の締結日 | 省エネ住宅等 | 左記以外の住宅 |

| 2019年4月1日〜2020年3月31日 | 3,000万円 | 2,500万円 |

| 2020年4月1日〜2021年3月31日 | 1,500万円 | 1,000万円 |

| 2021年4月1日〜2021年12月31日 | 1,200万円 | 700万円 |

※現時点では2021年12月31日までとされていますが、延長される可能性があります。

3-5 結婚・子育て資金の贈与の特例

18歳以上50歳未満の子や孫に、結婚・子育て用の資金を贈与した場合1,000万円まで非課税枠が加算される特例です。

(注)「18歳」とあるのは、令和4年3月31日以前の贈与については「20歳」となります。

こちらも、教育資金と同様に使用目的が限定されており、結婚・子育ての贈与専用口座を開設し、使用するためには証明となる領収書やレシートを金融機関に提出します。

「結婚資金」には、婚活費用、結婚式費用、結婚をきっかけに引っ越す場合の引っ越し費用などが当てはまります。結婚・婚約指輪や、結婚式に向けたエステや新婚旅行の費用は対象となりません。

「子育て資金」には、不妊治療の治療費、出産費、産後ケアの費用、子供の医療費、子供の育児にかかる費用(小学生まで)が当てはまります。子供の習い事などは対象とならない場合もあるので注意しましょう。

この特例には以下のような決まりがあります。

|

4章 孫へ生前贈与する際の5つの注意点

孫へ生前贈与する際、万が一誤った対策をしてしまうとお孫さんに迷惑がかかってしまうことがあります。

ここでは、孫へ生前贈与する際の注意点を解説しますので、しっかりと理解しておきましょう。

4-1 3~7年以内の贈与に相続税がかかるケースに注意しよう

以下のようなケースの場合、「3~7年以内贈与財産の加算」の対象となり、3~7年以内の贈与に相続税がかかります。

●孫が相続人になる場合

孫と養子縁組した場合や、孫の親(被相続人の子)が相続前にに亡くなっていて代襲相続が発生した場合は、孫が法定相続人となり、3~7年以内贈与財産の加算の対象となります。

●遺言書に孫への遺贈について書いてある場合

遺言書に孫へ財産を相続させる旨を記載している場合、孫は法定相続人と同じ扱いとなり、3~7年以内贈与財産の加算の対象となります。

●孫が生命保険金の受取人になる場合

祖父母の死亡保険金の受取人が孫になっている場合は、法定相続人と同じ扱いになり、3~7年以内贈与財産の加算の対象となります。

2024年1月1日以降は生前贈与加算が死亡前3年から7年に延長され、生前贈与をしてから7年以内に贈与者が亡くなると、贈与財産を相続税の課税対象財産に含めなければなりません。

これまで贈与財産を相続税の課税対象財産に含めなければならないのは、死亡前3年以内に行われた生前贈与だったのに対して2024年以降は死亡前7年以内と期間が延長されてしまいます。

そのため、贈与者が高齢の場合、暦年贈与が難しくなったともいえるでしょう。

なお、死亡4~7年以内に行われた生前贈与を相続税の課税対象財産に含めるときには、合計金額に対して100万円の控除を適用できます。

また、生前贈与加算の対象になる人物は、相続や遺贈によって財産を受け取った人のみです。

そのため、財産を遺贈で取得していない子供の配偶者や孫に死亡直前に贈与していたとしても、生前贈与加算の対象にはなりません。

4-2 未成年者への贈与は契約書の作成をしよう

法律上、未成年の贈与は親権者が「財産をもらいます」という意思表示をすることで贈与契約が成立します。つまり、未成年に贈与する場合は「贈与契約」を結ぶ必要があるのです。

未成年に贈与する際は、贈与があった証拠を残すためにも贈与契約書を、贈与のたびに作成しましょう。なお、贈与契約書には孫の親権者(親)の署名・捺印が必要です。

4-3 名義預金に注意しよう

孫名義の口座に、祖父母が預金をしている場合は「名義預金」として祖父母の財産として扱われる可能性があります。そのため、祖父母が亡くなった際に相続財産となり、相続財産の対象となります。

子どもや専業主婦などが1,000万円などの大金を預金している場合などは、税務署からチェックがはいることも珍しくありません。

「贈与である」ことを証明するためにも4-2でも述べたとおり、贈与契約書を作成しておきましょう。

4-4 贈与したお金の管理に注意しよう

贈与したお金を、そのまま孫に渡してしまうと無駄遣いをしてしまう可能性があります。また、孫が未成年の場合、親権者(孫の親)が勝手に使ってしまうと「親権者(孫の親)への贈与」としてみなされてしまう恐れがあります。

そのようなリスクを回避するためにも、簡単にお金を下ろせないよう対策をしておくことも大切です。例えば、贈与したお金で生命保険に入らせるなど、簡単には下ろせないようにしておくのも良いでしょう。

生命保険は、必ずしも死亡時に受け取るわけではありません。受取人を本人にしておき、10年後など、必要になる時期を満期に設定しておけばその時期に受け取ることが可能です。

4-5 毎年同じ額・同じ時期には贈与しないようにする

暦年課税制度の非課税枠を利用して、毎年110万円以内の贈与を検討している方もいらっしゃるでしょう。これを「暦年贈与」といいます。暦年贈与自体は、特段珍しいこともなく、税務上も問題はありません。

しかし、毎年同じ額を同じ時期に贈与すると「定期贈与」とみなされてしまう可能性があります。「定期贈与」の場合、一定期間の贈与額の合計額に贈与税が課税されてしまいますので、毎年贈与をする場合は、時期をずらしたり、金額を変えたりと対策をしておきましょう。

まとめ

孫への生前贈与は、やり方によっては大きく節税することができます。

しかし、誤った方法を取ってしまうと、お孫さんに迷惑がかかってしまう可能性がありますので、生前贈与をする際は贈与税のことや、贈与税に関する制度などについてきちんと理解しておくことが大切です。

もし、不安なことがあれば、司法書士や税理士など相続の専門家へ相談することをおすすめします。

よくあるご質問

孫への生前贈与はいくらまでできる?

孫への生前贈与は年間110万円までであれば贈与税がかかりません。

贈与税は受贈者に対して課税されるので、例えば複数の孫に100万円ずつ贈与した場合でも贈与税はかかりません。

▶孫への生前贈与について詳しくはコチラ生前贈与のメリットとは?

生前贈与のメリットは、主に下記の4つです。

・生前に財産を承継できる

・相続トラブルを起こりにくくする

・暦年贈与ならば基礎控除が受けられる

・相続税を節税できる

▶生前贈与のメリットについて詳しくはコチラ現金での贈与はバレる?

不動産や預貯金の生前贈与ほどではないですが、現金手渡しの生前贈与も税務署に気付かれる可能性は十分にあります。

贈与者が贈与するために預貯金を引き出したときに、税務署にバレる可能性が高いからです。

▶現金での贈与について詳しくはコチラ孫へ生前贈与するデメリットは?

生前贈与のデメリットは、贈与税がかかる場合があることです。

財産を贈与した際に課せられる贈与税は、一般的に高税率であると言われています。

▶生前贈与のデメリットについて詳しくはコチラ子供や孫の口座に110万円を入金すると贈与税がかかりますか?

子供や孫の口座に110万円を入金した場合、子供や孫がその年に他の贈与を受けていなければ贈与税がかからない可能性があります。

贈与税には年間110万円の基礎控除が用意されているからです。