相続時精算課税制度とは、60歳以上の親・祖父母から18歳以上の子・孫への生前贈与を通算2,500万円まで非課税にできる制度です。

贈与税には①暦年贈与と②相続時精算課税制度の2種類の課税制度が用意されており、相続時精算課税制度を利用する場合は税務署に届出書を提出する必要があります。

相続時精算課税制度を利用すれば贈与税を大幅に節税できる一方で、贈与者が亡くなったときに贈与財産を相続税の課税対象に含める必要があるのでご注意ください。

相続時精算課税制度と暦年贈与のどちらを利用すべきかは、慎重に検討しなければなりません。

本記事では、相続時精算課税制度の概要やメリット・デメリット、相続時精算課税制度以外の贈与税の控除などについて解説します。

贈与税の計算方法や申告時の注意点は、下記のページでも詳しく解説していますので、ご参考にしてください。

目次

1章 2500万円までの生前贈与の贈与税がかからない「相続時精算課税制度」とは

相続時精算課税制度とは、親や祖父母といった60歳以上の直系尊属から子供や孫といった18歳以上の直系卑属に贈与した場合、贈与税を通算2,500万円まで非課税にできる制度です。

2,500万円を超える分については、一律20%の贈与税がかかります。

ただし、相続時精算課税制度の贈与者が亡くなったときに、贈与財産を相続税の計算対象に含めなければなりません。

1-1 相続時精算課税制度を利用する方法・必要書類

相続時精算課税制度を利用する場合は「相続時精算課税選択届出書」を提出しなければなりません。

相続時精算課税制度の申告方法および必要書類は、下記の通りです。

| 申告する人 | 相続時精算課税制度を利用し、贈与を受ける人 |

| 申告先 | 受贈者の住所地を管轄する税務署 |

| 申告期限 | 贈与を受けた翌年の2月1日から3月15日まで |

| 必要書類 | 【初年度のみ必要な書類】

【年間110万円を超える贈与を受けたときに必要な書類】 |

上記のように、初年度のみは相続時精算課税選択届出書や受贈者・贈与者の年齢や関係を証明する書類の提出が必要です。

次年度以降は、同じ相手から相続時精算課税制度を利用して贈与を受けるのであれば、贈与税の申告書を提出するのみとなります。

2章 2500万円の生前贈与で相続時精算課税制度を利用するメリット

相続時精算課税制度のメリットとは、高額を一度に贈与したい人ほど税負担や手続きが有利になりやすい点です。

2,500万円まで非課税であり、超過分も一律20%のため、暦年贈与よりまとめて財産を移転しやすい点が特徴です。

2-1 一度に2500万円までの贈与が可能

相続時精算課税制度の最大のメリットは、一度に2500万円まで贈与が可能という点です。

一般的な贈与である暦年贈与では、毎年110万円の基礎控除があるものの、それを超える贈与については10〜55%贈与税率がかかります。

一方、相続時精算課税制度の場合、2500万円まで贈与税が非課税な上、2500万円を超える贈与についても一律で税率20%ですみます。(暦年贈与で2500万円贈与した場合の贈与税率は50%)

例えば、2,000万円の贈与を相続時精算課税制度を利用した場合は贈与税がかからない一方で、暦年贈与を利用した場合は585.5万円の贈与税がかかる恐れがあります。

また、相続時精算課税制度での贈与では、贈与財産の種類、一度に贈与する金額、贈与回数、年数に制限はありません。

2-2 2500万円を超える贈与も税率が低くなる

前項でもお話しましたが、相続時精算課税制度を利用すれば、2500万円を超えた部分には一律で20%の贈与税率がかかります。

「税率20%」というのは暦年贈与で贈与した場合の税率に比べ、かなり低いものとなっています。

【暦年贈与の贈与税率】

| 課税対象額 ※110万円を差し引いた額 | 贈与税率 | 控除額 |

| ■孫が18歳未満の場合(一般贈与財産) | ||

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

| ■孫が18歳以上の場合(特例贈与財産) | ||

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

(注)「18歳」とあるのは、令和4年3月31日以前の贈与については「20歳」となります。

2-3 相続税の基礎控除内であれば、贈与税も相続税もかからない

相続税には基礎控除【3000万円+(600万円×法定相続人)】があり、基礎控除内であれば、相続税はかかりません。

そのため、相続時精算課税制度で贈与した分(2500万円以内)と、相続時の相続財産の合計が基礎控除内であれば贈与税だけでなく、相続税も課税されないということです。

相続税の基礎控除は、法定相続人が1人だったとしても3600万円まで控除されます。相続時精算課税制度で2500万円贈与したとしても、1100万円まで非課税で相続財産を残すことができるということです。

所有している財産がよほど高額でなければ、贈与税・相続税をかけずに子や孫に生前贈与をすることができます。

2-4 将来的に相続税の節税につながる可能性がある

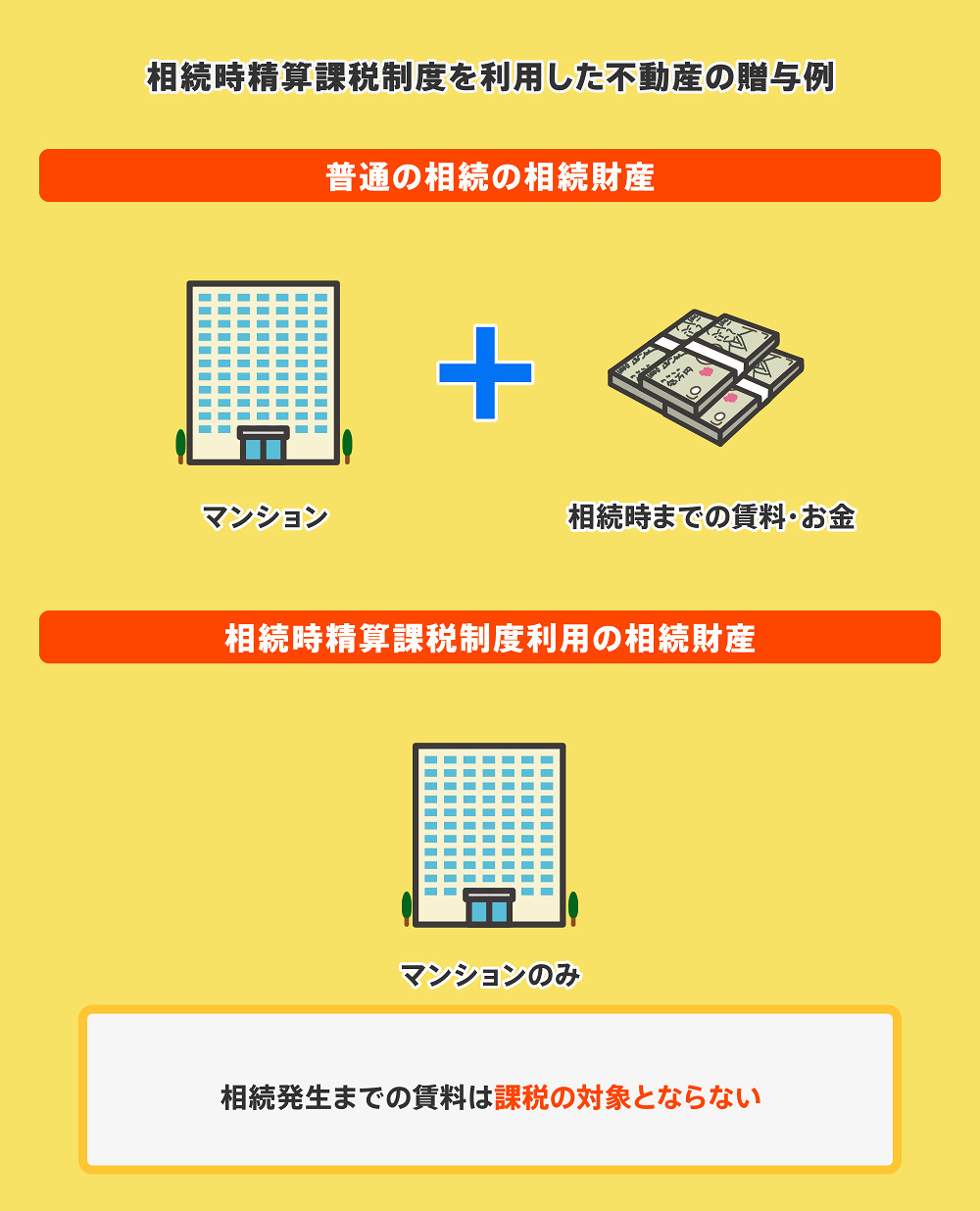

アパートや駐車場のように毎月一定の収益があがる不動産については、相続時精算課税制度で贈与することで、贈与する人の財産が増えることを回避できます。

相続財産が多ければ、その分相続税も高額になりますので、それを回避することで間接的ではありますが、将来の相続税対策になるケースもあります。

例えば、毎月100万円の家賃が入ってくるアパートを贈与すると、年間1200万円、10年で1億2000万円ものお金が、贈与を受けた人に入ってきます。

言い換えれば、贈与した人の財産が1億2000万円増えなかったということになるのです。

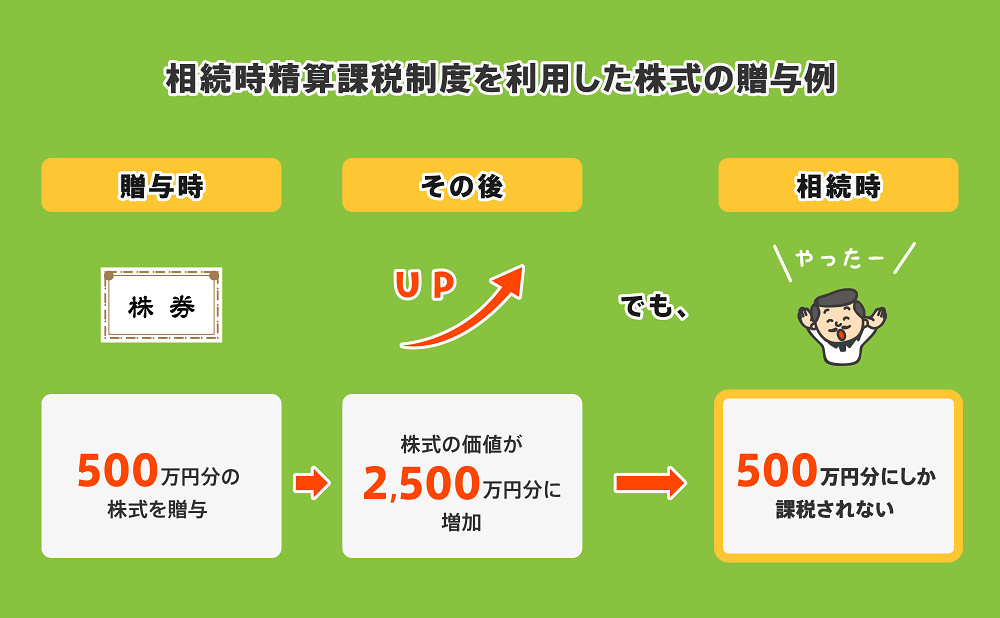

また、株式のように価値の増減がある相続財産を相続時精算課税制度を利用して贈与した場合、相続時に株価が増加していた場合でも、贈与時の価値で評価することとなります。

そのため、増加した価値の分、相続税を節約することが可能です。

2-5 【2024年から】毎年110万円の基礎控除を利用できる

2024年1月1日以降は相続時精算課税制度に毎年110万円の基礎控除額が設定されます。

相続時精算課税制度の基礎控除の取り扱いは、下記の通りです。

- 毎年110万円以下の贈与であれば贈与税の申告および納税は不要

- 毎年110万円以下の贈与であれば贈与財産を相続税の加算対象に含めなくて良い

相続時精算課税制度にも暦年贈与同様に基礎控除額が用意されたことで、メリットが大きくなり相続時精算課税制度を選択すべき人が広がると予想できます。

3章 2500万円の生前贈与で相続時精算課税制度を利用するデメリット

前章ではメリットについて解説しましたが、相続時精算課税制度にはデメリットもあります。

3-1 相続税が増える可能性がある

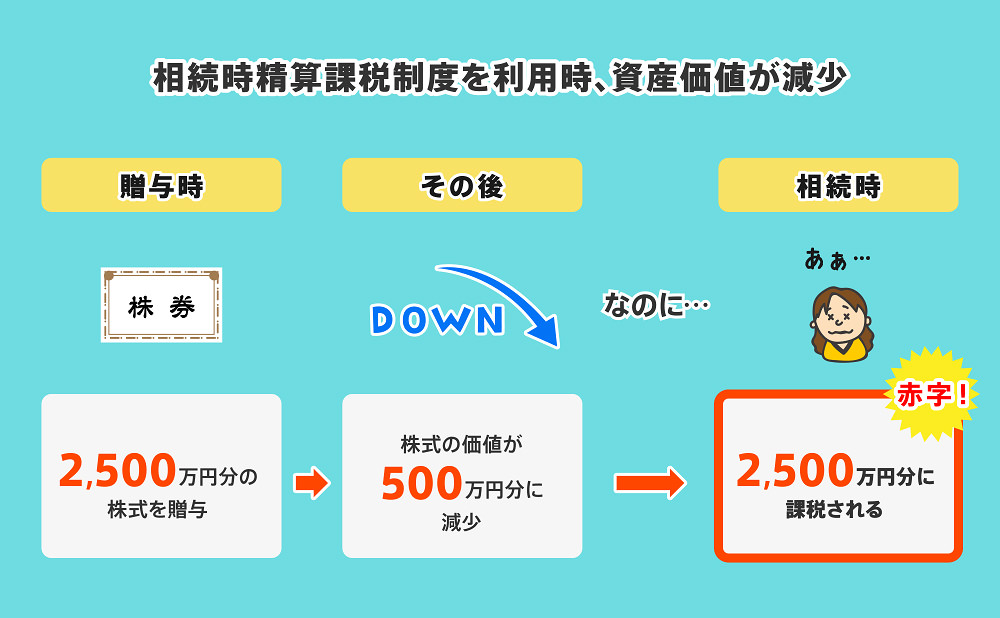

メリットの章では、価値の増減がある財産の価値が増える場合にはメリットがあるとお話しました。一方で、価値が減少すれば逆にデメリットとなります。

例えば、2500万円相当の株式を、相続時精算課税制度を利用して贈与し、相続時にはその価値が500万円まで下がっていた場合。

相続時には、2500万円として評価し、相続税が課税されることとなります。制度を利用せず相続した場合に比べ、相続財産の価値は2000万円増加していますので、相続税率が30%であれば2000万円×30%=600万円損することとなります。

3-2 年間110万円を超える贈与は税務署での申告手続きが必要

相続時精算課税制度も暦年贈与同様に、年間110万円を超える贈与を受けると税務署での申告が必要です。

3-3 相続時に小規模宅地の特例が受けられなくなる

相続時精算課税制度を使って贈与した財産の場合、小規模宅地等の特例を受けることができません。

小規模宅地等の特例とは、亡くなった方の自宅や賃貸アパート、貸駐車場、事業所などが建つ土地の評価額を最大80%まで減額できる特例です。

相続時精算課税制度では、小規模宅地等の特例が適用されないため、価値の高い土地がある場合にはデメリットになる可能性があります。

4章 2500万円を生前贈与するなら確認すべきその他の非課税制度

相続時精算課税制度の他にも、生前贈与には節税することができる以下のような控除や特例があります。

- 教育資金の贈与の特例

- 住宅取得資金の贈与の特例

- 結婚・子育て資金の贈与の特例

- 贈与税の配偶者控除(おしどり贈与)

場合によっては、相続時精算課税制度よりもメリットがあることもあります。また、相続時精算課税制度と併用できるものもありますので、確認し、検討してみてください。

特例や控除について、それぞれ詳しく見ていきましょう。

4-1 教育資金の贈与の特例

教育資金の贈与の特例とは、30歳未満の子や孫に教育資金として贈与したものについて、非課税枠に1500万円を加算する制度です。

相続時精算課税制度と併用することも可能です。1500万円の教育資金を贈与しても、相続時精算課税制度の2500万円の贈与税の非課税枠には影響ありません。

ただし、教育資金の贈与の特例を活用して贈与したものについては、教育資金以外の用途で利用することはできません。また、贈与を受けた側が30歳を迎えた時点で残高がある場合、その残高に贈与税が課税されることとなります。

詳しくはこちらをご覧ください。

4-2 住宅取得資金の贈与の特例

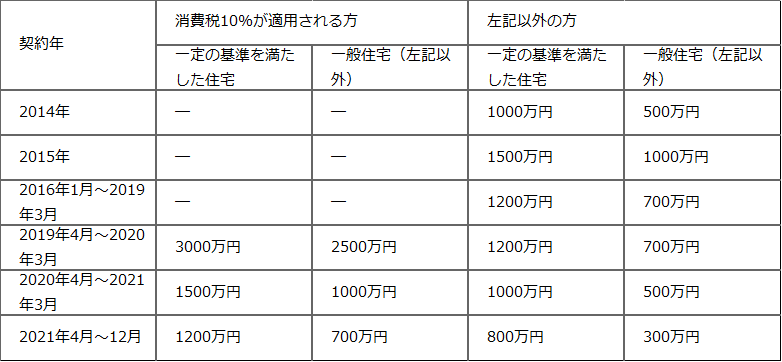

住宅取得等の資金の贈与の特例とは、子や孫の住宅の購入やリフォームのための資金を贈与した場合、一定条件を満たせば、非課税枠に最大3,000万円まで加算できる特例です。

この特例も、相続時精算課税制度と併用が可能で、特例を利用しても相続時精算課税制度の2500万円の非課税枠には影響ありません。

非課税枠の限度は、消費税率や契約日などによって異なります。

※現時点では2021年12月31日までとされていますが、延長される可能性があります。

詳しくはこちらをご覧ください

4-3 結婚・子育て資金の贈与の特例

結婚・子育て資金の贈与の特例とは、18歳以上50歳未満の子や孫に、結婚・子育てのための資金を贈与した場合に、1,000万円まで非課税枠を加算できる特例です。

(注)「18歳」とあるのは、令和4年3月31日以前の贈与については「20歳」となります。

この特例も、相続時精算課税制度と併用できます。

ただし、この特例による贈与を受けた資金は、結婚・子育て以外の用途に使用することはできません。また、贈与を受けた側が50歳を迎えた時点で残高がある場合、残高額に贈与税が課税されます。

結婚・子育て資金の贈与の特例には、以下のような要件があるので注意しましょう。

- 結婚資金として使えるのは300万円まで(残りは子育て資金にあてる)

- 贈与を受けた人が50際になった時、残高がある場合には贈与税が課税される

- 贈与した人が亡くなった時、残高がある場合には相続財産に加算される

結婚・子育て資金の贈与の特例について詳しくはこちらをご覧ください。

4-4 贈与税の配偶者控除(おしどり贈与)

贈与税の配偶者控除とは、配偶者に対して居住用の不動産または、居住用不動産の購入資金を贈与した場合、最大2000万円まで控除されるもので、通称「おしどり贈与」と呼ばれています。

この控除については、相続時精算課税制度との併用はできません。

おしどり贈与であれば、2000万円(暦年贈与の控除と合わせて2110万円)まで、相続税も贈与税も一切かけずに、贈与することが可能です。

おしどり贈与について詳しくはこちらをご覧ください。

5章 生前贈与以外で財産を子供や孫に託す4つの方法

生前贈与以外にも、子供や孫に財産を託す方法はあります。

生前贈与だけにとらわれず、様々な方法から、ご自身に適しているものを探してみてはいかがでしょうか。

5-1 遺言書

財産を承継して欲しい人が決まっている場合は「遺言書」を作成がおすすめです。

遺言書であれば、ご自身の希望に応じて、自由に財産の行き先を指定することができます。

また、相続発生時に遺産分割での揉め事や相続トラブルが生じるのを防ぐ効果もあります。

ただし、遺言書には、決められた書式があり、それを逸脱してしまうと、いざというときに無効となってしまうこともあります。

また、遺言書の内容によっては遺留分が発生しトラブルになることもあります。

そのため、遺言書を作成する際には、様々な観点から注意を払う必要があります。

遺言書を作成する際には、司法書士などの専門家に相談するのが良いでしょう。

5-2 家族信託

家族信託とは、信頼できる家族に財産を託し、財産の管理・運用・処分を任せる制度です。

財産の名義を子や孫にすることとなりますが、財産によって生じる利益はもともとの所有者が受けることとなるため、贈与には当たりません。

贈与税をかけずに、信頼する家族に財産の管理・運用・処分を任せることができるということです。

不動産などの収益物件がある方には、特におすすめの制度です。

5-3 生命保険

生命保険は、保険料を支払っている人と、生命保険金の受取人が異なるため、贈与税の課税対象となります。

一方、法定相続人が受け取る場合には相続税の課税対象となり、500万円×法定相続人の数の控除を受けることができます。

例えば、法定相続人が4人いる場合、2,000万円までは相続税はかかりません。

また、生命保険金は相続財産ではないため、遺留分を請求される心配もなく、遺産分割協議を行う必要もありません。

子供や孫に現金を残したい場合には、生命保険金を利用するのも良いでしょう。

5-4 ジュニアNISA

ジュニアNISAとは、0〜19歳の日本在住の未成年を対象としたNISAです。

ジュニアNISAでは、1年間に80万円までであれば、5年間非課税で運用が可能です。

ジュニアNISAを活用することで、税金の負担を軽減しつつ、資産を運用することができます。

6章 まとめ

相続時精算課税制度を利用すれば、2,500万円まで贈与税を非課税で贈与することが可能です。

しかし、相続時精算課税制度にはメリットだけでなく、デメリットがある上、一度利用してしまうと暦年贈与に戻すことができなくなってしまいます。

そのため、相続時精算課税制度を利用する際には、慎重に検討する必要があります。

また、相続時精算課税制度以外にも、贈与税を節税できる控除や特例はいくつかありますので、事情や財産内容に応じて適したものを利用するようにしましょう。

グリーン司法書士法人には相続専門の司法書士が在籍しており、提携先の税理士と協働してプランニングすることも可能です。

ご相談者様の話をしっかりと伺い、最適なプランをご提案いたしますので、ぜひご相談ください。

よくあるご質問

生前贈与はどうやってバレる?

家族間の贈与、現金での贈与でも以下のタイミングで税務署に贈与があったとばれる可能性があります。

・相続発生時

・受贈者が収入に見合わない高額な買い物をしたとき

・不動産の名義変更時

▶贈与が税務署にばれる理由について詳しくはコチラ

暦年贈与の場合、年間110万円を超える贈与を受け取ると贈与税がかかります。

▶贈与税について詳しくはコチラ生前贈与と相続はどちらがいいの?

「生前贈与」か「相続」かどちらがいいのか悩む場合は、相続に詳しい司法書士や税理士に相談するのがベストです。

なぜなら、生前贈与と相続では、方法や効果、かかる税金の種類などが大きく異なるため、状況によってどちらがいいか変わってくるからです。

詳しい専門家に状況や意向を伝えることで、正しい知識をもって複合的に判断してもらえます。

詳しくは下記リンク先をご参考にしてください。

▶生前贈与か相続で迷っている人が知っておくべき違いとベストな選択基準相続時精算課税制度のデメリットとは?

相続時精算課税制度を利用するデメリットは、下記の3つです。

①相続税が増える可能性がある

②年間110万円を超える贈与は税務署での申告手続きが必要

③相続時に小規模宅地の特例が受けられなくなる

▶相続時精算課税制度のデメリットについて詳しくはコチラ2,500万円まで生前贈与を非課税にすることはできますか?

相続時精算課税制度を利用すれば、2,500万円まで贈与税を非課税にすることができます。

2,500万円を超えた贈与については、一律20%の贈与税が課せられます。2,500万円の生前贈与にかかる贈与はいくら?

暦年贈与と相続時精算課税制度を選択した場合によって、下記のように税金が異なります。

・暦年贈与の場合:810.5万円もしくは945万円

・相続時精算課税制度の場合:これまでに相続時精算課税制度を利用していない場合は非課税生前贈与のメリットは何ですか?

生前贈与のメリットは、主に以下の通りです。

・相続トラブルを回避できる

・将来の相続税を節税できる

・子供や孫にお金が必要なタイミングで贈与できる

生前贈与は現金手渡しでも課税される!毎年なら贈与契約書も必要?

生前贈与は現金手渡しでも課税される!毎年なら贈与契約書も必要? 【徹底解説】生前贈与は非課税になる?金額やパターンを紹介!

【徹底解説】生前贈与は非課税になる?金額やパターンを紹介! 生前贈与で税金はいくらかかる?計算方法や手続き方法を詳しく紹介!

生前贈与で税金はいくらかかる?計算方法や手続き方法を詳しく紹介! 生前贈与と相続の違い9つ|それぞれおすすめな人の特徴を解説!

生前贈与と相続の違い9つ|それぞれおすすめな人の特徴を解説! 生前贈与は大きなメリットがある!デメリットと注意点も知っておこう

生前贈与は大きなメリットがある!デメリットと注意点も知っておこう 生前贈与の手続きと必要書類まとめ【よくあるトラブル例も紹介】

生前贈与の手続きと必要書類まとめ【よくあるトラブル例も紹介】