- 贈与税の計算方法・計算時の流れ

- 贈与税の節税に使える控除・特例

「将来の相続に備えて、親族に生前贈与をしておきたい」

生前贈与をするときには「贈与税対策」が必要です。高額な贈与税がかかってしまったら相続対策が逆効果となってしまいます。

実は贈与税については個別に自分で計算しなくても簡単にシミュレーションする方法があります。この記事でも簡易シミュレーションできるソフトを用意していますので、ぜひご利用くださいね。

贈与税には1年に110万円までの基礎控除が認められています。年間110万円を超える贈与をすると基本的に贈与税がかかってきます。贈与税を支払うのは贈与を受けた人です。ただし基礎控除以外にもさまざまな贈与税控除制度があるので、それらについてもこの記事で紹介していきます。

贈与税の簡易シミュレーションと贈与税の基本的な計算方法、6つの節税方法をさっそくみていきましょう。

目次

1章 【贈与税簡易シミュレーション完全版】

まずは贈与税の簡易シミュレーションソフトをご紹介します。生前贈与を検討されている方は、是非とも一度使ってみてください。

1-1 贈与税簡易シミュレーション完全版の使い方

本記事で紹介している「贈与税簡易シミュレーション完全版」の使用方法は非常に簡単です。

エクセルデータをダウンロードしていただき、贈与額(セルが黄色になっている部分)を入力するだけで、贈与税額を計算できます。

なお、贈与税率は親や祖父母などの直系尊属から20歳以上の子供や孫に贈与したときとそれ以外の贈与で異なります。

そのため、贈与者と受贈者の関係や年齢に合った方のセルに贈与財産の金額をご入力ください。

また、贈与税には様々な控除や特例が用意されており、上手に活用すれば贈与税を節税可能です。

正確な贈与税額を知りたい場合や贈与税を節税したい場合は、生前贈与に詳しい税理士に相談することをおすすめします。

2章 贈与税の計算式を確認しよう

より具体的に贈与税の金額を計算し、節税対策を検討するには贈与税の計算式を把握する必要があります。

以下で贈与税の基本的な計算方法をご紹介します。

2-1 誰から贈与を受けるかによって贈与税の額が変わる

贈与税は、贈与した財産額から基礎控除額を引いた「課税価額」に「贈与税の税率」をかけ算して計算します。贈与税には基本的に1年に110万円の基礎控除が認められるので、贈与額からその金額を引いて贈与税率をかけ算します。実は贈与税の税率には特例税率と一般税率の2種類があります。

2-1-1 特例税率

18歳以上の子どもや孫などに対し、親や祖父母などが贈与したときに適用される税率です。一般税率よりも軽減されています。この税率で計算される贈与を「特例贈与」といいます。

税率は以下の通りです(国税庁のページ参照)。

【特例税率の税率表】

| 課税価格 | 特例税率 | 特例税率の控除額(万円) |

| 200万円以下 | 10% | 0 |

| 200万円を超えて400万円以下 | 15% | 10 |

| 400万円を超えて600万円以下 | 20% | 30 |

| 600万円を超えて1000万円以下 | 30% | 90 |

| 1000万円を超えて1500万円以下 | 40% | 190 |

| 1500万円を超えて3000万円以下 | 45% | 265 |

| 3000万円を超えて4500万円以下 | 50% | 415 |

| 4500万円を超える | 55% | 640 |

例えば、父親から18歳以上の子に対して500万円を贈与した場合、贈与税の額は下記の通りとなります。

(注)「18歳」とあるのは、令和4年3月31日以前の贈与については「20歳」となります。

(500万円-110万円)×15%-10万円=48.5万円

2-1-2 一般税率

特例税率が適用されない場合の原則的な税率です。配偶者間や兄弟間や未成年の子どもに対する贈与などは一般税率となります。この税率で計算される贈与を「一般贈与」といいます。

税率は以下の通りです(国税庁のページ参照)。

| 課税価格 | 特例税率 | 特例税率の控除額(万円) |

| 200万円以下 | 10% | 0 |

| 200万円を超えて300万円以下 | 15% | 10 |

| 300万円を超えて400万円以下 | 20% | 25 |

| 400万円を超えて600万円以下 | 30% | 65 |

| 600万円を超えて1000万円以下 | 40% | 125 |

| 1000万円を超えて1500万円以下 | 45% | 175 |

| 1500万円を超えて3000万円以下 | 50% | 250 |

| 3000万円を超える | 55% | 400 |

例えば、夫から妻に対して500万円を贈与した場合、贈与税の額は下記の通りとなります。

(500万円-110万円)×20%-25万円=53万円

2-1-3 特例+一般の具体例

1年のうちに特例贈与と一般贈与の両方を受けた場合には、以下のようにして贈与税を計算します(わかりやすいように、①一般税率(例えば夫婦間)による贈与を100万円、②特例税率による贈与(例えば18歳以上の親子間)による贈与を400万円、合計500万円受けたケースを考えます。)。

(注)「18歳」とあるのは、令和4年3月31日以前の贈与については「20歳」となります。

① すべての贈与財産について「一般税率」を適用して計算し、その税額に占める「一般贈与財産」の割合に応じて一般贈与の税額を計算

仮にすべて一般税率であるとすると、贈与税の額は

(500万円-110万円)×20%-25万円=53万円

実際には、一般税率による贈与は100万円なので、一般税率に対応する贈与税の額は

53万円×(100万円/500万円)=10.6万円

② すべての贈与財産について「特例税率」を適用して計算し、その税額に占める「特例贈与財産」の割合に応じて特例贈与の税額を計算

仮にすべて特例税率であるとすると、贈与税の額は

(500万円-110万円)×15%-10万円=48.5万円

実際には、特例税率による贈与は400万円なので、特例税率に対応する贈与税の額は

48.5万円×(400万円/500万円)=38.8万円

③ ①で算出した一般贈与の税額と、2で算出した特例贈与の税額を合算

10.6万円+38.8万円=49.4万円

以上が、一般贈与と特例贈与が混在する場合の年間の贈与税額の計算方法です。

2-2 不動産を贈与する場合の贈与額の計算方法

不動産を贈与したときの贈与税を計算するには、不動産の評価額を明らかにしなければなりません。土地建物それぞれの評価方法は以下のとおりです。

2-2-1 土地

1平方メートルあたりの単価である路線価から計算します。

全国の路線価はこちらの国税庁のサイトから調べられます。

路線価を用いた具体的な評価額の算出方法は、こちらの記事で別途解説していますので、ご参照ください。

路線価の設定されていない地域については「評価倍率」を使います。固定資産評価額にそれぞれの地域に設定されている評価倍率をかけ算すれば、土地評価額を計算できます。

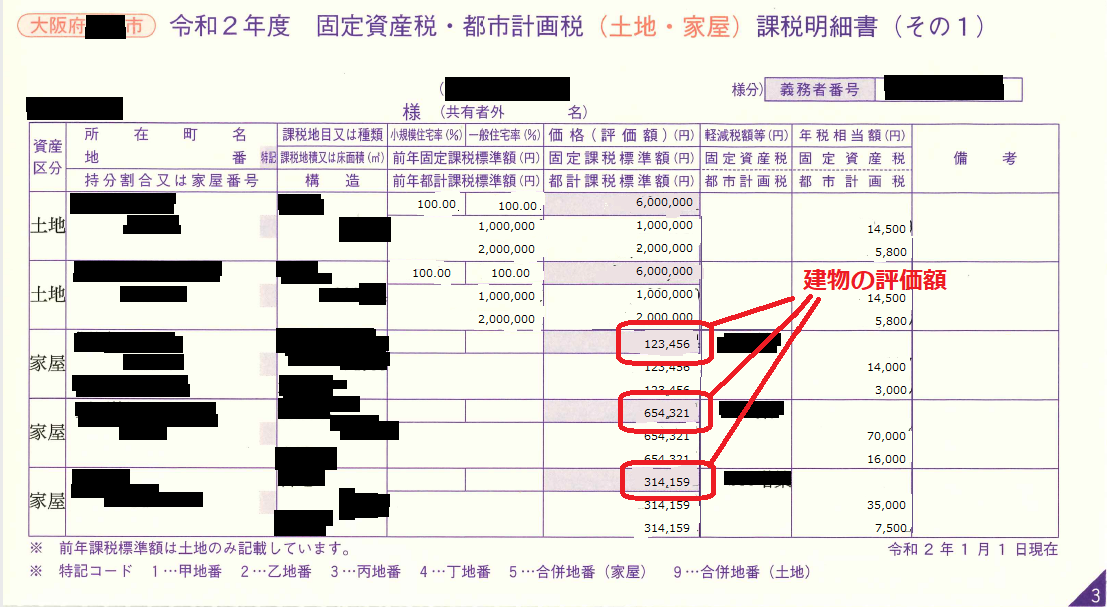

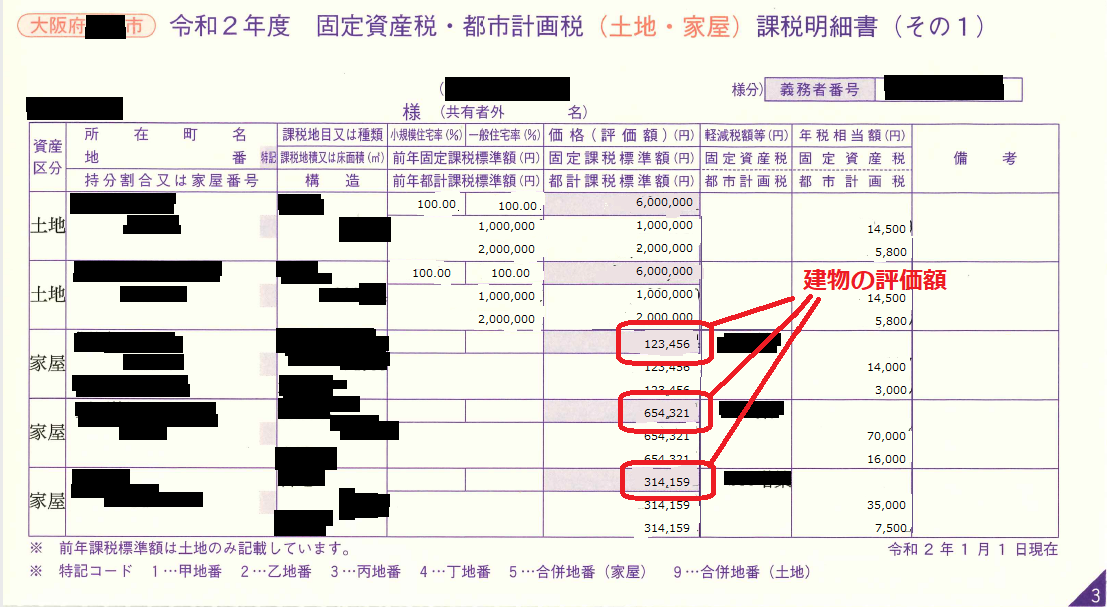

2-2-2 建物

固定資産評価額をそのまま適用します。

不動産をお持ちの方は、毎年以下のような固定資産税納税通知書が自宅に届くと思いますので、そちらを確認しましょう。

(※個人情報保護の観点より、数値を実物から変更しております。これに伴い、現実には存在しえない数値・計算が記載されていることもあり得るのでご了承ください。)

上記で計算された不動産の評価額に贈与税率をかけ算すれば贈与税額を計算できます。

2-3 株式を贈与する場合の贈与額の計算方法

株式を贈与したときには、上場株式と非上場株式とで評価方法が異なります。

2-3-1 上場株式の場合

以下の3種類の金額からもっとも低い額を評価額として採用できます。

- 贈与があった月の毎日の株式終値の平均額

- 贈与があった月の前月の株式終値の平均額

- 贈与があった月の前々月の株式終値の平均額

2-3-2 非上場株式の場合

純資産を基準としたり類似業種・規模の会社株式を考慮したり配当をもとにしたりして計算します。

ケースによっても計算方法が異なり複雑なので、詳細は税理士に確認しましょう。

3章 贈与税を節約できる6つの特例を活用しよう

生前贈与をすると、原則的には1年に110万円を超える場合に贈与税がかかります。しかし以下のような特例を適用できればより大きな金額を無税で贈与できます。6つの贈与税特例をご紹介します。

- 相続時精算課税制度

- 住宅取得資金の贈与

- 夫婦間贈与の特例

- 教育資金一括贈与の特例

- 結婚・子育てのための贈与税の特例

- 障害者に対する贈与の特例

3-1 最大非課税枠2500万円 親子間贈与などで適用できる「相続時精算課税制度」

60歳以上の親や祖父母が18歳以上の子どもや孫に贈与したときに適用できる特例です。最大2,500万円までの贈与が非課税となります。

(注)「18歳」とあるのは、令和4年3月31日以前の贈与については「20歳」となります。

ただし将来相続が発生したときには贈与分が相続財産に加算され、全体として相続税の課税対象になります。また贈与税の基礎控除との併用ができないので、どちらか1つを選択する必要があります。

たとえば親が子どもに2,000万円の価値のある自宅を贈与した場合、その時点では無税となります。

詳細はこちらの特設記事を参照ください。

これまで相続時精算課税制度を利用すると、毎年の贈与税の基礎控除額110万円は利用できませんでした。

しかし、2024年1月1日以降は相続時精算課税制度を選択した人にも毎年110万円の基礎控除額が与えられます。

相続時精算課税制度に基礎控除額が導入されたことにより、下記のメリットがあります。

- 毎年110万円以下の贈与であれば贈与税の申告および納税は不要

- 毎年110万円以下の贈与であれば贈与財産を相続税の加算対象に含めなくて良い

贈与者の年齢によっては毎年の基礎控除額を利用して贈与すれば、贈与税および相続税を大幅に節税できるでしょう。

制度改正により相続時精算課税制度を利用すべきかお悩みの人は、相続に精通した税理士に相談するのがおすすめです。

3-2 最大非課税枠3000万円 自宅購入時に適用できる「住宅取得資金の贈与」

子どもや孫が住宅購入や住宅建築する際、親や祖父母が「資金援助」をすると特例によって贈与税が控除されます。省エネ住宅の場合には3,000万円、そうでない住宅の場合には2,500万円までが控除対象です。

ただし「資金」の贈与である必要があり、「住宅そのもの」の贈与や「住宅ローンの肩代わり」の場合には適用されないので注意が必要です。

たとえば親が子どもに住宅購入資金として3,000万円贈与して子どもが省エネ住宅を購入した場合、無税となります。

詳細はこちらの特設記事を参照下さい

3-3 最大非課税枠2000万円 婚姻期間20年以上の夫婦に適用できる「夫婦間贈与の特例」

婚姻期間が20年以上の夫婦であれば、「居住用の不動産(自宅)」の贈与にかかる贈与税が大きく控除されます。不動産そのものだけではなく居住用不動産の購入・建築費用の贈与でもかまいません。最大2,000万円までが無税となるので、大きなメリットを得られるでしょう。

ただし同じ夫婦間では1回しか適用できません。

たとえば20年以上連れ添ってきた夫が妻に現在居住している住居(評価額2,000万円)を贈与した場合、非課税となります。

詳細はこちらの特設記事を参照ください

3-4 最大非課税枠1500万円 教育費などに適用できる「教育資金一括贈与の特例」

親や祖父母が30歳未満の子どもや孫に対し、教育資金としてお金を一括贈与した場合に適用されます。学校に直接かかる費用であれば最大1,500万円、塾や習い事などにかかる費用は最大500万円分までの贈与が無税となります。

たとえば祖父が小学生の孫に1,000万円を贈与して孫の教育資金に全額使われたら贈与税はかかりません。

3-5 最大非課税枠1000万円 結婚式にも使える「結婚・子育てのための贈与税の特例」

親や祖父母が50歳未満の子どもや孫に対し、結婚や子育て資金を一括贈与したときに適用される控除特例です。子育て資金なら最大1,000万円、結婚資金なら最大300万円までが控除対象となります。

たとえば祖母が18歳の孫に結婚・子育て資金として1,000万円贈与し、孫が50歳になるまでに全額使えば贈与税はかかりません。

(注)「18歳」とあるのは、令和4年3月31日以前の贈与については「20歳」となります。

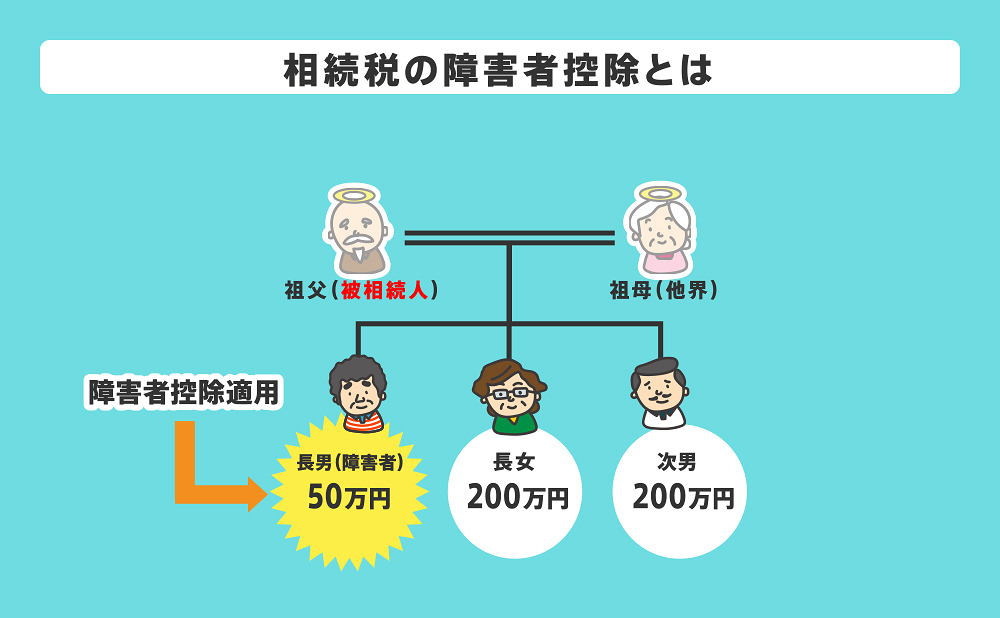

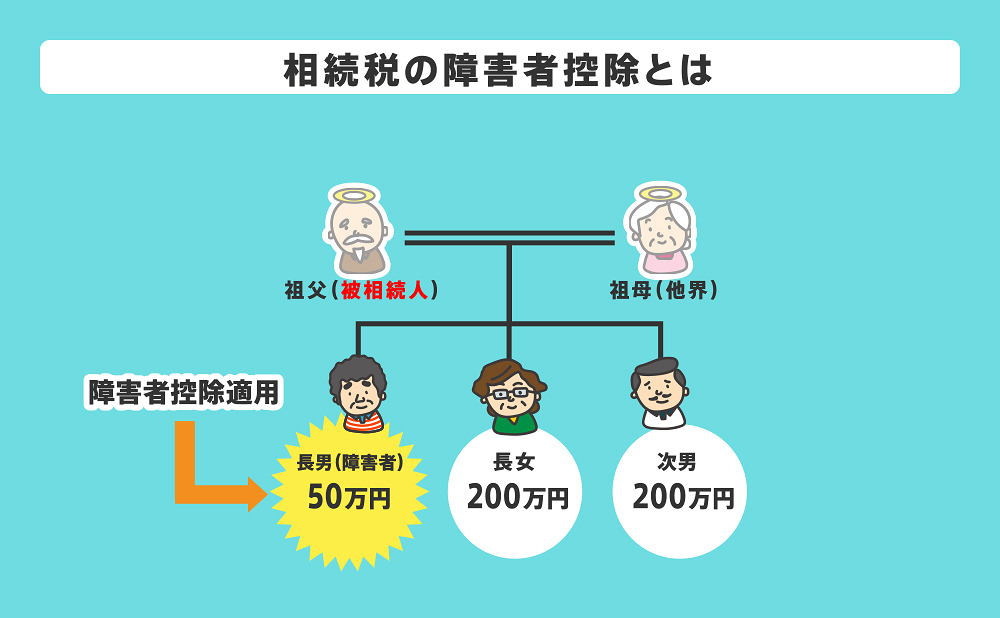

3-6 最大非課税枠6000万円 大きな非課税枠が特徴的な「障害者に対する贈与の特例」

特定障害者とは、下記のいずれかの条件に該当する障害者を指します(横須賀市HP参照)。

①特別障害者(身体障害者手帳1・2級の人、精神障害者保健福祉手帳1級の人、重度の知的障害者と判定された(療育手帳にAと記載されている)人

②精神障害者

特定障害者の生活費にあてるためなどに信託契約を使って誰かに財産を預け、障害者のために使ってもらう場合には贈与税が大きく控除されます。①特別障害者については6,000万円、②精神障害者については3,000万円分までの贈与が非課税となります。

たとえば親が精神障害を持つ子どものため、信託銀行と信託契約を締結して6,000万円を預け、子どものために使ってもらうよう契約した場合、贈与税はかかりません。

詳細はこちらの特設記事を参照ください

4章 相続税の節約のために贈与を検討している人は事前にシミュレーションをしっかり行うべき

将来の相続税対策のために贈与を検討しているなら、事前にどのくらい贈与税がかかるのかシミュレーションしておきましょう。なぜなら、無策で贈与を行ってしまうと、何もしない場合よりかえって贈与税が課税されてしまうことがあるからです。

たとえば6,000万円の資産のある方で子ども(18歳以上)がいる場合を想定して検討します。

(注)「18歳」とあるのは、令和4年3月31日以前の贈与については「20歳」となります。

①子どもに全部贈与した場合

子どもに6,000万円を全部贈与すると、2599.5万円の贈与税がかかります。

【計算式】(6,000万円-110万円)×55%-640万円=2599.5万円

生前贈与するなら贈与税特例を利用しないと税額が高くなりすぎるので、特例の利用が必須です。

②全部相続させた場合(相続人は子1人だけとします。)

子どもに6,000万円を全部相続させると、310万円の相続税がかかります。

【計算式 】(6,000万円-3,600万円)×15%-50万円=310万円

※相続税の計算方法については、こちらの記事で案内しております。

③毎年110万円ずつ贈与して5年後に死亡した場合(相続人は子1人だけとします。)

550万円は無税で贈与できるので、5年後に5,450万円に相続税がかかります。相続税の金額は227.5万円となります。

【計算式 】 (5,450万円-3,600万円)×15%-50万円=227.5万円

④毎年200万円ずつ贈与して5年後に死亡した場合(相続人は子1人だけとします。)

毎年90万円分の贈与に対して贈与税がかかります。税額は9万円ですから、5年分で45万円となります。

【計算式 】 (200万円-110万円)×10%=9万円・・・1年あたり

9万円×5年=45万円

残りの5,000万円に相続税がかかります。相続税の金額は160万円です。

【計算式 】 (5,000万円-3,600万円)×15%-50万円=160万円

よって合計で、贈与税45万円+相続税160万円=205万円の税金が発生します。

上記の方の場合、毎年200万円ずつ贈与するパターンが4つの中でもっとも節税になるとわかります。

なお、実際には不動産を贈与した場合の不動産取得税や登録免許税等も発生するので、完全にシミュレーション通りというわけにはいきません。生前贈与する際には、やはり事前に税理士に相談すべきといえます。

まとめ

贈与税は高い税金ですが、事前にシミュレートすると節税できることもご理解いただけたと思います。

グリーン司法書士法人では司法書士が税理士と提携して贈与税や相続税対策にもしっかり取り組んでおります。将来相続が発生したときの税金が心配な方はお気軽にご相談下さい。

よくあるご質問

現金での贈与はなぜバレる?

税務署が高額所得者の預貯金の動きを管理しているので、預貯金を引き出したタイミングで現金の贈与が疑われる場合もあります。

また、本人の所得に見合わない高額な買い物をした場合、税務署からお尋ねが来る場合もあります。

▶生前贈与がバレる理由について詳しくはコチラ親からいくらまでお金をもらっても税金がかからない?

贈与税には年間110万円の基礎控除枠が用意されています。

そのため、親から年間110万円までの贈与であれば贈与税はかかりません。ただし、贈与税は受贈者に課税されるので、父親と母親の両方から110万円の贈与を受けた場合には贈与税がかかります。

▶親からの贈与について詳しくはコチラ親から結婚資金を贈与されると税金がかかる?

親から結婚資金を贈与してもらった場合、「結婚・子育てのための贈与税の特例」を利用すれば1,000万円までは贈与税がかかりません。

▶「結婚・子育てのための贈与税の特例」について詳しくはコチラ

相続時精算課税制度とは?メリデメから手続方法まで専門家が徹底解説

相続時精算課税制度とは?メリデメから手続方法まで専門家が徹底解説