相続税対策の一環として生前贈与を行う人や、子供・孫の学費、住宅取得資金のために贈与を検討する人は多いでしょう。

しかし、贈与額によっては贈与税がかかり、その税率や課税価格の計算方法を誤ると、想定外に高い負担となることもあります。

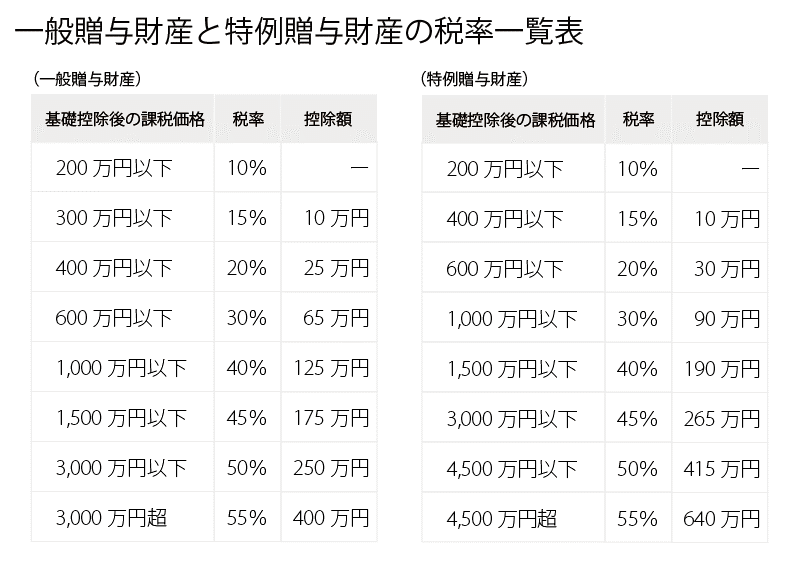

たとえば、贈与額が125万円や175万円程度なら非課税範囲に収まる場合もありますが、265万円や415万円、あるいは600万円や640万円を超えると税率が段階的に上がります。

贈与税は累進課税制度を採用しており、課税価格が増えるほど高い税率が速算表に基づいて適用されます。

また、贈与者が父母で受贈者が子の場合や、夫婦間での贈与(いわゆるおしどり贈与)では、婚姻期間や年齢要件(たとえば30歳以上など)に応じて配偶者控除が利用でき、最大2,000万円(※贈与税の課税対象外上限)まで非課税にできます。

贈与税を差し引く際の控除額や納付期限を正確に理解することが、余計な税負担を防ぐ第一歩です。

本記事では、「生前贈与税率」の仕組みと計算方法、控除・特例を使った節税のポイントをわかりやすく解説します。

生前贈与の流れについては、下記記事もご参考にしてください。

目次

1章 生前贈与で税金の申告が必要なケース・不要なケース

本記事の冒頭で解説したように、生前贈与をすると贈与税がかかる場合があります。

ただし、贈与税には1年間で110万円の控除枠が用意されており、控除内の贈与であれば贈与税の申告と納税は不要です。

生前贈与を行う際には、贈与額に応じて贈与税の課税価格を算出し、申告義務があるかどうかを判断します。

特に、400万円を超える贈与を受けた場合には、控除を差し引く前でも申告の対象になるケースが多いため注意が必要です。

贈与税の申告や納税が必要なケースと不要なケースをそれぞれ解説していきます。

1-1 税金の申告が必要なケース

贈与税の基礎控除枠を超える金額の贈与を受け取った場合や下記に該当するケースでは、贈与税の申告が必要です。

- 暦年贈与を採用していて1年間で110万円を超える贈与を受けたとき

- 相続時精算課税制度を採用するとき

- 贈与税の控除や特例を適用後、贈与税がかからなくなったとき

1年間の贈与額が110万円を超える場合には贈与税がかかるので、贈与税の申告および納税が必要です。

また、贈与税の計算方法には暦年贈与と相続時精算課税制度があります。

相続時精算課税制度とは、生前贈与時に2,500万円まで贈与税を非課税にできるかわりに相続時に贈与分を相続財産に含めて相続税を計算する制度です。

相続時精算課税制度は自動で適用されるわけではなく、贈与を受けた翌年の申告で相続時精算課税選択届出書を提出しなければなりません。

これまで相続時精算課税制度を利用すると、毎年の贈与税の基礎控除額110万円は利用できませんでした。

しかし、2024年1月1日以降は相続時精算課税制度を選択した人にも毎年110万円の基礎控除額が与えられます。

相続時精算課税制度に基礎控除額が導入されたことにより、下記のメリットがあります。

- 毎年110万円以下の贈与であれば贈与税の申告および納税は不要

- 毎年110万円以下の贈与であれば贈与財産を相続税の加算対象に含めなくて良い

贈与者の年齢によっては毎年の基礎控除額を利用して贈与すれば、贈与税および相続税を大幅に節税できるでしょう。

制度改正により相続時精算課税制度を利用すべきかお悩みの人は、相続に精通した税理士に相談するのがおすすめです。

1-2 税金の申告が不要なケース

相続時精算課税制度を選択していない人で、その年に受けた贈与額が110万円を超えないときには贈与税の申告および納税が不要です。

ただし、贈与税の申告や納税が不要でも、相続発生時に税務署から指摘を受け生前贈与自体が無効になるリスクは残っています。

そのため、贈与税の申告が不要でも生前贈与をするときには贈与契約書を作成して証拠を残しておきましょう。

2章 生前贈与時に税金の申告・納税をする人物

生前贈与によって発生した贈与税を申告・納税するのは、贈与をした人(贈与者)ではなく、贈与を受けた人(受贈者)です。

ただし、贈与した財産や適用する控除や特例によっては、必要書類の数が増え自分で申告書作成や提出するのが難しいケースもあるでしょう。

そのような場合には、専門家である税理士へ依頼することもご検討ください。

税理士へ依頼すれば複雑な申告作業もすべて任せられますし、適用できる控除や特例も漏れなく利用できます。

税理士報酬は7~15万円ほどかかるケースが多いですが、それ以上に贈与税の節税効果が高くなるケースもあるでしょう。

不動産の生前贈与は贈与税の申告手続きだけでなく、贈与者から受贈者への名義変更手続きも必要です。

不動産の名義変更手続きは、法務局にて所有権移転登記を行います。

所有権移転登記を代行できる専門家は司法書士であり、贈与契約書の作成から登記手続きまで対応可能です。

提携している税理士と協力し、贈与税の申告と登記手続きをトータルサポートすることもできますので、不動産の生前贈与をお考えの人はまずは司法書士にご相談ください。

3章 生前贈与時に税金を計算する流れ

生前贈与をする金額によっては多額の贈与税がかかるので、事前に贈与税のシミュレーションをしておきましょう。

贈与税は、下記の方法で計算できます。

- 贈与財産の合計金額を計算する

- 基礎控除額を引く

- 贈与税の税率を掛ける

- 贈与税の控除額を引く

現金や預貯金の贈与は税金の計算も比較的簡単ですが、不動産や非上場株式を生前贈与する場合には贈与する財産の評価も必要であり、計算が複雑になります。

自分で計算するのが大変だ、ミスなく確実に計算したいとお考えの人は生前贈与に詳しい税理士への相談をおすすめします。

3-1 贈与税の税率

贈与税は累進課税制度を採用しており、贈与された金額が多ければ多いほど税率も上がる仕組みです。

贈与税率は、下記のように設定されています。

上記のように、贈与税率は①一般贈与税率と②特例贈与税率の2種類に分けられます。

特例贈与税率とは、親や祖父母などの直系尊属が18歳以上の子供や孫などの直系卑属に贈与したときのみに適用される税率です。

一般贈与税率は特例贈与税率が適用されない場合に使用される税率であり、他人同士の贈与や親や祖父母から未成年である子供や孫に贈与したときに使用されます。

特例贈与税率の方が一般贈与税率よりも税率が低いので、贈与を行うときには贈与者と受贈者の関係や受贈者の年齢を考慮した上で生前贈与の計画を立てるとよいでしょう。

3-2 【2024年】贈与税の税制改正に関する影響

贈与税については税制改正により、税金の計算方法や控除、特例の適用期間などについて毎年細かな変更がされています。

2024年に行われた贈与税に関する税制改正の内容は、主に下記の通りです。

- 生前贈与加算の期間が3年から7年に延長される

- 相続時精算課税制度に年間110万円の基礎控除が追加される

- 教育資金の贈与税の非課税措置は2026年12月31日まで延長される

- 結婚・子育て資金の贈与税の非課税措置は2025年12月31日まで延長される

- 住宅取得等資金の非課税措置は2026年12月31日まで延長される

生前贈与の計画や贈与税のシミュレーション、節税対策を行うには、最新の税制改正を踏まえた上で行わなければなりません。

自分たちで行うことが難しい場合は、贈与税に精通した税理士に相談することを強くおすすめします。

4章 生前贈与にかかる税金の申告方法・期限

贈与税は原則として、贈与を受けた翌年の2月1日から3月15日の間に申告および納税をしなければなりません。

贈与税の控除や特例を利用するケースでは、必要書類の数も多くなるので早めに準備しておきましょう。

贈与税の申告方法、期限は下記の通りです。

| 申告する人 | 前年に一定額以上の贈与を受けた人 |

| 申告期限 | 贈与を受けた翌年の2月1日から3月15日の間 |

| 申告先 | 贈与を受けた人の住所を管轄している税務署 |

| 申告方法 |

|

5章 生前贈与の税金申告時の必要書類

贈与税の申告には、申告書だけでなく様々な書類の提出が必要です。

また、提出が必要な申告書の種類も利用する控除や特例によって下記のように変わります。

| 申告内容 | 必要な申告書類 |

| 暦年課税のみを申告 | 第一表 |

| 相続時精算課税のみを申告 | 第一表と第二表 |

| 暦年課税と相続時精算課税の両方を申告 | 第一表と第二表 |

| 住宅取得等資金の非課税と暦年課税を申告 | 第一表と第一表の二 |

| 住宅取得等資金の非課税と相続時精算課税を申告 | 第一表と第一表の二と第二表 |

第一表や第ニ表は、国税庁のホームページからダウンロードが可能です。

また、贈与税の控除や特例を活用する場合には、戸籍謄本や住民票などが別途必要になるケースもあります。

事前に必要書類をしっかりチェックして、不備のないように準備しておきましょう。

相続時精算課税制度によって贈与していた人や亡くなる直前に生前贈与をしていた人が亡くなった場合は、下記の書類も相続税申告で必要となります。

【相続時精算課税制度を利用していた場合】

- 贈与税申告書

- 贈与契約書

- 相続時精算課税制度選択届出書

【相続発生3~7年以内に暦年贈与を利用していた場合】

- 贈与税申告書

- 贈与契約書

亡くなった人が相続時精算課税制度を利用していた場合や相続発生3~7年以内に暦年贈与をしていた場合は、贈与財産を相続財産に合算して相続税を計算しなければなりません。

相続税の申告内容が正しいと証明するためにも、贈与税申告書が必要になりますので、大切に保管しておきましょう。

6章 贈与者が死亡すると相続税の申告が必要な場合がある

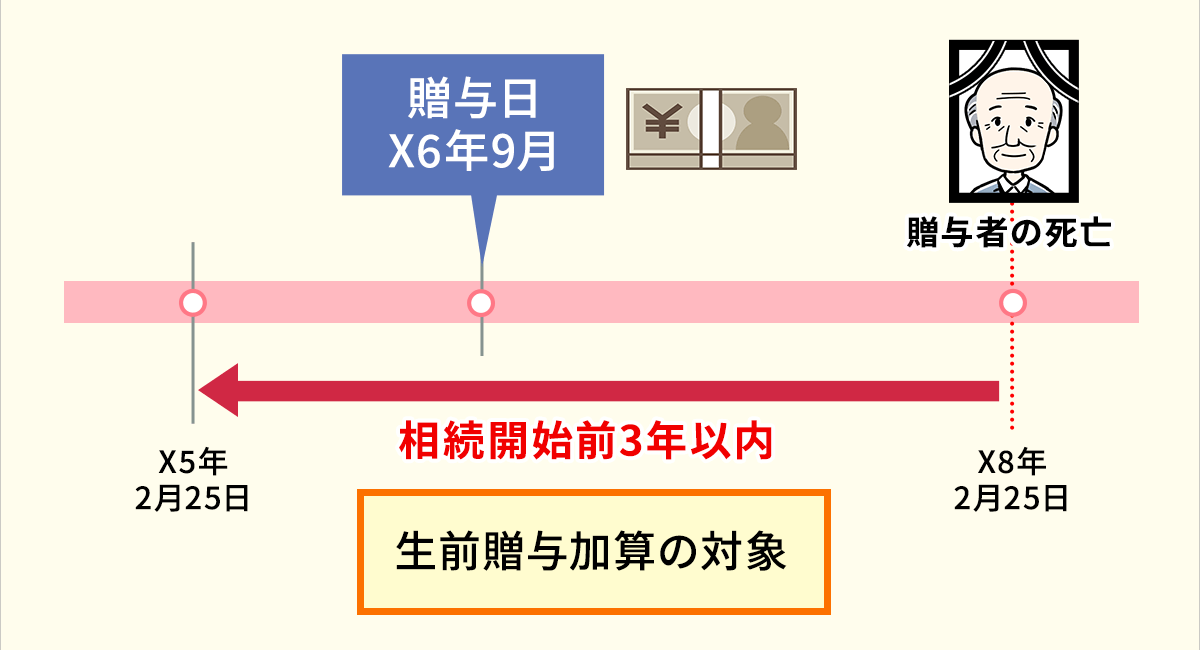

生前贈与を行った3~7年後に贈与者が死亡した場合、受贈者は相続税の申告が必要な場合があるので注意しなければなりません。

また、相続時精算課税制度を利用して贈与を行った場合、贈与者が死亡したときに贈与財産を相続財産と合算して相続税を計算する必要があります。

贈与者が死亡したときに相続税の申告が必要なケースについて、詳しく見ていきましょう。

6-1 相続人・受遺者に相続発生3~7年以内に贈与を行っていたケース

贈与者が亡くなる3~7年以内に行われた生前贈与のうち、相続人や受遺者によって行われた贈与は、生前贈与加算として贈与財産を相続税の計算対象に含めなければなりません。

例えば、贈与者が長男に対して暦年贈与で毎年110万円ずつ贈与していた場合、死亡日から3~7年以内に行われた贈与は生前贈与加算の対象です。

なお、税制改正により2024年1月1日以降に行われた贈与は、生前贈与加算の期間が3年から7年に延長されたのでご注意ください。

したがって、過去に贈与税の申告をしていたケースでも、贈与財産を遺産に含め相続税の計算をする必要があります。

なお、過去に贈与税を払っていた場合、相続税の申告時に「贈与税額控除」を適用可能です。

6-2 相続時精算課税制度を利用して生前贈与を行っていたケース

相続時精算課税制度を利用して生前贈与を行っていた場合、贈与者が死亡したときに過去の贈与財産を相続財産に合算して相続税の計算をしなければなりません。

したがって、相続時精算課税制度を利用していた場合、相続人でない人物や遺産を一切受け取っていない人物も相続税の申告が必要な可能性があります。

なお、2024年からは相続時精算課税制度に年間110万円の基礎控除が追加されました。

基礎控除の範囲内で行われた贈与は、贈与者死亡時に相続税の課税対象に含める必要もない点を理解しておきましょう。

相続時精算課税制度に基礎控除が追加されたことで、制度利用時の贈与税および相続税の計算が複雑になると予想されます。

自分で相続税や贈与税を計算をすることが難しい場合は、生前贈与や相続に詳しい税理士に相談することをご検討ください。

7章 生前贈与の税金を申告しない場合のペナルティ

贈与税を支払いたくないからといって申告を怠っていると、下記のペナルティが課せられます。

| 種類 | 特徴 |

| 無申告加算税 | 期限内に贈与税の申告をしなかったときにかかる |

| 延滞税 | 期限内に贈与税を納めなかったときにかかる |

| 過少申告加算税 | 本来納めるべき税額より少ない金額で申告したときにかかる |

| 重加算税 | 贈与税を免れようとして意図的に深刻をしなかった場合にかかる |

これらのペナルティは、本来納めるべき贈与税額の5~40%ほどにもなる場合があります。

贈与税の負担がより重くなってしまうので、生前贈与で税金がかかるときには必ず期限内申告と納税をしましょう。

8章 生前贈与にかかる税金の申告は訂正できる

期限内に贈与税の申告を完了したものの慣れない手続きのせいで、申告内容を間違えてしまうケースもゼロではありません。

贈与税の申告は可能ですが、ケースによっては本記事の6章で解説したペナルティが課せられる恐れがあります。

贈与税の申告額が実際よりも少なかったケース、多かったケースそれぞれの訂正方法や取り扱いについて解説します。

8-1 贈与税の申告額が実際よりも少なかったケース

申告した贈与税の税額が実際にかかる贈与税額よりも少なかった場合には、提出済みの申告書を修正しなければなりません。

修正後は、税務署に再度提出して申告を行います。

贈与税の申告期限内に再提出が完了すれば、ペナルティは課せられません。

一方で、申告期限を過ぎてから修正申告した場合には延滞税が発生します。

さらに、実際の税額よりも少なく申告した場合には、税務調査が入る可能性があることも覚えておきましょう。

税務調査が入って過少に申告していたことが判明すると、延滞税だけでなく過少申告加算税が課せられます。

ただし、税務調査が入る前に自分から修正した場合には、過少申告加算税は課せられません。

8-2 贈与税の申告額が実際よりも多かったケース

申告した税額が、実際にかかる贈与税額よりも多かった場合には「更正の請求」を行えます。

更正の請求手続きをすることにより、払いすぎてしまった税金を還付してもらえる可能性があります。

しかし、手続きをしても必ず税金が還付されるわけではない点に注意が必要です。

更正の請求後は、税務署が綿密に調査をし適切な手続きであると判断された場合のみ、税金が還付されます。

また、更正の請求手続きは贈与税申告書の法定申告期限から6年以内に行わなければなりません。

更正の請求手続きの概要は、下記の通りです。

| 手続きできる人 | 贈与税を多く申告してしまった人 |

| 手続き先 | 贈与を受けた人の住所を管轄している税務署 |

| 手続き期限 | 贈与税申告書の法定申告期限から6年以内 |

| 必要書類 |

|

書類をそろえるのにも時間がかかる場合があるため、申告書の間違いに気づいたらできるだけ早く手続きをしましょう。

まとめ

1年間で一定額を超える生前贈与を受けた場合には、贈与税がかかります。

贈与税がかかる場合には、贈与を受けた翌年の2月1日から3月15日までに贈与税の申告書を提出し納税しなければなりません。

贈与税の控除や特例を利用する場合には、必要書類の数も多くなるので早めに必要書類の準備をしておきましょう。

贈与税の申告手続きは自分でも行えますが、税理士への依頼も可能です。

また、不動産の生前贈与をするときには贈与者から受贈者への名義変更手続きも必要です。

司法書士であれば贈与契約書の作成ら法務局での名義変更手続きまで代行できます。

グリーン司法書士法人では、生前贈与に関する相談をお受けしています。

初回相談は無料、かつオンラインでの相談も可能ですので、まずはお気軽にお問い合わせください。

よくあるご質問

親から100万円もらうと贈与税がかかる?

親から子に贈与をしたとしても、年間110万円までであれば贈与税の申告や納税は必要ありません。

贈与税には、年間110万円の基礎控除が用意されているからです。

▶親から100万円もらったときの贈与税について詳しくはコチラ

現金手渡しでも贈与があったとばれる?

不動産や預貯金の生前贈与ほどではないですが、現金手渡しの生前贈与も税務署に気付かれる可能性は十分にあります。

具体的には、①贈与者が預貯金を引き出したときと②受贈者が贈与された現金を入金、使用したときに税務署が生前贈与を疑う可能性があります。

▶現金手渡しの贈与について詳しくはコチラ

不動産を贈与すると登録免許税はどれくらいかかりますか?

不動産を生前贈与した場合は「固定資産税評価額×2%」の登録免許税がかかります。 加えて、生前贈与の場合は、不動産取得税も別途かかるのでご注意ください。