住宅資金の贈与を考えているのならば、どれくらいの税金がかかるのかも気になるところではないでしょうか。

住宅資金贈与でかかる税金額は贈与するタイミング(時期)によって変わるため、あらかじめベストなタイミングを知っておきたいものです。

この記事では、住宅資金贈与における税金や申告方法、注意点についてご紹介します。

基本的な知識を身につけて、資金を上手に活用できるように贈与しましょう。

1章 住宅資金贈与とは?

まずは、住宅資金贈与についての基礎知識をおさらいしましょう。

1-1 住宅資金贈与の概要

住宅資金贈与とは、直系尊属から直系卑属へ住宅を新築したり増改築したりするための資金を贈与することです。

直系尊属とは父母や祖父母、直系卑属とは子供や孫を指します。

新築や増改築だけでなく、中古住宅を購入するための資金を贈与する際も、住宅資金贈与となります。

1-2 住宅資金贈与で発生する贈与税の計算方法

住宅資金贈与では、贈与額に応じて贈与税が発生します。

1月1日から12月31日までの1年間の贈与総額から、基礎控除や特例における非課税額を引き、残った金額に対して課税される仕組みです。

特例を活用することにより、贈与税は節約することができるのです。

生前贈与では暦年贈与課税が一般的となるため、基礎控除は年間で110万円が基本となっています。

つまり、贈与税は下記の式で求められることになります。

贈与税額 = 課税価格(贈与財産-110万円-特例の非課税額) × 贈与税率 - 控除額

なお、暦年贈与について詳しく知りたい方はこちら

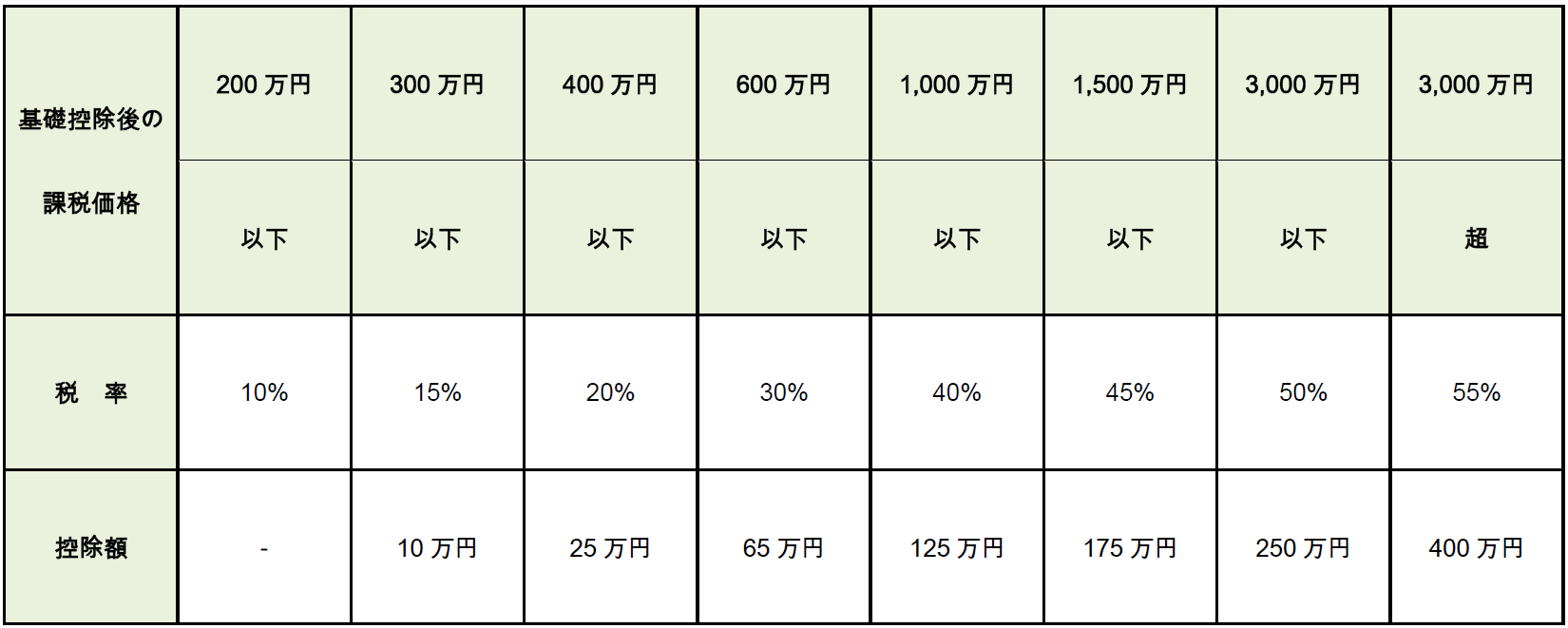

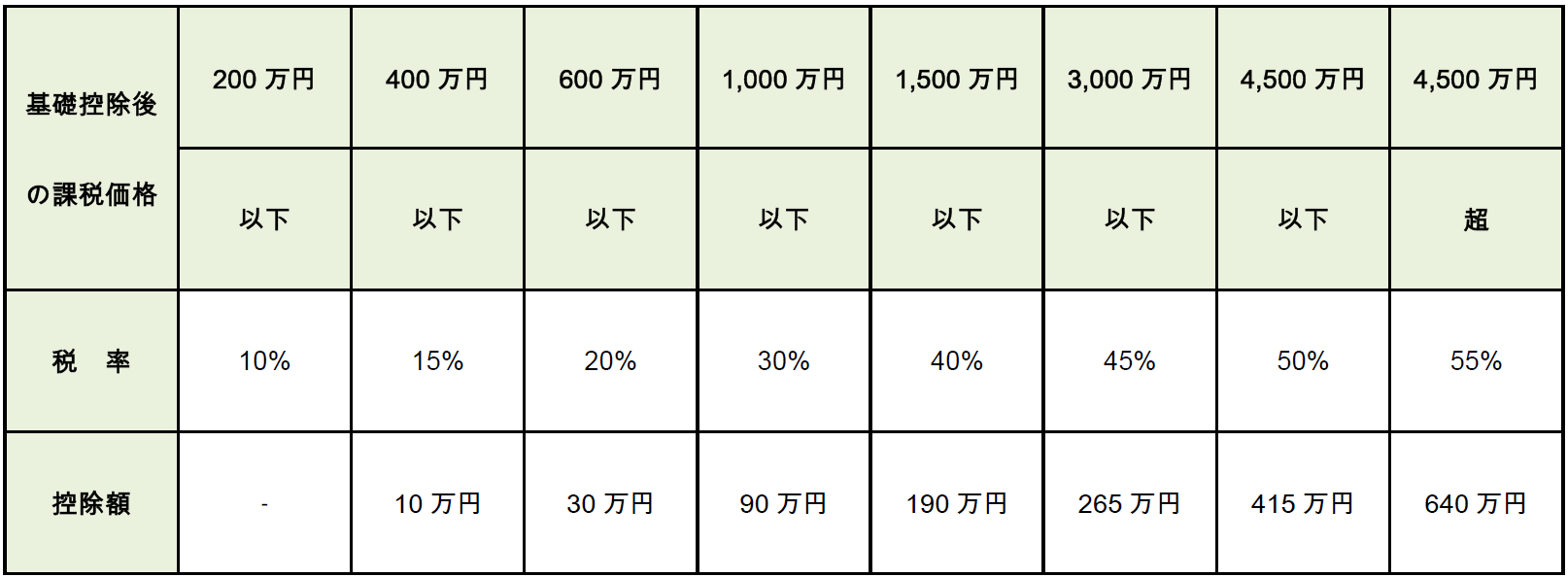

税率や控除額については、下記の速算表を使って算出しましょう。

贈与を受けた年の1月1日時点において18歳以上の子供や孫が、父母や祖父母から贈与を受ける場合は「特例贈与財産用」の速算表を使用します。

(注)「18歳」とあるのは、令和4年3月31日以前の贈与については「20歳」となります。

それ以外のケースでは、「一般贈与財産用」を使用してください。

【一般贈与財産用】

【特例贈与財産用】

贈与税の計算方法について詳しく知りたい方はこちらをご覧ください。

1-3 土地だけを購入するために資金贈与する場合の贈与税

住宅ではなく、土地だけを購入するための資金贈与であっても、贈与税はかかります。

贈与税は住宅資金にだけかかるわけではなく、「贈与」に際して発生するものだからです。

そのため、贈与税の計算方法も先にご紹介した通りとなっています。

また土地だけでの購入であっても、住宅資金贈与の一環として判断されます。

2章 住宅資金贈与の特例を活用しよう!

住宅資金贈与では、特例が設定されています。

これを活用すれば一定額までが非課税となり贈与税の負担を軽減できる可能性があるので、知っておいて損はありません。

ただし条件を満たしていなければ特例を受けることができないため、事前に条件を知っておくことが大切です。

住宅資金贈与については、こちらの記事も併せてご覧ください。

2-1 住宅資金贈与の特例の概要

住宅資金贈与の特例は、直系尊属である父母や祖父母などから直系卑属となる子供や孫に対して、住宅を購入したり新築したり増改築したりするための資金を贈与した際に受けられる制度です。

この特例を活用すると一定の額までが非課税となるため、贈与税を抑えることができます。

特例を適用するためには、贈与を受ける人が一定の条件を満たしていなければなりません。

また、「住宅用の家屋の新築、取得または増改築等」の条件に当てはまっていた場合にのみ適用されます。

そのため、既存の住宅ローンを返済するための資金援助については特例の対象外です。

2-2 住宅資金贈与の特例を受けるための条件

住宅資金贈与の特例を受けるためには、下記8つの条件をすべて満たしていなければなりません。

- 贈与を受ける時点で、贈与を受けた人が直系卑属であること

- 贈与を受ける人が、贈与を受けた年の1月1日時点で18歳以上であること

- 贈与を受ける人の所得が、贈与を受けた年において年間合計2,000万円以下であること

- 平成21~令和3年分までの贈与税の申告において、「住宅取得等資金の非課税」の適用を受けていないこと

- 取得しようとしている家屋が、贈与を受ける人の配偶者や親族などの関係者からの取得ではないこと ※新築や増改築の場合は、関係者との請負契約等ではないこと

- 贈与を受ける場合、贈与を受けた翌年の3月15日までに住宅取得等資金の全額を住宅用の家屋の新築等に充てること

- 贈与を受ける人が、贈与を受ける時点で日本国内に住所があること

- 贈与を受ける翌年の3月15日までに、その家屋に居住すること。またはその家屋に居住することが確実であること

(注)「18歳」とあるのは、令和4年3月31日以前の贈与については「20歳」となります。

2-3 住宅資金贈与の特例の対象となる「住宅用の家屋の新築、取得または増改築等」の条件

住宅資金贈与の特例の対象となるのは、日本国内の住宅用家屋です。

ただし、日本国内の住宅用家屋であっても「住宅用の家屋の新築、取得または増改築等」として認められるには、下記の条件を満たしていなければなりません。

2-3-1 新築または取得の場合の条件

「新築または取得」の場合の条件は、下記の通りです。

- 新築または取得する住宅用家屋の登記簿上の床面積が50平方メートル以上240平方メートル以下で、かつ、その家屋の床面積の半分以上に相当する部分が贈与を受ける人の居住用となること

- 「建築後に使用されたことのない住宅用の家屋」「建築後に使用されたことのある家屋で、その取得日以前20年以内に建築されたもの」「建築後に使用されたことのある家屋で、地震に対する安全性に係る基準に適合するものであり、その旨が一定の書類によって証明されるもの」のいずれかに当てはまること

2-3-2 増改築等の場合の条件

「増改築等」の場合の条件は、下記の通りです。

- 増改築後の住宅用家屋の登記簿上の床面積が50平方メートル以上240平方メートル以下で、かつ、その家屋の床面積の半分以上に相当する部分が贈与を受けた人の居住用となること

- 自分が所有していて居住している家屋に対する増改築工事で、「確認済証の写し」「検査済証の写し」または「増改築等工事証明書」などの書類によって証明されたものであること

- 増改築の工事費用が100万円以上であること。また増改築の工事費用の半分以上が贈与を受けた人の居住用部分の工事であること

- 増改築の工事費用が100万円以上であること。また増改築の工事費用の半分以上が贈与を受けた人の居住用部分の工事であること

2-4 住宅資金贈与の特例の対象となる「中古住宅」の条件

中古住宅の場合も、新築や増改築等の場合と同様に日本国内にある住宅用家屋が対象です。

ただし特例の対象となるためには条件が異なる部分があるので、ここで確認しておきましょう。

- 登記簿における床面積が50平方メートル以上240平方メートル以下であること

- 登記簿における床面積の半分以上に相当する部分が、贈与を受けた人の居住用となること

- 耐火建築物以外である場合は20年以内、耐火建築物である場合は25年以内に建築された家屋であること(もしくは、新耐震基準に適合していることが、一定の書類の提出によって証明された家屋であること)

2-5 非課税額は最大1,000万円

住宅資金贈与の特例を利用したときの非課税枠は徐々に減少されており、令和8年12月31日までの非課税枠は下記の通りです。

| 住宅の種類 | 非課税枠の上限 |

| 省エネ等住宅 | 1,000万円 |

| それ以外の住宅 | 500万円 |

省エネ等住宅に該当するには、下記のいずれかの条件を満たす必要があります。

- 断熱等性能等級4以上または一次エネルギー消費量等級4以上であること

- 耐震等級(構造躯体の倒壊等防止)2以上または免震建築物であること

- 高齢者等配慮対策等級(専用部分)3以上であること

自分が購入、リフォーム予定の住宅が省エネ等住宅に該当しているかわからない場合は、不動産会社やハウスメーカー、リフォーム会社に問い合わせてみましょう。

2-6 相続時精算課税制度を利用する場合の非課税額

贈与税の課税方法には、暦年贈与課税のほかに「相続時精算課税」を選ぶこともできます。

相続時精算課税は、生前贈与の際に2,500万円の特別控除が受けられることが特徴です。

これを住宅資金贈与の特例と併用すれば、最大で5,500万円までが非課税となります。

110万円の基礎控除は暦年贈与課税で適用されるため、相続時精算課税では適用されません。

ただし、相続時精算課税を選ぶと相続時に合算して相続税が課せられる場合があることも覚えておきましょう。

また住宅資金贈与以外であっても、同じ贈与者からの贈与では暦年贈与課税を選択できなくなります。

相続時精算課税制度について詳しく知りたい方はこちらをご覧ください。

これまで相続時精算課税制度を利用すると、毎年の贈与税の基礎控除額110万円は利用できませんでした。

しかし、2024年1月1日以降は相続時精算課税制度を選択した人にも毎年110万円の基礎控除額が与えられます。

相続時精算課税制度に基礎控除額が導入されたことにより、下記のメリットがあります。

- 毎年110万円以下の贈与であれば贈与税の申告および納税は不要

- 毎年110万円以下の贈与であれば贈与財産を相続税の加算対象に含めなくて良い

贈与者の年齢によっては毎年の基礎控除額を利用して贈与すれば、贈与税および相続税を大幅に節税できるでしょう。

制度改正により相続時精算課税制度を利用すべきかお悩みの人は、相続に精通した税理士に相談するのがおすすめです。

3章 住宅資金贈与でも贈与税の申告は必要

住宅資金贈与をする際には、贈与税の申告が必要となります。

その必要性や申告方法について、ご紹介しましょう。

3-1 住宅資金贈与における申告の必要性

住宅資金贈与においては、特例を利用する場合が多いのではないでしょうか。

特例を利用して、贈与税額がゼロとなるケースもあるでしょう。

そういった非課税額範囲内の贈与であっても、申告は必要です。

申告をしていないと、特例を適用できずに後々贈与税が発生してしまう可能性があります。

税務署による調査により、申告漏れが露呈するケースは多いようなので、忘れずに申告しましょう。

住宅資金贈与の申告は、贈与を受けた翌年の2月1日から3月15日までの期間で行います。

この期限内に申告をしないと、特例が適用できなくなってしまうので十分に注意しましょう。

申告する際は、必要な書類をそろえて納税地の所轄税務署へ提出します。

3-3 住宅資金贈与の申告で必要な書類

住宅資金贈与の申告では、下記の書類が必要です。

- 贈与税の申告書

- 戸籍謄本

- 確定申告書や源泉徴収票

- 新築や取得の契約書の写し

- 個人番号カードなどの本人確認書類

期限内に申告できるよう、できるだけ早く書類をそろえておきましょう。

4章 住宅資金贈与での注意点

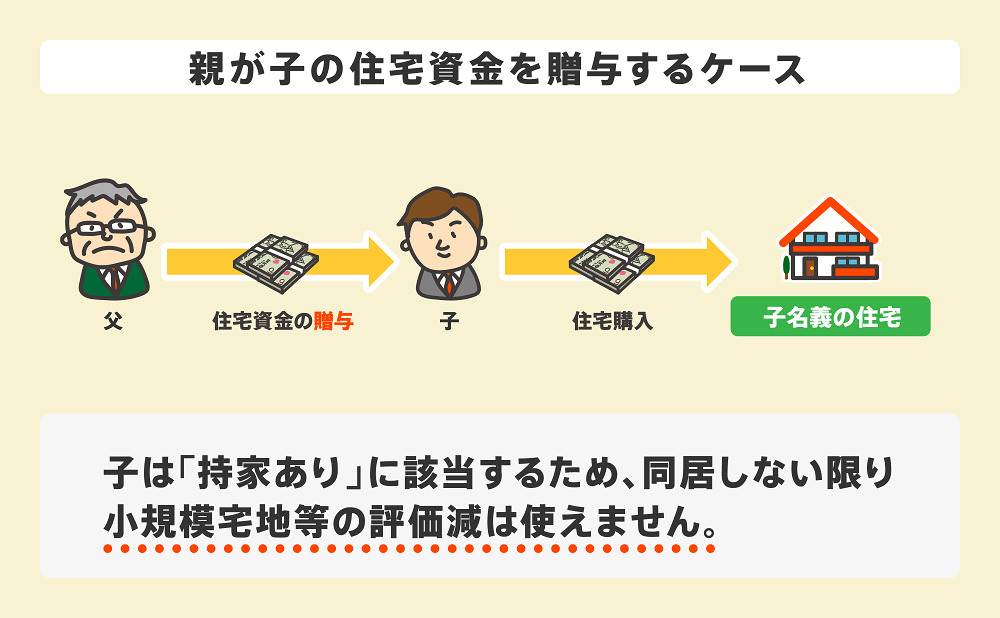

住宅資金贈与を受けてマイホームを購入した場合、相続税の軽減にメリットの大きい「小規模宅地等の特例」が受けられなくなることに注意しなければなりません。

「小規模宅地等の特例」は、亡くなった人が居住していた土地が一定の条件を満たしていた場合に適用される制度です。

小規模宅地等の特例を適用することにより、相続税の対象となる土地の評価額が最大80%も減額されます。

しかし、住宅資金贈与を受けてしまうと小規模宅地等の特例が適用されなくなるため、相続税を支払うタイミングで税金の負担が増える可能性があります。

これは、住宅資金贈与の特例を利用していた場合でも利用していなかった場合でも同様です。

どちらがよりメリットが大きいかを検証してから、住宅資金贈与を受けるかどうかを決めましょう。

小規模宅地の特例についてはこちらで詳しく解説しています。

まとめ

住宅資金贈与では、特例を適用することにより非課税額を大幅に増やすことができます。

特例を適用させるためには条件があるため、条件を満たせるかどうかを事前にしっかりとチェックしておくといいでしょう。

住宅や不動産に関する相談は、専門家であるグリーン司法書士法人グループにおまかせください。

住宅資金贈与についても適切なアドバイスをいたしますので、ぜひお気軽にお問い合わせください。