- 生命保険で相続対策するメリット

- 相続対策に適した生命保険の特徴

- 相続対策で生命保険を活用するときの注意点

生命保険に加入しておくことで遺族の相続税負担を軽減できる可能性があります。

相続人が生命保険金を受け取った場合は「500万円×法定相続人の数」の非課税枠を適用できるからです。

また、生命保険金は受取人固有の財産として扱われるため遺産分割を行う必要がない点や相続発生して比較的すぐ保険金を受け取れる点もメリットといえるでしょう。

一方で、加入する生命保険の種類によっては相続税対策の効果が薄れる場合もあるのでご注意ください。

本記事では、生命保険で相続税対策するメリットや加入すべき保険の種類、注意点を解説していきます。

相続税対策については、下記の記事でも詳しく解説しているのでお読みください。

1章 生命保険で相続対策する5つのメリット

相続人が生命保険金を受け取った場合は「500万円×法定相続人」の非課税枠を適用できます。

他にも、生命保険金は相続が発生してから比較的すぐ受け取れるため、遺族の当面の生活費や相続税の納税資金にも活用できるメリットがあります。

生命保険で相続対策するメリットは、主に下記の通りです。

- 非課税枠を適用し相続税を節税できる

- 遺産分割をしやすくなる

- 相続放棄をしても生命保険金を受け取れる

- 生命保険金を相続税の納税資金に充てられる

- 生命保険金を代償金に充てられる

それぞれ詳しく見ていきましょう。

1-1 非課税枠を適用し相続税を節税できる

相続人が生命保険金を受け取った場合は「500万円×法定相続人の数」の非課税枠を適用可能です。

したがって、預貯金で遺産を保有しておくよりも、生命保険に加入しておいた方が相続税の負担を軽減できる可能性があります。

なお、非課税枠を適用できるのは「相続人のみ」なので、内縁の妻や夫、養子縁組していない嫁や婿を生命保険金の受取人にした場合は非課税枠を適用できないのでご注意ください。

1-2 遺産分割をしやすくなる

生命保険を活用すれば遺産分割がスムーズになり、相続トラブルが起きにくくなります。

生命保険金は相続財産ではなく、受取人固有の財産として扱われるからです。

したがって、生命保険金については遺産分割の対象とならず、相続人同士で分け合う必要はありません。

子供たちの仲が悪く兄弟姉妹で遺産分割について話し合った場合、トラブルが起きると予想されるのであればそれぞれを受取人とした生命保険に加入しておくのも良いでしょう。

加えて、生命保険金は原則として遺留分の計算対象に含まれません。

遺留分とは亡くなった人の配偶者や子供、両親などに認められている遺産を最低限度受け取れる権利です。

例えば、遺言によって遺産を多く受け取る人物を生命保険の受取人に指定しておけば、遺留分侵害額請求をされても生命保険金を支払いに充てられます。

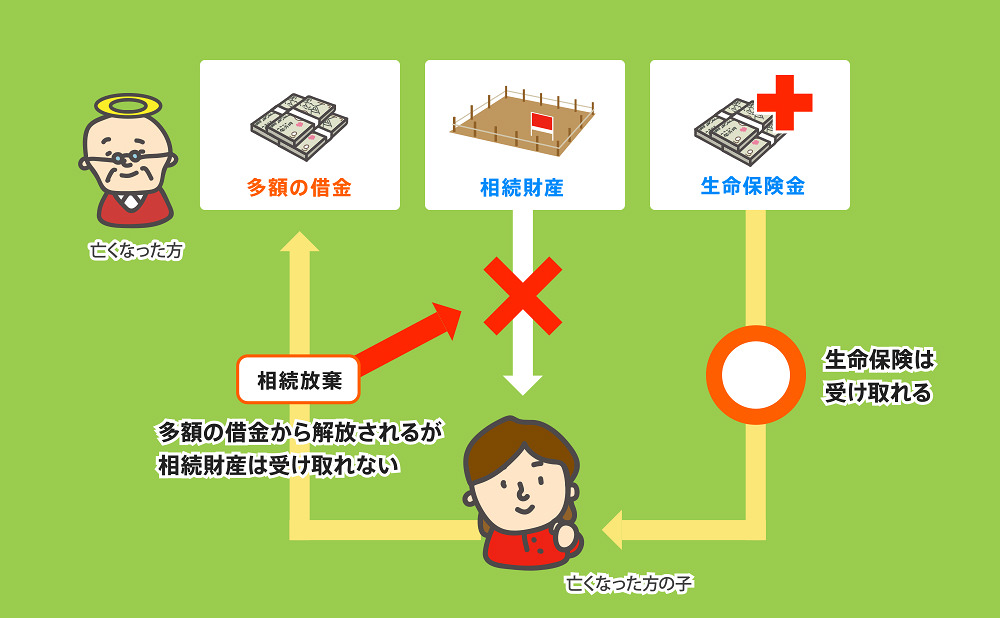

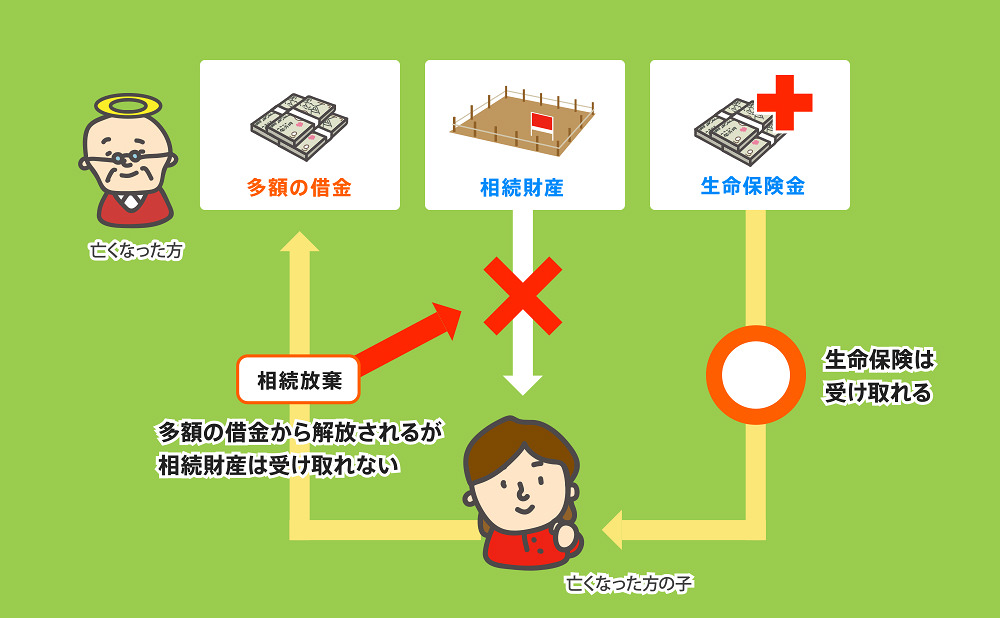

1-3 相続放棄をしても生命保険金を受け取れる

生命保険金は受取人固有の財産として扱われるため、相続放棄をしても受け取り可能です。

相続放棄とは、プラスの財産もマイナスの財産も一切受け取らなくする手続きです。

生前のうちに生命保険に加入しておけば、借金が原因で相続放棄した遺族にも生活費を遺せます。

ただし、相続放棄後も生命保険金を受け取れるのは「長男」や「配偶者」などのように受取人が指定されているケースのみです。

1-4 生命保険金を相続税の納税資金に充てられる

生命保険金は、相続税の納税資金としても役立ちます。

相続税の納付期限は相続開始から10ヶ月以内と決められており、現金一括納付が原則です。

相続財産が不動産や自社株など現金化しにくい資産に偏っている場合は、相続税の納税資金を用意することが難しいケースもあるでしょう。

相続人を受取人とした生命保険に加入しておけば、相続人が納税資金を自分で用意する必要はなくなり、不動産や自社株などを現金化する必要もなくなります。

1-5 生命保険金を代償金に充てられる

生命保険金は相続税の納税資金としてだけでなく、代償分割時の代償金にも充てられます。

代償分割とは、遺産を多く受け取った相続人が他の相続人に対して代償金を支払う遺産分割方法です。

代償分割は、不動産や株式など公平な遺産分割を行うのが難しい遺産があるときに用いられることが多いです。

例えば、不動産を受け継ぐ相続人を受取人とした生命保険に加入しておけば、相続発生後に生命保険金を代償金として活用できます。

結果として、相続人は自分で代償金を用意する必要がなくなります。

2章 相続対策に適した生命保険の特徴

先ほど活用したように、生命保険の非課税枠を活用すれば生命保険金にかかる相続税を節税できます。

他にも、生命保険の受取人を指定しておけば自分が希望する人物に遺産を遺せるため、相続トラブルの回避や代償金、納税資金の確保にも役立ちます。

ただし、生命保険の税金についての取り扱いや保険契約は複雑なので、加入する生命保険によっては思っていたような相続対策の効果が得られない恐れもあるのでご注意ください。

相続対策を行うのに適した生命保険の特徴や種類は、下記の通りです。

- 一時払い終身保険

- 保険料贈与プラン

- 団信(団体信用生命保険)

それぞれ詳しく見ていきましょう。

2-1 一時払い終身保険

相続税対策に最もおすすめできる生命保険は「一時払い終身保険」です。

終身保険とは保障が一生涯続くものであり、一時払いとは保険料を一括で支払うことです。

終身保険には満期日がないため、いつ発生するか予想しにくい相続に備えるのにも適しています。

また、満期保険金はないものの解約時には解約返戻金を受け取れるので相続対策だけでなく老後資金の準備にも適しているといえるでしょう。

一方で、満期が設定されている定期保険や養老保険は加入期間が決まっているため、相続対策を行うには不向きです。

2-2 保険料贈与プラン

相続税の負担を軽減するために生命保険に加入するのであれば、保険料贈与プランの活用も検討しましょう。

保険料贈与プランとは、保険料にあたるお金を子供や孫に贈与して、子供や孫を契約者、受取人とした生命保険に加入する方法です。

保険料贈与プランを活用した場合、生命保険金は相続税ではなく所得税と住民税がかかります。

また、一時所得して扱われるため「(生命保険金-支払い保険料-50万円)×2分の1」の計算式で所得を計算します。

そのため、生命保険に相続税がかかるケースよりも税負担を抑えられることも多いです。

保険料贈与プランは節税効果が大きくなる可能性がありますが、贈与された保険料支払い用の資金は贈与税の課税対象となるのでご注意ください。

2-3 団信(団体信用生命保険)

住宅を購入、建築した際には、団信(団体信用生命保険)にも加入しておきましょう。

団信(団体信用生命保険)とは、住宅ローンの債務者が死亡または高度障害になったときに、残りのローンが保険金で完済になる生命保険の一種です。

亡くなった人が所有していた不動産および住宅ローンについては、原則として相続の対象となります。

団信に加入しておけば、自分が亡くなったとしてもローンの負担を残さず住宅だけを相続人に残せます。

民間の金融機関で住宅ローンを組む場合、通常であれば団信は強制加入ですが、フラット35では団信は任意加入となっています。

とはいえ、健康状態により団信に加入できない場合を除き、団信には加入しておきましょう。

3章 相続対策で生命保険を活用するときの注意点

相続対策として生命保険に加入する場合、生命保険金に対しても相続税がかかると理解しておきましょう。

また、相続税の非課税枠を利用できるのは相続人であるのでご注意ください。

相続対策で生命保険を活用する場合は、下記の点に注意しましょう。

- 生命保険金にも相続税がかかる場合がある

- 生命保険金の非課税枠を活用できるのは相続人のみである

- 孫を生命保険金の受取人とした場合は相続税が2割加算になる

それぞれ詳しく見ていきましょう。

3-1 生命保険金にも相続税がかかる場合がある

生命保険金は相続財産に含まれないものの相続税の課税対象になるので、注意しなければなりません。

生命保険金を相続税の申告から外してしまうと、申告漏れや無申告になってしまう恐れがあります。

生命保険金は受取人固有の財産ではあるものの、故人の死亡によって発生するお金として扱われるからです。

なお、生命保険金のように相続財産ではないものの相続税がかかる財産は「みなし相続財産」と呼ばれます。

相続人が生命保険金を受け取った場合は「500万円×法定相続人の数」の非課税枠を適用可能です。

非課税枠よりも受け取った生命保険金の金額が低い場合は、生命保険金に対して相続税はかかりません。

3-2 生命保険金の非課税枠を活用できるのは相続人のみである

生命保険を受取時に相続税の非課税枠を適用できるのは、相続人が生命保険金を受け取った場合のみなのでご注意ください。

相続人に含まれない下記の人物が生命保険金を受け取っても、相続税の非課税枠は適用されません。

- 相続放棄した人

- 養子縁組していない孫

- 養子縁組していない嫁や婿(子供の配偶者)

- 内縁の妻や夫

上記の人物が生命保険金を受け取ると、相続税の負担が重くなる恐れもあります。

3-3 孫を生命保険金の受取人とした場合は相続税が2割加算になる

孫を生命保険金の受取人としていた場合、孫にかかる相続税は2割加算となるのでご注意ください。

亡くなった人の配偶者および子供や両親など1親等以外の親族が遺産を受け取った場合、相続税が2割加算になると決められているからです。

ただし、本来相続人である子供が相続発生時にすでに死亡しており、孫が代襲相続人になった場合は相続税の2割加算は適用されません。

まとめ

相続人が生命保険を受け取った場合、非課税枠を適用できるので相続税の節税につながる可能性があります。

遺産を預貯金で遺そうと考えていた人は、一部を生命保険に組み替えるだけで相続税対策出来る可能性があるのでシミュレーションしてみるのも良いでしょう。

また、生命保険金は受取人固有の財産として扱われるため、相続トラブルを避けたい場合や相続税の納税資金、代償分割の代償金を用意しないケースにもおすすめです。

生命保険には様々な種類があるため、相続税対策や相続トラブル回避など目的に合わせた生命保険に加入することが大切です。

どの生命保険に加入すれば良いかわからない場合やどのような方法で相続対策すべきか迷ったら、相続に詳しい司法書士や弁護士に相談してみるのも良いでしょう。

グリーン司法書士法人では、相続対策についての相談をお受けしています。

初回相談は無料、かつオンラインでの相談も可能ですので、まずはお気軽にお問い合わせください。