「家族や親族に現金手渡しで生前贈与すれば、税務署に気付かれないだろう」と考える人もいるのではないでしょうか。

結論から言うと、現金手渡しによる生前贈与であっても税務署が気付く可能性はあります。

気付かれなかったとしても、相続発生時に現金手渡しでの生前贈与を税務署に否認され贈与財産が相続税の課税対象になる恐れもあります。

そのため、現金手渡しによる生前贈与は避ける方が無難ですし、行うのであれば贈与契約書などを作成することが重要です。

本記事では、現金手渡しによる生前贈与時にかかる税金や現金手渡しでの贈与を避けるべき理由を解説します。

生前贈与については、下記の記事で詳しく紹介しているのでご参考にしてください。

目次

1章 現金手渡しでの生前贈与で贈与税がかかるケース

現金手渡しで生前贈与をしても、通常の生前贈与と同様に贈与税がかかります。

ただし、贈与税がかかるのはその年の1月1日から12月31日までに受けた贈与が110万円を超える場合のみです。

贈与税には年間110万円の基礎控除額が用意されており、基礎控除内の贈与を受けた場合は贈与税の申告も納税も必要ありません。

「現金手渡しだから生前贈与を受けても、贈与税の申告は必要ないだろう」と思っていると、税務署から指摘を受け追徴課税などのペナルティがかかる恐れがあります。

また、現金手渡しによる生前贈与は税務署に贈与の事実を否認される恐れがあるなど、リスクもあるので注意が必要です。

次の章では、現金手渡しでの生前贈与のリスクを詳しく解説します。

2章 現金手渡しで生前贈与をするリスク

本記事の1章で解説したように、現金手渡しであっても年間110万円を超える贈与を受けると贈与税がかかります。

そのため、現金手渡しでの贈与だからといって節税できるわけではありません。

さらに、現金手渡しでの生前贈与には下記のリスクがあります。

- 現金手渡しの生前贈与も税務署にバレる

- 贈与者と受贈者で認識の違いが生まれる恐れがある

- 生前贈与を認めてもらえず相続税がかかる恐れがある

それぞれ解説していきます。

2-1 現金手渡しの生前贈与も税務署にバレる

不動産や預貯金の生前贈与ほどではないですが、現金手渡しの生前贈与も税務署に気付かれる可能性は十分にあります。

現金手渡しでの生前贈与は、下記の流れで行うことが多いからです。

- 贈与者が預貯金を引き出して現金にする

- 現金を手渡しで贈与する

- 受贈者が預金口座に入金するもしくは現金を使用する

上記のうち、①贈与者が預貯金を引き出したときと②受贈者が贈与された現金を入金、使用したときに税務署が生前贈与を疑う可能性があります。

- 贈与者の口座から引き出された多額の現金はどこに使われたのか

- 受贈者が収入に見合わない貯金をしているがどこから手に入れたのか

- 受贈者が収入や資産状況に見合わない高額な買い物をしたが資金はどこから手に入れたのか

税務署が使途不明金を発見すると徹底的に調査をするので、最終的には現金手渡しで生前贈与をしたことがバレてしまう可能性が高いです。

2-2 贈与者と受贈者で認識の違いが生まれる恐れがある

現金手渡しで生前贈与をした場合、銀行振込のように記録が残るわけではありません。

そのため、現金手渡しでの生前贈与は贈与者と受贈者の間に認識の違いが生まれる可能性もあります。

- 受贈者が受け取っていないと主張する

- 贈与者が後から返すように要求してくる

上記のように、贈与者と受贈者でトラブルになるリスクもあります。

このようなトラブルが起きた場合、贈与者と受贈者の双方の合意がないと判断され、生前贈与が認められない場合もあるでしょう。

トラブルを避け確実に生前贈与を行うには、銀行振込での贈与か贈与契約書の作成がおすすめです。

2-3 生前贈与を認めてもらえず相続税がかかる恐れがある

現金手渡しによる生前贈与は、そもそも税務署に生前贈与だと認められない恐れがあります。

税務署が生前贈与の事実を認めなかった場合、贈与がなかったことにされ贈与財産を相続税の課税対象財産に含めなければならない恐れがあります。

贈与税の基礎控除枠110万円を利用して毎年贈与を繰り返す「暦年贈与」を利用して相続税対策をしようとした場合、現金手渡しでの生前贈与では意味がなく無駄に終わる可能性があるのでご注意ください。

暦年贈与で贈与税および相続税を節税したいのであれば、銀行振込による贈与か受領証、贈与契約書の作成がおすすめです。

3章 現金手渡しでの生前贈与が認められる条件

生前贈与の成立要件では贈与方法については決められておらず「贈与する人と受け取る人が双方合意していること」が条件となっています。

そのため現金手渡しでも生前贈与は可能ですが、生前贈与を認めてもらうには贈与者と受贈者の双方が合意したことを証拠として残しましょう。

具体的には贈与契約書を作り残しておくのがおすすめです。

贈与契約書の作成方法については、次の章で詳しく解説します。

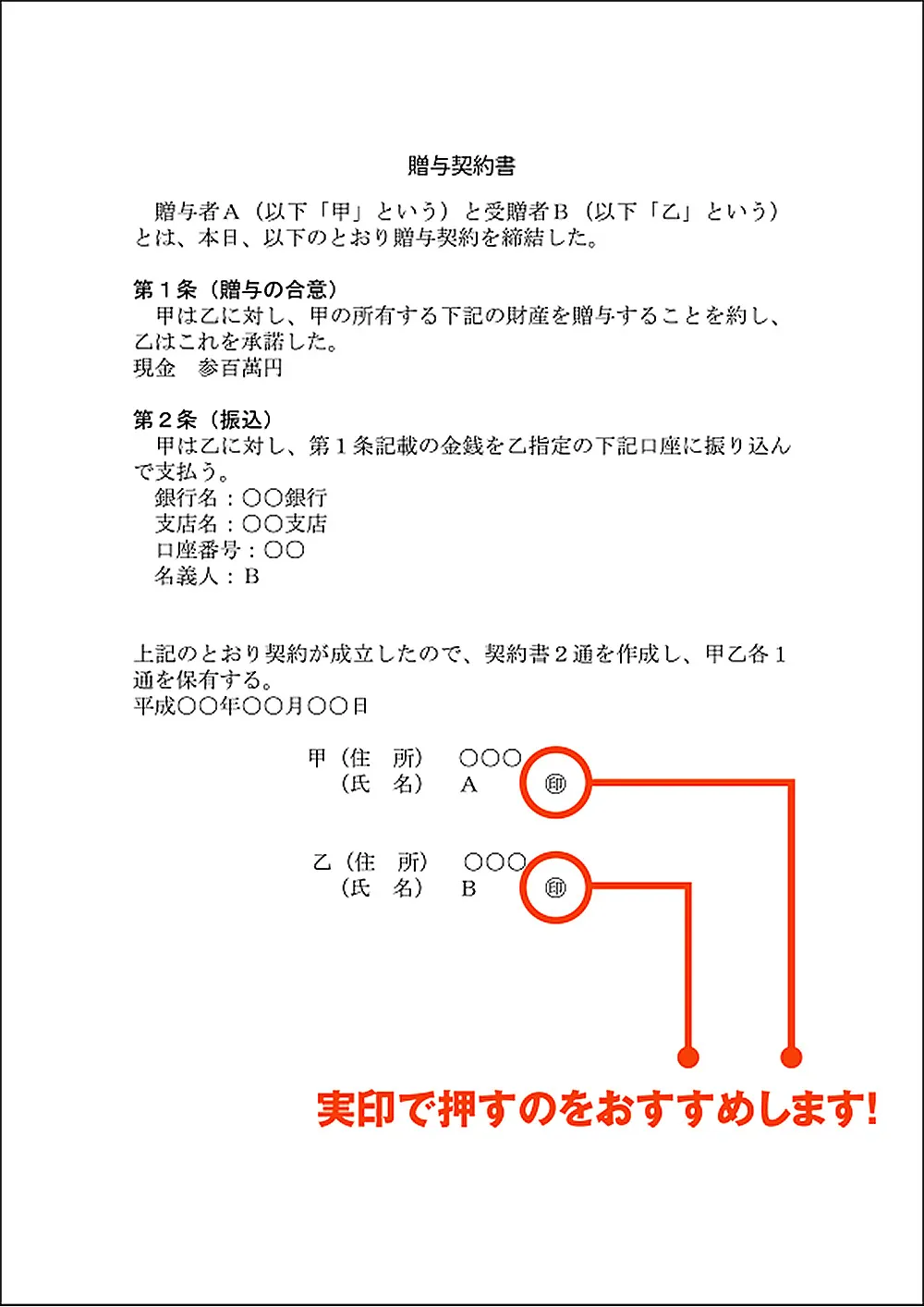

4章 現金手渡しで生前贈与する際の贈与契約書の書き方

本記事の3章で解説したように現金手渡しで生前贈与をするのであれば、贈与契約書を作成しましょう。

贈与契約書の見本は、下記の通りです。

贈与契約書の作成方法に決まりはありませんが、下記の内容を記載しておきましょう。

- 贈与する相手

- 贈与する日時

- 贈与するもの(現金や財産、土地など)

- 贈与する方法(手渡しや振込など)

- 贈与する条件

他に記載する内容があれば追加しても問題はありませんが、生前贈与が無効にならないように上記の情報は必ず記載しておきましょう。

贈与契約書自体はパソコンで作成しても良いですが、日付と署名は自筆で記入してください。

贈与契約書の証拠としての力を強めたいのであれば、下記もご検討ください。

- 司法書士などに贈与契約書の作成を依頼する

- 公証人役場で確定日付のハンコをもらう

現金で贈与をするときの贈与契約書のサンプルは、こちらからダウンロードも可能です。

5章 現金手渡しでの生前贈与をする際の注意点

現金手渡しで生前贈与する際には、贈与のたびに贈与契約書を作成するなどいくつか注意しなければならないことがあります。

具体的には、下記の3点に注意が必要です。

- 贈与契約書は都度作成する

- 名義預金と判断されないようにする

- 贈与者が亡くなる3~7年以内の贈与は相続税の課税対象になる

それぞれ詳しく解説していきます。

5-1 贈与契約書は都度作成する

1年間に生前贈与を受けた合計額が110万円以内で、贈与税の申告、納税義務がなかったとしても、贈与契約書は贈与のたびに作成しましょう。

贈与税には基礎控除が用意されており、基礎控除の範囲内で毎年繰り返し贈与を行えば贈与税や将来発生する相続税を節税できます。

しかし、毎年繰り返し行われる贈与は税務署に別々の贈与ではなく、毎年計画的に行われている「定期贈与」と判断される恐れがあります。

定期贈与とみなされると、1回でまとめて行われた贈与と同じ扱いになるので複数年にわたり生前贈与をした意味がありません。

定期贈与と判断されないようにするためにも、生前贈与のたびに贈与契約書を作成しましょう。

複数年分の贈与をひとつの贈与契約書にまとめてしまうと、定期贈与と判断されやすいのでご注意ください。

また、定期贈与とみなされないようにするには、毎年同じ時期や金額の贈与を行わないことも大切です。

5-2 名義預金での贈与に注意

現金手渡しでの生前贈与を避けようと預貯金で贈与する場合、名義預金にならないように注意が必要です。

名義預金とは、口座の名義人と管理者が一致していない状態の口座です。

名義預金は口座名義人の資産ではなく、実際の管理者の資産であると判断されてしまいます。

そのため、預貯金を贈与していたとしても名義預金と判断されると、生前贈与が認められず口座管理者が亡くなったときに相続税の課税対象財産に含めなければなりません。

税務署に名義預金とみなされないようにするには、下記の対策をしておきましょう。

- 口座入金時に贈与契約書を作成しておく

- 受贈者が通帳や印鑑を保管する

- 贈与された預金を受贈者が少しでも使っておく

5-3 贈与者が亡くなる3~7年以内の贈与は相続税の課税対象になる

贈与契約書を作成し現金手渡しで生前贈与したとしても、贈与者が亡くなる前の3~7年以内に行われた贈与は相続税の課税対象財産に含まれます。

これは生前贈与加算と呼ばれ、贈与者が亡くなる直前に生前贈与を行い相続税対策をすることを防ぐ目的で設定されています。

生前贈与加算は2023年の税制改正で対象期間が変更されたため、2023年末までの生前贈与と2024年以降の生前贈与で下記のように扱いが異なります。

| 生前贈与を行った日 | 生前贈与加算の対象期間 |

| 2023年12月31日まで | 贈与者が亡くなる前の3年以内 |

| 2024年1月1日以降 | 贈与者が亡くなる前の7年以内 |

それぞれ詳しく解説していきます。

5-3-1 【2023年末まで】贈与者が亡くなる3年以内の贈与が生前贈与加算の対象になる

2023年12月31日までに行われた生前贈与は、贈与者が亡くなる3年以内に行われた贈与のみ生前贈与加算の対象になります。

また、死亡前3年以内に行われた贈与を相続税課税対象財産に含めなければならないのは受贈者が下記に当てはまるケースのみです。

- 相続や遺贈で財産を取得した人

- みなし相続財産(生命保険金)など受け取った人

例えば、亡くなる3年以内に孫に生前贈与をしていたものの遺言書などは用意していなく、孫が財産を相続しなかった場合は贈与財産を相続税の課税対象に含める必要はありません。

5-3-2 【2024年以降】贈与者が亡くなる7年以内の贈与が相続税の課税対象になる

2024年以降は死亡前7年以内に行われた生前贈与を相続税の課税対象財産に含めなければなりません。

また、死亡前4~7年以内に行われた贈与に関しては、生前贈与加算を計算時に贈与財産の合計額から100万円を控除できる制度ができました。

2024年以降の生前贈与加算の変更点をまとめると、下図の通りです。

これらの税制改正により、下記が予測されます。

- 高齢者が暦年贈与で相続税対策を行うのが難しくなる

- 生前贈与加算が発生したときの相続税の計算が複雑になる

相続税対策や相続税の計算でお悩みの際は、相続に詳しい税理士に相談してみることもご検討ください。

6章 現金手渡し時の贈与税を計算・申告する方法

本記事で解説してきたように、現金手渡しであっても年間110万円を超える贈与を受けると、贈与税がかかる場合があります。

贈与税の計算方法および申告方法を具体例と共に見ていきましょう。

6-1 贈与税を計算する方法

贈与税には年間110万円の基礎控除が用意されており、基礎控除内であれば贈与税はかかりません。

贈与税を計算する流れは、下記の通りです。

- 贈与財産の合計金額を計算する

- 基礎控除額を引く

- 贈与税の税率を掛ける

例えば、現金200万円を父親から贈与を受けた場合の贈与税を計算してみましょう。

受贈者である子供は18歳以上であるとします。

贈与税の課税対象額は「200万円-110万円=90万円」です。

18歳以上の人が直系尊属から贈与を受けた場合は、特例贈与税率が適用されるため贈与税は「90万円×10%=9万円」となります。

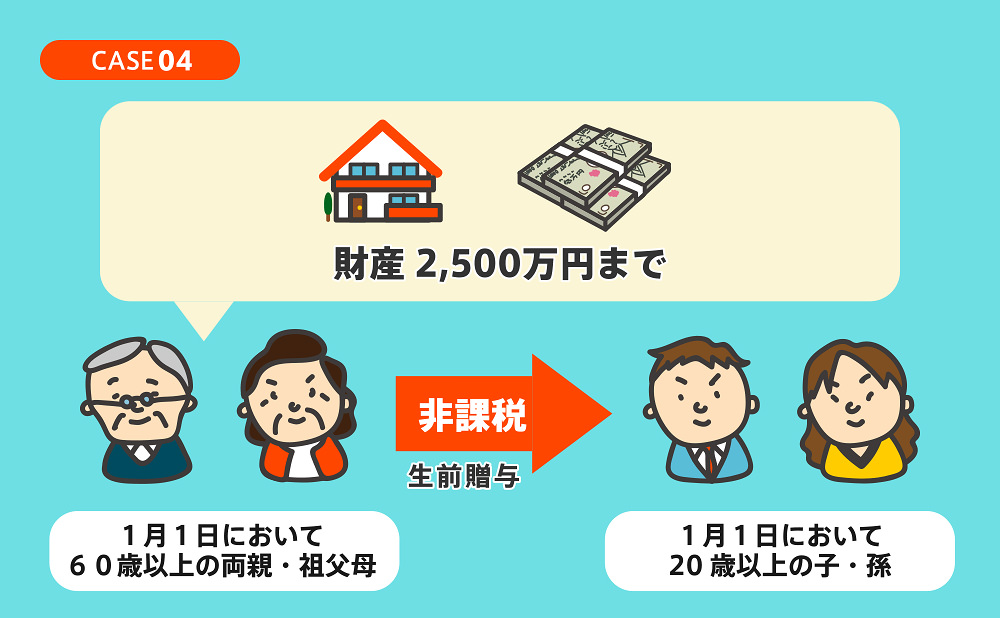

なお、贈与税の課税方式には暦年贈与のほかに、相続時精算課税制度もあります。

相続時精算課税制度の場合は、生前贈与2,500万円に対して贈与税はかかりません。

6-2 贈与税を申告する方法・必要書類

贈与税は、贈与を受けた翌年の2月1日から3月15日に申告および納税をする必要があります。

贈与税の申告期限と納付期限は同じなので、申告書を提出した後は忘れずに贈与税を納めましょう。

贈与税の申告・納税方法は、下記の通りです。

| 申告する人 | 贈与を受けた人 |

| 申告先 | 贈与を受けた人の住所地を管轄する税務署 |

| 申告期限 | 贈与を受けた翌年の2月1日から3月15日 |

| 納税方法 |

|

| 必要書類 |

|

贈与税申告時の添付書類は、控除や特例を利用する場合に必要です。

他にも、特例贈与財産で贈与税を申告する場合は、贈与者と受贈者の関係を証明する戸籍謄本類も用意しておきましょう。

7章 現金手渡し以外で贈与税を節税する方法

本記事で解説してきたように、現金手渡しでの生前贈与は税務署に否認されるリスクや将来的にトラブルが発生する可能性があるのでおすすめできません。

贈与税や将来発生する相続税を少しでも抑えたいのであれば、下記の方法による生前贈与もお試しください。

- 暦年贈与を活用する

- 相続時精算課税制度を活用する

- 贈与税の控除・特例を活用する

それぞれ詳しく解説していきます。

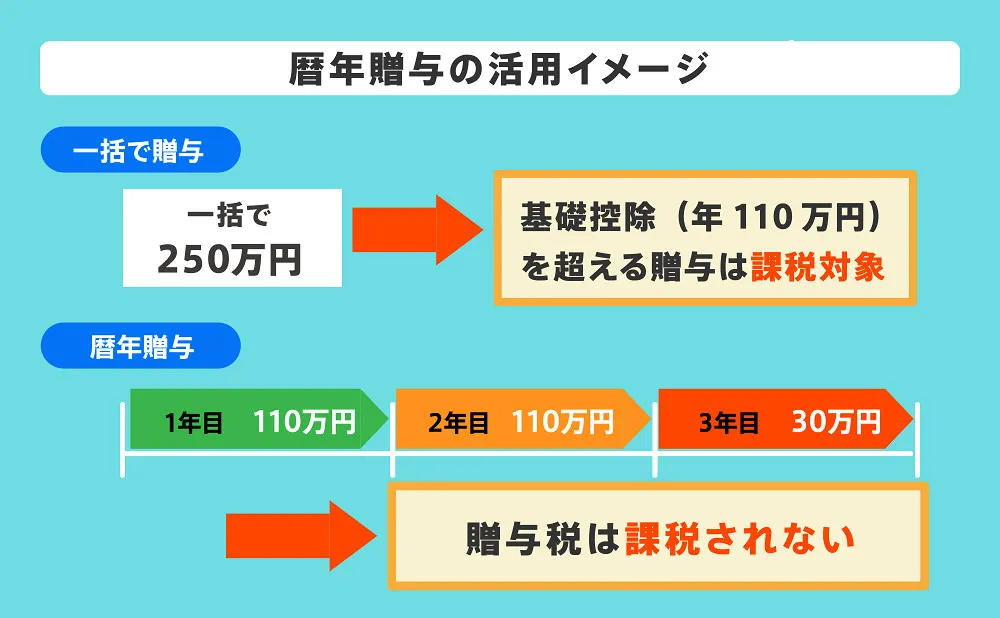

7-1 暦年贈与を活用する

暦年贈与とは、贈与税の基礎控除額110万円を利用して毎年繰り返し贈与を行う方法です。

上図のように、複数年にわたり生前贈与を繰り返せば一括で贈与するよりも贈与税を節税できます。

- 贈与者の年齢が若く複数年にわたり生前贈与を行える

- 子供や孫がたくさんいて複数人に生前贈与できる

上記の人には、特におすすめの相続税対策といえるでしょう。

ただし本記事の5章で解説したように、2024年1月1日以降は死亡前7年以内に行われた暦年贈与に関しては相続税の課税対象財産に含めなければならない点に注意が必要です。

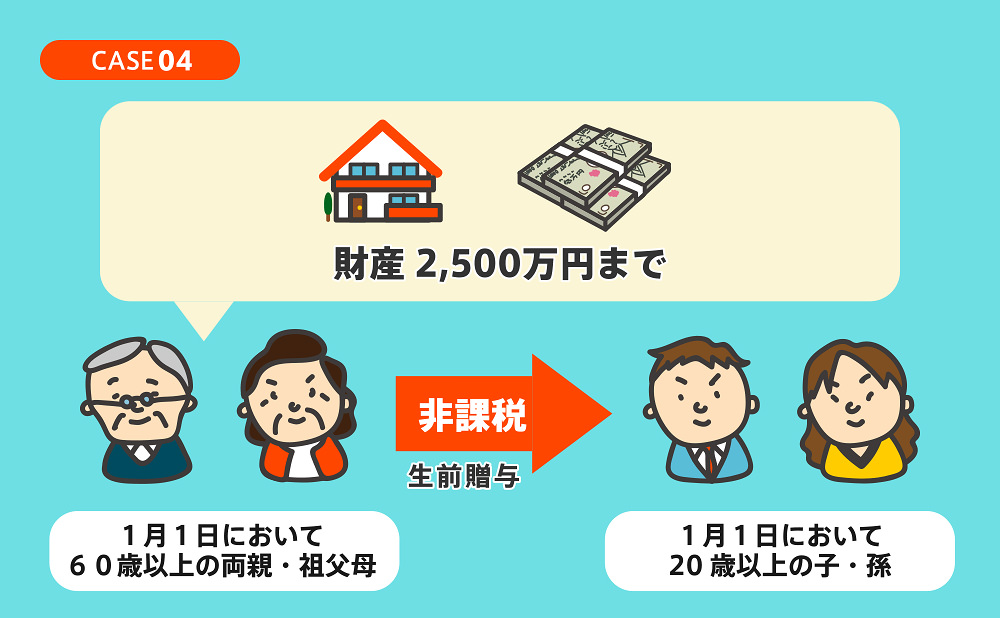

7-2 相続時精算課税制度を活用する

相続時精算課税制度とは、60歳以上の祖父母や親から18歳以上の子供や孫などへの生前贈与を最大2,500万円まで非課税にできる制度です。

また、2,500万円を超える生前贈与に関しては贈与税が一律20%かかります。

相続時精算課税制度は贈与税の節税効果は非常に大きいですが、贈与財産は贈与者が亡くなったときにすべて相続税の課税対象財産に含めなければなりません。

そのため、相続税の節税効果自体はない点に注意が必要です。

このように、相続時精算課税制度にはメリットとデメリットがあるのですべての人におすすめできる制度ではなく、下記に当てはまる人に利用をおすすめします。

- 相続財産が基礎控除内に収まりそうな人

- 将来値上がりするであろう不動産や有価証券を贈与したい人

- 子供や孫の教育費、住宅購入資金など現時点で生前贈与したい事情がある人

これまで相続時精算課税制度を利用すると、毎年の贈与税の基礎控除額110万円は利用できませんでした。

しかし、2024年1月1日以降は相続時精算課税制度を選択した人にも毎年110万円の基礎控除額が与えられます。

相続時精算課税制度に基礎控除額が導入されたことにより、下記のメリットがあります。

- 毎年110万円以下の贈与であれば贈与税の申告および納税は不要

- 毎年110万円以下の贈与であれば贈与財産を相続税の加算対象にふくめなくて良い

贈与者の年齢によっては毎年の基礎控除額を利用して贈与すれば、贈与税および相続税を大幅に節税できるでしょう。

制度改正により相続時精算課税制度を利用すべきかお悩みの人は、相続に精通した税理士に相談するのがおすすめです。

7-3 贈与税の控除・特例を活用する

贈与税には様々な控除や特例が用意されており、活用すれば贈与税を大幅に節税できます。

贈与税の控除や特例は、主に下記の通りです。

| 控除・特例 | 概要 |

| 贈与税の配偶者控除(おしどり贈与) | 婚姻期間が20年を超える夫婦が居住用不動産や購入資金を贈与した場合、2,000万円までが非課税になる |

| 教育資金の贈与税の非課税措置 | 親や祖父母から30歳未満の子や孫に教育資金として贈与した場合、最大1,500万円まで非課税になる |

| 結婚・子育て資金の贈与税の非課税措置 | 親や祖父母から18~50歳までの子や孫に結婚・子育て用の資金を贈与した場合、最大1,000万円まで非課税になる |

| 住宅取得等資金の非課税措置 | 親や祖父母から子や孫に住宅購入やリフォーム資金として贈与した場合、最大1,000万円まで非課税になる |

どの控除や特例を利用すれば良いかわからない人や控除・特例利用後の贈与税の申告にお悩みの人は、生前贈与に詳しい税理士へ相談しましょう。

まとめ

現金手渡しでの生前贈与は証拠が残りにくく、後から税務署に生前贈与の事実を否認される恐れがあります。

税務署が生前贈与の事実を認めないと、贈与がなかったことにされ相続時に贈与財産を相続税の課税対象財産に含めなければならない恐れもあります。

贈与の証拠を残しトラブルやリスクを避けるため、基本的には預貯金での生前贈与がおすすめです。

どうしても、現金手渡しで生前贈与したいのであれば贈与契約書を作成しておきましょう。

生前贈与は贈与者と受贈者の合意があれば行えますが、トラブル対策や贈与税や相続税の節税対策まで考えようとすると専門的な知識や経験が必要です。

相続対策のため生前贈与をしようと検討中の人は、相続に関する専門家に一度相談することをおすすめします。

グリーン司法書士法人では、生前贈与に関する相談をお受けしています。

初回相談は無料ですし、生前贈与や相続税対策に強い税理士の紹介も可能ですのでまずはお気軽にお問い合わせください。

よくあるご質問

生前贈与は現金手渡しでもバレる?

不動産や預貯金の生前贈与ほどではないですが、現金手渡しの生前贈与も税務署に気付かれる可能性は十分にあります。

具体的には、①贈与者が預貯金を引き出したときと②受贈者が贈与された現金を入金、使用したときに税務署が生前贈与を疑う可能性があります。

▶現金手渡しの贈与について詳しくはコチラ生前贈与で現金110万円を受け取ると贈与税がかかる?

贈与税がかかるのはその年の1月1日から12月31日までに受けた贈与が110万円を超える場合のみです。

したがって、現金手渡し以外ではその年に贈与を受けていない場合には贈与税はかかりません。

▶現金手渡しによる贈与にかかる税金について詳しくはコチラ現金手渡しの場合の贈与契約書はどのように作成する?

贈与契約書には法的に決まったフォーマットがあるわけではありません。

ただし、下記の内容を記載しておきましょう。

・贈与する相手

・贈与する日時

・贈与するもの(現金や財産、土地など)

・贈与する方法(手渡しや振込など)

・贈与する条件