年間110万円を超える贈与を受け取った人は、贈与税の申告および納税が必要です。

とはいえ、現金手渡しでの贈与や家族間の生前贈与の場合、税務署に申告しなくてもばれないだろうと考える人もいるかもしれません。

しかし、生前贈与の無申告はかなりの確率で税務署にばれてしまいます。

さらに、税務署は過少申告よりも無申告を重くとらえるので発覚時には重加算税や無申告加算税などのペナルティが課されますので、生前贈与時には適切な納税および申告をしましょう。

本記事では、生前贈与の無申告が税務署にばれる理由やばれた場合のペナルティを詳しく解説していきます。

生前贈与については、下記の記事でも解説しています。

目次

1章 生前贈与の無申告は親からの贈与でも高確率でばれる

親から子供に現金手渡しなどで贈与をし、申告をしなかった場合は高確率で税務署にバレてしまいます。

税務署は預貯金の動きを調査できるので、親が多額の資産を引き出したタイミングで預金の使い道を調べるからです。

そのため現金手渡しや家族間の贈与であっても、贈与税の申告は必要ですし、無申告ではペナルティが発生してしまいます。

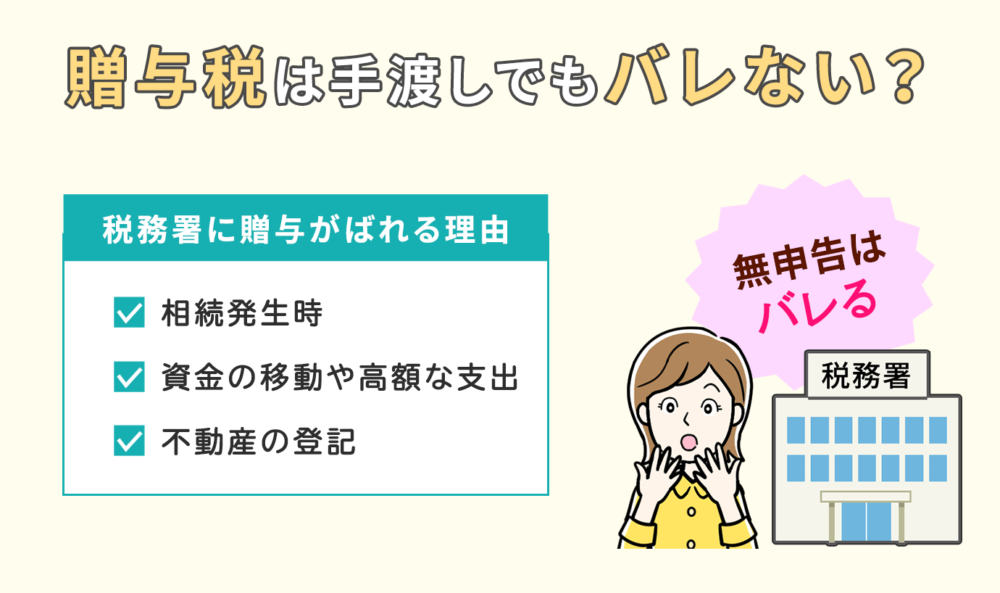

2章 生前贈与の申告漏れが税務署にばれる理由

1章で解説したように、生前贈与時に贈与税の申告をしなかったとしても、税務署は以下の3つのタイミングで贈与の事実に気付く可能性が高いです。

- 相続発生時

- 資金の移動や高額な支出

- 不動産の登記

それぞれ詳しく解説していきます。

2-1 資金の移動や高額な支出でばれる

税務署は預貯金の動きや高額な買い物など贈与が疑われるケースを日々調査しています。

そのため、本人の所得に見合わない大金での買い物や高額な預貯金の引き落としがあった場合には「贈与があったのではないか」と疑いを持ち、お尋ねや税務調査を行う場合があります。

2-2 不動産の登記でばれる

不動産の名義変更手続きが行われると法務局から税務署に情報が提供されます。

また、不動産の名義変更手続きによってかかる登録免許税の納税によっても税務署は、不動産の登記情報を把握しています。

- 不動産の生前贈与があったとみられるケース

- 本人の所得に見合わない高額な不動産を取得したケース

上記のケースでは、生前贈与が疑われ税務署から「資産の買入価格などについてのお尋ね」が送られる可能性が高いです。

税務署からお尋ねが届いた場合には、以下のように不動産の購入資金源を記載しなければなりません。

- 自分が名義人となっている預貯金

- 家族が名義人となっている預貯金

- 住宅ローンを組んで購入した

- 生前贈与によって不動産を取得した

このように、土地や住宅を生前贈与するケースだけでなく、取得資金を無申告で贈与した場合も税務署にばれる可能性が高いのでご注意ください。

2-3 相続発生時にばれる

仮に、預貯金や現金で贈与したタイミングで税務署にばれなかったとしても、贈与者が亡くなり相続が発生したタイミングで相続税の調査とともに贈与税の無申告がばれるケースも多いです。

税務署が相続税の調査を行う際には、亡くなった人の相続財産の動きだけでなく相続人の財産の動きも調査します。

例えば、以下のケースでは亡くなった人が生前贈与を行っていたとばれる可能性が高いです。

- 亡くなった人が相続発生より数年前に数百万円も預貯金を引き落としている

- 相続人の預貯金に一度に数百万円も入金されている

- 亡くなった人の口座出金後、相続人が高額な買い物をしている

このように、現金手渡しによる生前贈与や家族間での贈与であっても、税務署に隠し通すことは難しいです。

また、贈与税の無申告が税務署にばれると追徴課税だけでなく、無申告加算税などのペナルティを受けてしまいます。

次の章では、贈与税無申告のペナルティについて詳しく確認していきましょう。

3章 生前贈与の無申告がばれたときのペナルティ

生前贈与の無申告が税務署にばれたときには、以下の3種類のペナルティを受けてしまいます。

- 無申告加算税

- 重加算税

- 延滞税

それぞれ詳しく解説していきます。

3-1 無申告加算税

無申告加算税とは、贈与税の期限までに申告をしなかった際に課せられる税金です。

税率は、税務署に指摘されてから申告したケースと指摘前に自分で申告したケースで変わり、それぞれ下記の通りです。

| 申告するタイミング | 税率 |

| 税務調査の通知を受ける前 | 5% |

| 税務調査の通知を受け、実際に調査が入るまで | 50万円まで:10% 50万円を超える部分:15% |

| 税務調査が入った後 | 50万円まで:15% 50万円を超える部分:20% |

3-2 重加算税

重加算税とは、生前贈与を隠ぺいしわざと贈与税を申告しなかった、過少申告したと判断された場合に課せられます。

重加算税の税率は、無申告もしくは過少申告かどうか、過去5年以内に無申告加算税もしくは重加算税の前歴があるかによって決まります。

| 種類 | 税率 |

| 無申告 | 40% (前歴があると50%) |

| 過少申告 | 35% (前歴があると45%) |

また、生前贈与の無申告が悪質だと判断されると、加算税のペナルティだけでなく刑事罰の対象になる恐れもあります。

3-3 延滞税

延滞税とは、贈与税などの納税が遅れたときに課せられる税金であり、税率は下記のように決められています。

| 時期 | 税率 |

| 納付期限の翌日から2ヶ月以内 | 年7.3% (令和4年末までは2.4%) |

| 納付期限から2ヶ月を過ぎた場合 | 年14.6% (令和3年末までは8.7%) |

本記事で紹介したように、贈与税の無申告によるペナルティは重く、本来の納税額よりも多く税金を納めなければなりません。

また、贈与税の隠ぺいが悪質と判断されると刑事罰の対象になる恐れもあるので、生前贈与時には贈与税の申告および納税をしましょう。

4章 生前贈与にかかる贈与税を節税する方法

贈与税の無申告はペナルティが重いとは理解しても、贈与税の負担が重い、納得できないと感じる人もいるでしょう。

贈与税には控除や特例が用意されており、上図に活用すれば節税可能です。

贈与税の主な節税方法を2つ紹介していきます。

4-1 贈与税の控除・特例を活用する

贈与税には贈与の目的や贈与者と受贈者の関係によって利用できる様々な控除や特例が用意されています。

控除や特例を利用すれば贈与税を大幅に節税できるので、生前贈与時には利用できる控除や特例がないか税理士に相談してみるのも良いでしょう。

生前贈与や相続対策に使用できる主な控除や特例は、下記の通りです。

| 控除・特例 | 概要 |

| 配偶者控除(おしどり贈与) | 夫婦間で自宅もしくは自宅の取得資金の贈与が2,000万円まで非課税になる制度 |

| 住宅取得等資金の非課税措置 |

|

| 教育資金の贈与税の非課税措置 | 祖父母などの直系尊属からの教育資金の贈与を受けた場合、最大1,500万円まで非課税にする制度 |

| 結婚、子育て資金の贈与税の非課税措置 | 祖父母などの直系尊属からの結婚や子育て資金の贈与を受けた場合、最大1,000万円まで非課税にする制度 |

| 相続時精算課税制度 |

|

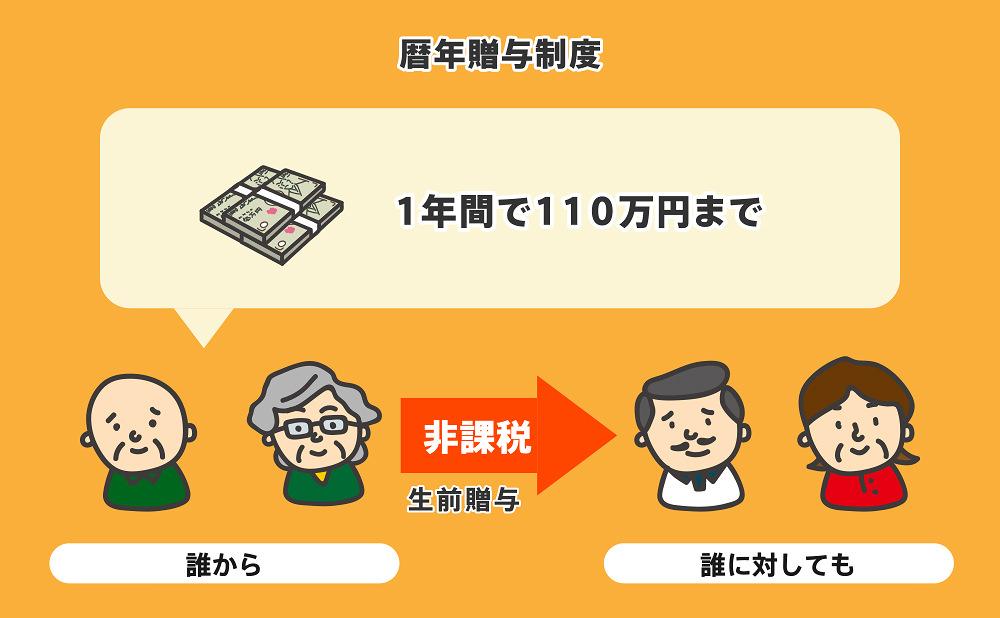

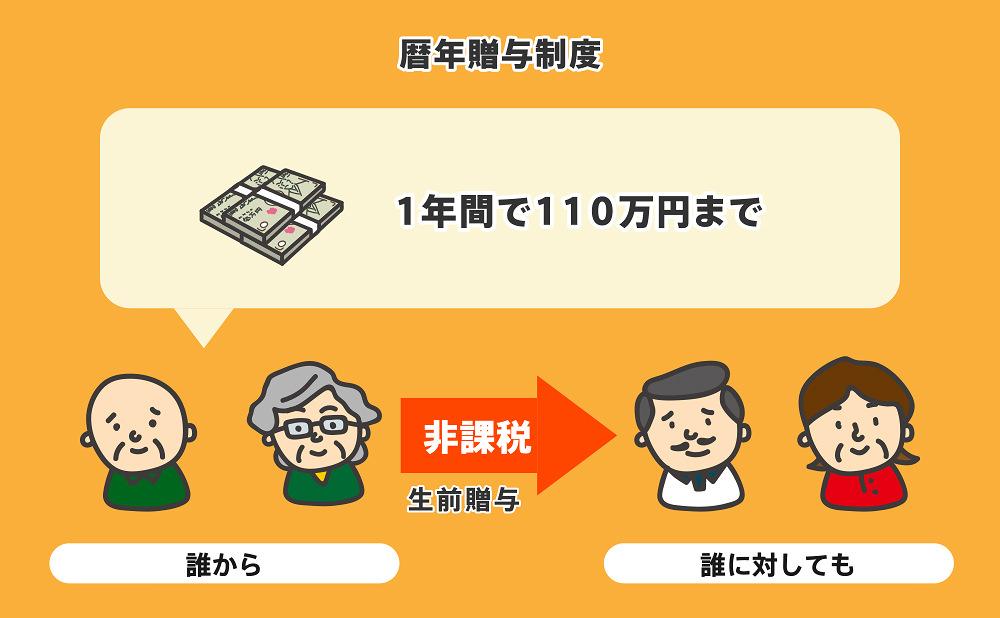

4-2 暦年贈与を活用する

暦年贈与とは、年間110万円の贈与税の基礎控除枠を利用して毎年贈与を行う節税方法です。

基礎控除枠内の贈与であれば、贈与税はかからないので贈与者の年齢が若く、長期間にわたり贈与できるケースでは節税効果が高くなります。

ただし、暦年贈与を活用して贈与税や相続税を節税するには、毎年繰り返し贈与を行っていた事実を証明するために贈与契約書を作成するなどの工夫が必要です。

まとめ

生前贈与の無申告は高確率で税務署にばれてしまいますし、ばれると無申告加算税や重加算税などの附帯税がかかります。

また、贈与時には無申告がばれなくても数年後に突然税務調査が来る場合や相続発生時に贈与税の調査が行われる場合もあるので、生前贈与時にばれなかったから大丈夫という考えは通用しません。

贈与税の決して軽くないですが、生前贈与の目的や贈与者と受贈者の関係によっては様々な控除や特例を利用可能です。

生前贈与時には税理士などの専門家に相談して、節税方法がないか確認するのも良いでしょう。

グリーン司法書士法人では生前贈与の相談や贈与契約書の作成をお受けしています。

初回相談は無料、かつオンラインでの相談も可能ですので、まずはお気軽にお問い合わせください。

よくあるご質問

贈与税の無申告がばれるとどうなる?

生前贈与の無申告が税務署にばれたときには、以下の3種類のペナルティを受けてしまいます。

①無申告加算税

②重加算税

③延滞税

▶贈与税がばれたときのペナルティについて詳しくはコチラ贈与税の無申告・申告ミスはなぜばれる?

税務署は以下の3つのタイミングで贈与の事実に気付く可能性が高いです。

①相続発生時

②資金の移動や高額な支出

③不動産の登記

▶贈与税の無申告や申告漏れがバレる理由について詳しくはコチラ現金での贈与はバレる?

現金手渡しの生前贈与も税務署に気付かれる可能性は十分にあります。

現金手渡しでの生前贈与は、下記の流れで行うことが多いからです。

①贈与者が預貯金を引き出して現金にする

②現金を手渡しで贈与する

③受贈者が預金口座に入金するもしくは現金を使用する

▶現金手渡しの贈与について詳しくはコチラ現金での贈与はいくらまで非課税?

贈与税には年間110万円までの基礎控除が用意されているため、年間110万円以内の贈与であれば贈与税はかかりません。

▶贈与税について詳しくはコチラ