- 相続時精算課税制度とは何か

- 相続時精算課税制度を利用するメリット、デメリット

- 相続時精算課税制度の利用をおすすめできるケース

最大で2500万円までの贈与を子供や孫にすることができ、しかも贈与した時点では課税されない相続時精算課税制度は、平成15年度の税制改正で創設されて以来生前贈与の方法の一つとして大きな注目を集めています。

しかし一方で、相続時精算課税制度を利用すると、暦年贈与が使えなくなることや、相続が発生した際に相続財産に加算されることなど、場合によってはデメリットが発生するケースもあります。

そこで本日は、相続時精算課税制度についてその制度の詳しい内容やメリット・デメリットをはじめ、この制度に向いている人・向いてない人などを徹底的に解説していきます。

目次

1章 相続時精算課税制度とは

それではまず、相続時精算課税制度についての基礎知識をまとめるところから始めてみましょう。

1-1 相続時精算課税制度とは

停滞する日本経済を打破するための政策の一つとして、平成15年の税制改正の目玉として登場したのが相続時精算課税制度(そうぞくじせいさんかぜいせいど)です。

相続がおこる前に若い人にお金を渡しておけば、タンス預金として眠っているお金が市場に回り始めるのでは、という期待を込めて船出したのがこの制度です。

もう少し具体的に説明すると、60歳以上の祖父母や父母から18歳以上の子や孫へ贈与をすると2500万円までの贈与であれば贈与税が非課税になる、というのがこの相続時精算課税制度です。

(注)「18歳」とあるのは、令和4年3月31日以前の贈与については「20歳」となります。

また2500万円を超える金額を贈与したとしても、通常の贈与税が累進課税であるのとは違い、2500万円を超えた分に対しても、一律で、20%の贈与税で済むことになっています。

これだけを見ると良い事ずくめで「早く活用しなければ!」と思われるかもしれませんが、残念ながらそんなに良い事ばかりではありません。

1-2 贈与税対策にはなるが相続税対策にはならないので要注意

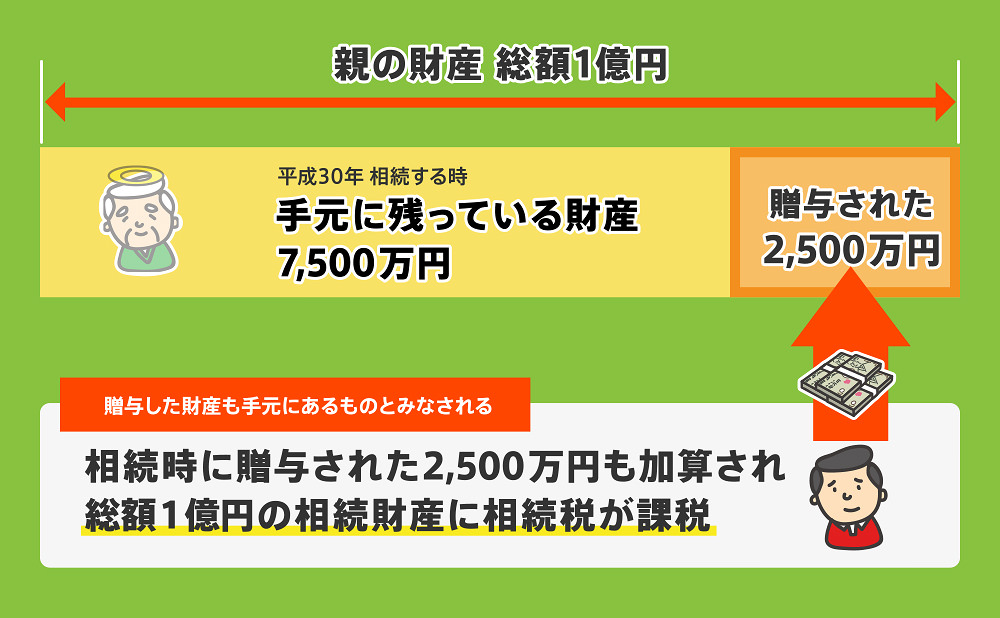

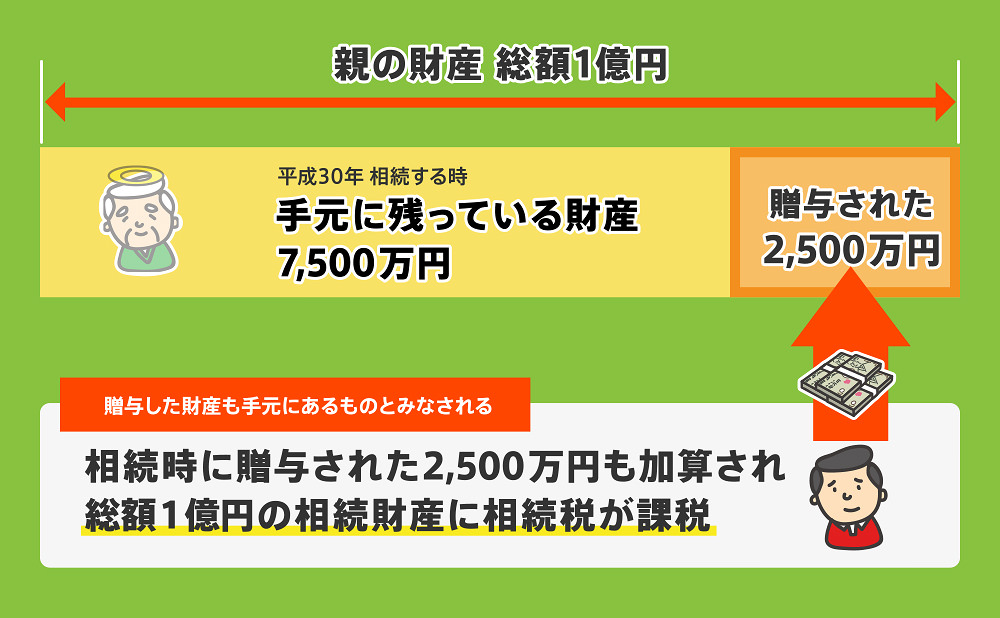

相続時精算課税制度は、読んで字のごとく「相続する時に(これまでの贈与分を)精算する課税制度」です。贈与者が亡くなり相続が発生した場合には、この制度を利用して贈与した財産は全て故人の相続財産に加算して相続税を計算します。

したがって、いわゆる相続税の節税対策にはなりません。では、単なる相続財産の先貰いにすぎないのか、というとそればかりでもありません。使い方や使う人次第では、抜群の効果を発揮します。しかしながら「基本的には相続税の節税対策として相続時精算課税制度を使う訳ではない」という事をまずは押さえておいて下さい。

2章 相続時精算課税制度のメリット

それでは具体的に、相続時精算課税制度にはどのようなメリットがあるのかを見てみましょう。

2-1 一度に2500万円の贈与が可能

暦年贈与の場合、贈与税がかからない年間の上限は110万円まででしたが、相続時精算課税制度の場合は贈与しても2500万円までは贈与税がかかりません。そのため、例えば不動産などの大きな金額になりそうなものを一括で贈与する事が可能になります。

また2500万円を超えたとしても、税率は一律20%にしかならないためその場合に支払う贈与税も普通支払う贈与税と比べると大変安く済みます。

ちなみに、贈与財産の種類、金額、贈与回数、年数に制限はありません。

暦年贈与についてはこちらをご覧ください

2-2 資産の移転がスムーズに行える

相続を待たずに次の世代に多額の財産を移転することが出来ます。将来相続税がかからない場合、相続を待たずに財産を子や孫に渡すことが出来ます。

2-3 将来の相続税対策になる場合もある

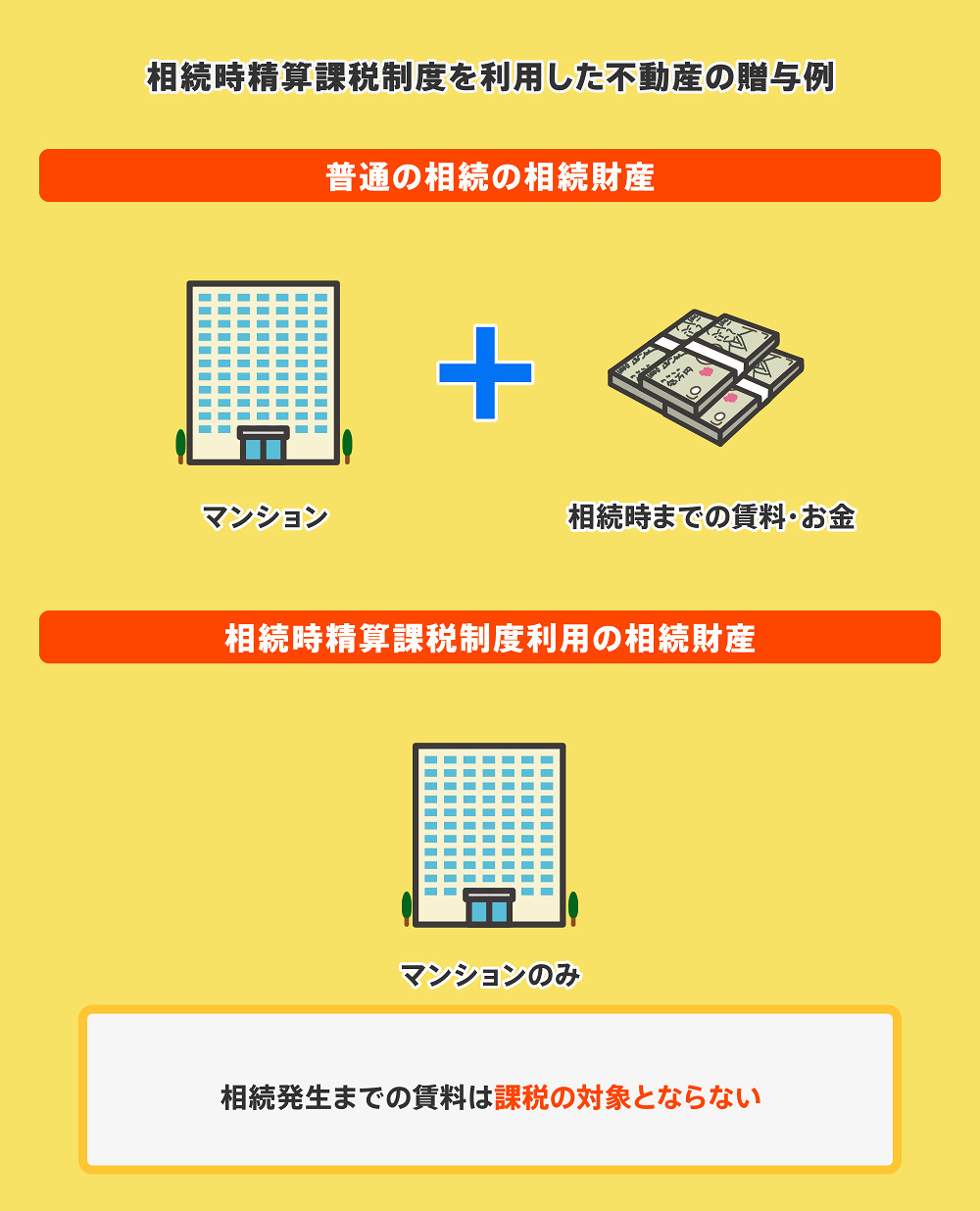

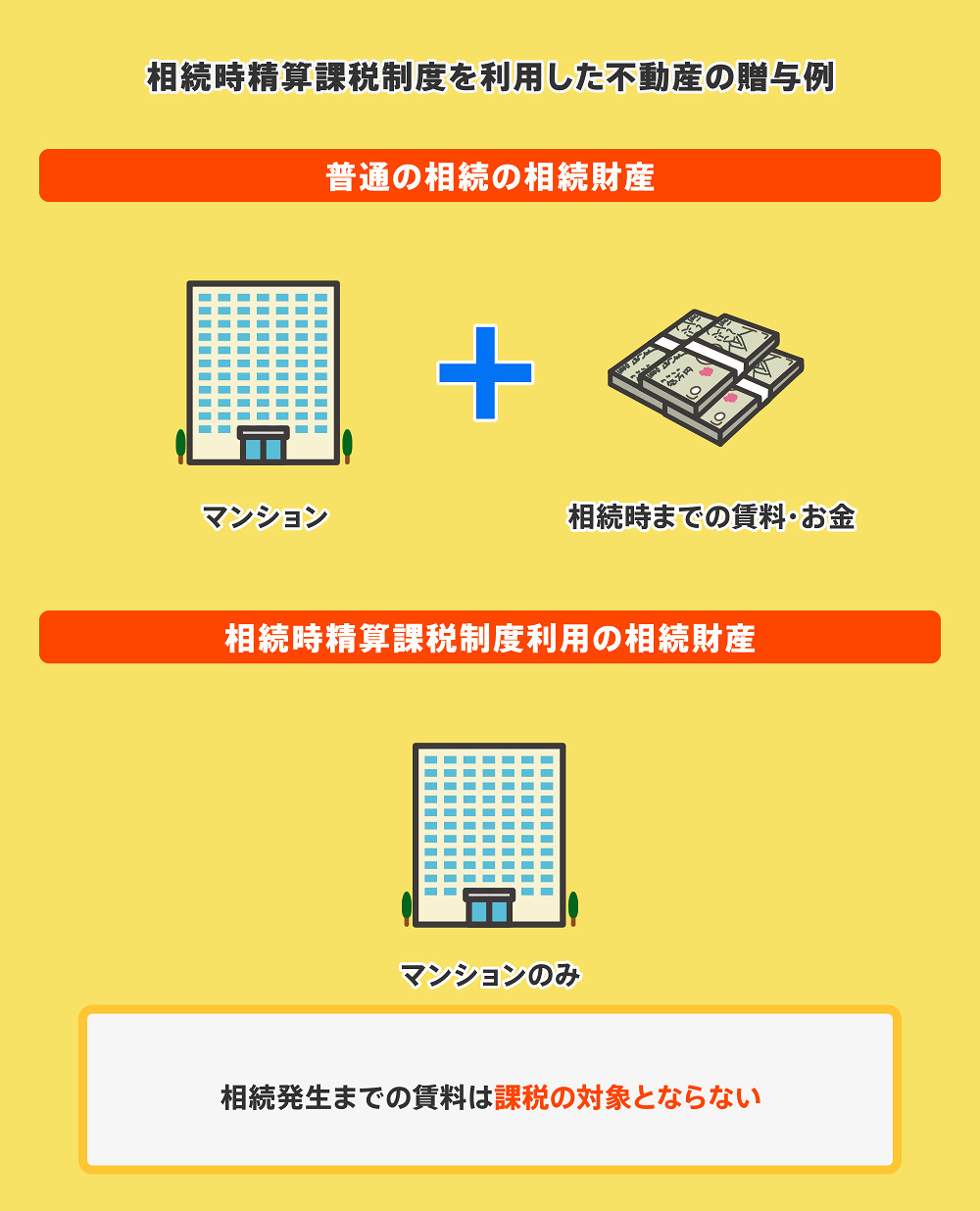

毎月一定の家賃収入のある不動産のような収益物件を相続時精算課税制度を利用して贈与した場合、その収益(家賃)は受贈者(子)のものになるため、贈与者(親)の財産が増えないことで間接的ではありますが、将来の相続税対策になる場合もあります。

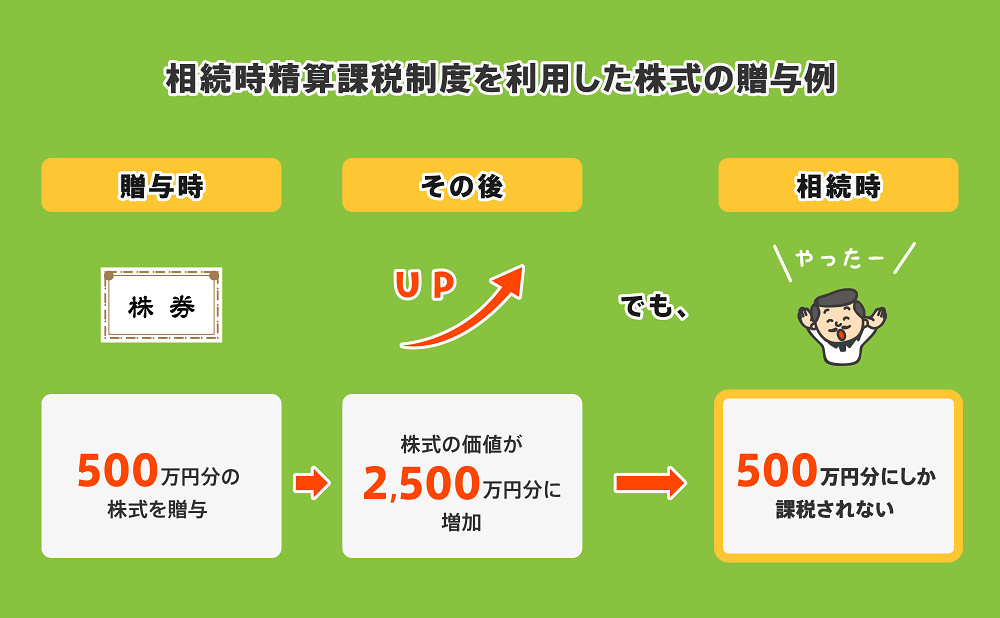

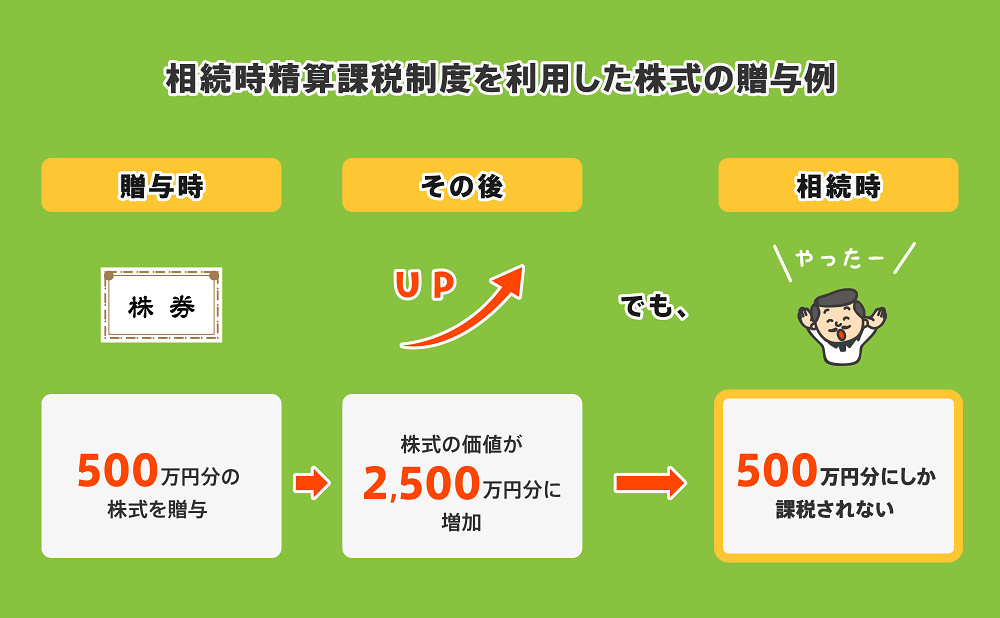

また、株式のように価値の増減がある財産を相続時精算課税制度を利用して贈与した場合、相続時に株価が増加していた場合でも贈与時の価格で評価することになるため、増加した価格の分の相続税を節約することができます。

2-4 【2024年から】毎年110万円の基礎控除を利用できる

2024年1月1日以降は相続時精算課税制度に毎年110万円の基礎控除額が設定されます。

相続時精算課税制度の基礎控除の取り扱いは、下記の通りです。

- 毎年110万円以下の贈与であれば贈与税の申告および納税は不要

- 毎年110万円以下の贈与であれば贈与財産を相続税の加算対象に含めなくて良い

相続時精算課税制度にも暦年贈与同様に基礎控除額が用意されたことで、メリットが大きくなり相続時精算課税制度を選択すべき人が広がると予想できます。

3章 相続時精算課税制度のデメリット

では逆に、相続時精算課税制度のデメリットは何でしょうか?

3-1 相続税が増えてしまうおそれがある

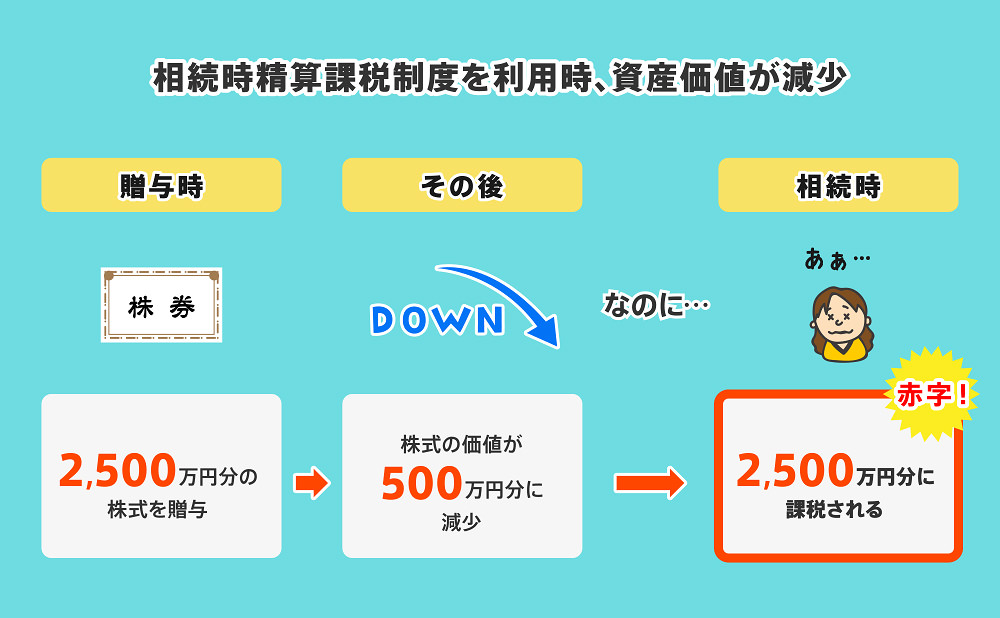

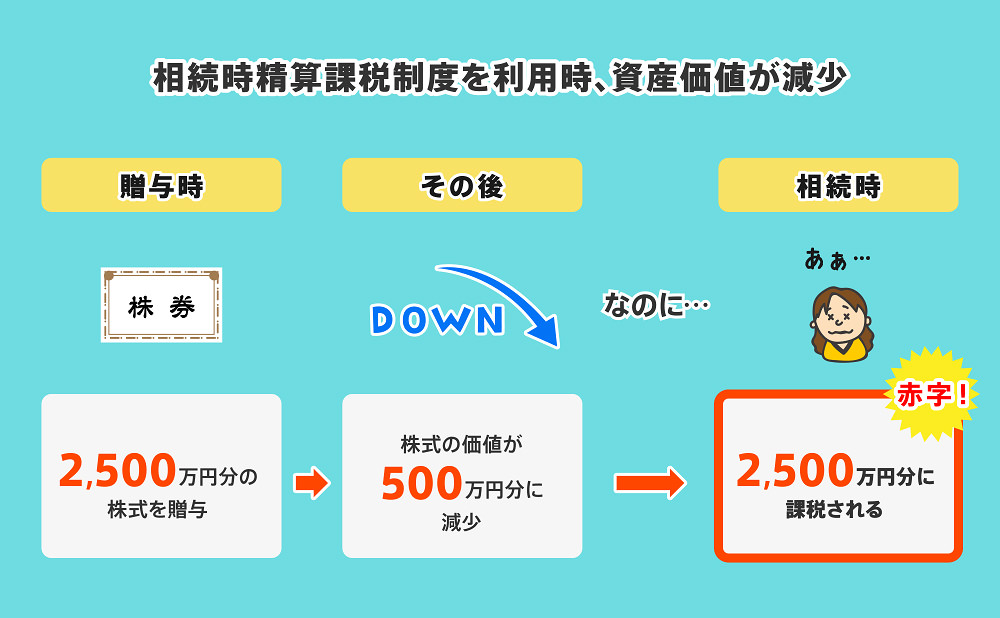

株式のように「価値の増減がある財産」は、価値が増えればメリットとなることは前章でお伝えしましたが、価値が減少すれば反対にデメリットになってしまいます。

例えば、2500万円相当の株式を相続時精算課税制度を利用して贈与したが、相続時には価格が500万円まで減少していた場合を考えます。

相続財産としての評価は2500万円のままで評価しますので、制度を利用せずに相続した場合と比べて、課税される相続財産が2500万円-500万円=2000万円増加してしまいます。相続税率が30%であれば2500万円×30%=750万円で赤字となってしまいます。

3-2 年間110万円を超える贈与を受けると贈与税の申告が必要

相続時精算課税制度を利用した場合、年間110万円を超える贈与を受けると贈与税の申告と納税が必要です。

贈与税についてはこちら

3-3 贈与財産は相続時に小規模宅地の特例が受けられない

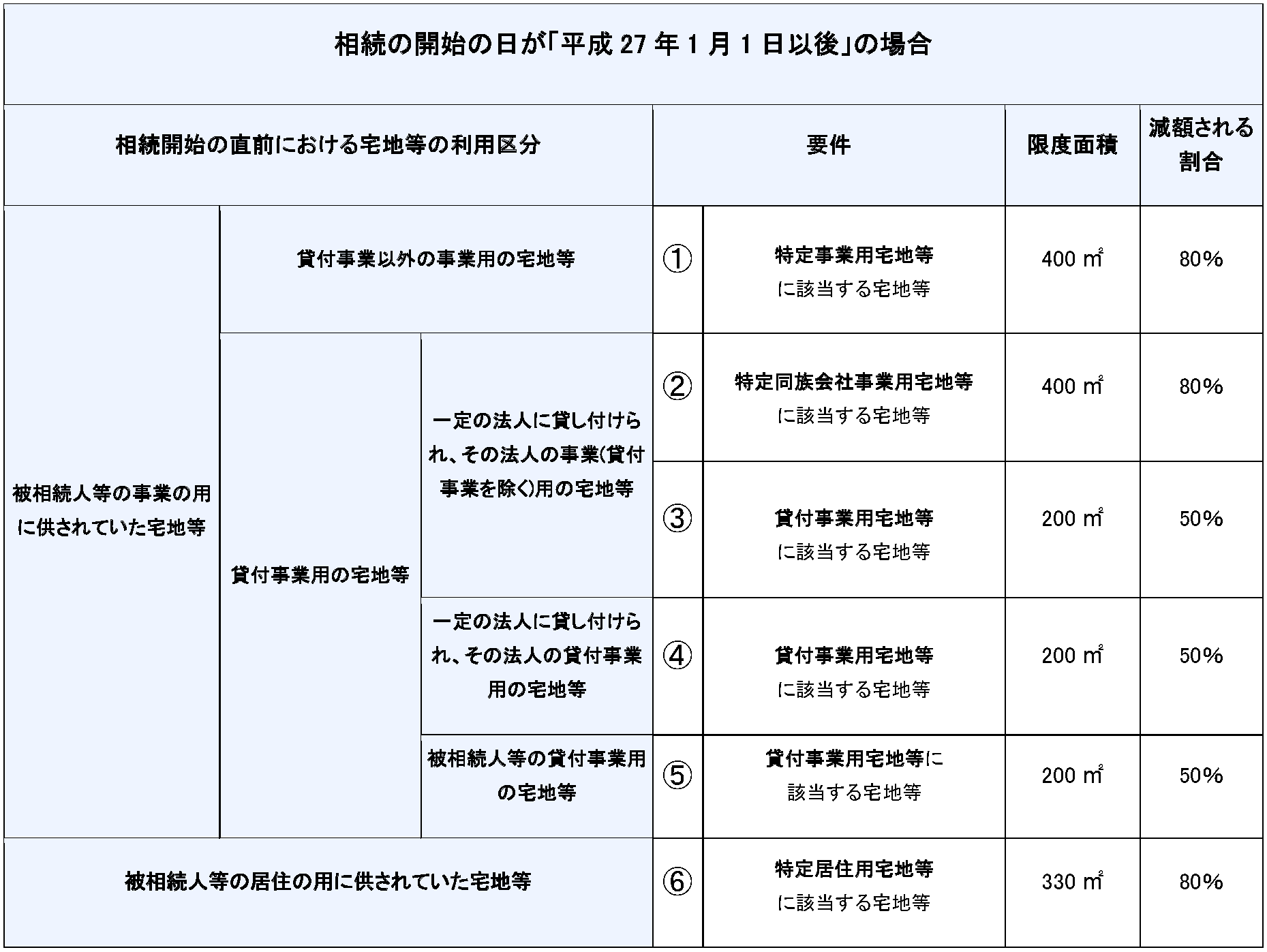

相続時精算課税制度を使って贈与した財産は、小規模宅地の特例が受けられません。

例えば投資用マンションを親が購入し、相続時精算課税制度を使って贈与をしなければ相続が発生しても小規模宅地の特例の「貸付事業用宅地等に該当する宅地等」に該当するため、投資用マンションの土地の価格は50%オフになります。

いっぽう相続時精算課税制度を利用してそれを贈与した場合には、その特例が使えなくなります。

小規模宅地の特例について詳しく知りたい方はこちら

4章 住宅取得資金の非課税制度との比較

子や孫が住宅を取得する場合の贈与税の非課税制度と相続時精算課税制度を比較した場合はどうでしょうか?

4-1 住宅取得資金の非課税制度とは

住宅取得資金の非課税制度とは、子供ないし孫が住宅を購入するための資金援助であれば、700万円(認定長期優良住宅の場合には1200万円)まで贈与しても贈与税が非課税となる制度です。

平成27年1月1日から平成33年12月31日までの期間制限付きではありますが、住宅購入を考えている子や孫がいる場合によく使われている特例制度です。

ただしこの制度を受けるためにはいくつかの適用要件があり、その主なものは以下の通りとなります。

- 住宅の取得にあてるために金銭の贈与を受け、実際にその金銭を住宅の取得資金に充てていること

- 贈与の翌年3月15日までに住宅の引渡を受け、同日までに居住していること、又は居住することが確実であると見込まれていること

- 贈与を受ける者がその年の1月1日において18歳以上であること

- 直系尊属(父母・祖父母等)からの贈与であること

- 中古住宅の場合、築年数がマンション等耐火建築物なら25年、木造等耐火建築物以外であれば20年以内であること

- 不動産の取得新築等を行う者が親などの特殊関係者でないこと

- 受贈者の贈与を受けた年の所得金額が2000万円以下であること

(注)「18歳」とあるのは、令和4年3月31日以前の贈与については「20歳」となります。

ただし相続時精算課税制度と同様に金額に関係なく贈与税の申告が必要となります。

また、子や孫が親から独立し家を持つことにより、将来相続が発生した場合の小規模宅地の特例が使えなくなるため、1200万円と小規模宅地の特例を利用する事による相続税の減額分を比較してじっくりと検討する必要があります。

4-2 相続時精算課税制度との併用について

相続時精算課税制度と住宅取得資金の非課税制度との違いは上で述べた通りですが、それでは、最高で1200万円まで贈与税が非課税になる住宅取得資金の非課税制度と最高で2500万円までの生前贈与を併用し、3700万円の資金を子や孫へ贈与する事は果たして出来るのでしょうか?

実はこの住宅取得資金の非課税制度は相続時精算課税制度との併用が可能なため、最大で3700万円までの財産を子や孫へ贈与する事が出来ます(ただし1200万円は住宅取得資金として使わなくてはなりません)。

5章 相続時精算課税制度を使った方が良い人・使わない方が良い人

それでは具体的に、どういった人が相続時精算課税制度を使った方が良く、どういう人はやめておいた方が良いのでしょうか?

5-1 相続時精算課税制度を使った方が良い人

相続時精算課税制度は、相続が発生した時に生前贈与を受けた分も相続財産に含めて精算するため相続税の節税にはなりません。しかしながらそもそも相続時に相続税を支払わなくても良いのであれば、節税効果を気にする必要はありません。

将来起こりうる相続の試算をし、相続税を支払わなくても良い人であれば、相続時精算課税制度を活用して子や孫へ財産を生前贈与した方が、贈与された側も金融機関等からの借り入れに頼る必要もなくなり、余分な金利や手数料を支払う必要がなくなります。

このような人、もしくは将来相続税を支払うことになったとしても、どうしても110万円を超えるまとまった金額を生前贈与したい事情がある人、親が高齢のため暦年贈与を長期間かけて行う時間が残されていない場合などが、相続時精算課税制度を使った方が良い人になります。

5-2 相続時精算課税制度を使わない方が良い人

では次に、相続時精算課税制度を使わない方が良い人とはどんな人でしょうか?

それは、将来確実に相続税の支払いが必要になる人です。

一度相続時精算課税制度を選択すると永久にこの制度が継続されるため、贈与した金額に関わらずもう二度と暦年贈与に戻す事は出来ません。相続で有効な節税対策である暦年贈与が塞がれてしまうため、そのような人には決しておすすめする事は出来ません。

6章 相続時精算課税制度を利用する場合の注意点

使う人や使い方によっては大変便利な相続時精算課税制度ですが、この制度の利用を検討する時に注意すべき点が2点ほどあります。

6-1 小規模宅地の特例と比較しておく

3章でお話ししたように、相続時精算課税制度を一度利用すると、相続時に小規模宅地の特例を受けられなくなります。

小規模宅地の特例とは、被相続人が生前行っていた事業に使われていた宅地等または被相続人が住んでいた家の宅地等に関して、限度面積までの部分について相続税の課税価格の一定の割合を減額してもらえる特例をいいます。

具体的にどれくらい割り引かれるのか下記の図を見てみましょう。(※クリックすると大きく見れます。)

※特定事業用宅地=被相続人の自営業の店舗など

※貸付事業=不動産の賃貸

※特定同族会社=被相続人の親族で株式の50%超を占めている会社

上図の①を見てみると、例えば被相続人が生前行っていた事業で使っていた土地(例えば店舗の建っていた土地など)の場合、80%も減額してもらえます。

ところがこの土地を、相続時精算課税制度を利用して生前贈与してしまっていると、小規模宅地の特例は使えなくなります。

仮に土地の評価額が2500万円だとすると、相続時精算課税制度を使わなければ相続時に2500万円×80%=2000万円ほどの相続税評価額の減額を受ける事が出来ます。

相続税の税率がざっくり30%程度だとすると、2000万円×30%=600万円ほど、納税額が減ります。

このことをしっかりと理解した上で、相続時精算課税制度を選んだ方が良いのか小規模宅地の特例を選んだ方が良いのかを決めなくてはいけません。

6-2 孫への贈与には注意しましょう

例えば祖父から孫へ相続時精算課税を適用した贈与をして、祖父に相続が発生した場合、孫は法定相続人にはならないため相続税が2割加算されてしまいます。そのため、将来的に相続税が2割加算されたとしてもメリットがあるかどうかを比較検討しなければなりません。

6-3 遺留分減殺請求をされる場合がある

相続時精算課税制度で生前贈与を受けていたとしても、それで全てが受贈者のものになるわけではありません。遺留分権利者は、遺留分を保全するのに必要な限度で、遺留分侵害額請求をすることが出来ます(民法1046条)。

そのため他の相続人から遺留分減殺請求をされる可能性があります。

7章 金額別・おすすめの住宅取得資金の贈与方法

それでは最後に、住宅取得資金の金額別おすすめの贈与方法をご紹介します。

7-1 700万円までの住宅取得資金の贈与方法

住宅取得資金の非課税制度を利用しましょう。将来の相続税対策にもなります。ただし贈与税の申告が必要です。

7-2 1200万円までの住宅取得資金の贈与方法

住宅取得資金の非課税制度を利用しましょう。7-1との違いは、良質な住宅用家屋の取得でなければ認められないという事です。

なお良質な住宅用家屋とは以下のいずれかの基準を満たしたものをいいます。

・断熱等性能等級4若しくは一次エネルギー消費量等級4以上又は省エネルギー対策等級4

・耐震等級(構造躯体の倒壊等防止)2以上又は免震建築物

・高齢者等配慮対策等級(専用部分)3以上

7-3 3700万円までの住宅取得資金の贈与方法

住宅取得資金の非課税制度と相続時精算課税制度を併用しましょう。ただし7-2述べたように、取得するのは良質な住宅用家屋に限られます。

7-4 3700万円以上の住宅取得資金の贈与方法

この場合も住宅取得資金の非課税制度と相続時精算課税制度を併用しましょう。ただし3700万円を超えた金額に関しては20%の贈与税を支払わなければなりません。

また取得するのは良質な住宅用家屋に限られます。

8章 具体的な手続きについて

それでは、相続時精算課税制度を利用する場合の具体的な手続きについて見てみましょう。

8-1 必要書類を集める

まず、添付書類などの必要書類を役所等で取得しましょう。具体的には下記の原本が必要になります。

- 受贈者(財産をもらう人)の戸籍謄本・・・氏名、生年月日、贈与者との関係の確認に必要となります。

- 受贈者(財産をもらう人)の戸籍の附票・・・受贈者が18歳になったとき以降の住所の確認に必要となります。

- 贈与者(財産を渡す人)の住民票・・・贈与者の氏名、生年月日、贈与者の住所の確認に利用します。

ただし受贈者が高齢で、戸籍の附票の保存期間が過ぎているために18歳以降の住所地証明ができない場合、運転免許証等で代用することが出来ます。

(注)「18歳」とあるのは、令和4年3月31日以前の贈与については「20歳」となります。

8-2 申告書と届出書を作成する

次に、贈与税の申告書と相続時精算課税選択届出書を作成します。簡単な物であれば税務署で相談しながら作成する事も出来なくはありませんが、やはり専門性が高いだけに税理士などの専門家に作成の依頼をされることをおすすめします。

8-3 申告期限までに提出(場合によっては納付)する

相続時精算課税制度を利用した贈与税の申告書の提出は、贈与を受けた翌年の2月1日から3月15日までの間に行います。

また、2500万円を超えて贈与する場合20%の贈与税を支払わなくてはなりませんが、この場合の納付期限も申告書と同じで翌年の3月15日となります。

8-4 繰り返し行う場合の注意点について

相続時精算課税制度を使って行う贈与は、合計が2500万円に達するまでは何度でも行うことができます。その場合2度目以降の書類の提出に関しては、重複する書類については添付が不要となります。

よって2度目以降に提出する書類は贈与税の申告書のみで大丈夫です。

まとめ

相続時精算課税制度を利用すると、2500万円までは非課税での生前贈与が可能になりますが、一方で相続が起きた場合には、非課税で贈与した分を精算し、そこで改めて課税されることになります。

このように相続時精算課税制度は相続税の節税には向きませんが、将来的に相続税の心配のない人や、相続税がかかったとしても少額の負担で済む人にとっては非課税での生前贈与を可能にするため、生前贈与をお考えの場合の第一選択肢となるでしょう。

小規模宅地等の特例とは?適用要件や土地の種類・手続きの流れまとめ

小規模宅地等の特例とは?適用要件や土地の種類・手続きの流れまとめ 孫への生前贈与で確実に節税する方法と失敗しないための5つの注意点

孫への生前贈与で確実に節税する方法と失敗しないための5つの注意点