- 共同相続人とは誰か

- 共有状態で遺産を放置するデメリット

- 共有相続人の調べ方

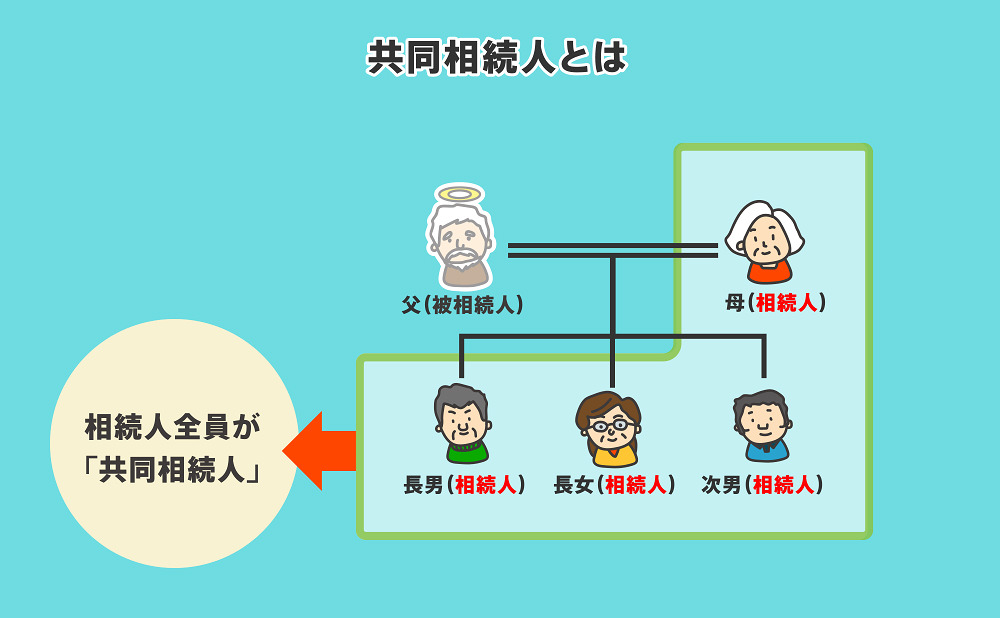

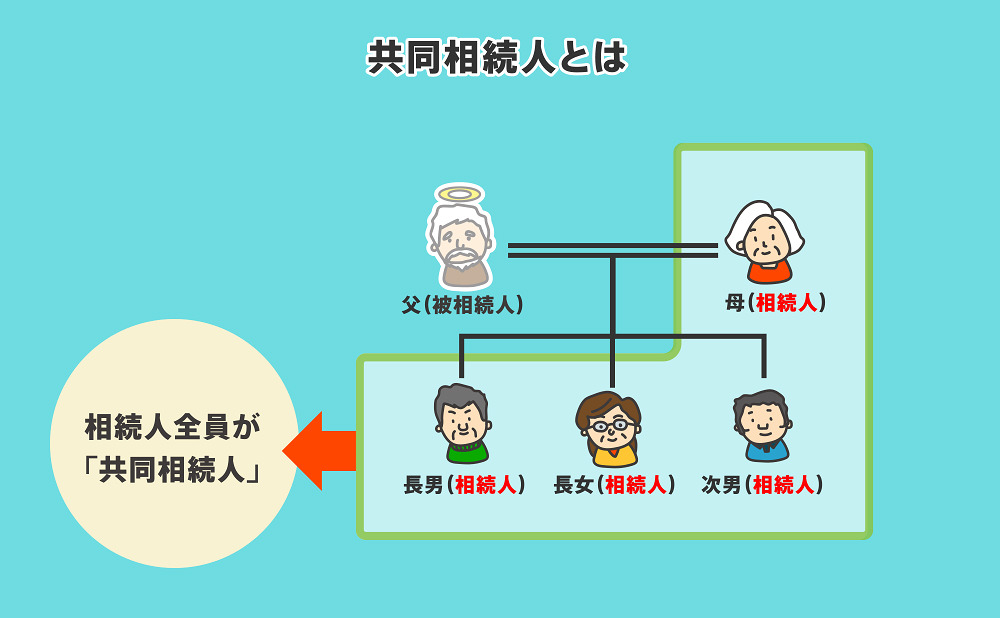

共同相続人とは、相続人が複数人いたときに財産を共有で相続することになった人たち全員を指します。

相続人が複数人いて、故人が遺言書を作成せずに亡くなった場合には、法律によって決められた相続人全員が共同相続人になります。

共同相続人は財産を共有で相続している状態であり、単独所有するには相続人全員で遺産分割協議を行わなければなりません。

共有名義で財産を所有し続けることは、様々なデメリットやリスクがあるのでご注意ください。

本記事では、共同相続人とは何か、範囲や調べ方、遺産を共有名義で放置し続けるリスクを紹介します。

相続手続きについては、下記の記事で詳しく解説しています。

目次

1章 共同相続人とは

共同相続人とは、故人の遺産を複数の相続人が共有している状態を指します。

遺言がない場合、相続財産は法定相続人が共同で承継し、持分を共有します。

共有関係を解消するには、遺産分割協議で具体的な分割方法を決定しなければなりません。

1-1 共同相続の相続手続きの特徴

共同相続では遺産を共有状態で相続しているため、遺産分割協議を行い、誰がどの遺産をどれくらいの割合で相続するかを決定しなければなりません。

他にも、共有相続では相続手続きを行うにあたり、下記の点に注意しなければなりません。

- 遺産分割協議を行う必要がある

- 相続手続きの際に必要な書類の数や種類が増える

- 相続税申告や準確定申告は相続人の連名で行う

このように、相続人が複数人いて共同相続となると、相続手続きの手間が増えます。

相続手続きを自分たちで進めるのが難しい場合は、相続に詳しい司法書士や行政書士に依頼することも検討しましょう。

1-2 法定相続人と共同相続人の違い

法定相続人とは、法律によって「相続人」とされる人です。

そして、法定相続人が複数いて故人が遺言書を作成していない場合は、遺産を共有状態で相続するため法定相続人全員が共同相続人となります。

そして、遺産分割協議が成立し遺産の名義変更手続きが完了したら、それぞれの遺産を相続人が単独所有することになるので、共同相続人ではなくなります。

共同相続人は「相続開始から、遺産分割協議が成立するまでの相続人同士の関係」と考えるとわかりやすいでしょう。

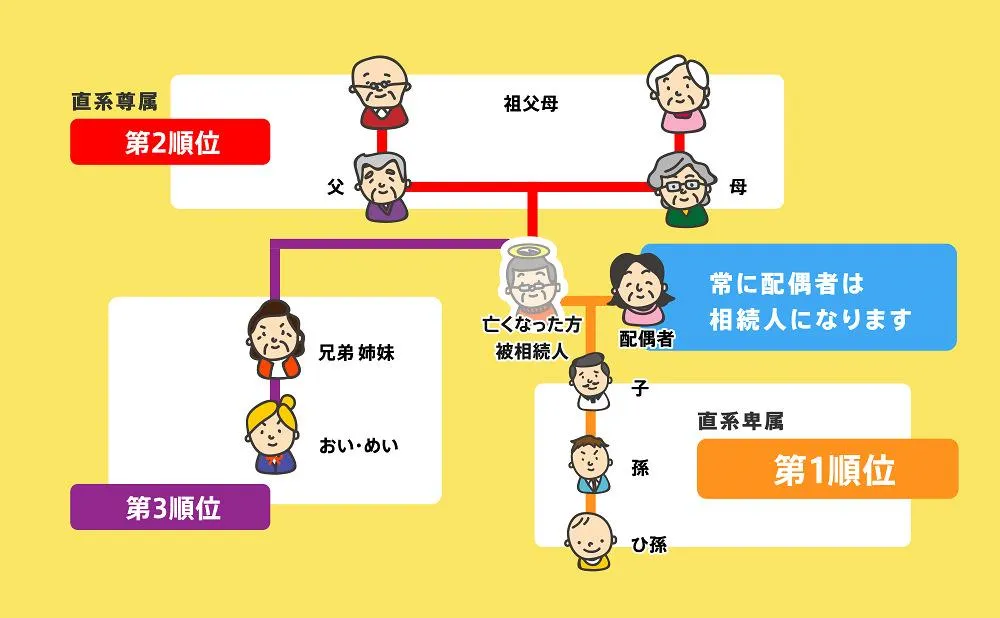

法律では、相続人になれる人物や優先順位を下記のように決められています。

| 配偶者 | 常に相続人になる |

| 子供や孫 | 第1順位 |

| 親や祖父母 | 第2順位 |

| 兄弟姉妹や甥・姪 | 第3順位 |

優先順位が低い相続人は、自分より優先順位が高い相続人が1人もいない場合にのみ相続人になれます。

各相続人の相続割合は、相続人ごとに下記のように決められています。

なお、相続人が配偶者と子供2人といったように、同じ優先順位の相続人が複数名いる場合には、同優先順位の相続人で遺産を頭割りして相続します。

1-3 共同相続と単独相続の違い

単独相続とは名前の通り、遺産を1人だけで受け継ぐことです。

例えば、法定相続人が子供1人の場合や遺言などで遺産を受け継ぐ人物が1人だけ指定されていた場合は、単独相続となります。

2章 遺産を共有状態のまま放置するデメリット

本記事の1章で解説したように、故人が遺言書を作成していなかった場合、遺産は共同相続人が共有相続したことになります。

ただし、遺産を共有状態のまま放置してしまう、相続してしまうのは下記のデメリットがあるのでご注意ください。

- 自分一人の意思では売却・活用ができなくなる

- 共同相続人間でトラブルに発展しやすい

- 固定資産税を分割しにくい

- 相続が発生するごとに権利関係が複雑になる

- 共有物分割請求を起こされるリスクがある

それぞれ詳しく解説していきます。

2-1 自分一人の意思では売却・活用ができなくなる

不動産などを共同相続人で所有すると、売却時には共同相続人全員が合意しなければ売却や活用ができません。

自分が共有している持分のみを売却することも不可能ではないですが、現実的に考えて共有状態となっている不動産の持分を購入してくれる第三者が現れる可能性は低いでしょう。

結果として、活用予定のない不動産を共有状態で所有してしまい、管理コストや固定資産税のみかかり続ける恐れがあります。

2-2 共同相続人間でトラブルに発展しやすい

共同相続人で財産を相続したまま放置すると、共有財産の使用方法などでトラブルが起きやすいです。

トラブルが起きる主な原因は、権利として各相続人が所有している持分と、実際の使用方法に食い違いが発生してしまうからです。

例えば、故人が遺した自宅を共同相続人である長男と次男が共有で相続したとしましょう。

ただし、自宅に住み続けているのは共同相続人の一人である長男のみの場合には、次男が長男に対して不公平だと感じる可能性もあります。

- 自分が所有する持分を買い取ってほしい

- 持分ごとに固定資産税を分割するのではなく、使用者である長男が全額負担してほしい

上記のように、次男が長男に対して主張し長男が合意しなければ、トラブルに発展してしまうでしょう。

2-3 固定資産税を分割しにくい

固定資産税はその年の1月1日時点に不動産を所有している人が支払う税金です。

そのため、共同相続人が共有で不動産を相続した場合、固定資産税は共有者全員の連帯納税義務となります。

共同相続人で固定資産税の支払い方法や割合について話し合い、決定した内容が実現されれば問題ありません。

ただし、共同相続人の中に固定資産税を払わない人物がいれば、他の相続人が固定資産税を払う必要があります。

「自分の持分相当の固定資産税はすでに払った」と主張しても返済義務はなくならないので、ご注意ください。

また、固定資産税の納付書は共同相続人のうち代表者宛に送付されます。

代表者が一括で納付するために、他の相続人に連絡し固定資産税を受け取る手間が発生します。

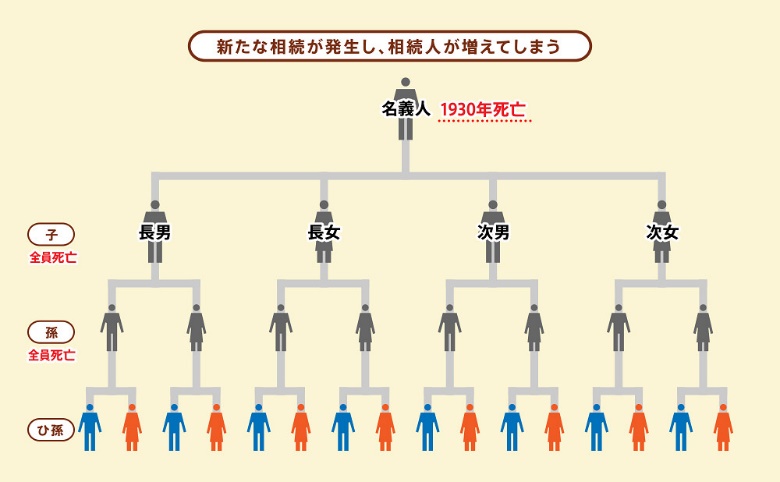

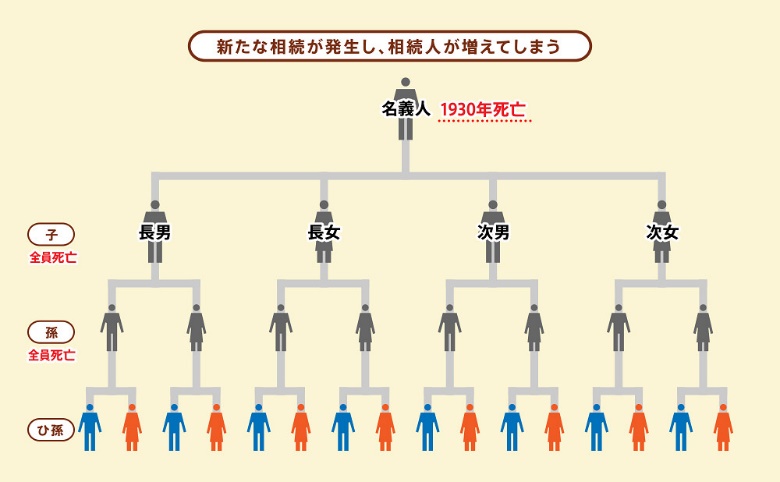

2-4 相続が発生するごとに権利関係が複雑になる

不動産などを共有で受け継いだ相続人が亡くなると、共有持分も相続財産になります。

共有持分を再び共有名義で相続すると、共有持分が分割され共有名義者の数が膨大になってしまいます。

上図のように、複数代にわたり相続が発生すると、相続人の数は雪だるま式に増えてしまいます。

相続人が増えたことにより、共有名義者同士が疎遠になってしまい、遺産分割協議や相続手続きを行うことすら大変になる可能性もあります。

自分の子供や孫に共有持分の相続で手間や負担を掛けないように、早い段階で共有名義の相続は解消しておくのが良いでしょう。

2-5 共有物分割請求を起こされるリスクがある

財産を共有で相続した共同相続人は、原則としていつでも共有財産の分割を請求可能です。

そのため、他の共同相続人から共有物分割請求を受けるリスクが常にあります。

共有物分割請求は当事者間で解決しないと、訴訟に発展するケースもあるので、手間と時間がかかります。

3章 共同相続人の調べ方

故人が遺言書を作成せず亡くなった場合は、法定相続人全員が共同相続人になります。

そのため、相続手続きを進めるためには、まず相続人の調査と確定をしなければなりません。

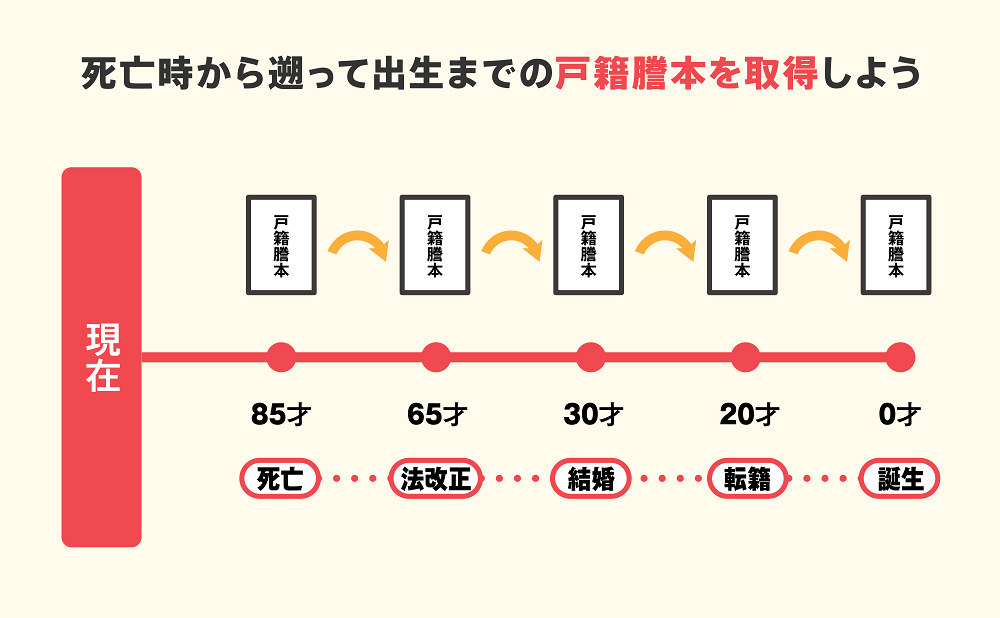

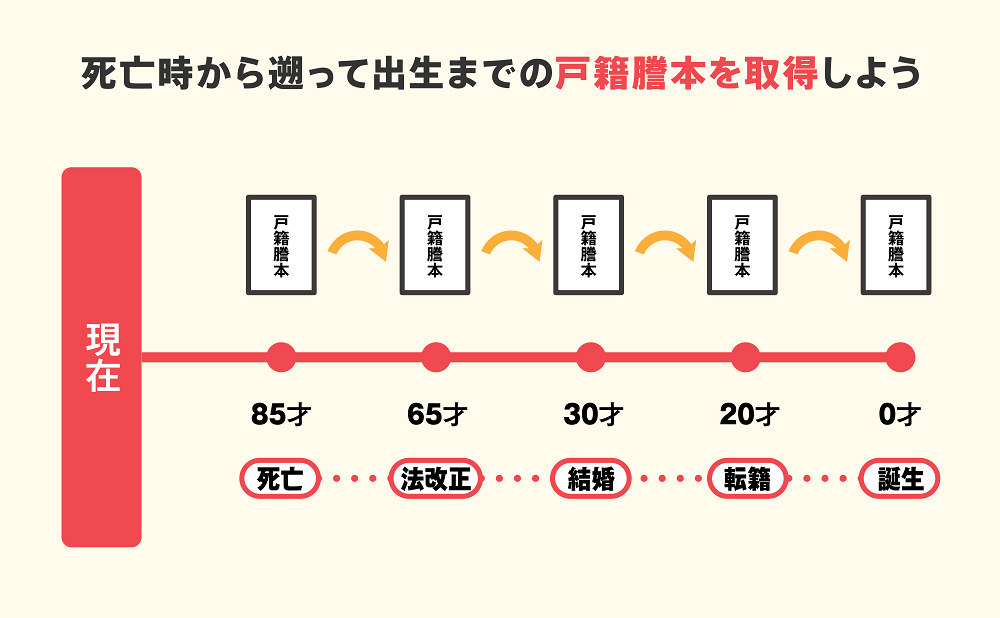

共同相続人を調べる際には、故人が生まれてから死亡するまでの連続した戸籍謄本を取得していきます。

共同相続人を調べる方法を詳しく解説していきます。

3-1 故人の出生時から死亡するまでの連続した戸籍謄本を取得する

自分以外に誰が共同相続人になっているかを調べるには、故人の生まれてから死亡するまでの連続した戸籍謄本を収集しましょう。

戸籍謄本には、親子関係や結婚、離婚について記載されているので故人と相続人の関係も確認できます。

故人の生まれてから死亡するまでの連続した戸籍謄本を収集するには、死亡時の戸籍謄本から遡って取得していきましょう。

新しい戸籍にはひとつ前の本籍地が記載されているので、死亡時から順番にさかのぼっていけば出生時までの戸籍をすべて取得できます。

戸籍謄本の取得方法は、下記の通りです。

| 取得できる人 |

|

| 取得先 | 本籍地のある市区町村役場 |

| 取得費用 |

|

| 必要書類 |

|

3-2 法定相続人を漏れなくチェックする

戸籍謄本類の収集が完了したら、内容を確認して「誰が法定相続人なのか」を調べていきましょう。

戸籍謄本を確認した結果、故人に離婚歴があり前の配偶者との間に子供がいたことや隠し子の存在が発覚する可能性もあるからです。

もしも新たに判明した共同相続人がいたら、遺産分割協議に参加してもらうために連絡をしなければなりません。

遺産分割協議は相続人全員で行う必要があり、相続人全員が参加していないとやり直しになってしまうからです。

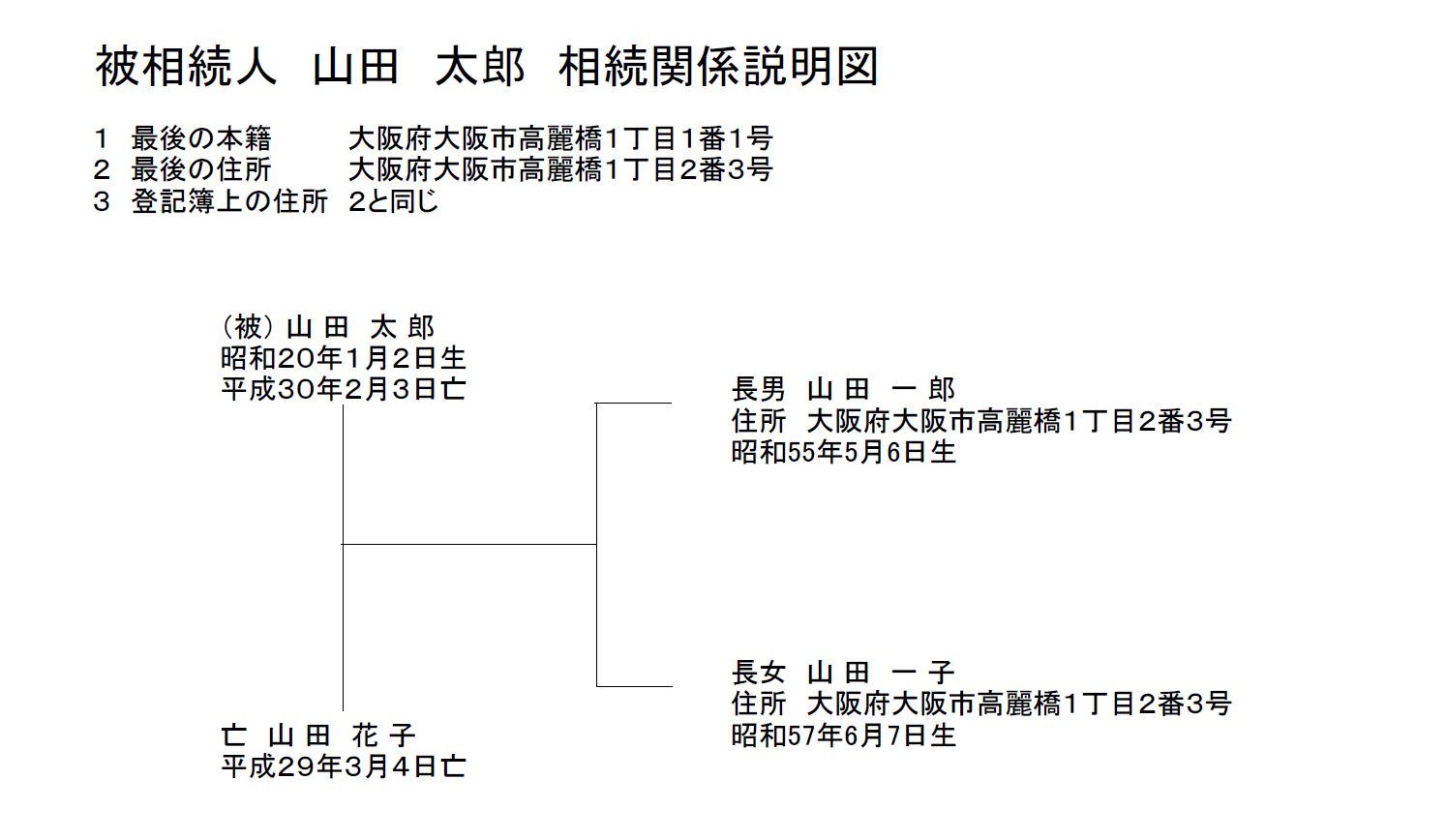

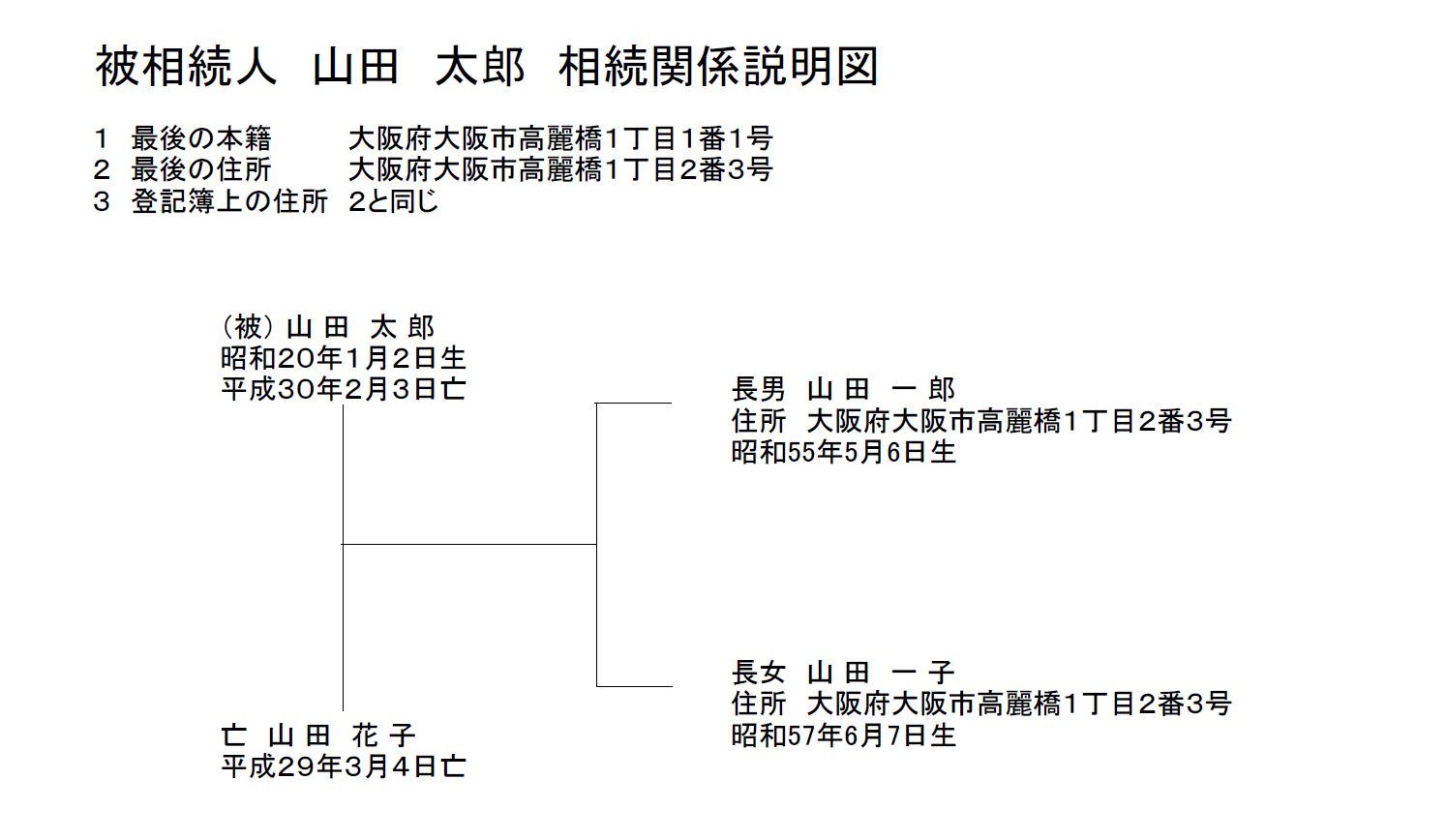

また相続人の調査を終えたら「相続関係説明図」を作成しましょう。

故人を起点とし、相続人の親族関係を明らかにして家系図を作ります。

相続関係説明図を用意しておくと、共同相続関係を第三者にも説明しやすくなりますし、後に不動産の名義変更や預貯金の払い戻し請求をする際などにも手続きが簡単になります。

4章 共同相続になったときの遺産分割方法は4種類

法定相続人が複数いて共同相続となった場合、共有状態のまま放置せず遺産分割を速やかに完了させる必要があります。

共同相続時の遺産分割方法は、主に下記の4種類です。

| 遺産分割方法 | 概要 |

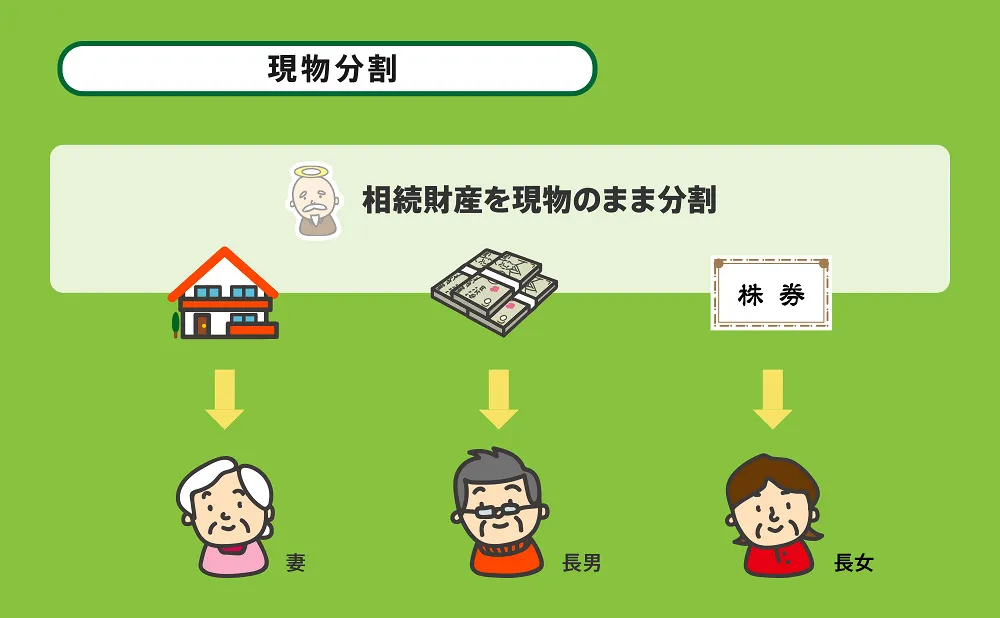

| 現物分割 | 不動産や株式などを現物のまま分割する方法 |

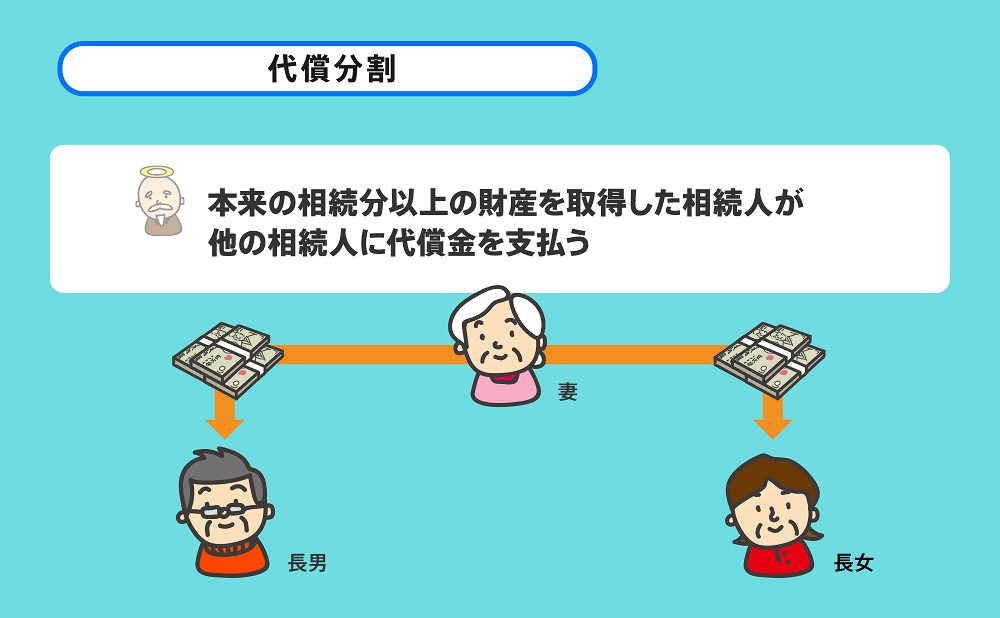

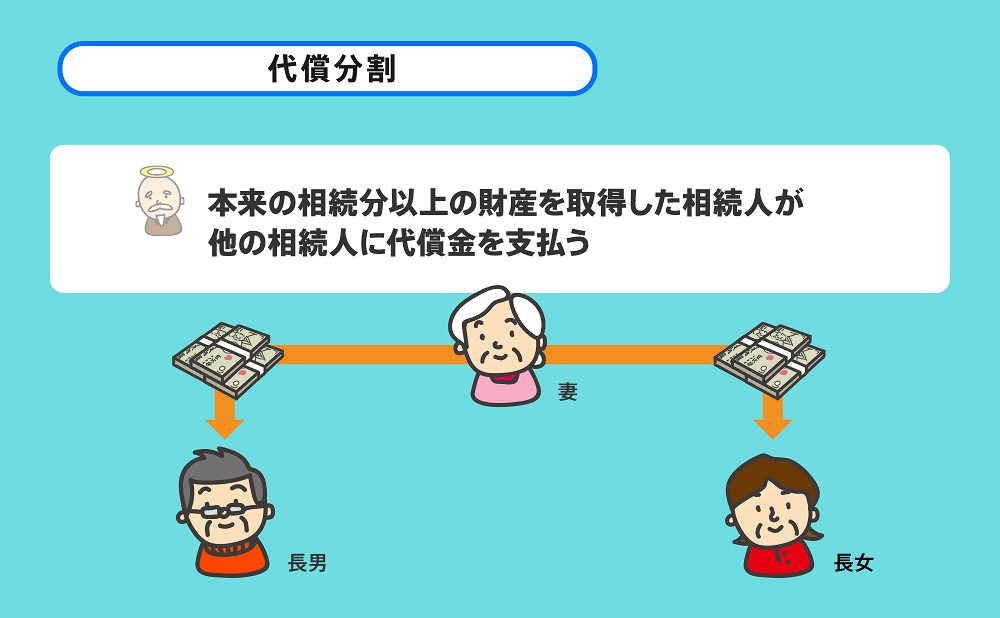

| 代償分割 | 遺産を多く受け継ぐ相続人が他の相続人に対し、代償金を支払う分割方法 |

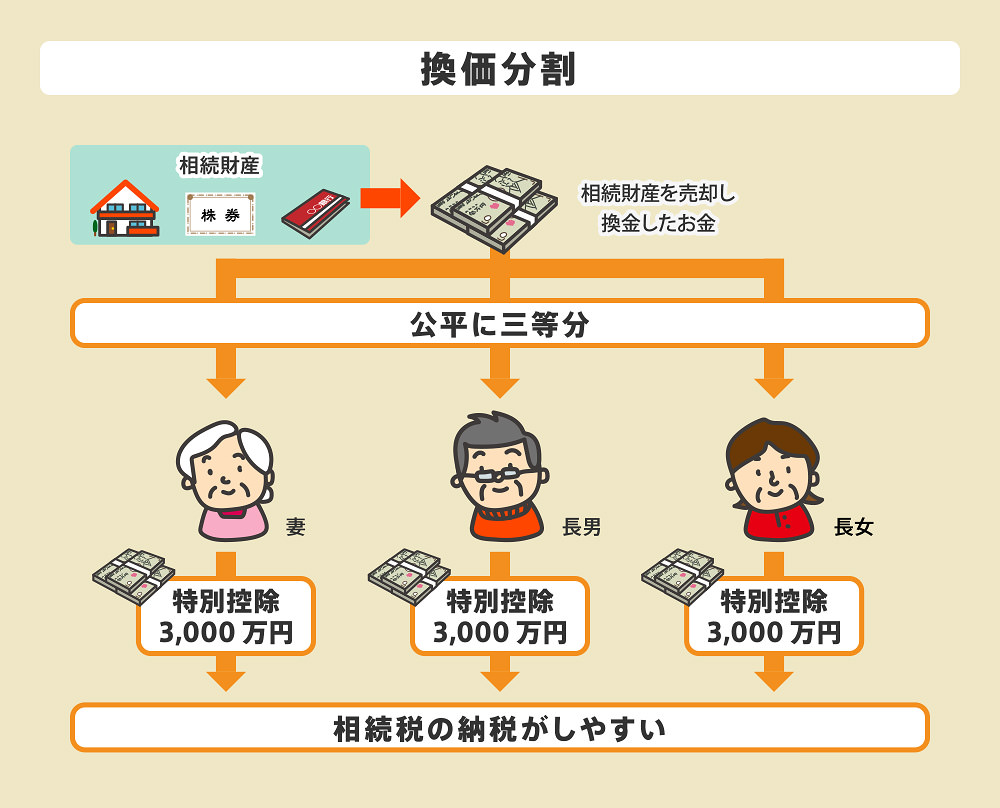

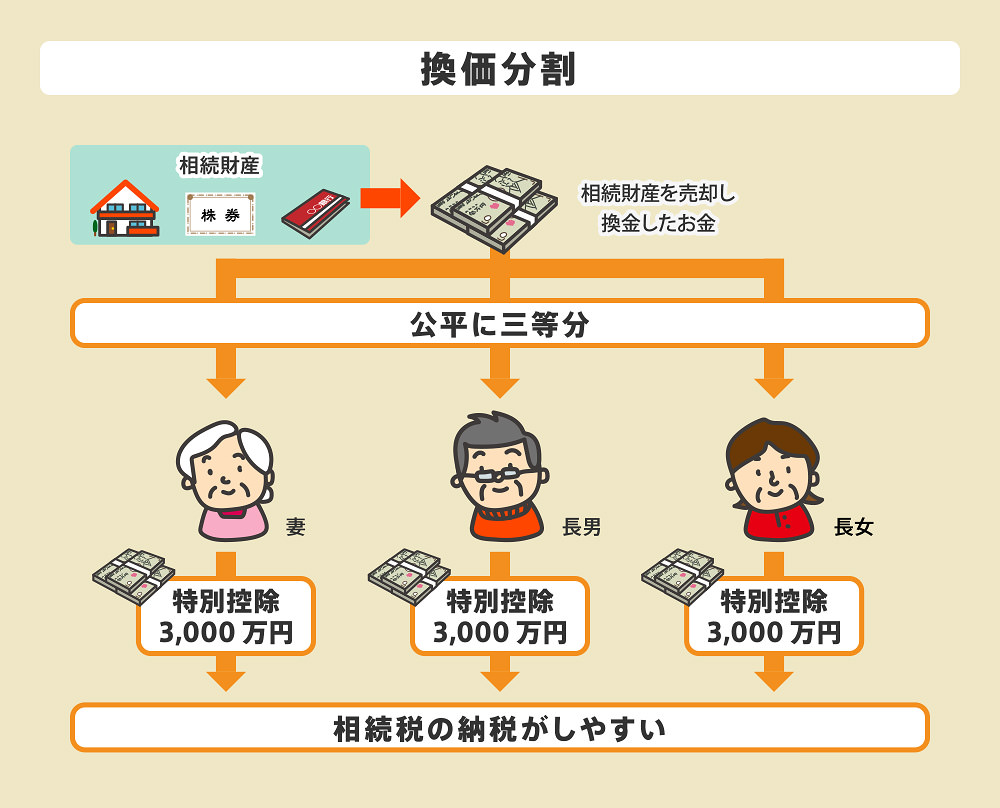

| 換価分割 | 不動産や株式などの遺産を現金化して、美脚代金を相続人で分割する方法 |

| 共有分割 | 不動産など分割が難しい遺産を相続人同士で共有して取得する方法 |

それぞれの遺産分割方法のメリットとデメリットを詳しく見ていきましょう。

4-1 現物分割

現物分割とは、不動産や株式、車などの財産をそのまま相続する遺産分割方法です。

現物分割のメリットとデメリットは、下記の通りです。

| メリット |

|

| デメリット |

|

現物分割は不動産や株式などを売却せず、そのままの形で相続するため、遺産分割の内容が名義変更手続きがシンプルになります。

一方で、遺産の内容に偏りがある場合、遺産分割に不公平感を持つ相続人がいる恐れもあります。

現物分割が適しているケースは、主に下記の通りです。

- 特定の相続人に遺産を集中させたいケース

- 相続人全員が遺産分割の内容に納得しているケース

- 遺産の種類が豊富なケース

- 預貯金で相続分を調整できるケース

4-2 代償分割

代償分割とは、遺産を他の人よりも多く相続した人が多い分を他の相続人に現金などで補填(代償)する遺産分割方法です。

代償分割のメリットとデメリットは、それぞれ下記の通りです。

| メリット |

|

| デメリット |

|

代償分割が適しているケースは、主に下記の通りです。

- 相続した不動産を当面の間は売却したくない

- 不動産を単独で相続したい

- 不動産を単独で取得することについて、他の相続人が納得していない

4-3 換価分割

換価分割とは、相続財産を現金化した後に、相続人で分ける遺産分割方法です。

換価分割のメリットとデメリットは、主に下記の通りです。

| メリット |

|

| デメリット |

|

換価分割をおすすめできるケースは、主に下記の通りです。

- 相続人全員が不動産や株式を現物で相続したくないケース

- 相続人同士で公平に遺産分割を行いたいケース

- 不動産の維持管理が負担になっているケース

4-4 共有分割

共有分割とは、不動産など分割しにくい遺産を相続人同士で共有する方法です。

共有分割の例は、下記の通りです。

- 遺産内容:不動産3,000万円

- 相続人:長男・次男・三男

- 1人あたりの法定相続分:1,000万円

ただし、共有分割は本記事の2章で解説したように、1人の意思では売却や活用ができない、トラブルに発展しやすいなどのリスクがあります。

そのため、できる限り共有分割での相続は避けるべきであり、これまで紹介した3つの方法のいずれかを選択することを強くおすすめします。

5章 共同相続人になったときに注意すべきこと

共同相続人になると、相続財産や他の相続人の状況では遺産分割協議や相続手続きに手間取り、時間や労力がかかる可能性があるのでご注意ください。

「財産を相続したくない」「相続トラブルに巻き込まれたくない」と感じるときには、相続放棄も検討しましょう。

共同相続人としての地位を辞退する方法や共同相続人としての地位を侵害されたときの対処法を紹介します。

5-1 共同相続人でなくなるには相続放棄の手続きが必要である

共同相続人になると、遺産分割協議への参加が必要です。

「遺産を受け取らなくても良い」「他の相続人と関わりたくない」と感じる場合には、相続放棄をすれば共同相続人としての地位を失います。

相続放棄とは、相続人としての権利をなくす手続きであり、家庭裁判所への申立て手続きが必要です。

相続放棄をすれば、遺産分割協議に参加しなくてすむので相続トラブルに巻き込まれるリスクをなくせます。

また、故人の財産を一切相続しなくなるので、故人が遺した借金の返済義務を負うこともなくなります。

ただし、相続放棄には以下のデメリットや注意点もあるので、手続き時には慎重に判断しましょう。

- 故人の財産を一切相続できなくなる

- 相続放棄の期間は3ヶ月と決まっている

- 相続放棄は原則撤回できない

- 故人が残した財産に手を付けてしまうと相続放棄ができなくなる

- 生前に相続放棄をすることはできない

5-2 相続手続きは10ヶ月以内に行う

遺産分割協議や預貯金、不動産の相続手続きに期限は設定されていませんが、相続開始から10ヶ月以内に行いましょう。

相続税の申告・納税期限は相続開始から10ヶ月以内と決められているからです。

期限までに遺産分割協議が完了していないと相続税の配偶者控除や小規模宅地等の特例などの節税制度を利用できない可能性があります。

そのため、相続税申告以外の相続手続きに関しても、10ヶ月以内に行うことをおすすめします。

2024年4月から相続登記が義務化されます

これまでは相続登記に期限が設定されていなく、相続登記をしないまま放置してもペナルティなどはありませんでした。

しかし、2024年4月からは相続登記が義務化され、相続があったことを知ったときから3年以内に相続登記をしなければ10万円以下の過料が課されます。

相続登記の義務化は、過去に発生した相続に関しても適用されるので、現時点で相続登記していない土地をお持ちの人は早めに手続きをするのが良いでしょう。

まとめ

故人が遺言書を作成せずに亡くなった場合かつ相続人が複数人いるケースでは、相続手続きが完了するまで共同相続人として財産を共有で所有します。

預貯金や不動産を分割し、単独所有するのであれば相続人全員で遺産分割協議を行わなければなりません。

相続財産を共有名義で所有し続けると、売却や活用が難しくなるなど様々なデメリットやリスクがあります。

共有名義での相続を解消したい、遺産分割協議がまとまらないとお悩みの場合には、相続を専門とする司法書士への相談もご検討ください。

グリーン司法書士法人では、相続手続きや遺産分割協議書の作成などの相談をお受けしています。

初回相談は無料、かつオンラインでの相談も可能ですので、まずはお気軽にお問い合わせください。

よくあるご質問

共同相続するデメリットとは?

共同相続するデメリットは、下記の通りです。

・自分一人の意思では売却・活用ができなくなる

・共同相続人間でトラブルに発展しやすい

・固定資産税を分割しにくい

・相続が発生するごとに権利関係が複雑になる

・共有物分割請求を起こされるリスクがある共同相続人と法定相続人は何が違いますか?

共同相続人とは「相続人が複数いて、故人の死亡後に遺産を共有することとなった人たち」です。

それに対して、法定相続人とは、法律によって「相続人」とされる人です。

そのため、法定相続人が複数人いて、故人が遺言書を作成していない場合には法定相続人が共同相続人になります。共同相続人は相続放棄できますか?

共同相続人も相続放棄を行えます。

相続放棄をすると、相続人としての地位を失うので共同相続人ではなくなります。