- 大商分割とは何か

- 大商分割のメリット・デメリット

- 大商分割時の相続税を計算する方法

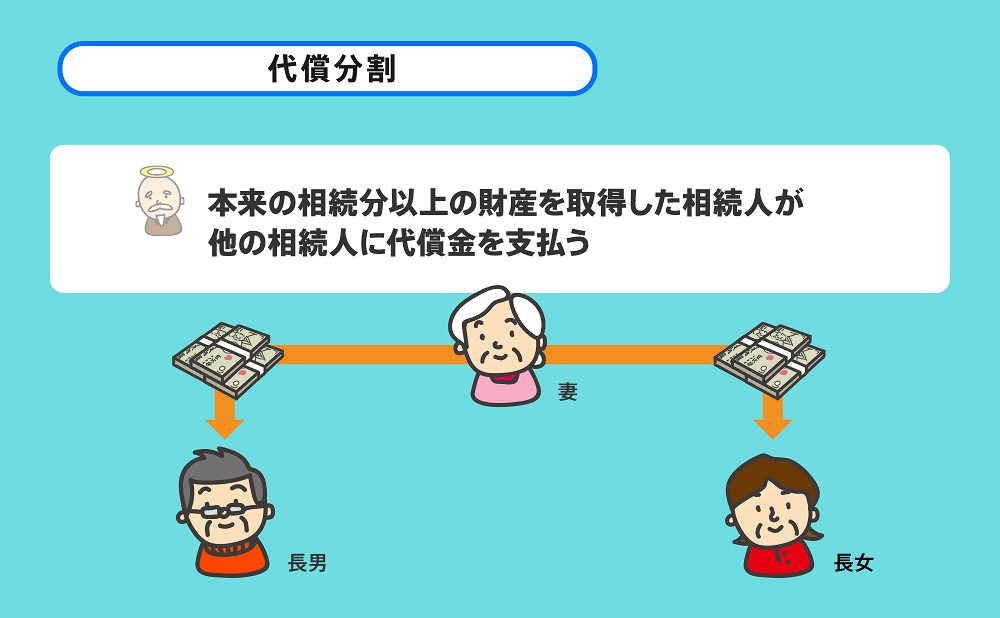

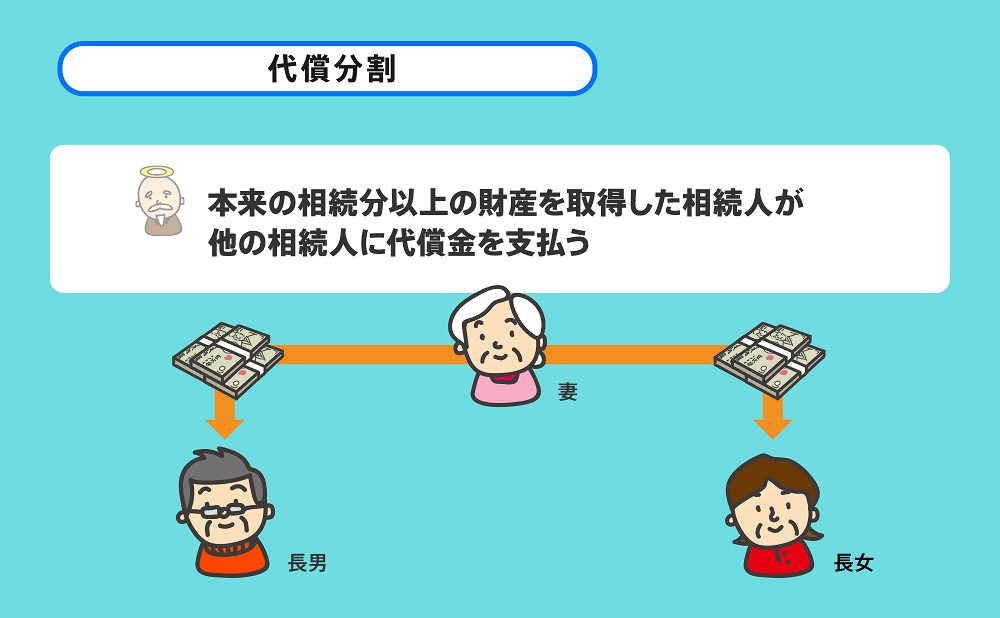

代償分割とは遺産分割方法のひとつであり、遺産を相続する代わりに他の相続人に代償金を渡す方法です。

例えば、土地などの不動産を相続した相続人が他の相続人に対し、代償金を支払うケースなどが該当します。

代償分割を行えば、相続財産が土地など分割しにくい財産しかなくても、相続人同士で公平に遺産分割を行えます。

一方で、多く財産を受け継いだ相続人は代償金を用意しなければならないので、利用したくでもできないケースもあるでしょう。

代償分割を行うには相続財産の評価や遺産分割協議書の作成、代償金の用意など注意しなければならない点がいくつかあります。

相続人同士でトラブルなく代償分割を完了させたいのであれば、専門家への相談もご検討ください。

本記事では、代償分割とは何か、メリットやデメリットを解説していきます。

相続財産が土地しかなく、遺産分割方法にお悩みの人は下記記事もご参考にしてください。

目次

1章 代償分割とは

代償分割とは、遺産を他の人よりも多く相続した人が多い分を他の相続人に現金などで補填(代償)する遺産分割方法です。

具体的には、下記のケースなどが該当します。

- 相続財産:不動産2,000万円、現金1,000万円

- 相続人:長男・次男・三男

- 1人あたりの法定相続分:1,000万円

- 相続したもの:【長男】不動産2,000万円【次男】現金500万円【三男】500万円

上記のケースでは本来、兄弟3人はそれぞれ1,000万円ずつ遺産を相続する権利があります。

しかし、長男が2,000万円の不動産を相続したため、次男・三男は現金500万円しか相続できません。

そこで、足りない分の500万円ずつを、長男が2人に現金などを渡すことで相続分を平等にします。

なお、遺産分割方法には代償分割の他に下記の3つがあります。

| 分割方法 | 概要 |

| 現物分割 | 遺産を売却などせずそのまま相続する |

| 換価分割 | 遺産を売却してそのお金を分割する |

| 共有分割 | 遺産を複数人で共有する |

2章 代償分割のメリット

代償分割のメリットは、不動産や有価証券など分割しにくい相続財産も公平に分けられる点です。

他にも、下記のメリットがあります。

- 相続人間で公平な遺産分割を行える

- 不動産を売却せずにすむ

- 不動産の共有名義を避けることができる

- 所得税・相続税の節税になる

それぞれ詳しく見ていきましょう。

2-1 相続人間で公平な遺産分割を行える

遺産のうち不動産が多くを占める場合、不動産をそのまま取得する人がいると相続人間で取得分が不平等になるケースがあります。

代償分割をすれば、不足分を代償金で補填できるので、結果的に相続人間の取得分を平等にできます。

具体例で確認してみましょう。

相続財産:不動産2,000万円、現金1,000万円

相続内容:【長男】不動産2,000万円、【次男】現金500万円、【三男】現金500万円

代償分割により、長男が次男、三男に500万円ずつ渡す

長男:不動産2,000万円-代償金1,000万円=実質取得分1,000万円

次男:現金500万円+代償金500万円=取得分1,000万円

三男:現金500万円+代償金500万円=取得分1,000万円

このように、代償分割を行えば分割しにくい相続財産が多くても公平に遺産分割を行えます。

2-2 不動産を売却せずにすむ

代償分割であれば相続財産をそのままの形で受け継げるので、売却をしなくてすみます。

一方で、換価分割では相続財産を売却し現金を各相続人で分配する必要があります。

- 故人が住んでいて思い入れのある不動産

- 先祖代々受け継いできた不動産

- 売り時ではない有価証券

上記が相続財産に含まれる場合は、代償分割を選択するのが良いでしょう。

2-3 不動産の共有名義を避けられる

代償分割では代償金を支払うことによって、不動産などを単独名義で相続できます。

共有名義での相続を避けられるので、将来的にもトラブル発生のリスクを避けられるのがメリットです。

2-4 所得税・相続税の節税になる

代償分割では相続した不動産を売却せずにすむので、所得税や相続税を節税できる可能性があります。

代償分割が節税になる理由は、主に下記の通りです。

- 不動産を売却しないので譲渡所得税がかからない

- 小規模宅地等の特例を使える可能性がある

- 相続税にかかる土地の評価額は市場価値よりも低く設定されている

小規模宅地等の特例とは、相続した土地の評価額を最大8割減額できる制度です。

また、不動産の相続税評価額は市場価値の7~8割程度となっていることが多く、売却しない方が相続税が安くなりやすいです。

3章 代償分割のデメリット

- 代償金を用意しなければならない

- 不動産の評価額でトラブルになる可能性がある

- 相続税の納税資金を用意する必要がある

それぞれ詳しく見ていきましょう。代償分割にはメリットがある一方で、財産を多く相続する人は代償金を用意しなければなりません。

代償分割のデメリットは、主に下記の3つです。

3-1 代償金を用意しなければならない

代償分割をするためには、他の相続人に支払う代償金を支払わなければ成立しません。

代償金となる現金を用意する必要がありますし、預金などがない場合は代償金を用意できない恐れもあります。

代償金となる現金を用意できないときには、下記の方法を検討しましょう。

- 代償金の分割払いを提案する

- 代償金として現金ではなく他の資産を提供する

- 不動産ローンを利用する

- 現物分割もしくは換価分割を検討する

- 土地を分筆する

- 生命保険で代償金を用意しておく

なお、現金以外で代償金を払ってしまうと、譲渡所得税や住民税がかかる恐れがあるのでご注意ください。

代償分割で譲渡所得税や住民税がかかるケースは、本記事の後半で解説します。

3-2 不動産の評価額でトラブルになる可能性がある

代償分割の対象となる不動産を「いくらとして扱う」かは決まりがなく、下記の評価額などをもとに決定します。

- 相続税評価額

- 時価(実勢価格)

- 公示地価

- 固定資産税評価額

評価方法に決まりがないので、相続人同士で下記のように意見が対立しトラブルに発展する可能性もゼロではありません。

- 不動産を受け継ぐ相続人:評価額をできるだけ下げたい

- 代償金を受け取る相続人:評価額をできるだけ上げたい

代償分割時の代償金の決め方については、下記の記事でも解説しているので、あわせてお読みください。

3-3 相続税の納税資金を用意する必要がある

代償分割によって土地など不動産を受け継ぐ相続人は、代償金だけでなく相続税の納税資金も用意しなければなりません。

相続税は現金一括納付が原則なので、代償金と相続税の納税資金を用意するのが難しいケースもあるでしょう。

4章 代償分割がおすすめなケース

本記事の2章、3章で解説したメリット、デメリットを踏まえると、代償分割をおすすめできるケースは下記の希望がそろったときです。

- 不動産を当面の間売却したくない

- 不動産を単独で取得したい

- 不動産を単独で取得することについて他の相続人が納得していない

不動産などの相続財産を売却して現金化せず受け継ぐには、代償分割以外にも下記の方法があります。

| 方法 | 特徴 |

| 現物分割 |

|

| 共有分割 |

|

例えば、不動産を相続しない他の相続人が「実家は両親の面倒を見てくれた兄が相続すべき」など納得しているのであれば、現物分割で問題ないケースもあるでしょう。

「共有名義であれば、平等に遺産分割を行え代償金も用意しなくてすむ」と考える人もいるでしょう。

しかし、共有名義で不動産を取得するのはトラブルになるリスクが非常に大きいのです。

共有名義のリスクは、主に下記の通りです。

- 売却や処分が自由にできない

- 関係性の薄い人が共有者になる可能性がある

そのため、可能な限り不動産の共有分割は避けることをおすすめします。

5章 代償分割時の相続税を計算する方法

代償分割により遺産分割をしたときには、それぞれ下記のように相続税が課税されます。

| 代償金を支払った相続人 | 【土地を相続税評価額で評価した場合】 相続税評価額-支払った代償金 【土地を時価で評価した場合】 時価-{支払った代償金×(相続税評価額÷時価)} |

| 代償金を受け取った相続人 | 【土地を相続税評価額で評価した場合】 受け取った代償金 【土地を時価で評価した場合】 受け取った代償金×(相続税評価額÷時価) |

具体的な例と共に詳しく見ていきましょう。

【具体例①】相続税評価額で不動産を評価した場合

相続税評価額をもとに代償分割の代償金を決定すれば、相続税の計算も比較的単純となります。

長男が不動産(相続税評価額4,000万円)を取得する代わりに、次男に対して代償金2,000万円を支払ったケースをもとにそれぞれの遺産総額を計算してみましょう。

- 長男:4,000万円-2,000万円=2,000万円

- 次男:2,000万円

【具体例②】時価で不動産を評価した場合

代償金を計算する際に不動産の評価額に時価を用いた場合、相続税の計算が少し複雑になります。

長男が不動産(相続税評価額4,000万円、時価5,000万円)を取得する代わりに次男に対して代償金2,000万円を支払ったケースをもとに、それぞれの遺産総額を計算してみましょう。

- 長男:4,000万円-{2,000万円×(4,000万円÷5,000万円)}=2,400万円

- 次男:2,000万円 × (4,000万円 ÷ 5,000万円) = 1,600万円

時価で代償金を決めた場合、相続税を計算する際には代償金をそのまま遺産総額に加算・減産すれば良いわけではありません。

自分で計算するのが難しい、相続税をミスなく申告したい場合は、相続に詳しい税理士に依頼するのが良いでしょう。

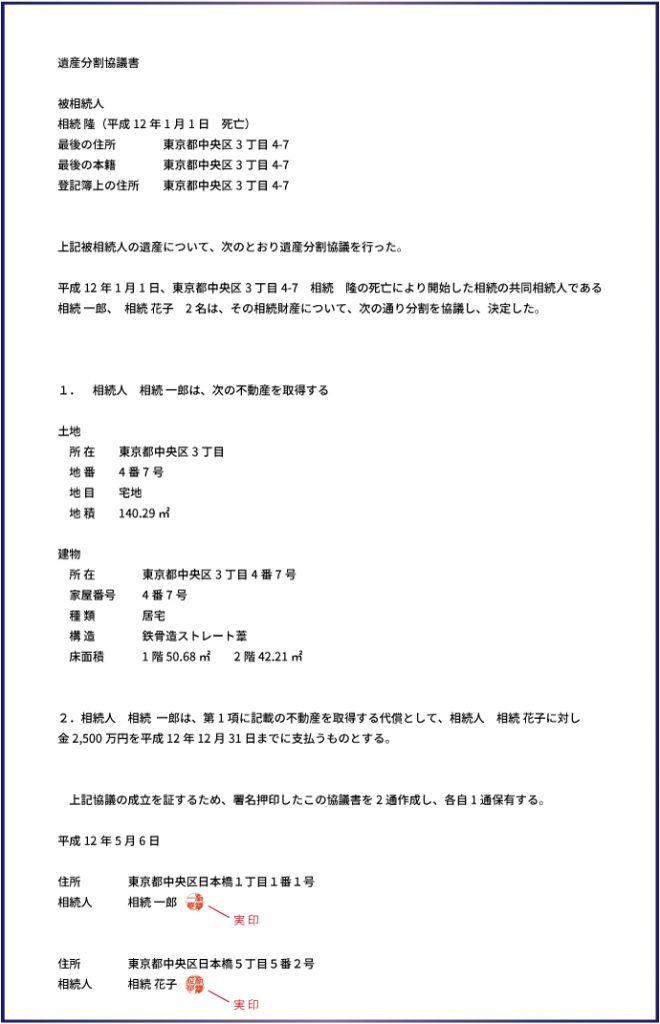

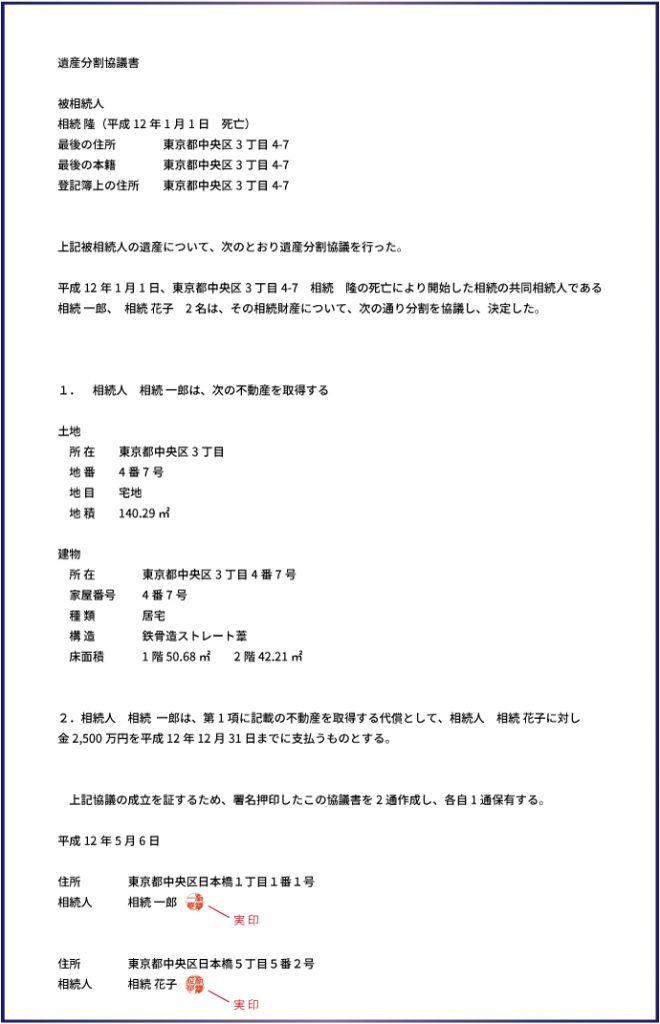

6章 代償分割時の遺産分割協議書の記載例

代償分割を行う際には、相続人全員で話し合い決定した内容を遺産分割協議書にまとめます。

遺産分割協議書自体は他の遺産分割方法でも作成するものですが、代償分割時には作成内容に特に注意が必要です。

というのも、遺産分割協議書に「代償分割をした旨」を明記しなければ、代償金を通常の贈与と判断され、贈与税が課税される恐れがあるからです。

代償分割時の遺産分割協議書の記載例を紹介します。

下記に、ダウンロード可能な遺産分割協議書の雛形を用意していますので、ぜひご利用ください。

7章 代償分割を行う際の注意点

代償分割を行う際には代償金の用意だけでなく、遺産分割協議書の作成方法や所得税が発生する恐れがある点に注意が必要です。

具体的には、下記の点に注意しましょう。

- 代償金は現金以外の資産でも良いが譲渡所得税がかかる恐れがある

- 代償金が多すぎると贈与税がかかる恐れがある

- 遺産分割協議書に記載しないと贈与税がかかる恐れがある

それぞれ解説していきます。

7-1 代償金は現金以外の資産でも良いが譲渡所得税がかかる恐れがある

財産を多く受け継いだ相続人が他の相続人に対して支払う代償金は、現金以外の資産でも問題ありません。

例えば、もともと相続人が所有していた不動産や有価証券などがあれば、代償金として他の相続人に渡すのでも良いでしょう。

ただし、代償金を現金以外で払うときには下記の点に注意が必要です。

- 相続人全員が代償金の支払い方法に納得していなければならない

- 後々トラブルを避けるため、不動産鑑定士や税理士に依頼して代償金の価値を算出してもらう

- 代償金を支払った側に譲渡所得税が発生する可能性がある

不動産や株式などで代償金を支払うと、不動産や株式の譲渡を行った扱いになります。

取得価額と代償金の差額は譲渡益として扱われ、譲渡所得税や住民税がかかる恐れがあるのでご注意ください。

加えて、不動産を代償金として受け取った相続人は登録免許税や不動産取得税を支払わなければならないことも理解しておきましょう。

7-2 代償金が多すぎると贈与税がかかる恐れがある

代償分割における代償金の金額は相続人同士で自由に決定できますが、代償金が法定相続分を上回る場合に贈与税の課税対象となる恐れがあるのでご注意ください。

具体例とともに確認していきましょう。

- 相続財産:自宅不動産8,000万円および預貯金2,000万円

- 相続人:長男および次男

- 長男は自宅不動産を相続し、次男は預貯金を相続した。加えて長男は代償金として次男に4,000万円支払った

上記のケースでは、長男および次男の法定相続分は2分の1のため、それぞれ5,000万円と計算できます。

一方で、長男は次男に対し4,000万円の代償金を支払っているため、次男の相続分は「代償金4,000万円+預貯金2,000万円=6,000万円」となります。

実際の相続分6,000万円と法定相続分5,000万円の差額である1,000万円に関しては、税務署に長男から次男への贈与であると判断され、贈与税の課税対象となる可能性があるのでご注意ください。

贈与税がかかることを避けるためにも、高額な代償金を支払う場合は税理士に相談した上で行うと安心です。

7-3 遺産分割協議書に記載しないと贈与税がかかる恐れがある

代償分割を行う際には「代償分割にて遺産分割を行うこと」や「代償金の金額」について遺産分割協議書に明記しておかなければなりません。

遺産分割協議書に記載していないと代償金の金額に関わらず、税務署が代償金ではなく贈与として判断する可能性があるからです。

代償分割を行う際には、ミスなく遺産分割協議書を作成するために、相続に詳しい司法書士や弁護士に相談することをおすすめします。

まとめ

代償分割は不動産を売却せずに済む上、相続人の取得分の平等性が保たれるメリットがあります。

しかし、不動産を取得する人は代償金や相続税を自己資金から捻出しなければいけません。

そのため、代償分割はすべての人におすすめできるケースではなく、相続発生時には代償分割を行うべきか判断しなければなりません。

また、将来的に代償分割を行うことが予定されているのであれば、不動産などを受け継ぐ相続人を受取人にした生命保険に加入しておくなど代償金用の資金を用意しておくのが良いでしょう。

代償分割を行うかはケースバイケースであり、相続対策や相続発生後の遺産分割協議書作成など注意しなければならない点も多いです。

代償分割を行うべきか悩んだときや代償分割をミスやトラブルなく完了させたいときには、相続に詳しい司法書士や弁護士に相談するのがおすすめです。

グリーン司法書士法人では、相続対策や遺産分割協議書作成に関する相談をお受けしています。

初回相談は無料、かつオンラインでの相談も可能ですので、まずはお気軽にお問い合わせください。

よくあるご質問

代償分割とは?

代償分割とは相続分が多い相続人が、他の相続人に代償金を渡す遺産分割方法です。

▶代償分割について詳しくはコチラ代償分割のメリットとは?

代償分割のメリットは、下記の通りです。

・相続人間で取得分の平等性が保てる

・不動産を売却せずに済む

・不動産の共有名義を避けることができる

・所得税・相続税の節税になる

▶代償分割のメリットについて詳しくはコチラ代償分割のデメリットとは?

代償分割のデメリットは、主に下記の3つです。

・代償金を用意しなければならない

・不動産の評価額でトラブルになる可能性がある

・相続税の納税資金を用意する必要がある

▶代償分割のデメリットについて詳しくはコチラ代償分割の遺産分割協議書の書き方は?

代償分割を行う際には、相続人全員で話し合い決定した内容を遺産分割協議書にまとめます。

その際には代償分割を行うことを明記する必要があり、明記しなけいと代償金を通常の贈与と判断され、贈与税が課税される恐れがあります。

▶代償分割の遺産分割協議書の書き方について詳しくはコチラ