換価分割とは遺産分割方法のひとつであり「相続財産を現金化した後に、相続人で分ける方法」です。

不動産や株式など現物のままでは分割しにくい財産を相続したときには、換価分割を検討するのが良いでしょう。

他にも、不動産や株式を現物で取得することを誰も望んでない場合にも、換価分割はおすすめです。

換価分割をはじめとした遺産分割は、それぞれメリットとデメリットがあるので、自分たちに合った方法を選びましょう。

本記事では、換価分割のメリットやデメリット、手続きの流れを解説していきます。

目次

1章 換価分割とは

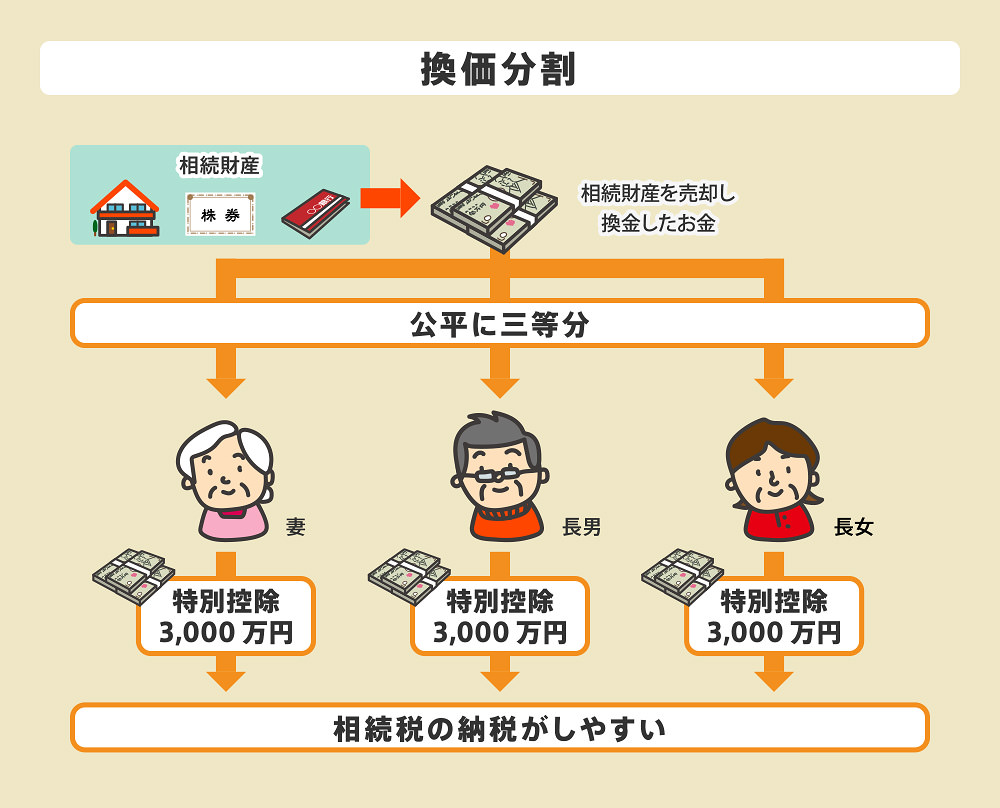

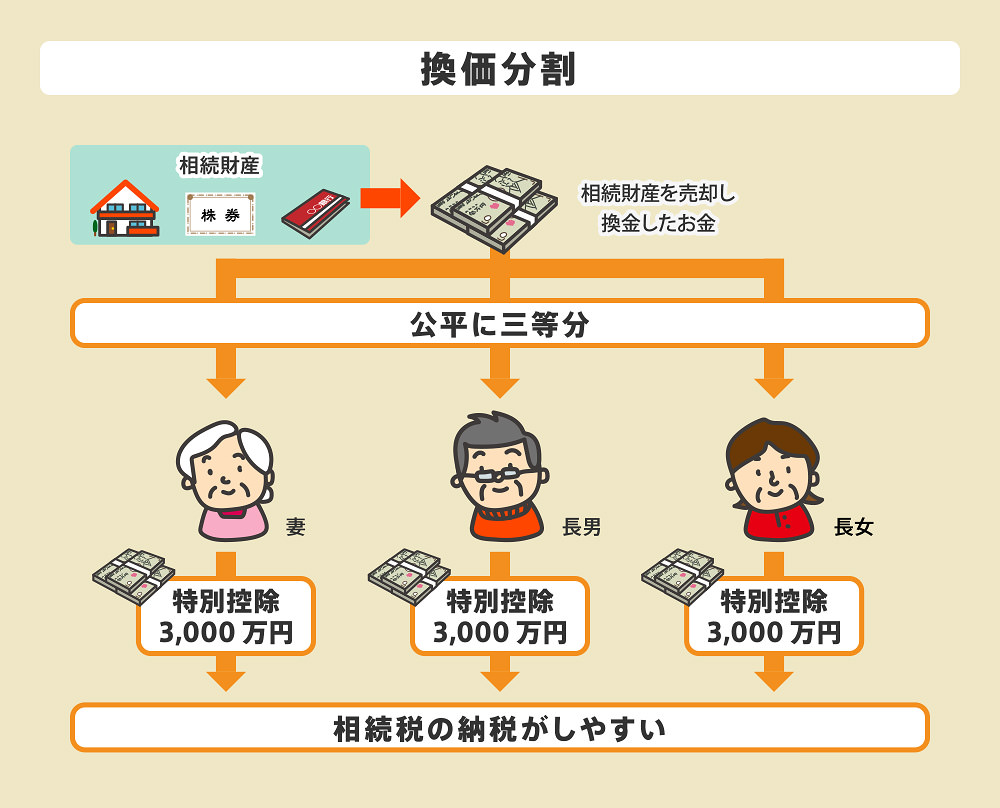

換価分割とは不動産や株式など相続財産の中でも分割しにくいものを売却し、現金化した後に相続人同士で遺産分割を行う方法であり、イメージは下記の通りです。

換価分割が不動産や株式を現金化した後に遺産分割を行うのに対し、現物分割や代償分割では以下の方法で遺産分割を行います。

- 現物分割:遺産を売却せずそのまま相続する

- 代償分割:相続分が多い相続人が他の相続人に代償金を渡す

遺産分割方法には換価分割の他に現物分割や代償分割があり、それぞれメリットやデメリットがあります。

次の章では、換価分割が向いているケースを紹介していきます。

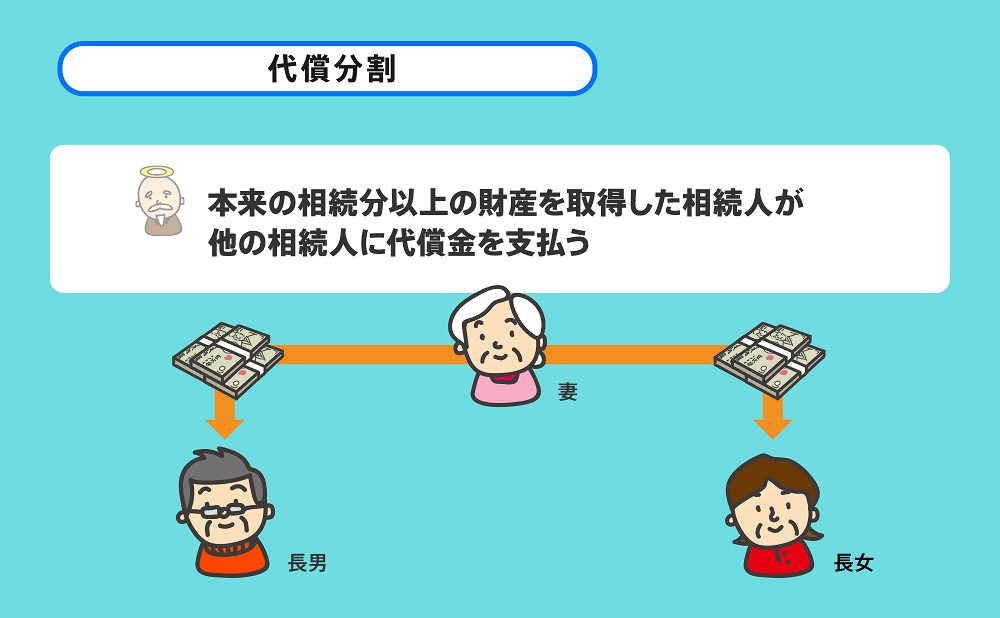

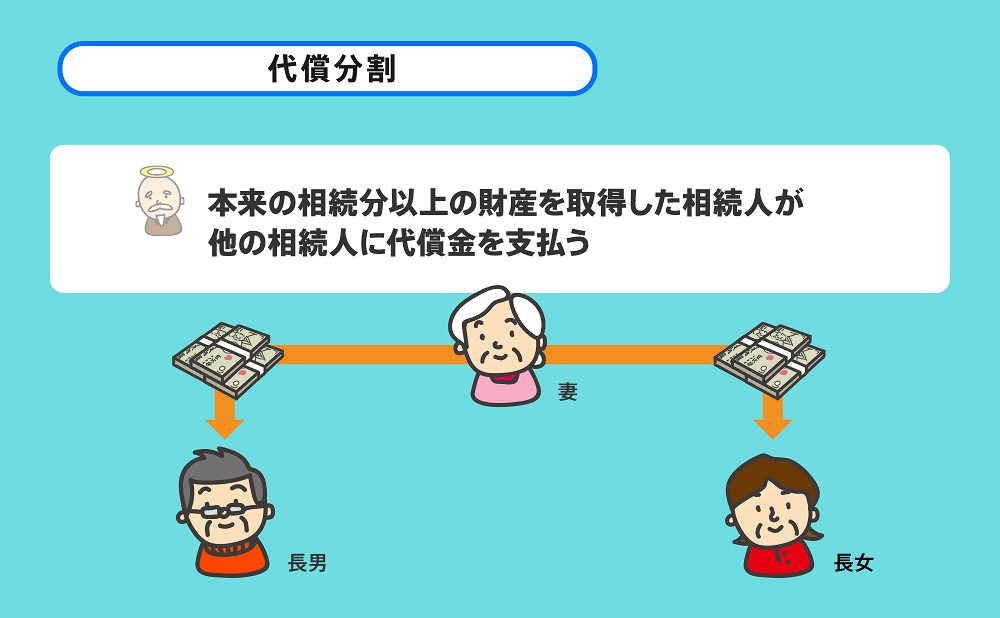

1-1 代償分割とは?

遺産分割方法には、換価分割の他に代償分割もあります。

代償分割とは、遺産を多く受け継いだ人物が他の相続人に対し代償金を支払う遺産分割方法です。

代償分割であれば、不動産や株式などを現物のまま受け継げますし、代償金を払うため公平な遺産分割を行えます。

一方で、不動産や株式などを受け継ぐ相続人は代償金を用意しなければなりません。

2章 換価分割が向いているケース

遺産分割方法の中でも換価分割が向いているケースは、以下の通りです。

- 相続人全員が不動産や株式を現物で相続したくないケース

- 相続人同士で公平に遺産分割を行いたいケース

- 不動産の維持管理が負担になっているケース

換価分割であれば分割しにくい不動産や株式も現金化するので、相続人全員で公平に分けやすいです。

不動産や株式を売却することに抵抗がなく、相続人同士で公平に遺産分割を行いたいのであれば、換価分割を検討してみてはいかがでしょうか。

3章では、換価分割のメリットをもっと詳しく解説していきます。

3章 換価分割のメリット

換価分割のメリットは、主に以下の4つです。

- 相続人同士で公平に財産を分けられる

- 代償金を用意しなくてすむ

- 相続税の納税資金を用意できる

- 相続税・所得税を節税しやすい

それぞれ詳しく解説していきます。

3-1 相続人同士で公平に財産を分けられる

本記事で解説したように、換価分割は不動産や株式を売却し、現金化した後に相続人同士で分け合います。分割が容易である現金にしてから遺産分割を行うので、相続人同士で不公平感が生まれにくいのがメリットです。

例えば以下のケースを考えてみましょう。

- 相続人は子供3人

- 相続財産は自宅(2,000万円)と預貯金(1,000万円)

上記の場合、法定相続分で遺産分割を行うのであれば、子供たちはそれぞれ1,000万円ずつ相続できます。

しかし不動産を現金化せず現物のまま遺産分割をしようとすると、自宅2,000万円を分けられず、相続人ごとに相続分が異なりトラブルに発展するかもしれません。

自宅を売却せずに公平に相続しようとすると、自宅を共有名義で相続する必要が生じ、将来的に売却や管理が難しくなってしまいます。

換価分割であれば、自宅を売却し現金2,000万円と預貯金1,000万円の遺産分割を行えば良いので、子供たちそれぞれが1,000万円ずつ相続しやすいです。

3-2 代償金を用意しなくてすむ

換価分割は不動産や株式などの相続財産を売却した後に、遺産分割を行います。

そのため、代償分割と異なり、相続人が代償金を用意する必要がありません。

相続人全員が代償金を用意できそうにないが、公平な遺産分割を行いたいときには、換価分割を検討するのが良いでしょう。

3-3 相続税の納税資金を用意できる

換価分割では不動産や株式を現金化するので、相続税の納税資金も用意しやすいです。

相続税は現金や預貯金だけでなく、不動産や株式など全ての相続財産の評価額を合計して計算します。

そのため、亡くなった方の財産の中で不動産や株式などの占める割合が多い場合、相続財産の預貯金では納税資金が足りないかもしれません。

換価分割で相続財産を現金化すれば、納税資金を用意しやすく、相続人が自分の財産や預貯金を納税に充てる必要がなくなります。

3-4 相続税・所得税を節税しやすい

換価分割は相続税や所得税の節税対策としても有効です。

不動産の相続税評価額は公示価格(売値)の約7~8割であり、亡くなった方が生前のうちに不動産を現金化してしまうより、相続発生後に売却した方が相続税評価額を下げられるからです。

また、亡くなった方が住んでいた自宅を売却した場合には、相続空き家の3,000万円特別控除を適用できる場合があります。

相続空き家の3,000万円特別控除を適用できれば、不動産の売却益から3,000万円を控除でき、売却時にかかる譲渡所得税を大幅に節税可能です。

更に、相続空き家の3,000万円特別控除は相続人ごとに適用されるので、換価分割によって複数の相続人が売却を行えば、控除枠を増やせる可能性もあります。

4章 換価分割のデメリット

換価分割にはメリットだけでなく、デメリットもあります。

主なデメリットは、以下の4つです。

- 相続財産をそのまま残せない

- 売却益には譲渡所得税がかかる

- 相続財産を売却する手間と時間がかかる

- 希望通りのタイミング・価格で売却できない場合もある

それぞれ詳しく解説していきます。

4-1 相続財産をそのまま残せない

換価分割では、遺産分割しにくい不動産や株式を現金化してから、相続人同士で分け合います。

そのため、不動産や株式をそのままの形で残せなくなってしまいます。

先祖代々住んでいた土地などで手放すことが難しい場合には、換価分割を利用しにくいのでご注意ください。

4-2 売却益には譲渡所得税がかかる

相続財産を売却して利益を得た場合には、譲渡所得税がかかります。

相続財産や売却益の金額にもよりますが、相続税と譲渡所得税の両方がかかり負担に感じるかもしれません。

ただし換価分割の場合は相続税と譲渡所得税の二重課税の負担を減らすため、売却益を計算する際の取得費に相続税を含めることが認められています。

4-3 相続財産を売却する手間と時間がかかる

換価分割を行う際には、相続した不動産や株式を売却する手間と時間がかかります。

特に、不動産売却は3~6ヶ月程度かかるケースも多く、買主との条件交渉なども必要です。

相続財産がいつまでも売却できないと遺産分割も完了しないので、早く相続手続きを完了したいと考える方には不向きです。

4-4 希望通りのタイミング・価格で売却できない場合もある

相続した不動産や株式を売却して換価分割を行いたいと考えても、希望通りのタイミングや価格で売却できない可能性もあります。

不動産や株式の売却は買主が見つからないと、成立しないからです。

例えば田舎にあって活用しにくい土地や非上場株式などは、売却までに時間がかかってしまうかもしれません。

「早く遺産分割を終えたい」と土地の売却を急ぎ過ぎてしまうと、不動産会社や買主に相場より低い金額で買い叩かれる恐れもあります。

更に、換価分割の場合、相続人全員で売却条件に合意しなければなりません。

相続人の一人が売却条件になかなか合意しない場合にも、いつまでも相続財産を売却できなくなってしまいます。

このように、換価分割にはメリットとデメリットがあります。

それぞれを把握した上で、自分たちに合う遺産分割方法を選ぶのが良いでしょう。

次の章では、換価分割を行う流れを解説していきます。

5章 換価分割を行う流れ

相続した不動産を換価分割するときの流れは以下のとおりです。

なお、株式や車についても、同様の流れで行えばよいため、不動産の事例を参考にしてください。

- 相続した財産の価値を調べる

- 遺産分割協議書を作成する

- 相続登記を行う

- 相続不動産の売却を進める

- 売買代金を受け取り分配する

それぞれ詳しく解説していきます。

STEP1 相続した財産の価値を調べる

まずは相続した財産の相続税評価額や市場価格を調べてみましょう。

相続税評価額を調べれば、相続税申告が必要かどうか、相続税がかかる場合いくらくらいになりそうかわかります。

市場価格を調べれば、不動産や株を売却し換価分割した場合には、それぞれ相続できる金額の予想がつきます。

市場価格に関しては、不動産であれば不動産会社に査定依頼を申し込むのが良いでしょう。

上場株式の場合には、証券会社のホームページなどで株価を確認できます。

STEP2 遺産分割協議書を作成する

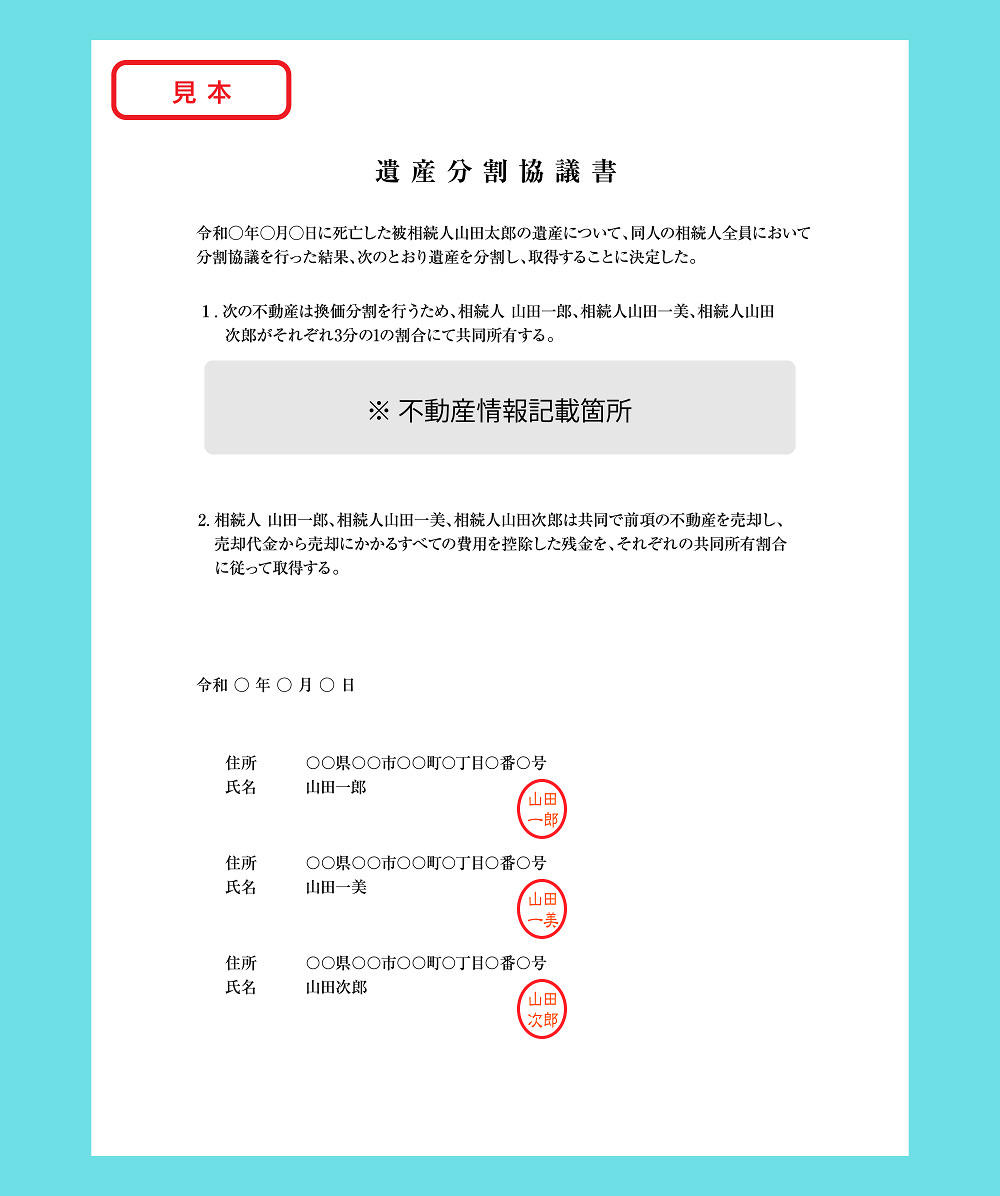

換価分割を行うと決めたら、遺産分割協議書にもその内容を記載しておきましょう。

遺産分割協議書で換価分割に関して記載しておかないと、現金化した後の遺産分割が相続人間の贈与と判断される恐れがあるからです。

換価分割の遺産分割協議書の書き方は、相続財産を共同名義にするか代表者名義にするかでも変わってきます。

具体的な書き方は、6章で詳しく解説していきます。

STEP3 相続財産の名義変更を行う

遺産分割協議書の作成が完了したら、相続した不動産や株式の名義変更を行いましょう。

相続財産は亡くなった方の名義のままでは売却できないからです。

相続財産が不動産であれば、相続登記を行いましょう。

相続登記に関しては、自分たちで行うこともできますが、司法書士に依頼した方がスムーズかつ確実です。

相続登記の手続き方法や必要書類は、以下の通りです。

| 申請する人 |

|

| 申請先 | 法務局 |

| 費用 |

|

| 必要書類 |

|

相続財産が株式の場合には、亡くなった方が口座を所有していた証券会社にて、名義変更手続きを行います。

証券会社で行う株式の名義変更手続きや必要書類は、以下の通りです。

| 申請する人 | 代表相続人 |

| 申請先 | 亡くなった方が株を保有していた証券会社 |

| 必要書類 |

|

手続き方法や必要書類は証券会社によって若干異なる場合があるので、事前に確認しておくのがおすすめです。

また、株式の名義変更を行う際には、事前に代表相続人が手続きを行う証券会社で口座開設をしておく必要があります。

STEP4 相続財産の売却を進める

相続財産の名義変更が完了したら、売却活動を進めていきましょう。

不動産の売却には時間と手間がかかるので、相続人の中で代表者を決めて不動産会社や買主と交渉を進めていくケースが多いです。

STEP5 売買代金を受け取り分配する

売却が完了し、売却代金を受け取った後は遺産分割協議書に書かれた内容に従って、現金を分配しましょう。

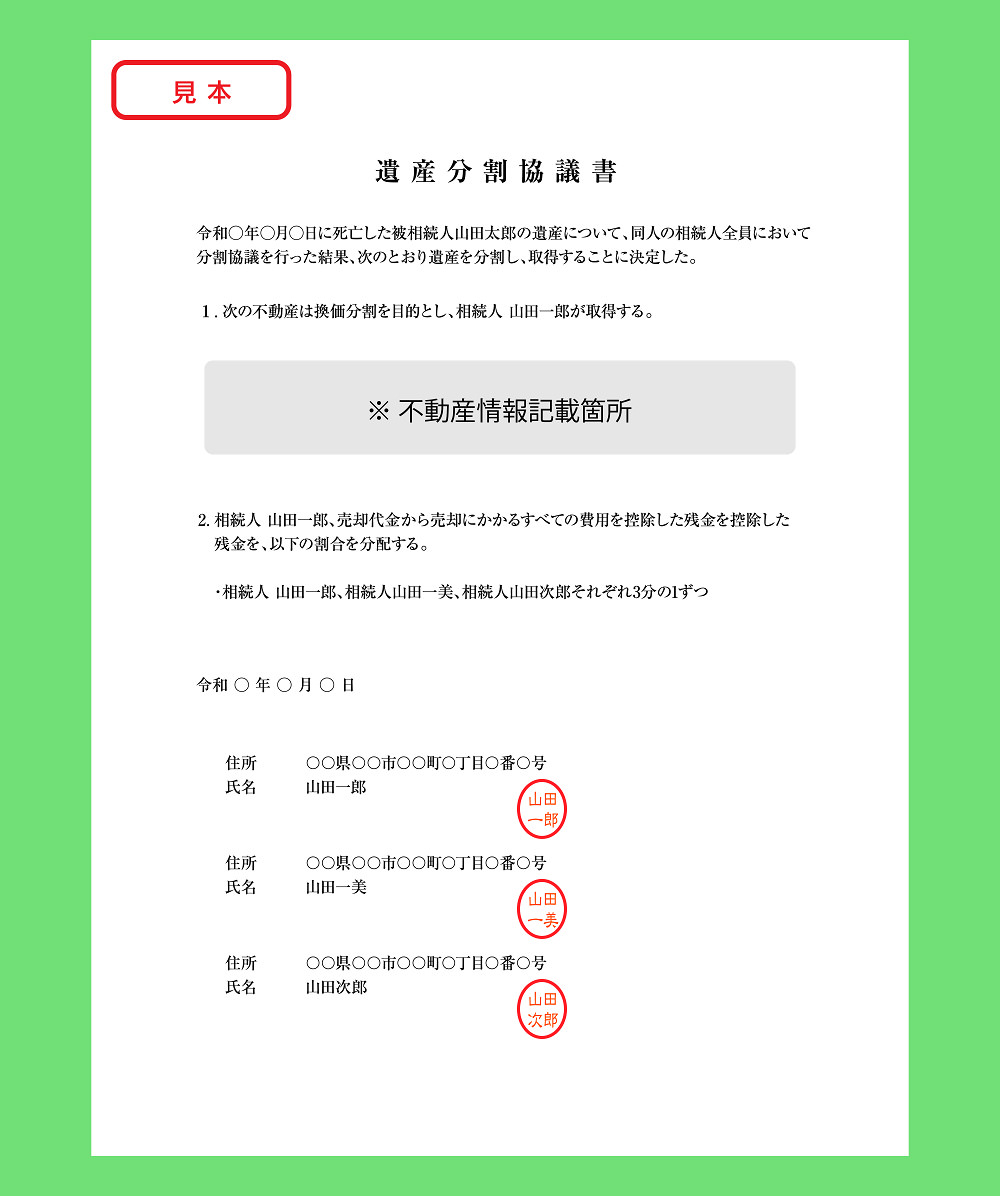

6章 換価分割時の遺産分割協議書の書き方

5章でも解説しましたが換価分割を行う際には、遺産分割協議書にあらかじめ換価分割を行うことを明記しておく必要があります。

遺産分割協議書に記載がないにもかかわらず、換価分割を行ってしまうと、現金の移動があった際に贈与と税務署に判断されてしまう可能性があるからです。

換価分割を行った際の遺産分割協議書の書き方は、以下の2種類があります。

- 財産を共同名義にした場合

- 財産を代表者名義にした場合

それぞれの書き方を詳しく確認していきましょう。

6-1 共同名義にした場合の遺産分割協議書の書き方

財産を共同名義にした後に換価分割を行う際の遺産分割協議書の書き方は、下記の通りです。

後々のトラブルや税務署の指摘を避けるためにも、売却費用の分担割合についても明記しておきましょう。

6-2 代表者名義にした場合の遺産分割協議書の書き方

相続財産を一度、代表者名義にしてから換価分割を行う場合の遺産分割協議書の書き方は、以下の通りです。

7章 換価分割で発生する税金

最後に換価分割を行った際にかかる税金を解説していきます。

換価分割を行った際には、相続税と譲渡所得税、住民税が課税される可能性があります。

なお、換価分割時に代表相続人が不動産や株式を相続し、売却代金を残りの相続人に分配した場合でも、贈与税は課税されないのでご安心ください。

7-1 相続税

相続税は、相続財産の相続税評価額をもとに計算されます。

相続税評価額は相続が開始されたタイミングで計算されるので、換価分割を行ったときの売却代金は相続税の計算に原則影響しません。

7-2 譲渡所得税・住民税

換価分割を行い、相続財産を売却した際に利益が発生した場合には、譲渡所得税と住民税がかかります。

譲渡所得税と住民税は、売却代金から取得費や売却にかかった費用を差し引いた金額に対して課税され、税率は以下の通りです。

| 所有期間が5年以下(短期譲渡所得) | 39.63% ・譲渡所得税:30.63% ・住民税9% |

| 所有期間が5年超(長期譲渡所得) | 20.315% ・譲渡所得税:15.315% ・住民税5% |

なお、換価分割の場合は取得費に相続税を加算できます。

更に、相続財産を売却する際の所有期間は、亡くなった方が財産を取得した期間も含めることが可能です。

まとめ

換価分割とは、遺産分割しにくい不動産や株式を売却し現金化した後で、各相続人で分配する遺産分割方法です。

遺産分割方法は換価分割の他にも現物分割や代償分割がありますが、換価分割は相続人同士で公平に遺産分割できるのがメリットです。

また、代償分割と異なり、相続人が代償金を用意する必要もありません。

その一方で換価分割を行うと、不動産や株式などを現金化してしまうので、相続財産をそのままの形で残せません。

換価分割を行う際には、遺産分割協議書にその旨を記載しておかないと、現金の分配時に相続人間で贈与があったと判断される恐れもあるのでご注意ください。

また、相続した不動産や株式を売却する際には、亡くなった方の名義から相続人名義に変更する必要があります。

不動産の相続登記は自分で行うこともできますが、司法書士に代行してもらう方がスムーズかつ確実です。

グリーン司法書士法人では、遺産分割協議書の作成や相続登記に関する相談をお受けしています。

初回相談は無料、かつオンラインの相談も可能ですので、まずはお気軽にお問い合わせください。

よくあるご質問

換価分割のメリットは?

換価分割のメリットは、下記の4つです。

・相続人同士で公平に財産を分けられる

・代償金を用意しなくてすむ

・相続税の納税資金を用意できる

・相続税・所得税を節税しやすい

▶換価分割のメリットについて詳しくはコチラ換価分割のデメリットとは?

換価分割のデメリットは、下記の4つです。

・相続財産をそのまま残せない

・売却益には譲渡所得税がかかる

・相続財産を売却する手間と時間がかかる

・希望通りのタイミング・価格で売却できない場合もある

▶換価分割のデメリットについて詳しくはコチラ換価分割時の遺産分割協議書の書き方とは?

換価分割を行う際には、遺産分割協議書にあらかじめ換価分割を行うことを明記しておく必要があります。

遺産分割協議書に記載がないにもかかわらず、換価分割を行ってしまうと、現金の移動があった際に贈与と税務署に判断されてしまう可能性があるからです。

▶換価分割時の遺産分割協議書の書き方について詳しくはコチラ代償分割とは?

遺産分割方法には、換価分割の他に代償分割もあります。

代償分割とは、遺産を多く受け継いだ人物が他の相続人に対し代償金を支払う遺産分割方法です。