相続手続きの中には、期限が定められているものが多く存在します。

たとえば、被相続人の死亡届の提出や所得税の準確定申告、相続税の納付といった手続きには、それぞれ明確な期限が設定されています。

これらの期限を過ぎてしまうと、延滞による加算税や追徴課税といったペナルティが発生するおそれがあります。

さらに、相続人がうっかり単純承認をしてしまうと、マイナスの債務まで引き継ぐことになり、結果的に大きな負担を背負ってしまうケースもあります。

また、被相続人の名義で保有していた宅地や建物については、法務局での相続登記を済ませる必要があります。

そのほか、国民健康保険の資格喪失手続きなども、期限を過ぎると保険料の請求や返還トラブルの原因になりかねません。

相続手続きをスムーズに進め、各種の期限を守るためには、手続きの流れと10か月以内に行うべき申告・納付などの重要項目を正確に理解しておくことが大切です。

本記事では、「遺産相続期限」に関する手続きの全体像と、それぞれの期限内に完了させるための実践的なポイントを詳しく解説していきます。

1章 相続手続きの期限一覧

相続手続きの中には、被相続人が亡くなった時点から一定期間内に完了しなければならないものが多数あります。

特に、死亡届の提出(7日以内)や、準確定申告による所得税の申告・納付(4か月以内)、相続税の申告と納付(10か月以内)などは、期限を過ぎると延滞税が発生する場合もあるため、十分注意しましょう。

まずは、相続手続きの期限や全体の流れを確認していきましょう。

上記の図を見てわかるように、相続手続きには期限が決まっているものと決まっていないものがあります。

期限が決まっている相続手続きの中でも、相続放棄は3ヶ月と期限が短いので、ご注意ください。

また他の相続手続きに関しても、調査や資料の準備に時間がかかる場合もあります。

相続手続きは時間に余裕を持って行っていくのがおすすめです。

相続手続きで必要になる戸籍謄本の収集や相続財産の調査は司法書士や税理士に依頼もできるので、不安な場合には専門家への相談もご検討ください。

次の章では、期限が決まっている相続手続きについて詳しく解説していきます。

2章 期限が決まっている相続手続き

各手続きの期限には、遅延した場合の明確なリスクが伴います。

たとえば、相続税の納付が期限後になった場合には、延滞税や無申告加算税の対象となります。

また、単純承認の扱いとなると、債務もすべて引き継ぐことになるため、財産状況の把握が不十分なまま相続を進めるのは避けましょう。

まずは法律で期限が決められている相続手続きを6つ紹介していきます。

以下の手続きは期限が明確に決められているので、必ず守るようにしておきましょう。

- 相続放棄や限定承認(3ヶ月以内)

- 準確定申告(4ヶ月以内)

- 相続税の申告(10ヶ月以内)

- 遺留分侵害額請求(1年以内)

- 生命保険金の請求(3年以内)

- 相続税の還付請求(5年10ヶ月以内)

それぞれ詳しく解説していきます。

なお、相続手続き全体の流れを把握したい方は、以下の記事もご参考にしてください。

2-1 【3ヶ月以内】相続放棄や限定承認

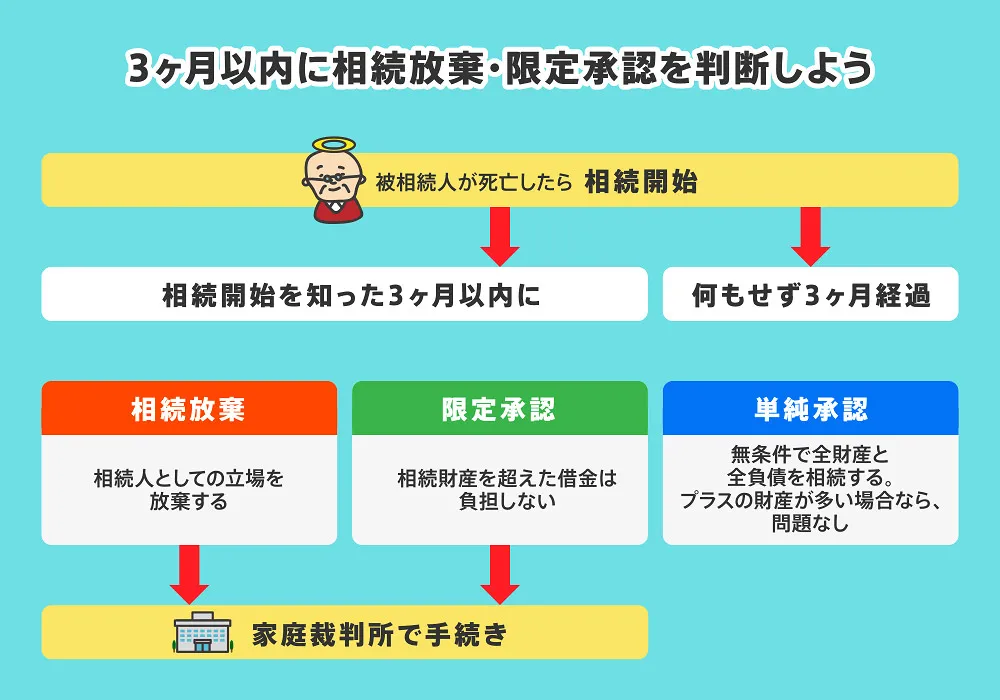

相続放棄や限定承認の申立て手続きは、相続開始を知った時点から3ヶ月以内に行わなければなりません。

期限を過ぎてしまうと、相続放棄や限定承認が認められない恐れもあるので、ご注意ください。

相続放棄と限定承認を行った場合には、それぞれ以下のように遺産相続を行います。

- 相続放棄:プラスの相続財産もマイナスの相続財産も全て放棄する

- 限定承認:プラスの相続財産の範囲内でマイナスの相続財産を相続する

相続放棄と限定承認の申立て手続きの概要と必要書類は、以下の通りです。

| 【相続放棄の申立て手続き】 | |

| 申立て先 | 亡くなった人の住所地を管轄する家庭裁判所 |

| 申立てする人 |

|

| 申立て費用 |

|

| 必要書類 |

など |

| 【限定承認の申立て手続き】 | |

| 申立て先 | 亡くなった人の住所地を管轄する家庭裁判所 |

| 申立てする人 | 相続人全員が共同して行う |

| 申立て費用 |

|

| 必要書類 |

など |

2-2 【4ヶ月以内】準確定申告

亡くなった人が自営業者であるケースや不動産所得があるケースでは、亡くなった人のかわりに相続人が確定申告を行う必要があります。

これを準確定申告と呼び、相続開始から4ヶ月以内に行わなければなりません。

期限を過ぎた場合には、通常の確定申告と同様に追徴課税などのペナルティが発生します。

準確定申告が必要になるケースは、主に以下の通りです。

- 個人で事業を行っていた

- 不動産を賃貸していた

- 2ヶ所以上から給料をもらっていた

- 給与所得が2,000万円を超えていた

- 給与や退職金以外の所得があった

- 多額の医療費の支払いがあった

準確定申告の手続き方法や必要書類は、以下の通りです。

| 提出する人 |

|

| 提出先 | 亡くなった人の住所地を管轄する税務署 |

| 必要書類 |

など |

2-3 【10ヵ月以内】相続税の申告

相続財産の評価額合計が基礎控除額を上回る場合には、相続税の申告や納税が必要です。

相続税の申告および納税期限は、相続開始から10ヶ月以内となっています。

なお、相続税の基礎控除額は「3,000万円+法定相続人の数×600万円」で計算されます。

例えば、法定相続人が配偶者と子供2人の場合の基礎控除額は「3,000万円+3人×600万円=4,800万円」です。

遺産の総額が5,000万円の場合には「5,000万円-4,800万円=200万円」に対して相続税がかかります。

相続税の計算や申告は、下記の流れで行います。

- 相続財産の評価額を計算する

- 相続税の総額を計算なする

- 相続税申告書の作成と納税をする

相続税申告の手続き方法や必要書類は、以下の通りです。

| 申告する人 |

|

| 申告先 | 亡くなった人の住所地を管轄する税務署 |

| 必要書類 |

など |

相続税申告は相続人自らが行うこともできますが、計算間違いや申告漏れがあると税務調査が来てしまう、追徴課税のペナルティが課されるなどのリスクがあります。

「自分で申告するのは難しそうだ」と思ったら、相続に詳しい税理士に相談するのもおすすめです。

2-4 【1年以内】遺留分侵害額請求

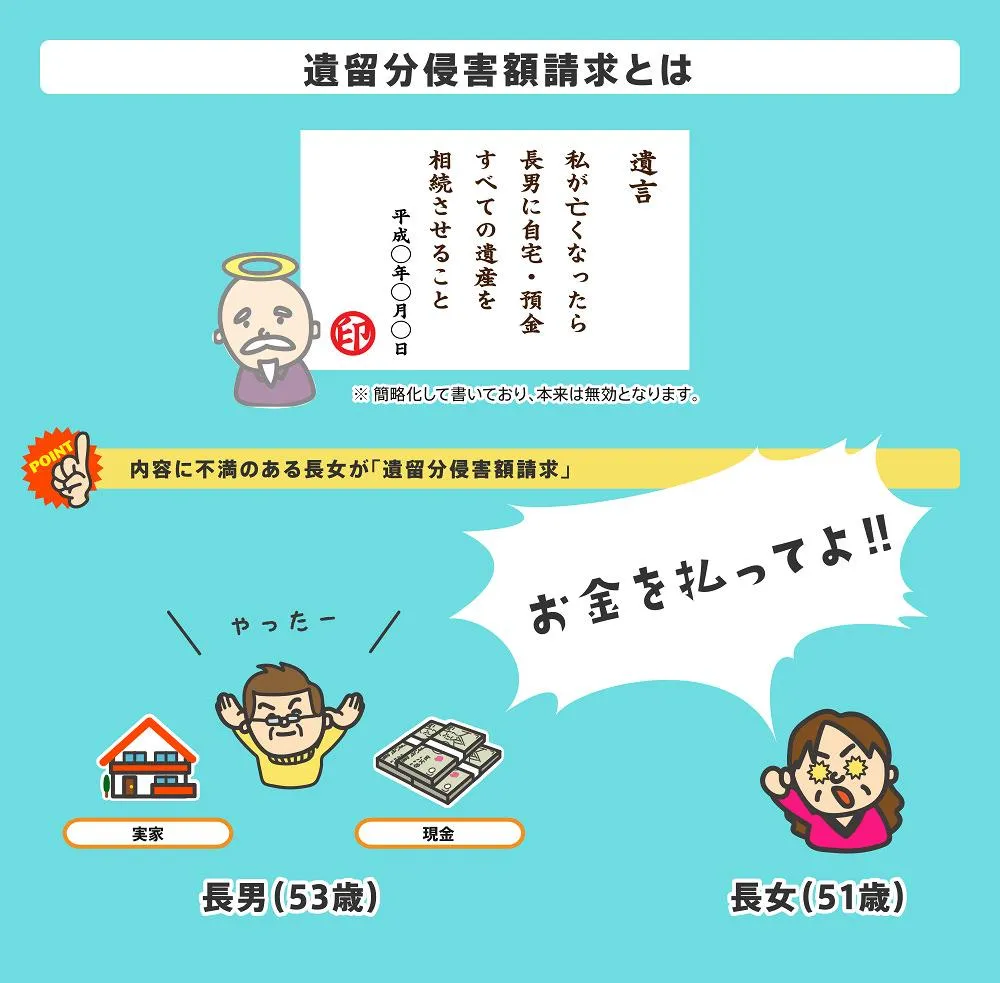

遺留分侵害額請求とは、遺留分が侵害されている相続人が財産を多く受け継いだ人物に対し、遺留分相当額の金銭を請求できる制度です。

なお、遺留分とは亡くなった人の配偶者や子供、親に用意されている遺産を最低限度受けとれる権利です。

遺留分侵害額請求には「相続開始および遺留分が侵害されていることを知ってから1年以内」という時効が設定されています。

また、遺留分を侵害されている事実を知らなかった場合は相続開始から10年経過すると、遺留分侵害額請求を行えなくなります。

遺言書の内容が遺留分を侵害していて納得できないケースなどでは、相続開始から1年以内に遺留分侵害額請求を行いましょう。

遺留分の計算方法や遺留分侵害額請求を行う方法は、下記の記事で詳しく解説しています。

2-5 【3年以内】生命保険金の請求

生命保険金は被保険者が亡くなった際に、自動で保険会社から支払われるわけではありません。

生命保険金の受取人が加入している会社に請求をしてから支払われる仕組みとなっています。

生命保険金の請求は、亡くなってから3年以内と決められているので注意が必要です。

少しでも生命保険金の請求手続きをスムーズにするためにも、家族間で加入している生命保険会社などを確認しておくのも良いでしょう。

請求方法や必要書類は生命保険会社ごとに異なるので、まずは亡くなった人が加入していた生命保険会社に問い合わせてみるのがおすすめです。

2-6 【5年10ヶ月以内】相続税の還付請求

相続税を多く申告、払い過ぎてしまった際には、相続開始から5年10ヶ月以内であれば、還付請求を行えます。

なお、相続税の還付金があっても税務署から個別で連絡が来ることはありません。

そのため、相続税の還付金を受け取るためには申告内容を自分で見直し、請求するしかありません。

相続税の還付金が受け取れるケースの例は、以下の通りです。

- 土地の評価額を間違えていた

- 依頼した税理士が相続に詳しくなく最大限の節税対策をしてくれなかった

- 相続税の控除や特例を使用しなかった

相続税の還付請求の手続き方法や必要書類は、以下の通りです。

| 提出する人 | 相続税申告をした人 |

| 提出先 | 亡くなった人の住所地を管轄する税務署 |

| 必要書類 |

など |

3章 期限が決まっていない相続手続き

相続手続きの中には法律上、期限が決められていない手続きもあります。

これらの手続きは期限が定められていないので、急いで行う必要はないと思う相続人もいるかもしれません。

しかし、実際には遺言書や遺産分割協議の内容は、相続税の計算や申告にも関わってくるなど、それぞれの相続手続きは関係しあっています。

そのため、期限が決まっていない相続手続きも先延ばしにせず、早めに行っておくことがおすすめです。

本記事では、期限が決まっていない相続手続きの中でも特に重要な3つの手続きを紹介します。

- 遺言書の確認や検認

- 遺産分割協議

- 相続登記

それぞれ詳しく確認していきましょう。

3-1 遺言書の確認や検認

相続があった際には、まずは亡くなった人が遺言書を遺していないか確認していきましょう。

相続人間で遺産分割協議を終えた後に遺言書が発見されてしまうと、遺産分割協議のやり直しが必要になる可能性もあるからです。

また、遺言書には以下の3種類があり、公正証書遺言以外では家庭裁判所での検認手続きが必要です。

- 自筆証書遺言

- 秘密証書遺言

- 公正証書遺言

家庭裁判所の検認手続きには約1ヶ月程度かかるので、早めに遺言書を探しておくのが良いでしょう。

家庭裁判所での検認手続きや必要書類は、以下の通りです。

| 手続きする人 |

|

| 手続き先 | 亡くなった人の最後の住所地を管轄する家庭裁判所 |

| 手続き費用 |

|

| 必要書類 |

など |

3-2 遺産分割協議

亡くなった人が遺言書を遺していなかった場合には、相続人全員で遺産分割協議を行う必要があります。

遺産分割協議では、誰に何の遺産をどのように分けるかを話し合って決定します。

なお、遺産分割方法には、主に以下の4種類があります。

- 現物分割

- 換価分割

- 代償分割

- 共有分割

遺産分割協議が完了したら、話し合いにより決定した内容を遺産分割協議書にまとめます。

遺産分割協議書は預貯金の名義変更手続きや相続税申告時に必要になります。

そのため、相続開始から10ヶ月以内に完了するのが理想的です。

3-3 相続登記

不動産を相続した場合には、亡くなった人から相続人に名義を変更する登記手続きが必要です。

この登記手続きは、相続登記と呼ばれています。

相続人が不動産を自分で利用せず売却を希望している場合でも、相続登記を行い、相続人名義にしてから売却活動を行う必要があるのでご注意ください。

また、相続登記はこれまで当事者の任意に任せられており、名義変更されず長年放置されている土地もありました。

しかし、2024年より相続登記が義務化されるので、他の相続手続き同様に早めに行っておくのがおすすめです。

相続登記を行う際には、遺産分割協議書もしくは遺言書を提出する必要があるので、相続開始から10ヶ月以内を目途に行うのが良いでしょう。

2024年以降は相続登記が義務化され、相続後3年以内に登記手続きを行わないと罰則も発生します。

もし相続した土地の変更登記がお済みでないのであれば、まずは相続登記を行いましょう。

相続登記は司法書士に代行してもらうことも可能です。

相続登記の義務化に関しては、以下の記事で詳しく解説しています。

4章 相続手続きを期限内に終わらせる方法

ここまで解説したように、相続手続きの中には法律で期限が決まっている手続き、期限は決まっていないものの早めにすませておきたい手続きがあります。

相続手続きを期限内に終わらせるためには、全体の流れを把握し、ひとつずつこなしていくのが大切です。

それに加えて、専門家に相続手続きの代行を依頼する、遺言書を作成してもらい相続手続きを進めやすくするなどの対策をしておくのも良いでしょう。

相続手続きを期限内に終わらせる方法を詳しく解説していきます。

4-1 専門家に相続手続きを依頼する

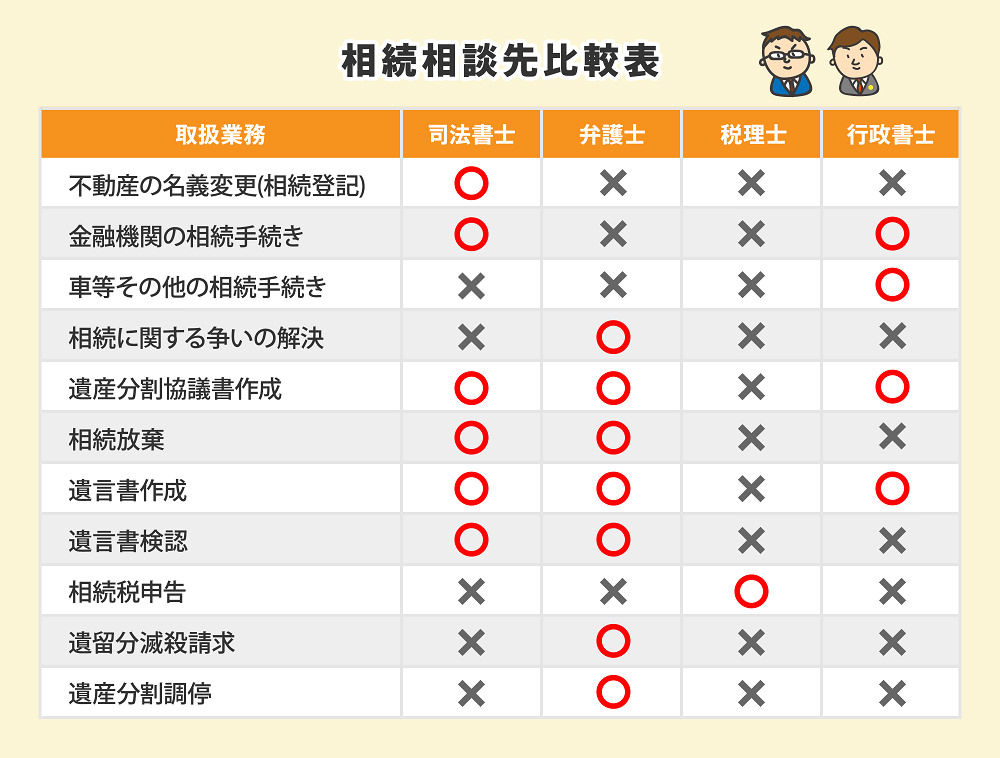

相続手続きは自分で行うこともできますが、司法書士や弁護士、税理士、行政書士といった専門家に依頼することも可能です。

それぞれの専門家は業務範囲や得意分野が異なるので、依頼したい内容に合った専門家を選ぶのが大切です。

各専門家の業務範囲は、主に以下の通りです。

具体的には、以下のように相談する専門家を使い分けるのがおすすめです。

- 弁護士:遺産相続争いがある場合

- 司法書士:遺産相続争いがない場合や相続財産に不動産がある場合

- 税理士:相続税申告が必要な場合

- 行政書士:一部の書類作成のみ依頼したい場合

「相続税申告や相続登記を依頼したい」などのように、複数の専門家に依頼したい場合には、窓口となる専門家1人にまず相談し、別の専門家を紹介してもらうとスムーズです。

4-2 遺言書を作成してもらう

将来発生する相続手続きを少しでも楽にしたいと考えるのであれば、元気なうちに遺言書を作成してもらっておくのがおすすめです。

遺言書があれば、亡くなった人の希望する相続を実現できますし、相続手続きに必要な書類も少なくてすみます。

なお、遺言書には以下の3種類があります。

- 自筆証書遺言

- 秘密証書遺言

- 公正証書遺言

作成するのであれば、家庭裁判所での検認手続きが必要ない公正証書遺言が最も遺された家族の負担を軽減できます。

自筆証書遺言や秘密証書遺言は家庭裁判所の検認手続きを行う際に、亡くなった人の戸籍謄本など相続関係を証明する書類が必要になってしまうからです。

まとめ

相続手続きの中には、法律で期限が決められているものがあります。

期限を過ぎてしまうと、相続放棄や限定承認ができなくなる、追徴課税などのペナルティが発生するなどのデメリットがあります。

相続手続きは数が多く、一つひとつの手続きも複雑ですが、期限が決まっている相続手続きに関しては最低限行っておきましょう。

また、期限が決まっていない相続手続きの中にも遺言書の検認や遺産分割協議など、早めに行っておくべき手続きがあるので注意が必要です。

「複雑な相続手続きをミスなく期限内に終えたい」「仕事で忙しいので自分で相続手続きを行う暇がない」とお悩みの方は、専門家に相続手続きを依頼することもご検討ください。

グリーン司法書士法人では、遺産分割協議書の作成や相続登記を始めとした相続手続きに関する相談をお受けしています。

初回相談は無料、かつオンラインの相談も可能ですので、まずはお気軽にお問い合わせください。