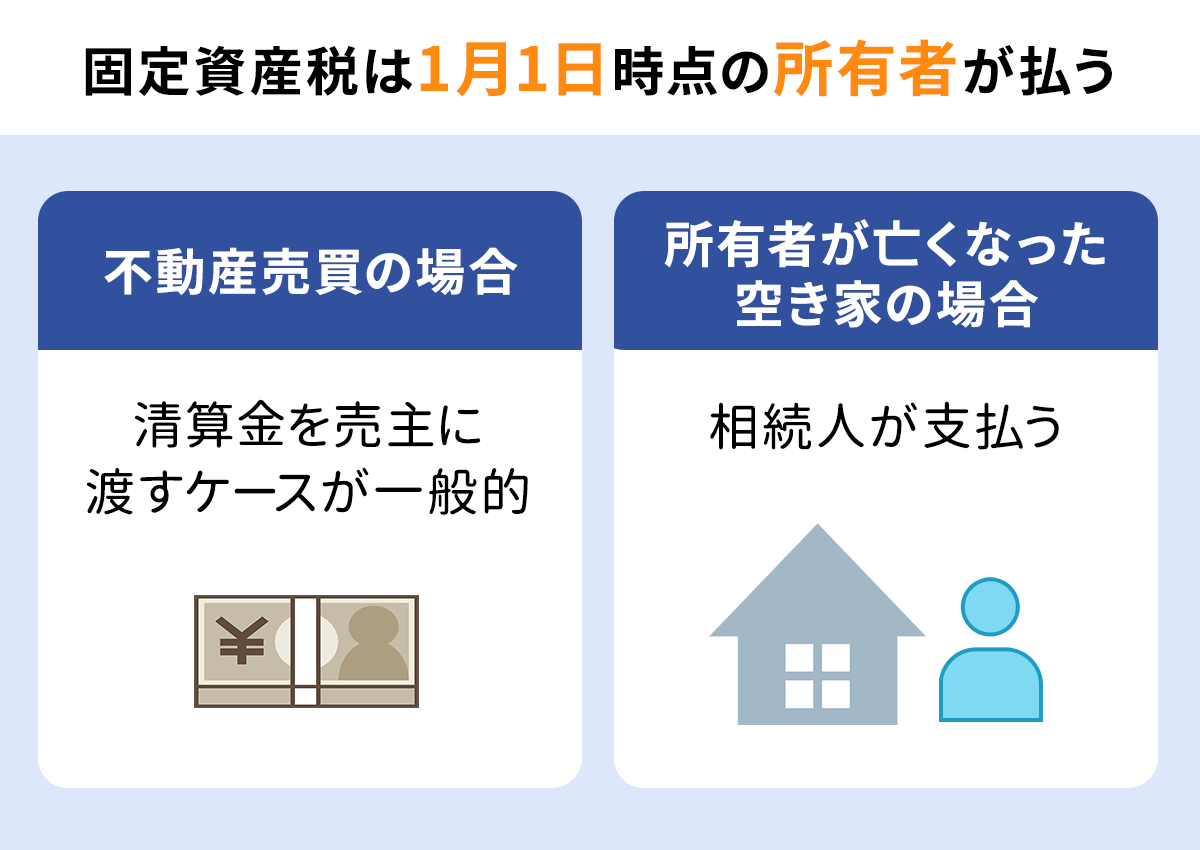

固定資産税はその年の1月1日時点の所有者が支払う税金です。

なお、不動産を所有していた人物が亡くなり空き家となった不動産は、相続人が支払わなければなりません。

納税額は不動産の固定資産税評価額によって決まり、所有している不動産の価値が高ければ年間で数十万円近くなってしまう場合もあります。

固定資産税の通知書が届いたときに慌てなくてすむように、固定資産税をいつまでに支払う必要があるか把握しておくのが大切です。

固定資産税は自治体によっても異なりますが、6月から翌年2月にかけて年4回の分割払いとなっている場合が多いです。

本記事では、固定資産税はいつまでに誰が払うのかを解説していきます。

目次

1章 固定資産税は1月1日時点の所有者が払う

固定資産税の納税義務者は、その年の1月1日時点に不動産を所有していた人物です。

そのため、1月2日以降に不動産を取得した方は、法律上は固定資産税の納税義務者ではありません。

しかし不動産売買の場合には、不動産の引き渡し日から残りの日数分を日割りにして、売主に固定資産税の清算金を渡すケースが一般的です。

1-1 所有者が亡くなった空き家は相続人が支払う

固定資産税の納税通知書は、法務局で登記されてる所有者方宛に届きます。

そのため、不動産の所有者が亡くなったものの相続登記を行っていない場合には、亡くなった方宛に固定資産税納税通知書が送られてしまいます。

さらに、不動産の所有者が亡くなっていた場合でも、固定資産税の納税義務が免除されるわけではありません。

所有者が亡くなっている土地の固定資産税は、相続人が支払う必要があります。

遺産分割協議中で誰が不動産を相続するか決定しない場合には、相続人全員で支払わなければなりません。

2024年より、相続登記を行うことが義務化されます。

もし相続した不動産の変更登記がお済みでないのであれば、まずは相続登記を行いましょう。

相続登記は司法書士に代行してもらうことも可能です。

相続登記の義務化に関しては、以下の記事で詳しく解説しています。

2章 固定資産税の通知書が届く時期・支払い時期

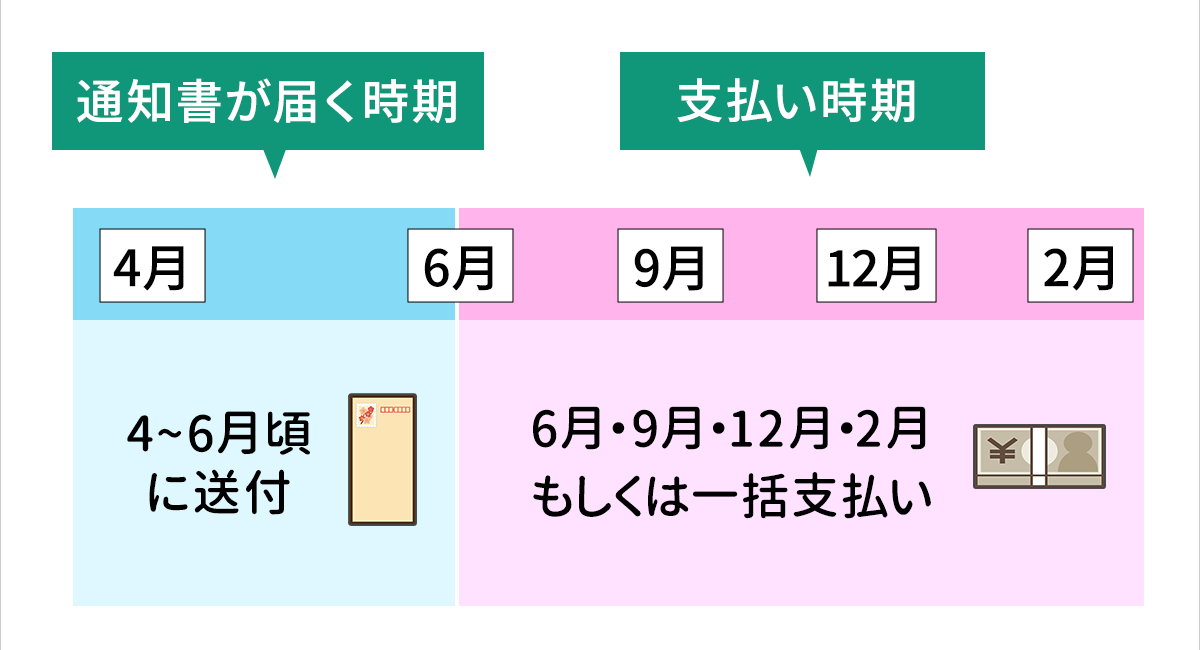

固定資産税は市町村が管理している地方税のため、固定資産税通知書が届く時期および納税時期は自治体ごとに異なります。

一般的には、6月・9月・12月・翌年2月の年4回払いとなっていることが多いです。

自分が所有している不動産の固定資産税の納付時期を知りたい場合には、各自治体に問い合わせをしてみるのもおすすめです。

2-1 固定資産税の通知書が届く時期は4~6月頃

固定資産税の金額及び納付期限が記載された通知書は、毎年4~6月頃に送付する自治体が多いです。

例えば、大阪市では例年4月上旬に固定資産税通知書が発送されます。

それに対して、東京都23区内では毎年、6月1日に固定資産税の納税通知書を送付しています。

自宅と相続した土地が離れていて管轄している自治体が異なる場合には、納税通知書が異なるタイミングで来る可能性もあるので注意が必要です。

2-2 固定資産税の支払い時期は6月・9月・12月・2月もしくは一括

固定資産税の支払い時期は、自治体によっても異なりますが、以下の4回と決められている場合が多いです。

- 6月

- 9月

- 12月

- 翌年2月

東京都を始めとしたほとんどの自治体では、上記の納付期限となっています。

ただし大阪市などは、4月、7月、12月、翌年2月の納付期限となっているので、届いた固定資産税の納税通知書をよく確認しておきましょう。

また、上記はあくまでも納付期限なので、納税通知書が届いたタイミングで一括払いをしてしまっても問題ありません。

ただし、一括払いをしたとしても割引等はなく、分割払いをしたときと納税額は同じです。

3章 固定資産税の支払い方法

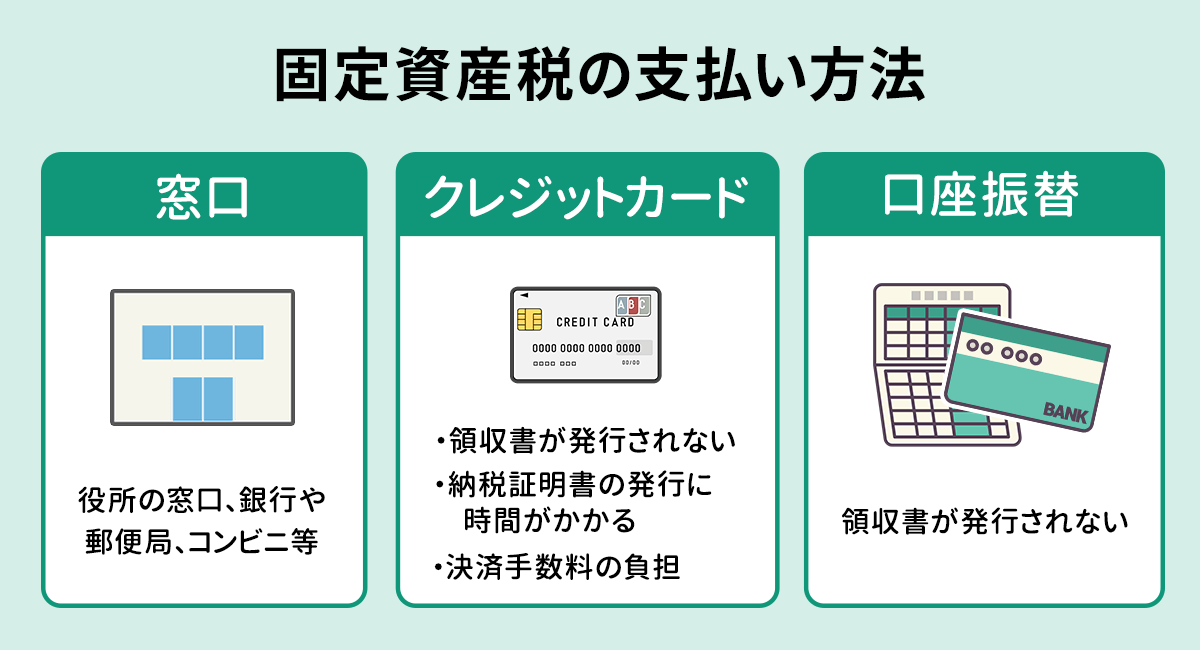

固定資産税の支払い方法は以下のように、複数用意されています。

- 窓口

- クレジットカード

- 口座振替

上記以外にも支払い方法を用意している自治体もあるので、納税通知書が届いたら支払い方法についても良く確認しておきましょう。

それぞれの支払い方法を詳しく解説していきます。

3-1 窓口

納税通知書と一緒に届く振込用紙を使って、固定資産税を支払う方法です。

各自治体の役所の窓口で支払うこともできますし、銀行や郵便局、コンビニなどで支払いも可能です。

支払い可能な金融機関やコンビニの種類は決まっているので、事前に確認しておきましょう。

3-2 クレジットカード

自治体によっては、クレジットカードで固定資産税を納付可能です。

ただし、クレジットカードによる支払いは、以下の点にご注意ください。

- 領収書が発行されない

- 納税証明書の発行に時間がかかる

- 決済手数料を負担する必要がある

クレジットカード払いの場合、ポイントやマイルが貯められるのが魅力的ですが、決済手数料と比較してどちらがお得か事前に計算しておく必要があります。

また、クレジットカードのブランドによっては支払いに使用できないケースもあるので、ご注意ください。

3-3 口座振替

口座振替で固定資産税を支払うようにすれば、期日が来たときに自動で引き落とされるので、支払いを忘れることがなくなります。

一度、口座振替の登録をすませてしまえばその後の手続きは不要なので、最も手間がかからない支払い方法といえるでしょう。

ただし、クレジットカード払いと同様に領収書が発行されないので、支払い記録を残しておきたい方は記帳などをしておく必要があります。

また、当たり前かもしれませんが納付期限日に確実に引き落としがされるように、口座残高に余裕を持たせておく点にもご注意ください。

まとめ

固定資産税の納付期限は、不動産を管轄している自治体によって異なります。

毎年、6月から翌年2月までの年4回としている自治体が多いですが、異なる場合もあるので、自治体のホームページや納税通知書で確認しておくのが良いでしょう。

固定資産税はその年の1月1日に不動産を所有していた人宛に、納税通知書が届きます。

所有者が亡くなったものの相続登記をすませておらず、所有者を変更していない場合には、亡くなった方宛に固定資産税の納税通知書が届くので、払い忘れにご注意ください。

なお、相続登記は2024年から義務化されるので、まだ、お済みでない方は早めにすませておくのがおすすめです。

相続登記は自分で行うこともできますが、司法書士などの専門家に依頼するとスムーズかつ確実です。

グリーン司法書士法人では、相続登記に関する相談をお受けしています。

初回相談は無料、かつオンラインでの相談も可能なので、まずはお気軽にご相談ください。

よくあるご質問

固定資産税は誰が払う?

固定資産税は1月1日時点の不動産の所有者が支払う税金です。

▶固定資産税について詳しくはコチラ固定資産税の支払い方法は?

不動産の所有地を管轄する自治体によっても異なりますが、主に下記の3つの方法で固定資産税を支払えます。

・窓口

・クレジットカード

・口座振替

▶固定資産税の支払い方法について詳しくはコチラ固定資産税は年に何回払う?

固定資産税の支払い時期は6月・9月・12月・2月もしくは一括です。

ただし、固定資産税は市区町村が課税をしているので、不動産の所有地を管轄している自治体によっても異なります。

▶固定資産税の支払い時期について詳しくはコチラ固定資産税の金額はどうやってわかる?

固定資産税の金額及び納付期限が記載された通知書が毎年4~6月頃に自治体から届きます。

▶固定資産税の通知書について詳しくはコチラ自宅の持ち主が亡くなったら固定資産税は家族が払うのですか?

自宅の所有者が亡くなった場合、自宅は相続人全員の共有物となります。

したがって、固定資産税も家族ではなく相続人全員で支払う義務を負うことになります。東京の固定資産税支払時期はいつですか?

6月(第1期)、9月(第2期)、12月(第3期)、2月(第4期)の年4回です。

第1期の納付月に、第4期までの納税通知書が届く仕組みとなっています。大阪の固定資産税支払時期はいつですか?

4月(第1期)、7月(第2期)、12月(第3期)、2月(第4期)の年4回です。