アパートやマンションを相続したときには、価値に応じて相続税がかかります。

相続税は現金一括納付が原則のため、遺産のほとんどがアパートなどの不動産だった場合は、相続人が納税資金を用意しなければならない恐れがあります。

アパートやマンションを相続したときの相続税が払えないときには、ローンを組むことや相続した不動産の売却も検討しましょう。

本記事では、アパートやマンションの相続税が払えないときの対処法を解説します。

アパートやマンションにかかる相続税の計算方法は、下記の記事で詳しく解説しているのでご参考にしてください。

目次

1章 アパートの相続税が支払えないときの対処法

アパートやマンションは土地や建物の評価額が高いことも多いため、その分だけ相続税が高くなることも多いです。

アパートやマンションの相続税が払えないときは、下記の方法を検討しましょう。

- 相続税の延納を利用する

- 相続税の物納を利用する

- ローンを組み納税資金にする

- 相続したアパートを売却して納税資金にする

- 相続放棄する

それぞれ詳しく解説していきます。

1-1 相続税の延納を利用する

相続税は現金一括納付が原則ですが、条件を満たせば延納も認められます。

延納が認められれば、相続税を分割払いできるため、納税資金を用意しやすくなります。

相続税の延納の要件は、下記の通りです。

- 相続税額が10万円を超える

- 相続税の納付期限までに金銭で一括納付するのが困難である

- 延滞税額および利子に対して担保を提供できる

- 相続税の申告期限までに必要書類を提出する

相続税の延納は納税資金を用意しやすいメリットがありますが、利子税が発生するデメリットがあります。

また、利子税がや延納できる期間は決められており、相続人が設定できるわけではありません。

1-2 相続税の物納を利用する

延納をしても相続税を納めることが難しい場合には、遺産そのものを相続税の納税に充てる物納も認められています。

物納の要件は、下記の通りです。

- 延納をしても相続税を納付できそうにない

- 申告期限までに物納申請書を提出する

- 物納に充てることができる財産を相続している

物納をすれば、相続人が現金で納税資金を用意する必要はなくなります。

一方で、物納には下記のデメリットがあります。

- 測量費用が数十万かかる

- 不動産を物納する際には、相続税評価額で納税額が計算される

- 物納できる財産、優先順位は決まっている

不動産の相続税評価額は、市場価格の7〜8割ほどになることが多いため、自分で相続不動産を売却し納税資金を用意した方が得をする可能性もあります。

相続税の物納を選択する際には、相続開始から10カ月以内に物納申請書を提出しなければなりません。

物納の申請期限までに、物納と不動産売却のどちらを選択するかを決めるのは相続不動産や相続人の状況によっては非常に大変です。

自分で決めるのが難しい、遺産に関する情報収集から始める必要がある際には、相続に詳しい税理士や不動産会社に相談すると良いでしょう。

1-3 ローンを組み納税資金にする

相続税の延納の利子税より金融機関のローンの金利が低い場合は、相続人がローンを組み納税資金を用意することも検討しましょう。

金融機関によっては、相続税専用のローンを設定しているところもあります。

金融機関から借り入れるメリットは元利均等方式で借り入れできるため、返済額が一定になる点です。

一方、相続税の延納は元金均等返済を採用しているため、返済当初の返済額が増えてしまいます。

一方で、金融機関による借り入れは審査があるため、必ず受けられるわけではない点に注意が必要です。

審査に1ヶ月程度かかることも多いため、相続税の申告期限に間に合うように審査を申し込まなければなりません。

1-4 相続したアパートを売却して納税資金にする

相続したアパートを売却して現金化すれば、納税資金に充てられます。

延納や物納の手続きも不要になりますし、市場価格は物納時に用いられる相続税評価額より高いことが多い点もメリットです。

一方で、相続したアパートを現金化して納税資金に充てるときには、不動産を手元に残せない、売却活動を行う必要があります。

加えて、売却により利益が発生すると、譲渡所得税および住民税がかかります。

1-5 相続放棄する

相続放棄をすれば、アパートやマンションを受け継がないため、相続税の納税義務自体がなくなります。

相続放棄とは、プラスの財産もマイナスの財産も一切相続しなくなる手続きです。

相続放棄をすれば、相続トラブルに巻き込まれなくてすむなどのメリットがある一方で、すべての財産を受け継げなくなる点にご注意ください。

また、相続放棄をする場合には自分が相続人になって3ヶ月以内に家庭裁判所にて申立てをする必要があります。

相続放棄の手続き自体は、本記事の4章で詳しく解説します。

2章 アパートの相続税が払えないときに起きること

相続税の申告期限は、相続開始から10ヶ月以内であり、期限内に申告できない場合は、下記のデメリットがあります。

- 延滞税などのペナルティが発生する

- 相続税の控除や特例を利用できなくなる場合がある

- アパートなどが差し押さえられる恐れがある

それぞれ詳しく見ていきましょう。

2-1 延滞税などのペナルティが発生する

相続税を期限までに支払うことができないと、延滞税などのペナルティが発生します。

相続税の申告や納税で発生するペナルティは、主に下記の通りです。

| ペナルティ | 概要 |

| 延滞税 | 相続税の納付が遅れたときに発生する課税される税金 |

| 過少申告加算税 | 申告税額が本来納付すべき金額よりも少なかった際に発生するかかる税金 |

| 無申告加算税 | 相続税を期限までに申告しなかった場合に課せられる税金 |

| 重加算税 | 意図的に財産隠しや偽装を行ったときに課せられる税金 |

相続税の申告期限である10ヶ月は長いと感じるかもしれませんが、実際には様々な手続きに追われるため、非常に慌ただしいです。

相続税の申告を行う際には、相続人調査や相続財産調査も必要になるので、効率よく手続きを行っていきましょう。

何から手続きを始めて良いかわからない場合や遺産の種類が多い人は、相続に詳しい司法書士や行政書士に相続人調査や相続財産調査を依頼するのもおすすめです。

2-2 相続税の控除や特例を利用できなくなる場合がある

相続税には、納税負担を軽減するための控除や特例が用意されています。

控除や特例の中には、相続税の期限内申告が要件となっているものも多く、期限に遅れてしまうと利用できなくなってしまう恐れがあります。

特に、相続税の配偶者控除と小規模宅地等の特例は、節税効果が大きく、どちらも期限内申告が要件のひとつなのでご注意ください。

これらの控除や特例を利用できないと、相続税の税額が大幅に上がってしまう可能性が高いです。

2-3 アパートなどが差し押さえられる恐れがある

相続税を期限までに納税しないと、延滞税が科されます。

加えて、相続人に対しては納税の催促が行われ、最終的には財産が差し押さえられてしまいます。

相続税を払わなかったばっかりに、故人から受け継いだアパートやマンションを失う恐れもあるのでご注意ください。

3章 相続税の納税資金を用意するためにすべきこと

遺産を受け継いだ際には、相続税の申告期限である相続開始から10ヶ月以内に納税資金を用意しておく必要があります。

遺産や相続税の金額によっては、相続が発生する前から将来の納税資金を用意しておくと安心です。

相続税の納税資金を用意するためにすべきことは、主に下記の3つです。

- 預貯金の仮払い制度を利用する

- 生命保険を活用する

- 相続税の申告期限までに遺産分割を完了させる

それぞれ詳しく解説していきます。

3-1 預貯金の仮払い制度を利用する

原則として、故人名義の預貯金は相続人全員で行う遺産分割協議が完了するまで引き出すことができません。

ただし、預貯金の仮払い制度を利用すれば、遺産分割協議が完了する前でも一定額まで預貯金を引き出し相続税の支払いに充てられます。

預貯金の仮払い制度を利用して引き出せる金額は「相続開始時の口座貯金額×1/3×相続人の法定相続分」までです。

なお、各銀行の仮払い上限は150万円までのため、上記の計算式で150万円を超えてしまった場合には150万円までしか引き出せません。

預貯金の仮払い制度は、相続税の納税資金に活用する以外にも、葬儀費用や遺族の当面の生活費にも活用できるので、必要な場合はぜひ利用をご検討ください。

3-2 生命保険を活用する

故人を被保険者および契約者、アパートやマンションを受け継ぐ人物を受取人とした生命保険に加入しておけば、生命保険金を相続税の納税資金に充てられます。

生命保険金は遺産分割の対象にならず、受取人固有の財産として扱われるからです。

そのため、生命保険金は保険会社が被保険者の死亡を確認できた段階で保険金は振り込まれます。

遺産分割協議や相続手続きが完了していなくても、まとまった現金を用意できるので納税資金として活用可能です。

3-3 相続税の申告期限までに遺産分割を完了させる

相続税の申告、納税期限までに遺産分割協議を完了させられれば、故人の預貯金の解約手続きを行えます。

解約手続きを行った後は、相続人が納税資金として活用可能です。

預貯金の名義変更手続きを終えるには、相続税の納税期限までに下記のいずれかの手続きや準備が必要です。

- 故人が生前のうちに遺言書を用意しておく

- 相続人全員で相続人調査や相続財産調査、遺産分割協議を完了させる

生前のうちに遺言書を作成しておくと、遺産分割協議を行わずに預貯金の解約手続きを行うことが可能です。

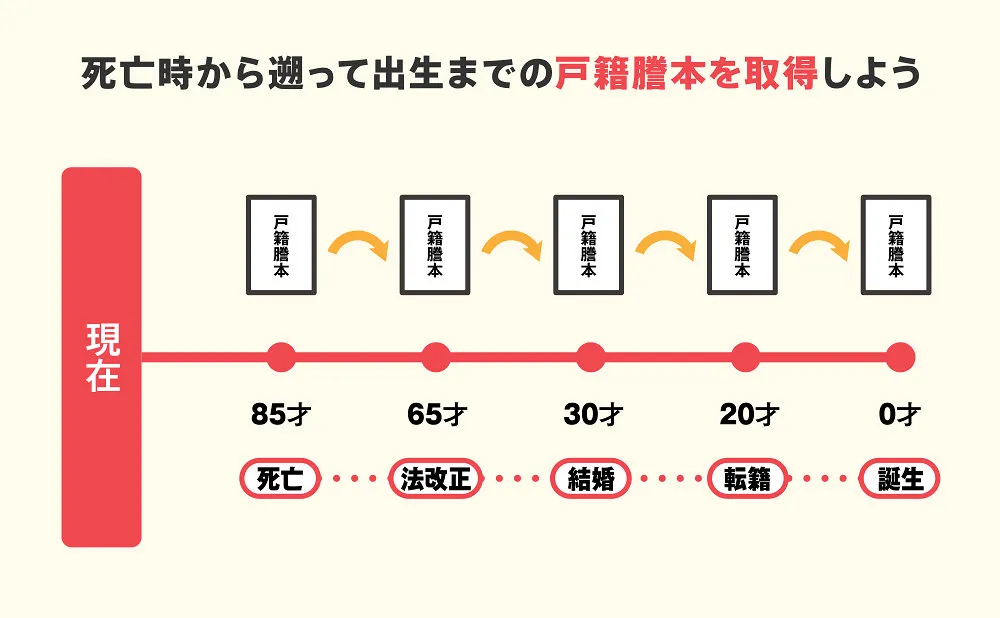

なお、相続人調査では故人が生まれてから死亡するまでの連続した戸籍謄本の収集をしなければなりません。

戸籍謄本の収集に不慣れな人にとっては非常に時間と手間がかかります。

自分たちで行うのが難しい場合や相続手続きをスムーズに完了させたい人は、相続に詳しい司法書士や弁護士に依頼することもご検討ください。

4章 アパートを相続するか判断する流れ

本記事の1章で解説しましたが、アパートやマンションを相続放棄すれば相続税の納税義務自体がなくなります。

また、故人がアパートローンを組んでいて団体信用生命保険(団信)に加入していなかった場合は、ローンの返済義務を受け継ぐ点にも注意が必要です。

そのため、アパートやマンションの持ち主が亡くなり相続が発生した際には、下記の順番で調査を行い相続すべきか判断しましょう。

- 相続人調査をする

- 相続財産調査をする

- 相続放棄・限定承認の判断をする

- 遺産分割協議をする

- 名義変更手続きをする

- 相続税の申告・納税をする

それぞれ詳しく解説していきます。

STEP① 相続人調査をする

遺産分割協議や相続税の計算を行う際には、相続人調査を行う必要があります。

遺産分割協議は相続人全員が参加しなければならないので、最初に相続人全員を確定させる必要があるからです。

相続人調査は故人が生まれてから死亡するまでの連続した戸籍謄本を取得して行う必要があります。

故人が生まれてから死亡するまでの連続した戸籍謄本を取得する際には、故人が死亡したときの戸籍謄本から遡って順番に取得しましょう。

戸籍謄本の取得方法や必要書類は、下記の通りです。

| 取得できる人 |

|

| 取得先 | 本籍がある(あった)市区町村役場※郵送可 |

| 費用 |

|

| 必要書類 |

|

STEP② 相続財産調査をする

相続人調査と共に、故人の遺した遺産について相続財産調査も行っていきましょう。

相続財産調査を行わないと遺産分割協議を行うこともできませんし、アパートやマンションの価値や他に借金があるかなども調査しないと相続すべきかの判断ができないからです。

相続財産調査は、財産ごとに下記の方法で行います。

| 財産 | 調査方法 |

| 不動産 | ・固定資産税課税明細書、登記識別通知書、権利証、名寄帳などから名義人や不動産の情報を把握する ・不動産の登記簿謄本を法務局で取り寄せる |

| 預貯金 | ・口座のある銀行で残高証明書を取得する |

| 株式・有価証券 | 【上場株式の場合】 ・自宅に届いている取引残高報告書 ・特定口座年間取引報告書などの書類 ・目論見書 ・口座開設時の控え などから、証券会社と特定し、証券会社に問い合わせる。もし、証券会社が特定できない場合には証券保管振替機構(ほふり)に「登録済み加入情報開示請求」をする。 【非上場株式の場合】 ・被相続人が経営している会社や、同族会社に問い合わせる |

| 貴金属 | ・被相続人の自宅や貸し金庫を調査する |

| 自動車 | ・車検証や車庫証明から名義人を確認する ・ローンが残っていたり、リース契約だったりする場合にはディーラーやリース会社に問い合わせる |

| 借金 | ・借り入れの契約書や利用明細、督促状などの書類がないか確認する ・信用情報機関に問い合わせる |

相続財産調査の結果、故人に多額の借金があることがわかった場合は、遺産にアパートやマンションが含まれたとしても相続放棄を検討する必要があります。

なお、相続財産調査および相続人調査に関しては、自分で行うのが難しい場合やミスなく確実に行いたい場合は、相続に詳しい司法書士や行政書士に依頼するのがおすすめです。

STEP③ 相続放棄・限定承認の判断をする

相続人調査や相続財産調査が完了したら、相続放棄や限定承認の判断を行います。

相続放棄とはプラスの財産もマイナスの財産も一切相続しなくなる手続きであるのに対し、限定承認はプラスの遺産の範囲内で故人が遺した借金などマイナスの財産を清算する制度です。

相続放棄および限定承認がおすすめなケースや手続き方法について、詳しく解説していきます。

相続放棄

故人が多額の借金を遺しており、プラスの財産よりマイナスの財産が多いことが分かり切っている場合は、相続放棄を検討しても良いでしょう。

他にも、下記のケースでは、相続放棄をおすすめします。

- 故人が多額の借金を遺していた

- 遺産が売れそうになく活用予定もない土地しかない

- 相続人の仲が悪く相続トラブルが発生しそう

相続放棄は自分が相続人であると知ってから3ヶ月以内に、相続放棄の手続きおよび必要書類を行わなければなりません。

相続放棄の手続きおよび必要書類は、下記の通りです。

| 提出先 | 故人の住所地を管轄する家庭裁判所 |

| 手続きする人 | 相続放棄する人(または法定代理人) |

| 手数料の目安 |

|

| 必要なもの |

|

限定承認

限定承認とは、プラスの財産の範囲内でマイナスの財産を引き継ぐ相続方法です。

借金などのマイナスの財産がどれだけあるか明確にならない場合や不動産など手放したくない財産がある場合に選択される場合は、限定承認を検討しても良いでしょう。

ただし、限定承認は相続放棄と異なり、相続人全員で行わなければなりません。

限定承認も相続放棄同様に、自分が相続人であると知ってから3ヶ月以内に家庭裁判所で申立てをする必要があります。

限定承認の申立て方法および必要書類は、下記の通りです。

| 提出先 | 故人の住所地を管轄する家庭裁判所 |

| 手続きする人 | 相続人全員が共同して行う |

| 手数料の目安 |

|

| 必要なもの |

|

STEP④ 遺産分割協議をする

相続放棄や限定承認をしないと決めた場合は、相続人全員で遺産分割協議を行います。

遺産分割協議とは、相続人全員で誰がどの遺産をどれくらいの割合で受け継ぐかを決める話し合いです。

なお、故人が遺言書を用意していた場合は、相続人が遺産分割協議を行う必要はありません。

遺産分割協議でアパートやマンション含む遺産の分割方法を決めたら、内容を遺産分割協議書にまとめます。

STEP⑤ 名義変更手続きをする

遺産分割協議書を作成したら、相続財産の名義変更手続きを行いましょう。

相続財産ごとに故人から相続人へと名義変更手続きを行う必要があります。

相続したアパートやマンションは、不動産の所在地を管轄する法務局にて登記申請を行い、名義変更手続きを行います。

相続登記の手続き方法および必要書類は、下記の通りです。

| 提出先 | 不動産の所在地を管轄する法務局 |

| 提出できる人 |

|

| 費用 | 不動産固定資産評価額の0.4%(登録免許税) (目安:1000万円の場合4万円、2000万円の場合8万円) |

| 必要なもの |

|

これまで相続登記は義務化されておらず、相続人の意思によって行うとされていました。

しかし、2024年4月からは相続登記が義務化され、相続発生から3年以内に相続登記をしない場合には10万円以下の過料が科される恐れがあります。

なお、相続したアパートやマンションの活用や売却をする際には、相続登記をすませておく必要があります。

せっかく相続したアパートやマンションを放置しないですむように、早めに相続登記をすませておきましょう。

相続登記は自分でも行えますが、司法書士に依頼すれば数万円程度で代行可能です。

グリーン司法書士法人でも相続登記に関する相談をお受けしていますので、お気軽にお問い合わせください。

STEP⑥ 相続税の申告・納税をする

相続開始から10ヶ月以内に、相続税の申告および納税をしましょう。

相続税を計算する流れは、下記の通りです。

- 相続財産を評価する

- 遺産の総額から基礎控除額を引く

- 基礎控除額を引いたあとの遺産を法定相続分で分ける

- 法定相続分で分けた遺産から相続税の総額を計算

- 相続税の総額を実際の相続割合で分けなおす

- 控除・加算で最終的な納付税額を求める

上記のように、相続税の計算を行う際には、相続人調査や相続財産調査、遺産分割協議をすませておく必要があります。

遺産分割協議が完了していない、相続財産調査が完了しないなどの理由で相続税の申告期限を延長することはできないのでご注意ください。

まとめ

相続税の申告期限および納税期限は、相続開始から10ヶ月以内です。

アパートやマンションを相続したときには、相続税の税額が高くなる可能性もあるので、事前に納税資金を用意しておきましょう。

納税資金を用意することが難しい場合は、ローンを組むことや相続したアパートやマンションを売却することもご検討ください。

なお、相続したアパートやマンションを活用、売却する際には、事前に名義変更手続きをすませておかなければなりません。

相続登記は自分で行うだけでなく、司法書士に依頼も可能です。

グリーン司法書士法人では、相続登記をはじめとする相続手続きに関する相談をお受けしています。

グループ会社に不動産会社もあるので、相続不動産の活用や売却に関する相談も可能です。

初回相談は無料、かつオンラインでの相談も可能ですので、まずはお気軽にお問い合わせください。

よくあるご質問

アパートの相続税はどのように計算しますか?

アパートを相続する場合、土地と建物で別々に評価されます。

土地は「路線価方式」または「倍率方式」で評価し、建物は「固定資産税評価額」を基に計算されます。

賃貸中のアパートなどでは、土地は「貸家建付地」、建物は「貸家」として評価され、通常の自用地/自用建物よりも評価額が下がる仕組みです。アパートを相続するデメリットは何ですか?

アパートを相続すると、税負担だけでなく、維持管理・修繕・入居者対応などの手間と費用が発生します。

また、空室が増えると収益が安定せず、管理コストばかりかかる可能性があります。

さらに、相続人が複数いる場合は共有名義になりやすく、売却や処分の判断が難しくなるリスクがあります。