- 相続税の配偶者控除とは何かがわかる

- 相続税の配偶者控除の適用要件がわかる

- 相続税の配偶者控除の計算方法がわかる

- 相続税の配偶者控除を利用するときの注意点がわかる

相続税の配偶者控除とは、亡くなった人の配偶者が遺産を相続したときに1億6,000万円もしくは法定相続分のいずれか多い金額まで相続税が非課税になる制度です。

相続税の配偶者控除は節税効果が大きいため、利用すれば相続税の税負担を軽くでき遺された配偶者も生活しやすくなります。

しかし、相続税の配偶者控除を利用できるのは法律上の夫婦だけであり、内縁の妻など事実婚にある人は利用できません。

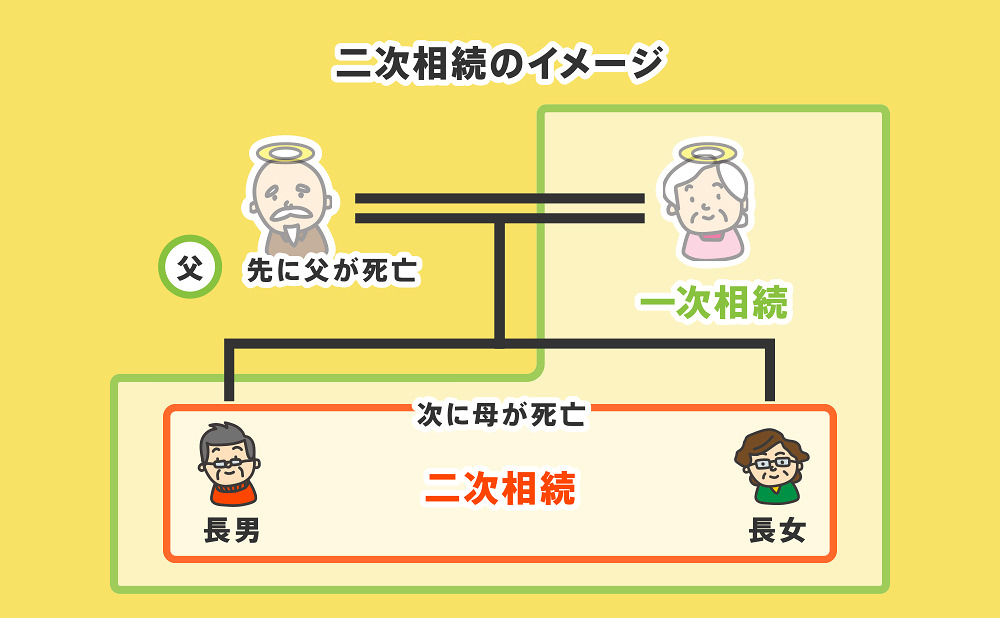

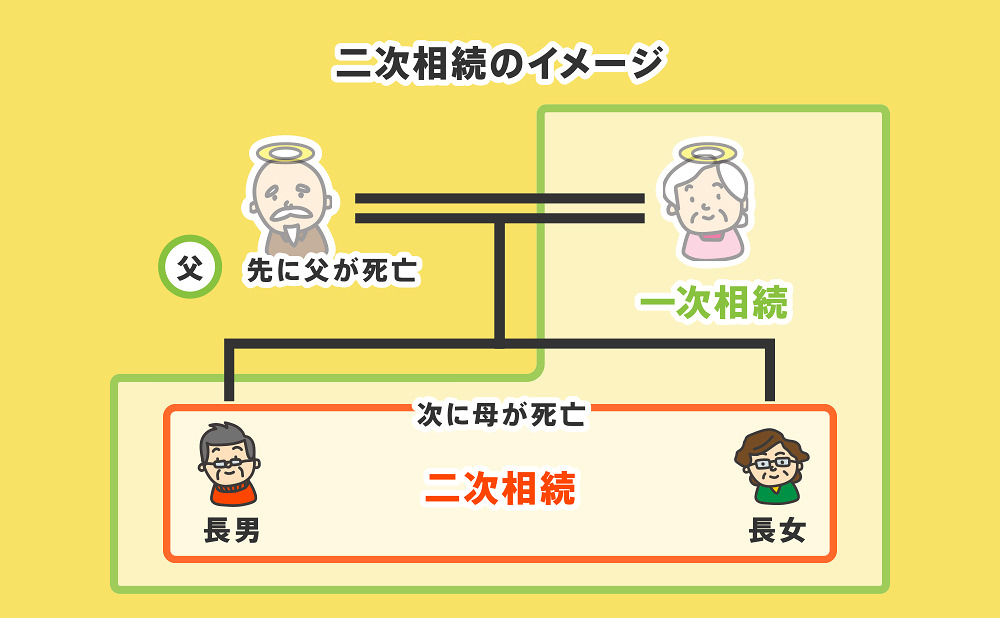

また、相続税の配偶者控除を活用するために遺産を配偶者に集中させると、配偶者が亡くなったときの二次相続の税負担が重くなる点にも注意が必要です。

本記事では、相続税の配偶者控除とは何か、適用要件や利用時の注意点を解説します。

なお、配偶者控除は相続税だけでなく、贈与税にも用意されています。

贈与税の配偶者控除については下記の記事で詳しく解説しているので、ご参考にしてください。

目次

1章 相続税の配偶者控除とは

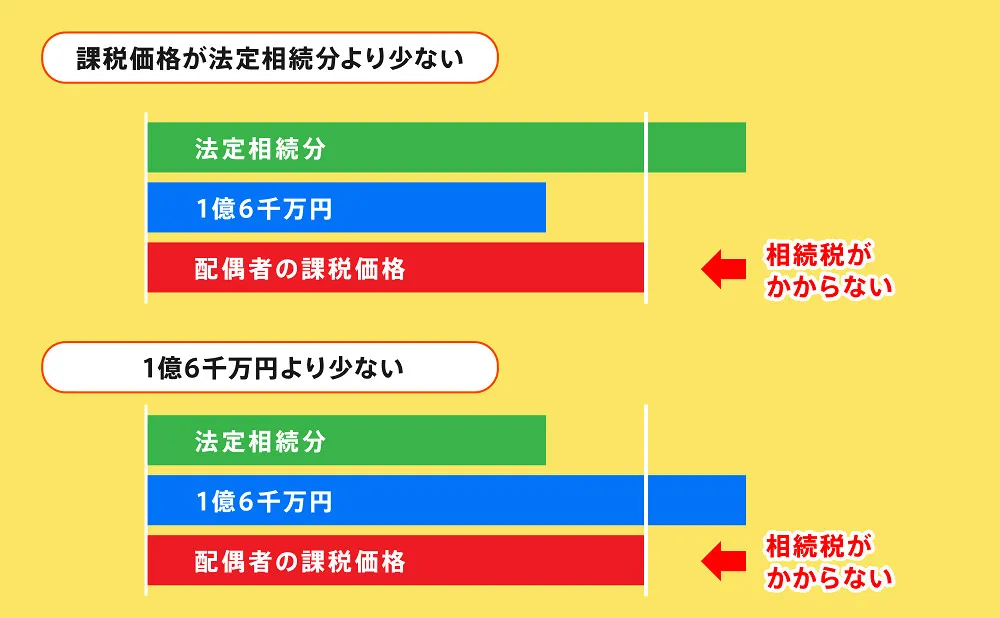

相続税の配偶者控除とは、亡くなった人の配偶者が遺産を相続したときに①法定相続分もしくは②1億6,000万円のうちいずれか多い金額まで相続税が非課税になる制度です。

法定相続分とは法律で決められた相続割合であり、例えば配偶者と子供が相続人の場合はそれぞれ2分の1ずつが法定相続分となります。

相続税の配偶者控除を利用し、亡くなった人の配偶者が遺産を相続した場合、最低でも1億6,000万円までは相続税がかかりません。

節税効果が大きく適用要件もそれほど厳しくないので多くの人が利用する制度ではありますが、適用時には二次相続対策など注意しなければならないこともいくつかあります。

1-1 相続税の配偶者控除と配偶者特別控除の違い

相続税の配偶者控除とよく似た制度に「配偶者特別控除」があります。

配偶者控除と配偶者特別控除は名称が似ているので混同しがちですが、配偶者特別控除は所得税を控除できる制度です。

配偶者特別控除とは、配偶者の所得が所得税の配偶者控除の適用要件を超えた場合に、配偶者の所得が133万円になるまでは段階的に所得控除を受けられる制度です。

相続税の配偶者控除と配偶者特別控除は、そもそも控除できる税金の種類が異なるので、間違えないように注意しておきましょう。

1-2 相続税の配偶者控除と贈与税の配偶者控除の違い

配偶者は相続税の控除を受けられるだけでなく、生前贈与の際にも控除を受けられる場合があります。

贈与税の配偶者控除とは、婚姻期間20年を超える夫婦が自宅もしくは居住用不動産の取得費用を贈与したときに、2,000万円まで非課税になる制度です。

贈与税の配偶者控除を利用すれば贈与税を大幅に節税できる一方で、本記事で解説しているように、配偶者には相続税の控除も用意されているため、相続税の節税効果はあまり期待できません。

不動産の生前贈与では、不動産取得税や登録免許税もかかるため、贈与税の配偶者控除を利用する際には、贈与税や将来の相続税をシミュレーションしてみることが大切です。

1-3 相続税の配偶者控除と配偶者居住権の違い

配偶者が遺産を相続したときの節税対策に役立つ制度は、相続税の配偶者控除の他にも「配偶者居住権」と呼ばれる制度があります。

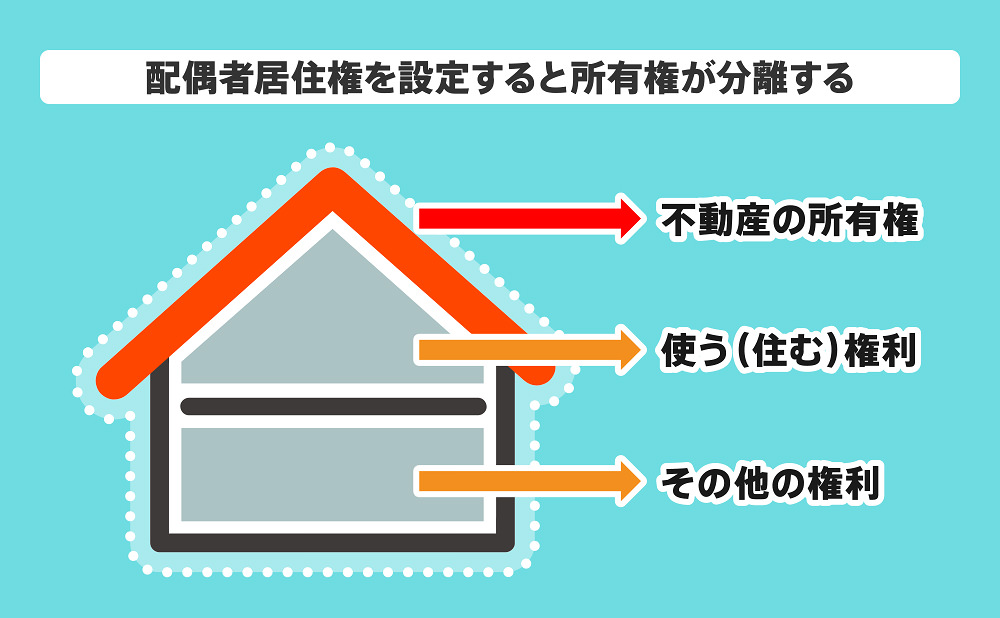

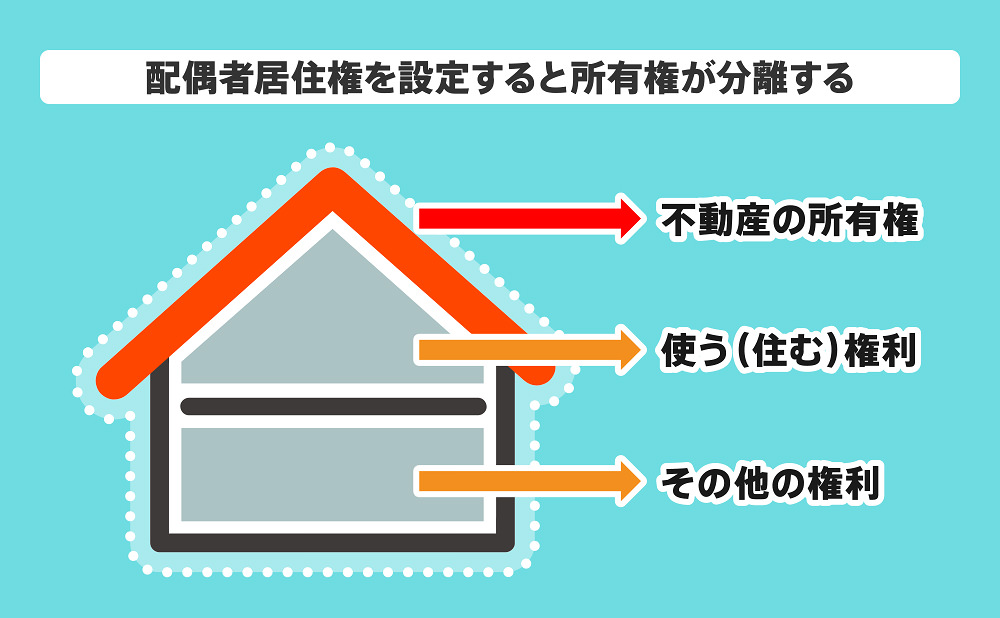

配偶者居住権とは、夫や妻と死に別れて残された配偶者が「家に住み続けるための権利」であり、自宅不動産の所有権を①配偶者居住権と②負担付所有権に分けられる制度です。

配偶者居住権のイメージは、下図の通りです。

配偶者居住権を設定すれば、夫や妻に先立たれた配偶者が住まいに困ることはなくなるなどの下記のメリットがあります。

- 配偶者が家に住み続けられる

- 他の遺産も獲得しやすい

- 代償金を払わなくて良い

- 相続税の節税対策になる可能性がある

- 期間を自由に設定できる

配偶者居住権を設定すれば、子供たちが負担付所有権を相続できるため、配偶者が預貯金など別の遺産も相続しやすくなります。

また、配偶者居住権は配偶者が死亡したときに消滅するため、二次相続の遺産を減らし相続税の負担も軽減可能です。

2章 相続税の配偶者控除の適用要件

相続税の配偶者控除を適用するには、下記の要件をすべて満たす必要があります。

- 亡くなった人と戸籍上の配偶者である

- 相続税の申告期限までに遺産分割が完了している

- 相続税の申告書を税務署に提出する

それぞれ詳しく見ていきましょう。

2-1 亡くなった人と戸籍上の配偶者である

相続税の配偶者控除は法律上の夫婦にのみ認められる制度なので、故人と事実婚だった場合は適用できません。

なお相続税の配偶者控除の適用要件には、婚姻期間についての定めがないため婚姻期間が1年など短くても相続税の配偶者控除を適用できます。

2-2 相続税の申告期限までに遺産分割協議が完了している

相続税の配偶者控除を利用する際には、相続税の申告期限までに相続人全員で遺産分割方法について決定しなければなりません。

亡くなった人が遺言書を用意していなかった場合は、相続人全員で誰がどの遺産をどれくらいの割合で相続するかを話し合う遺産分割協議を行う必要があります。

遺産分割協議を行うためには相続財産調査や相続人調査が必要なため、早めに資料の収集を行うことが大切です。

2-3 相続税の申告書を税務署に提出する

そして、相続税の配偶者控除を適用する際には、適用後に相続税額が0円になるとしても相続税の申告書を期限内に申告しなければなりません。

相続税の申告期限は相続開始から10ヶ月以内と決められています。

相続税の申告書を提出していないと、配偶者控除を適用することもできませんし、遺産総額によっては無申告加算税や延滞税などのペナルティも発生するのでご注意ください。

3章 相続税の配偶者控除を計算する方法

相続税の配偶者控除とは、亡くなった人の配偶者が遺産を相続したときに1億6,000万円もしくは法定相続分のいずれか多い金額まで相続税が非課税になる制度です。

本章では、相続税の配偶者控除を利用したときの相続税の計算方法や節税効果を具体例とともに紹介します。

相続税の計算方法に関しては、下記の記事でも詳しく解説していますのでご参考にしてください。

3-1 配偶者が法定相続分で相続したとき

まずは、配偶者が遺産を法定相続分で相続したときの相続税の計算や節税効果を見ていきましょう。

相続人および相続財産の条件は下記の通りです。

- 相続人:配偶者、子供2人(長男・長女)

- 相続財産:1億5,000万円(不動産5,000万円、預貯金1億円)

- 配偶者は不動産5,000万円および預貯金2,500万円を相続

- 子供2人はそれぞれ預貯金3,750万円ずつ相続

上記のケースで、相続税の配偶者控除を適用しない場合の相続税額は下記のように計算できます。

- 基礎控除額:3,000万円+600万円×3人=4,800万円

- 課税対象額:1億5,000万円-4,800万円=1億200万円

- 相続税額:1,495万円

そして相続税の配偶者控除を適用すれば、配偶者が相続した不動産5,000万円および預貯金2,500万円には相続税がかからなくなり最終的な納税額は下記の通りです。

- 配偶者:0円

- 子供2人:332.5万円ずつ

- 合計額:665万円

本章のケースで相続税の配偶者控除を適用すれば「1,495万円-665万円=830万円」も相続税を節税可能です。

3-2 配偶者が法定相続分を超えて相続したとき

続いて、配偶者がすべての財産を相続したときに相続税の配偶者控除を適用した場合の節税効果を見ていきましょう。

相続人および相続財産の条件は下記の通りです。

- 相続人:配偶者、子供2人(長男・長女)

- 相続財産:1億5,000万円(不動産5,000万円、預貯金1億円)

- 配偶者がすべての財産を相続する

上記のケースで、相続税の配偶者控除を適用しない場合の相続税額は下記のように計算できます。

- 基礎控除額:3,000万円+600万円×3人=4,800万円

- 課税対象額:1億5,000万円-4,800万円=1億200万円

- 相続税額:1,495万円

また本章のケースでは、配偶者は法定相続分を超えて相続しているものの遺産の総額が1億6,000万円以下なので遺産すべてに対して相続税の配偶者控除を適用可能です。

そのため、相続税はすべて非課税となり納税額は0円となります。

このように、相続財産や相続人の状況によっては配偶者がすべて遺産を相続した方が相続税を節税できる場合があります。

ただし、相続税の配偶者控除を最大限活用するため遺産を故人の配偶者に集中させると、二次相続の税負担が重くなる可能性があるので注意しなければなりません。

次の章では、相続税の配偶者控除を利用するときの注意点を解説します。

4章 相続税の配偶者控除の申告方法・必要書類

本記事の2章で解説したように、相続税の配偶者控除を適用する場合は、相続税額が0円であっても申告書を提出しなければなりません。

相続税の申告方法および必要書類は、下記の通りです。

| 申告する人 | 相続人 |

| 申告先 | 故人の住所地を管轄する税務署 |

| 申告期限 | 相続開始から10か月以内 |

| 必要書類 |

など |

上記のように、相続税の申告には様々な書類があり、事前に遺産分割協議をすませておく必要があります。

相続税には「相続開始から10ヶ月以内」と期限が設定されているので、期限内申告に間に合うか不安な場合は、相続に詳しい税理士に相談することをおすすめします。

5章 相続税の配偶者控除を利用するときの注意点

相続税の配偶者控除を利用するときには、一次相続の税負担を軽くすることだけを考えるのではなく、二次相続対策まで気を配らなければなりません。

その他にも、相続税の配偶者控除を利用するときには下記の5点に注意しましょう。

- 二次相続対策をしておく

- 相続税額が0円でも相続税の申告をする

- 遺産分割協議が完了しない場合は「申告期限後3年以内の分割見込書」を提出する

- 遺産分割前に配偶者が死亡しても配偶者控除を適用できる

- 配偶者が認知症の場合は成年後見制度の利用が必要

- 遺産隠しをすると配偶者控除を利用できない

それぞれ詳しく解説していきます。

5-1 二次相続対策をしておく

相続税の配偶者控除を利用して相続税を節税するときは、あわせて二次相続まで対策しておきましょう。

二次相続とは、両親(夫婦)がともに亡くなった際の相続です。

二次相続では相続人に配偶者がいないため相続税の配偶者控除を適用できない、相続税の基礎控除額が減ってしまうなどの理由で税負担が重くなりやすいです。

そのため、二次相続の税負担が重くなることが予想できる場合は、一次相続の段階で配偶者に遺産を集中させ過ぎず子供に相続させることも検討しなければなりません。

二次相続対策には、主に下記の方法があります。

- 生前贈与を行う

- 一次相続の財産取得割合を調整する

- 同居している子供がいれば実家を相続させる

- 納税資金を確保しておく

- 相続財産の資産組み換えを行う

- 賃貸用不動産を子供に相続させる

- 生命保険金の非課税枠を活用する

- 数次相続控除を利用する

二次相続対策をするには、一次相続と二次相続でかかる相続税額をシミュレーションした上で適切な相続税対策をしなければならず、専門的な知識が必要になります。

そのため、二次相続対策を行うのであれば相続税に精通した税理士に相談しながら行うのが確実です。

5-2 相続税額が0円でも相続税の申告をする

相続税の配偶者控除を利用した結果、相続税額が0円になったとしても、必ず相続税の申告をしましょう。

相続税の配偶者控除の適用要件の中には、期限内申告があるため、相続税の申告をしないと配偶者控除を利用できません。

相続税の申告書を提出しないと、相続税の配偶者控除が認められず相続税の負担が重くなってしまうだけでなく、延滞税や無申告加算税などのペナルティもかかってしまいます。

5-3 遺産分割協議が完了しない場合は「申告期限後3年以内の分割見込書」を提出する

相続税の配偶者控除を適用するには、相続税の申告書の提出だけでなく期限内に遺産分割方法も決定しておく必要があります。

相続財産調査や相続人調査に時間がかかり期限内で遺産分割協議の完了が難しい場合は、「申告期限後3年以内の分割見込書」を添付し法定相続分で相続した場合の申告書を提出しましょう。

申告期限後3年以内の分割見込書を提出し3年以内に遺産分割協議を完了させれば、相続税の配偶者控除を適用可能です。

相続税の申告期限までに、遺産分割協議が完了しない場合の相続税申告の流れは、下記の通りです。

- 法定相続分による遺産分割を行ったとして「申告期限後3年以内の分割見込書」と共に相続税の申告書を提出する

- 申告期限後3年以内の分割見込書を提出する

- 申告期限内に納税をすませる

- 3年以内に遺産分割協議を完了させる

- 遺産分割協議書を作成しよう

- 遺産分割協議完了後4ヶ月以内に修正申告・更正の請求をする

5-4 遺産分割前に配偶者が死亡しても配偶者控除を適用できる

遺産分割協議が完了する前に故人の配偶者も死亡してしまった場合は、配偶者が生存しているものとして遺産分割協議を行えます。

相続人全員の合意により配偶者が受け取るとした相続財産については、相続税の配偶者控除を適用可能です。

5-5 配偶者が認知症の場合は成年後見制度の利用が必要

故人の配偶者が認知症になり判断能力を失っている場合は、遺産分割協議に参加することができません。

遺産分割協議は相続人全員で行う必要があるため、残りの相続人で遺産分割方法を決めることはできません。

さらに、そのまま放置していると相続税の申告期限を迎えてしまい、相続税の配偶者控除を適用できなくなってしまいます。

認知症の人が相続人になったときは、成年後見制度を利用し遺産分割協議を行う必要があります。

成年後見制度とは、認知症などで判断能力が不十分な人のかわりに成年後見人が財産管理や法的行為を行う制度です。

成年後見制度を利用するには家庭裁判所で申立て手続きをする必要があり、手続き方法や必要書類は下記の通りです。

| 手続きできる人 |

|

| 手続き先 | 本人の住所地を管轄する家庭裁判所 |

| 手続き費用 |

|

| 必要書類 |

|

5-6 遺産隠しをすると配偶者控除を利用できない

相続税の配偶者控除は自主的な申告をした場合のみ利用できる制度であり、遺産隠しをしていた場合は制度を利用できません。

税務調査により遺産隠しが発覚した場合は修正申告をしなければなりませんが、新たに発覚した遺産に関しては相続税の配偶者控除を適用できません。

さらに、遺産隠しが発覚した場合は相続税の延滞税などのペナルティが発生するので絶対にやめましょう。

まとめ

相続税の配偶者控除を利用すれば、配偶者が相続した遺産が最低でも1億6,000万円まで税金がかからなくなります。

節税効果が非常に大きいので、夫もしくは妻が亡くなったときには相続税の配偶者を利用するのが良いでしょう。

ただし、相続税の配偶者控除を最大限活用しようとして一次相続で配偶者に遺産を集中させると、二次相続の税負担が重くなる恐れがあります。

相続税の配偶者控除を利用する際には二次相続まで考慮したシミュレーションが必要です。

さらに、二次相続は相続税対策だけでなく、相続トラブル対策や認知症対策までしなければなりません。

このように、二次相続対策は様々な専門的知識が必要になるので、相続に詳しい司法書士や税理士、弁護士などに相談しながら進めるのが良いでしょう。

グリーン司法書士法人では、二次相続対策に関する相談をお受けしています。

初回相談は無料、かつオンラインでの相談も可能ですのでまずはお気軽にお問い合わせください。

よくあるご質問

妻がすべて遺産を相続したら相続税はかかる?

配偶者は相続税の控除や特例を利用できるので、全ての財産を相続でも相続税がかかる可能性は低いです。

配偶者には1億6,000万円もしくは法定相続分まで相続税の控除枠が用意されています。

▶妻がすべて財産を相続したときの相続税について詳しくはコチラ配偶者控除はいくらまで?

相続税の配偶者控除は、下記のいずれか高い金額まで適用されます。

・法定相続分

・1億6,000万円相続税の配偶者控除を利用して相続税額が0円になっても申告は必要?

相続税の配偶者控除は期限内申告が適用要件のひとつとなっています。

したがって、配偶者控除を利用した結果、相続税額が0円になる場合も相続税の申告は必要なので、ご注意ください。相続税の申告期限までに遺産分割協議が完了しない場合は相続税の配偶者控除を利用できない?

相続税の配偶者控除は期限内申告が適用要件のひとつとなっています。

万が一、相続税の申告期限までに遺産分割協議が完了しない場合は、法定相続分で相続した場合の申告書と共に「申告期限後3年以内の分割見込書」を提出しましょう。

申告期限後3年以内の分割見込書を提出し3年以内に遺産分割協議を完了させれば、相続税の配偶者控除を適用可能です。