家族信託は自分が認知症になったときの財産管理や二次相続対策として有効です。

その一方で、家族信託の手続きは複雑であり、どうやって手続きを進めていけば良いのかわからないとお悩みの人も多いのではないでしょうか。

現在、相続対策や認知症対策として大注目の家族信託ですが、手続きや具体的な手順については、まだまだ理解が進んでいないのが現状です。

本記事では、家族信託の手続きの流れや信託契約の決め方についてわかりやすく解説していきます。

ただし、結論から言うと「家族信託の手続き」は実務経験が豊富な司法書士や弁護士などの専門家へ依頼することが非常に大切です!

家族信託を成功させる上で重要な信託契約の内容を決める際に、法律や相続に関する専門的な知識が必要だからです。

家族信託で相続対策や認知症対策をしたいのであれば、数多くの家族信託を組成(目安は50件以上)した実務経験豊富な専門家に相談することもご検討ください。

目次

1章 家族信託とは

家族信託は名前の通り、信頼できる「家族」に財産を託すことから「家族信託」と呼ばれています。

また、この「家族」には血縁関係がなくとも、親子同然の他人や遠縁の親戚など、家族のようにお付き合いしている人も含まれています。

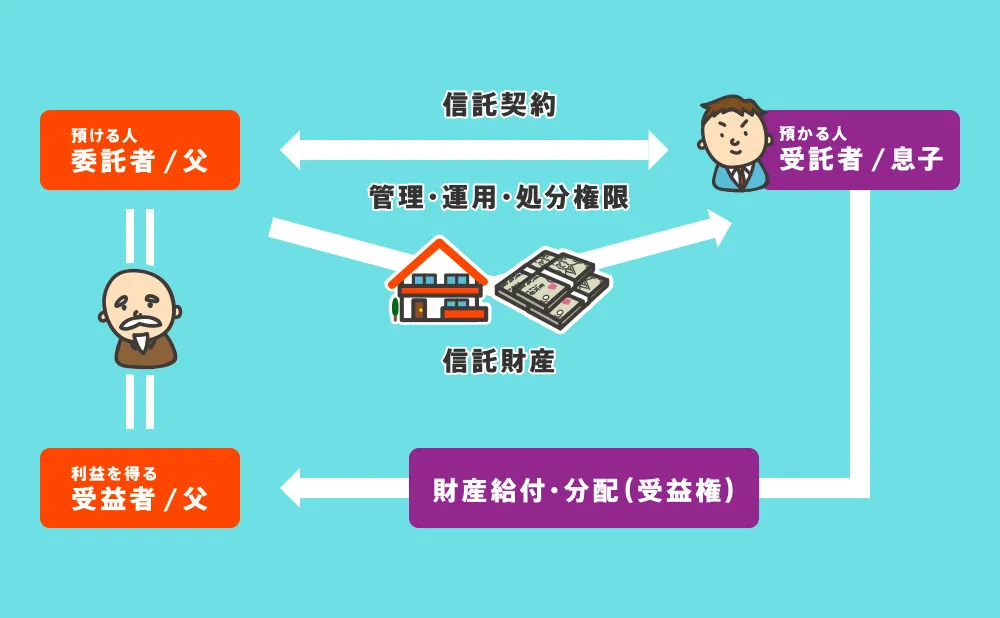

家族信託の仕組みは、下図の通りです。

上記のように、家族信託には以下の登場人物がいます。

なお、家族信託の契約当初は委託者=受益者としているケースが多いです。

| 登場人物 | 概要 |

| 委託者 |

|

| 受託者 |

|

| 受益者 |

|

家族信託とは、委託者が契約によって、受託者に対し、不動産や預貯金などの財産を移転し、信託目的に従って受益者のために財産を管理・運用・処分する財産管理方法のひとつです。

家族信託は、信託契約に基づく財産管理方法であり、制度を利用する際には所定の手続きが必要になります。

次の章では、家族信託の手続き方法や必要書類を確認していきましょう。

2章 家族信託の手続き方法

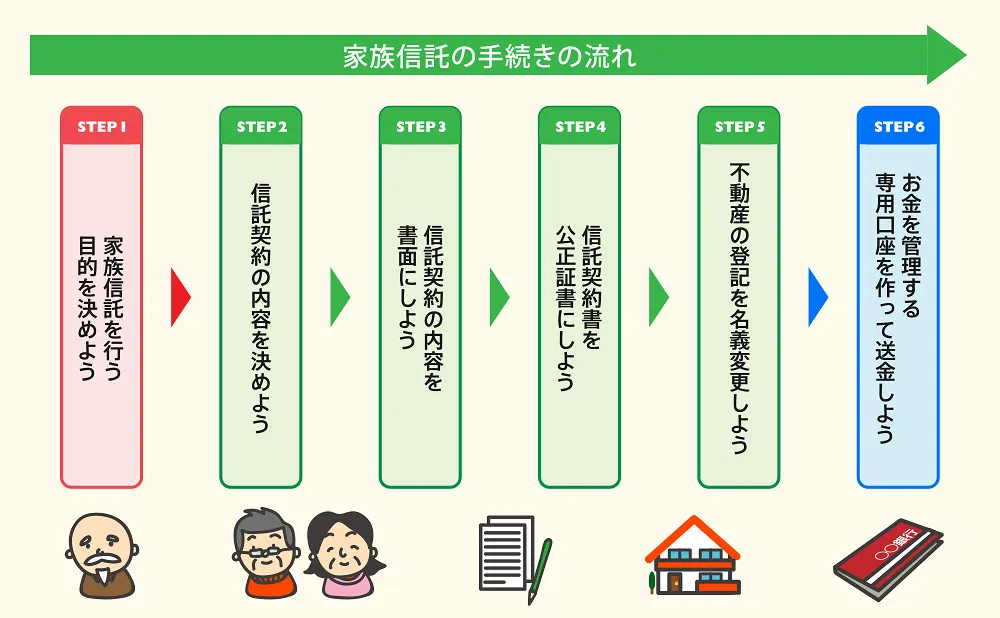

家族信託を行うときには、以下の流れで手続きを行います。

- 家族信託を行う目的を考える

- 信託契約の内容を決める

- 信託契約の内容を書面にする

- 信託契約書を公正証書にする

- 不動産の名義変更をする

- お金を管理する専用口座を作って送金する

なお、上記の流れが信託財産が不動産と預貯金のケースです。

信託財産の種類によっては、他の手続きが必要な場合もあります。

それぞれの手続きについて、詳しく確認していきましょう。

STEP① 家族信託を行う目的を考えよう

はじめに「家族信託を何のために行うのか?」という家族信託の目的を考えなくてはなりません。

自分たちが何のために家族信託を行い、自身や家族の財産をどうしたいのかという目的を明確にすることが大切です。

家族信託を行う目的は人それぞれですが、ここでは代表的な目的例を紹介します。

【目的例①】

高齢者が認知症や病気により意思判断能力が低下する恐れがあるため、財産を家族に託しておきたい(認知症トラブルはこちらの記事でも解説)

【目的例②】

子どもたちに不動産を平等に相続させたいが、共有名義はトラブルのもとなるので避けたい

(共有名義が引き起こすトラブルはこちらの記事でも解説)

【目的例③】

認知症の妻に後見人をつけなくて済むように財産を遺したい

【目的例④】

子供がいないので妻亡き後は自分の血族に財産を遺したい

(子供がいない夫婦の相続対策はこちらの記事でも解説)

【目的例⑤】

親なき後に障がいのある子の生活を保障したい

(障がい者の親亡き後問題はこちらの記事でも解説)

STEP② 信託契約の内容を決めよう

家族間で話し合った結果「家族信託を行う目的」が決まったら、次にどのような「家族信託の内容」にするのかを考えます。

ただし、家族信託の内容を決定する前には遺言や任意後見など他の法制度と比較して、「本当に家族信託がベストな選択なのか」ということを検討しなければなりません。

相続の知識および実務経験が豊富な専門家を交えて、話し合いを進めることをおすすめします。

家族信託の内容として決めておくべき9つの項目を以下にまとめましたので、ご参考にしてください。

| 信託内容として決めておくべき9つの項目 | |

| 項 目 | 説 明 |

| 信託目的 | 何のために信託によって財産管理をするのかという信託をする目的 |

| 委託者 | 財産を預ける人(財産の現所有者) |

| 受託者 | 財産を預かって管理する人 |

| 受益者 | 信託財産から経済的な利益を受け取る人 |

| 第二受託者 | 当初の受託者が財産管理出来なくなった場合、次に信託財産の管理を行う人 |

| 第二受益者 | 当初の受益者の次に受益権を持つことになる人 |

| 信託財産 | 預ける財産(不動産、現金、未上場株が中心になります。) |

| 信託期間 | 信託契約を継続させる期間。当初の受益者が死亡するまでとすることもある。 |

| 残余財産の帰属先 | 信託終了後に信託財産を取得する人。現時点で決められない場合は「相続人で協議する」としておくこともできる。 |

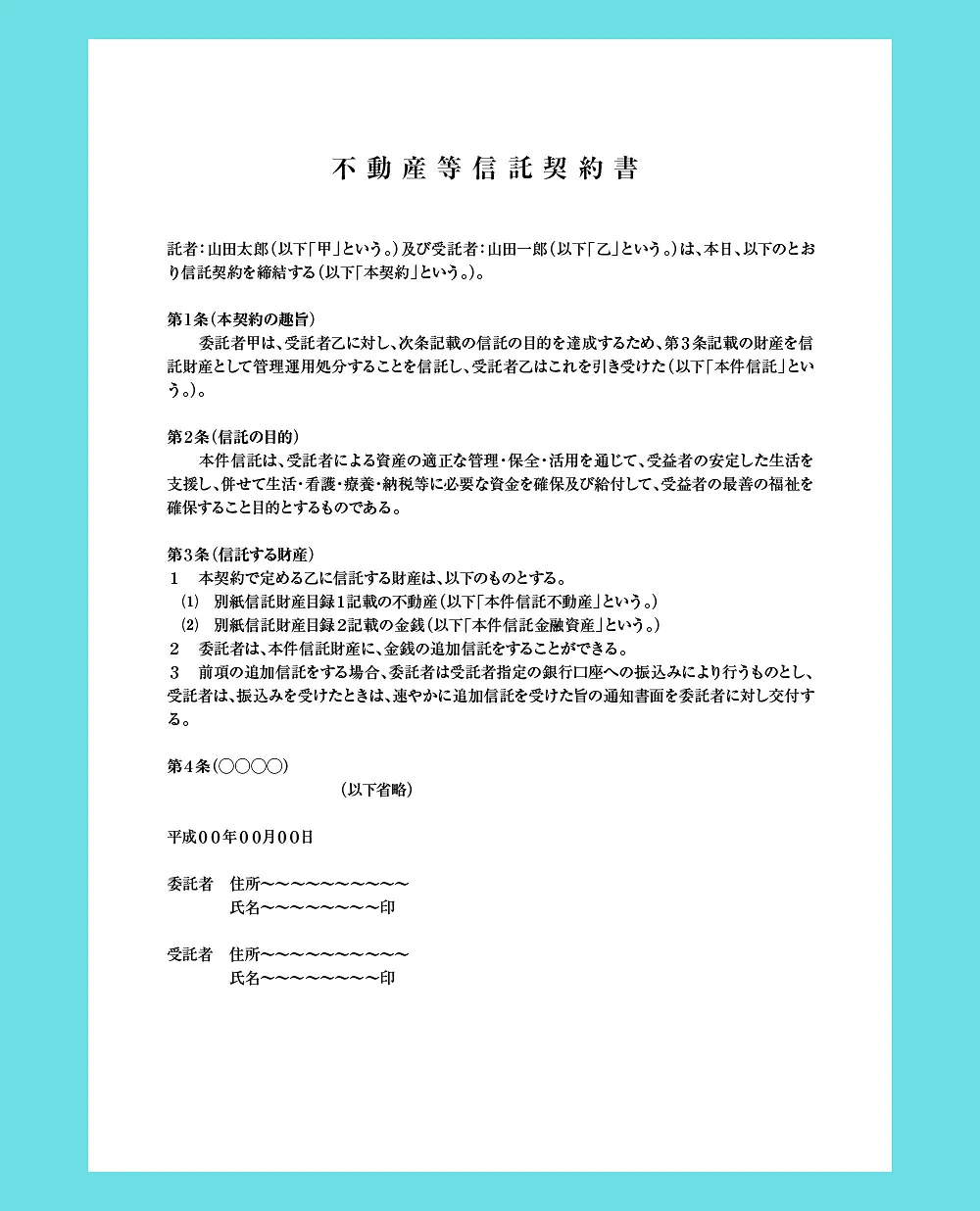

STEP③ 信託契約の内容を書面にしよう

家族信託の契約内容が決まれば、決定した内容を文章化し「信託契約書」を作成します。

信託目的を実現するためには、この信託契約書の一つひとつの条文が非常に重要になります。

下記に契約書の雛形を掲載していますので、ご確認ください。

STEP④ 信託契約書を公正証書にしよう

信託契約書は必ずしも公正証書にしなければいけない訳ではありませんが、以下の理由から公正証書にしておくと安心です。

- 公証人が確認するので誤字や表記間違いがない

- 公証人が本人の意思確認をするので、後日の紛争になりにくい

- 信託契約書を紛失しても再発行してくれる

- 金融機関で信託口口座の作成がスムーズになる

公正証書にすると公証人役場へ支払う費用がかかりますが、費用以上にメリットがあるといえるでしょう。信託契約書を公正証書にする際の手続きや必要書類は、下記の通りです。

| 手続きする人 | 家族信託の当事者 |

| 手続き先 | 最寄りの公証人役場 |

| 費用 | 数万円程度(信託財産の金額によって変わる) |

| 必要書類 |

|

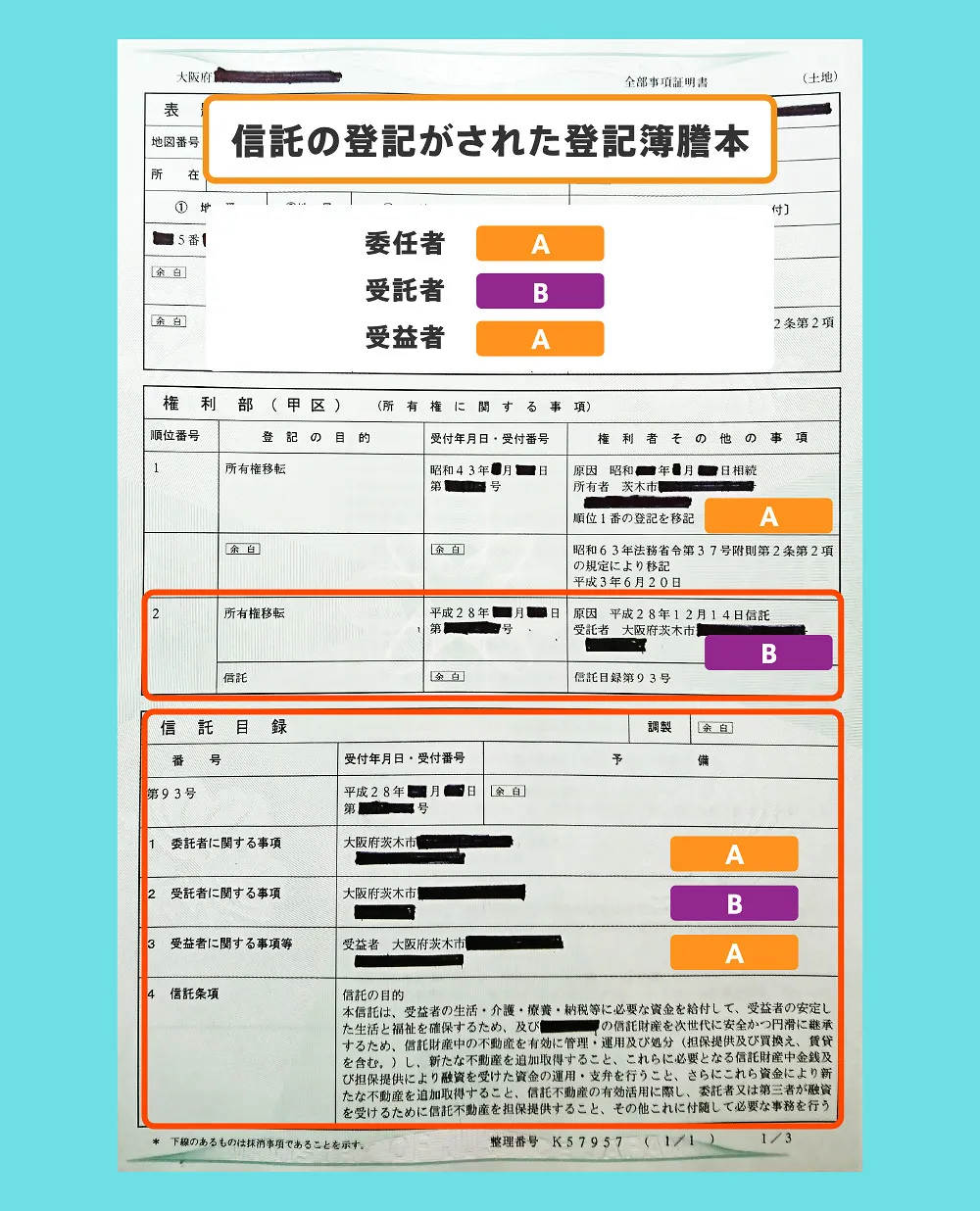

STEP⑤ 不動産の名義変更をしよう

信託財産に不動産がある場合は信託契約の締結後、すみやかに不動産の名義変更を行う必要があります。

不動産の所在地を管轄している法務局へ登記申請することで名義変更を行います。

家族信託に関する不動産の名義変更についてはかなり難易度が高いので、実務経験豊富な司法書士や弁護士へ依頼するのが安心です。

また、信託財産に不動産がある場合は登記手続きを行う必要があるため、家族信託の設計や提案を専門家に依頼する段階で、実務経験豊富な司法書士を選ぶのがおすすめです。

家族信託に詳しい司法書士に依頼すれば、信託内容の設計から登記手続きまでワンストップで登記まで対応してくれます。

家族信託に伴う名義変更登記の手続き方法と必要書類は、下記の通りです。

| 手続きする人 | 委託者と受託者の共同申請 |

| 手続き先 | 不動産の住所地を管轄する法務局 |

| 費用 | 登録免許税(不動産価格の0.4%) |

| 必要書類 |

|

登記手続きが完了したら、登記簿謄本には下記のように記載されます。

STEP⑥ お金を管理する専用口座を作って送金しよう

信託財産に現預金がある場合は信託契約の締結後、すみやかに「信託専用の口座」にお金を移す必要があります。

なぜなら、受託者には自身の財産と信託財産を分別して管理する義務があるため、信託されたお金は「信託専用の口座」で管理しなければなりません。

また、委託者の預金口座にある預金をそのまま信託することはできないため、委託者の預金口座から信託専用口座に送金する必要があります。

信託財産に現預金がある場合の注意点を整理するとは、下記の通りです。

- 現預金は「信託専用の口座」で管理しなければならない

- 預金口座のままでは信託できない

なお、信託財産を適切に管理するためには、信託専用の口座である「信託口口座」を開設するのがおすすめです。

信託口口座を開設し、実際に信託財産である預貯金を送金するまでの手順を詳しく解説していきます。

STEP6-1 信託口口座の開設手順

信託財産である預貯金は新しい専用口座で管理する必要があり、下記のような信託口口座を開設するとわかりやすく管理もしやすいです。

「委託者 山田太郎 信託受託者 山田一郎 信託口」

しかし、「信託口口座」を開設できる金融機関は多くなく、預貯金や金融機関との繋がりなどで個々の案件別に開設可否を判断するケースもあるようです。

信託口口座を開設し、送金するまでの流れは、下記の通りです。

- 事前に金融機関へ「信託口口座」の開設について問い合わせをする

- 開設に必要な条件や資料を確認する

- 信託契約締結後、金融機関で「信託口口座」を開設する

- 速やかに委託者の口座から「信託口口座」に送金する

仮に「信託口口座」が開設できないときは、事前に受託者名義の普通預金口座を開設しておき、信託契約書において、「信託専用口座」として口座番号を記載しておきます。

信託契約書に口座番号を記載しておけば、外見上は受託者名義の普通預金口座であっても、その口座に入っている預金が信託財産であるという客観的な説明が可能です。

信託口口座が開設できなかった場合の方法として、下記に「信託専用口座」開設から送金までの手順をまとめているのでご確認ください。

- 受託者名義の「信託専用口座」として普通預金口座を開設する

- 信託契約書に信託専用口座の口座番号を記載する

- 信託契約締結後、速やかに委託者の口座から信託専用の口座に送金する

3章 家族信託の手続きに必要な費用

家族信託を始める際には、「登録免許税や書類収集などにかかる実費」と「専門家や公証人への依頼費用」が必要です。

具体的には、以下の費用がかかります。

- 信託設計およびコンサルティング報酬

- 信託契約書の作成や公正証書化のサポート報酬

- 公正証書化の費用

- 司法書士に支払う登記報酬

- 登録免許税

- その他の実費

それぞれ詳しく解説していきます。

それでは家族信託の手続きに必要な費用を詳しく見ていきましょう。

3-1 信託設計およびコンサルティング報酬

家族信託は契約内容を決める際に、法律や相続に関する知識が必要なので、司法書士や弁護士などの専門家に相談するのが一般的です。

司法書士や弁護士などの専門家に相談し、家族信託の内容を提案してもらった際には報酬が発生します。

本記事では、報酬相場として一般社団法人家族信託普及協会の参考料金をもとにした同会会員のグリーン司法書士法人の料金プランを紹介します。

| 信託財産の評価額 | 手数料 |

| 1億円以下の部分 | 1%(3000万円以下の場合は、最低額30万円) |

| 1億円超3億円以下の部分 | 0.5% |

3-2 信託契約書の作成や公正証書化のサポート報酬

信託内容が決定したら、信託契約書を作成し公正証書にします。

信託契約書の作成や公正証書化する手続きを司法書士や弁護士に依頼した場合にも報酬が発生します。

報酬相場は依頼される専門家によって異なりますが、目安として10~20万円程度です。

また、初めから家族信託のコンサルティング費用に加算されている場合もあります。

3-3 公正証書化の費用

信託契約書を公正証書化する際には、公証人に報酬を支払う必要があります。

公正証書作成の費用は信託契約の内容や信託財産の評価額によっても異なりますが、目安は以下の通りです。

| 信託財産の金額 | 公正証書作成費用 |

| 5,000万円以下 | 3万円程度 |

| 5,000万円超~1億円以下 | 5万円程度 |

3-4 司法書士への登記報酬

信託財産に不動産が含まれている場合には、不動産の名義変更手続きが必要です。

不動産の名義変更手続きを司法書士や弁護士に依頼した場合の報酬目安は、土地1つ、建物1つで固定資産税評価額の合計が5000万円以下の場合で10万円程度です。

3-5 登録免許税

信託財産に不動産が含まれている場合に、不動産の名義変更手続き時に法務局へ登録免許税を支払います。

登録免許税は、信託財産とする不動産の固定資産税評価額や不動産の個数によって異なります。

目安として、信託財産が土地1つで固定資産税評価額が3,000万円の場合は9万円程度です。

登録免許税の算定方法は、下記の通りです。

| 不動産の種類 | 算定方法 |

| 土地 | 固定資産税評価額の0.3% |

| 建物 | 固定資産税評価額の0.4% |

3-6 その他の実費

公正証書作成や登記手続きを行う際に必要な戸籍謄本の収集にかかる費用も実費で負担する必要があります。

信託財産の種類や信託契約の内容によっても異なりますが、目安として5,000~1万円程度と考えておけば良いでしょう。

3-7 家族信託の手続きにかかる費用をシミュレーション

ここまで紹介してきた費用の合計金額を具体例を用いて計算してみましょう。

信託財産が3,000万円で一般的な信託内容の家族信託で必要となる費用の内訳と金額は、以下の通りです。

| 費用 | 金額 |

| 信託設計およびコンサルティング報酬 | 30万円(税抜) |

| 信託契約書の作成や公正証書化のサポート報酬 | 15万円(税抜) |

| 公正証書化の費用 | 3万円 |

| 司法書士への登記報酬 | 10万円(税抜) |

| 登録免許税 | 7万5,000円 (信託する土地の固定資産税評価額が2,500万円の場合) |

| その他実費 | 5,000円 |

| 合計金額 | 約66万円 |

このように、家族信託の手続きでは数十万円近い費用がかかるケースも多いです。

この金額がが高いと感じるか、それとも安いと感じるかは人それぞれだと思います。

しかし、家族信託を検討する際には額面だけではなく、認知症になってしまうリスクや成年後見手続きの煩雑さを踏まえ検討することが重要です。

また、家族信託は成年後見制度と異なり、委託者が認知症になり判断能力を失ってしまうと、手続きができなくなってしまいます。

後から「家族信託をやっておけばよかった」とならなくてすむように、早い段階で専門家に相談しておくと良いでしょう。

4章 家族信託は自分で手続きせず専門家に依頼すべき理由

本記事では、ここまで家族信託の手続きの流れや費用について解説してきました。

しかし、家族信託は自分で手続きを行うのではなく、司法書士や弁護士などの専門家に依頼すべきです。

家族信託について専門家に相談すべき理由は、以下の通りです。

- 信託契約の内容や契約書作成、登記手続きまでワンストップで依頼できる

- 成年後見制度や生前贈与など他の認知症対策と比較してベストな提案をしてもらえる

家族信託は柔軟な財産管理ができる点が魅力ですが、その一方で契約書の作成や手続きには専門的な知識が必要です。

また、家族信託以外にも成年後見制度や生前贈与など認知症対策や相続対策に有効な選択肢があります。

相続や家族信託に詳しい専門家に相談すれば、資産状況や本人の希望に合った提案をしてもらうことが可能です。

次の章で、家族信託を相談する専門家の選び方を詳しく解説していきます。

5章 家族信託を失敗しないための専門家の選び方

家族信託についての相談先として、一般的に司法書士や弁護士、税理士などの専門職が挙げられますが、どの専門職へ相談したら良いという答えはありません。

なぜなら、司法書士や弁護士の資格を持っているからといって、家族信託に精通しているとは限らないからです。

家族信託を成功させるには、家族信託に関する知識および実務経験が豊富な専門家に依頼することが一番重要です。

家族信託に詳しい専門家を探すには、信頼できる親戚や知人に紹介してもらうのも良いですが、インターネットを使うのが良いでしょう。

家族信託に詳しい専門家のホームページの特徴は、下記の通りです。

- 家族信託(民事信託)専門のホームページがある。

- HPに家族信託の取扱件数が表示されている。

- 不動産会社や銀行からの依頼で家族信託に関するセミナーを頻繁に開催している。

- 相続専門のホームページがある。

- 相続のホームページに遺産整理や成年後見など、幅広く相続に関する情報が記載されている。

当メディアを運営している「グリーン司法書士法人」は、積極的に家族信託に取り組んでおります。

初回相談は無料ですので、お気軽にお問い合わせください。

まとめ

家族信託は認知症による資産凍結リスクや相続人同士の紛争リスクなどに対して、非常に効果的な財産管理方法です。

その一方で、家族信託の知識が十分でない人が契約内容を決定することは非常に危険です。

家族信託を成功させ財産の管理を行っていきたいのであれば、自分で手続きを行うのではなく、信頼できる司法書士や弁護士、税理士などの専門家への相談もご検討ください。

専門家に相談すれば手続きの代行だけでなく、信託内容の提案やそもそも家族信託が適切な財産管理方法かも確認してもらえます。

グリーン司法書士法人では、家族信託に関する相談をお受けしています。

初回相談は無料、かつオンラインでの相談も可能ですので、まずはお気軽にお問い合わせください。

よくあるご質問

家族信託の手続きの仕方は?

家族信託の一般的な事例である「不動産」と「現金」を信託財産とするケースの手続きの流れは以下の通りです。

①家族信託を行う目的を決める

②信託契約の内容を決める

③信託契約の内容を書面にする

④信託契約書を公正証書にする

⑤不動産の登記を名義変更する

⑥お金を管理する専用口座を作って送金する

▶詳しくはコチラ家族信託のデメリットは?

家族信託を利用する際のデメリット(注意点)と考えられる主なものは以下の通りです。

①契約に長期間拘束される

②家族信託でも実現できないことがある

③信託不動産から出た損失を他の所得と合算できない

④税務申告の手間が増える

⑤家族信託をするだけでは節税にならない

⑥遺言に比べて手間がかかる

⑦信頼できる受託者が見つからない

⑧相談できる専門家が少ない

⑨祖父母や両親への説明が難しい

⑩法律によって信託できない土地(農地)がある

⑪初期費用がかかる

⑫成年後見制度と比べ資産の管理監督が甘い

デメリットをたくさんあげましたが、もちろんメリットもたくさんあります。

▶詳しくはコチラ家族信託は自分で手続きできる?

理論上は、家族信託の手続きを自分で行うことも可能です。

ただし、家族信託の契約書作成や手続きには専門的な知識が必要なので、司法書士や弁護士に依頼することをおすすめします。

▶家族信託を自分でする方法について詳しくはコチラ