父親もしくは母親が亡くなると、遺された配偶者と子供が相続します。

故人に子供が1人でもいる場合、故人の両親や兄弟姉妹が相続人になることはありません。

したがって、一人っ子の場合は最終的に親の遺産をすべて受け継ぎます。

相続人が少ないためトラブルが起きにくい一方で、相続税の負担が重くなりやすいため、あらかじめ節税対策をしておくのが良いでしょう。

本記事では、一人っ子が遺産を相続するメリットやデメリット、相続手続きの流れを解説します。

親を亡くしたときの相続手続きの流れは、下記の記事でも詳しく解説しているので、あわせてお読みください。

目次

1章 親が亡くなったら誰が財産を相続する?

親が亡くなると、遺された配偶者や子供が遺産を受け継ぎます。

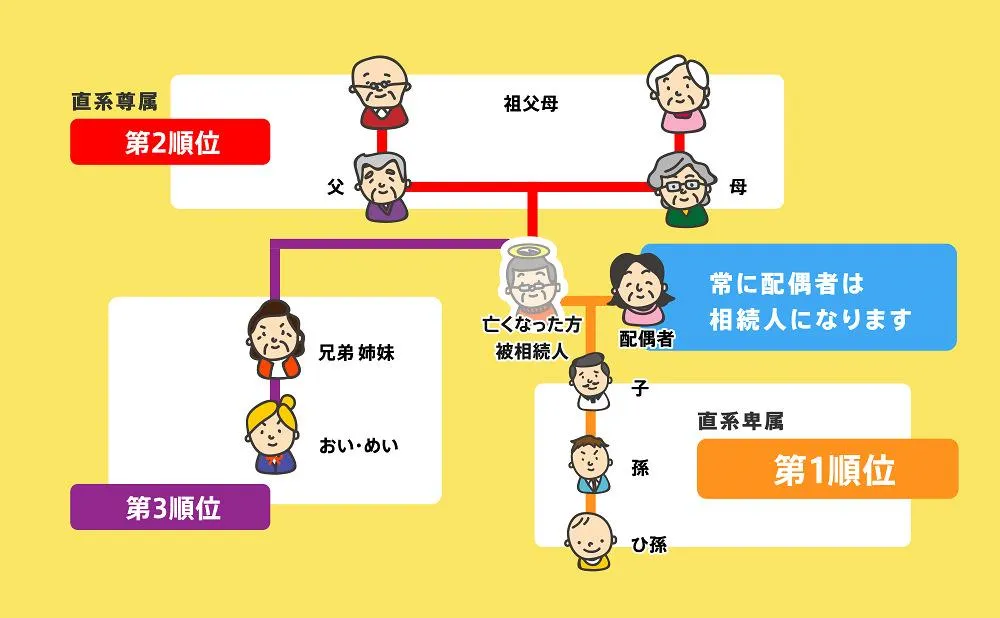

法律によって、相続人となる人物や優先順位が決まっており、それぞれ下記の通りです。

| 常に相続人になる | 配偶者 |

| 第一順位 | 子供や孫 |

| 第二順位 | 祖父母や孫 |

| 第三順位 | 兄弟姉妹や甥・姪 |

上記のように、子供は相続順位1位となっています。

なお、優先順位の高い相続人が1人でもいる場合、優先順位の低い人物が相続権を持つことはありません。

そして、配偶者は常に相続人になるため、親が亡くなったときには①配偶者と子供が相続人になるケースと②子供だけで相続するケースの2つが考えられます。

それぞれ詳しく見ていきましょう。

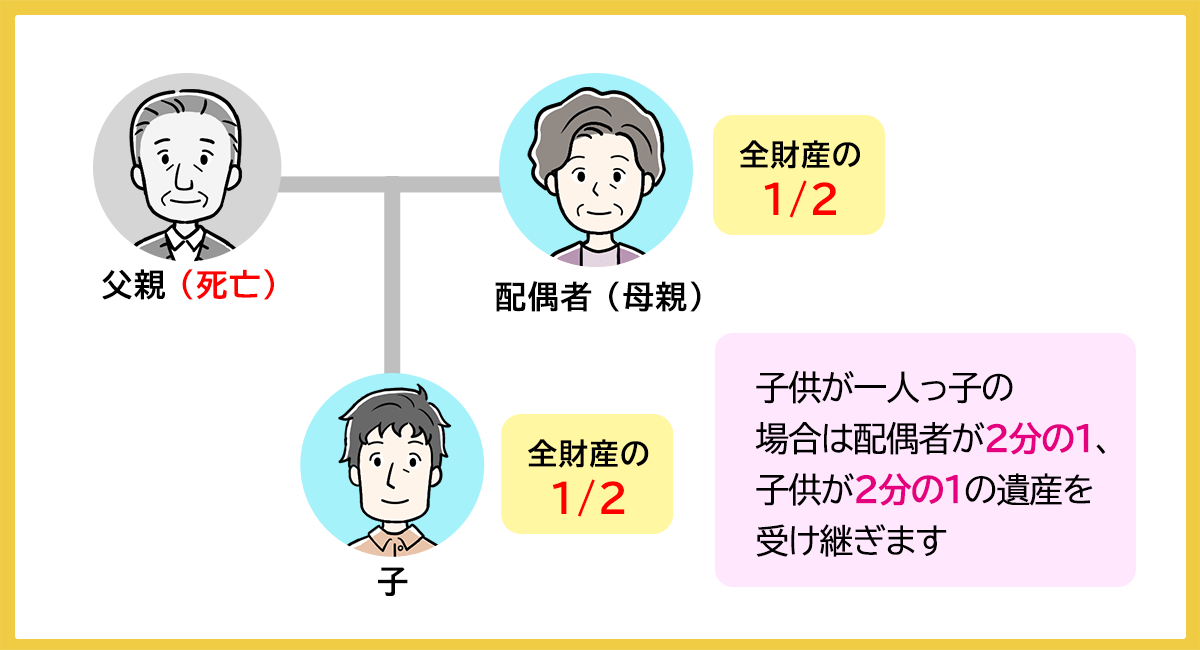

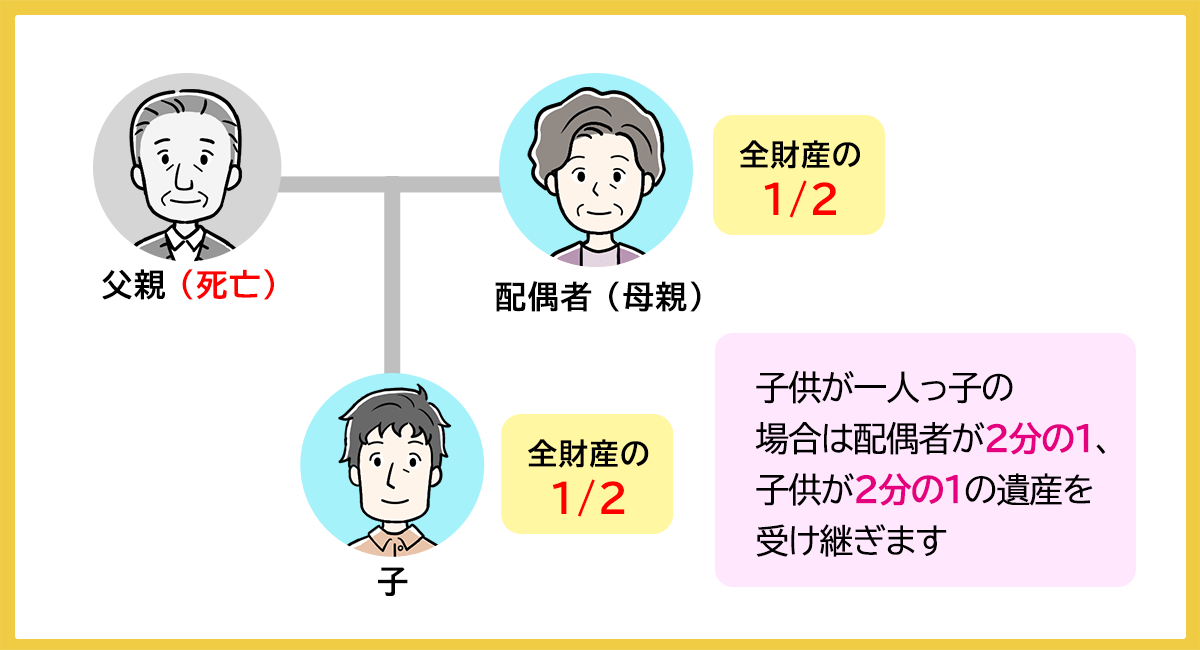

1-1 配偶者と子供が相続するケース

父親もしくは母親のどちらかが亡くなった場合、配偶者と子供が財産を受け継ぎます。

配偶者と子供の相続割合は2分の1ずつなので、子供が一人っ子の場合は配偶者が2分の1、子供が2分の1の遺産を受け継ぎます。

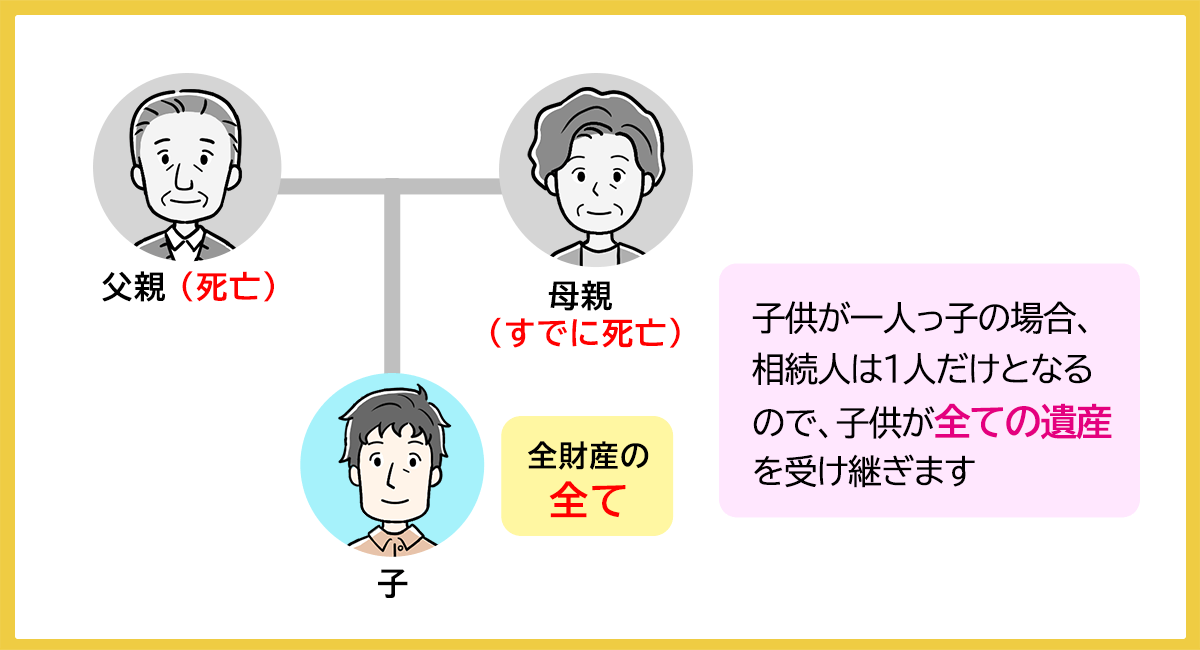

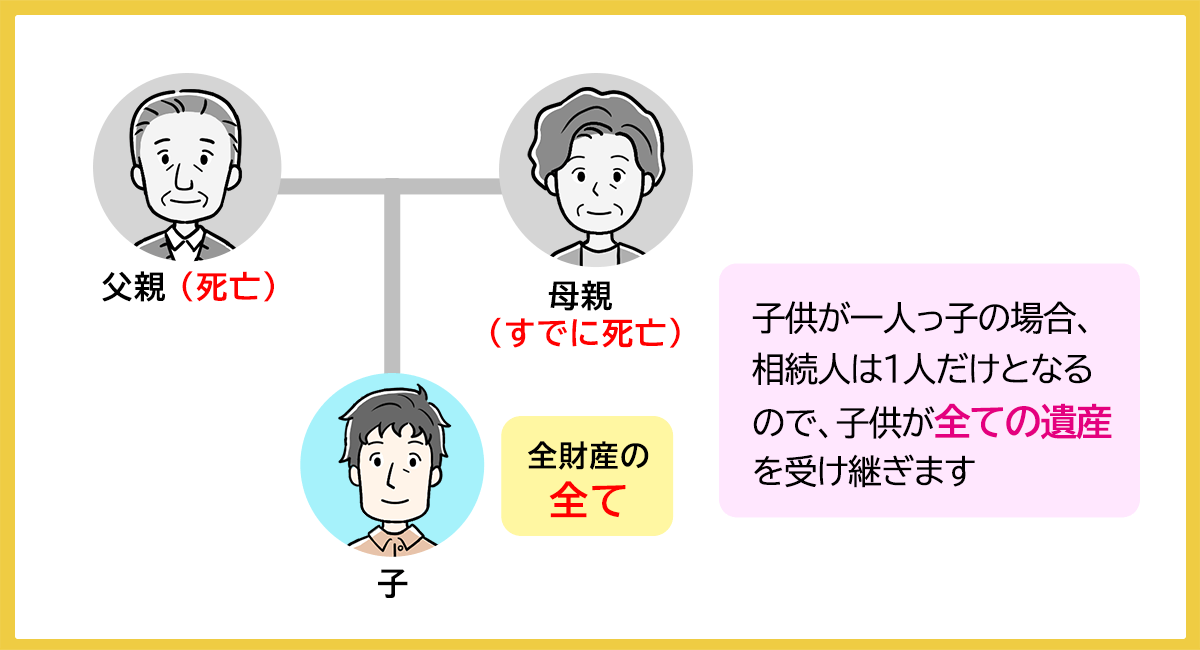

1-2 子供だけで相続するケース

父親と母親がすでに死亡している場合、子供だけが相続人となります。

子供が一人っ子の場合、相続人は1人だけとなるので、子供が全ての遺産を受け継ぎます。

父親もしくは母親が亡くなったときに、兄弟姉妹がいないため相続人は自分一人だと思っても、必ず相続人調査をしておきましょう。

相続人調査とは、名前の通り、亡くなった人の戸籍謄本類を調査し、相続人全員を確定させる作業です。

相続人調査を行わないと、父親や母親に隠し子がいるケースや過去に婚姻歴があり、前の配偶者との間に子供がいる可能性も否定できません。

相続手続きが完了してから、新たな相続人がいることがわかると、手続きがやり直しになり非常に面倒です。

したがって、相続人が自分1人であると考えられるケースでも、相続人調査を行っておくことをおすすめします。

2章 一人っ子が遺産を相続するメリット・デメリット

一人っ子が親の遺産を相続すると、他に相続人がいないため、相続トラブルのメリットが起きにくいメリットがあります。

一方で、相続人が少なく1人に遺産が集中するため、相続税の負担が重くなる点には注意しなければなりません。

一人っ子が親の遺産を相続するメリットとデメリットを詳しく見ていきましょう。

2-1 メリット

一人っ子が親の遺産を受け継ぐメリットは、相続トラブルが起きにくい点です。

一人っ子が親の遺産を受け継ぐときには、下記のケースが多いからです。

- 一次相続:配偶者と子供が相続人となる

- 二次相続:子供だけが相続人となる

一次相続では、自分の親と遺産分割協議を行うため、トラブルも発生しにくいでしょう。

そして二次相続では、自分1人で遺産を受け継ぐため、遺産分割協議も必要なく、手続きもスムーズに進みます。

2-2 デメリット

一人っ子が親の遺産を受け継ぐ場合、相続税の負担が重くなることがデメリットといえるでしょう。

相続税は累進課税制度を採用しているため、1人あたりの遺産が多ければ多いほど相続税が高くなってしまいます。

他にも、相続人が1人の場合、自分だけで手続きを進める必要があり、心理的にも労力的にも負担に感じることもあるでしょう。

仕事や家事育児などで平日日中は動きが取りにくく、相続手続きを行うことが難しければ、相続に詳しい司法書士や弁護士に相談することをおすすめします。

次の章では、一人っ子が相続人となったときの相続手続きの流れについて詳しく解説していきます。

3章 一人っ子が相続人になったときの相続手続きの流れ

一人っ子が相続人になったときには、父親もしくは母親と相続手続きを進めるか、自分だけで相続手続きを進めていく必要があります。

相続手続きの流れは、主に下記の通りです。

- 遺言書の有無の調査・検認手続き

- 相続人の調査

- 相続財産の調査

- 限定承認・相続放棄を検討

- 所得税の準確定申告

- 遺産分割協議の開始

- 遺産分割協議書の作成

- 預貯金・有価証券等の名義変更

- 不動産の名義変更

- 各種財産の名義変更

- 相続税の申告

それぞれ詳しく見ていきましょう。

STEP① 遺言書の有無の調査・検認手続き

父親や母親が死亡したときには、最初に故人が遺言書を用意していたか確認しましょう。

故人が遺言書を用意していた場合、遺言書の通りに遺産分割を行うとされているからです。

遺産分割が完了した後に、遺言者が見つかってしまうと、遺産分割協議や手続きのやり直しが必要になる恐れもあるのでご注意ください。

そのため、相続が発生したときには、故人の自宅や病院などを整理し遺言書がないか探してみましょう。

また、見つかった遺言書が自筆証書遺言や秘密証書遺言の場合は、検認手続きが必要な場合があります。

遺言書の検認手続きの方法および必要書類は、下記の通りです。

| 手続先 | 故人の最後の住所地の家庭裁判所 |

| 手続できる人 | 遺言書の保管者・遺言書を発見した相続人 |

| 必要なもの |

|

| 手数料 |

|

STEP② 相続人の調査

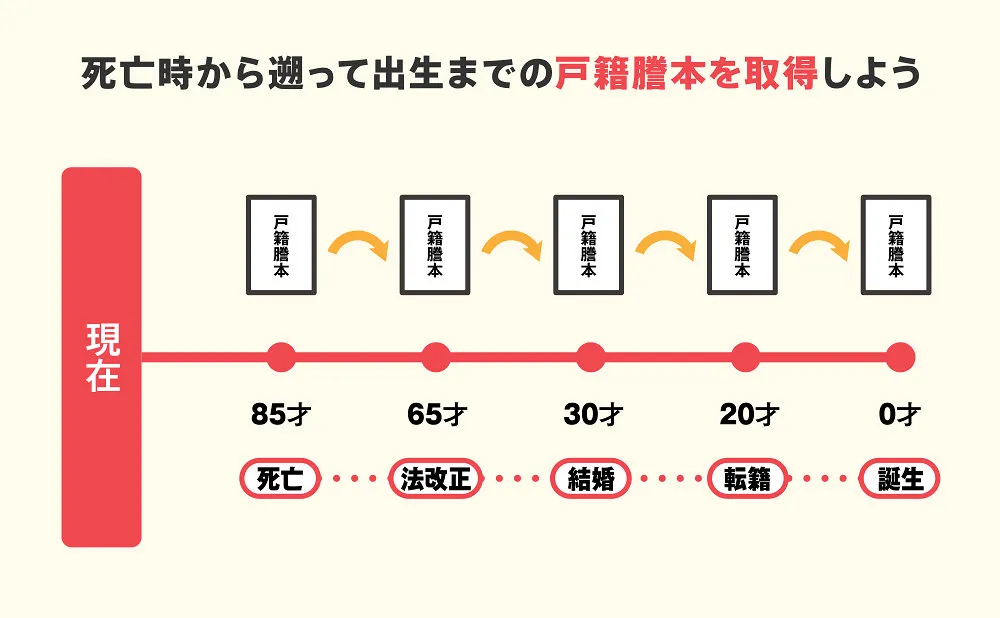

故人が遺言書を作成していなかった場合は、相続人調査を行いましょう。

相続人調査は、故人が生まれてから死亡するまで連続した戸籍謄本を収集して行います。

故人が死亡したときの戸籍謄本から遡って順番に取得していけば、生まれてから死亡するまでの連続した戸籍謄本を集められます。

兄弟姉妹がおらず相続人は自分1人であると思われるケースでも、相続人調査は必ずしておきましょう。

亡くなった父親や母親に隠し子がいるケースや過去に婚姻歴があり、前の配偶者との間に子供がいる可能性もあるからです。

万が一、自分以外に相続人がいることがわかった場合は、その人物に連絡をし、協力して相続手続きを進めていく必要があります。

戸籍謄本の収集方法は、下記の通りです。

| 取得できる窓口 | 本籍がある(あった)市区町村役場※郵送可 |

| 取得できる人 |

|

| 手数料の目安 |

|

| 必要なもの |

|

STEP③ 相続財産の調査

相続人の確定や戸籍謄本の収集が完了したら、次は相続財産の調査をしていきます。

相続財産の調査をすませておかないと、多額の借金まで相続してしまう、相続税の申告に漏れが発生してしまう恐れもあるのでご注意ください。

相続財産調査は、下記の流れで行います。

- 相続財産の種類を把握する

- 相続財産の資料を探す

- 相続財産の種類に合った調査を進める

相続財産は預貯金や不動産だけでなく、株式や貴金属、借金なども含まれ、非常に多岐にわたります。

漏れなく相続財産調査を行えるか不安な場合や、平日日中仕事をしていて相続財産調査を行う時間がない場合は、相続に詳しい司法書士や行政書士に相続財産調査を依頼することも検討しましょう。

STEP④ 限定承認・相続放棄を検討

相続財産の種類や合計額がわかった後は、相続放棄や限定承認を行うか検討しましょう。

相続には、以下の3種類の選択肢があります。

- 単純承認:無条件で全財産や全負債を相続する

- 限定承認:相続財産を超えた借金は負担しない

- 相続放棄:相続人としての立場を放棄する

このうち限定承認と相続放棄は、相続開始から3ヶ月以内に手続きを行わなければなりません。

例えば、亡くなった親が多額の借金を遺していた場合は、相続放棄もしくは限定承認を選択した方が良いケースもあるでしょう。

限定承認とは、プラスの財産の範囲内でマイナスの財産を受け継ぐ方法です。

不動産など受け継ぎたい遺産がある場合や借金の金額がわからない場合に、限定承認を選択するケースが多いです。

限定承認の手続き方法および必要書類は、下記の通りです。

| 提出先 | 故人の住所地を管轄する家庭裁判所 |

| 手続きする人 | 相続人全員が共同して行う |

| 手数料の目安 |

|

| 必要なもの |

|

相続放棄とは、プラスの財産もマイナスの財産も一切相続しなくする手続きです。

父親や母親が遺した借金が明らかにプラスの遺産より多い場合や受け継ぎたい遺産がない場合は、相続放棄しても良いでしょう。

相続放棄の手続き方法および必要書類は、下記の通りです。

| 提出先 | 故人の住所地を管轄する家庭裁判所 |

| 手続きする人 | 相続放棄する人(または法定代理人) |

| 手数料の目安 |

|

| 必要なもの |

|

STEP⑤ 所得税の準確定申告

亡くなった父親や母親が自営業者だったケースや不動産所得があったケースでは、相続開始から4ヶ月以内に準確定申告を行わなければなりません。

準確定申告とは、相続人が故人のかわりに所得税の確定申告を行うことです。

準確定申告が必要なケースは、主に下記の通りです。

- 個人で事業を行っていた

- 不動産を賃貸していた

- 2ヶ所以上から給料をもらっていた

- 給与所得が2,000万円を超えていた

- 給与や退職金以外の所得があった

- 多額の医療費の支払いがあった

準確定申告の手続き方法および必要書類は、下記の通りです。

| 提出先 | 故人の住所地の所轄税務署 |

| 手続きする人 |

|

| 必要なもの |

|

STEP⑥ 遺産分割協議の開始

父親もしくは母親も相続人になっている「一次相続」で故人が遺言書を用意していない場合は、遺産分割協議を行いましょう。

遺産分割協議とは、誰がどの遺産をどれくらいの割合で受け継ぐかを決める話し合いです。

遺産分割協議は相続人全員で行う必要があるため、事前に相続人調査や相続財産調査をすませておく必要があります。

なお、相続人が自分1人である場合は、遺産分割協議は必要ありません。

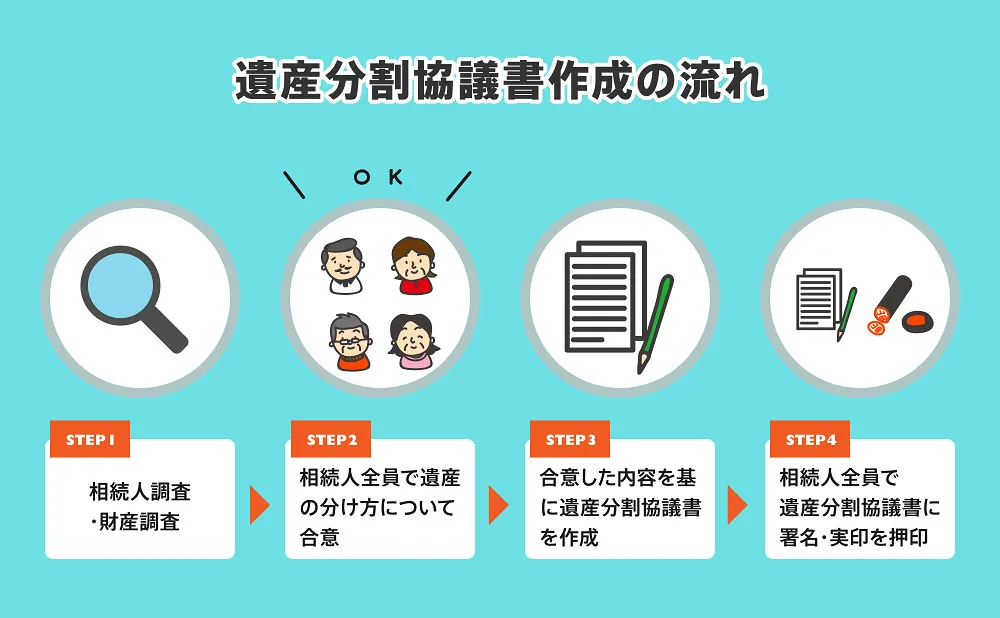

STEP⑦ 遺産分割協議書の作成

遺産分割協議が完了したら、決定した内容を遺産分割協議書にまとめましょう。

遺産分割協議書には、相続人全員が実印で押印、署名する必要があります。

なお、先ほど解説したように、相続人が自分1人の場合は遺産分割協議を行う必要がないため、遺産分割協議書を作成する必要はありません。

STEP⑧ 預貯金・有価証券等の名義変更

遺産分割協議書の作成が完了したら、各遺産の名義変更手続きを行っていきましょう。

預貯金や有価証券などの名義変更手続きの流れは、下記の通りです。

- 金融機関や証券会社に連絡する

- 残高証明書の開示、照会請求を行う

- 所定の届出用紙(相続手続依頼書)を入手する

- 届出用紙と必要書類を提出する

- 相続人が口座開設を行う(有価証券等を相続する場合)

金融機関ごとに必要書類や手続きの流れが異なる可能性もあるので、事前に故人が利用していた金融会社や証券会社に連絡しておきましょう。

STEP⑨ 不動産の名義変更

故人が不動産を所有していた場合は、不動産の名義変更手続きも必要です。

不動産の名義変更手続きは、法務局にて相続登記の申請を行います。

相続人が不動産の売却を考えているとしても、売却の前に相続登記をすませておく必要があるのでご注意ください。

相続登記の手続き方法および必要書類は、下記の通りです。

| 提出先 | 不動産の所在地を管轄する法務局 |

| 提出できる人 |

|

| 費用 | 不動産固定資産評価額の0.4%(登録免許税) (目安:1,000万円の場合4万円、2,000万円の場合8万円) |

| 必要なもの |

|

これまで相続登記は義務化されておらず、相続人の意思によって行うとされていました。

しかし、2024年4月からは相続登記が義務化され、相続発生から3年以内に相続登記をしない場合には10万円以下の過料が科される恐れがあります。

なお、相続登記の義務化は過去に発生した相続においても適用されます。

そのため、まだ相続登記がおすみでない土地をお持ちの人は早めに手続きをすませましょう。

相続登記は自分でも行えますが、司法書士に依頼すれば数万円程度で代行可能です。

グリーン司法書士法人でも相続登記に関する相談をお受けしていますので、お気軽にお問い合わせください。

STEP⑩ 各種財産の名義変更

これまで紹介した預貯金や有価証券、不動産以外も、下記のような遺産の名義変更手続きを行っていきましょう。

- 自動車やバイク

- ゴルフ会員権

- 電話加入権

- 損害保険

手続きの種類が多岐にわたるため、漏れがないか不安な場合は相続財産調査や相続手続きを司法書士や行政書士に依頼するのもおすすめです。

STEP⑪ 相続税の申告

相続税の申告は、相続開始から10ヶ月以内に行わなければなりません。

相続税の申告期限を過ぎてしまうと、延滞税や無申告加算税などのペナルティが発生するので、ご注意ください。

相続税を計算する流れは、下記の通りです。

- 遺産総額を計算する

- 基礎控除額の計算する

- 課税遺産総額の計算する

- 相続税の総額を計算する

- 相続税額を実際の取得割合で分ける

- 各相続人の相続税納付額を計算する

相続税には「3,000万円+法定相続人の数×600万円」の基礎控除が用意されており、控除内に遺産総額が収まる場合は、相続税はかかりません。

ただし、一人っ子が相続人となる場合、相続人の人数が少なくなることが予想されるため、必然的に相続税の基礎控除も少なくなります。

また、相続税は累進課税制度を採用しているため、1人あたりが受け継ぐ遺産の金額が多くなればなるほど、相続税の税率が上がってしまいます。

一人っ子が相続人になったときには、税負担が重くなる可能性が高いことは理解しておきましょう。

一人っ子が親を亡くしたときに、相続税の支払いで悩まないようにするには、親が元気なうちから相続対策をしておくのが良いでしょう。

次の章では、一人っ子が相続人になるときにしておきたい相続対策を解説していきます。

4章 一人っ子が相続人になるときにすべき相続対策

本記事の2章や3章で解説したように、一人っ子が遺産を相続するときには、相続税が高額になりやすいです。

そのため、親が元気なうちから相続対策をして相続税の負担を軽減することも検討しましょう。

代表的な相続対策は、下記の通りです。

- 生前贈与をする

- 生命保険に加入する

- 二次相続対策をする

- 認知症対策をする

それぞれ詳しく見ていきましょう。

4-1 生前贈与をする

生前贈与をすれば、相続発生を待たずに財産を受け継ぐことができます。

生前贈与は、受贈者と贈与者が合意すれば行えるため、子供の結婚や住宅購入などまとまったお金が必要なタイミングに合わせて行うことも可能です。

また、生前贈与を行えば将来の遺産を減らせるため、相続税の節税にもつながります。

ただし、年間110万円を超える贈与を受けると、贈与税の申告が必要な場合がある点には注意しなければなりません。

贈与税には控除や特例が用意されているので、活用すれば贈与税を節税できる可能性があります。

4-2 生命保険に加入する

子供を受取人にした生命保険に加入すれば、相続税を節税できる可能性があります。

相続人が生命保険金を受け取る場合「500万円×法定相続人の数」の非課税枠を利用可能です。

したがって、同じ金額の遺産を預貯金で遺すよりも、一部を生命保険金にしておくほうが相続税の節税につながる可能性があります。

4-3 二次相続対策をする

一人っ子の場合、両親が共に亡くなる二次相続の際に、特に相続税の金額が高くなりやすいです。

そのため、少しでも税負担を軽減するために、一次相続が発生したときから二次相続対策をしておきましょう。

主な二次相続対策は、下記の通りです。

- 生前贈与を行う

- 一次相続の財産取得割合を調整する

- 一次相続の際に子供が実家に住んでいれば、実家を相続させてしまう

- 相続税の納税資金を確保しておく

- 賃貸用不動産を子供に相続させる

- 生命保険金の非課税枠を活用する

- 数次相続控除を利用する

二次相続対策は、一次相続と二次相続のシミュレーションが必要な場合もあるので、相続に詳しい税理士に相談しながら行うことをおすすめします。

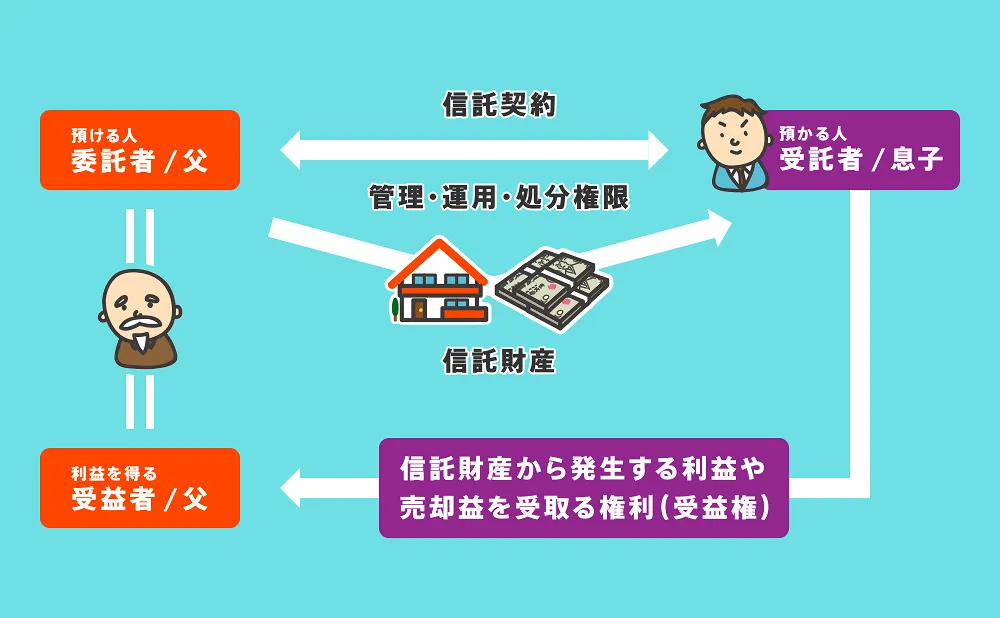

4-4 家族信託をする

一人っ子が相続人になるときには、親の認知症対策として家族信託を活用するのがおすすめです。

家族信託とは、自分の信頼できる家族に、財産の管理や運用、処分を依頼することです。

親が元気なうちに家族信託を利用しておけば、親が認知症になり判断能力を失ったとしても、子供が親の財産の管理や運用、処分を行えます。

そのため、認知症になり施設に入所することになり空き家になった実家を子供の判断で売却もできますし、親の預貯金から介護費用を支払えます。

家族信託の手続きをするには、判断能力が必要なので、認知症になっていない元気なうちに手続きを進めておきましょう。

まとめ

一人っ子は、最終的に親の遺産をすべて受け継ぎます。

兄弟姉妹がいない分、相続トラブルが起きにくいメリットはありますが、一方で相続税や相続手続きの負担はすべて自分に集中することを理解しておきましょう。

相続税の負担を軽減するのであれば、親が元気なうちから相続対策をしておくことをおすすめします。

相続対策には複数の方法がありますが、それぞれメリットとデメリットがあるので、相続に詳しい専門家に相談しながら行うのが良いでしょう。

グリーン司法書士法人では、相続対策や相続手続きに関する相談をお受けしています。

初回相談は無料、かつオンラインでの相談も可能ですので、まずはお気軽にお問い合わせください。