親の借金は、親が亡くなると「マイナスの財産」として子供に相続される可能性があります。

保証人になっていない限り、生きている間は返済義務はありませんが、死亡後は法定相続人が借金を受け継ぐことになるのでご注意ください。

借金を負いたくない場合は「相続放棄」または「限定承認」を、原則3か月以内に家庭裁判所へ申し立てましょう。

本記事では、親の借金を子供が返済する必要はあるのか、どんなときに返済義務を負うのかをわかりやすく解説します。

目次

1章 まずは親が借金している可能性を調べる

「うちの親は借金が無いはずだし、関係ない。」

そう思われている方も気を付けて下さい!親は子どもに心配をかけたくないものです。

当然、子どもに借金がある事をわざわざ言わないものです。

私も債務整理のご相談を今まで1000件以上は受けてきましたが、その多くが「家族に内緒」で手続きをしたいというご相談です。

備えあれば憂いなし!ですので本記事に記載していることは必ず頭の片隅においてイザという時にお役に立ててください。

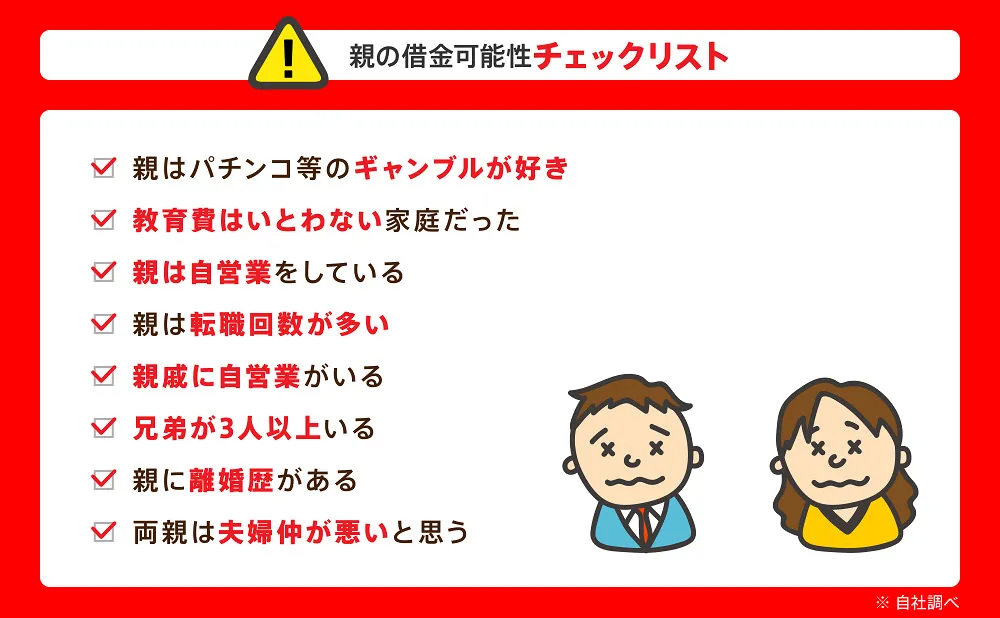

下のチェックリストは、私が今まで司法書士として多くの借金問題のご相談を受けてきた中で気づいた借金をしやすい傾向や借金のきっかけをまとめています。あなたの親のことを思い浮かべてチェックしてみてください。

チェックリストに一つでも当てはまる方は親の借金可能性が高いでしょう。

以下に項目ごとの解説をしていきます。

- 親はパチンコ等のギャンブルが好き

→こちらは男女問わず、私の経験上、借金の原因の中で1番多いです。自分でもやめようと思いながら中々やめられずに、家族にも隠れてパチンコに行くという方が多いのが特徴です。

- 教育費はいとわない家庭だった

→親は、子どもには不自由のない生活をしてほしいと思うものです。子どもが大学に入学した際にかかる多額の入学金や、その後の学費・仕送りがきっかけで借金を重ねる方を多く見てきました。

- 親は自営業をしている

→ 自営業者の場合、特に収入に関して波があります。そのほかにも初期費用や事業資金、追加融資など、自営業者の方はサラリーマンの方に比べてはるかに借金の可能性は高いでしょう。

- 親は転職回数が多い

→ 転職により収入が減ったのをきっかけに借金をされる方も多く見てきました。転職活動中は無職となるため、そこでお金に困って借金をすることがよくあります。

- 親戚に自営業者がいる

→ 兄弟から頼まれて、安易に保証人等になってしまい自己破産するというケースも多く見てきました。

- 兄弟が3人以上いる

→ 子育てには本当にお金がかかります。お子さんの数が多いとそれだけ借金をする可能性は高まります。

- 親に離婚歴がある

→ 男女共に、借金のきっかけが離婚というケースは非常に多いです。男性の場合は自暴自棄になり浪費してしまう方、女性の場合は離婚時に子どもが小さくて収入確保が難しく借金をしてしまう方という傾向があります。

- 両親は夫婦仲が悪い

→ 経済的に苦しいと、やはり夫婦関係は悪化する傾向にあるでしょう。

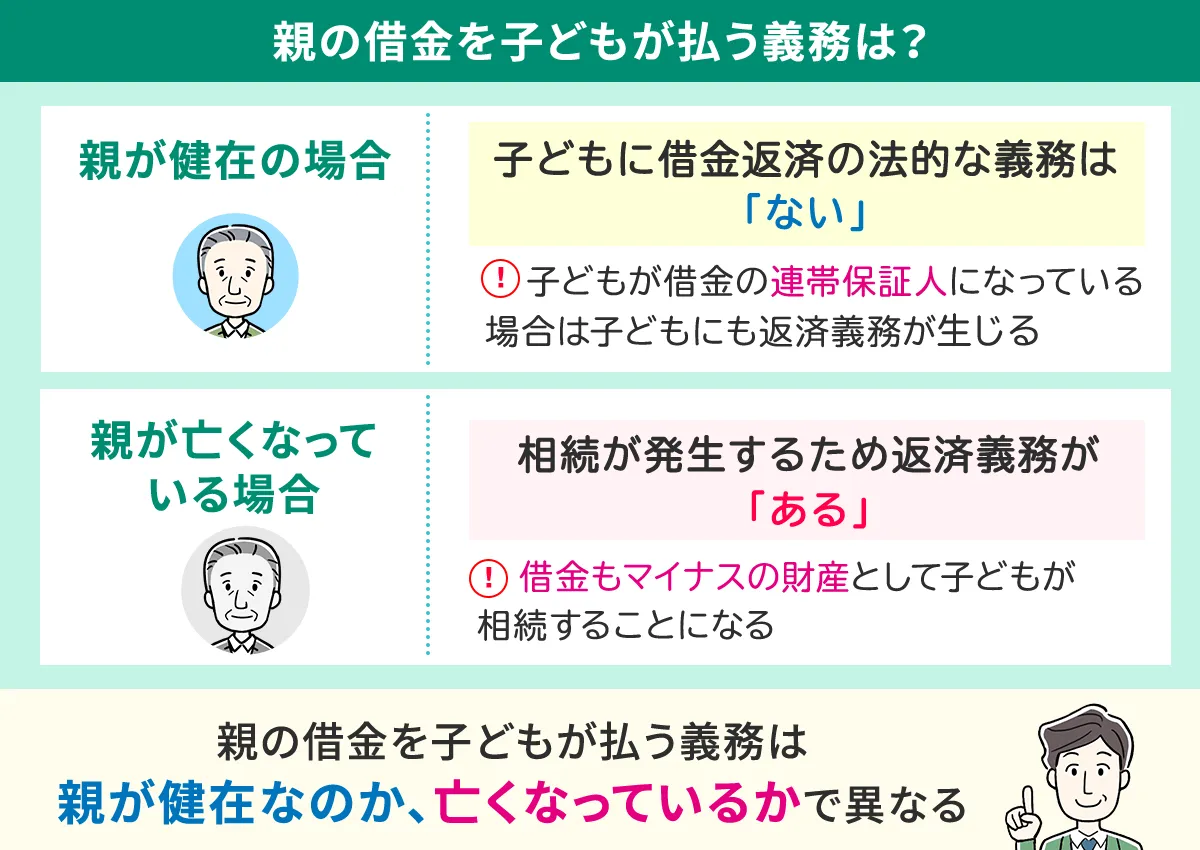

2章 子供が親の借金を背負う必要はある?

親の借金について子供が返済義務を負うかどうかは、親が生きているかどうかによって異なります。 親がまだ生きている場合、原則として子供が親の借金を返済する必要はありません。

ただし、子供が借金の保証人や連帯保証人になっていると、借金を返済しなければならない場合があります。 一方で、親が亡くなり相続が発生すると、親の借金の返済義務を子供が受け継がなければなりません。

返済義務を受け継ぎたくない場合は、相続放棄や限定承認などの手続きが必要です。

それぞれ詳しく見ていきましょう。

2-1 親の借金を子どもが払う義務はありません

親子だからと言って、親の借金を子どもが払う義務はあるのでしょうか?

答えはNOです。

日本の法律では親子関係があるからといって子どもが親の借金の責任を負わなければならないという事は一切ありません。

親がいくら借金をしていても、親の保証人や連帯保証人になっていなければ、子どもにその借金を払う義務は全くないのです。

それでも借金取りから「親の借金だから子どもが道義的に返す必要が有る」とか「親を助ける気持ちが無いのか?」等、言葉巧みに返済を迫られる事もあります。

相手が貸金業者であれば、貸金業法には、「債務者等以外の者に対し、債務者等に代わって債務を弁済することを要求すること。」は禁止行為とされています(貸金業法21条1項第7号)ので金融庁に通告する事が出来ます。

また、法律的に返済義務のない人に返済を強要するような行為は、脅迫罪や強要罪の可能性があります。しつこいケースなら警察に相談しましょう。

2-2 亡くなった親の借金は残念ながら相続します

親の借金を子どもが払う義務は法律上は全く無いのですが、借金のある親が亡くなった場合はその借金は残念ながら子どもに相続されてしまいます。(民法第896条参照)

「相続」というと財産をもらえるという事ばかりのイメージが先行しがちですが、借金は相続されるのは間違いのない事実です。相続とはプラスの財産もマイナスの財産もまとめて引き継ぐ制度なのです。

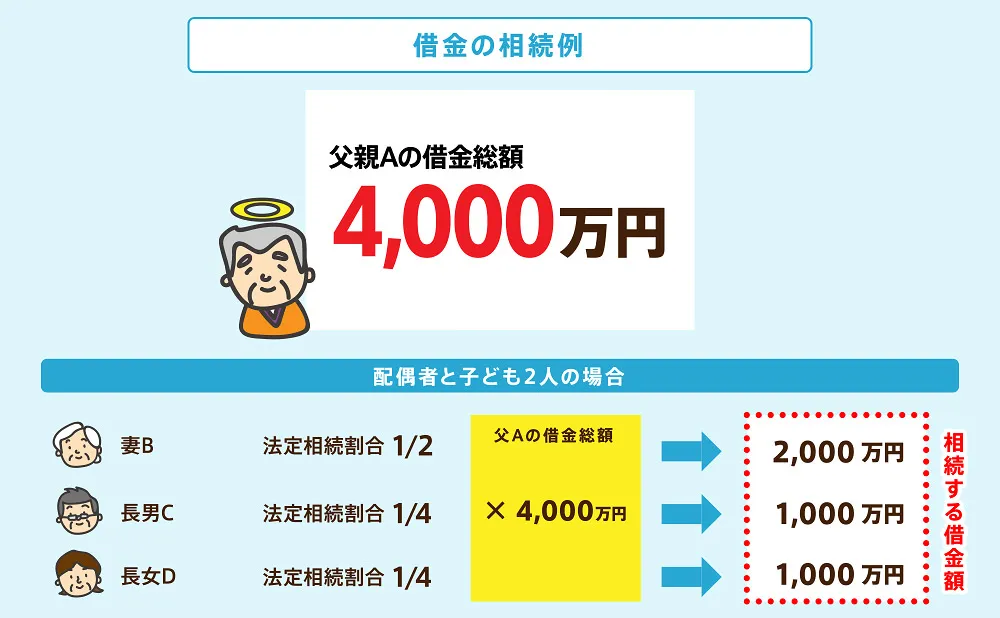

その場合は、あなた以外にも相続人がいれば、決まった割合(法定相続分等)で借金を相続します。

イメージを持っていただくために、下に妻と子ども二人が借金を相続した場合の例を図解します。

意外と知られていない「親の負債は相続する」という事実。忘れずに覚えておきましょう。

3章 親の借金があるか調べる方法

親からすれば子どもに心配をかけたくないという思いもあり、借金の中身を子どもに伝えることはなかなか無いでしょう。

しかし、親の借金の額や借りている先を子どもの側で知っておけば、親の再起を助ける方法を一緒に考えることも出来ますし、万が一の相続発生の場合も相続を放棄するかどうかの判断材料になります。

親の借金を調査する方法をご紹介いたします。

3-1 個人信用情報機関から信用情報を取り寄せましょう

親の借金を調べたいのであれば、信用情報機関に照会するのが確実です。

個人信用情報を管理しているのは、次の表の3つの個人信用情報機関です。

それぞれのホームページに信用情報の取得のしかたがありますのでご参照下さい。

| 機関名 | 登録会社 |

| CIC | クレジットカード会社、信販会社、リース会社、消費者金融、携帯電話会社など |

| 全国銀行個人信用情報センター | 銀行、信用金庫、信用組合、農協、労金など |

| JICC((株)日本信用情報機関) | 貸金業、クレジット会社、リース会社、保証会社など |

個人信用情報機関とは・・

個人信用情報機関とは、銀行などの金融機関が個人にお金を貸すときにそこにある情報を参照してお金を貸すかどうかを判断するための機関です。

延滞をしている情報や、破産をしたという様な情報や、どこからいくらを借りているのかといった情報がデータとして管理されています。

正常な返済ができなくなり、信用情報機関に事故情報登録されることを俗にブラックリスト入りと言います。

3-2 亡くなった親の借金を調べる方法

「亡くなった親から借金の事を聞いていなかったが、どうすれば調べられるのか?」というご相談を私も良く受けます。

① 郵便物等をチェックする

借金があれば、請求書やご利用明細等が亡くなった親宛てに届くことがあります。過去のものもチェックしましょう。見慣れない郵便物等があれば気を付けましょう。

② 個人信用情報機関から信用情報を取り寄せて調べる方法があります。

亡くなった方の配偶者(妻・夫)または2親等内の血族(子どもであればここに入ります)であれば、相続人からの請求として受け付けてもらえます。これを取得してチェックしましょう。

取得先は3-1をご参照ください。

司法書士・弁護士であれば代理請求もできますので、自身でとるのが面倒又はとってからのアドバイス等も受けたいなら依頼する事も検討しましょう。

3-3 注意!!連帯保証しているかどうかは調べがつかない

親が金融機関等に借りていた借金は3-1の信用情報を取得すれば分かりますが、誰かの連帯保証人になっていた場合は信用情報では分かりません。

借りている人が返済をきっちりとしている間は保証人に対して明細の発行等もありませんので、生前に聞いておかないと何年もたってから急に保証債務を請求されて驚くことになります。

4章 親の借金があなたに降りかかってきた時の対処法

本章では、債権者から親の借金について返済を迫られたり、借金を相続してしまった場合の実際の対処方法をご紹介していきます。

4-1 親の債権者から返済を迫られたらはっきり断りましょう

「親の借金を子どもが払う義務は無い」

これが大前提という事を忘れないでください。

自分の大切な親を助けたいという子どもの気持ちに、借金を回収するプロは付け込んできます。

はっきりと代わりに返済する事を断りましょう。それでもしつこく返済を迫ってくれば脅迫に当たる可能性もありますので警察に相談する事も考えましょう。

4-2 親の借金の保証人・連帯保証人になるのは絶対にオススメしません

良くあるのが親の借金の連帯保証人・保証人を子どもがしているケースです。

例えば、親が借金を期日に払えなくて、債権者から期限を延ばすからその代わりに子どもを保証人にしてほしいと頼まれて子どもが保証人になっている様なケースがあります。

この場合の債権者の本心は「子どもから回収しよう」という場合もあります。子ども側も保証人というものの法的な責任の重さをあまり理解せずに保証人になってしまっているのでしょう。

「保証人や連帯保証人は自分でお金を借りるのと同じ」と私は考えます。

親に限定した話では無いですが、借金の連帯保証人や保証人になるのはやめておきましょう。

保証人等になったばかりに人生を狂わされる方が多いのは事実です。

例えば、親がいよいよ破産をする事になり、連帯保証をしていた子どもも数千万円の保証債務を支払わなければならなくなり、結果自分も自己破産するしかなくなり、購入した住宅も競売されることに、、。

重ねてお伝えしますが連帯保証人になるのはやめましょう!!

4-3 親に債務整理をすすめてあげましょう

親が借金をしていてこれ以上支払っていくのは無理だろうというときは、親に「債務整理」をする事をすすめてあげましょう。

債務整理とは、借金に苦しむ方が、司法書士や弁護士に依頼をして債権者と交渉して利息をカットしてもらったりする任意整理、裁判所に申し立てをして借金を実質0にしてもらう自己破産、住宅を残しながら借金を強制的に減額してもらえる個人再生という、「借金問題を解決するために司法書士・弁護士に依頼する手続き」の総称です。

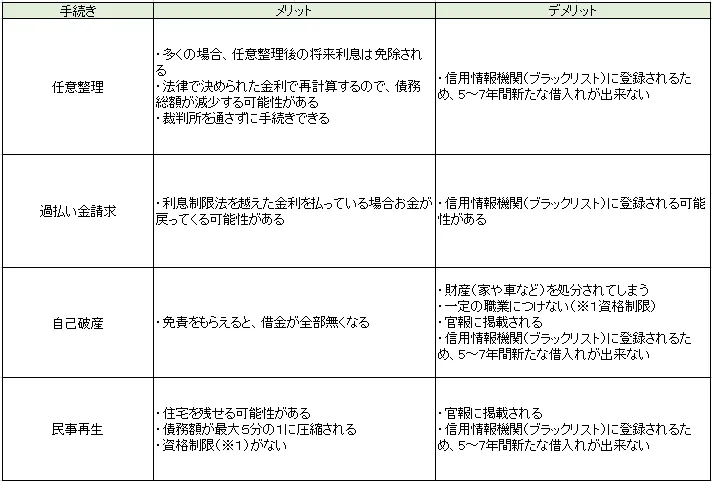

以下に債務整理の手続きの比較表を記載します、各手続きのメリットデメリットも説明しますので参考にして下さい。

債務整理手続き比較表

自己破産の申立をすると、司法書士、弁護士等の士業や保険外交員、警備員などの一定の職業・資格に一時的に就くことが出来ません。しかし、資格制限の期間は破産手続の開始決定がされたときから、免責決定を受けるまでの限られた期間のみです。

「自己破産をすれば家にある物も全てとられる」等の間違った情報を信じていたり、特に高齢の方になればなるほど借りたものは必ず返さなければと考えている方が多いでしょう。自己破産をしたらこの世の終わりだと頑なに拒否する方もいます。

もちろん借りたものは返すのは当然なのですが、債務整理は法律で認められたその方の経済的な再起を助ける国の仕組みですので、借金の支払いが困難又は支払が出来ないような状態なら利用する事をおすすめします。

ただし、債務整理の手続きは必ず本人が依頼しなければできません。いくら子どもが良かれと思い司法書士等に依頼をしようとしても、親の債務整理を子どもが勝手にすることはできないのです。

私が司法書士として借金問題を債務整理で解決した方から「もっと早く債務整理しておけば良かった」というお声は今までも何件もありました。ぎりぎりまで我慢せずに手続きをしましょう。

当事務所の様に、相談料無料の司法書士事務所も多いので是非利用してお話だけでも聞いてみましょう。

債務整理は、開始が遅くなればなるほど、解決も困難になってきます。

4-4 親の借金を相続したら相続放棄を検討しましょう

親が亡くなれば子どもであるあなたは「法定相続人」という立場になります。

財産があればそれも相続しますが、「借金」等の負債も相続する事になります。

親が亡くなって借金を相続したら「相続放棄」という手続きを選択する事を検討しましょう。

相続放棄とは・・

相続放棄とは、家庭裁判所に申し立てをして相続放棄を認めてもらう事により、その相続については自分は無関係になれる手続きです。

- 相続放棄の期限:自身が相続人となる事を知った時から3ヶ月以内

- 申立先:被相続人(亡くなった方)の住所地の管轄の家庭裁判所

4-5 相続放棄を検討した方が良いと思われる事例

①財産の額よりも借金の額が多い

→ 特に解説の必要はないでしょう。

②他の相続人と仲が悪く今回の相続に関わりたくない

→ 相続放棄をすれば、当初から相続人では無いことになるので、遺産分割協議等の相続手続きに関わる必要がなくなります。

③亡くなった親とは疎遠だったので、借金があったのかどうかも分からないから不安だ

→ 相続放棄をすれば、あなたの知らなかった借金等を後から請求されても安心です。ただし財産も受取れませんので良く考えてから手続きをしましょう。

④亡くなった親が自営業をしていたが、自分は事業を引継がないので何も受け取る気はない

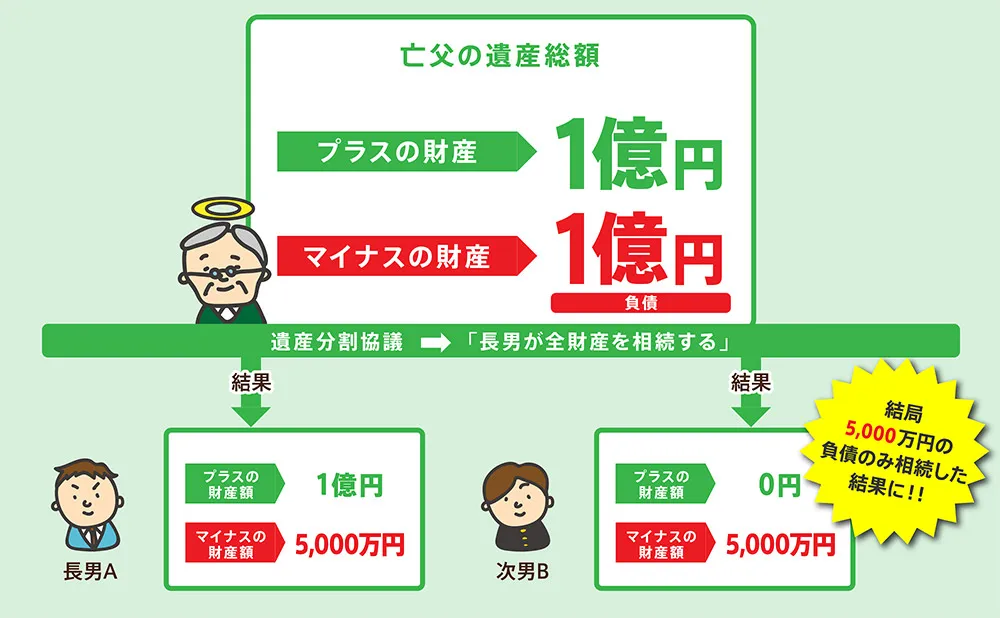

→ 例えば、自営業をしていた父が亡くなり、相続人は事業を引継ぐ長男Aと引継がない次男Bがいて、遺産分割協議で「長男Aが全財産を相続する」と決めたとします。

このケースの場合で、次男Bさんは今回の相続に関する負債については自分は関係ないと勘違いされている事が良くあります。しかし、それは誤りです。相続した負債についての責任を次男Bさんは負わなければなりません。

なぜなら、遺産分割協議の結果は相続人の間ではもちろん効果がありますが、金融機関等の債権者からは関係が無いからです。

この「遺産分割協議で何も受取らない」という事を「相続放棄」をしたと勘違いされている方を多数見てきました。下記にその事例の図解を載せます。参考にして下さい。

何も受取らないという時は相続放棄を検討しましょう!

司法書士から見た相続放棄のポイント!

ポイント1 相続放棄の期限は延長できます

3ヶ月の期限内に財産調査が難しいような場合は、3ヶ月の期間を延ばしてもらう手続きがあります。家庭裁判所に申し立てをしましょう。

ポイント2 相続放棄を検討中は相続手続きは控えましょう

相続放棄をする可能性が有る場合は、親が亡くなってから親の相続財産に関しての手続きをするのはやめましょう。例えば、親の預金の解約等の手続きをしてしまうと「単純承認」をしたとみなされて相続放棄をするのが難しくなる事があります。気をつけましょう。

ポイント3 相続放棄をしても遺族年金や生命保険金は受け取れます

相続放棄をしても、遺族年金や生命保険金は受け取りが可能です。理由としては遺族年金や生命保険金は 相続財産とはならないからです。但し、生命保険金の場合は受取人が亡くなった方本人になっているような場合は受取れないケースも有ります。生命保険の受取人は良く考えて決めましょう。

ポイント4 相続放棄は期限を過ぎていてもあきらめないで下さい

相続放棄は期限を経過していても認められる事があります。

例えば、親が亡くなって数年経過後に保証債務の請求書がある日突然届くというケースがあります。この様なケースの場合は、その負債の存在を知った時(請求書を見た日)から3ヶ月以内であれば当事務所関与の相続放棄も今まで認められているケースがございます。諦めずに相続放棄を検討しましょう。

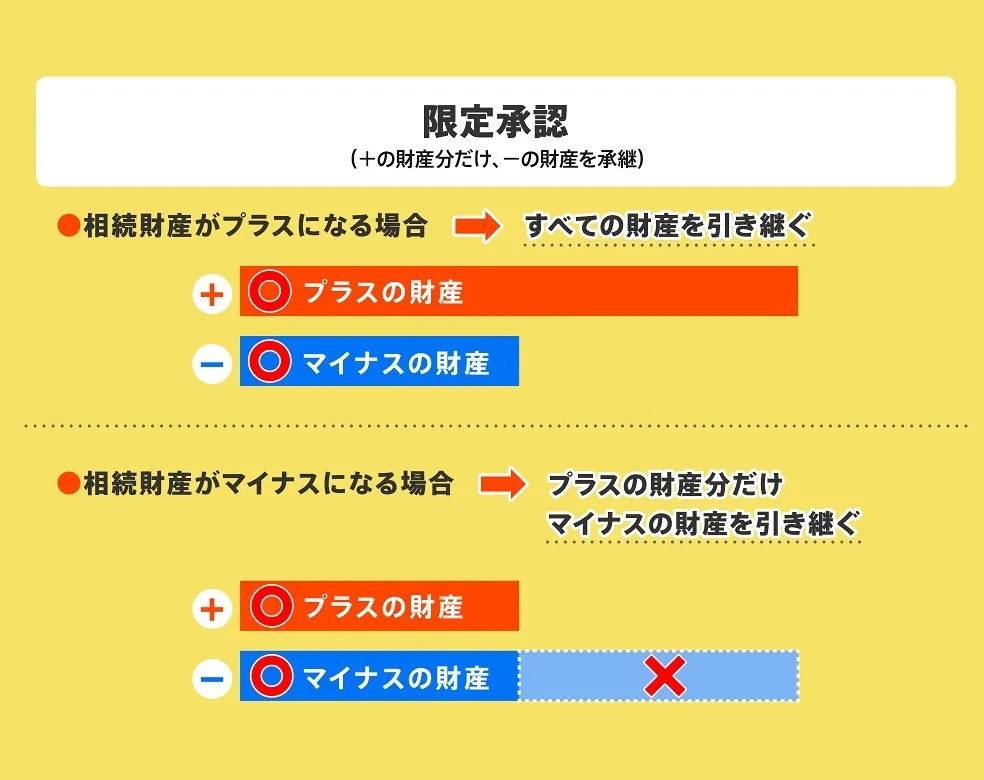

親の借金を相続したら、「相続放棄」ともう一つ「限定承認」という手続きがあります。

相続放棄と比べると、手続きが複雑です。以下に解説をします。

親が亡くなり相続がはじまった際に、プラスの財産の範囲でマイナスの財産を引き継ぐという手続きです。

この手続きの期限も「自身が相続人となる事を知った時から3ヶ月以内」申立先も被相続人の最後の住所地の管轄の家庭裁判所と相続放棄と同じです。

- マイナスの財産がいくらあるのか又はあるのかどうかも分からない

- マイナスの財産の方が多いが、どうしても相続したい財産(例えば不動産等)が有る

という様な場合に選択すれば良いでしょう。

相続放棄との大きな違いは「相続人全員で」手続きをしなければならないという部分です。相続人の内の一人でも反対する人がいれば限定承認は使えないのです。

限定承認は手続きが複雑ですしポイントを押さえていないと我々の様な専門家でも思わぬ落とし穴がある様な手続きですので、相続に強い司法書士又は弁護士に依頼して進めるのがおすすめです。

まとめ

法律を知っているかどうかで大きく人生が分かれてしまう事が本記事をお読みいただいて分って頂けたと思います。

- 親の借金を子どもが返す義務はない

- 親が元気なうちに借金の事もしっかり話し合う

- 負債を相続したら相続放棄という手続きがある

「大切な家族と自分を守る」為に本記事がお役に立てれば幸いです。

よくあるご質問

親が亡くなったら親の借金はどうなるの?

亡くなった親に借金があると発覚した場合、子供が親の借金を返済しなければいけないのでは?と思われるかもしれません。

しかし、親の借金を子供が払う義務はありませんので、ご安心ください。

法律でも定められており、親の借金の保証人や連帯保証人になっていないければ、子供にその借金を払う義務は全くありません。

詳しくは下記リンク先をご参考にしてください。

▶親の借金に対する法的な考え方について銀行は口座名義人の死亡がなぜわかる?

銀行が口座名義人の死亡を知るタイミングは、下記の通りです。

・遺された家族が名義人の死亡を銀行に知らせたとき

・新聞のお悔やみ欄を銀行の担当者が確認したとき

・近所の方や町内掲示板のお知らせを確認したとき

・外回りをしていた行員が葬儀の案内を確認したとき

▶銀行口座の凍結タイミングについて詳しくはコチラ相続人全員が相続放棄すると借金はどうなる?

相続人全員が相続放棄すると、借金の返済義務は誰も受け継ぎません。

亡くなった人が資産を遺している場合は債権者に分配されます。亡くなった親の借金を調べる方法とは?

亡くなった親の借金を調べる方法は、主に下記の通りです。

・信用情報機関に情報開示請求を行う

・故人の自宅や郵便物を調べる

・故人の通帳でお金の流れを確認する

・知人や親族に尋ねてみる

・不動産の登記簿謄本を確認する

▶亡くなった人の借金を調べる方法について詳しくはコチラ