家族が亡くなったときに遺された配偶者の生活が困らないように、配偶者が全ての財産を相続するケースは多いです。

結論から言えば、配偶者は相続税の控除や特例を利用できるので、全ての財産を相続でも相続税がかかる可能性は低いです。

なぜなら、配偶者控除を利用すれば最低1億6,000万円までには相続税がかからないからです。

そのため、配偶者が全て財産を相続するときには相続財産の合計額がいくらくらいになるか計算してみましょう。

ただし全ての財産を配偶者が相続すると、財産を多く受け継いだ配偶者が亡くなったときの相続税負担が重くなる恐れがあります。

そのため、配偶者が全ての財産を相続するときには次に発生するであろう二次相続時の税金や配偶者の認知症対策まで考慮しなければなりません。

本記事では、配偶者が全て財産を相続したときにかかる相続税や節税に使える控除、特例を紹介します。

相続税の計算方法については、下記の記事もご参考にしてください。

目次

1章 配偶者が全て遺産を相続したときにかかる相続税はいくら?

配偶者が亡くなった夫もしくは妻の財産を相続するときには「相続税の配偶者控除」を適用可能です。

相続税の配偶者控除を利用すれば、1億6,000万円もしくは法定相続分までは相続税がかからなくなります。

そのため、相続税の課税対象財産の合計額が1億6,000万円に収まる場合には、配偶者が全ての財産を相続したとしても相続税はかからないと思って良いでしょう。

また相続税の配偶者控除以外にも、配偶者が利用できる相続税の控除や特例はいくつかあります。

次の章で詳しく解説していきます。

2章 配偶者が利用できる相続税の控除・特例

夫や妻に先立たれた人が生活に困らないように、配偶者が利用できる相続税の控除や特例がいくつか用意されています。

本記事では、利用される機会が大きく節税効果が高い控除や特例を3つ紹介します。

| 控除・特例 | 概要 |

| 相続税の配偶者控除 | 最大1億6,000万円もしくは法定相続分まで相続財産を控除できる |

| 小規模宅地等の特例 | 相続した土地の評価額が最大80%減額できる |

| 配偶者居住権 | 相続した自宅の評価額を最大程度減額できる |

それぞれ詳しく解説していきます。

2-1 相続税の配偶者控除

相続税の配偶者控除とは、下記のうちいずれか高い金額を相続税の課税対象財産から控除できる制度です。

- 1億6,000万円

- 配偶者の法定相続分

法定相続分とは、法律によって決められた遺産を相続できる割合です。

配偶者の法定相続分とは、他に相続人がいるかどうかで下記のように決まります。

| 他の相続人の状況 | 配偶者の法定相続分 |

| 相続人は配偶者のみ | すべて配偶者が相続する |

| 相続人は配偶者と子供(孫) | 2分の1 |

| 相続人は配偶者と両親(祖父母) | 3分の2 |

| 相続人は配偶者と兄弟姉妹(甥・姪) | 4分の3 |

2-1-1 適用要件

相続税の配偶者控除の適用要件は「相続税の申告期限までに遺産分割が完了していること」です。

なお、相続税の申告期限は「相続開始から10ヶ月以内」です。

婚姻期間などは適用要件に含まれないのでご安心ください。

2-1-2 注意点

相続税の配偶者控除を利用する際には、相続税がかからなかったとしても相続税の申告が必要です。

相続税を期限内に申告しなかった場合には、控除の適用が認められず相続税が課税される恐れがあります。

2-2 小規模宅地等の特例

小規模宅地等の特例とは、故人が所有していた自宅や賃貸アパート・貸駐車場といった収益物件、事業所などの土地を相続したときに相続税評価額を最大8割減額できる制度です。

小規模宅地等の特例を利用すれば、自宅などの不動産を相続したときの相続税評価額を大幅に軽減でき、相続税の負担を軽くできます。

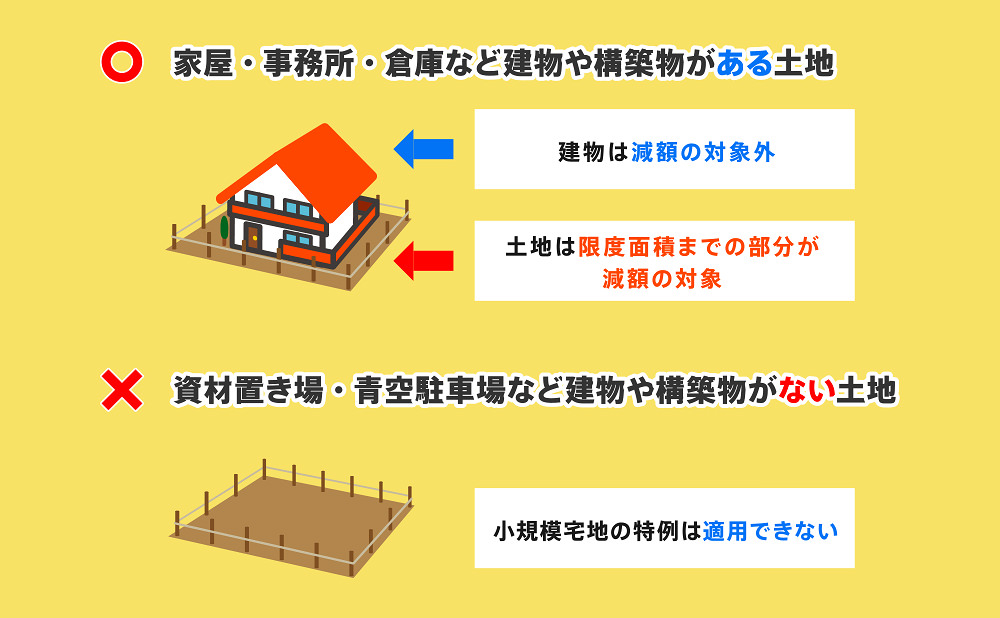

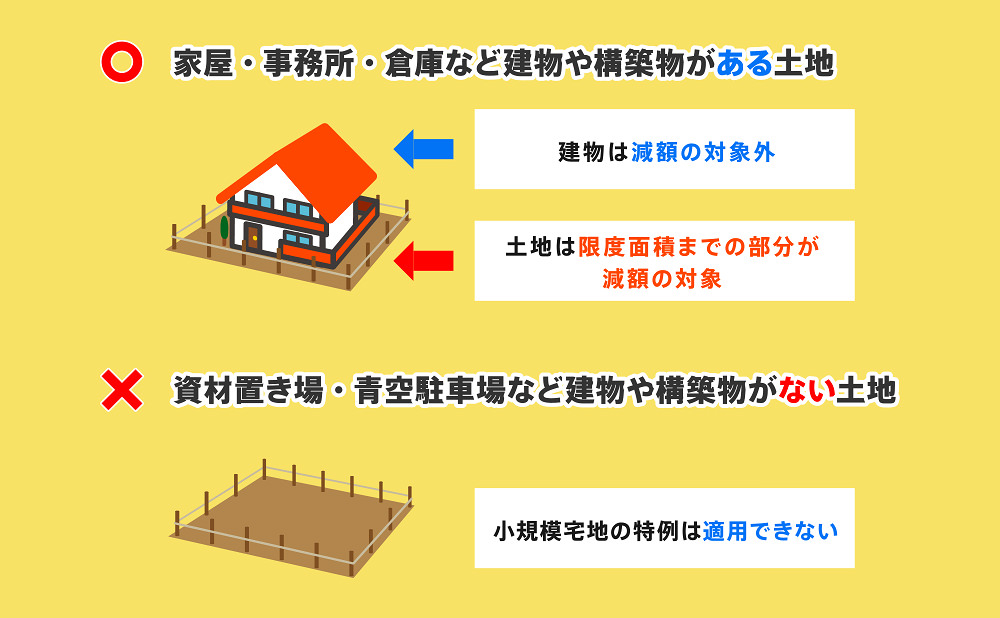

2-2-1 適用要件

小規模宅地等の特例を適用できる土地の種類は複数あり、それぞれ適用要件も細かく決められています。

しかし、故人が所有していた自宅を配偶者が相続した場合には、無条件で小規模宅地等の特例を適用可能です。

相続した自宅に小規模宅地等の特例を適用した場合、330㎡までの土地の相続税評価額を8割軽減できます。

故人の自宅を配偶者が相続する場合には、ぜひ特例の利用をご検討ください。

2-2-2 注意点

小規模宅地等の特例を適用するには、相続税の配偶者控除と同様に相続税申告期限までの遺産分割および申告が必要です。

- 相続税申告期限までに遺産分割が完了しなかった

- 相続税がかからないからといって、申告をしなかった

上記の場合は、小規模宅地等の特例を適用できなくなる恐れがあります。

故人が遺した自宅などの不動産を相続するときには、故人から相続人への名義変更手続きが必要です。

不動産の名義変更手続きは、法務局で相続登記を行います。

2024年から相続登記が義務化され、相続発生から3年以内に相続登記をしない場合には、10万円以下の過料が科されてしまいます。

相続登記の義務化は過去に発生した相続に対しても適用されるので、まだ相続登記がおすみでない不動産をお持ちの人は早めに手続きをすませしょう。

相続登記は自分でも行えますが、司法書士に依頼すれば数万円程度で依頼できます。

2-3 配偶者居住権

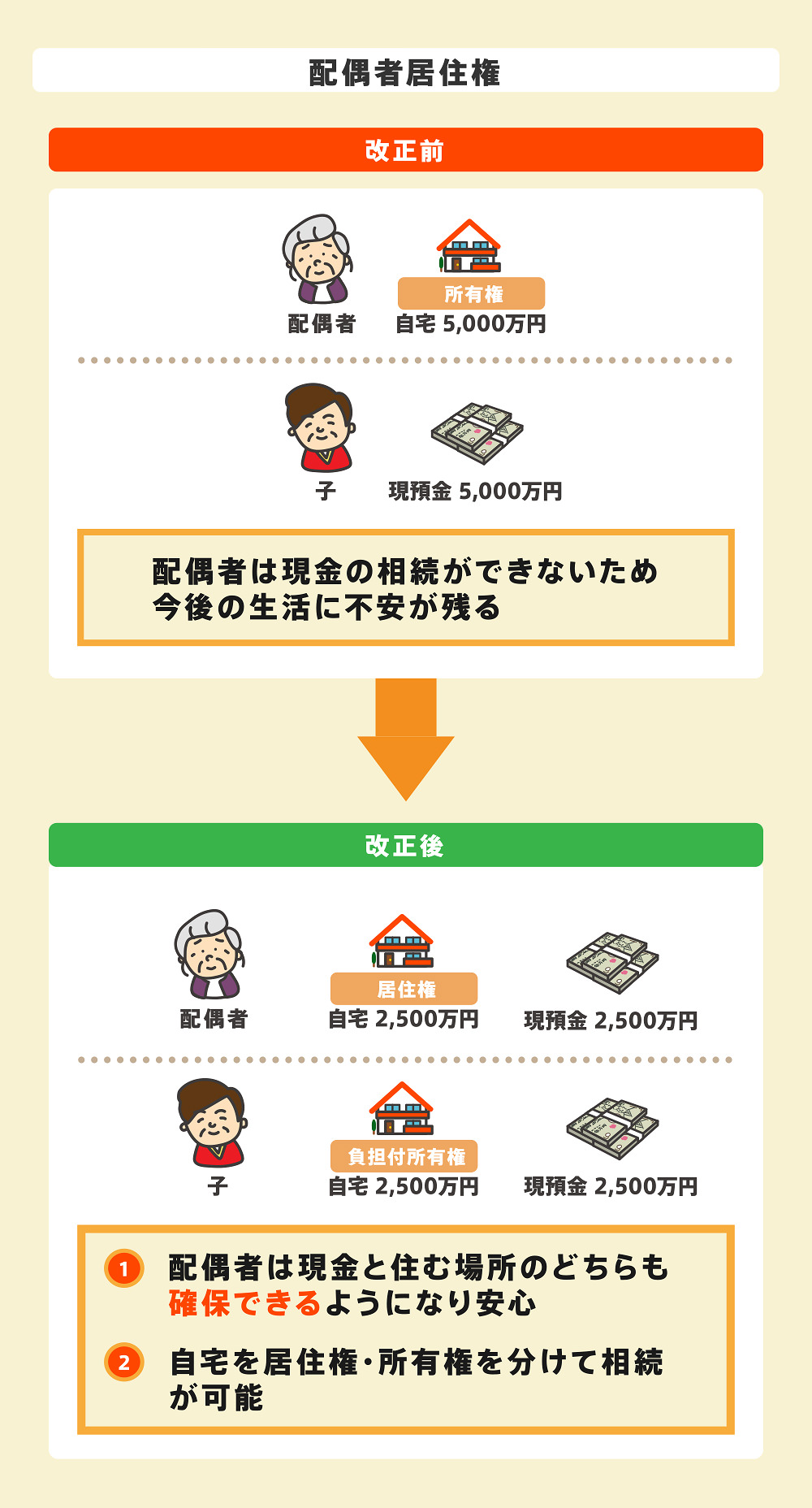

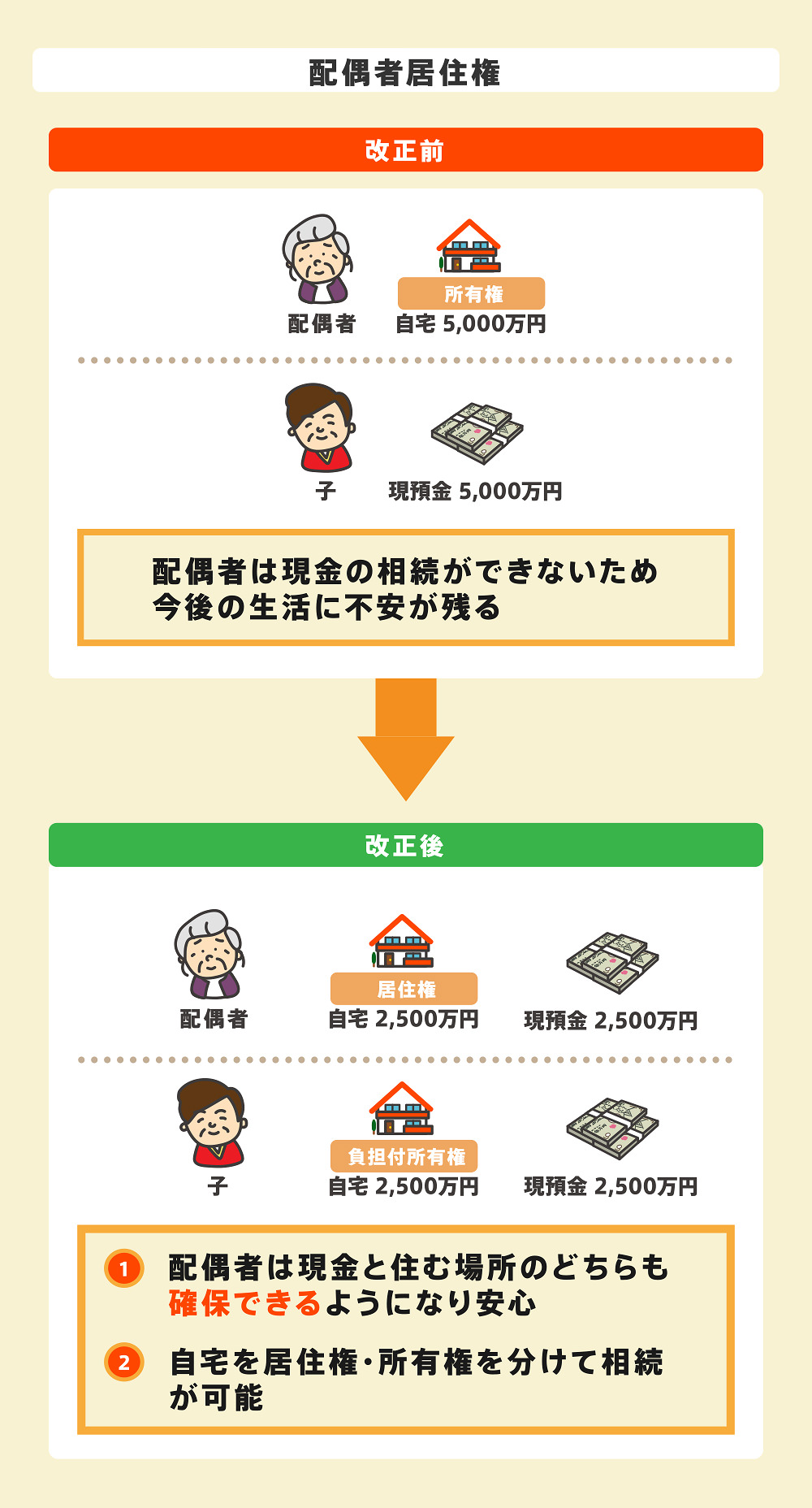

配偶者居住権とは、夫や妻が亡くなったときに残された配偶者が家に住み続けることができる権利です。

相続財産のほとんどが自宅だったときに遺産分割をした結果、配偶者の生活に支障が出ることを防ぐために法律が制定され、2020年から運用がスタートしました。

配偶者居住権の成立前と成立後を比較した図は、下図の通りです。

上図のように、配偶者居住権を適用すると自宅の権利が①居住権と②所有権に分かれます。

居住権を配偶者が相続し子供が所有権を相続すれば、配偶者が自宅に住み続けた上で預貯金などの財産も相続できます。

2-3-1 適用要件

配偶者居住権の適用要件は、下記の通りです。

- 故人の配偶者が相続人となっている

- 死亡時に配偶者が建物に居住していた

- 配偶者居住権が設定された

配偶者居住権は夫や妻に先立たれた配偶者が生活に困らないように用意された制度です。

そのため、配偶者以外や別居状態にあった配偶者は利用できません。

また、配偶者居住権は自動的に与えられる権利ではなく、下記の4つの方法のいずれかで設定をする必要があります。

- 遺産分割

- 遺贈

- 死因贈与

- 調停・審判

2-3-2 注意点

配偶者居住権を利用する際には、下記の点に注意しなければなりません。

- 内縁の妻・夫は配偶者居住権を利用できない

- 故人が配偶者以外の第三者と共有で所有していた自宅に対しては利用できない

- 配偶者居住権は譲渡・売却できない

- 配偶者居住権を利用するときには登記手続きが必要

- 配偶者居住権を利用した場合、居住者である配偶者や固定資産税や修繕費用を負担する

配偶者居住権を利用した場合、固定資産税や管理コスト、登記費用などはかかります。

また、配偶者居住権が認められているのは法律上の夫婦のみであり、内縁関係にあった夫婦は利用できません。

このように、配偶者には相続税の負担を軽減するための控除や特例が用意されています。

ただし、これらの控除や特例を利用して配偶者が全ての財産を相続すると、配偶者が亡くなったときの相続税の負担が重くなる恐れがあるのでご注意ください。

次の章では、二次相続の負担について詳しく解説していきます。

3章 配偶者が全て相続すると二次相続の税負担が重くなる理由

2章で解説したように、配偶者が利用できる相続税の控除や特例は多いので、配偶者が全ての財産を相続しても相続税がかかるケースは少ないでしょう。

ただし、配偶者が全ての財産を相続した場合、二次相続の負担が重くなる恐れがあるので注意が必要です。

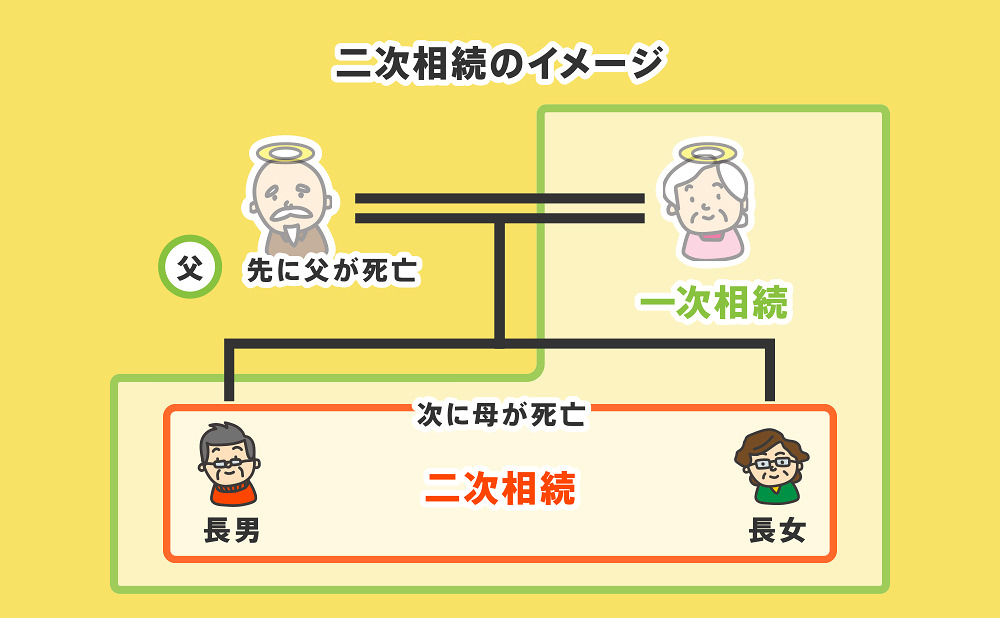

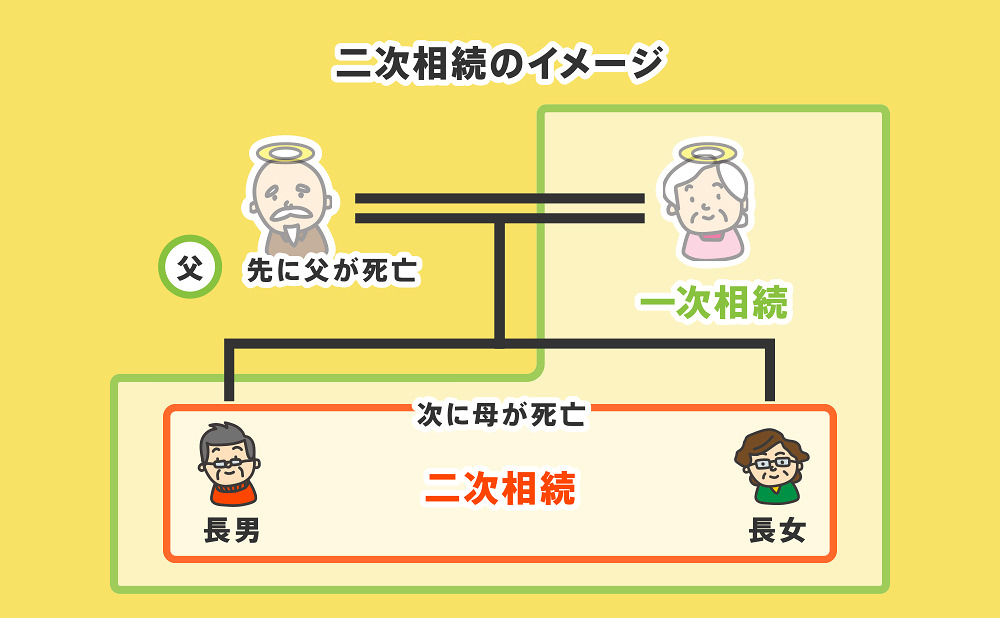

二次相続とは、夫婦のどちらかが亡くなった後に、遺された夫もしくは妻が亡くなったときの相続です。

一次相続で配偶者が全ての財産を相続したときに、二次相続の相続税負担が重くなりやすい理由は下記の3つです。

- 二次相続は相続財産の金額が大きくなる場合がある

- 二次相続は相続税の基礎控除額が減る

- 二次相続では相続税の控除や特例が使えない恐れがある

それぞれ詳しく解説していきます。

3-1 二次相続は相続財産の金額が大きくなる場合がある

二次相続では、故人が配偶者死亡時に一次相続で受け継いだ財産も相続財産に含まれます。

【二次相続の相続財産】

- 元々、故人が所有していた財産

- 一次相続で相続した財産

特に夫婦の年齢が近く一次相続から二次相続までの期間が短いと、二次相続時の相続財産が多くなりやすいです。

相続税は累進課税制度を採用しているので、相続財産が多ければ多いほど税率も上がり税負担が重くなってしまいます。

3-2 二次相続は相続税の基礎控除額が減る

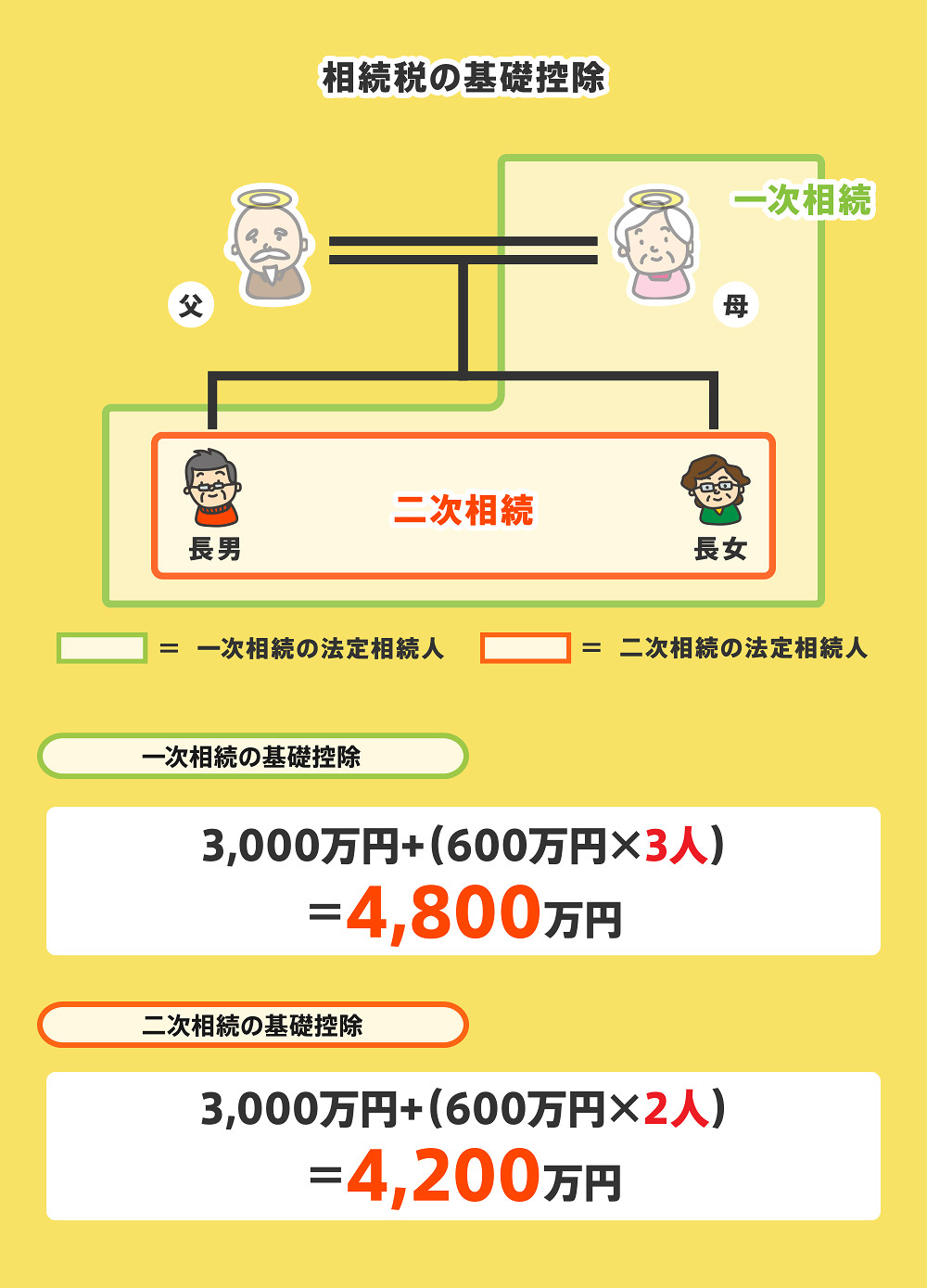

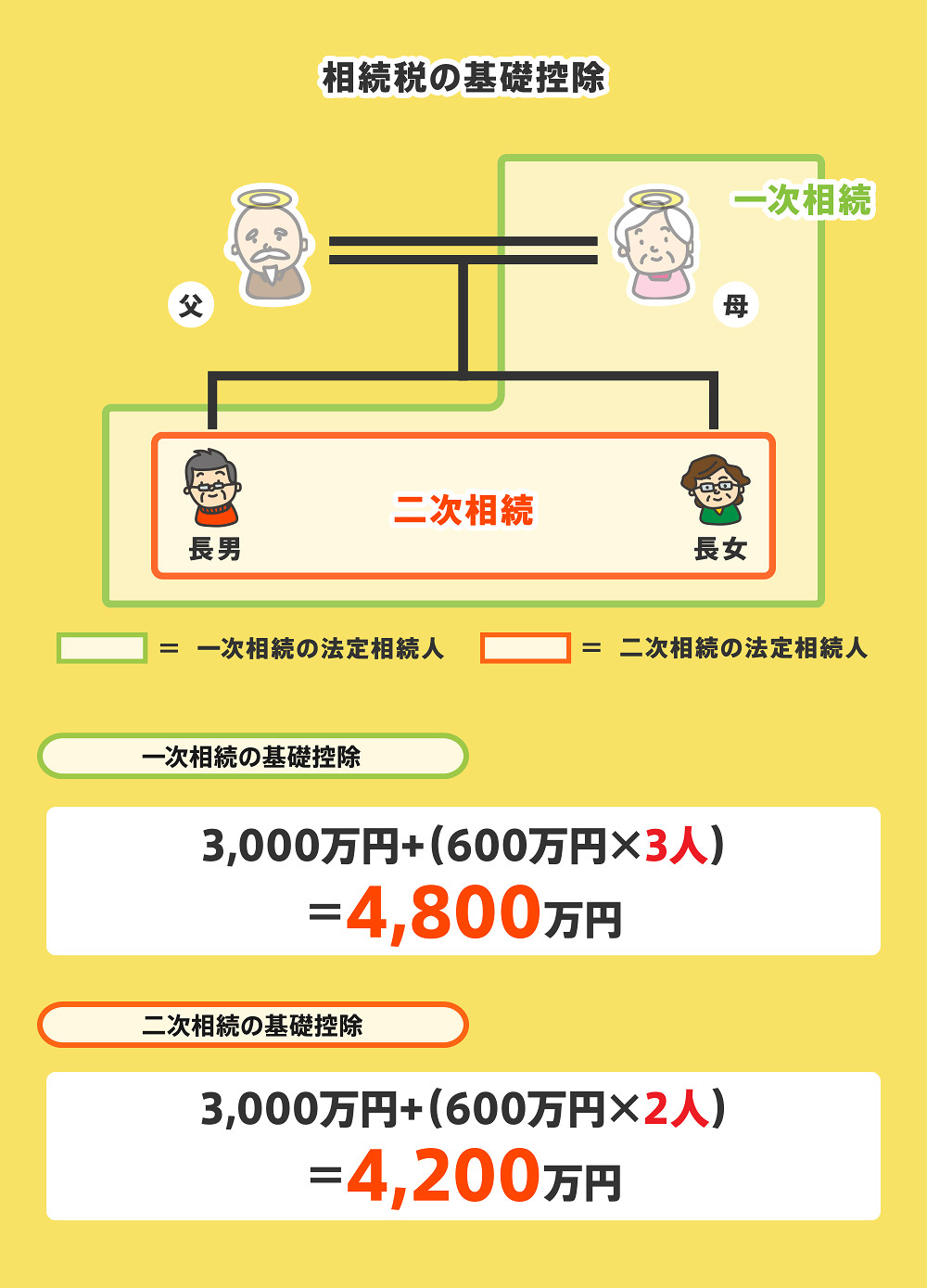

二次相続では一次相続と比較して相続人の人数が減るので、相続税の基礎控除額が減ってしまいます。

相続税の基礎控除額とは、相続税の課税対象財産から控除できる金額で「3,000万円+600万円×法定相続人の数」で計算可能です。

具体例として、下記のケースの一次相続と二次相続の基礎控除額を比較してみましょう。

上記のケースでは、二次相続の基礎控除額は一次相続より600万円も減ってしまいます。

3-3 二次相続では相続税の控除や特例が使えない恐れがある

二次相続では、本記事2章で紹介した相続税の控除や特例が利用できない恐れがあります。

相続税の配偶者控除は二次相続は、確実に適用できません。

小規模宅地等の特例に関しては、配偶者以外が自宅などの不動産を相続したときには「生前、故人と同居していること」など適用要件が厳しくなります。

相続人である子供がすでに自宅を購入している場合には、自宅を相続しても小規模宅地等の特例を適用できません。

このように、二次相続では利用できる控除や特例が一次相続より減ってしまうので、相続税課税対象財産の金額が大きくなりやすいです。

4章 配偶者が全ての財産を相続するときにすべき二次相続対策

本記事の3章で解説したように、配偶者が全ての財産を相続するときには二次相続対策もあわせてしておく必要があります。

二次相続対策には複数の方法がありますが、具体的には下記をおすすめします。

- 生前贈与を行う

- 一次相続の財産取得割合を調整する

- 同居している子供がいれば実家を相続させる

- 納税資金を確保しておく

- 相続財産の資産組み換えを行う

- 相続する財産の種類を考える

- 命保険金の非課税枠を活用する

- 数次相続控除を利用する

なお、上記は二次相続対策の中でも相続税対策に特化したものです。

実際に二次相続対策をするときには、遺された配偶者の年齢が高齢化するため認知症対策も必要ですし、相続人が子供たちだけになるので相続トラブルを防ぐ対策も必要になります。

これらの対策をすべて漏れなく自分たちで行うのは非常に大変です。

相続に詳しい司法書士や弁護士、税理士に相談して網羅的に二次相続対策を進めるのが良いでしょう。

まとめ

配偶者には様々な相続税の控除や特例が用意されています。

そのため、夫もしくは妻が亡くなったときに遺された配偶者が全ての財産を相続しても相続税がかからないケースも多いでしょう。

ただし、配偶者が全ての財産を相続してしまうと、その後に配偶者が亡くなったときの相続税負担が重くなってしまう恐れがあります。

配偶者が全て財産を相続したいと考えるときには、その後発生するであろう二次相続対策までしておきましょう。

二次相続対策には様々な種類があり、資産や相続人の状況によってベストな選択肢が変わってきますので、相続に詳しい専門家への相談もおすすめします。

グリーン司法書士法人では、二次相続対策に関する相談をお受けしています。

初回相談は無料、かつオンラインでの相談も可能ですので、まずはお気軽にお問い合わせください。

よくあるご質問

妻が全額相続すると相続税がかかりますか?

遺産の金額によっては相続税がかかる可能性があります。

ただし、配偶者には、相続税の配偶者控除が適用されるため、1億6,000万円もしくは法定相続分までは相続税がかかりません。

▶配偶者控除について詳しくはコチラ妻だけに遺産をすべて相続させるデメリットは何ですか?

妻だけに遺産をすべて相続させると、子供たちが不公平感を持つ恐れもありますし、二次相続で相続税額が多くなる可能性があります。