相続税を実際に支払う人は、相続全体のうち、毎年約10%の割合です。

相続税はすべての方に課税されるわけではなく、遺産総額が「基礎控除額(3,000万円+600万円×法定相続人)」を超えた場合のみ課税対象となります。

本記事では、相続税がかかる人の割合や相続税の課税対象となる財産について解説します。

相続税の計算方法や仕組みについては、下記の記事でも解説しているのでご参考にしてください。

1章 相続税がかかる人の割合は約1割弱

相続税はすべての人にかかるのではなく、遺産が一定額を超えたときのみかかります。

相続税の課税割合は毎年10%弱であり、死亡した人10~11人のうち1人に相続税がかかる計算です。

実際に、過去数年の相続税の課税割合を確認してみましょう。

| 年 | 死亡者数 | 相続税が課税された死亡者数 | 課税割合 |

| 2015年(平成27年) | 1,290,444人 | 103,043人 | 8.0% |

| 2016年(平成28年) | 1,307,748人 | 105,880人 | 8.1% |

| 2017年(平成29年) | 1,340,397人 | 111,728人 | 8.3% |

| 2018年(平成30年) | 1,362,470人 | 116,341人 | 8.5% |

| 2019年(平成31年・令和元年) | 1,381,093人 | 115,267人 | 8.3% |

| 2020年(令和2年) | 1,372,755人 | 120,372人 | 8.8% |

| 2021年(令和3年) | 1,439,856人 | 134,275人 | 9.3% |

| 2022年(令和4年) | 1,569,050人 | 150,858人 | 9.6% |

参照元:厚生労働省「人口動態調査」

参照元:国税庁「相続税の申告事績の概要」

上記のように、相続税の課税割合は例年10%弱で推移しています。

このように、相続税はすべての人にかかる税金ではないので、そもそも相続税の申告が必要ない人も多いことも理解しておきましょう。

1-1 相続税がかかる人の割合は平成27年で増加した

先ほど相続税の課税割合が約10%弱ほどと解説しましたが、平成26年はまでは約5%弱の課税割合でした。

平成27年の税制改正により、相続税の課税割合が増加しています。

相続税の課税割合が増加した原因について、次の章で詳しく見ていきましょう。

2章 相続税がかかる人が増えた理由

相続税の課税割合は平成27年以降は4%程度上がっていますが、これは税制改正により相続税の基礎控除額が減少したからです。

平成26年より前の基礎控除額および平成27年以降の基礎控除額の計算方法は、それぞれ下記の通りです。

| 平成26年より前 | 5,000万円+法定相続人の数×1,000万円 |

| 平成27年以降 | 3,000万円+法定相続人の数×600万円 |

平成26年より前に両親が亡くなった人の場合、過去の相続では改正前の基礎控除をもとに相続税を計算した可能性も十分に考えられます。

しかし、平成27年以降は相続税の基礎控除額が減少しているため、自分も両親と同額程度の遺産を遺そうとしたときに子供や配偶者に相続税がかかってしまう恐れもあります。

遺された家族や親族にかかる相続税の税負担を軽減するためにも、相続税の基礎控除の計算方法や相続税対策について理解しておくことが大切です。

2-1 相続税の基礎控除の計算方法

相続税には「3,000万円+法定相続人の数×600万円」の基礎控除が用意されています。

例えば、配偶者と子供2人が法定相続人になるなら、基礎控除の金額は4,800万円です。

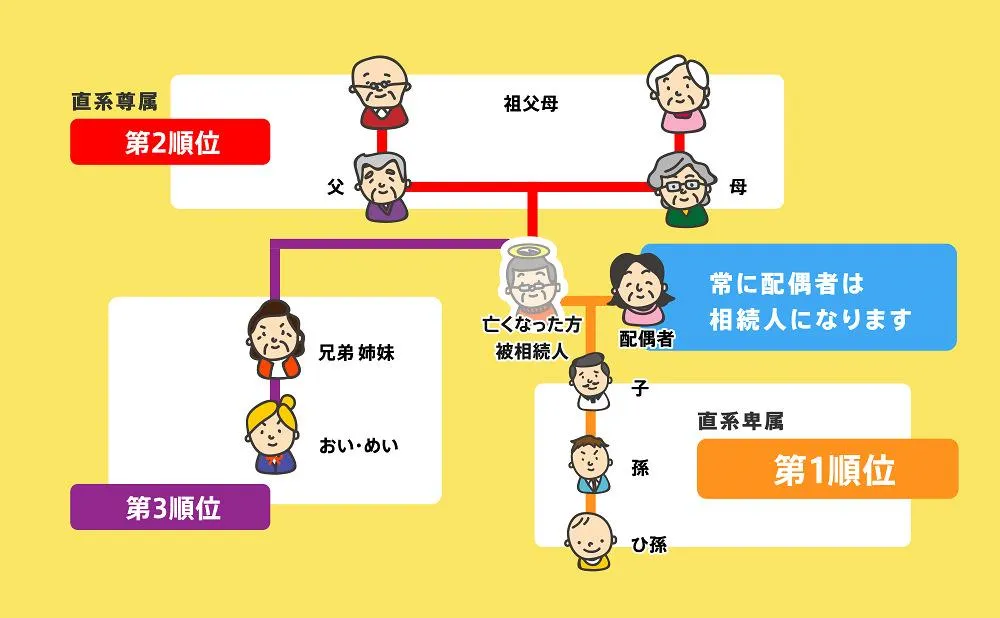

法定相続人とは法律によって決められた相続人であり、下記のように優先順位が決まっています。

| 常に相続人になる | 配偶者 |

| 第一順位 | 子供・孫 |

| 第二順位 | 両親・祖父母 |

| 第三順位 | 兄弟姉妹・甥姪 |

自分より優先順位が高い相続人が1人でもいる場合、下の順位の人物は相続人にはなれません。

上記のように、相続税の基礎控除は自分の家族や親族の人数によって変わってきます。

相続税対策をする際には、自分が亡くなったときには誰が相続人となるのか、基礎控除がいくらになるのかをまず計算してみましょう。

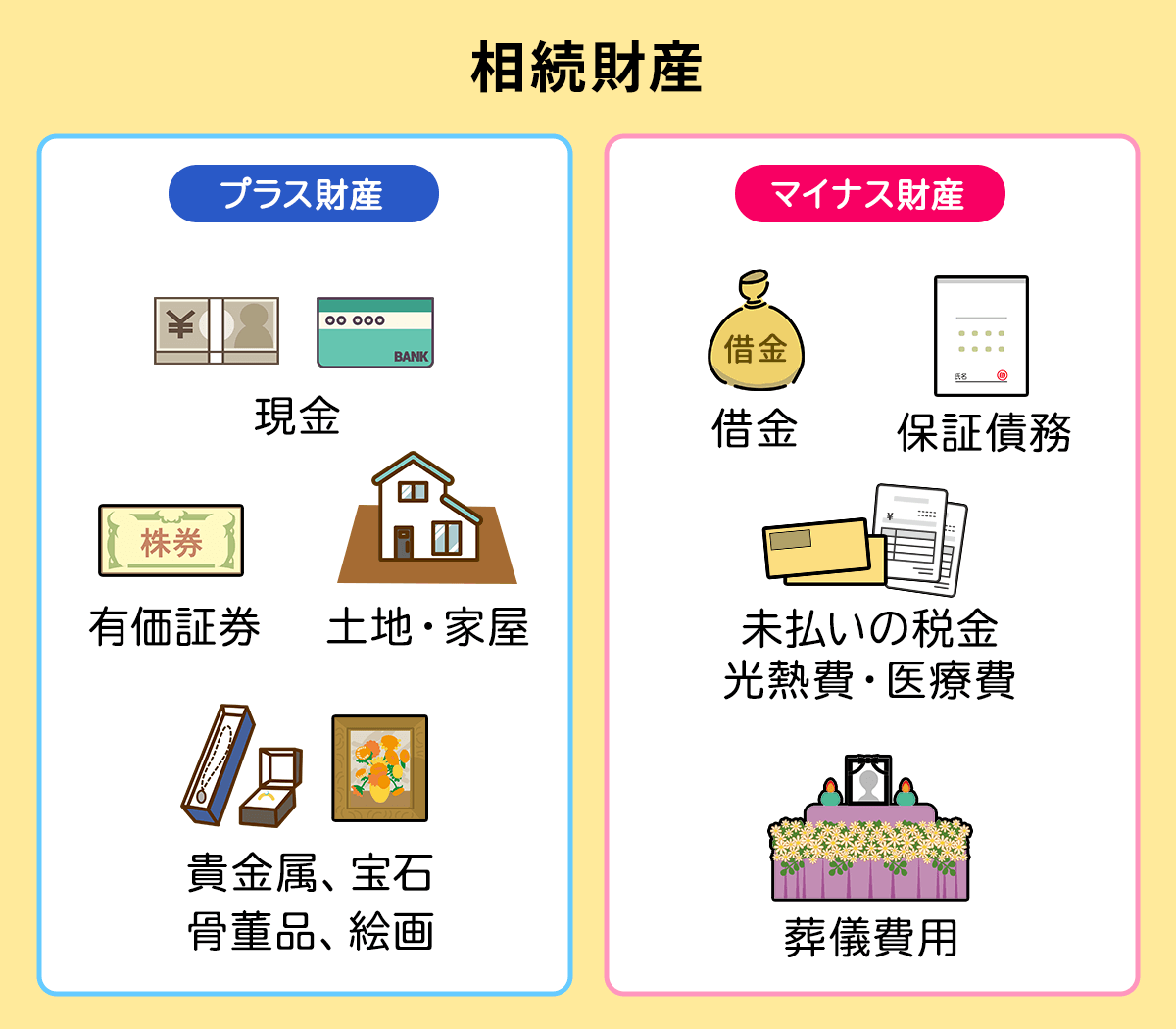

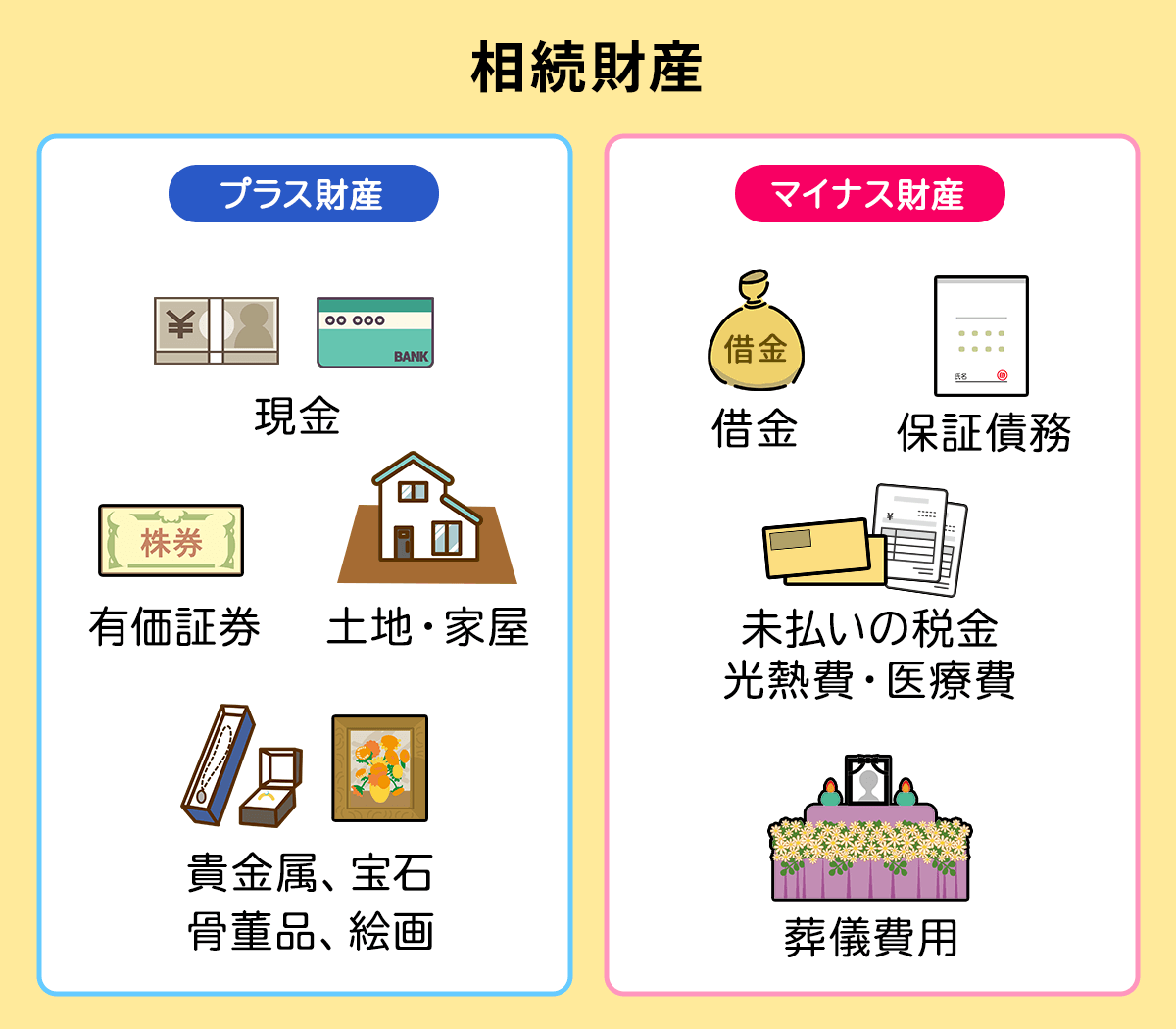

3章 相続税の課税対象となる財産・ならない財産

相続財産は亡くなった人が所有していた現金や預貯金だけでなく、不動産や株式なども含まれます。

相続税を漏れなく申告するために、相続税申告前には相続財産調査をしておく必要があります。

また、亡くなった人が生前のうちに現金で一括購入したお墓や仏壇などは、相続財産には含まれません。

本章では、相続税の課税対象となる財産とならない財産について詳しく見ていきましょう。

3-1 相続税の課税対象となる財産

相続税の課税対象となる財産は、主に下記の通りです。

- 現金・預貯金

- 不動産(宅地や農地、自宅、建物、借地権、借家権など)

- 自動車や骨董品、絵画、宝石類などの動産

- 有価証券

- 賃貸人、賃借人などの契約上の地位

- 損害賠償請求権、損害賠償義務などの権利義務

- 借金や滞納家賃、滞納税金などの負債

- 死亡保険金

- 死亡退職金

- 死亡の3~7年前までに相続人へ贈与された財産

- 弔慰金

なお、現金や預貯金は額面通りに評価して相続税を計算しますが、不動産や有価証券は相続税の計算をする前に相続税評価額を算出しなければなりません。

死亡保険金や死亡退職金などは厳密には相続財産には該当せず、遺産分割の対象にはなりません。

しかし、死亡保険金や死亡退職金は故人の死亡により発生するお金であると考えられるので、相続税の課税対象財産に含まれます。

相続税の申告要否を判断する際や申告書を作成する際には、これらのすべての遺産を漏れなく調査し、相続税評価額を計算しなければなりません。

遺産の種類が多い場合や評価が難しい場合、故人と疎遠でありどんな遺産があるかわからない場合は、相続財産調査を司法書士や行政書士に依頼することも検討しましょう。

3-2 相続税の課税対象とならない財産

一方で、下記に該当する財産は相続税の課税対象に含まれません。

- 故人の一身専属権や義務(養育費の請求権や支払い義務、使用貸借権、身元保証人の地位、生活保護の受給権、年金受給権など)

- 祭祀財産

- 香典

祭祀財産とは、祖先を祀るための財産であり、お墓や仏壇などが該当します。

また、香典は故人に対して支払われるのではなく、喪主に対する贈与として扱われるため相続財産には含まれませんし、相続税がかかることもありません。

4章 相続税を節税する方法

相続税の税負担を軽減するには、生前贈与を行い遺産そのものを減らしておく、不動産などを購入しておき相続税評価額を下げるなどの工夫が必要です。

具体的には、下記を行うのが良いでしょう。

- 生前贈与などで遺産を減らしておく

- 相続財産の評価額を下げる

- 相続税の控除や特例を利用する

- 生命保険に加入する

- 墓地や仏壇などを生前のうちに現金で購入する

- 養子縁組を行う

それぞれ詳しく解説していきます。

4-1 生前贈与などで遺産を減らしておく

子供や孫など贈与できる人物がたくさんいる場合は、生前贈与を行い遺産そのものを減らしておくのも相続税の節税対策として有効です。

ただし、年間110万円を超える贈与を受け取ると、贈与税がかかる場合があるのでご注意ください。

贈与税には、下記の2種類の課税方法があります。

| 課税方法 | 特徴 |

| 暦年贈与 |

|

| 相続時精算課税制度 |

|

暦年贈与は手続き等も不要で手軽に行えるのが魅力であり、受贈者になる人物が多い人や贈与者の年齢が比較的若いときにおすすめの課税方法です。

毎年110万円の贈与を繰り返せば、それだけ贈与税を節税できます。

相続時精算課税制度とは、2,500万円までの贈与を一律非課税にできる制度です。

贈与税の節税効果は大きいものの贈与者が亡くなったときに、贈与財産を相続財産に加えて相続税を計算しなければなりません。

そのため、相続税を節税する直接的な効果はない点に注意しましょう。

相続時精算課税制度を一度選択すると二度と暦年贈与に戻れないので、相続税対策として生前贈与を行う際には相続に詳しい税理士に相談して課税方法ごとにシミュレーションしてもらうことが大切です。

2024年1月1日以降は、相続時精算課税制度にも年間110万円の基礎控除枠が追加されます。

年間の贈与額が基礎控除内に収まる場合、贈与税および相続税の取り扱いは下記の通りです。

- 贈与税の申告および納税は不要

- 基礎控除内の贈与には相続税もかからない

- 基礎控除内の贈与であれば生前贈与加算の対象にならない

相続時精算課税制度に基礎控除枠が追加されたことで、贈与税および相続税の節税効果が上がると期待できます。

一方で、贈与者が亡くなったときの相続税の計算が複雑になり、受贈者や相続人が自分で行うのは難しいでしょう。

4-2 相続財産の評価額を下げる

遺産の中で現金や預貯金が占める割合が大きいのであれば、不動産を購入して相続税評価額を下げるのもおすすめです。

不動産の相続税評価額は、市場価格の7~8割程度となっていることが多いからです。

他にも、下記の方法で不動産を活用すればさらに相続税を節税できる可能性があります。

- 賃貸用のアパートやマンションを建築する

- 不動産管理会社を設立する

アパートローンを利用して賃貸用のアパートやマンションを建築すれば、相続発生時のローン残債を債務控除できるため遺産総額を減らせます。

また、人に貸している建物や土地は、不動産を自由に使用できない分、相続税評価額をさらに計算可能です。

加えて、不動産経営が軌道に乗り家賃収入が1,000万円以上かつ、利益が500万円を超えたら不動産会社を設立してさらに節税を図るのも良いでしょう。

4-3 相続税の控除や特例を利用する

相続税には控除や特例が用意されており、漏れなく適用すればそれだけ相続税を節税可能です。

相続税の控除や特例は、主に下記の通りです。

| 控除・特例 | 概要 |

| 小規模宅地等の特例 | 亡くなった人の土地を受け継いだときに、土地の相続税評価額が最大8割軽減される |

| 配偶者控除 | 亡くなった人の配偶者が相続した遺産が1億6,000万円もしくは法定相続分まで非課税になる |

| 未成年者控除 | 相続人に未成年者がいた場合、「(18歳-相続時の年齢)×10万円」の税額控除を受けられる |

| 障害者控除 | 相続人に障害者がいた場合、「(85歳-相続開始日の障害者の年齢)×10万円(20万円)」の税額控除を受けられる |

| 生命保険金の控除 | 生命保険金や死亡退職金に対して「法定相続人の数×500万円」の控除が受けられる |

上記以外にも控除や特例はあるので、漏れなく適用したい場合は相続に詳しい税理士に相談してみるのが良いでしょう。

4-4 生命保険に加入する

生命保険金は「法定相続人の数×500万円」の控除額が用意されています。

そのため、現金や預貯金で財産を遺すよりも生命保険に加入していた方が相続税を節税できる可能性があります。

また、生命保険金は受取人固有の財産として扱われるため、遺産分割協議が完了しなくても受け取れるのがメリットです。

下記のように、生命保険金は様々な用途に活用できます。

- 葬儀費用

- 遺された家族の生活費

- 相続税の納税資金

- 他の相続人に支払う遺留分侵害額相当分、代償金

遺された家族の生活を少しでも楽にしたい、特定の相続人に多く財産を遺すことを考えているのであれば、生命保険の加入も検討しておきましょう。

4-5 墓地や仏壇などを生前のうちに現金で購入する

相続税の課税対象財産を少しでも減らし、相続税の負担を軽くしたいのであれば、生前のうちに墓地や仏壇などを現金で一括購入しておきましょう。

本記事の3章で解説したように、墓地や仏壇は祭祀財産に該当し、相続税の課税対象にはなりません。

そのため、亡くなる前に墓地や仏壇を購入しておけば、その分だけ遺産を減らせます。

ただし、墓地や仏壇の購入で相続税の節税を考えるときには、下記の点に注意しておきましょう。

- 相続発生後に相続人が遺産から墓地や仏壇を購入しても、相続税の節税にはならない

- 相続発生時に残っていた墓地や仏壇のローン残債に関しては、債務控除の対象にならない

- 高額すぎる墓地や仏壇は祭祀財産と認められない恐れがある

上記のように、相続税の負担を軽減するには自分が亡くなるまでに墓地や仏壇の支払いを完了させておかなければなりません。

そのため可能であれば、墓地や仏壇は現金で一括購入してしまうのがおすすめです。

4-6 養子縁組を行う

養子縁組を行えば、相続税の基礎控除額が増えるため、その分だけ相続税を節税可能です。

また養子縁組を行えば、養子は実子と同様の相続権を持つので孫や子供の配偶者など本来であれば相続人ではない人物にも遺産を遺せます。

ただし、相続税対策として養子縁組を行う際には、下記の点に注意しなければなりません。

- 孫を養子にした場合、孫の相続税は2割加算となる恐れがある

- 養子と他の相続人の間で相続トラブルが発生する恐れがある

- 相続税対策を目的とした養子縁組は税務署に否認される恐れがある

相続対策として養子縁組を行う際には、注意しなければならないことも多いです。

本当に養子縁組によって相続税を節税できるのかのシミュレーションも踏まえて、相続に詳しい税理士に装弾するのが良いでしょう。

また、孫や子供の配偶者などに財産を遺したい場合、わざわざ養子縁組しなくても遺言書の作成や生前贈与などで希望する人物に財産を遺せます。

相続対策には複数の方法があるので、家族や資産の状況にあった方法を選ぶのが良いでしょう。

どの方法を選べば良いかわからない場合は、相続に詳しい司法書士や弁護士に相談してみるのがおすすめです。

まとめ

相続税がかかる人の割合は毎年10%弱であり、死亡した人10~11人のうち1人に対して相続税がかかる計算です。

相続税の申告が必要であっても、税務署側から連絡をしてくれることはないので、家族や親族が亡くなったときには相続税の申告が必要かどうか自分たちで判断しなければなりません。

相続税の申告が必要かどうかの判断や相続税の計算をする際には、相続財産を漏れなく調査、評価しなければなりません。

自分たちで相続財産の評価を行うのが難しい場合は、相続に詳しい司法書士や行政書士に依頼するのが良いでしょう。

また、家族や親族にかかる相続税の負担を軽減したい場合は、早めに相続税対策をしておくのが大切です。

相続税対策には複数の方法があるため、相続に詳しい税理士に相談しながら自分に合った方法で進めましょう。

グリーン司法書士法人では、相続対策や相続手続きに関する相談をお受けしています。

初回相談は無料ですし、相続に詳しい税理士の紹介も可能ですので、まずはお気軽にお問い合わせください。