アパートやマンションなどで家賃収入を得ている方は、その運用方法について日々試行錯誤しているかと思います。

その中でも悩ましいのが「税金」に関することではないでしょうか。

不動産による収入にかかる税金を節税する方法の一つに、不動産管理会社を設立するという方法があります。

オーナーが直接賃貸収入を得ている場合、その利益に直接課税されますが、「会社から給料をもらう」という形にすると給与所得控除が活用でき、結果的に節税になります。

このように、不動産管理会社を設立することは税務上で様々なメリットがあるため、賃貸収入を得ている方は検討してみてはいかがでしょうか。

この記事では、不動産会社を設立することでなぜ節税できるのか、どのようなタイミングで設立するべきか、その他設立する際の注意点についても解説します。

目次

1章 不動産管理会社の設立で節税できる理由

「不動産管理会社を設立すれば節税になる」と言われても、「なぜ」「どのようにして」節税になるかはあまり理解できていない方も多いのではないでしょうか。

不動産管理会社を設立することで「所得税」と「相続税」2つの税金を節税することが可能です。

ここでは、不動産管理会社を設立することで、なぜ節税になるかについて解説します。

1-1 給与所得控除を受けることで所得税を節税できる

不動産管理会社を設立し、不動産のオーナーが得た収益を「給与」として得ることで節税することが可能です。

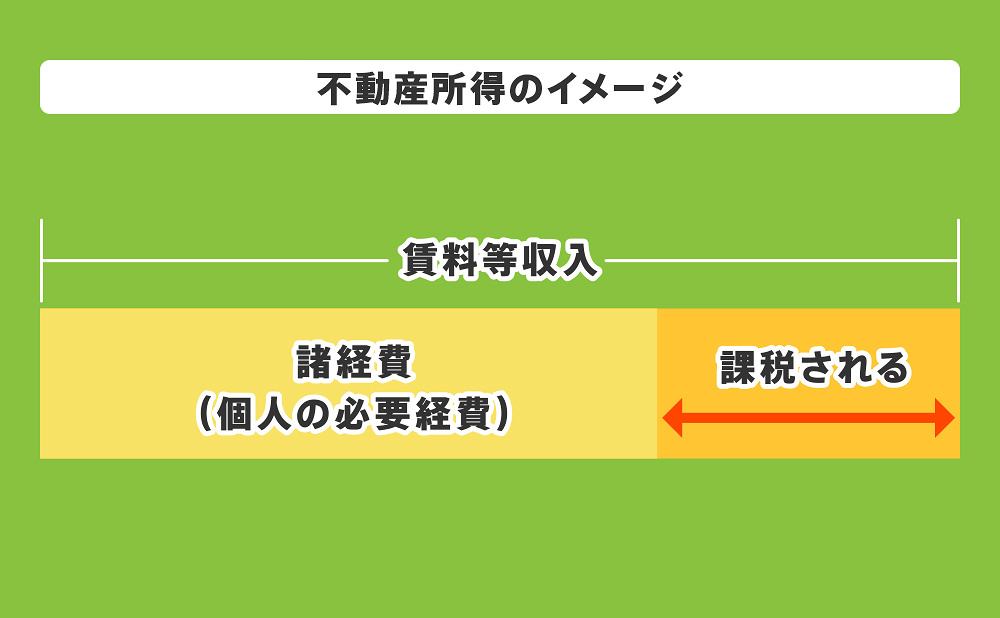

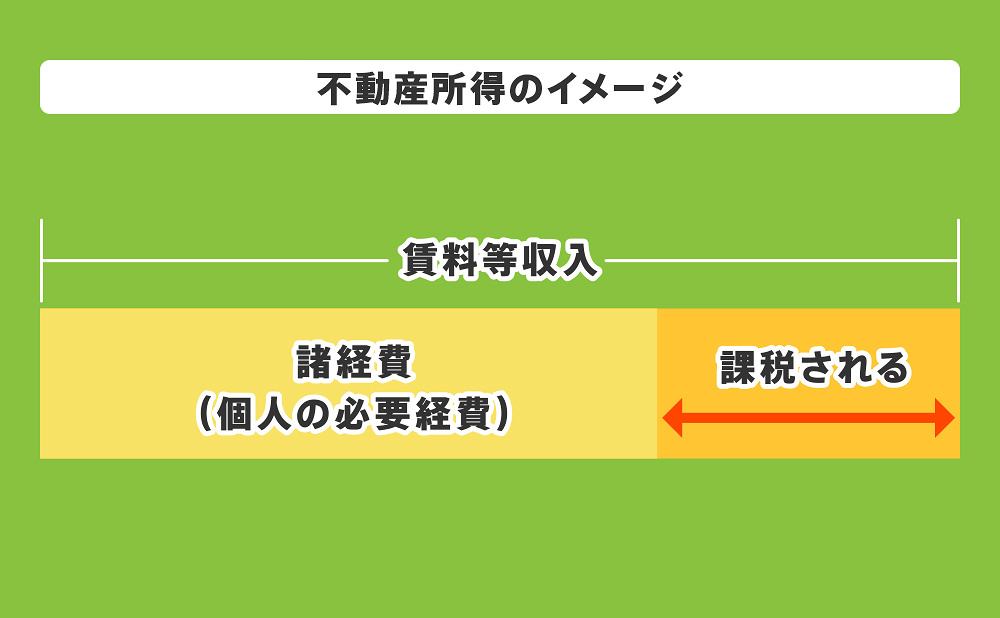

不動産を賃貸として貸し出し収益を得た場合、その収益は「不動産所得」であり、不動産所得の場合【不動産所得ー諸経費】で算出された利益が課税対象となります。

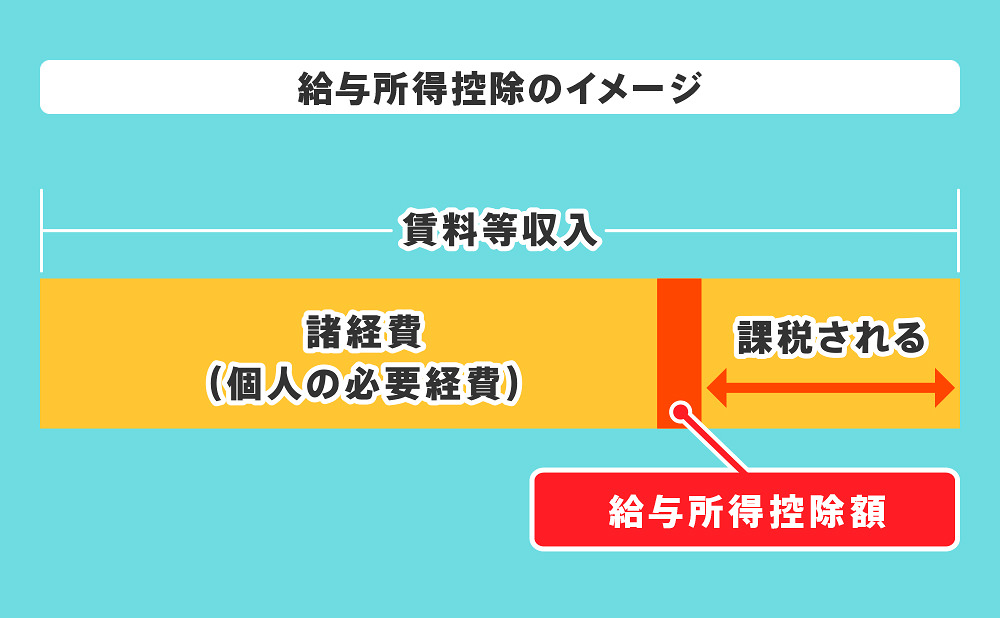

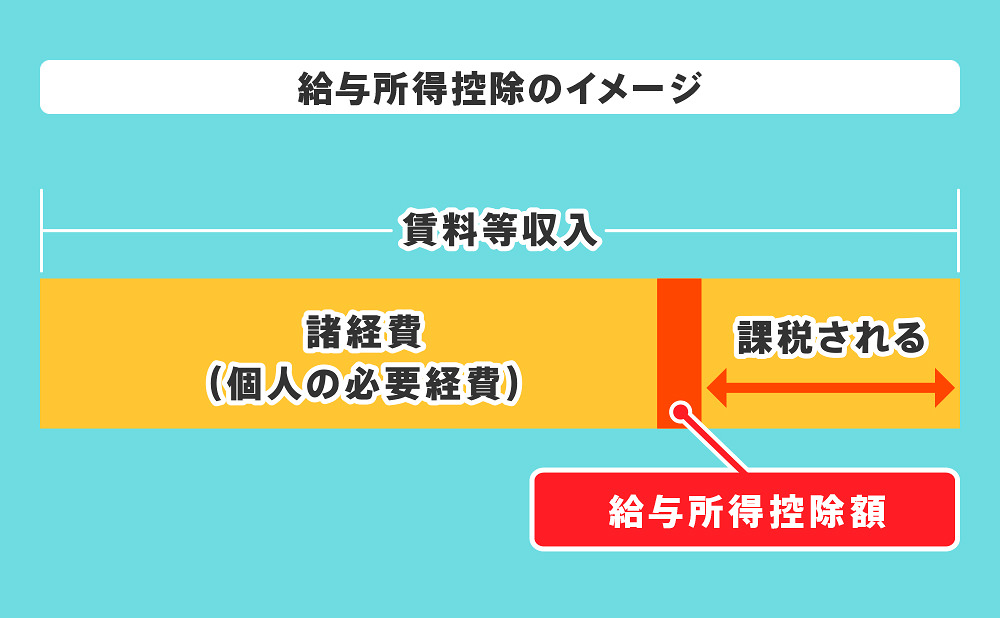

一方で、不動産管理会社を設立し、会社から「給与」をもらうことで、その分は「給与所得」として「給与所得控除」を受けることができます。

つまり、不動産で得た収益から「給与所得控除」の分を差し引いた額が課税対象となり、課税対象額が減少し、結果として節税することが可能なのです。

給与所得控除の具体的な金額は以下の通りです。

| 給与などの収入金額 (給与所得の源泉徴収票の支払金額) | 給与所得控除額 |

| 162.5万円以下 | 55万円 |

| 162.5万円超 180万円以下 | 収入金額×40%-10万円 |

| 180万円超 360万円以下 | 収入金額×30%+8万円 |

| 360万円超 660万円以下 | 収入金額×20%+44万円 |

| 660万円超 850万円以下 | 収入金額×10%110万円 |

| 850万円超 | 195万円(上限) |

(※参考:国税庁HP 「給与所得控除とは」)

1-2 家族へ給与を支払うことで、所得を分散し所得税が節税できる

個人で賃貸の収益を得た場合、オーナー1人が課税されます。

一方で、不動産管理会社を設立すると、家族などを従業員にして給与を支払うことができるため、課税対象を分散することができます。

所得税は、所得が高くなるのに比例して税率が高くなります。所得税率は以下のとおりです。

| 所得金額 | 税率 |

| 195万円以下 | 5% |

| 195万円を超 330万円以下 | 10% |

| 330万円を超 695万円以下 | 20% |

| 695万円を超 900万円以下 | 23% |

| 900万円を超 1,800万円以下 | 33% |

| 1,800万円超 | 40% |

(参考:国税庁HP「所得税の税率」)

上記の表でも分かるように、所得額に応じて税率は大きく変わります。

不動産管理会社を経営することで、オーナー自身に加え妻や子供などを従業員にしてそれぞれに給与を支払うことができ、結果として一人ひとりの税率を下がるため、節税することができます。

1-3 相続財産を減らすことができ、相続税を節税できる

個人で不動産を所有し収益を得ている場合、それらの財産はオーナー1人のとなるため、その分相続財産が増えることとなります。

不動産管理会社を設立し、家族を役員・社員にすれば、財産を家族に分散することができます。

相続税は相続財産に応じて課税されますので、オーナーの財産が少なくなった分、相続税も削減することが可能になります。

1-4 法人税のほうが税率が低くなるケースがある

日本の個人所得税は「超過累進課税」が採用されているため、1-2で紹介したとおり所得が増えれば増えるほど税率も高くなるようになっています。

一方で法人に対する法人税の場合、「法人実効税率」となり、税率が単一になります。

具体的な税率は以下のとおりです。

| 区分 | 法人税率 | |||

| 資本金1億円以下の法人 | 年800万円以下の部分 | 平成28.4.1以後 | 平成30.4.1以後 | 平成31.4.1以後 |

| 15% | 15% | 15% | ||

| 年800万円超の部分 | 23.4% | 23.2% | 23.2% | |

| 上記以外の法人 | 23.4% | 23.2% | 23.2% | |

年度によって変動はあるもののおよそ23%程度、800万円以下であれば15%程度です。

個人の所得税の場合、税率は695万円を超900万円以下で23%、900万円を超1,800万円以下で33%となり、800万円を超えると所得税率と法人税率が逆転するのがわかります。

つまり、所得が800万円を超えるのであれば法人税のほうが税金が低いため、法人化することで節税することが可能になるということです。

ただし、所得が800万円未満の場合は法人税のほうが高くなるため、利益を会社にプールするなどの法人税対策が必要です。

2章 不動産管理会社を設立するタイミングは?

「不動産管理会社を設立すれば節税になる」のは確かですが、節税した金額よりも設立した費用や会社の運営費用などが多ければ費用倒れになってしまいます。

そのため、すべての人に不動産管理会社を設立するメリットがあるとは限りません。

それぞれのケースによって異なりますが、多くの場合、家賃収入が最低1,000万円以上かつ、諸費用を差し引いた利益(課税所得)が最低500万円を超えていれば費用倒れにならずに済むと言われています。

会社を設立するには、主に以下のような費用がかかります。

- 不動産を会社名義に移す費用(登録免許税)

- 会社の設立費用

- 税理士への依頼費用

- 社会保険料の一部 など

これに加え、不動産管理会社として法人化していると、万が一収入が赤字になってしまった場合でも税金を支払わなければいけません。

こういった事情を鑑みると、「費用倒れにならず」「赤字のリスクが低い」金額である【家賃収入1,000万円以上かつ、課税所得500万円以上】というタイミングが不動産管理会社の設立の最低ラインと言えます。

会社設立にかかる登記手続きなどについてより詳しく知りたい方はこちらの記事を御覧ください。

3章 不動産管理会社設立の3つの活用スキーム

不動産管理会社の業態には以下のような3つの方式があります。

- 不動産所有方式

- 管理委託方式

- サブリース方式

この3つを大まかに比較すると以下の通りです。

| 不動産管理会社の種類 | 手軽さ | 節税効果 |

| 不動産所有方式 | △ | ◎ |

| 管理委託方式 | ○ | ○ |

| サブリース方式 | ◎ | △ |

節税の効果が最も大きいのは不動産所有方式ですが、設立から実際に会社として運営するまでに相応の手間がかかります。

一方で、管理委託方式とサブリース方式は不動産所有方式に比べて節税効果は劣りますが、家賃収入が大きい場合はそれなりの節税効果も見込めるため、設立の手軽さも踏まえ、メリットがあるといえるでしょう。

では、それぞれの特徴について見ていきましょう。

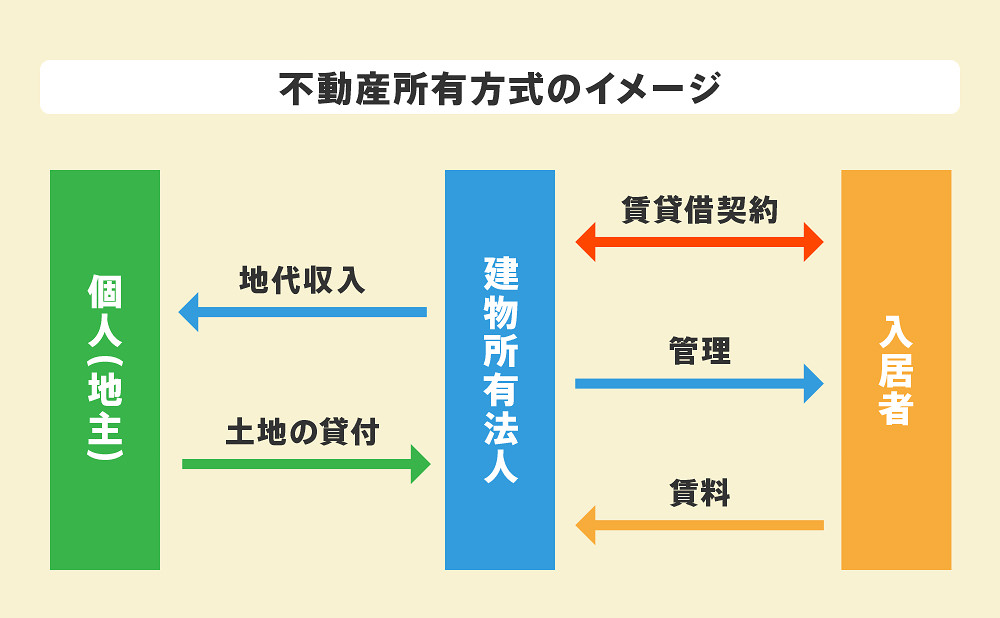

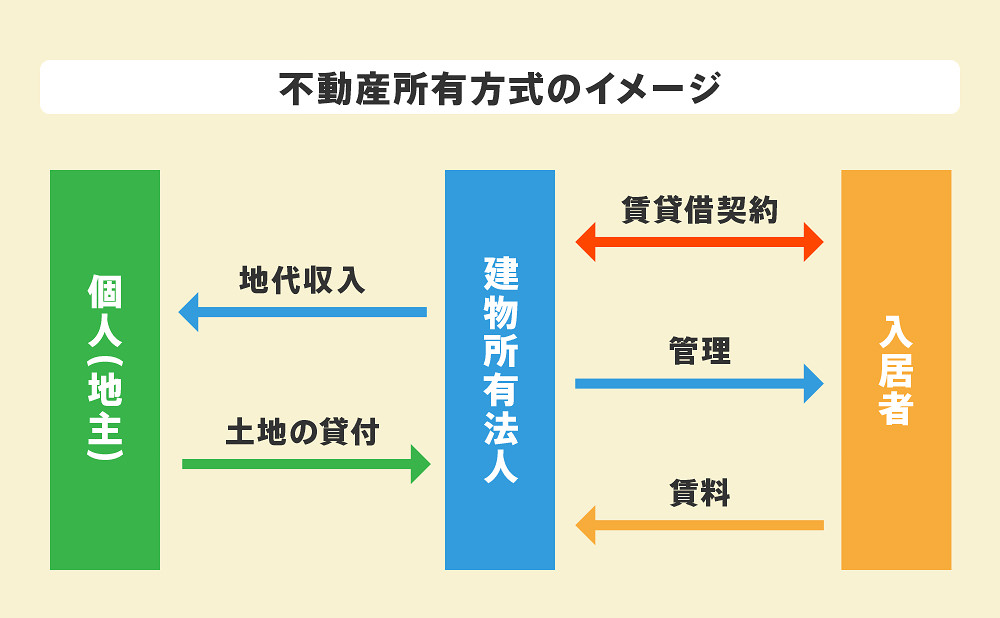

3-1 不動産所有方式

個人で所有する不動産を会社名義に変更(売却)し、「会社が保有する不動産」として収入を得る方式で、会社が直接入居者と賃貸借契約を交わし、賃料をもらい、管理も会社が行います。

建物のみを会社に移転させて、土地は個人所有のままにし、会社から個人に対して地代を支払うのが一般的です。(土地を移転させると譲渡所得税が発生する可能性があるため)

家賃収入のすべてが会社に入るため、所得移転効果が大きいのが大きな特徴です。

不動産を保有している人が不動産管理会社を設立するにあたって、最も一般的であり、節税効果も高いスキームと言えます。

このスキームのメリットとデメリットは次のようなものです。

【メリット】

- 家賃収入のすべてが保有する会社の収入となり、所得移転効果が大きい

- オーナー自身や、家族に役員報酬を支払うことで所得の分散が可能になる

- 会社所有の不動産に従業員である家族を住まわせることで社宅家賃として経費計上が可能になる

- 相続人を従業員にして、株主にすることで相続税の節税になる

【デメリット】

- 不動産を会社名義にする際に費用(登記費用・登録免許税・不動産取得税・譲渡税等)がかかる

- 建物売却により、オーナーに消費税が課税される可能性がある

- 不動産のローンが残っていると、譲渡が難しい場合位がある

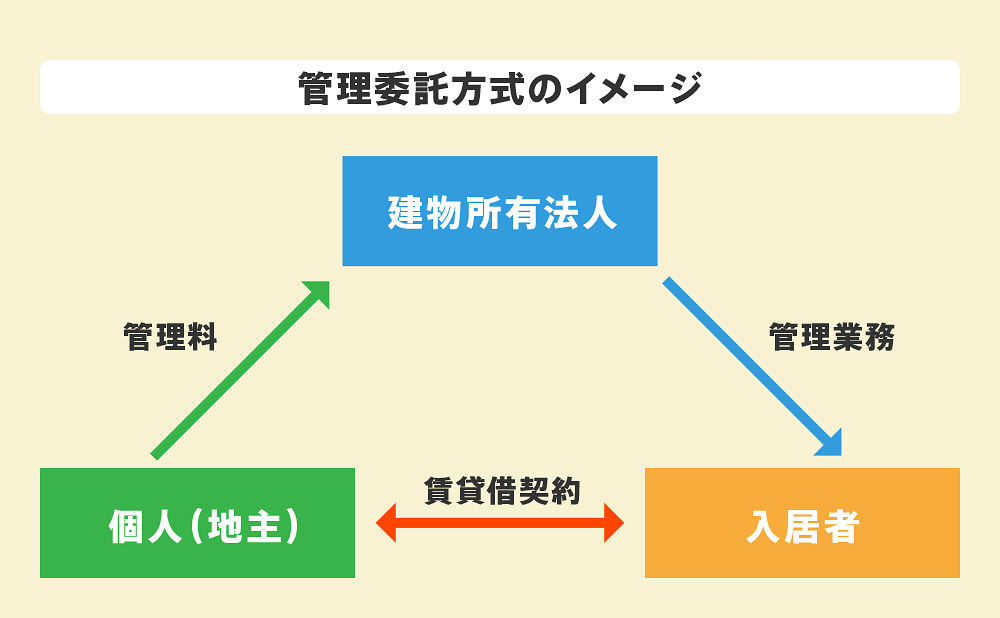

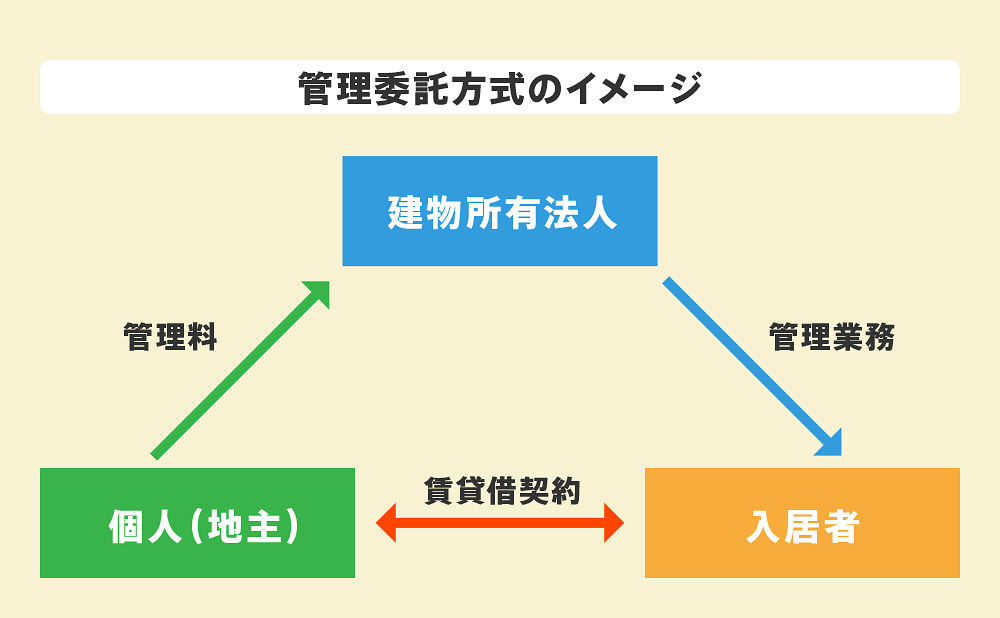

3-2 管理委託方式

不動産自体はオーナーの個人所有のまま、家賃の集金や清掃などの管理業務を会社に委託し、管理料をオーナーが会社に管理料を支払う方法です。

賃貸借契約は個人オーナーと入居者が交わすこととなり、管理会社はあくまで「不動産の管理」のみを行います。

家賃収入自体は個人のオーナーに入りますが、管理料として不動産管理会社に支払うこととなるため、会社に支払う管理料の分を諸経費をして計上することができ、その分を節税することができます。

とはいえ、法外な管理料を支払うと、税務調査で否認される可能性が高いため注意しましょう。家賃収入の5〜10%程度が管理料の目安となります。

また、名目だけの会社となると、それも税務調査で否認される可能性が高いため、実際に会社は管理業務を行わなければいけません。家族などを従業員にして、管理業務を行わせるのが良いでしょう。

不動産の移転などが必要なく、会社を設立して、業務委託契約を結ぶだけなので比較的簡単にできるのが特徴です。

このスキームのメリットとデメリットは次のようなものです。

【メリット】

- 比較的簡単に始めることができる

- 家賃収入が多い場合、所得税率より法人税率のほうが低くなる

- 法人にすることで経費にできる項目が増える

【デメリット】

- 管理料の分しか節税できないため、他のスキームより節税効果が薄い

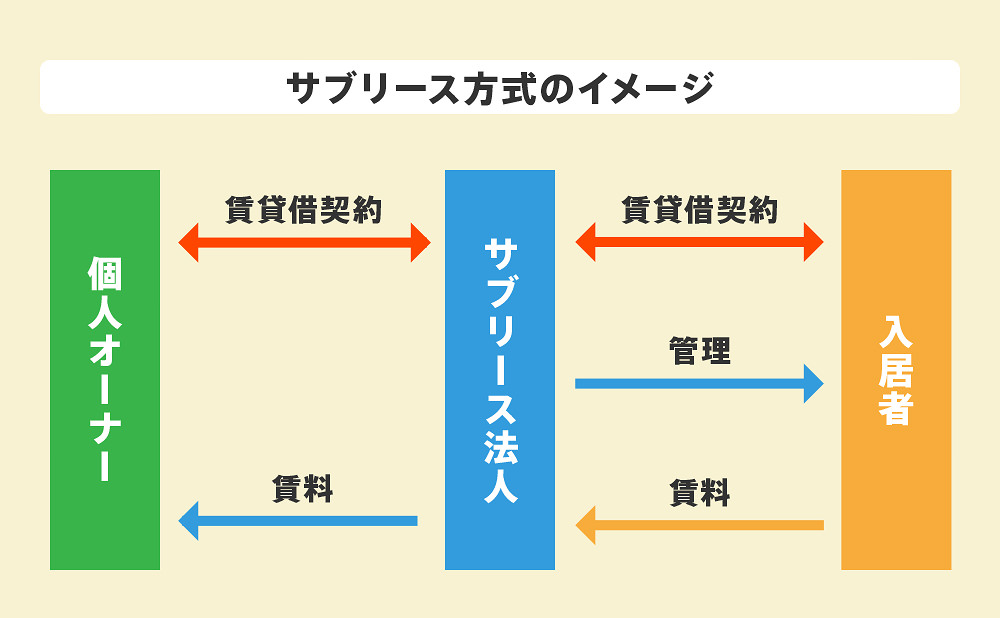

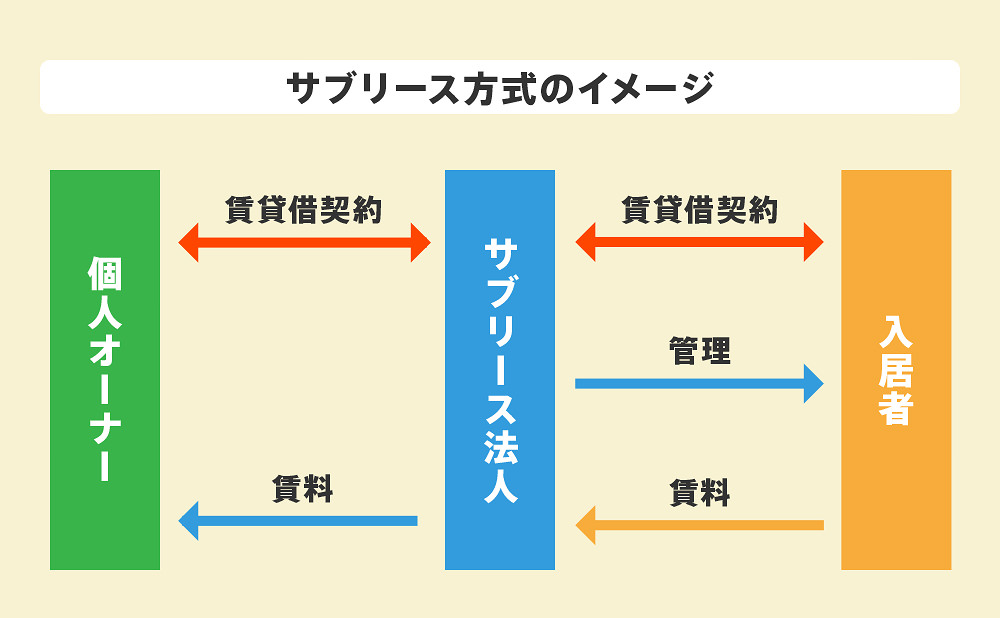

3-3 サブリース方式

不動産は個人所有のまま、その不動産すべてを会社(サブリース法人)が一括で借り上げる方法です。

オーナーと会社で賃貸借契約を結び、会社はオーナーに賃料を支払い、さらに、会社は入居者と賃貸借契約を結び、賃料を徴収する上、物件の管理も行います。簡単に言えば「又貸し」をするということです。

「オーナー→会社」への賃料より「会社→入居者」の賃料を15%程度が高く設定するのが一般的であり、その15%程度が会社の利益となります。結果として15%の収入を会社に移すことができるので、その分の節税となります。

管理委託方式と同様で、実際に業務を行わなければいけないので、その点を注意しましょう。

このスキームのメリットとデメリットは次のようなものです。

【メリット】

- 空室がある場合でも賃料に空室保証料を支払うことができるため節税が可能になる

- 家賃収入が多い場合、所得税率より法人税率のほうが低くなる

- 法人にすることで経費にできる項目が増える

【デメリット】

- 賃貸借契約が二重となり手続きが煩雑になる

- 個人と入居者で契約していた物件については会社と入居者の契約に切り替えなければいけない

- 15〜20%程度の所得移転効果しかないため、家賃収入が大きくなければ節税効果があまり見込まれない

4章 不動産会社を設立するメリット・デメリット

ここまで、不動産会社を設立による節税の効果や、各スキームの特徴とメリット・デメリットについて解説してきました。

では、実際「不動産会社を設立する」ことについてはどのようなメリット・デメリットがあるのでしょうか。

| メリット | デメリット |

|

|

以上のようなメリット・デメリットを踏まえ、今の自身に不動産管理会社設立が必要かどうかを判断するのがよいでしょう。

5章 不動産管理会社を成功させるコツ

相続税対策として不動産管理会社を設立するのであれば、会社設立後も賃貸用不動産を増やしていく努力を続けましょう。

というのも、本記事の2章で解説したように「家賃収入が最低1,000万円以上かつ、諸費用を差し引いた利益(課税所得)が最低500万円」を超えていないと、不動産管理会社を設立しても費用倒れになってしまうからです。

不動産管理会社後に費用倒れになる、利益がほとんど出ないことを防ぐためにも、会社設立をゴールと考えるのではなく、設立後も管理物件を増やしていきましょう。

まとめ

個人で不動産を所有して家賃収入を得ている人は、不動産管理会社を設立することで節税効果が見込めます。

一方で、会社設立には費用がかかるため、現在の収入に応じて費用倒れにならないかを、慎重に考える必要があります。

会社の設立や不動産の名義変更にかかる登記手続きは、司法書士の専門分野です。もし、手続きの際に不明点などがあれば、司法書士に相談してみると良いでしょう。

よくあるご質問

不動産管理会社設立の目安は?

家賃収入が最低1,000万円以上かつ、諸費用を差し引いた利益(課税所得)が最低500万円を超えていれば、不動産管理会社を設立しても費用倒れにならないといわれています。

不動産管理会社を設立するデメリットは?

不動産管理会社を設立するデメリットは、主に下記の通りです。

・会社設立の費用がかかる

・所得がない場合でも地方税がかかる

・社会保険の加入義務が発生する資産管理会社を設立するのは資産がいくらからが適切ですか?

一般的には、個人の所得が800~900万円を超えてくると資産管理会社の設立を考えてみても良いでしょう。

所得が800~900万円を超えると、個人にかかる所得税より法人税の方が税率が安くなってくるからです。