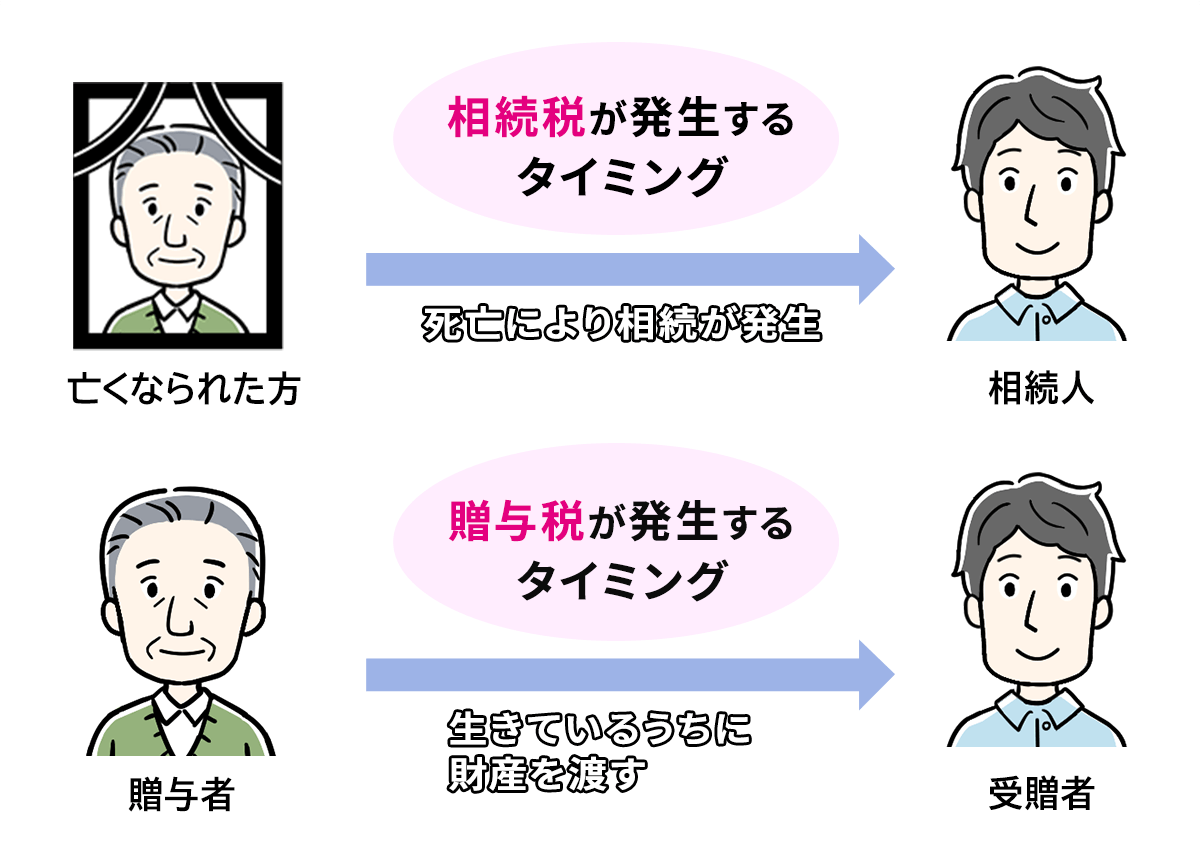

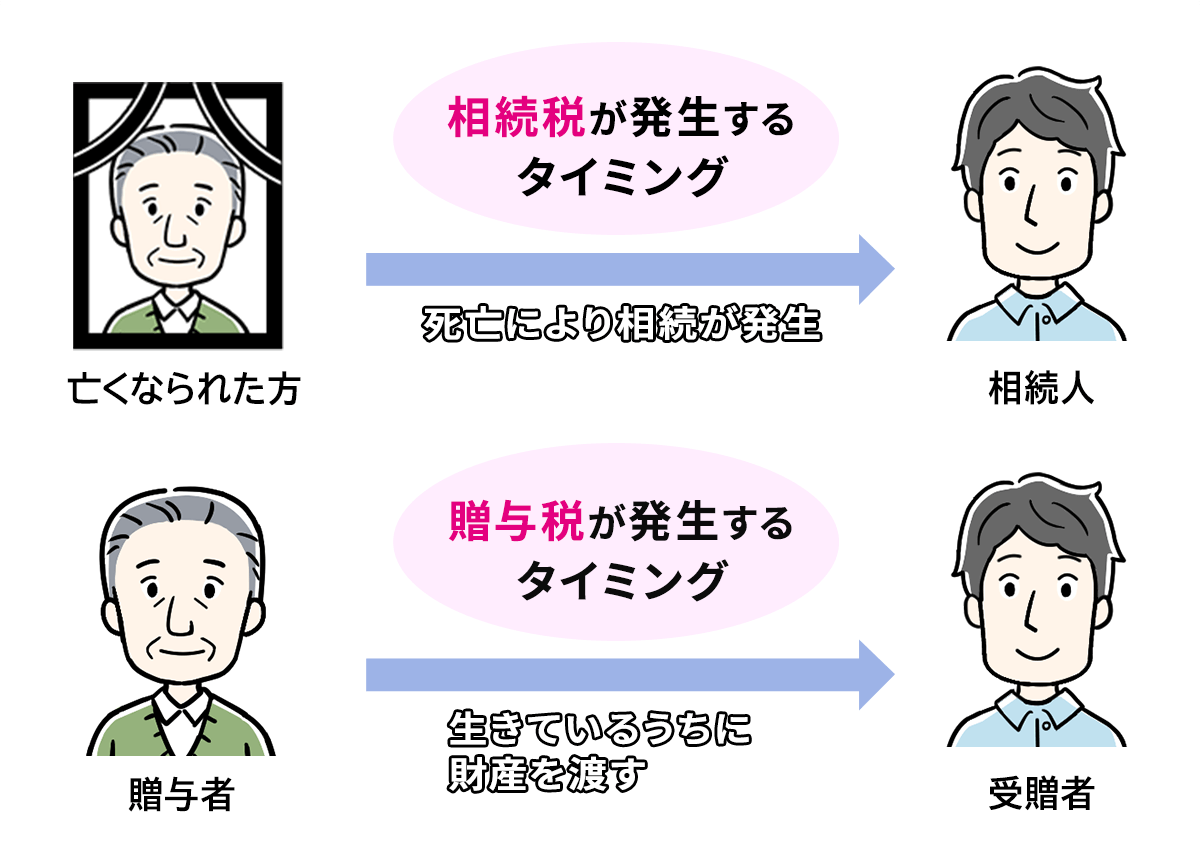

次の世代に財産を受け継ぐ方法には相続や生前贈与がありますが、それぞれ相続税と贈与税が発生します。

相続税と贈与税は違いが複数あるので単純に比較することは難しいですが、税率のみを比較すると相続税よりも贈与税の方が税率が高いです。

これは、相続税の税負担から逃れるために生前贈与を行うことを防ぐ目的であるとされています。

ただし、相続税と贈与税では課税タイミングや基礎控除額が異なり、一概にどちらが節税できるかは判断できません。

相続もしくは生前贈与のどちらが良いか迷ったときは、相続対策や生前贈与に詳しい専門家に相談するのが良いでしょう。

本記事では、相続税と贈与税の税率の違いやそれぞれおすすめな人の特徴を紹介します。

相続と生前贈与の違いは、下記の記事でも解説していますので、ご参考にしてください。

目次

1章 相続税と贈与税は税率だけ比較すれば贈与税の方が高い

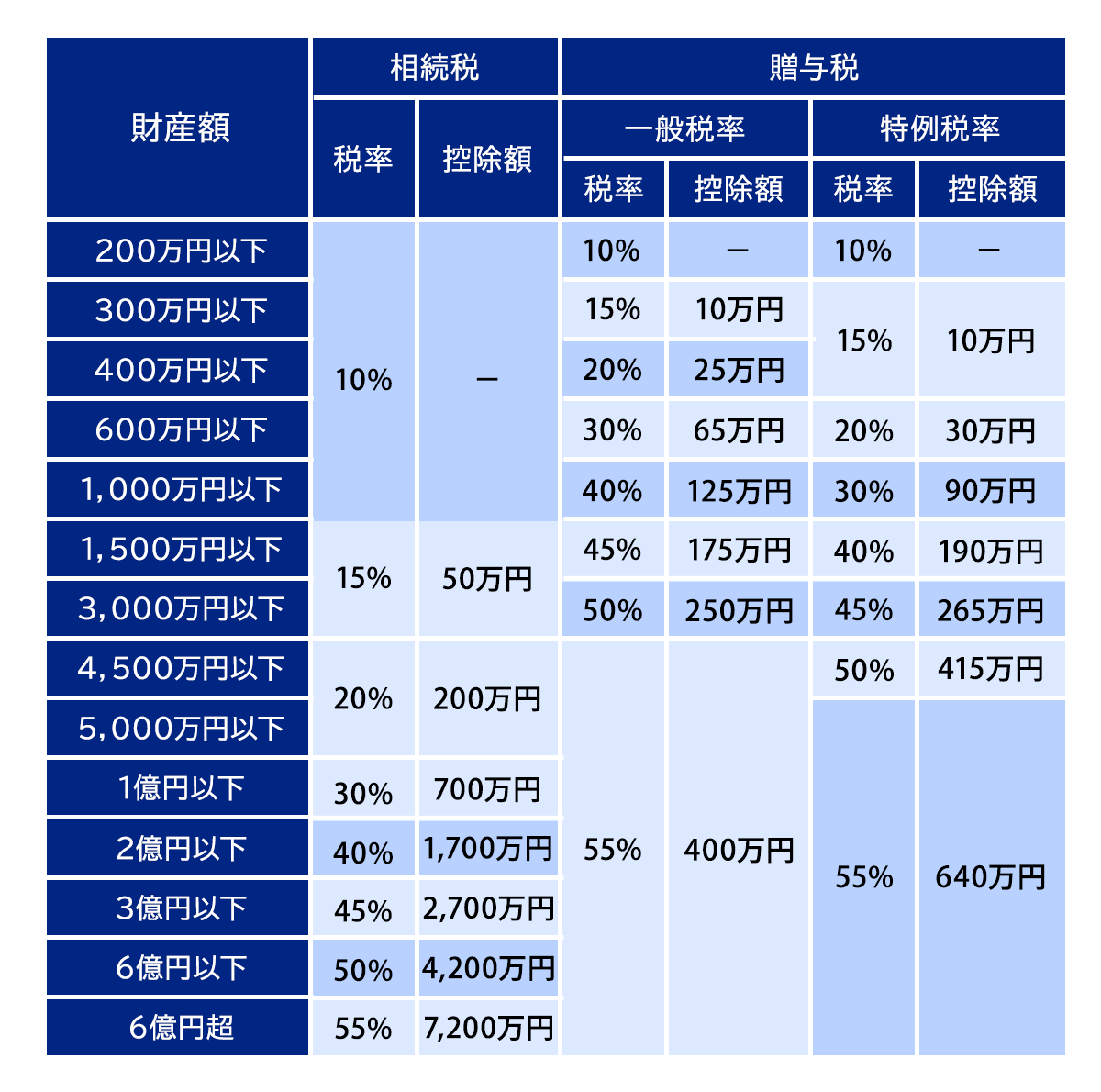

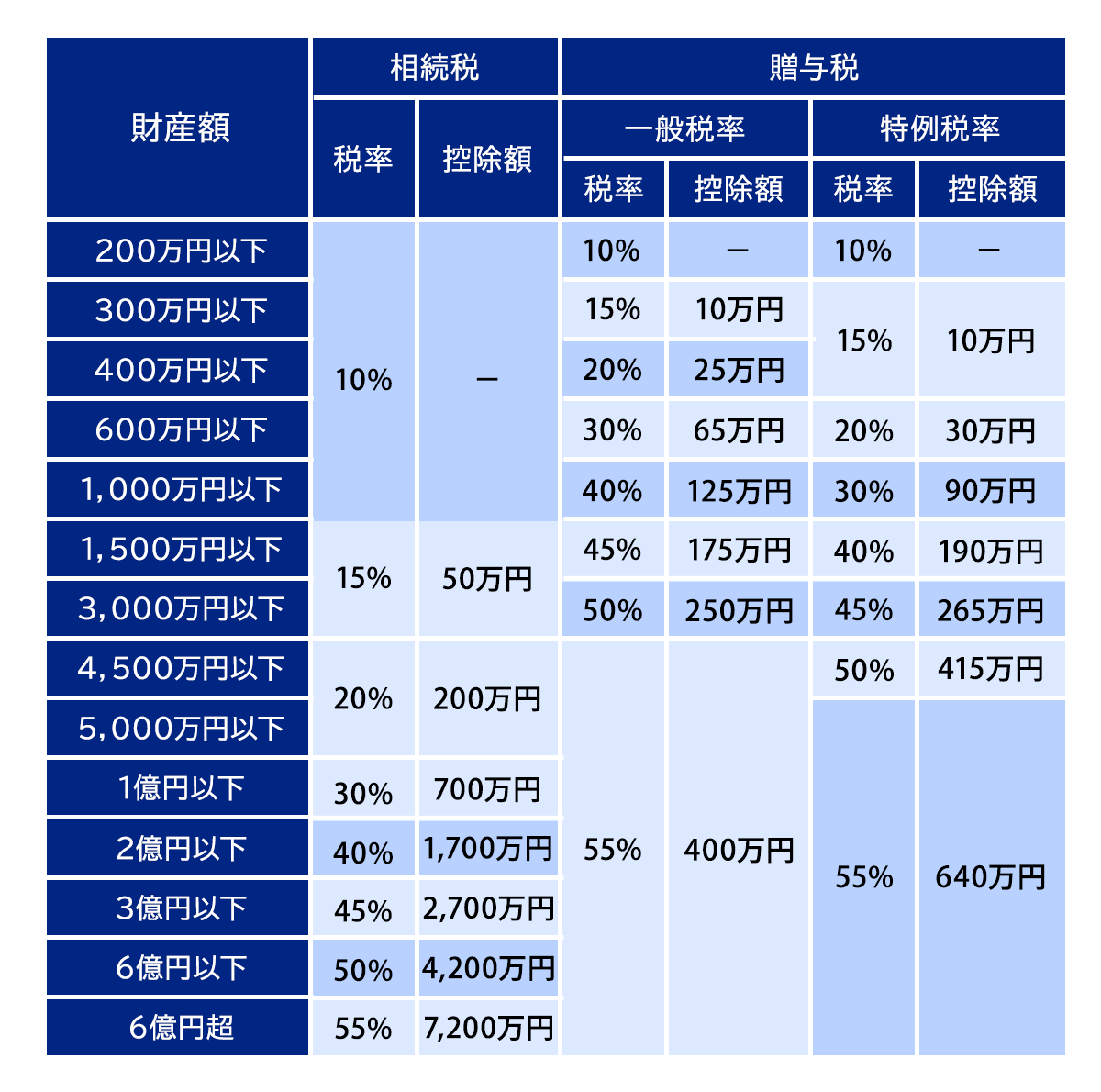

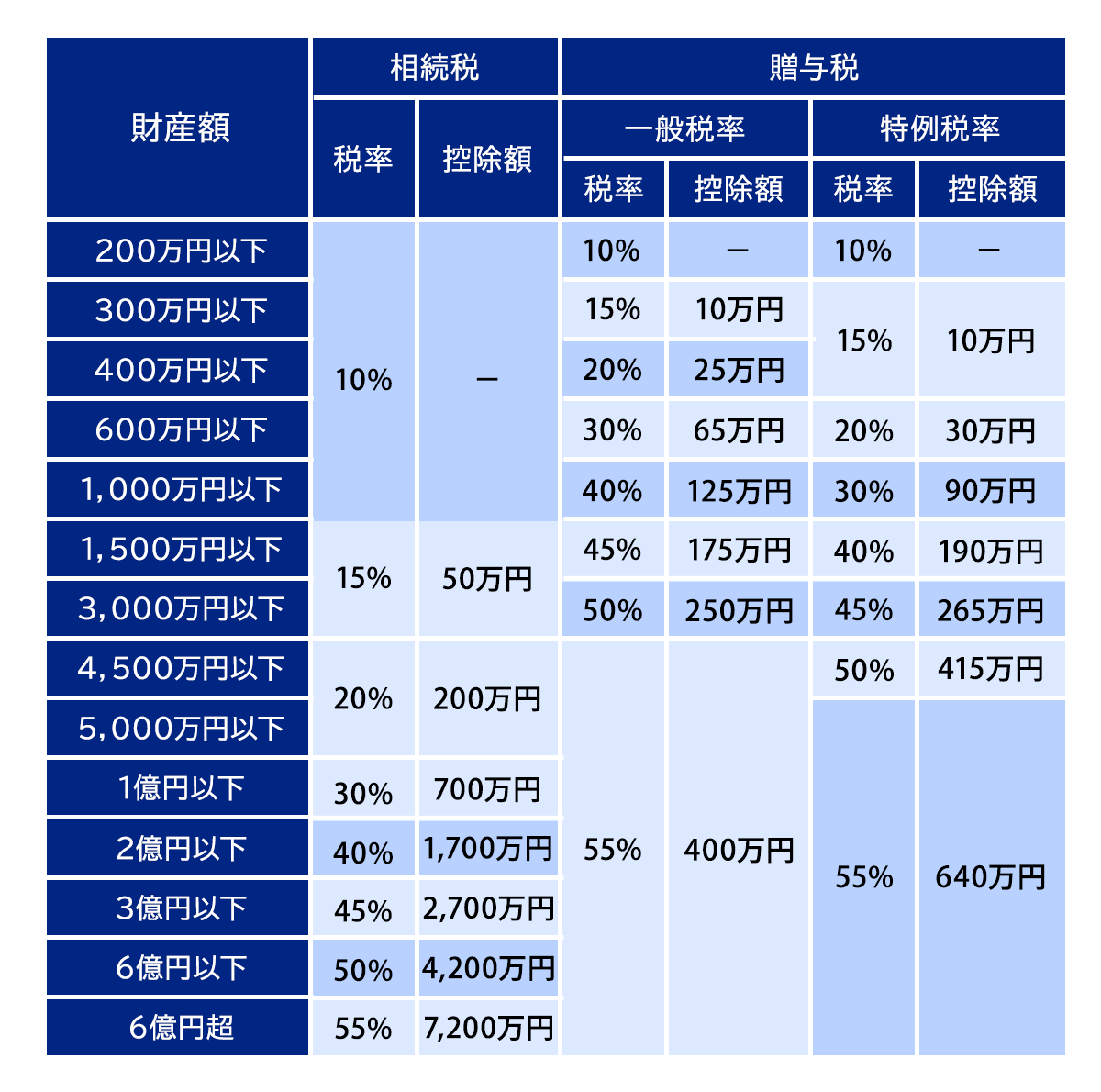

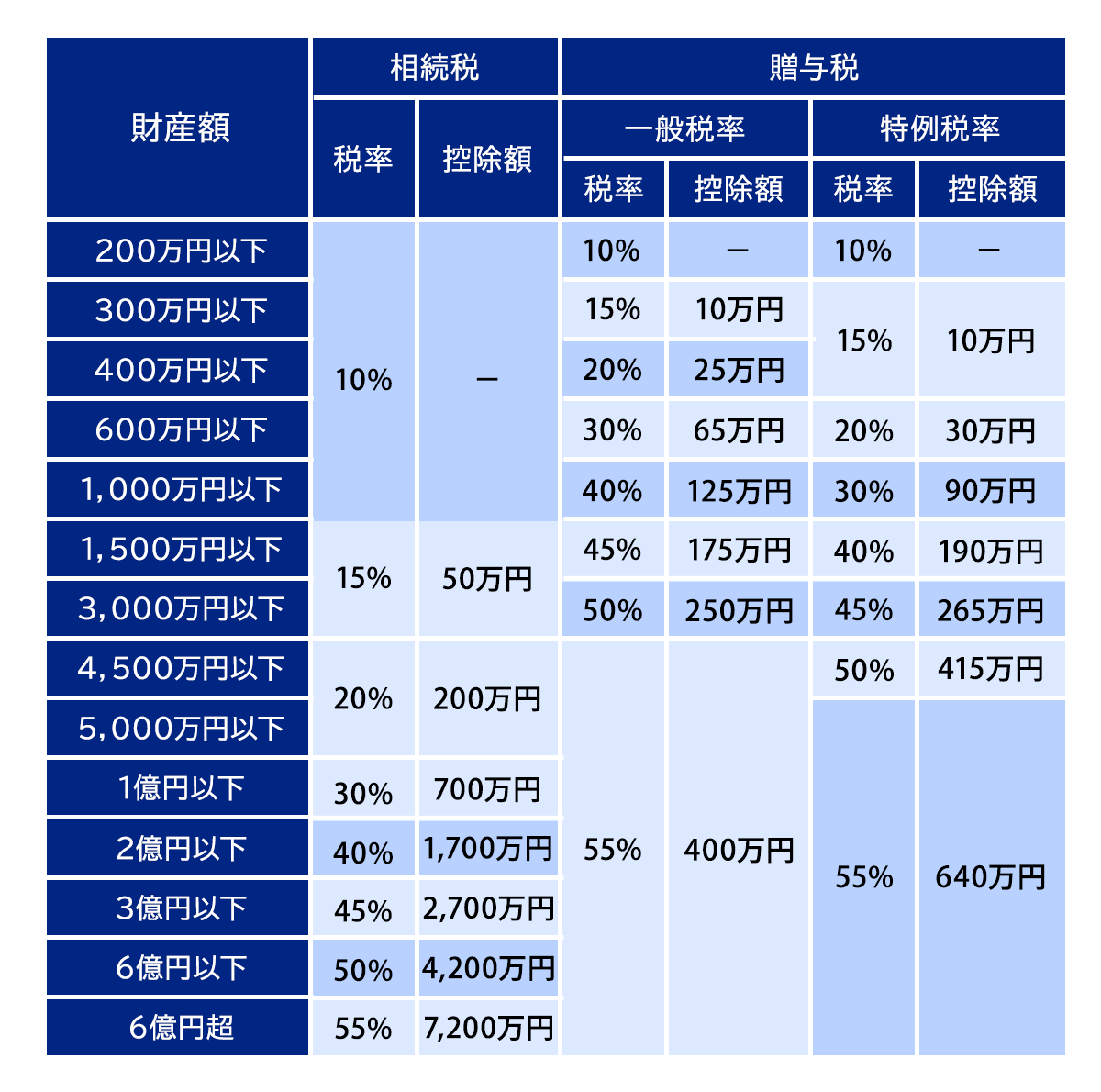

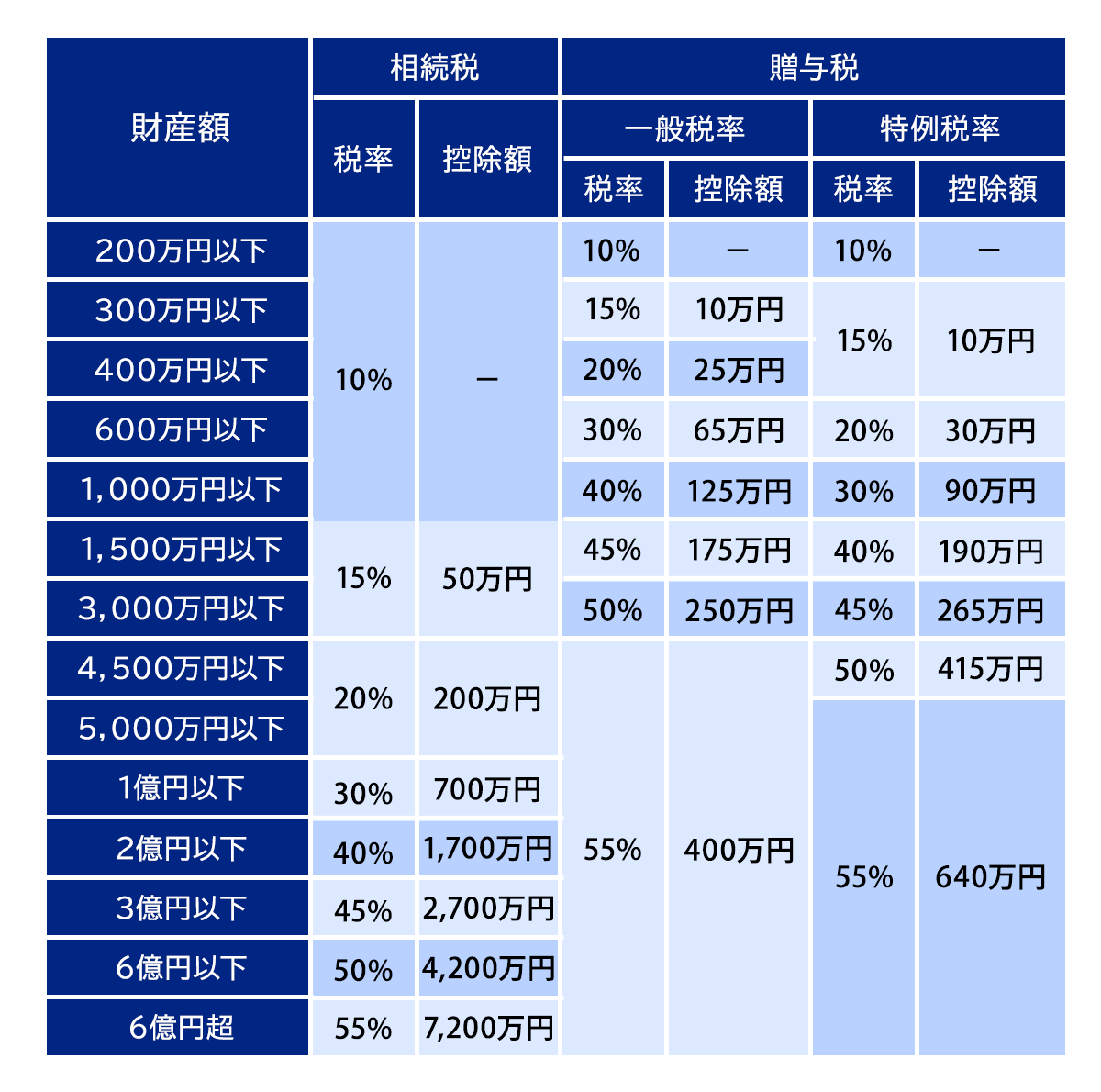

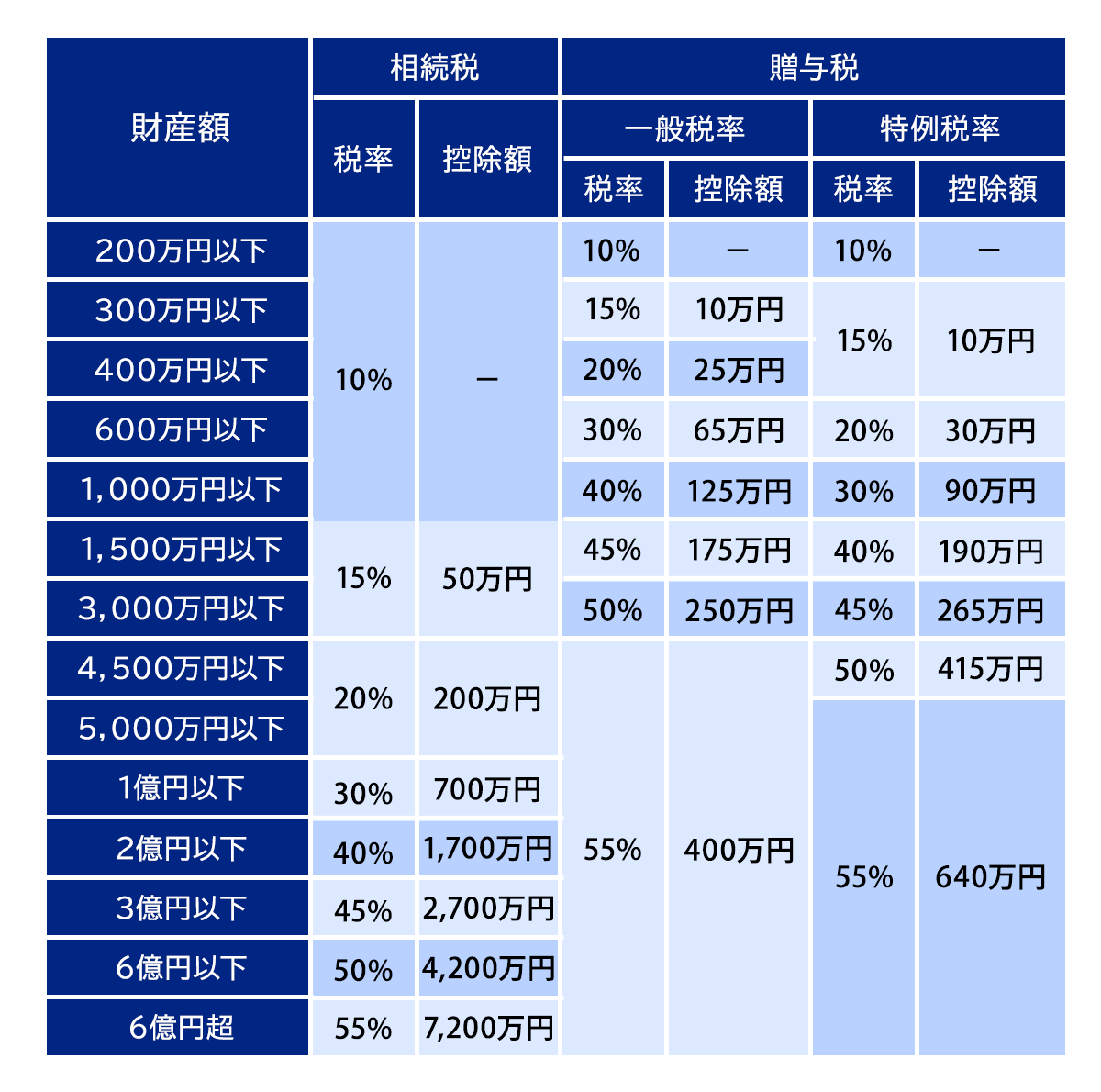

相続税と贈与税にはいくつか違いがありますが、単純に税率のみ比較すると贈与税の方が税率が高くなります。相続税および贈与税の税率は、下記の通りです。

上記の表からわかるように、単純に同じ金額を相続もしく贈与した場合、贈与税の方が負担が重くなる可能性が高いです。

しかし、相続税と贈与税は税率以外にもいくつか違いがあるので、相続や贈与の相手や人数、状況によっては税額が変わってきます。

次の章では、相続税と贈与税の違いについて詳しく見ていきましょう。

2章 相続税と贈与税の違い4つ

相続税と贈与税は税率が異なるだけでなく、控除額や税金発生のタイミングなどいくつか違いがあります。

具体的には、相続税と贈与税の違いは下記の4つがあげられます。

- 税率

- 基礎控除額

- 税金がかかるタイミング

- 控除や特例

それぞれ詳しく見ていきましょう。

2-1 税率

本記事の1章で解説したように、相続税と贈与税は税率が異なります。

どちらも累進課税制を採用していますが、同じ金額を単純に相続もしくは贈与すると贈与税の方が税金が高くなる可能性があります。

しかし、後述する基礎控除額の違いや課税タイミング、使用できる控除や特例の違いも大きいです。

そのため、相続もしくは生前贈与のどちらが得か迷ったときは実際に税金をシミュレーションすることが大切です。

2-2 基礎控除額

相続税と贈与税にはそれぞれ基礎控除額が用意されており、基礎控除額内の相続もしくは贈与であれば申告および納税は不要です。

相続税の基礎控除額は「3,000万円+600万円×法定相続人の数」で計算できます。

例えば、相続人が3人の場合「3,000万円+600万円×3人=4,800万円」と計算可能です。

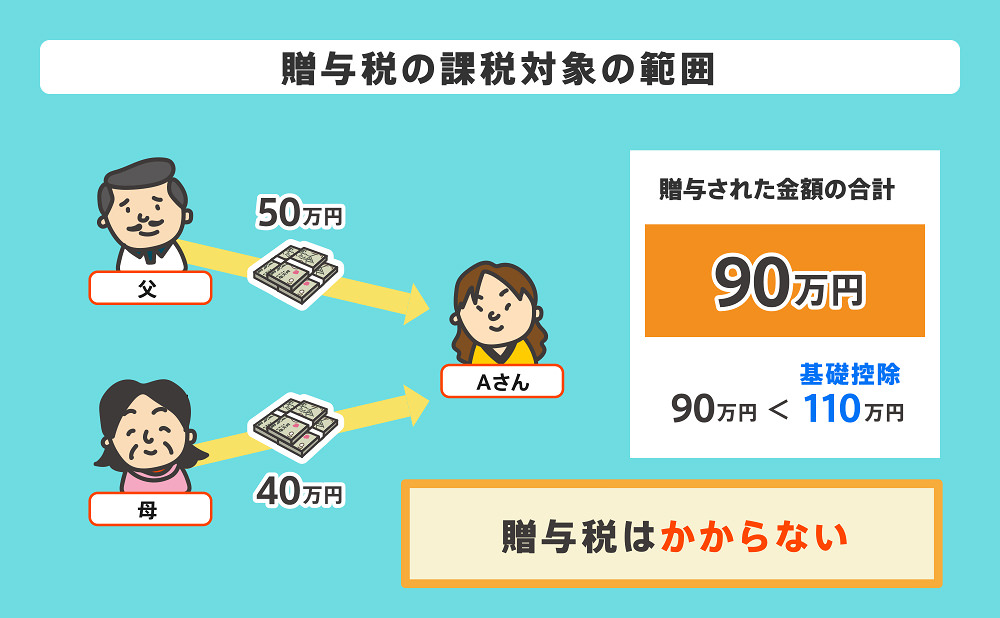

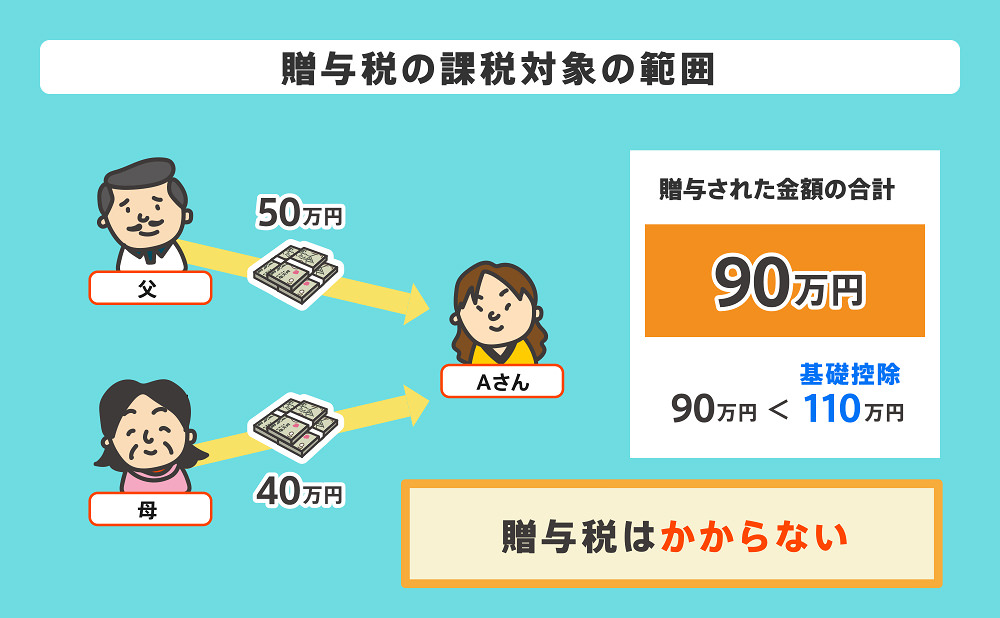

一方で、贈与税の基礎控除額は1年間で110万円です。

その年の1月1日から12月31日までに受けた贈与額の合計が110万円以内に収まる場合は、贈与税がかかりません。

上図のように、父から50万円、母から40万円の贈与を受け取った場合、贈与税はかかりません。

2-3 税金がかかるタイミング

上図のように相続税と贈与税では、税金が発生するタイミングが異なります。

相続税や贈与税は税金がかかるタイミングが異なるだけでなく、相続財産や贈与財産の評価額を計算するタイミングも変わってきます。

そのため、土地や株式など市場価値によって評価額が変わってくる財産を相続もしくは生前贈与したいときには注意が必要です。

例えば、修礼的に値上がりが予想される不動産や株式を持っているのであれば、相続ではなく生前贈与した方が評価額を下げられ税金を節税できる可能性があります。

2-4 控除や特例

相続税や贈与税は、それぞれ税負担を抑えるための控除や特例がいくつか用意されています。

相続税および贈与税の代表的な控除や特例は、それぞれ下記の通りです。

| 相続税で使える控除・特例 | |

| 名称 | 概要 |

| 小規模宅地等の特例 | 相続した土地の評価額が最大8割減になる |

| 配偶者控除 | ・1億6,000万円 ・法定相続分 配偶者が相続した場合、上記の金額のうち多い金額まで相続税が非課税になる |

| 贈与税で使える控除・特例 | |

| 名称 | 概要 |

| 配偶者控除(おしどり控除) | 婚姻期間20年を超える夫婦が居住用財産および取得費用を贈与した場合、2,000万円まで贈与税が非課税になる |

| 相続時精算課税制度 | 贈与税が2,500万円まで贈与税が非課税になる |

| 教育資金の贈与税の非課税措置 | 親や祖父母から30歳未満の子・孫に教育資金を一括贈与すると1,500万円まで贈与税が非課税になる |

| 結婚・子育て資金の贈与税の非課税措置 | 親や祖父母から18~50歳までの子・孫に結婚・子育て費用を一括贈与すると最大1,000万円まで贈与税が非課税になる |

| 住宅取得等資金の非課税措置 | 親や祖父母から子・孫に住宅取得費用を贈与した場合、最大1,000万円まで贈与税が非課税になる |

未成年者控除や障がい者控除など、相続税の控除や特例は他にもいくつかあります。

自分が利用できる控除や特例を知りたい場合は、相続や生前贈与に精通した税理士に相談するのもおすすめです。

3章 相続税と贈与税の税額シミュレーション

相続税と贈与税の税額の違いを確認するために、具体例を出し相続税と贈与税を計算してみましょう。

【条件】

- 5,000万円の預貯金を相続もしくは贈与する

- 贈与者(故人):父

- 受贈者(相続人)子供

上記のケースで、相続税と贈与税を計算してみます。

3-1 相続税のシミュレーション

先ほどの条件の場合、相続税は下記の流れで計算できます。

| 計算方法 | 計算式 |

| 5,000万円から基礎控除額「3,000万円+600万円×1人=3,600万円」を引く | 5,000万円-3,600万円=1,400万円 |

| 課税対象額1,400万円に相続税率を掛ける | 1,400万円×15%-50万円=160万円 |

上記のように、5,000万円の預貯金を1人が相続した場合にかかる相続税額は160万円です。

3-2 贈与税のシミュレーション

先ほどの条件の場合、贈与税は下記の流れで計算可能です。

| 計算方法 | 計算式 |

| 5,000万円から基礎控除額110万円を引く | 5,000万円-110万円=4,890万円 |

| 課税対象額4,890万円に贈与税率を掛ける | 4,890万円×55%-640万円=2,049.5万円 |

上記のように、同じ条件で相続と生前贈与をした場合「2,049.5万円-160万円=1,889.5万円」も税額に差が出ます。

贈与税は相続税よりも税率が高いので、一度に多額の贈与をしてしまうと贈与財産の半分近くを税金で取られてしまう恐れもあるのでご注意ください。

贈与税には様々な控除や特例を利用できるので、生前贈与時には専門家に相談した上で控除や特例を漏れなく活用しましょう。

4章 相続・生前贈与がおすすめな人の特徴

本記事で解説してきたように、相続税や贈与税には違いがいくつかあります。

贈与財産や贈与、相続のタイミングの状況などによっても、相続と生前贈与のどちらが税負担が軽くなるかは変わってきます。

自己判断で生前贈与をするのではなく、相続と生前贈与のどちらが適しているか考えた上で相続対策を進めましょう。

相続と生前贈与がおすすめな人の特徴をそれぞれ紹介していきます。

4-1 相続で財産を受け継ぐのがおすすめな人

生前贈与ではなく相続で財産を遺す方が良い人は、相続財産が基礎控除内に収まるため相続税がかからなそうな人などです。

具体的には、下記に当てはまる人は生前贈与ではなく相続で財産を遺しても良いでしょう。

- 相続財産の合計額が基礎控除内に収まる人

- 子供や孫、配偶者がいなく贈与税の控除や特例を使いにくい人

- 死期が近く暦年贈与を行うのが難しい人

贈与税は基礎控除額が1年間につき110万円と決められています。

贈与者が元気で長年にわたり贈与を行える場合は生前贈与の節税効果が高くなりますが、一方で死期が近い人は贈与税の基礎控除内で贈与を繰り返し相続税や贈与税を節税するのが難しいでしょう。

また、贈与税には控除や特例がいくつかありますが、贈与者と受贈者の関係が適用要件に含まれている場合が多いです。

そのため、子供や孫、配偶者などがいない場合、利用できる贈与税の控除や特例がないケースもあります。

4-2 生前贈与で財産を受け継ぐのがおすすめな人

遺産が相続財産の基礎控除内に収まらない場合や子供や孫の数が多く受贈者がたくさんいる場合は、相続発生まで待つよりも生前贈与で財産を受け継いだ方が節税できる可能性が高いです。

具体的には、下記に当てはまる人物は生前贈与で財産を受け継ぐことも検討しましょう。

- 贈与者の年齢が若く長年にわたり贈与を行える可能性が高い

- 子供や孫が多く受贈者になれる人がたくさんいる

- 結婚費用や住宅取得費用など特定のタイミングで財産を受け継ぎたい

- 不動産や株式など将来値上がりしそうな財産を受け継ぎたい

- 収益不動産や高配当株を受け継ぎたい

贈与財産の評価額は生前贈与が行われた時点で計算します。

そのため、将来的に値上がりする可能性が高い不動産や株式などを持っている人は、相続よりも生前贈与の方が税金を節税できる可能性があります。

また、収益不動産や高配当株を次の世代に受け継ぎたいと考えている場合も、生前贈与が有効です。

生前贈与によって早い段階で受け継いでしまえば、将来的に発生する収益や配当金に関しては受贈者の財産となるからです。

5章 相続税・贈与税を節税するときの注意点

相続税や贈与税は控除や特例を使用する、贈与の時期や回数を工夫するなどの方法で節税可能です。

しかし自己判断で相続税や贈与税対策をすると、失敗してしまうリスクがあるのでご注意ください。

相続税や贈与税を節税するときの注意点は、主に下記の3つです。

- 預貯金での贈与は名義預金と判断されないようにする

- 死亡前3~7年の贈与は相続税の課税対象財産に含まれる

- 相続税・贈与税がかからなくても申告が必要な場合がある

それぞれ詳しく解説していきます。

5-1 預貯金での贈与は名義預金と判断されないようにする

預貯金を生前贈与する際には、税務署に名義預金と判断されないように注意が必要です。

名義預金とは、口座名義人と預貯金を管理する人物が異なる口座です。

名義預金は口座名義人の財産ではなく、実際に預貯金を管理している人物の財産として扱われてしまいます。

そのため、税務署に名義預金と判断されると相続税対策で生前贈与をしていても無駄になってしまいます。

名義預金と判断されないようにするには、下記の点に注意して贈与をしましょう。

- 口座入金時に贈与契約書を作成しておく

- 贈与された人が通帳や印鑑を保管する

- 贈与された人は贈与された預金を少額でも使う

相続対策に精通した司法書士や弁護士であれば、贈与契約書の作成から後々トラブルが発生しにくい生前贈与の提案を行えます。

5-2 死亡前3~7年の贈与は相続税の課税対象財産に含まれる

贈与者が亡くなり相続が発生した場合、死亡日から3~7年以内に行われた生前贈与は相続税の課税対象財産に含まれる場合があります。

相続税の課税対象に含まれる生前贈与の期間は、それぞれ下記の通りです。

| 生前贈与の時期 | 生前贈与加算される期間 |

| 2023年12月31日まで | 死亡前3年間 |

| 2024年1月1日以降 | 死亡前7年間 |

なお、生前贈与が相続税の課税対象財産に含まれるのは、相続人や受遺者に行われた生前贈与のみです。

そのため、遺産を相続しない孫などに行われた生前贈与は相続税の課税対象に含まれません。

贈与税の基礎控除額を利用して贈与を繰り返す暦年贈与で相続税や贈与税を節税していた場合、贈与者が死亡した時期や贈与者と受贈者の関係によっては節税対策の効果がなくなってしまうのでご注意ください。

5-3 相続税・贈与税がかからなくても申告が必要な場合がある

相続税や贈与税の控除や特例を利用して税金がかからなくなった場合、申告自体は必要なケースがあります。

申告を忘れてしまうと、下記のデメリットがあるのでご注意ください。

- 相続税や贈与税の控除や特例を適用できなくなる

- 加算税や延滞税などのペナルティが発生する

本記事で紹介した下記の控除や特例は、いずれも期限内申告が適用要件に含まれます。

控除や特例利用後に税金がかからなくなっても、忘れずに相続税や贈与税の申告を行いましょう。

【相続税の控除や特例】

- 小規模宅地等の特例

- 配偶者控除

【贈与税の控除や特例】

- 配偶者控除(おしどり控除)

- 相続時精算課税制度

- 教育資金の贈与税の非課税措置

- 結婚・子育て資金の贈与税の非課税措置

- 住宅取得等資金の非課税措置

相続税や贈与税の申告を自分で行うのが難しい場合やミスなく行いたい場合は、相続税や贈与税に詳しい税理士への相談がおすすめです。

まとめ

相続税と贈与税の税率のみを比較すると、贈与税の方が税率が高いです。

そのため、一度に多額の生前贈与をしてしまうと、相続で財産を受け継ぐよりも多額の税金がかかる恐れがあります。

しかし、相続税と贈与税には税率以外にも様々な違いがあります。

贈与財産や贈与者と受贈者の関係、贈与のタイミングや目的によっても、相続と生前贈与のどちらを選択すべきかが変わってきます。

自分に合う相続税対策や節税をするには、専門的な知識が必要になるので税理士への相談がおすすめです。

また、生前贈与や相続対策は節税対策だけでなく、将来的なトラブルの防止など考慮しなければならない点がたくさんあります。

そのため、税理士だけでなく司法書士や弁護士など複数の専門家が連携しながら相続対策を行っていくのが良いでしょう。

グリーン司法書士法人では、生前贈与や相続対策に関する相談をお受けしています。

初回相談は無料ですし、相続税対策に精通した税理士の紹介も可能ですので、まずはお気軽にお問い合わせください。