相続税還付とは、相続税申告後に内容を修正し、払い過ぎていた相続税を税務署から返金してもらうことです。

相続税の計算は複雑であり、算出方法の誤りや法改正情報の行き違いによって多く申告してしまうケースは少なくありません。

相続財産の中でも土地の評価額を計算するのは特に難しく、面積が広い土地や複雑な形状の土地など特殊な土地を所有しているケースでは相続税を払い過ぎている可能性があります。

しかし、相続税を払い過ぎていても、国税庁や税務署が「相続税還付を受けられますよ」と教えてくれるわけではありません。

相続税還付を受けるためには、自分で正確な相続税額を計算し直し、税務署に対して更正の請求を行わなければなりません。

本記事では、相続税を払い過ぎてしまう原因や相続税還付が発生しやすい土地について解説していきます。

相続税の計算方法については、下記の記事でも解説しています。

目次

1章 相続税還付とは?

相続税還付とは、相続税を払いすぎた場合に払いすぎた税金を返還してもらうことです。

ただし、相続税還付は自動で適用されることはなく、税務署などから「還付金があります」と連絡が届くこともありません。

相続税還付を受けるためには、相続税の更正請求を行い、税務署に請求内容を認めてもらう必要があります。

相続税は所得税などの他の税金と比較して計算が難しく、特に不動産の評価額には誤差が出やすいです。

というのも、土地の相続税評価額は、土地の形状や広さによって様々な割引を受けられる場合があるからです。

本来であれば還付を受けられたにもかかわらず、気づかないもしくは手続きをしないまま放置し、還付を受けられないケースも多くあるでしょう。

次の章で、相続税の還付金が発生しやすいケースを詳しく解説していきます。

2章 相続税の還付金が発生しやすいケース

相続税を払い過ぎていた場合、更生請求を行えば相続税還付を受けられる可能性があります。

相続税の払い過ぎが多いケースは、主に下記の3つです。

- 土地の相続税評価が異なっていた

- 税理士の力量不足で本来より申告が額が多くなった

- 自分で申告して使える控除や特例を活用しなかった

それぞれ詳しく解説していきます。

ここでは、相続税を払いすぎてしまう3つの原因について解説します。

2-1 土地の相続税評価が異なっていた

相続税を計算するには、対象となる財産の評価の算出が必要です。

現金や預貯金であれば、額面がそのまま相続税評価額となるので相続に関する知識が少なくても、評価額を計算することは難しくありません。

一方で、土地のような不動産は立地や土地の形状、利用方法によって相続税評価額の計算方法が変わってきます。

そのため、同じ土地の相続税評価額であっても計算結果にズレが生じてしまう場合があります。

土地の相続税評価額を高く計算しすぎたことにより、本来よりも相続税を払い過ぎてしまケースは多いです。

相続税還付が発生しやすい土地の特徴については、3章で詳しく解説します。

2-2 税理士の力量不足で本来より申告額が多くなった

前述したように、土地の算出方法は非常に複雑で難しいものです。

また、相続税に関する法律は毎年のように改正されているため、常に最新の法令を知っておかなければなりません。

そのため、適切な土地の相続税評価額を計算するためには、土地評価と相続税に関する豊富な知識と経験が必要です。

極端な話、どれだけ正確な納税をするかどうかは税理士の力量にかかっていると言っても過言ではありません。

「税理士であれば相続税にも詳しいはず」と思われがちですが、実際に相続を専門としている税理士はそれほど多くありません。

そもそも税理士試験では相続税法は必須科目ではなく選択科目ですし、企業税務を担当している税理士の場合、相続税についてはさっぱりという人もいるでしょう。

相続税申告時に依頼した税理士が相続に関する経験が少なく力量不足だったことで、申告額が多くなってしまうケースも少なくありません。

2-3 自身で申告して使える控除や特例を活用しなかった

相続税には、以下のように様々な特例や控除があります。

- 配偶者控除

- 小規模宅地の特例

- 相次相続控除

- 未成年者控除

- 障がい者控除

- 贈与税額控除

上記以外にも、細かい控除や特例もあります。

このような控除や特例を利用することによって、相続税を大幅に減額可能です。

ただし、控除や特例を適用し忘れて相続税申告をしたとしても、税務署は教えてくれません。

税務署の仕事はあくまで申告漏れや違法な脱税がないかを確認することだからです。

相続税に詳しい税理士に依頼をしていれば、控除や特例の利用漏れはあまり心配する必要はありません。

一方で、自分で相続税申告した場合や相続に疎い税理士に依頼している場合には利用漏れがあり、本来より納税額が多くなってしまっている可能性があります。

3章 相続税還付が発生しやすい土地7つ

相続税の還付金が発生するほとんどが、相続財産に土地が含まれるケースです。

特に、以下のケースでは土地の評価にブレが生じやすく、本来の納税額よりも多く納税してしまっている恐れがあります。

- 広大な土地

- 周囲に墓地や騒音の元となる要素がある土地

- 形状がいびつな土地

- 駐車場や賃貸などに使われている土地

- 私道が含まれる土地

- 田畑や山林

- 空き地

それぞれ詳しく見ていきましょう。

3-1 広大な土地

広い土地というだけで、評価額を高くしてしまいがちですが、用途や立地などによって細かく特例が使える場合や評価額を下げられる場合があります。

なお、以下の要件を満たせば「地積規模の大きな宅地の評価」を適用でき、土地の相続税評価額を減額可能です。

- 一定の面積以上であること(三大都市圏の土地であれば500平米以上、それ以外の地域は1,000平米以上)

- 土地区分が普通住宅地区もしくは普通商業・併用住宅地区

- 除外地域(市街化調整区域、工業専用地域、容積率が400%以上の地域)でないこと

地積規模の大きな宅地の評価を適用すると、土地の相続税評価額を以下の計算式で計算可能です。

評価額=路線価×各種補正率×規模格差補正率×土地面積

補正率の計算に関しては、複雑なので適用要件に該当する土地を相続した場合には、相続に詳しい税理士に相続税申告を依頼することをおすすめします。

3-2 周囲に墓地や騒音の元となる要素がある土地

一般的に、土地は国土交通省が提示している路線価や使用用途を基準に評価しますが、それ以外にも細かい要素が絡み合います。

周囲に墓地や騒音のもとになる要素(線路の近くなど)がある場合、その点も加味され、評価額が下がる場合があります。

ただ、相続人や相続に疎い税理士では気付きにくいですし、具体的な要件が定まっていないので土地の評価額計算に関しては税理士の力量による部分が大きく影響しやすいです。

3-3 形状がいびつな土地

下記に当てはまる土地は売却しにくい、用途が限定されるなどの理由により、相続税評価額が最大40%減額される可能性があります。

- 土地の形状がいびつ

- 土地内で高低差がある

- 入り口が狭い

ただ、いびつな土地の相続税評価額は複雑なので、相続人が自分で正しく相続税評価額を計算するのは難しいでしょう。

3-4 駐車場や賃貸などに使われている土地

駐車場や賃貸など貸付事業に利用されている土地の場合、借地権や借家権の残存などが加味されるため、評価の算出方法が一般的な土地と異なります。

また、賃貸として活用されている土地は小規模宅地等の特例が適用され、最大で50%減額可能です。

賃貸物件や貸駐車場に小規模宅地等の特例を適用するための要件は、下記の通りです。

- 相続開始前の3年以上前から不動産貸付業に使われていること

- 相続した人が相続税の申告期限までに不動産貸付業を継続していること

- 相続した人が相続税の申告期限まで所有していること

当てはまる場合には、小規模宅地等の特例を適用した上で相続税評価額を計算しましょう。

3-5 私道が含まれる土地

土地内に私道が含まれる場合、相続税評価額の計算に特殊な方法を用います。

また、私道の中でも、共有の私道や単有の私道などによっても算出方法が異なります。

私道を含む場合の評価の算出は非常に複雑で評価額に誤差が生じてしまうケースがありますので、相続に詳しい税理士に依頼するのがおすすめです。

3-6 田畑や山林

田畑や山林も特有の計算方法を用いるため、非常に複雑です。

また、保安林に指定されている山林であれば、物納(相続税を土地で納めること)も認められています。

田畑のような農地については、農家を引き継ぐのであれば相続税の納税を猶予してもらえる特例もあるので、ぜひ利用しましょう。

3-7 空き地

利用用途が明確ではなく何もせず放置しているような土地の場合、評価額が下がりやすい傾向にあります。

また、算出方法も特殊であり、しっかりと知識を持っていなければ正確な評価額を算出できない土地の一つです。

4章 相続税還付を受けるための手順・必要書類

相続税還付を受けるには、相続税の更正請求を行い税務署に認めてもらう必要があります。

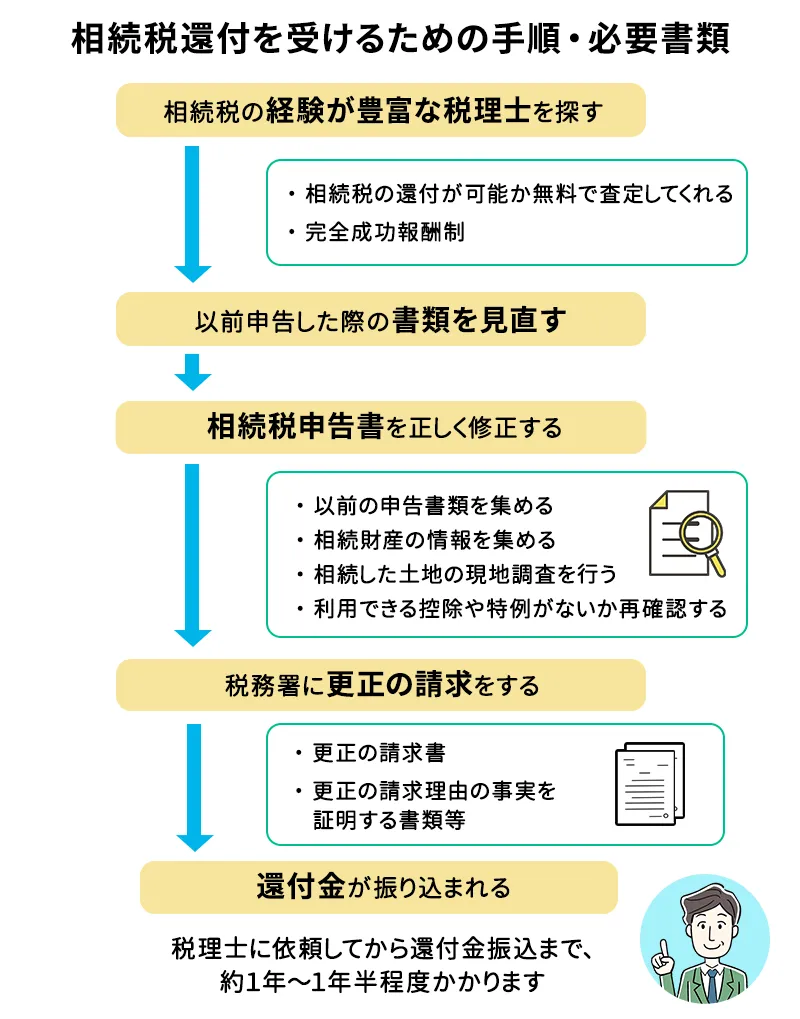

具体的には、下記の流れで相続税の更正請求を行いましょう。

4-1 相続税の経験が豊富な税理士を探す

相続税の還付は、一般の人が完璧に計算できるような簡単なものではありません。

自分の支払った相続税に疑問を感じたら、まずは税理士に相談しましょう。

ただし、相談する際は必ず「相続税の実務経験が豊富か」をしっかりと確認してください。

具体的には、相続税に関する案件を年間30件以上受任している実績があれば安心でしょう。

前述したとおり、税理士にも得手不得手があり税金の専門家とはいえ、相続税にはあまり詳しくない税理士もいます。

HPなどで確認し、これまでの実績や解決事例を事前に確認しておくのがよいでしょう。

- 相続税の還付が可能か無料で査定してくれる

- 完全成功報酬制

高レベルな相続税還付を扱える税理士はごくわずかです。

これまで私どもが数多くの相続に携わる中で繋がった「本物の相続税還付専門の税理士」をご紹介頂きたい方はお気軽にお問い合わせくださいませ。相談してみたら違いがわかると思います。

4-2 以前申告した際の書類を見直す

依頼する税理士が決まったら、以前に申告した際の書類を持参しましょう。

その内容を見て、税理士が相続税の還付が可能かどうかを確認してくれます。

4-3 相続税申告書を正しく修正する

相続税還付を受けられそうな場合、以下の方法で情報を収集し、相続税申告書を修正します。

- 以前の申告書類を集める

- 相続財産の情報を集める

- 相続した土地の現地調査を行う

- 利用できる控除や特例がないか再確認する

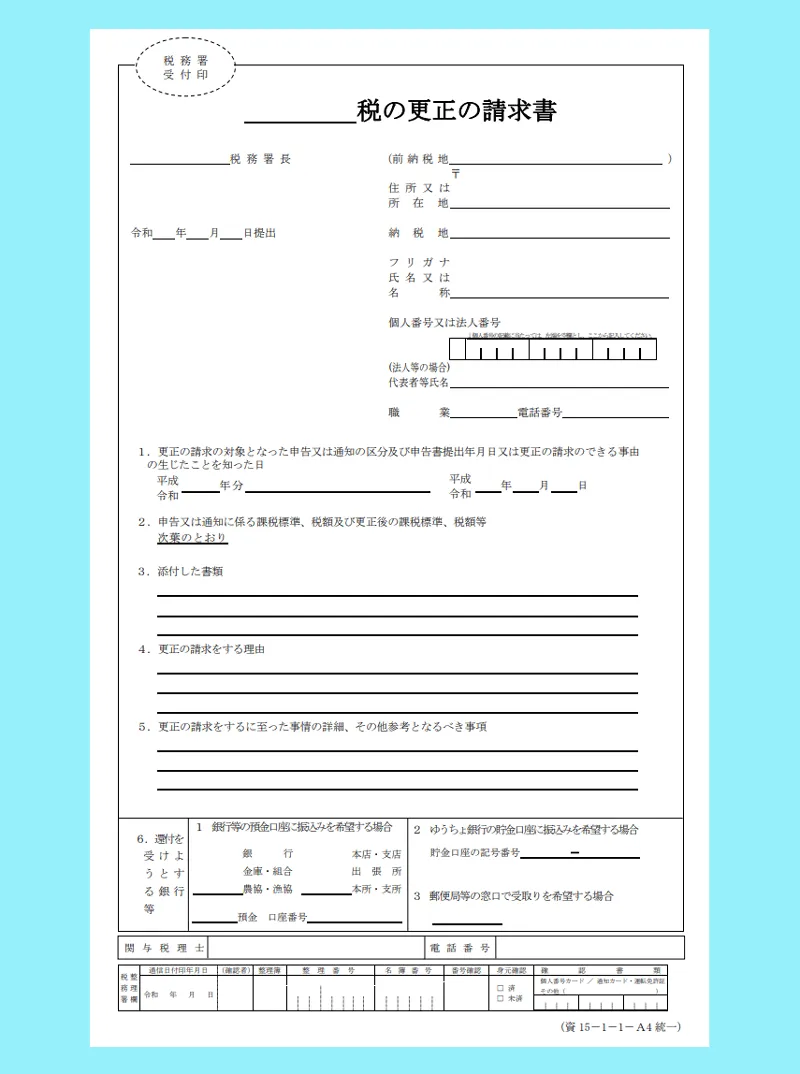

4-4 税務署に更正の請求をする

相続税申告書が作成できたら、更正の請求書を作成し、管轄の税務署に提出します。

更正の請求書の作成や税務署への提出は、依頼した税理士が行ってくれるのが通常です。

(参照)国税庁|https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/sozoku-zoyo/annai/pdf/28sozoku10.pdf

| 請求する人 | 相続税を払い過ぎていて減額更正を求める人 上記の代理人 |

| 請求期限 | 相続税の申告期限から5年以内 |

| 請求先 | 相続税申告書を提出した税務署 |

| 必要書類 |

|

4-5 還付金が振り込まれる

更正の内容を税務署が審査し問題がないと認められると、3〜6ヶ月程度で「相続税の更正通知書」が送付され、通知が届いた後2〜3日程度で還付金が振り込まれます。

相続税申告書の修正のための現地調査などを含めると、税理士に依頼してから1年〜1年半程度はかかると考えておくのが良いでしょう。

5章 相続税還付の期限は5年

相続税還付には期限が決められており、相続税申告期限から5年以内に更正請求を税務署に提出しなければなりません。

なお、相続税の申告期限は相続が開始した日(故人が亡くなった日)もしくは相続開始を知った日から10ヶ月以内です。

つまり、相続税還付の期限は相続が開始した日(故人が亡くなった日)もしくは相続開始を知った日から5年10ヶ月といえます。

期限の例は下記の通りです。

| 相続開始もしくは相続開始を知った日 | 2022年2月1日 |

| 相続税の納付期限 | 2022年12月1日 |

| 相続税の更正請求の期限 | 2027年12月1日 |

「もし、相続税を納税しすぎていても、税務署から連絡が来るだろう」と思っている方も多いのではないでしょうか。

税務署は、申告漏れがあった場合や納税額が少ない場合には通知をしても、払いすぎているような場合には通知をしてくれません。

税務署の仕事はあくまで、納税の不足分を調査することであり払いすぎたへのフォローはしていないからです。

そのため、相続税の還付を受けるためには、自分で申告内容を見直して更正請求をするしかありません。

払いすぎているかも?と思う方は、相続税に詳しい税理士に調査を依頼するのが良いでしょう。

まとめ

相続税は、他の税金に比べ算出方法が複雑であり算出結果も税理士によって異なるのが現実です。

そのため、本来支払うべき金額よりも多く納税してしまうことも少なくありません。

相続税を払い過ぎてしまう原因は、評価額の算出が難しい土地を相続したケースや相続に疎い税理士に依頼したケースなど様々です。

多くの税理士事務所では無料査定を行っていますので、自分の納税額に疑問を感じたら、相続に詳しい税理士に相談してみましょう。

自分で探すのが難しい場合は、相続税還付のスペシャリストを紹介できますので、グリーン司法書士法人までお気軽にお問い合わせください。