「住宅を生前贈与して払う税金を少しでも少なくしたい・・・!」

持ち家を持つ多くの人はこの様に考え生前贈与を検討します。

以下の「相続財産の金額別でかかる相続税の税率」の図をご確認ください。相続税は相続財産の金額に比例して利率も上がっていきます。

(国税庁のホームページより引用)

「相続税ってこんなにするの!?」と驚かれている人も多いのではないでしょうか?生前贈与をうまく行えば、相続財産を減らすことによって、非常に多くの金額を節税することが可能です。

しかし一方で、生前贈与には「贈与税」という生前に住宅や不動産を贈与する際に発生する税金がかかってきます。生前贈与はしっかりと考えてしなければかえって損してしまうのです。

そこで本日は住宅を生前贈与したいと考えるあなたに対して、お得に賢く住宅を生前贈与する方法から手続きの流れ・ポイントまでしっかりと解説していきます。

この記事を読んで、損をしない完璧な住宅の生前贈与を行いましょう!

生前贈与時の注意点や手続きについては、下記のページで詳しく解説しているのでご参考にしてください。

目次

1章 生前贈与をお得にするために

相続の際に相続税が課税されるように、生前贈与の際にも贈与税が課税されます。

しかし、贈与には、贈与税を抑えられる特例がたくさんあるのです。

詳しくは次章に譲りますので、そちらをご確認ください。ポイントをおさえて、お得な生前贈与を行いましょう。

2章 住宅の生前贈与時に贈与税を抑える4つのポイント

2-1 住宅取得等資金贈与の特例 ~非課税枠最大1000万円~

両親・祖父母から子・孫に対して、住宅用の家屋を新築・改築するための金銭を贈与した場合に、一定の条件を満たせば令和8年12月31日まで最大で1000万円までの贈与が非課税となる特例です。

住宅取得等資金贈与の特例を利用した場合の非課税枠は、購入・リフォームした住宅の種類によって異なりそれぞれ下記の通りです。

| 住宅の種類 | 非課税枠の上限 |

| 省エネ等住宅 | 1,000万円 |

| それ以外の住宅 | 500万円 |

省エネ等住宅に該当するには、下記のいずれかの条件を満たす必要があります。

- 断熱等性能等級4以上または一次エネルギー消費量等級4以上であること

- 耐震等級(構造躯体の倒壊等防止)2以上または免震建築物であること

- 高齢者等配慮対策等級(専用部分)3以上であること

住宅ローン控除や国土交通省が実施している住宅省エネキャンペーンとは、省エネ等住宅の該当基準が異なりますので特例利用時にはご注意ください。

2-1-1 住宅取得等資金贈与の特例の適用要件

住宅取得等資金贈与の特例は贈与者および受贈者に対して下記の要件が設定されています。

- 両親・祖父母(直系尊属)から子・孫(直系卑属)に対する贈与である

- 子・孫が贈与を受けた年の1月1日において18歳以上である

- 贈与を受けた方が原則日本国内に住所を有している

- 贈与を受けた年の所得金額が2000万円以下である

- 贈与を受けた年の翌年の3月15日までに、贈与を受けた金額の「全額」を住宅用家屋の新築、取得、増改築等に利用する

- 贈与を受けた年の翌年の3月15日か、あるいはその後遅滞なくその家屋に居住する

(注)「18歳」とあるのは、令和4年3月31日以前の贈与については「20歳」となります。

2024年1月1日以降は生前贈与加算が死亡前3年から7年に延長され、生前贈与をしてから7年以内に贈与者が亡くなると、贈与財産を相続税の課税対象財産に含めなければなりません。

これまで贈与財産を相続税の課税対象財産に含めなければならないのは、死亡前3年以内に行われた生前贈与だったのに対して2024年以降は死亡前7年以内と期間が延長されてしまいます。

そのため、贈与者が高齢の場合、暦年贈与が難しくなったともいえるでしょう。

なお、死亡4~7年以内に行われた生前贈与を相続税の課税対象財産に含めるときには、合計金額に対して100万円の控除を適用できます。

また、生前贈与加算の対象になる人物は、相続や遺贈によって財産を受け取った人のみです。

そのため、財産を遺贈で取得していない子供の配偶者や孫に死亡直前に贈与していたとしても、生前贈与加算の対象にはなりません。

2-2 夫婦間での贈与の特例 ~非課税枠最大2000万円~

夫婦が住宅や住宅取得のための金銭を贈与した際に、2000万円が贈与税から控除できる特例です。

これもまた控除金額が大きく、ぜひともご活用いただきたい特例です。

【特例を受けるための主な条件】

(1)夫婦間の婚姻期間が20年以上であること

(2)贈与されたものが、居住用不動産または居住用不動産を取得するための金銭であること

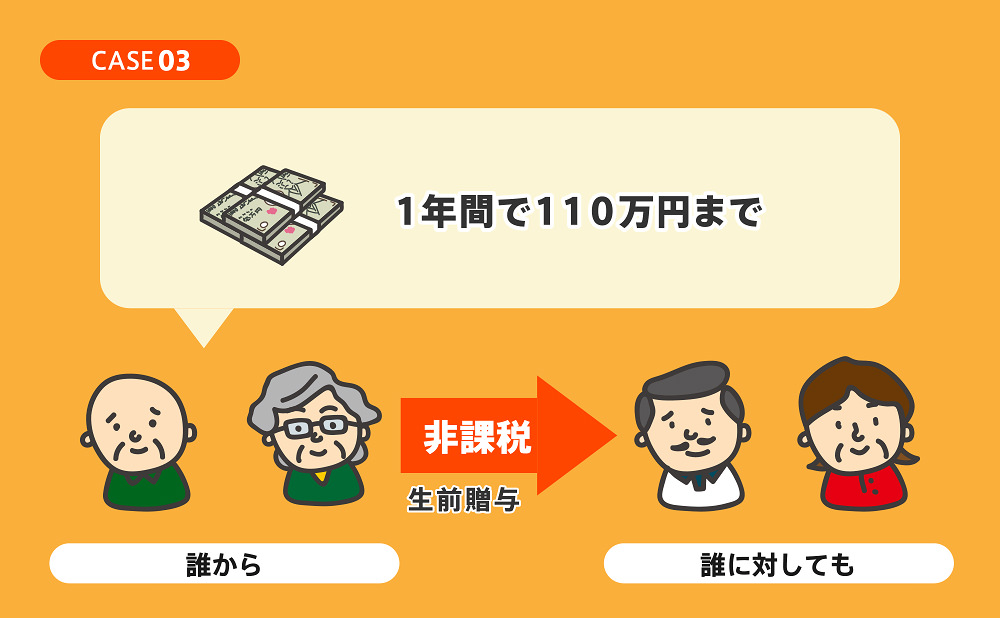

2-3 暦年贈与制度の活用 ~非課税枠最大毎年110万円~

ご存知の方も多いですが、1年間の贈与の金額が110万円以内なら贈与税が発生しません。

他の特例とは違い、夫婦間だとか、親子間だとかの制限がないので、とても利用しやすい制度です。

ポイント!

贈与をする人ではなく、贈与を受ける人ごとに110万円を判定します。

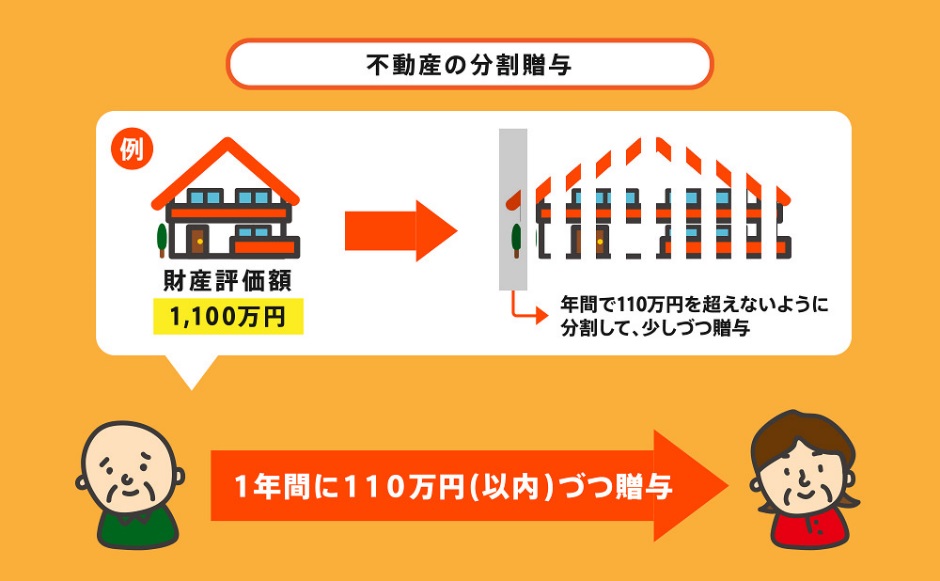

そこで、毎年住宅のうち110万円以下に相当する持分を分割して贈与することにより、贈与税を支払わないで済むことになります。イメージとしては下記の図をご参照ください。

(1)一括贈与とみなされると危険

暦年贈与は、毎年贈与を個別にするかぎりで非課税となります。よって、1100万円の価値の住宅を贈与し、それを10回に分けて名義変更をする、というような契約内容にすると、結局は1100万円の贈与が1年にあったということで、贈与税が加算されるリスクがあります。贈与契約は毎年個別に行い、証拠として毎年贈与契約書を残すようにしましょう。

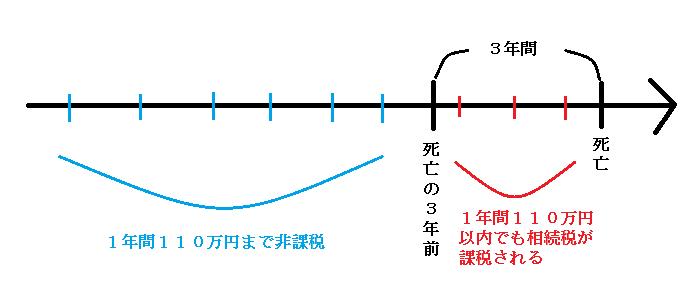

(2)相続直前の生前贈与についての取り扱い

配偶者と子に贈与した場合、贈与した人が亡くなってから3年以内にした贈与は、相続税の対象となります。

イメージとしては下記の図をご確認ください。

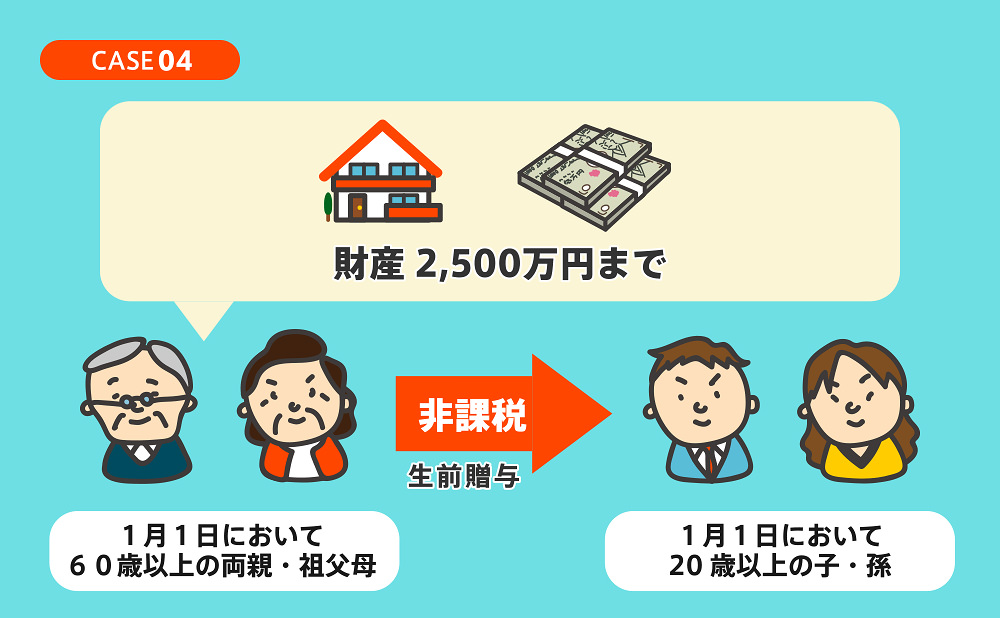

2-4 相続時精算課税制度 ~非課税枠最大2500万円~

両親・祖父母から子・孫に対して贈与をした場合に、2500万円の贈与まで贈与税が非課税となる特例です。

後述の通り直接的に相続税は減らすことができませんが、贈与税の控除額が大きいため、以下のような場合には非常に効果的です。

これまで相続時精算課税制度を利用すると、毎年の贈与税の基礎控除額110万円は利用できませんでした。

しかし、2024年1月1日以降は相続時精算課税制度を選択した人にも毎年110万円の基礎控除額が与えられます。

相続時精算課税制度に基礎控除額が導入されたことにより、下記のメリットがあります。

- 毎年110万円以下の贈与であれば贈与税の申告および納税は不要

- 毎年110万円以下の贈与であれば贈与財産を相続税の加算対象に含めなくて良い

贈与者の年齢によっては毎年の基礎控除額を利用して贈与すれば、贈与税および相続税を大幅に節税できるでしょう。

制度改正により相続時精算課税制度を利用すべきかお悩みの人は、相続に精通した税理士に相談するのがおすすめです。

(1)そもそも相続税が発生しない場合

繰り返しになりますが、この特例は相続税は節約できませんが、贈与税は節約できるというものです。つまり、相続税がそもそも発生しない場合には、贈与税節約というメリットのみを受けられるのです。

法律上、少なくとも3000万円+(600万円×相続人)で求められる金額については相続税が発生しません。このような条件に該当する方はぜひともこの特例の利用を検討しましょう。

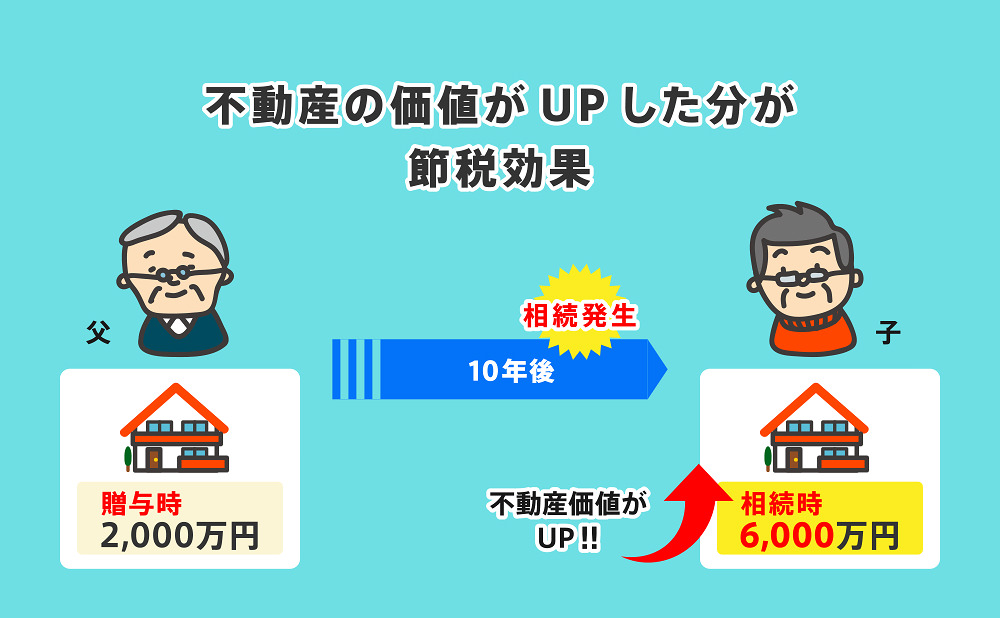

(2)住宅の価格が上昇し続けている場合

住宅は、周辺地域の開発などで価格が大幅に増加することがあります。しかし相続時精算課税の特例を利用すると、贈与したときの金額で相続税を計算します。

下記の図をもとにイメージを持っていただければと思います。

原則的に、相続税は相続が発生したとき(死亡時)の財産に対して課税されますが、今回の図の例では、死亡時の財産である6000万円ではなく、贈与時の財産である2000万円に対して課税されることとなります。

よって、差額の4000万円(6000万円―2000万円)分が節税対象になります。これで、住宅の価値が上昇している場合も心配無用です。

- 【特例を受けるための主な条件】

- (1)両親・祖父母が贈与があった年の1月1日時点で60歳以上であること

- (2)子・孫が贈与があった年の1月1日時点で18歳以上であること

(注)「18歳」とあるのは、令和4年3月31日以前の贈与については「20歳」となります。

(1)この制度を使っても、暦年贈与(本章第3項で説明したものです。)と違い相続税は直接的には減額されません。例えば先ほどの例では、住宅を生前贈与したにもかかわらず、贈与時の価格(2000万円)で住宅を持っているものと扱われて、相続税が2000万円に課税されます。

(2)暦年贈与と相続時精算課税制度はどちらか一方しか選択できません。また、いったん相続時精算課税制度を選択すると、再び暦年贈与制度に戻すということはできません。

3章 住宅や金銭を生前贈与するための方法

3-1 贈与契約の種類について

2章で見てきたように、贈与契約によって贈与するものは金銭の場合や不動産の場合などがあります。

今回は、贈与される機会が多い金銭の贈与と不動産の贈与に関して説明することにします。詳しく書いていますので、ぜひ参考にしてください。

また、契約書のひな型はこちらの記事でも紹介しています。是非ご参照ください。

3-2 金銭の贈与契約について

3-2-1 手続全体の流れ

実際に住宅を生前贈与しよう!と決まったら、次のようなステップを踏む必要があります。

(1)贈与契約をする

(2)贈与契約書を作成する

以下、ひとつずつ見ていきましょう。

3-2-2 贈与契約をしよう

契約書は、契約の内容を書面に落とし込んだものになります。よって、まず契約書を作成する前に、どれくらいの金銭を贈与するか考える必要があります。

ここが当然ながら非常に大切です。税金の対策や将来の紛争を防ぐことができるように、じっくりと考えましょう。

2章を参照して、贈与の金額をしっかりと検討してください。

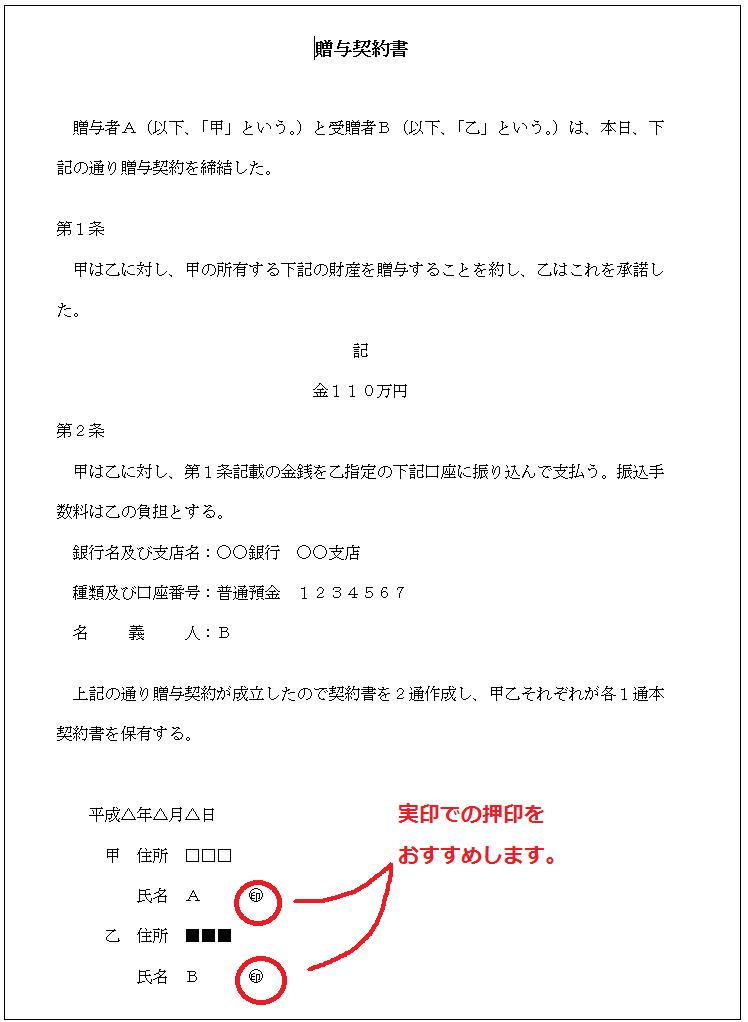

3-2-3 贈与契約書を作成しよう

次に贈与契約書を作成していきましょう。

口約束だと言った言わないで将来の紛争につながる可能性がありますので、必ず贈与契約書を作成するようにしてください。

贈与契約書には

(1)誰が

(2)誰に

(3)何を

無償で渡すかを記載する必要があります。

金銭の贈与契約書のサンプルを載せますので、参考にしてください。

署名欄には、直筆で署名し、実印で押印することをおすすめします。

なぜなら、契約書は将来起こりうる紛争を防止する目的で作成するものだからです。

そのため、筆跡が自分自身のものと判明するように、パソコンなどによる印字でなく、署名が適していると考えます。認印でなく実印で押印した方が良いのも同様の理由です。

3-3 不動産の贈与契約について

3-3-1 手続全体の流れ

次に、不動産の場合は、次のようなステップを踏む必要があります。

(1)贈与契約をする

(2)贈与契約書を作成する

(3)贈与登記を申請する

金銭の贈与の場合と比べて、(3)の贈与登記の申請が追加的に必要になりますので、難易度は上がります。

3-3-2 贈与契約をしよう

不動産の場合も金銭の場合と同様に、贈与契約の中身が最重要事項です。

同様に2章を参照して、贈与の対象となる住宅をしっかりとご検討ください。

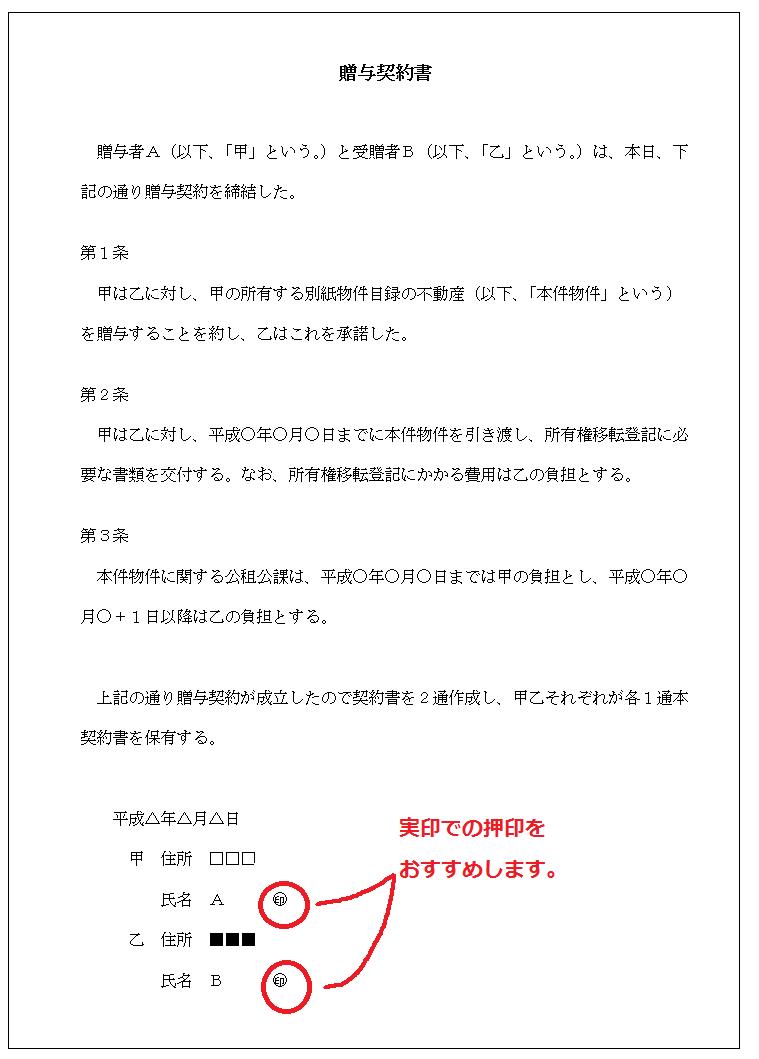

3-3-3 贈与契約書を作成しよう

繰り返しになりますが、将来の紛争を予防するため、必ず贈与契約書を作成するようにしてください。

金銭の贈与について説明した部分で述べたとおり、贈与契約書には

(1)誰が

(2)誰に

(3)何を

無償で渡すかを記載する必要がありますが、加えて、住宅の贈与契約書には通常、

(1)登記手続きに関する協力義務

(2)登記費用や固定資産税の負担に関する取り決め

などを記載します。

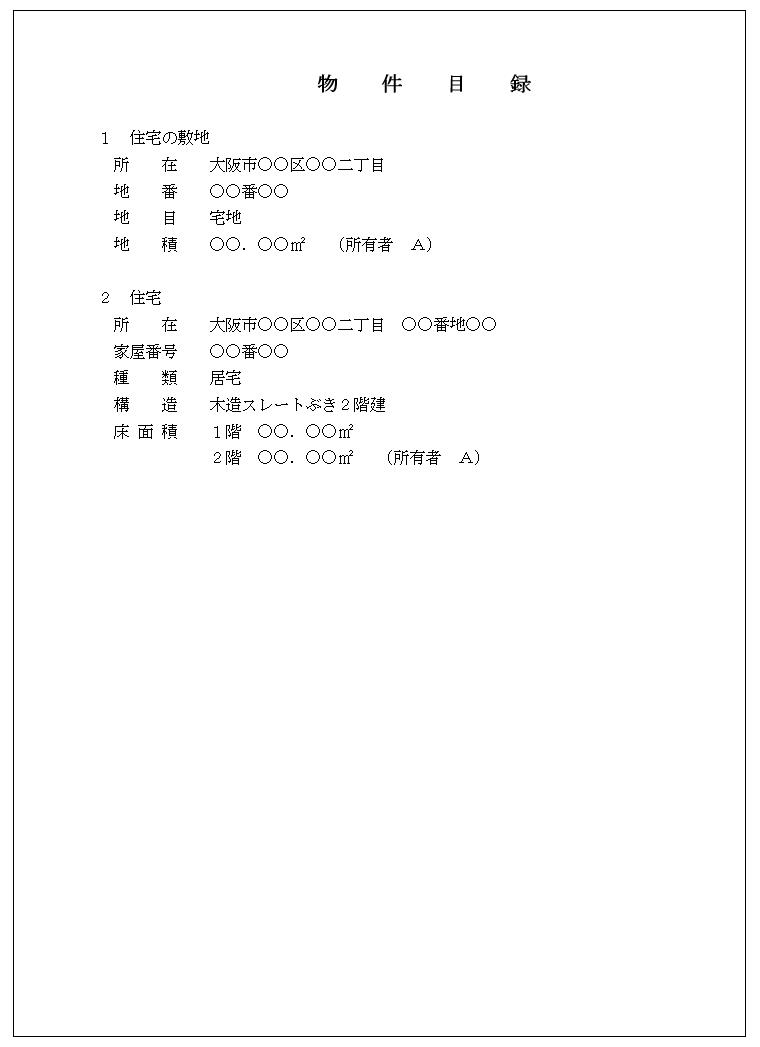

不動産の贈与契約書のサンプルを載せますので、参考にしてください。

これもまた金銭の場合と同様に、直筆で署名し、実印で押印すべきです。

3-3-4 登記申請をしよう

STEP1 まずは登記申請に必要な書類を集めよう

(1)登記原因証明情報

住宅が移転する原因を証明する書面です。

今回のケースでは先ほどの贈与契約書が該当します。

法務局に申請した書類は原本還付手続をとらないと戻ってきません。原本還付をするためには、還付したい書面をコピーし、そのコピーに「原本還付」と記載して返信用封筒をお付けください。

(2)登記識別情報または登記済証(権利証)

住宅を贈与する人について必要となります。もしなくしてしまった方は、複雑な手続きが必要になるので、司法書士にご相談ください。

(3)印鑑証明書

住宅を贈与する人が贈与契約書に押した印鑑についての印鑑証明書が必要になります。

有効期限は取得してから3ヶ月です。

(4)住民票

住宅を受け取る方の住民票が必要になります。

(5)固定資産の評価額を証明する書面

4章に記載の通り、住宅の生前贈与には様々な費用がかかります。

その費用の計算のために、登記申請の際に提出する必要があります。

固定資産評価証明書は、住宅が存在する場所を管轄する役所で取得する事ができます。

(6)登記事項証明書

これ自体は直接登記申請に必要になるわけではありません。

しかし、前述の贈与契約書の物件目録や、後述の登記申請書に記載しないといけない「不動産の表示」は、登記事項証明書を確認しながら書くことになります。

なお、登記事項証明書はオンライン化されていますので、最寄の法務局で全国のものを取得することが可能です。

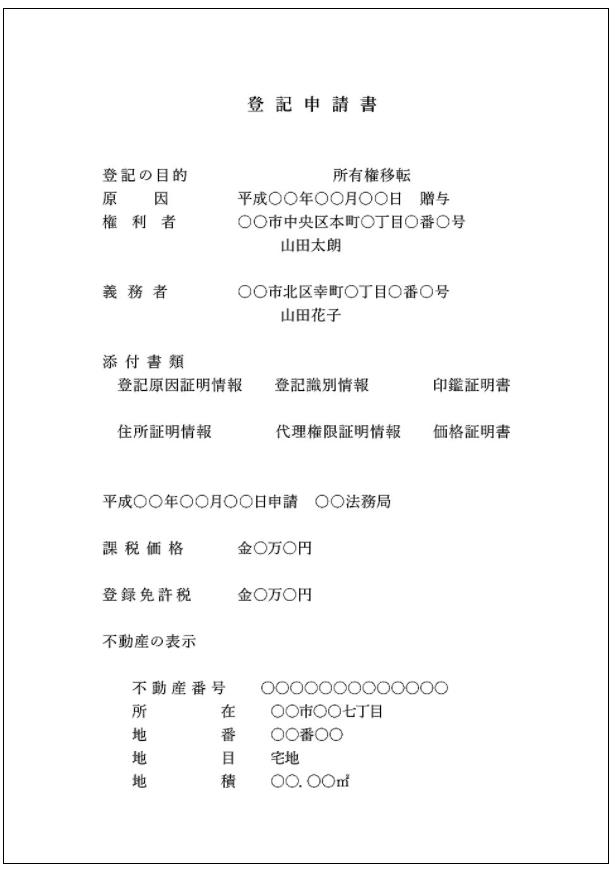

STEP2 登記申請書を作成しよう

登記申請書には、一般的には次の事項を記載します。

- 登記の目的

- 原因

- 権利者

- 義務者

- 添付情報

- 申請日及び管轄法務局

- 課税価格

- 登録免許税

- 不動産の表示

下記が登記申請書のサンプルとなっております。ご参考にしてください。

登記申請書が複数枚にまたがるときは、申請者全員が割印しましょう。

STEP3 法務局で登記申請をしよう

さて、登記申請書と必要書類をあつめたら登記申請です。

次の順番通りにホッチキスでとめて申請してください。

(1) 登記申請書

(2) 印紙台紙

4章のとおり、登記申請の際には登録免許税という税金がかかります。印紙台紙は、その金額を印紙で納めるための台紙です

(3) 印鑑証明書

(4) 住民票

(5) 固定資産評価証明書

(6) 贈与契約書(原本還付をする場合はコピー)

贈与契約書の原本と、登記識別情報(登記済証・権利証)は別のファイルに入れましょう。申請が終わると、法務局の審査後に登記が完了します。おおよそ1週間から2週間程度時間がかかります。

なお、登記申請には管轄があります。「登記申請 管轄」などのワードで検索していただければ、管轄が調べられると思います。

ちなみに、登記申請の管轄を間違うと受理すらしてもらえませんし、仮に受理されても登記申請が却下されてしまいます。

3-3-5 登記申請で困ったら

結論から言うと、一般の人にとって登記申請というのはかなり面倒で難しい作業です。なぜなら一般の人では気づきにくい落とし穴が潜んでいるケースも多いからです。

具体的には以下のようなものがあります

- 住宅ローンが残っている自宅を贈与すると、金融機関はローン残額を一括請求できる可能性がある

- 住宅を贈与する人の登記簿上の住所と現在の住所が一致していないときは、登記名義人の住所変更の登記を入れなければならない

司法書士などの専門家に頼む事で、生前贈与の手続だけでなく、具体的な節税方法や将来の争いの予防策なども合わせて教えてもらえるのもメリットです。

自分で手続を勉強する時間や費用を考えると、かえってお得ではないでしょうか。

4章 住宅の生前贈与にかかる費用

4-1 税金

まずは生前贈与にかかってくる可能性のある税金について説明します。

なお税金については、こちらの記事も合わせてご覧ください。

4-1-1 贈与税

1章の表の通り贈与税が発生します。改めて掲載しますのでご確認ください。

イ 両親・祖父母から、贈与を受けた年の1月1日において18歳以上である子・孫へ贈与した場合

ロ 上記イ以外の場合

(国税庁のホームページより引用)

(注)「18歳」とあるのは、令和4年3月31日以前の贈与については「20歳」となります。

4-1-2 不動産取得税

不動産取得税は、不動産を取得したことに対して課税される税金です。よって、住宅を生前贈与した場合には、受け取った人に対して課税されることとなります。

原則的に、固定資産評価証明書記載の金額に対し、土地・住宅用家屋については3%、住宅用でない家屋については4%課税されます。

控除があったり、ややこしい規定なので、証明書記載の金額の3%または4%が原則請求され、それよりも少なければラッキーくらいに考えていただければと思います。

不動産取得税について詳しく知りたい方はこちら

4-1-3 登録免許税

登録免許税は、不動産の名義変更など、登記を変更する際に必要となる税金です。

登記申請時に、3章で説明した印紙台紙に印紙を貼り付けることにより納めます。

金額としては、固定資産評価証明書に記載の金額に対し、2%課税されます。

登録免許税について詳しく知りたい方はこちら

4-1-4 贈与契約書に貼り付ける印紙税

金銭の贈与の場合は、印紙を貼り付ける必要はありません。

対して、不動産の贈与の場合は、贈与契約書に200円の印紙を貼り付ける必要があります。

なお、この際、○○円の不動産、などと金額を記載すると、印紙額が増加するおそれがありますので、特別な事情がない限りは贈与契約書には記載しないようにしましょう。

4-2 役所で発行する書面

登記申請に必要な書類としてあげた住民票、固定資産税評価証明書、印鑑証明書それぞれにつき、数百円の手数料が発生します。

4-3 専門家に頼んだ場合の報酬

単純な不動産の贈与であれば1物件あたり7万円から10万円くらいが相場です。

税金対策の方法を検討・提案するとなれば別に税理士などの専門家に対する報酬が発生することもあります。

専門家費用について詳しく知りたい方はこちら

5章 住宅の生前贈与を行う際の注意点

2章において、各制度の注意事項を記載しましたが、一番大事なのは本当にその贈与が必要なのか、そしてその贈与をして後々トラブルが起こらないかを考えることです。

例えば、節税目的だからといって、子の一部にばかり贈与をしすぎると、相続が発生したときに争いが起こることは経験上間違いありません。

また、生前贈与をするときは、税金の点以外にも気をつけることがたくさんあります。あるいはそもそも生前贈与でなく遺言や家族信託など他の方法で解決したほうが良い事案もありますので、ぜひとも検討するようにしてください。

まとめ

生前贈与をしてかえって損してしまった!なんてことが起こらないようにしたいものです。

最近は司法書士・税理士も無料相談をしている事務所がたくさんありますので、一度相談をしてみることをおすすめします。

そこで、手続きが自分でできそうかどうかを検討し、難しいと思ったら、一生で何回もあることではないので専門家に依頼するのが良いと思います。

専門家の選び方に迷われている方は、こちらの記事を参考にしてみてください。

よくあるご質問

家を生前贈与するときの税金は?

家を生前贈与するときにかかる税金は、主に下記の通りです。

・贈与税

・不動産取得税

・登録免許税

・印紙税

▶家を生前贈与したときにかかる税金について詳しくはコチラ生前贈与はなぜバレるのでしょうか?

生前贈与がバレる理由は、主に下記の通りです。

・資金の移動や高額な支出でばれる

・不動産の登記でばれる

・相続発生時にばれる

▶生前贈与がバレる理由について詳しくはコチラ住宅を贈与しても110万円までは非課税ですか?

住宅についても贈与税の基礎控除を適用できるので、年間110万円以内であり他に贈与を受けていないのであれば、贈与税はかかりません。

現金での贈与はバレる?

現金手渡しの生前贈与も税務署に気付かれる可能性は十分にあります。

現金手渡しでの生前贈与は、下記の流れで行うことが多いからです。

①贈与者が預貯金を引き出して現金にする

②現金を手渡しで贈与する

③受贈者が預金口座に入金するもしくは現金を使用する

▶現金手渡しの贈与について詳しくはコチラ