認知症などによって、判断能力が低下してしまうと、預貯金の引き出しや、不動産の売買・修繕など財産の管理ができなくなってしまいます。

その対策として有効なのが「家族信託」です。家族信託をすれば、信頼できる家族に財産の管理を任せることができます。

そのため、将来のために家族信託を検討している方も多くいらっしゃるでしょう。

家族信託を検討する上で、気になるのが「税金」について。

とはいえ、家族信託を利用することで、特に税金が多くかかることはないため安心してください。

ただ、「誰が何の税金を払う義務があるのか」については一度整理をしておいたほうがよいでしょう。

この記事では、家族信託にかかる税金や、家族信託を利用することでできる節税方法について解説します。

1章 家族信託における税金の基本

一般的な家族信託の方法であれば、本質的に財産の権利者は変わらないので、税金を多く払うようなことにはなりません。しかし、信託の内容によっては課税されることもあるので、まずは家族信託における税金の基本を理解しておきましょう。

1-1 家族信託をして税金が増えることはない

まず、最初に理解しておいてほしいのは、「家族信託をしたことで税金が増えることはない」ということです。

家族信託をしても、しなくても賃貸物件で収益がでれば所得税がかかりますし、不動産を贈与すれば贈与税、相続すれば相続税がかかります。

その税額・税率が、家族信託にしたからと言って変わることはありません。

ただし、不動産を信託すると「登録免許税」という、不動産の名義書き換え費用はかかります。

1-2 委託者・受益者・受託者とは?

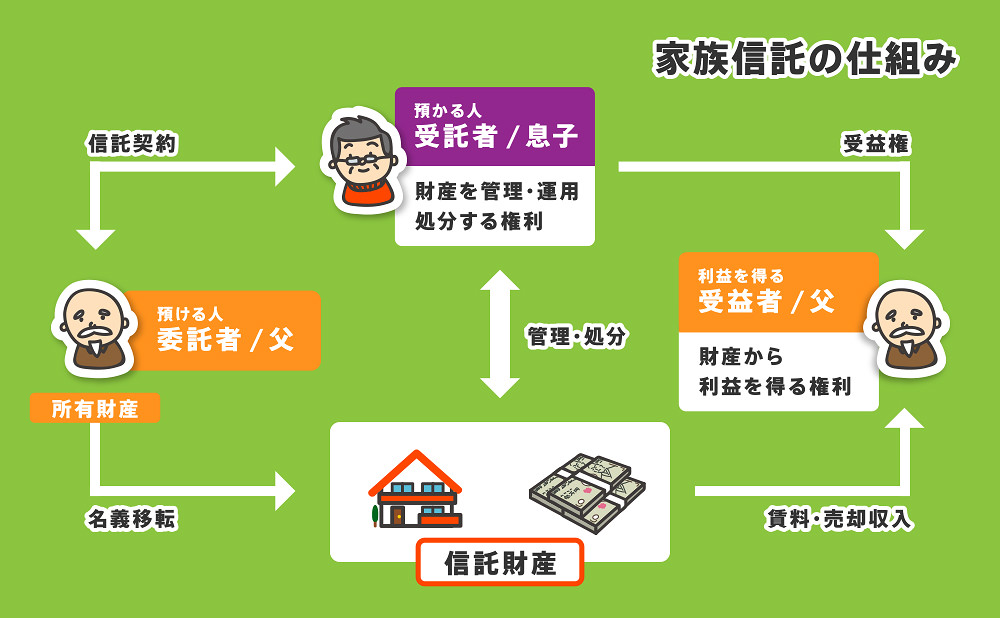

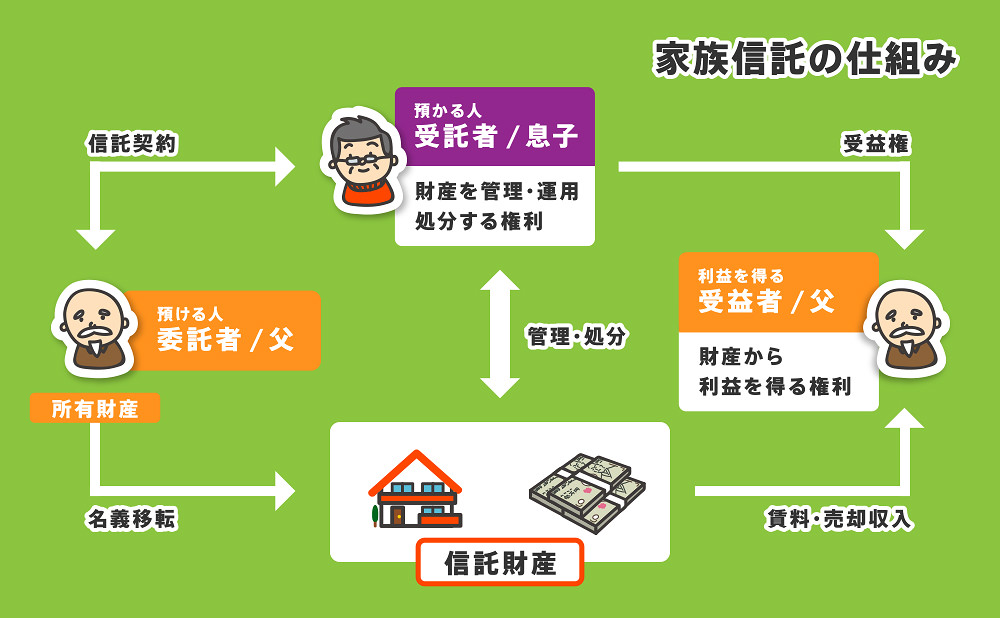

信託に関わる人を立場に応じて「委託者」「受益者」「受託者」と呼びます。

名称が難しくややこしく感じますが、簡単に言えば以下のようになります。

- 委託者・・・財産の所有者

- 受益者・・・不動産や金融商品の運用などよって利益を得る人

- 受託者・・・委託者から財産を託されている人

(例)父が所有するアパートを、長男が信託を受け運用し、そのアパートからの収益は父が取得するケース

- 委託者・・・父

- 受益者・・・父

- 受託者・・・長男

現在行われている9割以上の家族信託は、このような「委託者=受益者」のパターンです。

家族信託の仕組みについて詳しくはこちら

1-3 信託財産の名義人

家族信託開始時には、財産の名義を受託者に変更する必要があります。

そのため、家族信託をすると財産の名義は、もともとの財産の所有者ではなく「受託者」に変更されます。

財産の利益を得る「受益者の名義ではない」ので注意しましょう。

1-4 委託者・受託者には原則として所得税が課税されない

委託者は、受託者へ財産を託しているだけであり、受託者も、財産の管理や処分を行うだけであるため、どちらも利益を得ることはありません。

そのため、信託した財産から収益や売却益があったとしても、委託者・受託者に所得税は課税されません。

一方で、受益者は、受託者の財産管理により生じた利益を得ることとなるので、所得税が課税されます。

これを「受益者課税の原則」といい、家族信託の原則とされています。

1-5 自益信託は「受益者=委託者」となり委託者でも相続税が課税される

家族信託には、大きく分けて以下の2つのパターンがあります。

- 他益信託・・・委託者と受益者が異なる

- 自益信託・・・委託者と受益者が同じ

このうち、「自益信託」の場合、委託者が同時に受益者となり、利益を得ることとなるので、「受益者」として所得税が課税されます。

ほとんどの方は、「自益信託」での家族信託を選択するため、委託者兼受益者に所得税がかかることとなります。

ただし、家族信託をしていなくても、利益が出る場合には所有者に所得税がかかりますので、家族信託をした前後で課税される人や税額は変わりません。

2章 受益者にかかる税金

これらの税金はすべての人にかかるわけではありませんので、ご自身のケースに当てはめて確認してください。

2-1 所得税・住民税

| 信託方法 | 課税対象 | 課税されるケースの例 |

| 自益信託 | 委託者兼受益者の人 | 父が所有するアパートを、長男が信託を受け運用し、その利益を父が取得する →【課税対象者】父 |

| 他益信託 | 受益者の人 | 父が所有するアパートを、長男が信託を受け運用し、その利益を長男が取得する →【課税対象者】長男 |

受益者には、信託財産から利益が生じている間は、「所得を得ている」こととなり所得税・住民税がかかります。

例えば、信託財産が賃貸マンションである場合は、賃貸収入が不動産所得となり、それに対して所得税・住民税が課税されます。

2-2 贈与税

| 信託方法 | 課税対象 |

| 他益信託 | 受益者 |

| 課税されるケースの例 | |

| 父が所有するアパートを、長男が信託を受け運用し、その利益を長男が取得する →【課税対象者】長男(父から長男へ、贈与されたこととなる) | |

受益者に贈与税がかかるのは、「他益信託」の場合です。

他益信託の場合、委託者と受益者が異なるため、家族信託をした場合の前後で、財産から利益を受ける人が異なることとなり、「贈与」とみなされ、贈与税がかかります。

一方で、「自益信託」の場合、委託者と受益者が同一であり、家族信託をしても利益を受ける人は同じとなるため、贈与とはならず、贈与税の対象とはなりません。

2-2-1 他益信託でも贈与税が課税されないケース

他益信託であっても、以下の信託の場合は贈与税が課税されません。

- 確定給付企業年金信託・年金信託

確定給付金企業年金信託・年金信託は、事業者や企業年金基金などが委託者、従業員が受益者、信託銀行が受託者となる「他益信託」ですが、この信託は確定給付企業年金法に基づいているため、贈与税の対象とはなりません。 - 特定贈与信託

障がい者がの生活を補償するために行う「特定贈与信託」は、親族が委託者、障がい者の方は受益者、信託銀行などが受託者となって、定期的に障がい者へ金銭を渡す「他益信託」ですが、障がい者への贈与には特別障害者については6,000万円、中軽度の障がい者の方については3,000万円まで贈与税が非課税となります。 - 教育資金贈与信託

「教育資金贈与信託」は、子供や孫に、教育資金として、金銭を信託銀行に信託し、後々必要になったときに子供や孫が受益者としてその金銭と受取る「他益信託」ですが、教育資金の信託については1,500万円まで贈与税が非課税になります。(学校以外の費用については500万円まで) - 結婚・子育て支援信託

「結婚・子育て支援信託」は、子供や孫に、結婚・子育て資金として、金銭を信託銀行に信託し、後々必要になったときに子供や孫が受益者としてその金銭と受取る「他益信託」ですが、結婚・子育て資金の信託については1,500万円まで贈与税が非課税になります。(結婚費用については300万円まで)

贈与税の節税手法について詳しく知りたい方はこちら

2-3 相続税

| 課税される人 |

| 受益権を相続した人(もしくは死亡による信託終了後に信託財産を取得した人) |

| 課税されるケースの例 |

| 父が所有するアパートを、長男が信託を受け運用し、その利益を父が取得していたが、父が死亡したため、受益権(もしくは信託財産)が長男に引き継がれた →【課税対象者】長男 |

家族信託をした時点では、相続税はかかりません。

相続税がかかるのは、受益者が死亡し、受益権が引き継がれた時です。また、死亡により信託終了して信託財産を承継した時も同様です。

信託契約では、受益者の死亡後、新たな受益者を設定している場合が多くあります。その場合、受益者の死亡後に、受益権を引き継いだ人には相続税が課されることとなります。

2-4 譲渡所得税

| 課税される人 |

| 受益権を売却した人 |

| 課税されるケースの例 |

父が所有するアパートを、長男が信託を受け運用し、その利益を父が取得していたが、父が死亡したため、受益権が長男に引き継がれ、長男が受益権を次男に売却した 父が所有するアパートを、長男が信託を受け運用し、その利益を父が取得していたが、父が不動産会社に受益権を売却した |

家族信託をしているだけでは、譲渡所得税はかかりません。

しかし、受益者が受益権を第三者に売却した場合には、売却したことにより生じた利益に対して譲渡所得税が課税されます。

また、不動産を売却したことで譲渡所得が発生したときも同じように「受益者」に課税されます。

こちらの記事も合わせてご覧ください。

3章 受託者にかかる税金

受託者にかかる税金は、以下の通りです。

受託者に税金がかかるのは、基本的に不動産を信託財産としている場合です。

3-1 登録免許税

| 登記をする理由 | 課税対象者 | 税率 |

| 家族信託による名義変更 | 委託者か受託者 | 土地評価額の0.3% 建物評価額の0.4% |

| 委託者死亡による対象不動産の引き継ぎ(相続) | 相続人 | 評価額の0.4% |

不動産を信託財産とする場合、その不動産の所有権を、受託者へ移転する登記をしなければならず、登記をする場合、登録免許税がかかります。この登録免許税は委託者、受託者どちらが支払っても構いません。

家族信託開始時に行う所有権移転登記(信託)にかかる登録免許税は、土地と建物で税率が異なります。

税率は「土地評価額の0.3%」「建物評価額の0.4%」です。

なお、家族信託を始めた時点から自益信託で、委託者が死亡し、委託者の相続人へ不動産を引き継ぐ(相続する)場合には、相続による名義変更となり、登録免許税の税率は評価額の0.4%となります。

こちらのケースでは土地建物いずれも同じ税率です。

3-2 固定資産税

| 課税対象者 |

| 受託者(不動産の名義人) |

固定資産税は、不動産を所有する人(名義人)に課税されます。

不動産を信託財産とする場合、不動産の名義は受託者になるため、受託者に固定資産税が課されることとなります。

委託者ではなく、「受託者」に課税されるため、注意しましょう。

3-3 不動産取得税

| 課税対象者 |

| 家族信託終了時に、不動産の所有権を引き継ぐ人 |

「不動産取得税」とは、購入や贈与などで不動産を取得した人に課される税金で、不動産の固定資産税評価額の3〜4%が課税されます。

不動産を家族信託して受託者に名義変更しても、不動産取得税はかかりません。あくまで名義を変更しただけで実質上の権利者は「委託者=受益者」だからです。

しかし、家族信託を終了した時、信託財産である不動産を受託者が引き継ぐ場合には、受託者に不動産取得税がかかります。(なお、「相続」に当てはまれば課税されないケースもあります。)

4章 家族信託で相続税を節税する方法

家族信託自体には、節税の効果はありませんが、ご両親が特に節税対策をしないまま認知症や病気になってしまった場合、家族信託をしておくことで、財産を託された家族が節税対策を講じることが可能です。

例えば、お父様が1億円の預貯金を所有していた場合、受託者がマンションやアパートなどの建物を建てることで節税に繋がります。

1億円で建築した不動産であっても、不動産の評価は建築にかかった費用よりも安く評価されるため、相続税を抑えることができるのです。

このように、あらかじめ家族信託をしておけば、本人が認知症になってしまったとしても、家族が節税対策をすることが可能になります。

6章 家族信託に関する相談は司法書士がおすすめ

家族信託は、財産の状況やご家族の希望によって形が異なるものです。

ご家族にとって、最適な家族信託を設計するのであれば専門家へ相談することをおすすめします。

家族信託の主な相談先は、司法書士・税理士・弁護士とされています。その中でも最もおすすめなのが「司法書士」です。

他の専門家に相談しても、家族信託に不動産が含まれる場合、結局は司法書士へ信託登記を依頼することになります。

最初から司法書士へ依頼をしておけば、ワンストップで依頼することが可能になるのです。

また、司法書士は、成年後見制度や遺言などを普段からメイン業務として扱っているため、他の専門家に比べて家族信託に必要な知識や経験も豊富な傾向にあります。

このようなことからも、家族信託の相談は司法書士がおすすめと言えます。

まとめ

家族信託でかかる税金は、立場やケースによって異なります。

しかし、家族信託をしたからといって、税金が増えることはないので安心しましょう。

家族信託の設計や、かかる税金については、司法書士などに相談することがおすすめです。

グリーン司法書士では、家族信託に関する相談を、無料で受け付けております。

- 家族信託が必要かどうか

- どのような信託プランが最適か

などをヒアリングを通してご提案いたしますので、お気軽にご利用ください。