【この記事でわかること】

- 換価分割とは何か

- 換価分割をするときの相続税の取り扱い・計算方法

- 換価分割時にかかる譲渡所得税・住民税を節税する方法

- 換価分割をする際の注意点

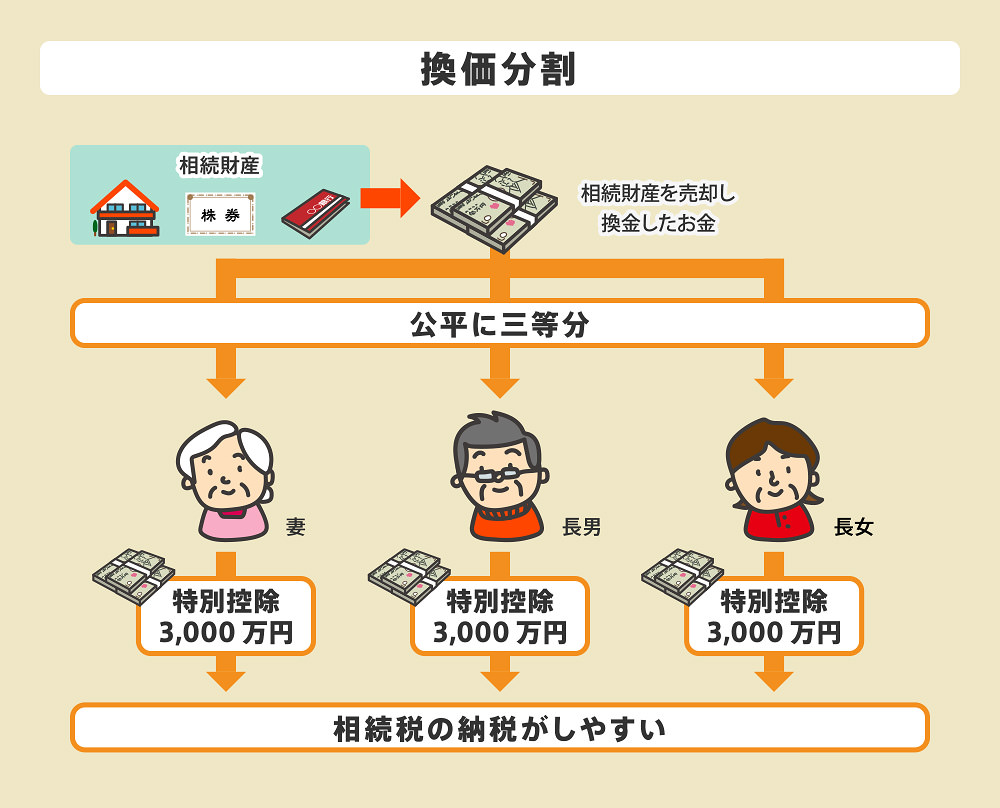

換価分割とは、相続財産を売却し現金化して、売却代金を相続人同士で分け合う方法であり、不動産など現物のままでは分けにくい遺産に適している遺産分割方法です。

換価分割をすると相続税の金額が上がるのでは?と気にされる方もいますが、相続税の金額は変わりません。

相続税は故人が亡くなった時点の評価額に基づいて課税されますし、不動産や株式などは時価ではなく相続税評価額をもとに相続税を計算するからです。

ただし、相続不動産を売却し利益が発生すると、譲渡所得税や住民税がかかります。

本記事では、換価分割をすると相続税の計算はどうなるのかや、譲渡所得税や住民税を節税する方法を解説します。

目次

1章 換価分割とは

換価分割とは、相続財産を売却し現金化して、売却代金を相続人同士で分け合う方法です。

換価分割は、不動産や株式などといった分割しにくい財産が遺産に含まれている場合によく用いられます。

換価分割には、下記のメリットやデメリットがあります。

| メリット |

|

|---|---|

| デメリット |

|

2章 換価分割をしても相続税の金額は変わらない

換価分割によって、不動産などの現物を売却し、現金に変えたとしても、相続税の金額自体が変わることはありません。

相続税は、故人が亡くなった時点の評価額に基づいて課税されるためです。

本章では、換価分割が行われた際の相続税の計算について、詳しく見ていきましょう。

2-1 不動産の相続税は相続税評価額によって計算される

相続税における不動産の評価は、時価ではなく、相続税評価額によって計算されます。

したがって、換価分割によって相続不動産を売却したとしても、売却代金が相続税の計算に影響を及ぼすことはありません。

2-2 相続不動産の売却益には譲渡所得税・住民税がかかる

換価分割をしたとしても、相続税の金額が変わることはありませんが、相続不動産を売却して利益が発生すると、譲渡所得税や住民税がかかります。

不動産の売却利益(譲渡所得)は「売却代金-(取得費+譲渡費用)」によって計算可能です。

相続不動産を売却した場合の取得費は、故人が取得した際の取得費を引き継げます。

取得費に関する書類を集められない場合や、故人が不動産を取得した時期が古く、不動産が値上がりしている場合には、譲渡所得税が高額になる場合もあります。

また、相続不動産の売却時期によっては「取得費加算の特例」を適用できる場合もあります。

取得費加算の特例とは、相続税の一部を取得費に加算できる制度です。

相続不動産を売却した際にかかる譲渡所得税や住民税については、下記の記事でも詳しく解説しているので、よろしければ併せてお読みください。

3章 換価分割時にかかる譲渡所得税・住民税を節税する方法

本記事の2章で解説したように、換価分割により売却益を得た場合には譲渡所得税や住民税がかかることがあります。

本章では、換価分割の際にかかる譲渡所得税や住民税を節税する方法を詳しく見ていきましょう。

3-1 取得費や売却費用を漏れなく計算する

譲渡所得は「売却代金-(取得費+譲渡費用)」によって計算されるため、取得費や売却費用を漏れなく計上すれば、譲渡所得税や住民税を節税できます。

相続不動産を売却する際の取得費は、故人が取得した際の取得費を引き継ぐことが可能です。

万が一、相続不動産の取得費がわからない場合には、下記の方法で取得費を計算できます。

- 購入時の売買関係書類を確認する

- 取得費を間接的に証明出来る書類を用意する

- 市街地価格指数を利用して取得費を計算する

- 土地の取得費がわからないときには概算取得費で計算する

概算取得費とは、売却金額の5%を取得費として計算する方法であり、例えば、5,000万円で売却できた土地の概算取得費は5,000万円×0.5%=250万円となります。

ただし、概算取得費は売却代金の約9割が譲渡所得となってしまうこともあるため、譲渡所得税や住民税の負担が大きくなりやすい点に注意しなければなりません。

譲渡費用は、不動産業者に支払う仲介手数料や測量費、解体費などが含まれます。

こちらについても、漏れなく計上すれば、譲渡所得税や住民税を抑えることができます。

3-2 相続不動産売却時に控除や特例を適用する

相続不動産を売却する際は、下記のような控除や特例を適用できる場合があります。

| 控除・特例名 | 概要 |

|---|---|

| 取得費加算の特例 | 相続時に支払った相続税の一部を取得費に加算できる |

| 相続空き家の3,000万円特別控除の特例 | 故人が住んでいた自宅を相続した人が空き家もしくは敷地を売却した際に、3,000万円の控除を受けられる |

ただし、取得費加算の特例と相続空き家の3,000万円特別控除の特例を併用することはできないので、ご注意ください。

両方の特例を適用できる場合には、どちらを利用した方が節税効果が大きいかシミュレーションする必要があります。

4章 換価分割時の注意点

換価分割をする際には、以下の点に注意しなければなりません。

- 相続不動産の売却前に相続登記をすませる

- 遺産分割協議書に換価分割する旨を記載しておく

- 売却に時間がかかると相続不動産に固定資産税がかかる場合がある

それぞれ詳しく解説していきます。

4-1 相続不動産の売却前に相続登記をすませる

換価分割などで相続不動産を売却する際には、事前に故人から相続人への名義変更手続きをすませなければなりません。

相続不動産の名義を変更するには、法務局にて登記申請を行います。

また、2024年4月からは相続登記が義務化され、相続発生から3年以内に登記申請をすませないと10万円以下の過料が科せられる恐れがあります。

相続登記は自分で行うこともできますが、司法書士に数万円程度で依頼することも可能です。

必要書類の収集が難しかったり、相続不動産とお住まいの地域が離れている場合には、依頼も検討しましょう。

4-2 遺産分割協議書に換価分割する旨を記載しておく

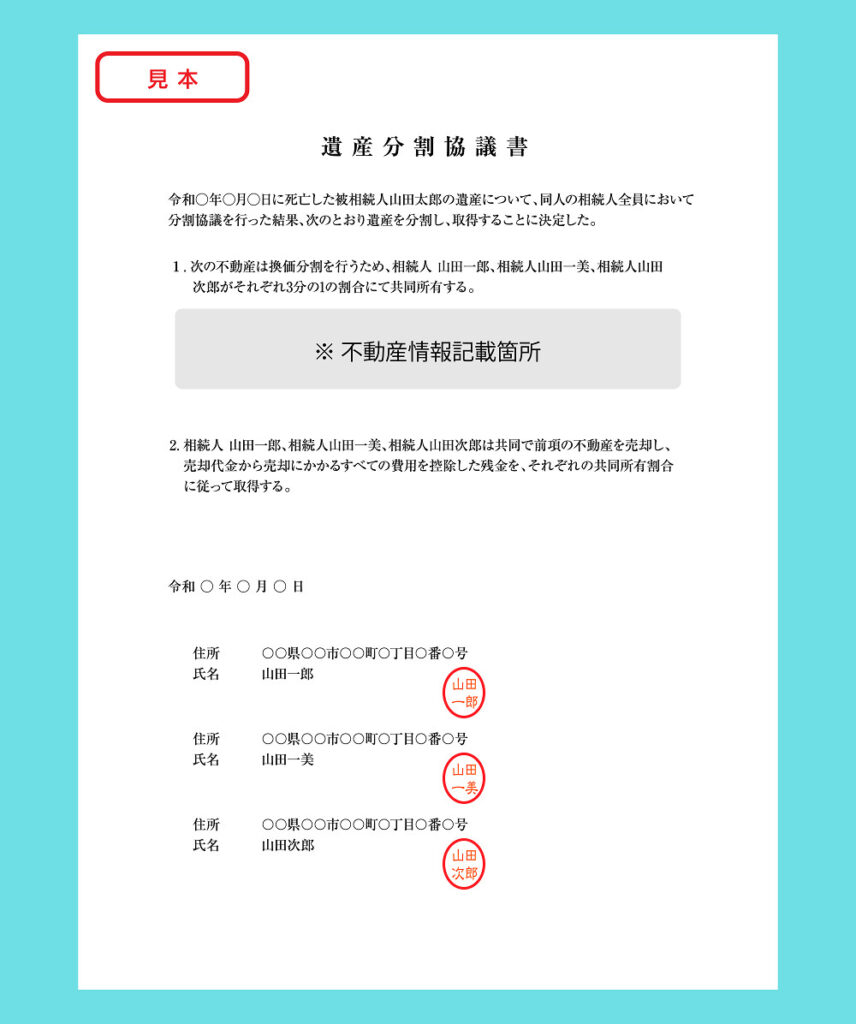

換価分割をする際には、遺産分割協議書にもその旨を記載しておきましょう。

遺産分割協議書で換価分割に関して記載しておかないと、現金化した後の遺産分割が相続人の間での贈与と判断される恐れがあるからです。

換価分割の遺産分割協議書の書き方は、相続財産を共同名義にするか代表者名義にするかでも変わってきます。

それぞれの遺産分割協議書のサンプルは、下記の通りです。

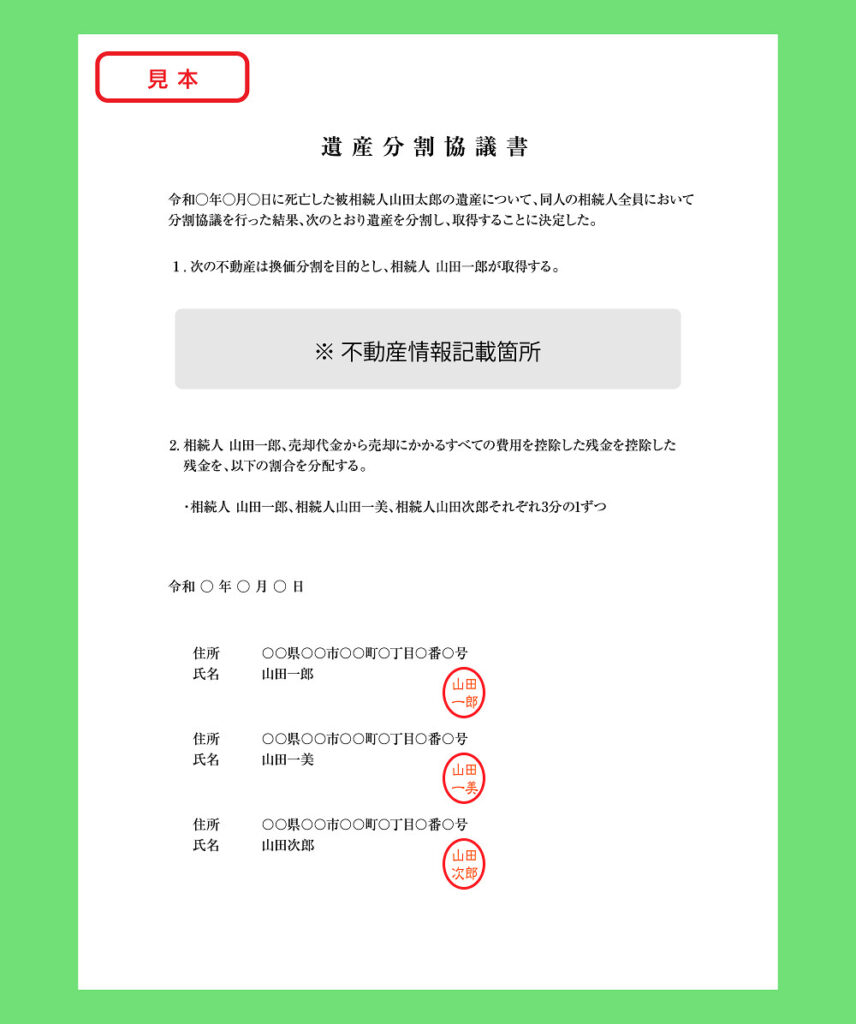

【共同名義にした場合の遺産分割協議書の書き方】

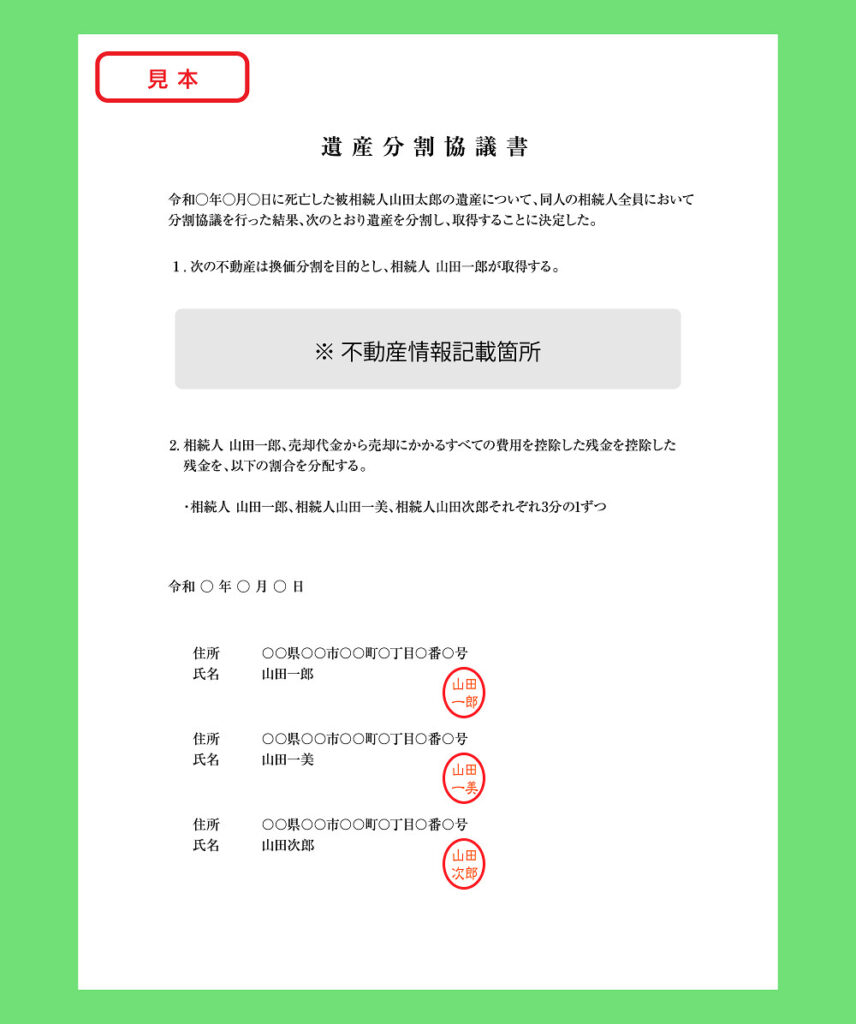

【代表者名義にした場合の遺産分割協議書の書き方】

4-3 売却に時間がかかると相続不動産に固定資産税がかかる場合がある

換価分割をしようとしたものの、相続不動産の売却に時間がかかってしまうと、固定資産税がかかる恐れがあります。

固定資産税は、その年の1月1日時点に不動産などの固定資産を所有している人に対して、課せられる税金だからです。

具体例を見てみましょう。

- 相続発生:令和6年11月15日

- 相続不動産の売却:令和7年3月1日

上記のケースでは、令和7年1月1日の時点では相続不動産は売却されておらず、相続人が所有しているものとなり、相続人に固定資産税が課せられます。

不動産の売却には数ヶ月~1年程度かかることも珍しくありません。

売却が完了するまでに固定資産税が発生することも踏まえ、誰が固定資産税を負担するのかまで遺産分割協議時に話し合っておくことをおすすめします。

まとめ

換価分割により、相続不動産や株式などを売却したとしても、相続税の金額が変わることはありません。

しかし、相続不動産や株式などを売却し利益を得ると、譲渡所得税や住民税がかかる場合があります。

不動産の譲渡所得は「売却代金-(取得費+譲渡費用)」によって決まるため、取得費や譲渡費用を漏れなく計算することが大切です。

また、相続不動産を売却する際には、事前に故人から相続人へ名義変更をすませておく必要がある点にも注意しましょう。

相続登記は、自分で行うこともできますが、司法書士に数万円程度で依頼することも可能です。

グリーン司法書士法人では、相続登記や遺産分割協議書の作成についての相談をお受けしています。

初回相談は無料ですし、グループ会社には不動産会社もあるので、相続不動産の活用や売却についても相談可能です。