親が所有していたマンションを相続した際には、相続税がかかる場合があります。

マンションの相続税を計算する際には、土地と建物の相続税評価額を計算し、他の相続財産と合算して相続税を計算します。

マンションにかかる相続税は控除や特例を用いれば節税可能です。

なお、マンションを相続した際には相続税だけでなく、名義変更の際には登録免許税もかかります。

登録免許税の計算方法についても合わせて確認していきましょう。

本記事では、マンションの相続税計算方法や節税に使える控除や特例を紹介していきます。

目次

1章 親のマンションを相続した際の相続税の計算方法

相続税は、マンションなどの不動産だけでなく預貯金や株式など他の相続財産との合計額で算出します。

計算の流れは、下記の通りです。

- 相続財産ごとの評価額を計算し、遺産総額を計算する

- 【遺産総額-基礎控除】で課税標準額を計算する

- 相続人の相続分に応じて、課税標準額を按分

- 【按分された課税標準額×税率-控除額】で相続税を算出

相続税の基礎控除は「3,000万円+600万円×法定相続人」で計算します。

マンション含む遺産総額の評価額が基礎控除内に収まるのであれば、相続税の申告も納税も必要ありません。

相続税の計算についての詳しい解説はこちら

なお、相続したマンションは預貯金と異なり相続税評価額の計算が必要です。

マンションの相続税評価額は、建物と土地でそれぞれ分けて計算します。

マンションの建物部分と土地部分の相続税評価額の計算方法を詳しく確認していきましょう。

1-1 マンションの建物部分の相続税評価額計算方法

建物部分の相続税評価額は、固定資産税評価額を使用します。

固定資産税評価額は、毎年市町村役場から送られてくる固定資産税課税明細書に記載されているので、ご確認ください。

1-2 マンションの土地部分の相続税評価額計算方法

マンションの土地部分の相続税評価額は、以下の計算式で算出可能です。

路線価(1㎡当たり)×土地の面積(㎡)×持分割合

※マンションの場合敷地を所有者で権利を共有しているという扱いになるため、その権利が「持分割合」として示されています

土地の路線価については詳しくはこちらをご覧ください。

また、相続税には様々な控除や特例制度が用意されています。

次の章では、マンションにかかる相続税を節税する方法を解説していきます。

2章 マンションの相続税の節税方法

1章で解説したように、マンションを相続すると相続税がかかります。

ただし、相続に詳しい専門家への相談や相続税の控除や特例を使用することによって、相続税を節税可能です。

マンションにかかる相続税の節税方法を詳しく見ていきましょう。

2-1 相続税の控除や特例を活用する

マンションを相続する際には、様々な控除や特例を活用して相続税を節税可能です。

具体的には、以下の控除や特例が使用されるケースが多いです。

- 相続税の配偶者控除

- 小規模宅地等の特例

- 売却する場合の取得費加算の特例

- 配偶者居住権の活用

なお、不動産にかかる相続税の控除や特例には相続空き家の特例もあります。

ただし、相続空き家の特例は、区分登記(一室ごとの登記)がされていないという要件があるため、マンションには原則適用されません。

それぞれ詳しく解説していきます。

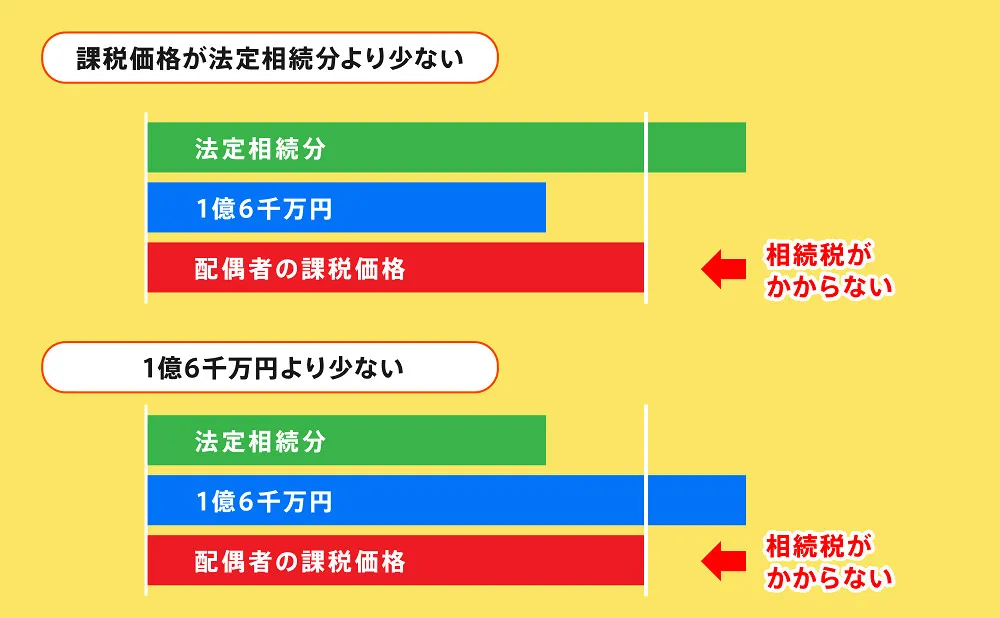

2-1-1 相続税の配偶者控除

相続税の配偶者控除とは、以下の金額までは配偶者に相続税がかからなくなる制度です。

- 1億6,000万円

- 法定相続分以内の相続

いずれか多い方まで相続税がかからない

例えば、相続財産の合計額が5億円であり、法定相続分である2億5,000万円を配偶者が相続した場合、配偶者は相続税が一切かかりません。

相続税の配偶者控除を利用すれば、相続税を大幅に削減可能です。

しかし、配偶者に相続したとしても、配偶者が亡くなった際には子どもに財産が相続されます。

そのため、2回目の相続では配偶者控除を使用できない上に相続人が1人減り相続税の基礎控除額も減ってしまうので相続税が増えてしまう恐れがあります。

そのため、短絡的に節税できるからと言って、すべて配偶者に相続しておけばいい考えはおすすめできません。

二次相続まで考えた相続税対策は相続に関する知識が必要であり、自分でシミュレーションをするのは難しい場合もあります。

必要に応じて、税理士などの専門家への相談も検討しておきましょう。

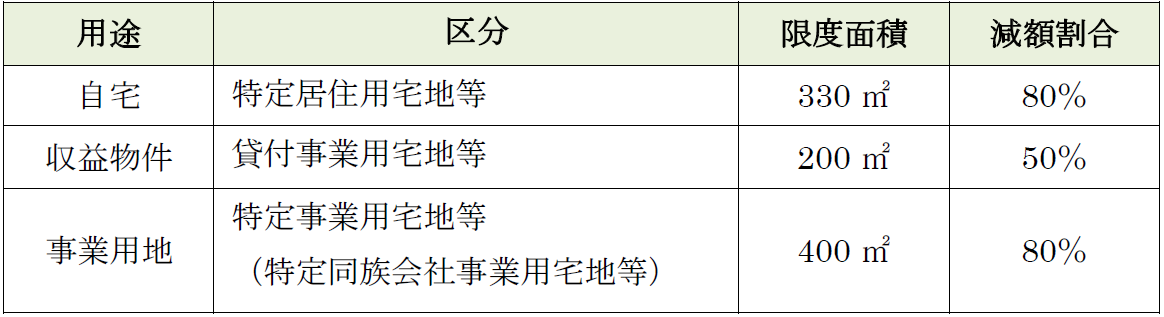

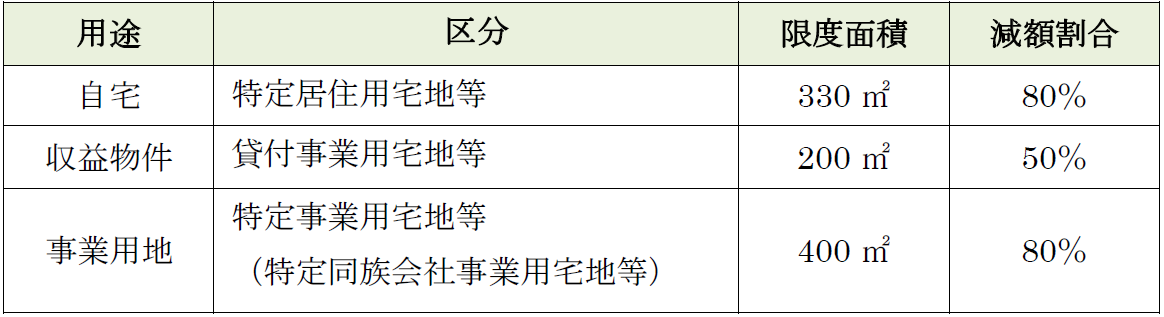

2-1-2 小規模宅地等の特例

「小規模宅地等の特例」とは、亡くなった人の居住用の住宅や事業用の土地の評価額を減額する特例です。

小規模宅地等の特例の対象となる土地は、以下の通りです。

| 土地の種類 | 概要 |

| 特定居住用宅地等 | 亡くなった人の自宅 |

| 貸付事業用宅地等 | 賃貸アパートや貸駐車場など収益物件 |

| 特定事業用宅地等 | 亡くなった人の事業用地 |

| 特定同族会社事業用宅地等 | 亡くなった人が自身の経営する同族会社に貸していた土地 ※同族会社は故人とその親族の持株割合が50%を超える会社 |

なお、土地の区分別の限度面積や評価額の減額割合は、下記の通りです。を利用して減額できる割合や上限は以下のとおりです。

小規模宅地等の特例で評価額を減額できるのは「土地」のみであり、建物は減額できないので注意しましょう。

2-1-3 売却する場合の取得費加算の特例

「売却する場合の取得費加算の特例」とは、相続で取得した土地や建物などを相続してから3年10ヶ月以内に売却した場合、支払った相続税額のうちの一定金額を、譲渡資産の取得費に加算される特例です。

マンションを売却して売却益が発生した場合、その金額から取得費を差し引いた金額に応じて譲渡所得税が課税されます。

特例を利用し、相続税額の一定金額を取得費として加算すれば、譲渡所得税を節税可能です。

2-1-4 配偶者居住権の活用

配偶者居住権とは「相続発生前に被相続人の配偶者が暮らしていた住宅については、配偶者がその受託を相続しなくても住むことができる」という権利です。

例えば、以下のケースの相続を考えてみましょう。

亡くなった人:夫

法定相続人:妻と子供2人

相続財産:自宅5,000万円と現金1,000万円

配偶者と子供の法定相続分はそれぞれ2分の1ずつなので、上記のケースでは妻は3,000万円、子供たちはそれぞれ1,500万円ずつ相続します。

しかし、法定相続分で財産を分けると、妻は自宅を相続できずに失ってしまう恐れがあります。

上記のケースで配偶者居住権を活用すれば、妻は自宅に住み続けられる上に現金も相続可能です。

例えば、配偶者居住権が2,000万円だった場合に妻は2,000万円の配偶者居住権と現金1,000万円を相続できます。

そして、自宅の所有権自体は子供たち2人が相続します。

さらに、配偶者居住権は二次相続対策にもつながります。詳しく確認していきましょう。

配偶者居住権は、遺された妻が亡くなったときの二次相続対策にもなります。

妻が亡くなったときに配偶者居住権は消滅するからです。

例えば、先ほどのケースで配偶者居住権を使用せず、妻が5,000万円の自宅を相続したとします。

夫が亡くなった1回目の相続では相続税の配偶者控除を使用すれば、相続税はかかりません。

しかし、妻が亡くなった2回目の相続では子供たちに相続税がかかってしまいます。

一方、配偶者居住権を使用すれば、妻が配偶者居住権2,000万円と現金1,000万円、子どもが住宅のその他の権利3,000万円分を相続可能です。

妻が亡くなった際に配偶者居住権は消滅するので、2回目の相続で相続財産を減らせます。

今回のケースでは、妻が他に相続財産を所有していない限り、子供たちに相続税がかかることはありません。

このように、配偶者居住権は遺された妻の老後の住まいと生活を保障するだけでなく、二次相続対策にもつながります。

配偶者居住権についての詳しい解説はこちら

本章までは、マンションを相続したときにかかる相続税の計算方法や節税方法を紹介してきました。

しかし、マンションを相続した際には相続税のみでなく登録免許税もかかります。

次の章で詳しく確認していきましょう。

2-2 相続に詳しい専門家に相談する

1章で解説したように、相続税は課税財産ごとの相続税評価額をもとに計算されます。

相続に詳しい税理士に相談すれば、適切な相続税評価額を算出してもらえるので、相続税を払い過ぎてしまう心配もありません。

さらに先ほど紹介した相続税の控除や特例の適用可否も判断してもらえるので、相続に詳しい専門家に相談すれば最大限相続税を節税できるといえるでしょう。

3章 マンションを相続時にかかる登録免許税とは

マンション相続時には相続税がかかるだけでなく、登録免許税もかかります。

登録免許税とは、登記手続き(不動産の名義を変更する手続き)をする際にかかる税金です。

そのため、厳密に言うと「マンションを相続したとき」ではなく「マンションの名義を相続人に変更したとき」にかかる税金といえるでしょう。

登録免許税の税率は一定で、相続による登記の場合は固定資産税評価額の0.4%です。

例えば、固定資産税評価額が1,000万円のマンションだと登録免許税は4万円になります。

登録免許税について詳しく知りたい方はこちら

4章 マンションを相続したら早めに名義変更をしよう

マンションを相続しても、名義変更の手続をしなければいつまでも亡くなった人名義のままです。

2022年現在では法律上名義変更に期限はなく、名義変更をしなくても法的に問題にはなりませんが、相続したマンションを放置してしまうと以下のリスクがあります。

- 新たな相続が発生し、相続人が増えることで遺産分割協議が難航する

- 相続人の気が変わり相続登記の手続きに協力してくれなくなる

- 相続人が認知症になってしまい、必要なときに相続登記ができなくなってしまう

上記のリスクを避けるためにも、相続開始から10ヶ月以内には名義変更の手続をすませるのがおすすめです。

また、2022年時点で相続登記は義務化されていないもののすでに義務化法案が可決成立しています。

今後、2024年を目途に施行される見通しです。

このため、多くのケースでは次の相続の時には法的義務となっている可能性が高いです。

そのときに慌てるのではなく、相続人が一人でも少ない今のうちにしっかりと対応しておきましょう。

4-1 名義変更手続きは司法書士への依頼も検討しよう

相続したマンションの名義変更手続きは自分で行うこともできますが、手続きに必要な書類収集や申請書類の作成は非常に大変です。

また、提出した書類に不足・不備があれば再提出をしなければいけません。

相続した不動産の名義変更手続きは、司法書士への依頼も可能ですので、手続きが面倒な人や時間がない人は依頼してしまうのも良いでしょう。

司法書士に名義変更手続きを依頼した際の費用相場は、依頼内容によって3〜12万円程度です。

グリーン司法書士法人でも、相続登記の申請手続きを3万円〜で承っております。

初回相談は無料ですので、ぜひご利用ください。

まとめ

マンションを相続した場合、他の相続財産と合算した遺産総額によっては相続税がかかる場合があります。

マンションにかかる相続税を計算する際には、建物部分と土地部分それぞれの相続税評価額を計算しなければなりません。

また、マンションにかかる相続税には様々な控除や特例が用意されています。

控除や特例を利用して相続税対策したい、マンションの相続税評価額の計算が難しいとお悩みの人は相続に詳しい税理士に相談するのも良いでしょう。

なお、相続したマンションの名義変更をする際には、相続税だけでなく登録免許税もかかります。

登録免許税は、固定資産税評価額の0.4%であり、法務局にて名義変更手続きをする際に支払います。

なお、名義変更手続きは自分で行うだけでなく、司法書士への依頼も可能です。

グリーン司法書士法人では、相続した不動産の名義変更手続きを始めとする様々な相談をお受けしています。

初回相談は無料、かつオンラインでの相続も可能ですので、まずはお気軽にお問い合わせください。

よくあるご質問

親のマンションを相続すると税金がかかる?

親のマンションを相続すると土地と建物部分の両方に相続税がかかります。

▶親のマンションを相続した時にかかる税金について詳しくはコチラ