- 譲渡所得税とは何か

- 譲渡所得税の計算方法・申告方法

- 譲渡所得税を節税する方法

土地を売却して利益が出ると、譲渡所得税や住民税がかかります。

せっかく土地を売却するのであれば、少しでも手元に残るお金を増やしたい、譲渡所得税や住民税を節約したいと考える人も多いのではないでしょうか。

譲渡所得税は売却益に税率を掛けて計算するため、土地売却時にかかった費用や土地の取得費を漏れなく計算すれば、その分だけ譲渡所得税を節税可能です。

本記事では、譲渡所得税とは何か、計算方法や申告方法、節税方法についてわかりやすく解説します。

土地を売却する流れについては、下記の記事もあわせてお読みください。

目次

1章 譲渡所得税とは?

譲渡所得税とは、土地や建物、株式、貴金属などを売却して発生した利益に対してかかる税金です。

なお、資産を売却して利益が出たときには、譲渡所得税だけでなく住民税もかかります。

譲渡所得税は売却した利益に所定の税率を掛けて計算するので、資産を売却したときには売却益、すなわち譲渡所得を計算しなければなりません。

譲渡所得は、下記の計算式で算出可能です。

譲渡所得=売却価格ー取得費ー譲渡費用

「取得費」と「譲渡費用」とは、具体的に以下の通りです。

取得費

- 土地、建物の購入代金や建築代金

- 購入時の税金(不動産取得税、登録免許税、印紙税など)

- 仲介手数料

- 測量費、整地費、建物解体費など

譲渡費

- 仲介手数料

- 建物解体費

- 立退料など

次章では、具体例と共に譲渡所得税の計算方法を詳しく見ていきましょう。

2章 【具体例付】譲渡所得税を計算する方法

譲渡所得税は、譲渡所得に所定の税率を掛けて計算します。

譲渡所得税を計算する流れは、下記の通りです。

- 譲渡所得を計算する

- 適用できる特例がないか確認する

- 所有期間に合った税率をかける

それぞれ詳しく確認してみましょう。

STEP① 譲渡所得を計算する

譲渡所得税と住民税を計算する際には、最初に譲渡所得を計算します。

譲渡所得とは、土地を売却した際に発生した利益であり、以下の計算式で計算できます。

譲渡所得=売却価格ー取得費ー譲渡費用

例えば、下記の具体例を見てみましょう。

【具体例】

- 土地の売却代金:2,000万円

- 取得費:500万円

- 譲渡費用:100万円

上記のケースであれば、譲渡所得は「2,000万円-500万円-100万円=1,400万円」です。

STEP② 適用できる特例がないか確認する

土地売却時の譲渡所得税や住民税には、様々な控除や特例が用意されています。

控除や特例を利用すれば、譲渡所得を大幅に減らせるので、譲渡所得税や住民税を節税可能です。

控除や特例を利用し、譲渡所得が0円になった場合は、譲渡所得税や住民税を納税する必要はなくなります。

土地や建物を売却したときに利用できる控除や特例については、本記事の後半予定で解説します。

STEP③ 所有期間に合った税率をかける

最後に、譲渡所得に対して譲渡所得税および住民税の税率を掛けて税金を計算しましょう。

譲渡所得税および住民税は、資産の所有期間によって下記のように税率が決められています。

| 所有期間 | 税率 |

| 5年以下 | 39.63%

|

| 5年を超える | 20.315%

|

なお、相続や贈与で受け継いだ土地の所有期間は、前の持ち主の所有期間をそのまま引き継げます。

そのため、相続や贈与時点から所有期間を計算するのではなく、亡くなった方や贈与者が土地を取得した期間から売却時までを所有期間として計算可能です。

譲渡所得1,400万円の土地の場合、譲渡所得税と住民税は以下の通りです。

- 所有期間が5年以内の場合:554万8,200円

- 所有期間が5年を超える場合:284万4,100円

3章 不動産売却時の譲渡所得税を節税する方法

土地や建物を売却したときの譲渡所得税や住民税を節税するには、取得費や譲渡費用を漏れなく計上する、不動産売却時に利用できる控除や特例を漏れなく活用するなどの方法があります。

それぞれ詳しく見ていきましょう。

3-1 取得費や譲渡費用を漏れなく計上する

譲渡所得は「売却価格ー取得費ー譲渡費用」で決定するため、取得費と譲渡費用が高ければ、譲渡所得が下がり譲渡所得税および住民税の負担も軽くなります。

そのため、取得費を正確に算出することや譲渡費用を漏れなく申告することが重要です。

相続や贈与で受け継いだ不動産を売却する場合、亡くなった人や贈与者が取得時に払った費用を取得費として申告可能です。

親や祖父母から受け継いだ不動産の取得費を調べる方法は、主に下記の通りです。

- 購入時の売買関係書類を確認する

- 取得費を間接的に証明出来る書類を用意する

- 市街地価格指数を利用して取得費を計算する

- 土地の取得費がわからないときには概算取得費で計算する

概算取得費とは、売却金額の5%を取得費として計算できる制度です。

例えば、2,000万円で売却できた土地の概算取得費は「2,000万円×5%=100万円」です。

概算取得費を使えば取得費がわからないケースでも取得費を計上できますが、売却代金の約9割が譲渡所得になってしまうため、譲渡所得税や住民税が高額になる点に注意しましょう。

3-2 不動産売却時に利用できる控除や特例を漏れなく活用する

不動産売却時には、売却理由や不動産の所有期間に応じて控除や特例を適用できる場合があります。

控除や特例を適用すれば、譲渡所得税や住民税を大幅に節税可能です。

控除や特例にはそれぞれ適用要件が定められているので、自分が活用できる控除や特例がわからない場合は、税理士に相談してみることもおすすめします。

次の章では、不動産売却時に活用できる控除や特例をいくつか紹介します。

4章 不動産売却時の譲渡所得税を節税できる特例

不動産を売却する際には、控除や特例を適用できる場合があります。

控除額が大きい代表的な控除、特例は、下記の通りです。

- 居住用財産の特別控除

- 10年超所有の場合の軽減税率の特例

- 取得費加算の特例

- 相続空き家の3,000万円特別控除の特例

それぞれ詳しく見ていきましょう。

4-1 居住用財産の特別控除

居住用財産の特別控除とは、居住していた住宅を売却する場合、譲渡所得から3,000万円を控除できる制度です。

「居住用財産」と名前がついているように、あくまでも売却した住宅に居住していた場合のみ適用できる制度となっています。

そのため、空き地や空き家を売却するときには制度を適用できないのでご注意ください。

ただし、家屋(建物)を取り壊して更地にした場合でも、住まなくなった日から3年以内に売却すれば適用されます。

居住用財産の特別控除の適用要件は、下記の通りです。(参照:国税庁HP)

- 自分が住んでいる家屋を売るか、家屋とともにその敷地や借地権を売ること

- 以前に住んでいた家屋や敷地等の場合には、住まなくなった日から3年目の12月31日までに売ること。

- 住んでいた家屋を取り壊した場合は、家屋を取り壊した日から1年以内に譲渡契約を締結し、かつ住まなくなった日から3年目の12月31日までに売ること

- 住んでいた家屋を取り壊した場合は、譲渡契約を締結した日までその敷地を貸駐車場など他の用途で利用していないこと・売却した年の前年

- 前々年にこの特例またはマイホームのマイホームの譲渡損失についての損益通算及び繰越控除の特例の適用を受けていないこと・売った年、その前年及び前々年にマイホームの買換えやマイホームの交換の特例の適用を受けていないこと。

- 売った家屋や敷地について、収用等の場合の特別控除など他の特例の適用を受けていないこと

- 災害によって滅失した家屋の場合は、その敷地を住まなくなった日から3年を経過する日の属する年の12月31日までに売ること

- 売手と買手が、親子や夫婦など特別な関係でないこと。

※特別な関係には、このほか生計を一にする親族、家屋を売った後その売った家屋で同居する親族、内縁関係にある人、特殊な関係のある法人なども含まれます

上記のように、条件が非常に複雑なため、適用可能かどうかわからない場合は税務署もしくは税理士へ相談することをおすすめします。

4-2 10年超所有の場合の軽減税率の特例

「10年超所有の場合の軽減税率の特例」とは、所有年数が10年を超える住宅を売却する際に、所得税と住民税の税率が軽減される特例です。

土地を売却する際にも適用されますが、一定の条件があるのでご注意ください。

適用要件は、下記の通りです。

- 10年以上保有していること

- 自分が住んでいる家屋を売るか、家屋とともにその敷地や借地権を売ること

- 以前に住んでいた家屋や敷地等の場合には、住まなくなった日から3年目の12月31日までに売ること。

- 売却した年の前年・前々年にこの特例またはマイホームのマイホームの譲渡損失についての損益通算及び繰越控除の特例の適用を受けていないこと

- 売った年、その前年及び前々年にマイホームの買換えやマイホームの交換の特例の適用を受けていないこと。

- 売った家屋や敷地について、収用等の場合の特別控除など他の特例の適用を受けていないこと

- 売手と買手が、親子や夫婦など特別な関係でないこと。

※特別な関係には、このほか生計を一にする親族、家屋を売った後その売った家屋で同居する親族、内縁関係にある人、特殊な関係のある法人なども含まれます

建物を壊し更地を売却する場合には、下記の要件も追加で満たさなければなりません。

- 住んでいた家屋を取り壊した場合は取り壊した年から10年以上が経過していること

- 住んでいた家屋を取り壊した場合は、家屋を取り壊した日から1年以内に譲渡契約を締結し、かつ住まなくなった日から3年目の12月31日までに売ること

- 住んでいた家屋を取り壊した場合は、譲渡契約を締結した日までその敷地を貸駐車場など他の用途で利用していないこと

- 災害によって滅失した家屋の場合は、その敷地を住まなくなった日から3年を経過する日の属する年の12月31日までに売ること

居住用財産の特別控除と同様に適用要件が複雑なので、適用できるか不安な場合は、税務署もしくは税理士に相談するのが良いでしょう。

4-3 取得費加算の特例

「取得費加算の特例」とは、相続によって取得した不動産を3年10ヶ月以内に売却した場合、相続した際に支払った相続税のうち一定額を譲渡所得資産取得費に加算できる特例です。

相続した土地の場合、取得費がわからない場合も多く、譲渡所得が高くなってしまう傾向があります。

しかし、取得費加算の特例を利用すれば、相続税を取得費に充てられます。

取得費加算の特例の適用要件は、下記の通りです。

- 相続または遺贈によって取得した財産であること

- 相続時に相続税が課されていて納税していること

- 相続開始日の翌日から3年10ヶ月以内に売却していること

なお、後述する「相続空き家の3,000万円特別控除の特例」と取得費加算の特例は併用不可なので、どちらも適用できる場合は節税効果が大きい方を選択しましょう。

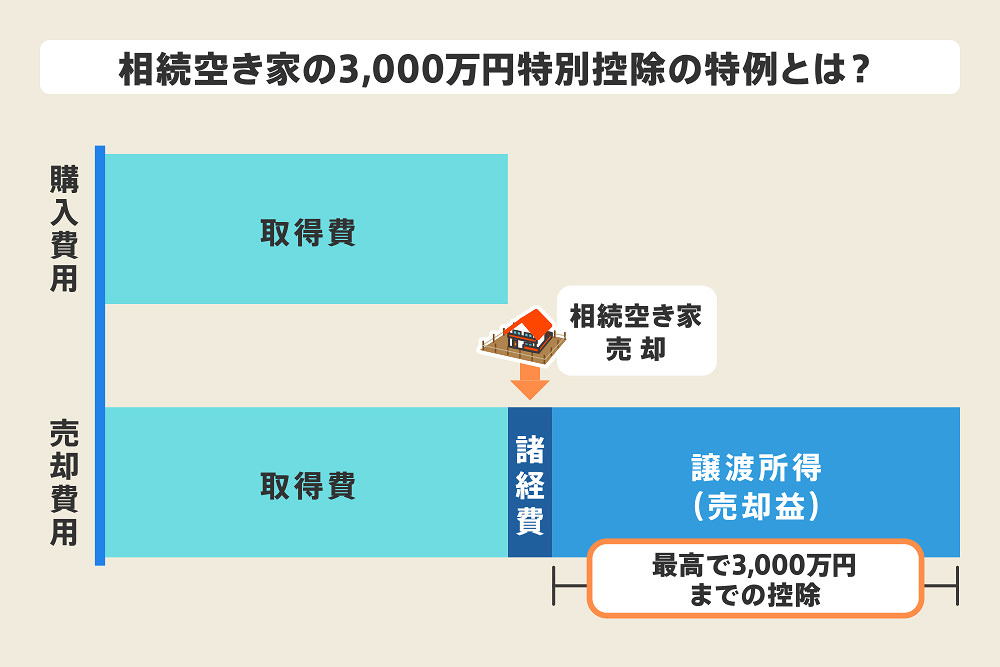

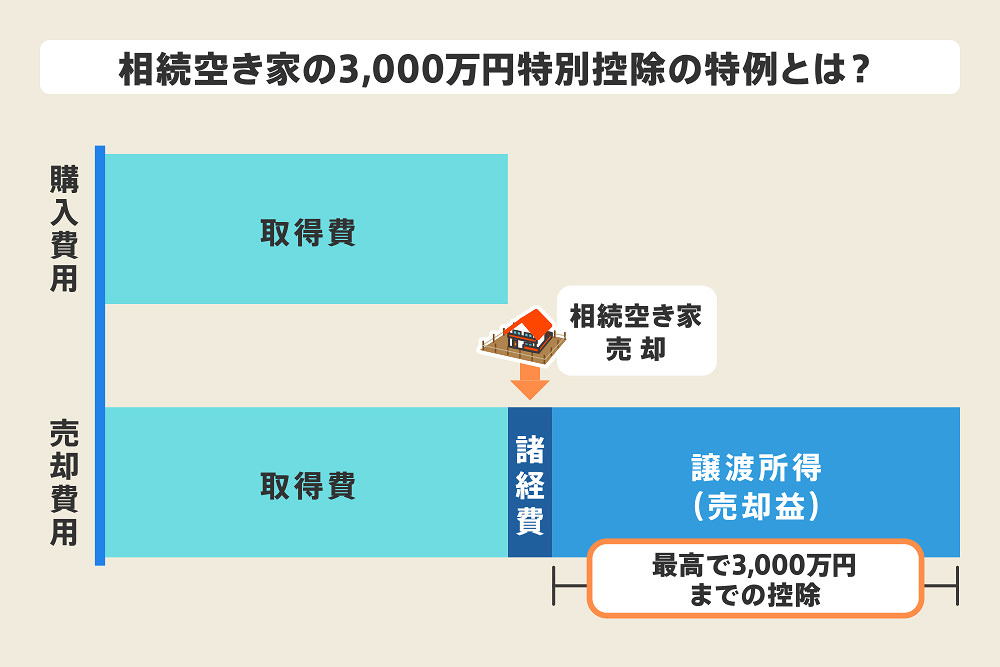

4-4 相続空き家の3,000万円特別控除の特例

相続空き家の3,000万円特別控除の特例とは、故人が住んでいた自宅を相続した人が空き家もしくは敷地を売却した際に受けられる特例です。

特例を適用すれば、譲渡所得の金額からさらに3,000万円も控除されるので非常に節税効果が大きい特例といえるでしょう。

控除額が大きい分、相続空き家の3,000万円特別控除の特例は適用要件も厳しく設定されています。

適用要件は、下記の通りです。

【相続した空き家の適用要件】

- 空き家だけでなく土地も相続で取得した

- 1981(昭和56)年5月31日以前に建築された

- 亡くなった人が相続開始まで住んでいた

- 相続開始から売却までずっと空き家だった

【売却時の状況の適用要件】

- 相続してから3年後の年末までに売却した

- 第三者に売却している

- 売却金額は1億円以下である

- 耐震リフォーム済もしくは建物を取り壊した状態で売却した

万が一、相続した不動産を売却したいものの適用要件を満たさない場合は、先ほど解説した取得費加算の特例を適用できないか確認してみるのが良いでしょう。

5章 譲渡所得税を申告する方法

不動産を売却し利益が発生したときには、売却した翌年の2月16日から3月15日までに確定申告を行わなければなりません。

申告期限に間に合わないと、延滞税が発生してしまいます。

また、納税期限も申告期限と同様に3月15日までとなっているのでご注意ください。

確定申告の方法や必要書類は、下記の通りです。

| 提出する人 | 共有名義の不動産売却によって譲渡所得税が発生した人 |

| 提出先 | 申告者の住所地を管轄する税務署 |

| 提出方法 |

|

| 必要書類 |

|

6章 不動産売却時に譲渡所得税以外にかかる税金

土地や建物などの不動産を売却すると、譲渡所得税や住民税以外にも、①印紙税や②登録免許税がかかります。

それぞれの税金について、詳しく見ていきましょう。

6-1 印紙税

印紙税とは、契約書の作成にかかる税金で、売買するものの価格に応じて税額は変わります。

収益の有無に関わらず支払う必要がありますが、支払う人は決められていません。

そのため、売り主が支払う場合もありますし、仲介業者が負担してくれる場合もあります。

印紙税は収入印紙を購入し、契約書に貼って消印するだけで問題ありません。

なお、不動産売買の場合は、軽減措置が適用されています。(令和9年3月31日までに作成)

| 不動産売買契約書に記載されている金額 | 印紙税(軽減あり) |

| 500万円超のもの | 5,000円 |

| 1,000万円超のもの | 10,000円 |

| 5,000万円超のもの | 30,000円 |

| 1億円超のもの | 60,000円 |

| 5億円超のもの | 160,000円 |

6-2 登録免許税

登録免許税とは、不動産の登記申請をする際に払う税金です。

不動産の売却をする際に必要となる登記申請は、主に下記の2つです。

| 登記の種類 | 概要 | 登録免許税を負担する人 |

| 所有権移転登記 | 不動産の名義を変更する手続き | 買主 |

| 抵当権抹消登記 | 不動産についている担保を抹消する手続き | 売主 |

上記のように、売主が負担するのは抵当権抹消登記です。

抵当権抹消登記にかかる登録免許税は、不動産1つにつき1,000円です。

例えば、土地および建物を売却する際には、2,000円かかります。

また、抵当権抹消登記の他にも登記簿謄本に記載されている住所と現住所が異なる場合には、氏名住所変更の登記申請が必要です。

氏名住所変更の登記手続き時についても、不動産1つにつき1,000円の登録免許税がかかります。

相続した土地や建物を売却する際には、事前に亡くなった人から相続人へ名義変更手続きを行う必要があります。

相続による名義変更手続きも法務局にて登記申請を行う必要があるのでご注意ください。

相続登記の登録免許税は「不動産の固定資産評価額×0.4%」で計算可能です。

また、相続登記を司法書士に依頼する場合には別途数万円の報酬がかかります。

グリーン司法書士法人では、相続登記の相談をお受けしていますのでお気軽にお問い合わせください。

まとめ

土地や建物、株式、貴金属などの資産を売却し利益が発生すると、利益に対して譲渡所得税と住民税がかかります。

譲渡所得税と住民税は譲渡所得に対してかかるため、節税するには取得費や譲渡費用を漏れなく計算することや控除や特例を活用することが大切です。

特に、土地や建物などの不動産を売却する際には、控除や特例がいくつか用意されていますので、利用できるものがないか探しておきましょう。

そして、相続した土地や建物を売却する際には、事前に相続登記をすませておく必要があります。

不動産の売り時を逃さないようにするためにも、相続登記の申請はできるだけ早くすませることをおすすめします。

相続登記は自分で手続きもできますが、司法書士に依頼も可能です。

グリーン司法書士法人では、相続登記についての相談をお受けしています。

初回相談は無料、かつオンラインでの相談も可能ですので、まずはお気軽にお問い合わせください。

土地を売却し、譲渡所得が発生した場合は譲渡所得税が課税されます。

譲渡所得税を節税できる特例はいくつかありますが、条件が複雑なものがほとんどです。

適用できるかどうか不明な場合は、税理士などの専門家へ相談してみましょう。

よくあるご質問

譲渡所得税の申告期限はいつ?

資産を売却し利益が出た場合は、売却の翌年2月16日から3月15日までの間に確定申告をしなければなりません。

相続不動産を売却すると相続税と譲渡所得税がかかるの?

相続不動産を売却すると、相続税と譲渡所得税がかかる場合があります。

二重課税のように思えますが、相続税は資産を相続により譲り受けたことにかかる税金であり、譲渡所得税は資産を売却して利益が出たことに対してかかる税金のため、二重課税ではありません。なお、相続によって取得した不動産を売却した場合は、条件を満たせば支払った相続税を取得費に加算できる「取得費加算の特例」を適用できます。