相続した不動産を売却しよう!と思っても、様々なことが気になります。

- 事前にやっておくことあるの?

- どんな手順で進めたらいいの?

- いくら税金がかかるの?

相続した不動産の売却は、一生に一度あるかないかの出来事なので、このような疑問を持たれるのは当然です。

また、知識不足や思い違いによって、次のような問題が生じることもあるので注意が必要です。

- 売却できないことが判明した

- 売却の手続きが予想以上に長引いた

- 売却したら数百万円の税金がかかった

本記事では相続した不動産を売却される皆様が疑問を解消し、問題の発生がないよう「相続、登記、税金」に関する知識をわかりやすく簡単に解説させていただきます。

不動産の相続手続きに関しては、下記の記事で詳しく紹介しているのでご参考にしてください。

目次

1章 相続した不動産を売却するときに確認しておく3つのこと

相続した不動産を売却するときには、次の3つのことを確認しておく必要があります。

- 不動産の名義変更は済んでいるか

- 不動産に銀行などの担保権はついていないか

- 土地の種類が農地になっていないか

これらのうち一つでもチェックできないことがあると、スムーズな売却の障害となるので事前に確認しておきましょう。

1-1 名義変更は済んでいるか

売却前に亡くなった人から相続した人への名義変更が必要です。

相続した不動産を売却する前に「名義変更の手続」を行う必要があります。

何故なら、亡くなっている人の名義のまま売却することが、法律上できないからです。

亡くなった人から相続した人への名義変更の手続を「相続登記」と言います。

相続登記は不動産の所在を管轄する法務局で、相続人自らが行うか、司法書士に依頼して行います。

相続登記の手続については、2章で詳しく解説いたします。

1-2 不動産に銀行などの担保権がついていないか

銀行などの担保権がついていたら売却前に抹消する必要があります。

相続した不動産に銀行の「担保権(抵当権)」がついていないか確認しましょう。

担保権とは、銀行の債権を保全するために不動産につけられた銀行の権利です。

ローン返済が滞ると、担保権を持つ銀行の判断で強制的に不動産を売却することできます。

このような強力な権利がついている不動産を買う人はいないので、引渡日までに担保権の登記を消しておく必要があるのです。

亡くなった人が住宅ローンを払っていた場合、不動産に担保権がついていると考えてよいでしょう。

ただし、保険適用により住宅ローンが無くなる可能性もあるので、まずは銀行に保険加入の有無を確認しましょう。

また、住宅ローンが保険により無くなっても、担保権を登記簿から消す手続は自ら行う必要があります。銀行から必要な書類を受け取って、法務局で登記手続をしましょう。相続登記を司法書士へ依頼するときは、担保権の抹消登記も合わせて任せるのが良いでしょう。

1-3 農地ではないか

農地は農家へしか売却できない。

「農地」は法規制により一定の要件を満たした「農家(農業従事者)」へしか売却することができません。また、農家に売却するとしても農業委員会に事前許可を得るなどの手続きが必要になります。

農業委員会とは、地域ごとに置かれている「農地」や「農家」を守るため管理監督している役所の部署と思ってください。

- 相続した農地は「要件を満たした農家」にしか売却できない。

- 売却するときは「農業委員会へ事前許可」を得る必要がある。

1-3-1 農地から他の地目(宅地など)へ用途変更することもできる

売却する前に土地の種類を「農地=田、畑」から「農地以外=雑種地、宅地」に変更するという方法もあります。このような変更を一般的に「用途変更」といいます。

用途変更すれば「農地」でなくなるため法律の規制もかからず、誰にでも売却することができます。しかし、農地の場所や地域により用途変更できないこともあるので、詳しくは農業委員会に確認してみましょう。

1-3-2 「現況」と「登記・登録」から農地かどうか判断する

相続した不動産が「農地」かどうかは次の視点で判断してください。

① 現在、田や畑など農業利用されているか

② 法務局の登記簿、市区町村の土地台帳で農地(田、畑)として登録されているか

自身で判断が難しいときは、農業委員会、法務局、司法書士などに確認してください。

農地の相続について詳しく知りたい方はこちら

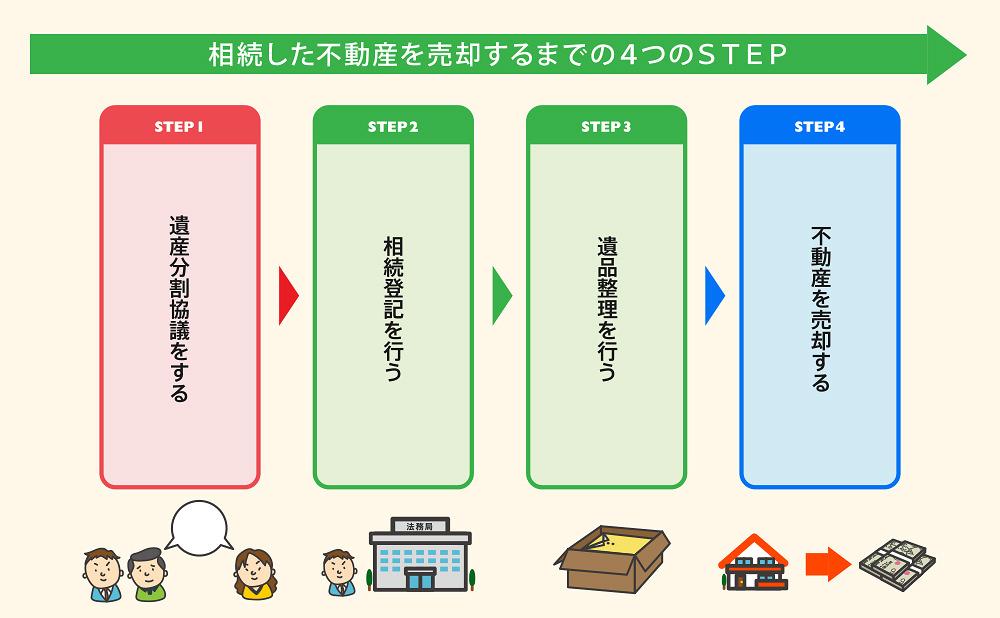

2章 相続した不動産を売却するまでの4つのSTEP

相続から不動産の売却までには、大きく4つのSTEPがあります。

それではひとつずつ詳しく確認してきましょう。

2-1 STEP① 遺産分割協議をする

相続人全員で「誰が、どの財産を、どのくらい相続するか」について話し合うことを「遺産分割協議」といいます。

具体的には「自宅は妻、預金は長男と次男が2分の1ずつ相続する」というような内容です。

まずは相続人全員で遺産分割について話し合ってください。

なお、「遺言」が残されていれば、遺言が優先するので遺産分割協議を行う必要はありません。

2-1-1 協議方法は柔軟にしよう

遺産分割協議は、全員が一個所に集まって話し合う必要はなく、電話やメール、手紙などの方法で進めることもできます。

2-1-2 協議がまとまれば書面化しよう

協議がまとまれば、決まった内容を記録しておくため、「遺産分割協議書」を作成します。

遺産分割協議書へは、相続人全員が実印で押印し、印鑑証明書を添付しましょう。

遺産分割協議書は、相続登記の手続の際にも必要です。

司法書士へ相続登記を依頼する場合は、遺産分割協議書の作成も合わせて依頼すれば良いでしょう。

遺産分割協議書の作成方法などについて詳しく知りたい方はこちら

2-2 STEP② 相続登記を行う

遺言や遺産分割協議により、不動産を相続する人が決まれば「不動産の名義変更」を行います。このような名義変更手続きを「相続登記」といいます。

2-2-1 相続登記は法務局で行おう

相続登記は、土地や建物の権利関係を管理している法務局という役所で行います。不動産の所在地によって「管轄している法務局」が違うので、どこの法務局で相続登記を行う必要があるのか調べましょう。

法務省のHPから管轄している法務局を探すことができます。

法務局での相続登記手続きは「自分でする」か「司法書士に依頼して」行います。

2-2-2 相続登記に必要な書類を準備しよう

遺産分割による相続登記を行う場合の必要書類は次のとおりです。

司法書士へ相続登記を依頼するときは「相続人全員の印鑑証明書」だけ用意すれば、あとは司法書士が準備してくれます。

“相続登記の義務化について”

これまで、相続登記には特に期限は設けられていませんでした。

しかし、令和3年(2021年)に相続登記義務化の法案が可決され、令和6年(2024年)までに施行予定となっています。このため、次の相続が発生した時には義務化されている可能性が高いでしょう。今のうちから、なるべく早く手続きをされるのがオススメです。

2-3 STEP③ 遺品整理を行う

相続登記が終われば次に遺品整理を行います。遺品整理とは、亡くなった人の生活雑貨や衣服などの荷物を処分することです。建物を取り壊して土地だけ売却する場合でも、原則として家の中の荷物は処分しておく必要があります。(解体業者によっては、不用品の処分費用を別途加算して同時に行ってくれることもあります。)

この遺品整理は「不動産の引き渡し(売却完了)」までに行えば良いので、先にSTEP④に進んでいただくことも可能です。

2-3-1 遺品整理はトラブルの元なので注意しよう

遺品整理は、相続人全員(兄弟姉妹など)が協力して行うのがベストです。肉体労働になるので、少人数だと作業が大変ということもありますが、「想い出の品の処分方法」や「価値のあるもの形見分け」についてトラブルになることが少なくないからです。

作業や形見分けの場に参加できない相続人がいる場合は、後日不満とならないよう事前に意向を確認しておきましょう。特に貴金属や絵画、骨董品、ブランド品などについては、写真などに残して「誰が何を取得するのか」明確にしておきましょう。

遺品整理の詳しい方法を知りたい方はこちら

2-4 STEP④ 不動産を売却する

不動産の売却は、不動産業者が算出した査定額を参考に売り出し価格を決定し、売却活動をスタートします。

2-4-1 高値で売却してくれる不動産会社へ依頼しよう

不動産会社には、それぞれ得意とする物件のタイプやエリアがあります。数社に査定をしてもらい、査定の算出方法や売却の手法などじっくり話を聞いて、高値で売却してくれる不動産会社へ依頼しましょう。

ただし、何の根拠もなく「高値で売却します!」と、相場以上の金額を提示してくる業者もいるので注意が必要です。最終的には適正価格まで段階的に下げることになり、売却まで無駄に時間を要することにもなりかねません。

また、一括査定のサイトに登録すると、一気に複数の会社から査定額が出るのでとても楽ですが、結局のところ「机上の査定額」しかわからないので、金額の幅が大きくなり現実的に判断することが難しくなります。

一番おすすめの方法は、職場や自宅の近くか、物件の近くの不動産会社数社に「実地調査ありの査定額」を算出してもらい、そのうち信頼できると思う不動産会社を選ぶように心がけることです。

2-4-2 売却スタートから引き渡しまでの流れ

不動産会社へ正式に依頼すると、物件情報の共有サイトへ登録したり、チラシ配布などにより売却活動を行います。空き家であれば不動産業者に鍵を預け、内覧希望者への接客対応をしてもらうこともできます。通常3か月~10か月以内に決済(引渡し)できることを目標に段階的に値段を下げるなどして進めていきます。

条件の合う購入希望者が見つかれば、売買契約を締結し、司法書士の立会のもと代金決済と鍵の引渡しを行います。

取引の完了を確認した司法書士は、法務局で売主から買主への名義変更手続を行います。

3章 相続した不動産を売却するときにかかる税金

相続した不動産を売却するときは、税金に関する知識を持っておく必要があります。

売却時にかかる主な税金は次のとおりです。

- 印紙税・・・契約書や領収書を作成したときに課税される税金

- 譲渡所得税・・・不動産を売却したことで生じた所得に課税される税金

特に譲渡所得税は高額になることがあるので、しっかり理解しておくようにしましょう。

3-1 印紙税

印紙税とは、経済取引にともなって作成される一定範囲の契約書や領収書に課税される税金です。

「印紙」が貼られ上からハンコが押されている「契約書」や「領収書」をご覧になったこともあるかと思います。

不動産の売買契約書は、課税文章に指定されているので「売買代金額」に応じて、印紙税を納める必要があります。納税は、売買契約書に納税額分の印紙を貼りつけて消印する方法で行います。

納税額は売買代金の金額によって以下の通り決まっています。

平成26年4月1日から令和4年3月31日までの間に作成される不動産の売買契約書は以下の軽減された税額が適用されます。

| 売買契約書に記載された金額 | 税額 |

| 10万円を超え50万円以下のもの | 200円 |

| 50万円を超え100万円以下のもの | 500円 |

| 100万円を超え500万円以下のもの | 1千円 |

| 500万円を超え1,000万円以下のもの | 5千円 |

| 1,000万円を超え5,000万円以下のもの | 1万円 |

| 5,000万円を超え1億円以下のもの | 3万円 |

| 1億円を超え5億円以下のもの | 6万円 |

| 5億円を超え10億円以下のもの | 16万円 |

| 10億円を超え50億円以下のもの | 32万円 |

| 50億円を超えるもの | 48万円 |

売買契約書に売買金額が10万円以下のものは、軽減措置の対象となりません(税額200円)。また、契約書に記載された契約金額が1万円未満のものは非課税となります。

3-2 譲渡所得税

不動産を売却したことで得た利益に課せられる税金3種(所得税・住民税・復興特別税)を総称して、「譲渡所得税」といいます。譲渡所得税は、給与所得などとは別に計算することになります。

このような課税形態を「分離課税」と言います。

3-2-1 譲渡所得税は購入費用や売却の経費を差し引いて算出する

譲渡所得税は、不動産を売却して得た利益である「譲渡所得額」に対して課税されます。

譲渡所得額は、売却代金から不動産の購入費用や売却にかかった経費を差し引いて算出します。

ですので、3,000万円で買った土地を2,000万円で売った場合など、利益(譲渡所得)が出ないときは譲渡所得税はかかりません。

3-2-2 譲渡所得額の計算式

譲渡所得税額を計算するには、まず計算の基礎となる「譲渡所得額=いくら利益が出ているか」を算出しなければなりません。

譲渡所得額は、次の計算式で算出します。

【譲渡所得額の計算式】

収入金額−(取得費+譲渡費)=譲渡所得額

収入額・・・不動産を売った金額

取得費・・・不動産を買ったときの費用合計

譲渡費・・・売ったときの費用合計

譲渡費・・・売ったときの費用合計

要するに売却代金から、仕入れ費用や売却費用を差し引いた残額が譲渡所得額になります。

譲渡所得額が0円の場合、マイナスになる場合は譲渡所得税はかかりません。

具体的な費用は以下のようなものが該当します。

【取得費】

- 土地、建物の購入代金や建築代金

- 購入時の税金(不動産取得税、登録免許税、印紙税など)

- 仲介手数料

- 測量費、整地費、建物解体費など

【譲渡費】

- 仲介手数料

- 建物解体費

- 立退料など

このうち「建物の購入代金や建築代金」については、建物の性質上、時間の経過とともに価値が下がっていくので、経過年数に応じて算出した減価償却費を合計額から差し引くことになります。

3-2-3 譲渡所得税の計算式

譲渡所得税は、譲渡所得額に税率をかけて算出しますが、その税率は不動産を所有していた期間の長さによって異なります。

- 所有期間5年以下・・・短期譲渡所得

- 所有期間5年超・・・長期譲渡所得

期間の長さは、譲渡のあった年の1月1日時点において、5年以下かどうかで判断します。

また、相続した不動産の場合は、亡くなった人が所有していた期間を含めて計算します。

つまり「亡くなった人が取得した日から、相続した人が譲渡(売却)した年の1月1日時点において、5年以下かどうか」で判断します。

それぞれの税率は次のとおりです。

譲渡所得額×39.63%=譲渡所得税

(所得税30%、住民税9%、復興特別所得税0.63%)

譲渡所得額×20.315%=譲渡所得税

(所得税15%、住民税5%、復興特別所得税0.315%)

譲渡所得税の計算式についての詳しい解説はこちら

3-2-4 不動産を売却してかかる譲渡所得税のシミュレーション

ここでは次の前提をもとにシミュレーションしていきましょう。

【前提条件】土地を売却したケース

収入金額(売却価格) 3,000万円

取得費(購入価格) 2,000万円

取得費(購入時費用) 100万円

譲渡費(売却時費用) 80万円

このような前提で譲渡所得額を算出すると次のとおりです。

【譲渡所得額】

3,000万円-(2,000万円+100万円+80万円)=820万円(譲渡所得額)

この譲渡所得額に短期、長期の税率をかけると次のとおりです。

【短期譲渡所得の場合】

820万円×39.63%=3,249,660円(譲渡所得税)

【長期譲渡所得の場合】

820万円×20.315%=1,665,830円(譲渡所得税)

このように譲渡所得税は、とても高額になるケースが少なくありません。

そこで自宅の売却など一定の要件を満たせば、税額軽減できる制度が準備されています。

次章で詳しく解説したいと思います。

譲渡所得税に関する税務申告手続においては、「取得費などを証明する資料」が必要になります。

しかし、先祖代々の土地や親が購入した不動産について、これらの資料が残されていないことが少なくありません。仮に取得費などを証明する資料(売買契約書や建築請負契約書など)がないときは、原則として「取得費を売却価格の5%」として計算します。

簡単にいうと売却代金から5%しか取得費を差し引くことができないため、譲渡費用を差し引いても売却代金の80~95%が譲渡所得額となります。

このようなケースでは譲渡所得税が高くなるので注意しましょう。

4章 相続した不動産を売却したときの譲渡所得税の控除制度

親から相続した不動産を売却したとき、譲渡所得税の控除制度を利用できるケースがあります。

利用できる控除制度は次の3つです。

- 自宅を売却したケースに利用できる3,000万円の特別控除

- 相続した空き家を売却したケースに利用できる3,000万円の特別控除

- 相続から3年10か月以内に売却したケースに利用できる取得費加算の特例

これらの控除制度を受けることができれば、大幅に譲渡所得税を減税することができます。

事前に控除制度を利用できるのか確認しておきましょう。

4-1 自宅を売却したケースに利用できる3000万円の特別控除

自身が住んでいる不動産(自宅=居住している不動産)を売却したときに利用できるのが「3,000万円の特別控除」です。自宅として利用しているかどうかは、相続した時点ではなく譲渡(売却)した時点で判断されます。ですので、相続発生前から親と同居していた場合や、相続発生後に実家に戻ってきた場合にも適用されます。

自宅を売却するときに利用できる控除制度なので、アパート、マンション、別荘などの投資用不動産を売却するときには適用されません。

この3,000万円の特別控除を利用すると以下の計算式になります。

3,000万円の特別控除を利用した計算式

収入金額−(取得費+譲渡費)-3,000万円=譲渡所得額

3,000万円を控除して、譲渡所得額がマイナスになれば譲渡所得税はかかりません。

仮にマイナスにならなかったとしても、譲渡所得額から3,000万円分の控除ができるので、大きく節税できます。

詳しくは国税庁のHPにて確認しましょう。

このほか10年超所有していた居住用不動産を売却する場合、長期譲渡所得(5年超)の税率より軽減した税率で計算できる特例もあるので、合わせて確認しましょう。

4-2 相続した空き家を売却したケースに利用できる3000万円の特別控除

次に紹介するのは「親が自宅として利用していた空き家」を売却する場合に適用できる控除制度です。

相続や遺贈によって取得した「居住用の空き家やその敷地」を売却するときに3,000万円の特別控除が利用できます。

こちらも居住用不動産を売却した場合の特例制度と同じ計算式で計算することになるので、3,000万円を控除して、譲渡所得額がマイナスになれば譲渡所得税はかかりません。

この特別控除を利用するための主な要件は以下のとおりです。

【適用の要件】

- 昭和56年3月31日以前に建築された建物である

- 区分所有建築物(マンション)以外の建物である

- 相続開始の直前まで、亡くなった所有者以外に居住していた人がいない

具体的には以下のようなシュチュエーションになるでしょう。

父(母)が亡くなるまで一人で住んでいた、昭和56年以前に建築された一戸建ての自宅を相続し、売却したケースです。

4-3 相続から3年10か月以内に売却したケースに利用できる取得費加算の特例

この取得費加算の特例は、譲渡所得額の算出において支払った相続税の一部を取得費に加算できる制度です。相続不動産を売却した場合、この特例により取得費に相続税の一部を加算することができるため、差し引き後に残る利益(譲渡所得額)が減り、譲渡所得税もその分減額されることになります。

取得費加算したときの譲渡所得額の計算方法

収入金額−(取得費+相続税の一部+譲渡費)=譲渡所得額

このような性質上、相続税がかからない場合この特例を利用することはできません。

特例を受けるための要件は大きく3つあります。

【主な適用要件】

- 相続や遺贈によって財産を取得した人

- 相続税が課税されている

- 相続から3年10か月以内にその財産を売却した

詳しくは国税庁のHPにて確認しましょう。

これらの特別控除や取得費加算を利用するときは、税務署で確定申告する必要があります。不動産を売却した翌年の確定申告シーズンに必ず手続きを行いましょう。

また、控除制度が適用されるかどうか判断が難しいときは、事前に税務署へ相談されることをおススメいたします。

まとめ

相続した不動産の売却を検討する前に、次の3点を確認しましょう。

- 不動産の名義変更は済んでいるか

- 不動産に銀行などの担保権はついていないか

- 土地の種類が農地になっていないか

相続登記や担保権の抹消など、ご自身で行うこともできますが、平日に役所や法務局へ何度も行ったり、登記や法律の知識を勉強しなければなりません。

お仕事が忙しい人、役所の手続きが苦手な人、急いで手続きしたい人は司法書士へ依頼することをおススメします。

また、不動産を売却したときの「譲渡所得税」は高額になることがあるので注意しましょう。