年間110万円以内の贈与であれば、贈与税の申告および納税は必要ありません。

そのため、相続税対策として110万円以内の贈与を繰り返し行おうと考えている人もいるでしょう。

年間110万円に収まる範囲の贈与であれば贈与税はかかりませんが、生前贈与が行われた証拠自体は残しておくのがおすすめです。

贈与の証拠を残しておかないと、贈与者が死亡したときに税務署に過去の生前贈与を認めてもらえず、贈与財産も相続税の課税対象財産に含まれてしまう可能性があるからです。

そのため、贈与税の申告が不要なケースでも生前贈与の証拠を残しておく方が良いでしょう。

本記事では、年間110万円以下の生前贈与で証拠を残すべき理由や証拠を残す方法を解説します。

生前贈与については、下記の記事でも詳しく解説していますのでご参考にしてください。

目次

1章 年間110万円以内であれば贈与税はかからない

贈与税には年間110万円の基礎控除額が用意されており、基礎控除内の贈与であれば贈与税の申告および納税は不要です。

そのため、毎年110万円の生前贈与を繰り返し行えば相続財産を減らせ、その分だけ相続税を節税できます。

このように、贈与税の基礎控除額を利用して相続税対策することを「暦年贈与」と呼びます。

年間110万円以内の贈与であれば贈与税の申告は不要ですが、申告の要否に関わらず生前贈与の証拠として「贈与契約書」を作成しておくのがおすすめです。

理由を次の章で詳しく解説していきます。

2章 年間110万円以下の生前贈与でも証拠を残すべき理由

年間110万円以下で贈与税の申告が不要な生前贈与であっても、生前贈与があった事実に関する証拠は残しておくことをおすすめします。

生前贈与に関する証拠を残しておかないと、贈与者が死亡したときに税務署が過去に行われた生前贈与を認めない可能性があるからです。

税務署が過去に行われた生前贈与を否認すると贈与がなかったことにされ、贈与財産も相続税の課税対象財産に含めなければなりません。

暦年贈与で相続税対策を行っていたとしても無駄になってしまうので、ご注意ください。

親子間や祖父母と孫の間で行われた贈与や少額の贈与であっても、証拠を残しておきましょう。

生前贈与の証拠を残す方法は次の章で詳しく解説していきます。

3章 年間110万円以下の贈与で証拠を残す方法

先ほどの章で解説したように、年間110万円以下の贈与であっても相続発生時に否認されないように、証拠を残しておくことが大切です。

具体的には、下記の3つの方法で証拠を残すのが良いでしょう。

- 現金手渡しではなく銀行振込で贈与する

- 贈与契約書を作成しておく

- 不動産の名義変更手続きをする

それぞれ詳しく解説していきます。

3-1 現金手渡しではなく銀行振込で贈与する

年間110万円以下で贈与税の申告が必要ない生前贈与を行う場合、現金手渡しではなく銀行振込で贈与をするのが良いでしょう。

現金手渡しによる贈与と違って銀行振込であれば、贈与者から受贈者に対して資金が移動したことが証拠として残るからです。

ただし、銀行振込による生前贈与は証拠こそ残るものの税務署に名義預金と判断されるリスクが残ります。

そのため、後述する贈与契約書の作成もあわせて行っておくと良いでしょう。

なお可能性は少ないですが現金や預貯金ではなく110万円以内の不動産を贈与するのであれば、贈与者から受贈者に名義変更手続きをする必要があります。

生前贈与時の不動産の名義変更手続きは、下記の記事をご参考にしてください。

3-2 贈与契約書を作成しておく

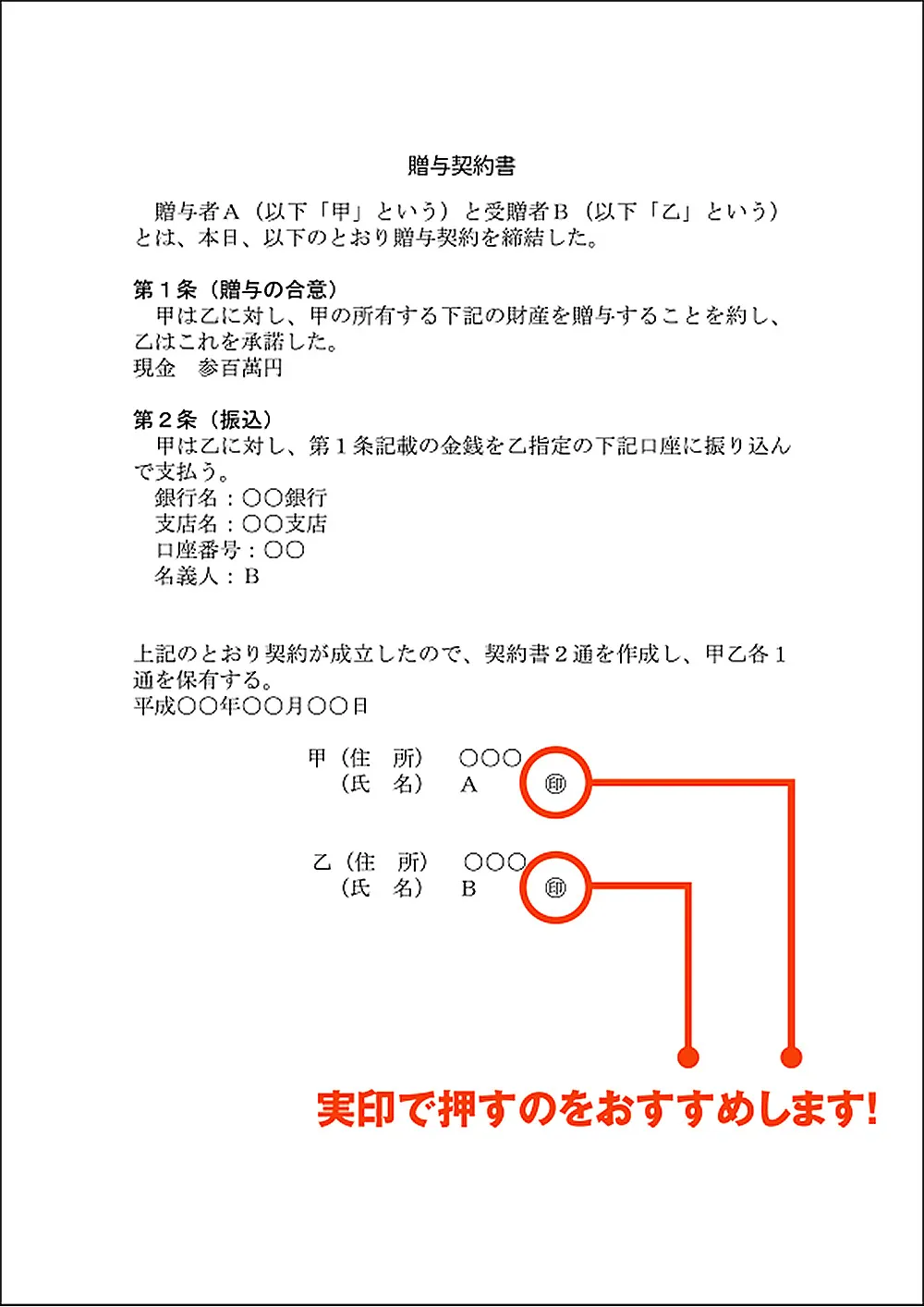

生前贈与を行う際には贈与契約書を作成し、贈与者と受贈者がそれぞれ署名、押印しておきましょう。

贈与契約書があれば、贈与者と受贈者双方の合意により生前贈与が行われたと後になっても証明できるからです。

贈与契約書の形式には特に決まりはありませんが、下記のように誰が誰に対してどの財産を贈与したかわかるように記載しておくと良いでしょう。

贈与契約書の作成は自分たちでも行えますが、余計なトラブルが発生するリスクを少しでも下げたいのであれば生前贈与に詳しい司法書士や弁護士に依頼するのが確実です。

生前贈与の証拠を残すために、あえて贈与税の基礎控除額を少しだけ上回る贈与を行い、贈与税の申告および納税をする人も中にはいます。

しかし、贈与税の申告だけでは生前贈与の証拠としては不十分になる恐れがあるのでご注意ください。

生前贈与の証拠としては贈与者と受贈者の意思が確認できるものが必要であるのに対し、贈与税の申告は受贈者のみの意思で行われるものだからです。

贈与税の申告だけでは贈与者の意思を確認できないので、贈与者が亡くなったときにトラブルになる可能性もあります。

4章 年間110万円以下の贈与を行うときの注意点

年間110万円以内の贈与を行うときには、贈与の証拠を残しておく以外にもいくつか注意しなければならないことがあります。

具体的には、下記の3点に注意しましょう。

- 名義預金とみなされないようにする

- 定期贈与とみなされないようにする

- 死亡前3~7年の贈与は相続税の課税対象に含まれる

それぞれ詳しく解説していきます。

4-1 名義預金とみなされないようにする

銀行振込で生前贈与をする際には、税務署に名義預金と判断されないように注意しましょう。

名義預金とは、配偶者や子供、孫名義で口座を作成し贈与者が預貯金や口座の管理を行っている口座です。

名義預金は口座名義人の資産ではなく口座を管理している人の資産として扱われてしまいます。

具体的には、下記に該当する税務署に名義預金と判断される可能性が高いです。

- 亡くなった人が預金の資金源だったケース

- 預金の管理者が亡くなった人だったケース

- 名義人や親権者が預金の存在を知らなかったケース

- 名義人や親権者が贈与を受けたと認識していなかったケース

税務署に名義預金と判断されると、預貯金を管理している人が亡くなったときに相続税の課税対象財産に含まれ、相続税対策をした意味がなくなってしまいます。

名義預金と判断されないためにも、銀行振込で生前贈与するだけでなく贈与契約書の作成や贈与後は受贈者に口座や預貯金の管理をさせることが大切です。

4-2 定期贈与とみなされないようにする

暦年贈与で相続税対策をする際には、税務署に定期贈与と判断されないようにご注意ください。

定期贈与とは資金の移動は数回に分かれていますが、ひとつのまとまった贈与契約として扱われる贈与です。

例えば、毎年100万円の贈与を10回繰り返していた場合、贈与の方法によっては1,000万円の生前贈与を10回に分けて行ったと判断される恐れがあります。

定期贈与と判断されると、ひとつのまとまった贈与として扱われ贈与税がかかってしまうので注意が必要です。

定期贈与と判断されないようにするには、下記の工夫をしておきましょう。

- 贈与のたびに贈与契約書を作成する

- 贈与の時期や金額を毎年変更する

定期贈与と判断されないか不安なときには、生前贈与に詳しい税理士に相談しながら贈与を行うのもおすすめです。

4-3 死亡前3~7年の贈与は相続税の課税対象に含まれる

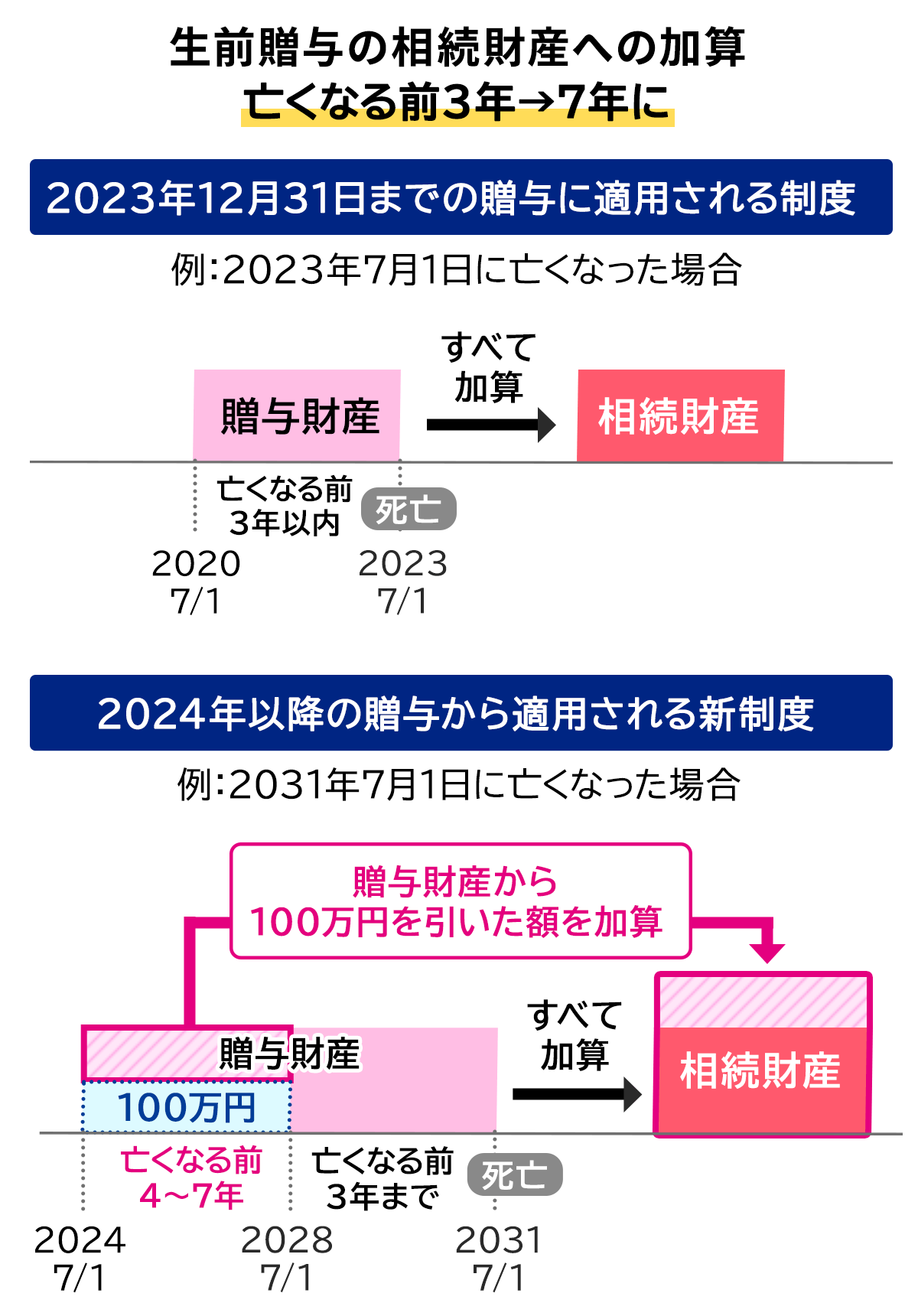

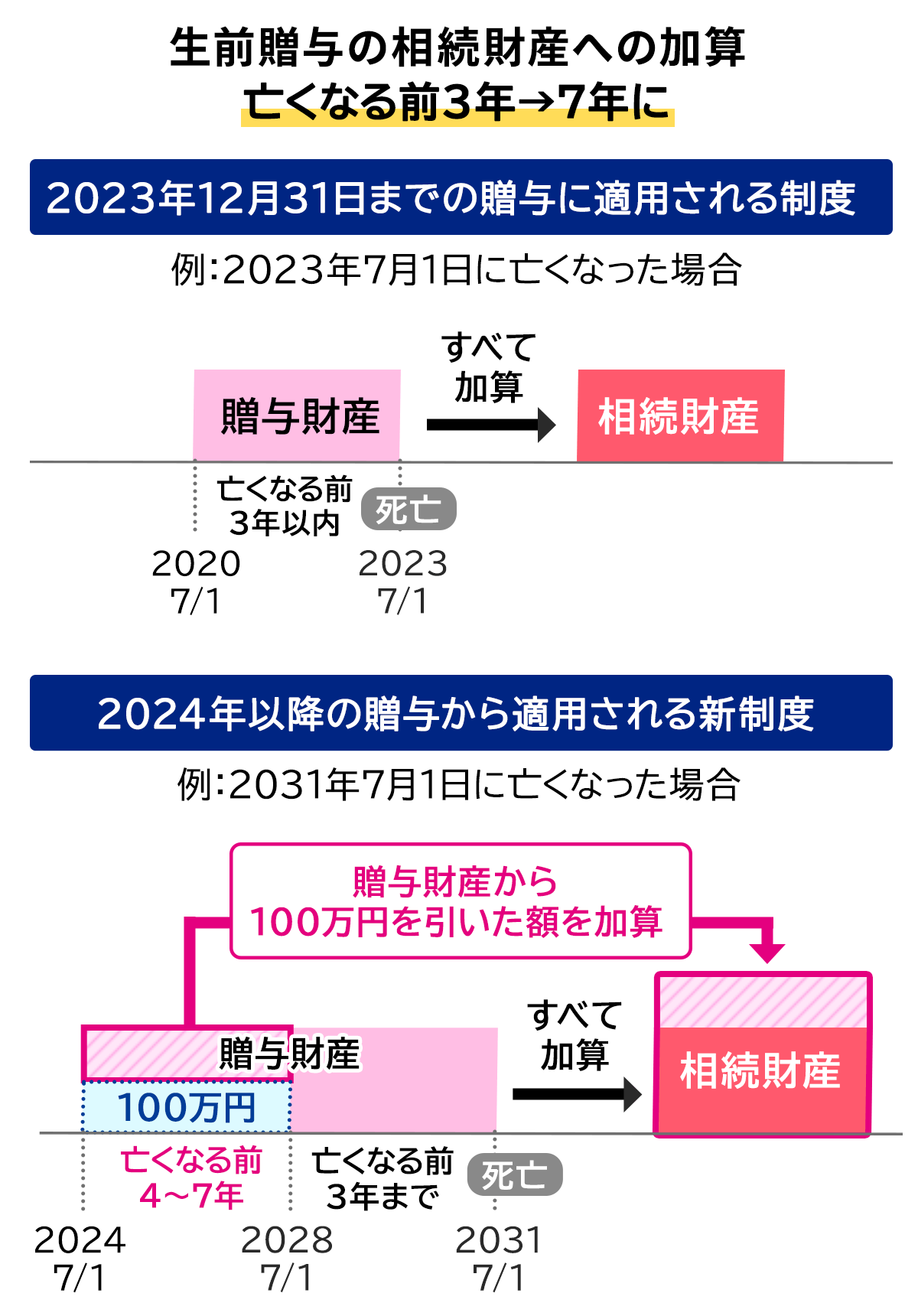

暦年贈与で相続税対策を行っていたとしても、贈与者が亡くなる3~7年前に行われた贈与は、相続税の課税対象財産に含まれてしまいます。

亡くなる直前に行われた生前贈与を相続財産に含めることを「生前贈与加算」といいます。

生前贈与加算の対象期間は、生前贈与が行われた時期によって下記のように決められています。

| 生前贈与の時期 | 生前贈与加算の対象期間 |

| 2023年12月31日まで | 贈与者が死亡した日より3年以内 |

| 2024年1月1日以降 | 贈与者が死亡した日より7年以内 |

2023年に行われた税制改正により、2024年以降は生前贈与加算の対象期間が3年から7年に延長されます。

それとあわせて贈与者が死亡する3~7年以内に行われた生前贈与を相続税の課税対象財産に含めるときには、贈与財産の合計額から100万円を控除可能です。

税制改正により、生前贈与加算や控除額の計算が非常に複雑になったので、過去に生前贈与を行った人の相続税を計算する際には相続に詳しい税理士に相談するのが良いでしょう。

5章 贈与税を節税する方法

贈与税を節税するには、毎年110万円以内で贈与を繰り返す暦年贈与以外にもいくつか方法があります。

贈与税には様々な控除や特例が用意されているので、利用すれば贈与税を大幅に節税可能です。

具体的には、下記の5つの制度の利用を検討するのが良いでしょう。

| 控除・特例 | 概要 |

| 相続時精算課税制度 |

|

| 贈与税の配偶者控除(おしどり贈与) | 婚姻期間20年を超える夫婦が居住用不動産や購入資金を贈与すると最大2,000万円まで非課税になる制度 |

| 住宅取得等資金の贈与の非課税枠 | 親や祖父母から子や孫に対して住宅購入・リフォーム費用を贈与すると最大1,000万円まで非課税になる制度 |

| 教育資金の一括贈与の非課税枠 | 親や祖父母から30歳未満の子や孫に対して教育資金を一括贈与すると最大1,500万円まで非課税になる制度 |

| 結婚・子育て資金の一括贈与の非課税枠 | 親や祖父母から18~50歳の子や孫に対して結婚・子育て資金を一括贈与すると最大1,000万円まで非課税になる制度 |

なお、控除や特例を利用した結果、贈与税がかからなくなったとしても贈与税の申告自体は必要なのでご注意ください。

贈与税の控除や特例を漏れなく利用したい場合や贈与税の申告が不安な場合は、生前贈与に精通した税理士に相談することをおすすめします。

まとめ

生前贈与は年間110万円以内であれば贈与税はかからず申告も不要です。

ただし、生前贈与の事実を証明する証拠だけは、贈与税の申告要否に関わらず残しておくと安心です。

贈与者が亡くなったときに過去に行われた生前贈与を税務署に否認されてしまうと、相続税対策で行った生前贈与が無駄になってしまいます。

過去の生前贈与に対して相続税がかかることを防ぐために、贈与契約書の作成や銀行振込による贈与などで証拠を残しましょう。

なお、税務署に指摘されずに相続税対策を行うことや資産や相続人の状況にあった生前贈与を行うには、専門的な知識も必要です。

自分たちに合った生前贈与をミスなく確実に実行したい場合は、生前贈与や相続対策の専門家に相談するのが良いでしょう。

グリーン司法書士法人では贈与契約書の作成や生前贈与に関する相談をお受けしています。

初回相談は無料、かつオンラインでの相談も可能ですので、まずはお気軽にお問い合わせください。

よくあるご質問

現金での贈与はバレる?

不動産や預貯金の生前贈与ほどではないですが、現金手渡しの生前贈与も税務署に気付かれる可能性は十分にあります。

贈与者が預貯金を引き出したタイミングや受贈者が高額な品物を購入したタイミングで税務署にバレる可能性が高いです。

▶現金手渡しでの贈与がバレる理由について詳しくはコチラ