- 生命保険金に相続税はかかるのか

- 生命保険金受取時に利用できり相続税の非課税枠とは何か

- 相続時に生命保険金を受け取るときの注意点

家族や親族が亡くなり遺産を受け取ると、相続税がかかる場合があります。

遺産には、家や現金などさまざまなものがありますが、中でも特別なのが「生命保険金」です。

生命保険金は相続財産には含まれず受取人固有の財産として扱われるものの、相続税の課税対象には含まれるので注意しなければなりません。

生命保険金を除いて相続税を計算してしまうと、申告ミスとなる恐れもあるのでご注意ください。

本記事では、故人の生命保険金に相続税はかかるのか、計算方法や注意点について解説します。

生命保険金で相続対策を行う方法については、下記の記事で詳しく解説しているので合わせてお読みください。

目次

1章 生命保険金に相続税はかかる?

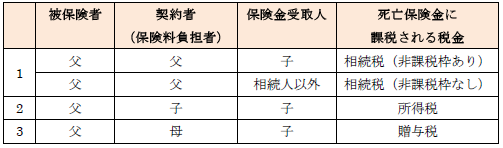

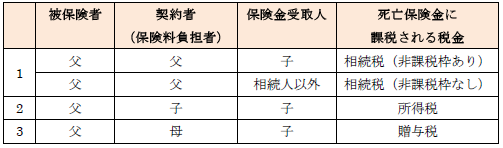

生命保険金を受け取ったときにかかる税金は、①相続税と②贈与税、③所得税の3種類に分けられます。

どの税金がかかるかは、契約者や被保険者、保険金受取人の関係によって決まります。

相続発生時の生命保険金の取り扱いについて、詳しく見ていきましょう。

1-1 生命保険金に相続税がかかるケース

生命保険金を受け取ったときにかかる税金の種類は、下記のように契約者や被保険者、保険金受取人が誰かによって決まります。

上記のように、生命保険金に相続税がかかるケースは、契約者と被保険者が同じであるケースです。

1-2 生命保険金は受取人固有の財産として扱われる

亡くなった人の生命保険金を受け取ると相続税がかかるものの、相続財産には含まれず受取人固有の財産として扱われます。

したがって、生命保険金は亡くなった人が所有していた不動産や預貯金のように遺産分割を行う必要はありません。

このように、相続財産には含まれないものの相続税の課税対象となる財産を「みなし相続財産」と呼びます。

生命保険金がみなし相続財産に含まれるのは、生命保険金は故人の死亡(相続発生)によって受け取れるお金であり、遺産と性質が似ているとされているからです。

生命保険金は遺産ではないからといって、相続税の申告に含めないでいると申告漏れとなってしまいペナルティが発生するのでご注意ください。

なお、生命保険金を相続人が受け取った場合は相続税の非課税枠を適用可能です。

非課税枠や相続税の計算方法については、本記事の後半で解説します。

1-3 相続税の課税対象外となる生命保険金

故人の死亡により生命保険金を受け取った場合でも、相続税の課税対象にならない場合があります。

受け取っても相続税がかからない生命保険金は、主に下記の通りです。

- 契約者と被保険者が同じでないケース

- 「非課税枠>生命保険金」となったケース

- 「相続税の基礎控除>非課税枠-生命保険金」となったケース

本記事の1-1で解説したように、契約者と被保険者が同じでない保険契約の場合、生命保険金には所得税もしくは贈与税がかかります。

そして、先ほど解説したように生命保険金には非課税枠が用意されており、受け取った生命保険金が非課税枠に収まる場合は相続税はかかりません。

次の章では、生命保険金の非課税枠について詳しく見ていきましょう。

2章 相続税における生命保険金の非課税枠とは

相続人が生命保険金を受け取った場合は「500万円×法定相続人の数」の非課税枠を適用可能です。

例えば、相続人が配偶者と子供2人であれば非課税枠は「500万円×3人=1,500万円」となります。

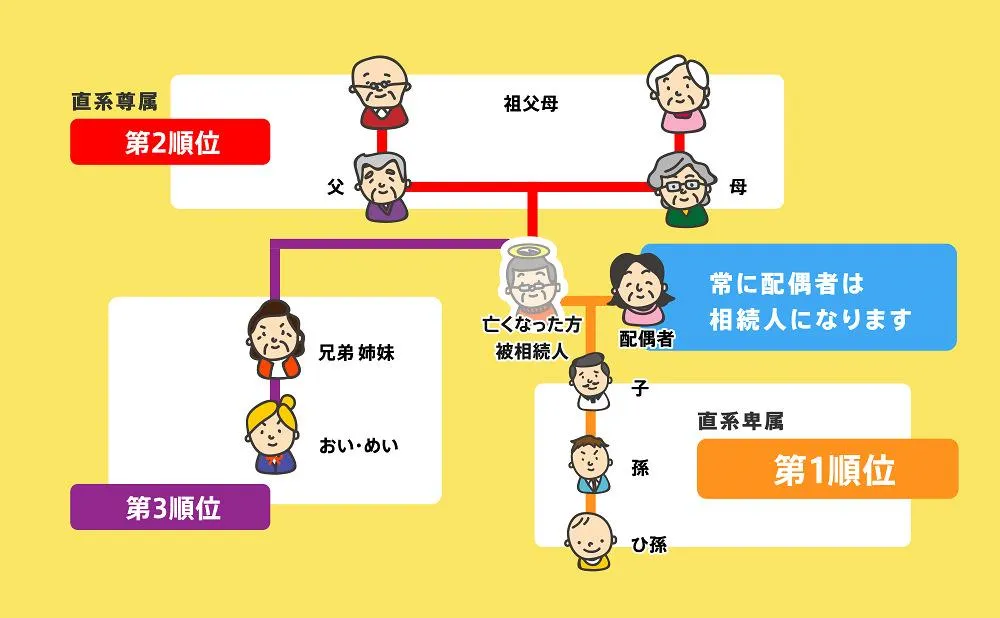

法定相続人とは、法律によって決められた相続人であり、下記のように優先順位が決められています。

| 常に相続人になる | 配偶者 |

| 第一順位 | 子供や孫 |

| 第二順位 | 親や祖父母 |

| 第三順位 | 兄弟姉妹や甥・姪 |

なお、非課税枠を利用できるのは、相続人が生命保険金を受け取ったケースのみです。

内縁の妻や夫、養子縁組していない配偶者の連れ子などが生命保険金を受け取ると、非課税枠を適用できないのでご注意ください。

このように、生命保険金には非課税枠が用意されているので、預貯金として遺産を用意するより生命保険に加入しておいた方が相続税対策につながる場合もあります。

生命保険で相続対策したい場合は、下記の記事もあわせてお読みください。

3章 生命保険金にかかる相続税を計算する方法

相続人以外が生命保険金を受け取った場合や受け取った生命保険金が非課税枠を上回る場合、生命保険金に相続税がかかる可能性があります。

ただし、相続税には「3,000万円+600万円×法定相続人の数」の基礎控除が用意されており、基礎控除内に収まる場合は相続税の申告及び納税は不要です。

相続税は生命保険金や預貯金、不動産など遺産ごとにかかるわけではなく、遺産総額に対してかかります。

そのため、相続税を計算する際には生命保険金や預貯金、不動産などの評価額を計算する必要があります。

相続税を計算する流れは、下記の通りです。

- 財産を評価する

- 遺産の総額から基礎控除額を引く

- 基礎控除額を引いたあとの遺産を法定相続分で分ける

- 法定相続分で分けた遺産から相続税の総額を計算

- 相続税の総額を実際の相続割合で分けなおす

- 控除・加算で最終的な納付税額を求める

自分で相続税を計算することが難しい場合は、相続に詳しい税理士に依頼するのがおすすめです。

4章 相続時に生命保険金を受け取るときの注意点

本記事で解説してきたように、亡くなった人の生命保険金を受け取ると相続税がかかります。

生命保険金には非課税枠も用意されているものの相続人しか利用できない点に注意しなければなりません。

相続時に生命保険金を受け取るときに注意すべきことは、主に下記の通りです。

- 相続人以外が生命保険金を受け取っても非課税枠を適用できない

- 相続放棄をした相続人が受け取ると非課税枠を適用できない

- 孫が生命保険金を受け取ると相続税が2割加算される

それぞれ詳しく解説していきます。

4-1 相続人以外が生命保険金を受け取っても非課税枠を適用できない

生命保険金の非課税枠を適用できるのは、相続人のみです。

そのため、養子縁組していない孫や嫁、婿や内縁の妻や夫が生命保険金を受け取っても非課税枠を適用することはできません。

孫や嫁、婿に遺産を遺したいと考えるのであれば、養子縁組をする、生命保険以外の方法で遺すことも考えておきましょう。

4-2 相続放棄をした相続人が受け取ると非課税枠を適用できない

相続放棄をした相続人が生命保険金を受け取った場合、非課税枠を適用することはできません。

相続放棄とはプラスの財産もマイナスの財産も一切相続しなくなる手続きであり、相続放棄をすると最初から相続人ではなかったものとして扱われます。

生命保険金は受取人固有の財産として扱われるため、相続放棄をしても受け取り可能ですが非課税枠を適用できいため税負担が重くなる恐れがあります。

4-3 孫が生命保険金を受け取ると相続税が2割加算される

亡くなった人の孫が生命保険金を受け取った場合、相続税が2割加算になる恐れがあるのでご注意ください。

亡くなった人の配偶者および子供、両親など一親等以外の親族が遺産を受け取った場合は相続税が2割加算されると決められているからです。

なお、相続税の負担から逃れることを防ぐために、孫に関しては養子縁組をしていても例外ケースとして相続税が2割加算されるのでご注意ください。

一方で、孫と亡くなった人が養子縁組していた場合は、孫が法律上の子供として法定相続人になれるため、生命保険金の非課税枠は適用可能です。

孫が生命保険金を受け取った場合の非課税枠の適用可否、相続税の2割加算についてまとめると、下記のようになります。

| 非課税枠の適用可否 | 相続税の2割加算 | |

| 孫と養子縁組しておらず、代襲相続も発生していない | 適用できない | 2割加算される |

| 孫と養子縁組をしている | 適用できる | 2割加算される |

| 孫が代襲相続人となっている | 適用できる | 2割加算されない |

代襲相続とは、本来相続人である人物がすでに死亡している場合に、相続人の子供が代襲相続人として遺産を受け継ぐことです。

例えば、本来相続人である故人の子供が相続発生時に死亡しており、孫が代襲相続人となった場合は非課税枠も適用できますし、相続税が2割加算されることもありません。

まとめ

生命保険金には、相続財産と同様に相続税がかかります。

しかし、相続人が生命保険金を受け取った場合は「500万円×法定相続人の数」の非課税枠があるため、生命保険金に相続税がかからない場合もあります。

生命保険金にかかる相続税は非課税枠がいくらになるか、誰が受け取るか、他の遺産はいくらあるかなどによっても変わってきます。

自分で相続税を計算するのが難しい場合は相続に詳しい税理士に相談するのがおすすめです。

また、生命保険金には非課税枠が用意されているので、生命保険を活用して相続税対策を行うことも可能です。

生命保険を活用した相続対策をしたい場合も、専門的な知識や経験が要求されるため、相続に詳しい専門家に相談すると良いでしょう。

グリーン司法書士法人では、相続対策についての相談をお受けしています。

初回相談は無料ですし、信頼できる税理士の紹介も可能ですので、まずはお気軽にお問い合わせください。