実家が代々農家を営むご家族は、大きな農地を所有していることが多いかと思います。農家を継ぐことになったとき、その農地もすべて受け継ぐことになるでしょう。

広大な農地を受け継ぐとなると、気になるのが相続税ではないでしょうか。家業を継ぐにあたって膨大な税金がかかってしまうと困ってしまいますよね。

しかし、安心してください。農地に対する相続税の支払いについては、農家を続ける限り猶予が与えられる「農地の納税猶予」という制度が設けられています。また、一定の条件を満たしたときには猶予されていた税金が免除されます。

この記事では「農地の納税猶予」の概要から、手続きの方法、メリット・デメリットについて解説しますので、ぜひ参考にしてください。

1章 農地の納税猶予とは

農家を継ぐたびに膨大な相続税がかかってしまうと、農家離れが進んでしまいます。そこで、それを防ぐために設けられているのが「農地の納税猶予特例」です。

「農地の納税猶予特例」とは、農業を営む人が農地を相続することになった際、農業を継続する間は、それにかかる相続税の支払いに猶予が与えられる制度です。

農地の納税猶予が受けるための要件は以下のとおりです。

【被相続人の要件】

- 被相続人が死亡日まで農業を営んでいた人

- 生前に一括贈与をした人

- 死亡日まで特定貸付けまたは認定とし農地貸付などを行っていた人

【農業相続人の要件】

- 相続税の申告期限までに農業経営を開始し、その後継続して農業を行う人

- 生前一括贈与を受けた人

- 相続税の申告期限までに特定貸付または認定の内貸付等を行っていた人

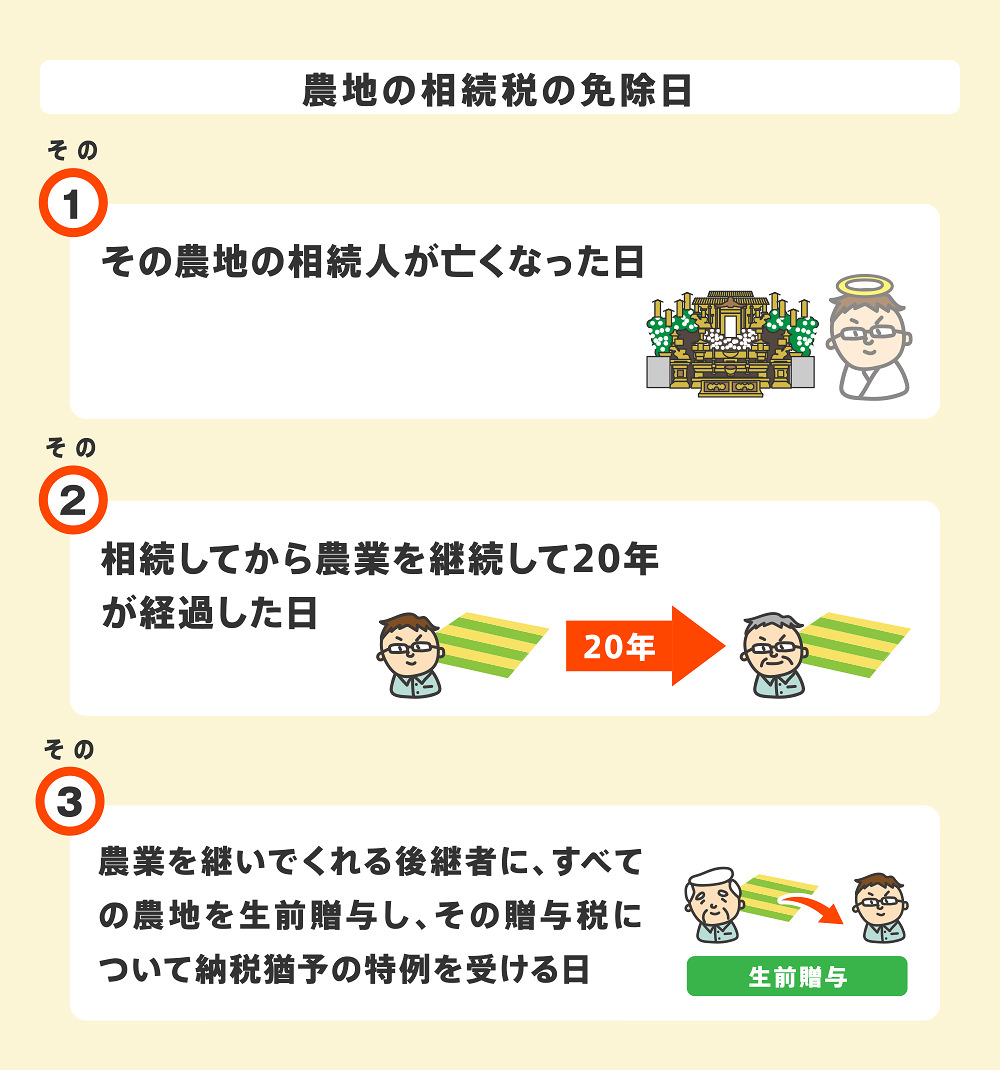

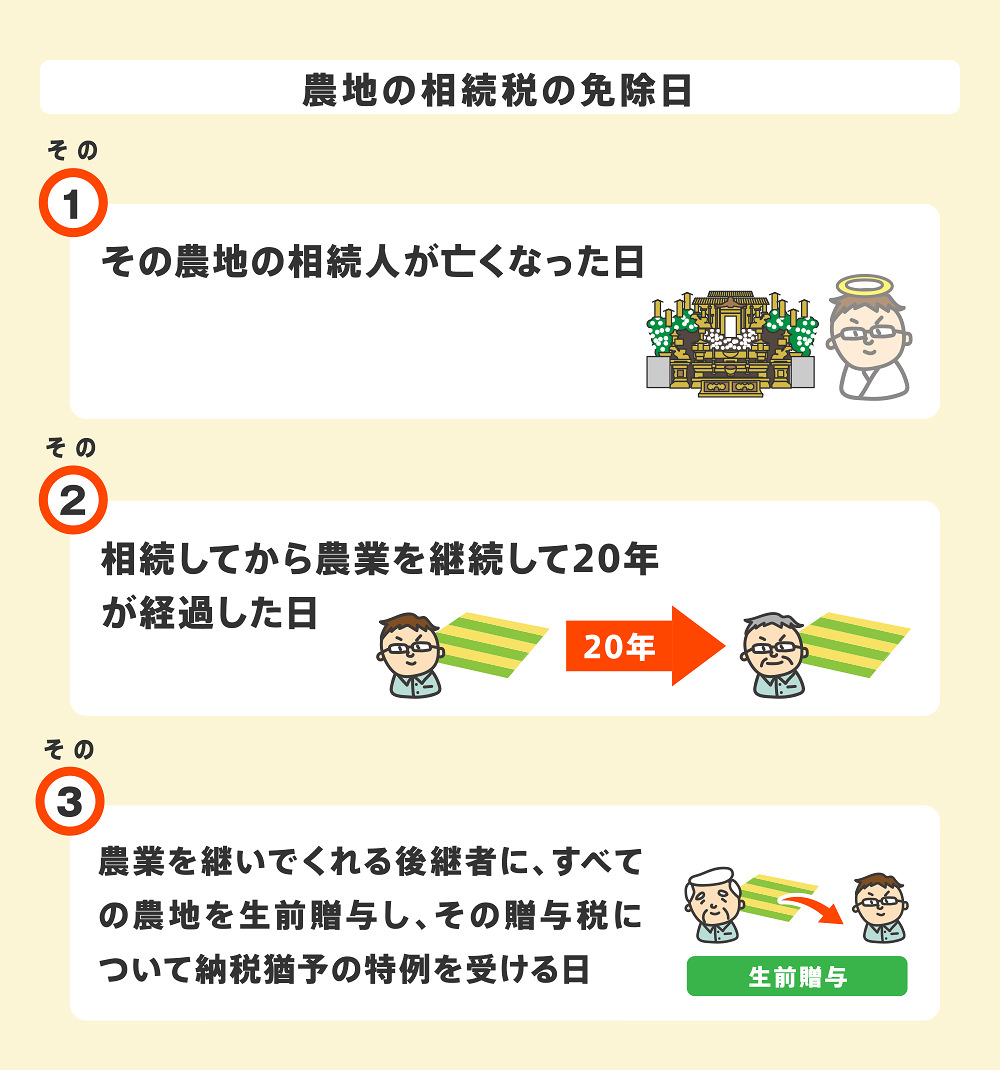

「猶予が与えられる」と言いますが、該当する日を迎えると、事実上免除されます。

1-1 農地の納税猶予の対象となる農地等

このうち、農地の納税猶予の対象となるのは、農業用に使用していた、または特定貸付けもしくは認定都市農地貸付け等を行っていた農地等で、以下のいずれかに該当するものです。

- 被相続人から相続により取得した農地等で遺産分割がされているもの

- 贈与税納税猶予の対象となったもの

- 相続の年に被相続人から生前一括贈与

※ここでいう農地等とは「農地または採草牧草地およびこれらとともに取得した準農地」も含まれます。

【農地】

農地法第2条第1項に規定する一定の農地で耕作の目的に使われる土地

【採草放牧地】

農地法第2条第1項に規定する一定の採草放牧地で、主に耕作・養畜の事業のための採草、または家畜の放牧のための採草または家畜の放牧の目的に使われる土地

【準農地】

農地、採草放牧地以外の土地で、10年以内に農地または採草放牧地に開発し、農業相続人が農業を営むのに適していると市町村長が証明した土地

1-2 農地の納税猶予によって猶予される税金

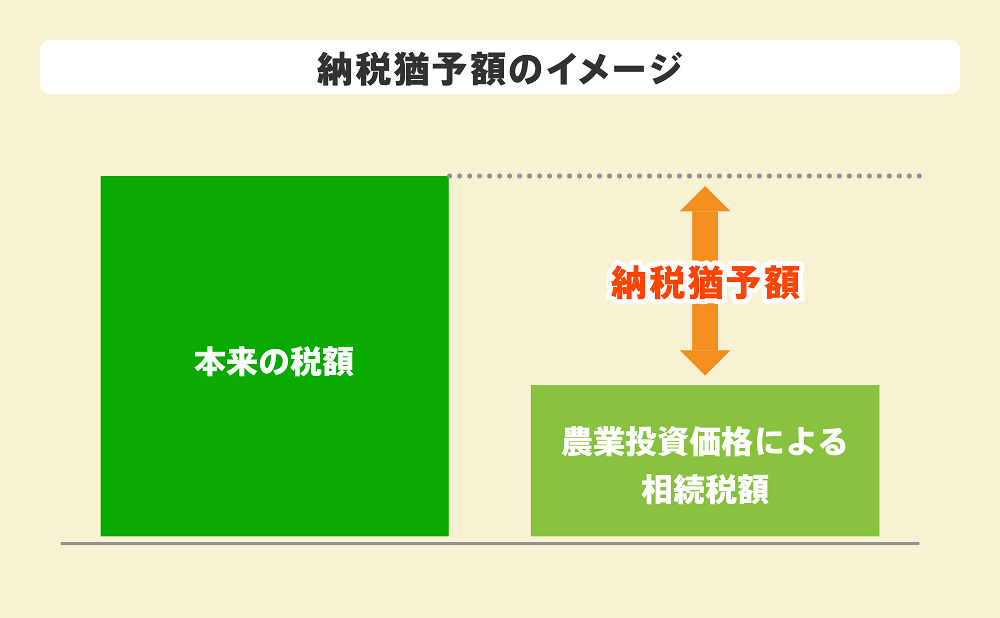

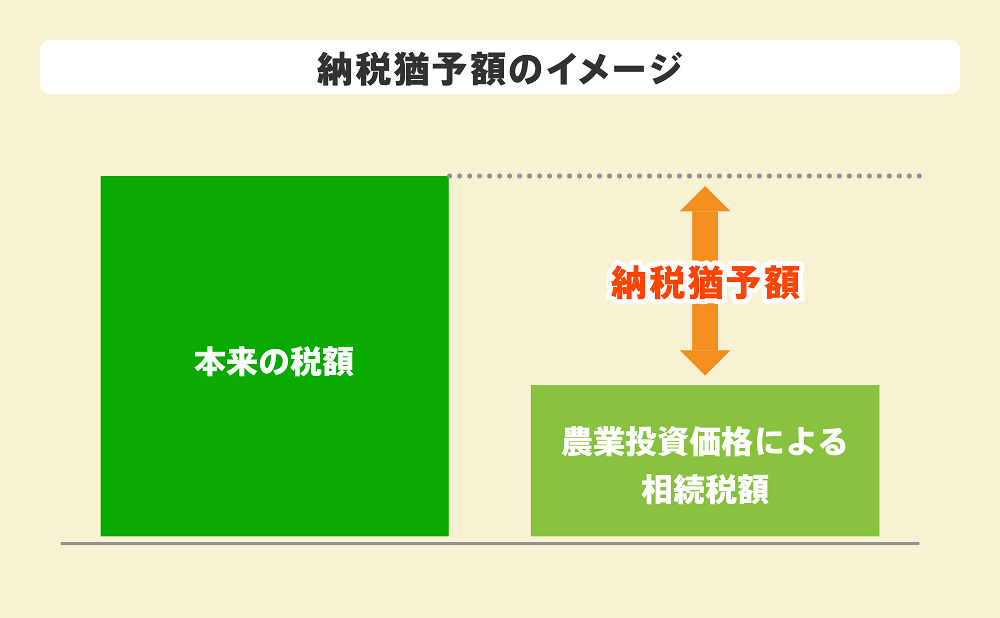

農地の納税猶予によって猶予される税金は、すべてではありません。

農地の納税猶予特例を使った場合、相続される農地は「農業投資価格」で算出されます。この「農業投資価格」は、通常の土地評価よりも非常に低く設定されています。

その農地投資価格によって算出された相続税と、すべての財産を通常の相続税評価額によって算出した相続税の差額が猶予されます。

なお、農地投資価格は都道府県ごとに異なります。具体的な価格は以下のページより確認できます。

1-3 納税が猶予される期限

農地の納税猶予特例で納税が猶予される期限は、農地の種類によって異なります。具体的には以下のとおりです。

| 農地の種類 | 納税猶予期間 |

| 市街地区地域内の生産緑地 | 相続人が死亡するまで |

| 農業振興地域や調整地区 | 以下のいずれかの早い方 ・申告期限から20年を経過したとき ・相続人が死亡した時 |

| 上記の農地の両方を所有している | 相続人が死亡するまで |

2章 農地の納税猶予を受けるための手続き

農地の納税猶予特例を受けるには、手続きが必要です。手続きのおおまかな流れは以下のとおりです。

なお、猶予を受け続けるためには、3年毎にこれらの手続きを繰り返す必要があります。

STEP①各市区町村農業委員会で証明書を発行する

はじめに農地がある地域の農業委員会に「引続き農業経営を行っている旨の証明書」を発行してもらいます。

STEP②相続税の申告期限内に税務署に報告

相続税の申告期限内に、農地の納税猶予特例を利用する旨を報告する。

なお、この際には納税猶予額と利子税に見合う担保を提供しなければいけません。

STEP③「相続税の納税猶予に関する適格者証明願」を提出

農業委員会の窓口に、「相続税の納税猶予に関する適格者証明願」を提出します。提出後、農業委員会によって現地調査が行われ、適格と判断されると「相続税の納税猶予に関する適格者証明書」が発行されます。

STEP④税務署に申告

相続税の申告期限内に、税務申告書類と「相続税および贈与税の納税猶予に関する適格者証明書」を税務署に提出し、相続税の申告を行います。

【手続きに必要な書類】

- 相続税の納税猶予に関する適格者証明書 →相続税の納税猶予を受けるのに適格であるかを証明する証明書です。農業委員会で発行してもらうことができます。

- 特例適用農地の明細書

- 納税猶予の特例適用の農地の該当証明書

- 担保提供書

- 抵当権設定登記申請書

3章 農地の納税猶予を利用する際の注意点とポイント

農地の納税猶予の特例は農家を継ぐ方にとっては、大きなメリットのある特例ですが、いくつか注意点もあります。あらかじめ理解しておきましょう。

3-1 農業をやめた際には利子付きで納税しなければいけない

農地の納税猶予の特例は、農地を相続した人が農業を続けることを条件に相続税を猶予・免除する制度です。そのため、農業を辞めた際には納税しなければいけません。

また、猶予を受けてから農家をやめ、納税する場合は相続税に利子が加算されます。農地の種類にもよりますが、利子は年3.3%〜年6.6%と、小さな額でもないので注意しましょう。

3-2 相続人以外が譲渡された場合は利用できない

農地の納税猶予の特例は、相続、生前贈与どちらであっても「相続人」である人が農地を受け取った場合に限ります。そのため、他人に譲渡した場合は利用できません。

3-3 耕作をしていない場合は適用されない

農地を相続しても、その農地で耕作をしていなければ適用されません。他の用途で使用した場合は、その時点で猶予が取り消され、納税しなければいけないので注意してください。

ただし、以下のような理由で一時的に耕作をしていない場合は「休耕地」として納税猶予の対象となります。

- 災害や病気等のため、一時的に耕作ができない農地

- 土地改良事業・土地区画整理事業などによって農業に使用できない農地

- 国や地方公共団体等の事業のために一時的に農地以外の用途で使用されている農地

3-4 農地を共同名義で相続した場合、農業を行わない人の取得分は適用されない

農地は、2人以上の相続人で共同名義にすることも可能です。

その場合、共有している人たち全員が農業を行えば、全員が特例を利用することができますが、農業を行わない人がいる場合は、その人の取得分については特例が適用されず、相続税を支払わなければいけません。

3-5 未成年や学生などすぐに農業を開始できない人でも適用される

未成年や学生などで、すぐに農業を開始できない人が相続した場合、その人と同居していて同一生計にある家族が農業を営んでいれば、特例は適用されます。

ただし、相続した未成年や学生の相続人がが成人、または卒業し、農業を営むことができる環境になった際、相続人が農業を営まなかった場合、その時点で猶予は取り消されてしまいます。

まとめ

農地の納税猶予特例は、一生涯農家を営むのであれば非常にメリットの大きい制度です。

猶予を受け続けるには3年毎に手続きを行わなければいけないので、絶対に忘れないようにしましょう。

よくあるご質問

農地の納税猶予とは?

「農地の納税猶予特例」とは、農業を営む人が農地を相続することになった際、農業を継続する間は、それにかかる相続税の支払いに猶予が与えられる制度です。

▶農地の納税猶予について詳しくはコチラ農地の納税猶予の期限は?

農地の納税猶予の期限は、下記の通りです。

市街地区地域内の生産緑地:相続人が死亡するまで

農業振興地域や調整地区:申告期限から20年を経過したときもしくは相続人が死亡したときのいずれか早い方

上記の農地の両方を所有している:相続人が死亡するまで

▶農地の納税猶予の期限について詳しくはコチラ