土地を相続する場合、小規模宅地の特例を利用することで、土地の評価額を最大80%まで減額することができます。

相続税は、土地の評価額が課税対象となりますので、評価額が減額されることで、結果的に相続税も減額することが可能になるのです。

とはいえ、すべての土地に小規模宅地の特例が適用されるわけではなく、一定の要件を満たす必要があり、また、評価減少率も、土地の用途などによって異なります。

土地を相続する予定であれば、小規模宅地の特例についてよく理解しておくことが大切です。

この記事では、小規模宅地の特例の要件や評価減少率などについて詳しく解説します。

目次

1章 小規模宅地の特例で最大80%評価減できる!

小規模宅地の特例とは、亡くなった方所有している自宅や賃貸アパート・貸駐車場といった収益物件、事業所などの土地について、相続税の課税対象となる評価額を減額する特例です。

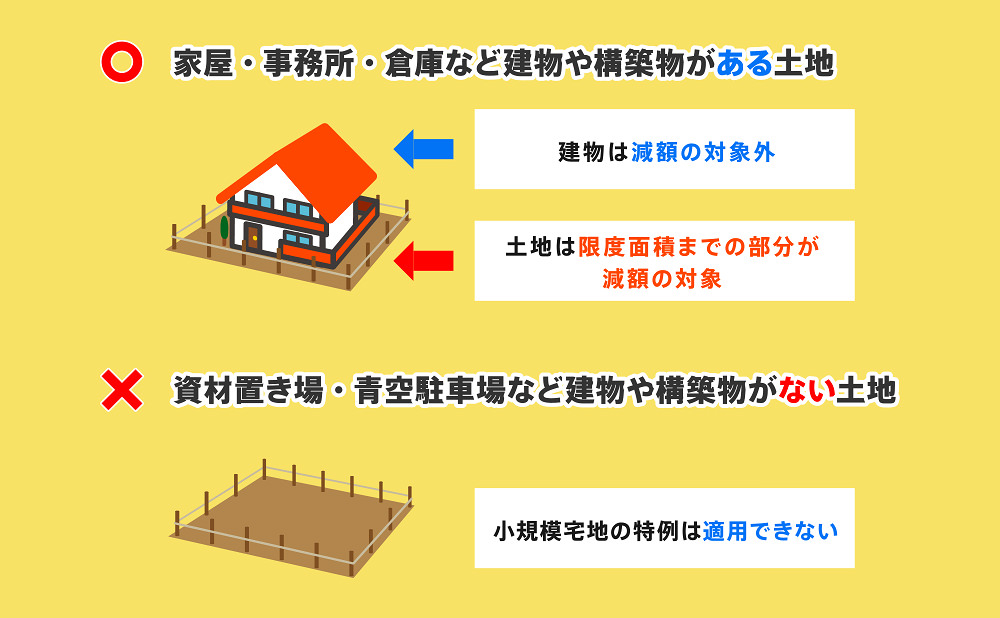

これが適用されるのは、あくまで土地だけであり、その土地に建つ建物は対象となりません。また、建物のない更地や、青空駐車場などの土地も対象外です。

小規模宅地の特例になる土地は、用途に応じて以下の4つに区分されます。

- 特定居住用宅地等(亡くなった被相続人の自宅)

- 貸付事業用宅地等(賃貸アパートや貸駐車場など収益物件)

- 特定事業用宅地等(被相続人の事業用地)

- 特定同族会社事業用宅地等(亡くなった人が自身の経営する同族会社に貸していた土地)

※同族会社とは、被相続人とその親族の持株割合が50%を超える会社です。

それそれぞれ用途によって、評価の減額率や、適用される面積の限度は異なります。

| 区分 | 用途例 | 限度面積 | 減額割合 |

| 特定居住用宅地等 | 自宅 | 330㎡ | 80% |

| 貸付事業用宅地等 | 賃貸物件、貸駐車場など | 200㎡ | 50% |

| 特定事業用宅地等 | 自身で営む事業で使用する、事務所・工場・倉庫など | 400㎡ | 80% |

| 特定同族会社事業用宅地等 | 同族会社が使用する、事務所・工場・倉庫など | 200㎡ | 50% |

2章 小規模宅地の特例の要件

小規模宅地の特例は、どんな土地でも適用されるわけではありません。一定の要件があります。

共通の要件として、以下の2つがあります。

- 亡くなった方が所有している土地であること

- 建物が建っている土地であること

その他の要件は、物件の用途によって異なりますので、それぞれ解説します。

2−1 自宅の場合

自宅を相続した場合、相続した人の関係性や同居の有無によって要件が異なります。

それぞれ詳しく見ていきましょう。

| 相続した人 | 要件 | 概要 |

| 配偶者 | 特に要件はなし | 配偶者が相続した場合、無条件で適用されます。 相続後、すぐに転居や売却をしても、適用されます。 |

| 配偶者以外で同居している人 | 相続した土地を相続税の申告期限(相続発生または相続を知った日から10ヶ月)まで居住していること | 相続後、すぐに転居や売却することはできません。少なくとも相続してから10ヶ月間は所有している必要があります。 なお、所有しれいれば良いので、居住し続ける必要はありません。 |

| 配偶者以外で同居していない人 | ・亡くなった方に配偶者および同居していた相続人がいない ・相続した土地を相続税の申告期限(相続発生または相続を知った日から10ヶ月)まで居住していること ・持ち家に住んでいない ・相続開始前3年以内に3親等以内の親族が所有する家に居住したことがない ・相続開始時に自身が居住している家を過去所有したことがない | 主要な要件として「自身の持ち家に住んでいないこと」があげられるため、【家なき子特例】と呼ばれています。 |

自宅を相続した場合の特殊なケース①【二世帯住宅に暮らしていた場合】

亡くなられた方と同居していたとっても、二世帯住宅で同居しているというケースもあるでしょう。

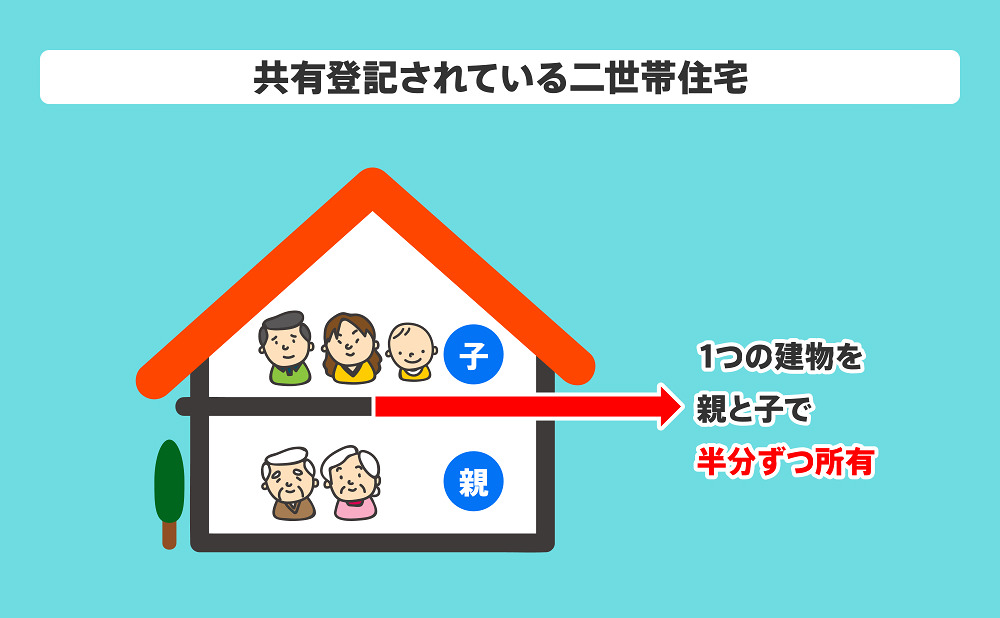

小規模宅地の特例の上で、「同居」と認められるのは、二世帯住宅が「共有登記」である場合のみです。

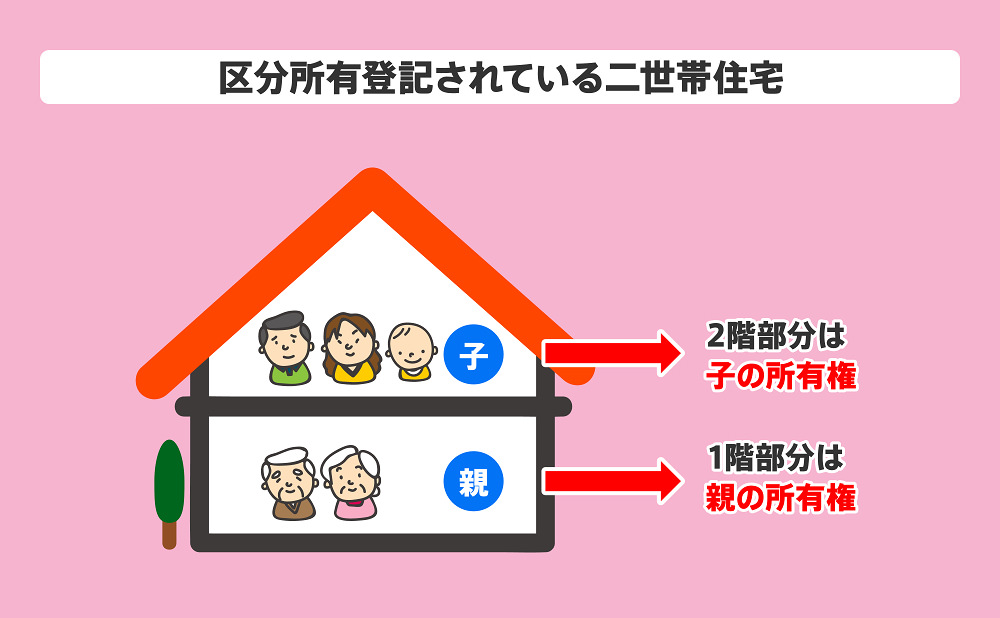

二世帯住宅の登記方法は「共有登記」「区分所有登記」の2種類あります。

- 【共有登記】・・・二世帯住宅全体を一つの建物とし、親子で所有する割合を定めて登記すること

- 【区分所有登記】・・・1階部分は親名義、2階部分は子供名義といったように居住している場所ごとに区分してそれぞれ登記すること

この内、「区分所有登記」の場合、小規模宅地の特例が適用できないので注意しましょう。

自宅を相続した場合の特殊なケース②【二世帯住宅に暮らしていた場合】

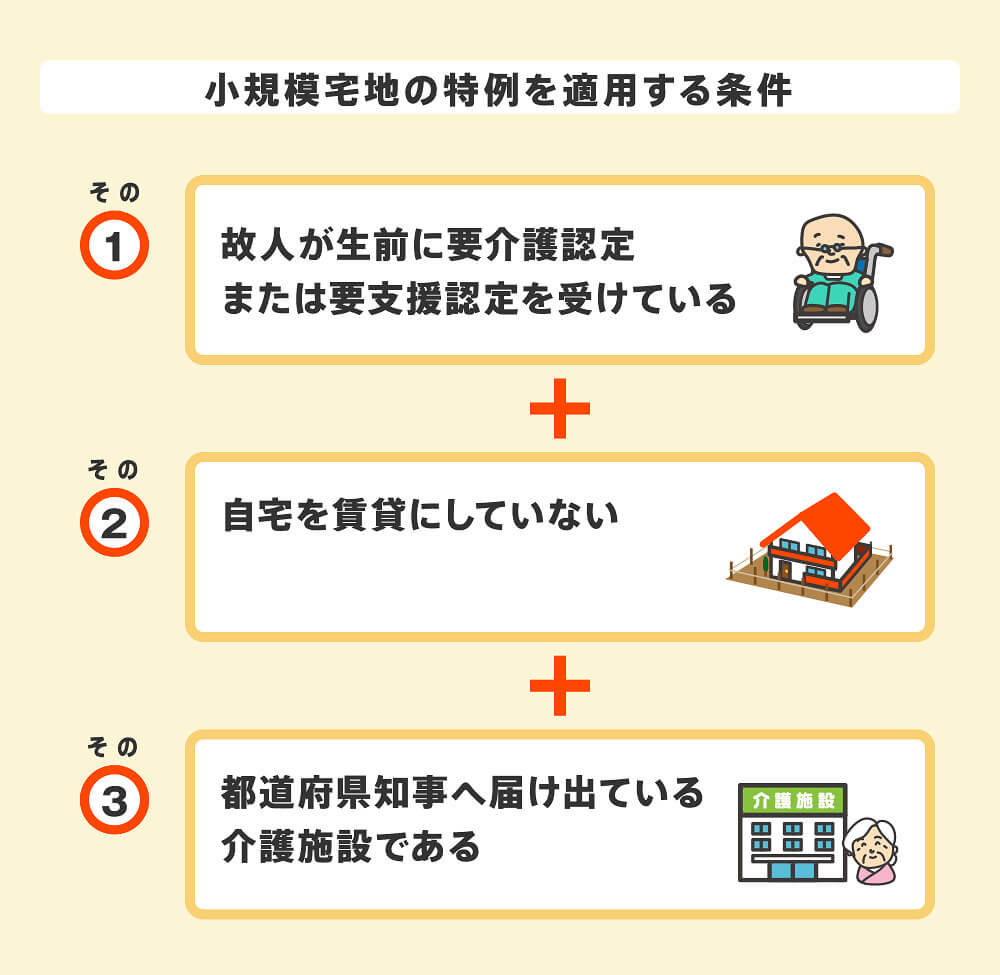

亡くなった方と元々同居していたが、老人ホームなどの施設に入居し、入居中に亡くなった場合、以下の要件を満たしていれば小規模宅地の特例を適用することが可能です。

- 故人が生前に要介護認定または要支援認定を受けていること

- 自宅を賃貸にしていないこと

- 都道府県知事へ届け出ている介護施設であること

上記の要件を一つでも満たしていない場合、小規模宅地の特例を適用できないので、注意してください。

2−2 収益物件の場合

賃貸物件や貸駐車場の場合、以下の要件があります。

- 相続開始前の3年以上前から不動産貸付業に使われていること

- 相続した人が、相続税の申告期限までに不動産貸付業を継続していること

- 相続した人が、相続税の申告期限まで所有していること

小規模宅地の宅地の特例では、収益物件の棟数や部屋数などの基準は特になく、継続的に賃料を受け取っていれば、貸付事業として認められ、特例を適用することができます。

なお、貸駐車場は、地面にロープを張っただけのような状態では、土地に構築物があると認められず、特例が適用されないので注意が必要です。最低限、土地を舗装していたり、砂利を敷いていたりしている必要があります。

2−3 事業用地の場合

被相続人が事業を営んでおり、それに使用していた事務所や工場、倉庫などの土地を相続した場合には、以下の要件を満たすことで小規模宅地の特例が適用されます。

- 相続開始前の3年以上前から事業に使われていること

- 相続した人が、相続税の申告期限までに事業を継続していること

- 相続した人が、相続税の申告期限まで所有していること

なお、事業用地の上にある減価償却資産の評価額が土地評価額の15%以上の場合、相続開始前の3年以内に事業用に使い始めていたも、小規模宅地の特例が適用されます。

2−4 同族会社に貸している土地の場合

亡くなった方が事業を営んでおり、同族会社に土地を貸し付けていて、その土地を相続した場合、以下の要件を満たすことで小規模宅地の特例が適用されます。

- 相続税の申告期限まで同族会社の役員であること

- 相続した人が、相続税の申告期限まで所有していること

3章 【ケース別】小規模宅地の特例の評価減額事例

ここでは、具体的に小規模宅地の特例を利用した際の評価減額の事例を紹介します。

3−1 自宅を相続したケース

亡くなった方が自宅を残して亡くなり、亡くなった方と同居していた長男が相続した。

●評価額

土地:5,000万円(264㎡)

建物:1,000万円

相続人の長男は、亡くなった方と同居していたため、「特定居住用宅地等」として小規模宅地の特例が適用されます。

特定居住用宅地等の場合、330㎡までの部分の評価額が80%減額されます。なお、小規模宅地の特例で評価額が減額されるのは土地だけですので、建物は減額されません。

具体的には以下のとおりです。

土地:5,000万円(264㎡)→5,000万円×(100%-80%)=1,000万円

建物:1,000万円→適用なし

土地評価額の減額価格→4,000万円

小規模宅地の特例を適用したことで、評価額を4,000万円も減額することができます。仮に相続税率が50%の場合、2,000万円もの相続税が減額されます。

3−2 賃貸物件を相続したケース

亡くなった方が10年前から賃貸しているアパートを残して亡くなり、長男がこのアパートを相続して賃貸事業を引き継いだ。相続税の申告期限以降も所有し続け、事業も継続する。

●評価額

土地:1億円(400㎡)

建物:3,000万円

相続した長男は、相続税の申告期限までアパートを所有し、賃貸事業も継続。また、相続開始の3年以上前から賃貸されているので、このアパートは貸付事業用宅地等として、小規模宅地の特例が適用されます。

貸付事業用宅地は、200㎡までの部分の評価額が50%減額されます。

なお、小規模宅地の特例で評価額が減額されるのは土地だけですので、建物は減額されません。

具体的には以下のとおりです。

土地:1億円(400㎡)→1億円×200㎡/400㎡×(100%-50%)=2,500万円

建物:3,000万円→適用なし

土地評価額の減額価格→2,500万円

小規模宅地の特例を適用したことで、評価額を2,500万円も減額することができます。仮に相続税率が50%の場合、1,250万円もの相続税が減額されます。

3−3 自宅と賃貸物件を相続したケース

亡くなった方が10年以上前から賃貸しているアパートと自宅を残して亡くなり、どちらも亡くなった方と同居していた長男が相続。長男はどちらの不動産も相続税の申告期限以降も所有し、賃貸アパートの賃貸事業も継続する。

●評価額

・自宅

土地:5,000万円(264㎡)

建物:1000万円

・賃貸アパート

土地:1億円(400㎡)

建物:5,000万円

自宅は特定居住用宅地等として、賃貸アパートは貸付事業用宅地等として小規模宅地の特例が適用されます。

ただじ、特定居住用宅地等と貸付事業用宅地等のどちらも相続する場合、小規模宅地の宅地の特例を併用できるものの、限度面積には以下のような制限があります。

特定居住用宅地等の面積(㎡)×200÷330+貸付事業用宅地等の面積(㎡)≦200㎡

併用する場合には、評価額の減額率が高くなるよう調整することが大切です。

このケースでは、自宅を最大限適用するほうが減額率が高くなります。上記の計算式を用いて計算すると、アパートに適用できるのは40㎡のみとなります。

200㎡-自宅の宅地面積264㎡×200÷330=自宅の宅地面積40㎡

(=160㎡)

もし、賃貸アパートの土地の1㎡あたりの価格が自宅の土地の2.64倍ある場合にはアパートを優先するほうが減額率が高くなります。

小規模宅地の特例で減額できる金額は以下のとおりです。

●自宅

土地:5,000万円×(100%-80%)=1,000万円

建物:適用なし

●アパート

土地:1億円×40㎡/400㎡×(100%-50%)=9,500万円

建物:適用なし

自宅とアパートの合計が1億5,000万円だった土地の評価額が1億500万円に抑えることが可能です。仮に相続税率が50%だった場合、相続税は2,250万円減額されます。

まとめ

小規模宅地の特例を利用することで、相続税を大きく減額することが可能です。

しかし、小規模宅地の特例を適用するためには、さまざまな要件がありますし、相続税には他にも様々な控除や特例があるため、必ずしも小規模宅地の特例が最適というわけではありません。

誤った節税対策をしてしまうと、いざ相続が発生したときに逆に税額が上がってしまうこともあります。最適な節税方法は、税理士などに相談するようにしましょう。