不動産を相続した場合、相続税の算出をするために、まず不動産の評価額を算出しなければいけません。

貸家や貸家建付地の場合、一般的な住宅や土地とは少し評価方法が異なり、「借家権割合」「賃貸割合」などを考慮して評価します。

この計算は非常に複雑であり、通常税理士のような専門家に依頼するのが通常です。

算出方法を誤ってしまうと、本来支払わなくてもよい相続税を支払わなければいけなくなってしまうリスクがあります。

とはいえ、相続前や、相続時点で、相続税がどの程度になるか把握しておきたいですよね。

この記事では、相続における貸家の評価額の算出方法について解説いたします。

目次

1章 相続における貸家の評価額は一般的な不動産より低くなる2つの理由

相続において、貸家は一般的な自宅や土地などよりも評価額が低くなるよう、算出方法が設定されています。

その主な理由として、いかの2つがあげられます。

- ①権利関係の制約があるから

- ②小規模宅地の特例で評価額を最大50%減額することができるから

それぞれ詳しく見ていきましょう。

1−1 権利関係の制約があるから

貸家は借家権や借地権があるため、自宅などと異なり権利関係に制約があり、自由に使うことができません。

貸家の評価額は、その権利の割合に応じて算出するため、自宅などよりも30%程度評価額が下がります。

1−2 小規模宅地の特例で評価額を最大50%減額することができるから

相続税における不動産は、小規模宅地の特例を利用することで、土地の評価額を減額することが可能です。

貸家の場合「貸付事業用宅地等」に分類され、土地の200㎡まで評価額を50%まで減額することができます。

一般的な自宅に比べて小規模宅地の特例での減額割合は少ないですが、前述したように、貸家はそもそもの評価額が低くなるため、結果的には自宅よりも評価額が低くなります。

2章 貸家評価額の計算に必要な前提知識

まず、評価額を計算方法を解説する前に、計算に必要な「借家権割合」「借地権割合」「賃貸割合」について解説します。

2−1 借家権割合

借家権割合とは、所有する建物のうち、借家権がどれだけあるかを示す割合であり、借家権割合は全国一律「30%(※)」と定められています(2022年現在)。

そもそも、借家権とは、賃貸物件を借りている人が持つ権利です。1年や2年で更新されることが一般的であり、借家権の更新は原則として借り主にしか拒否権がありません。

つまり、正当な理由(数ヶ月に渡る家賃の滞納など)なしに貸主は、借家権を解約することができないということです。

また、借家権も相続の対象であり、借り主の相続人が借家権を相続することとなります。借り主が亡くなったからといって、借家権が解約されることはありません。

このように、借地権のある貸家の場合、その土地の自由度が低いことから、借家権割合(30%)に応じて評価額を減額するよう定められています。

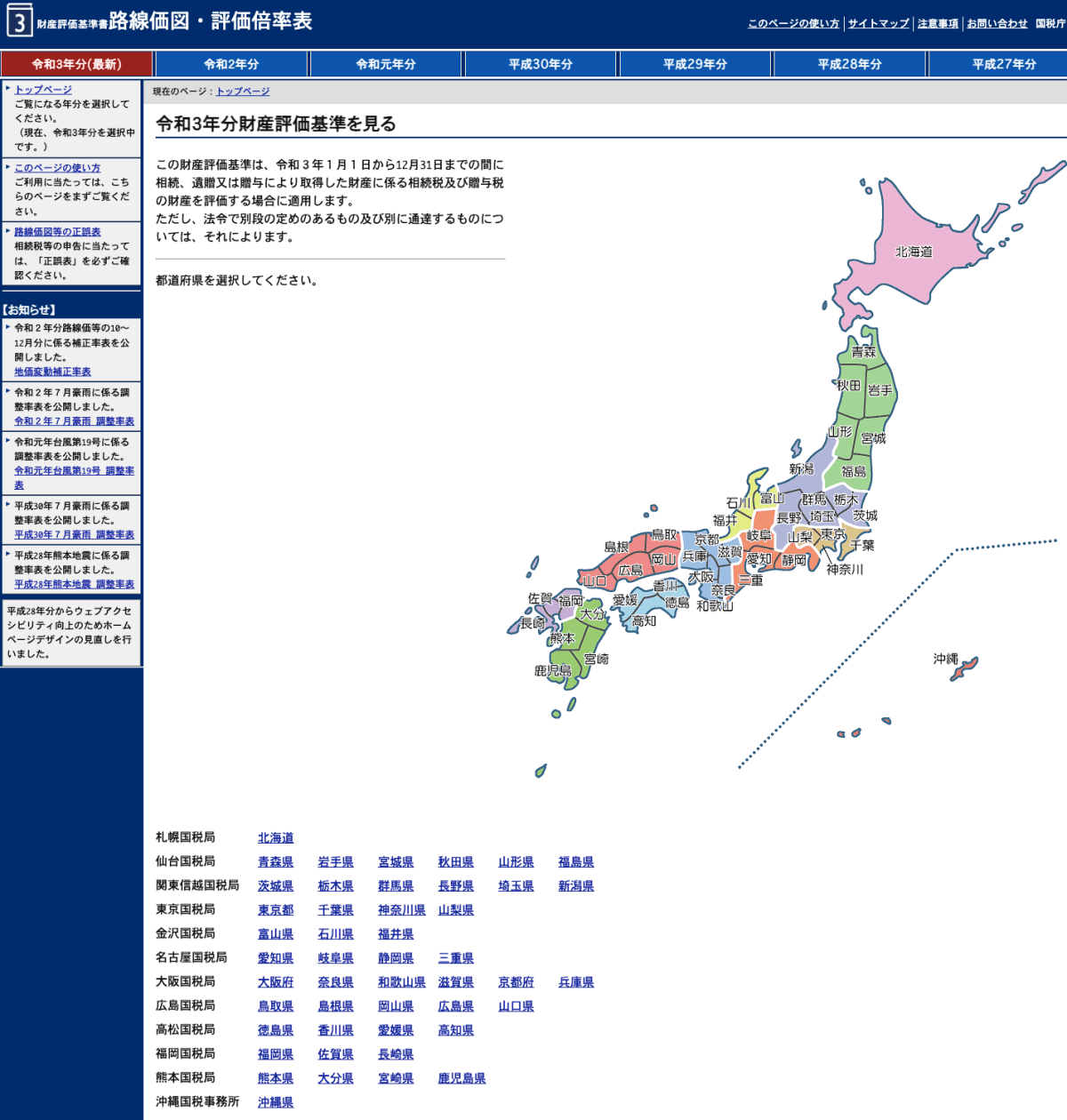

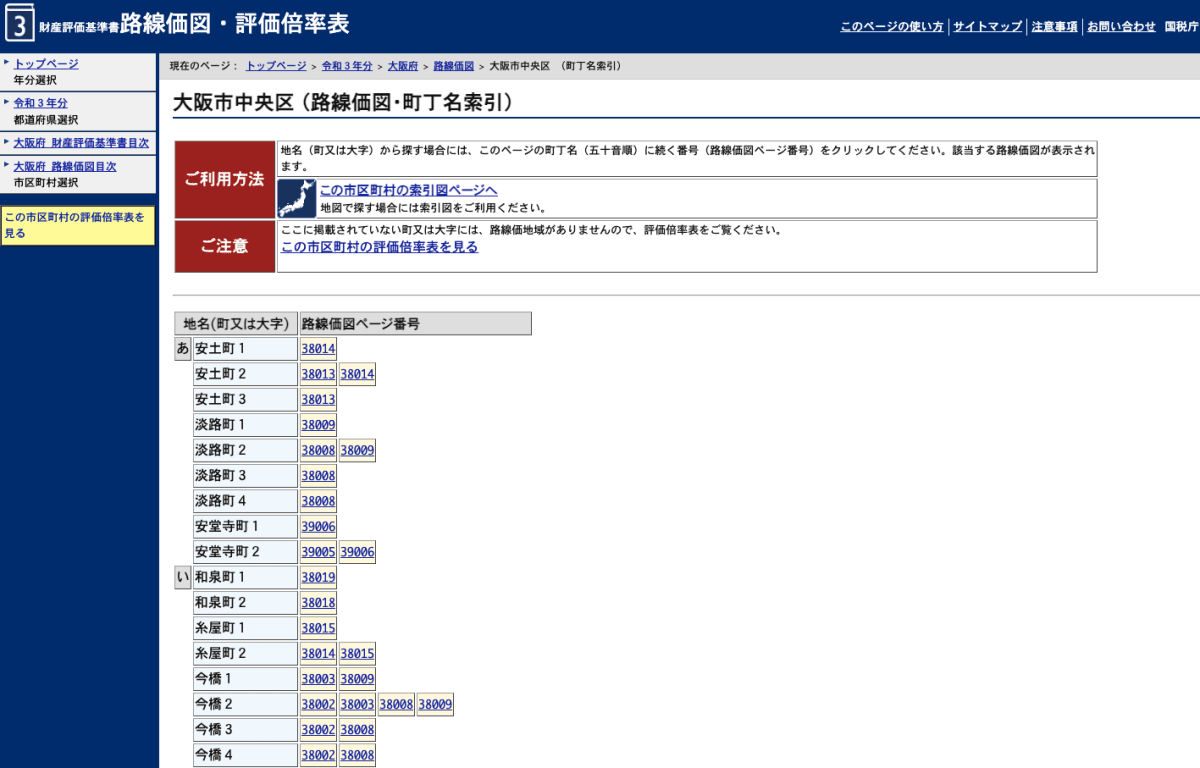

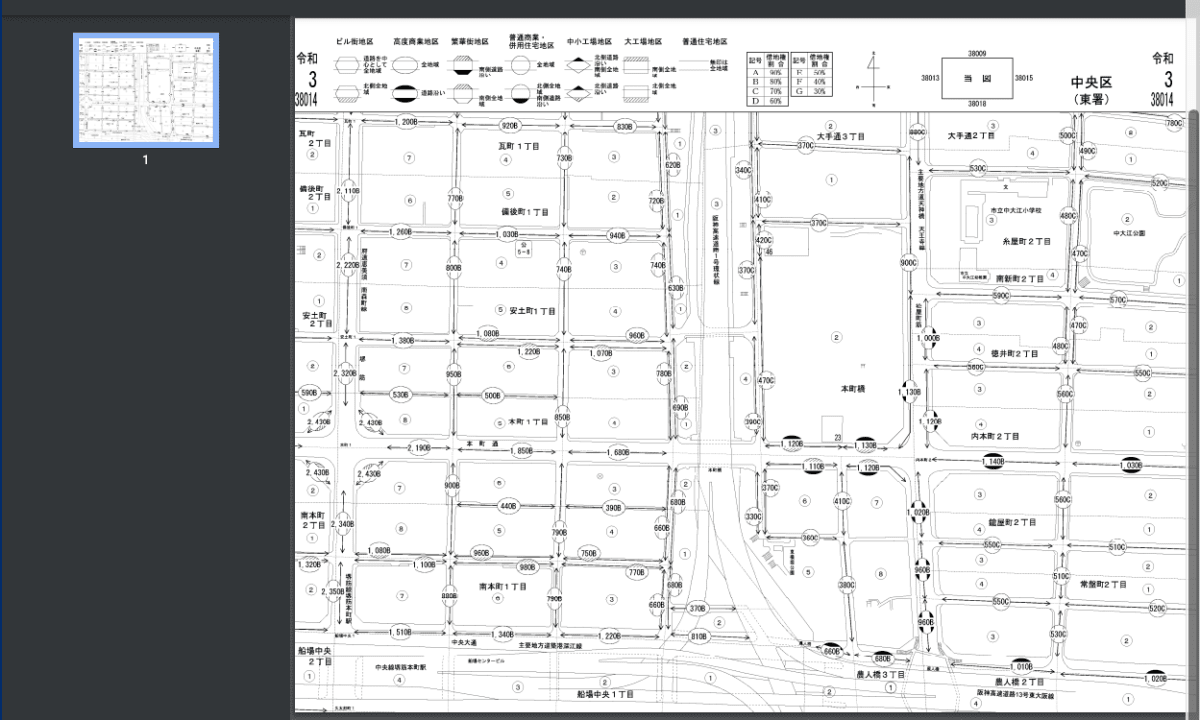

(※)借家権割合は、変更される可能性があります。現時点での借家権割合については、国税庁のHPにて調べましょう。(国税庁HP:「財産評価基準書路線価図・評価倍率表」https://www.rosenka.nta.go.jp/index.htm)

2−2 借地権割合

借地権割合とは、所有している土地のうち、借地権がどれだけあるかを示す割合です。「借家権割合」の土地版と考えていただければ問題ありません。

ただし、借地権割合は借家権割合と異なり、地域によって30〜90%(※)の間で定められています。都心や繁華街のような一般的に利用価値が高い地域では借地権割合が高くなり、郊外では低くなる傾向にあります。

地域によっては、借地権に価値がないと評価され、そもそも借地権割合が定められていないところもあります。

(※)借地権割合は、変更される可能性があります。現時点での借家権割合については、国税庁のHPにて調べましょう。(国税庁HP:「財産評価基準書路線価図・評価倍率表」https://www.rosenka.nta.go.jp/index.htm)

2−3 賃貸割合

賃貸割合とは、所有する家屋の全体の床面積の合計のうち、賃貸されている部分の床面積がどの程度かを示す割合です。

例えば、建物全体の床面積が100㎡で、賃貸されている部分の床面積が80㎡の場合、賃貸割合は80%となります。

3章 相続における貸家評価額の計算方法

ここでは、貸家の評価額の計算方法について解説します。

評価方法は、貸家の「建物」と「貸家建付地(土地)」で異なります。

それぞれ詳しく見ていきましょう。

3−1 建物の評価

貸家の建物の評価は、以下の計算式で算出します。

【貸家(建物)の評価額】=【所有する家屋の固定資産税評価額】ー【所有する家屋の評固定資産税評価額】×【借家権割合】×【賃貸割合】

具体的に計算してみましょう。

- 固定資産評価額:1億円

- 借家権割合:30%(固定)

- 借地権割合:80%

3,000万円-3,000万円×30%×80%=2,280万円

固定資産評価額から、720万円減額され、相続税の課税対象である評価額は2,280万円となります。

固定資産税評価額は、毎年届く固定資産税の納付通知書に記載されています。もし、手元に納付通知書がない場合には、市区町村役場(東京都の場合は都税事務所)で固定資産課税台帳を閲覧するか、固定資産評価証明書を取り寄せることで調べることが可能です。

3−2 貸家建付地の評価

貸家の土地を「貸家建付地」と言います。この「貸家建付地」の評価は、以下の計算式で算出します。

【貸家建付地の評価額】=【所有する土地の固定資産税評価額】ー【所有する土地の評固定資産税評価額】×【借地権割合】×【借家権割合】×【賃貸割合】

具体的に計算してみましょう。

- 建物の固定資産評価額:3,000万円

- 借家権割合:30%(固定)

- 借地権割合:80%

- 賃貸割合:80%

1億円-1億円×80%×30%×80%=8080万円

固定資産税評価額から1,920万円減額され、相続税の課税対象である評価額は8,080万円となります。

固定資産税評価額は、毎年届く固定資産税の納付通知書に記載されています。もし、手元に納付通知書がない場合には、市区町村役場(東京都の場合は都税事務所)で固定資産課税台帳を閲覧するか、固定資産評価証明書を取り寄せることで調べることが可能です。

①財産評価基準書路線価図・評価倍率表から、調べたい土地のある都道府県を選択

https://www.rosenka.nta.go.jp/index.htm

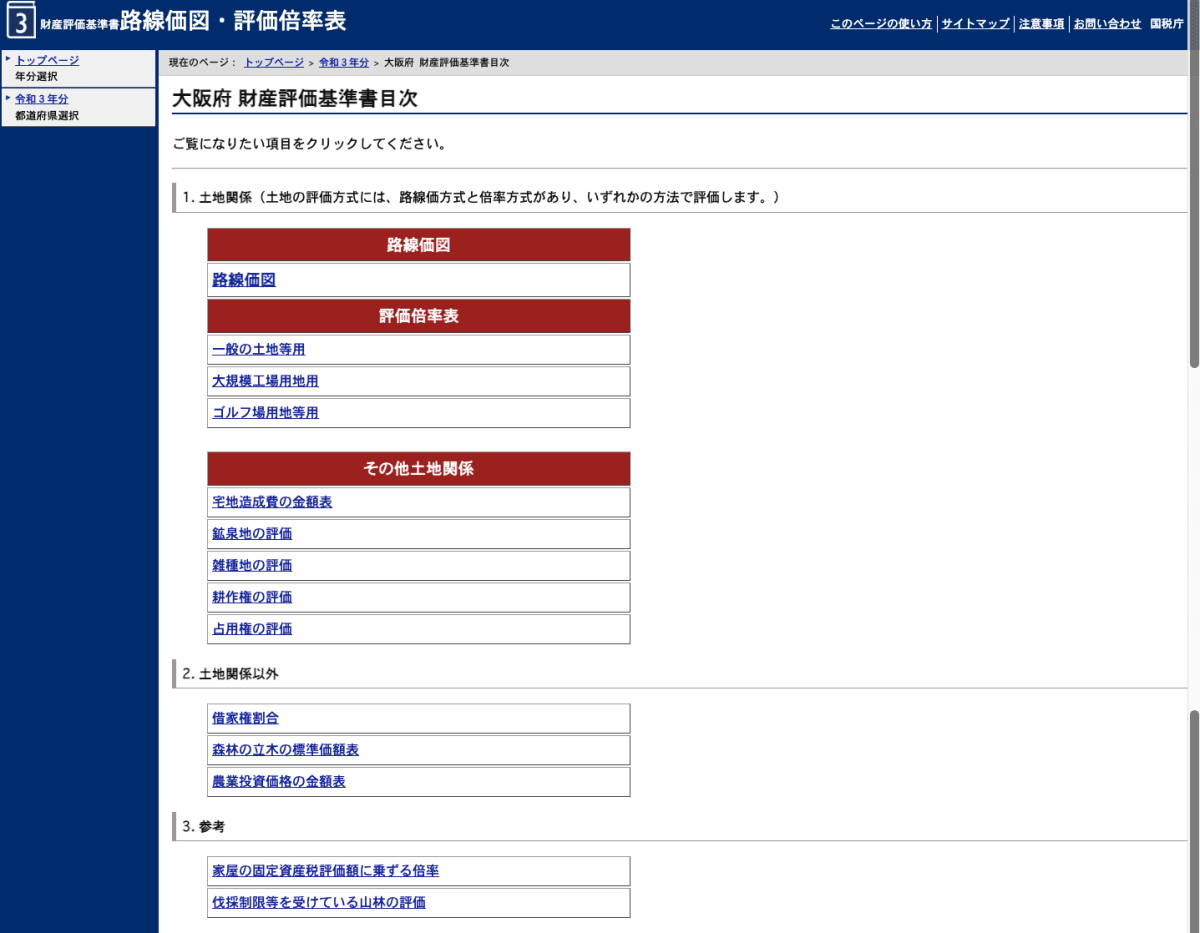

②「路線価図」を選択

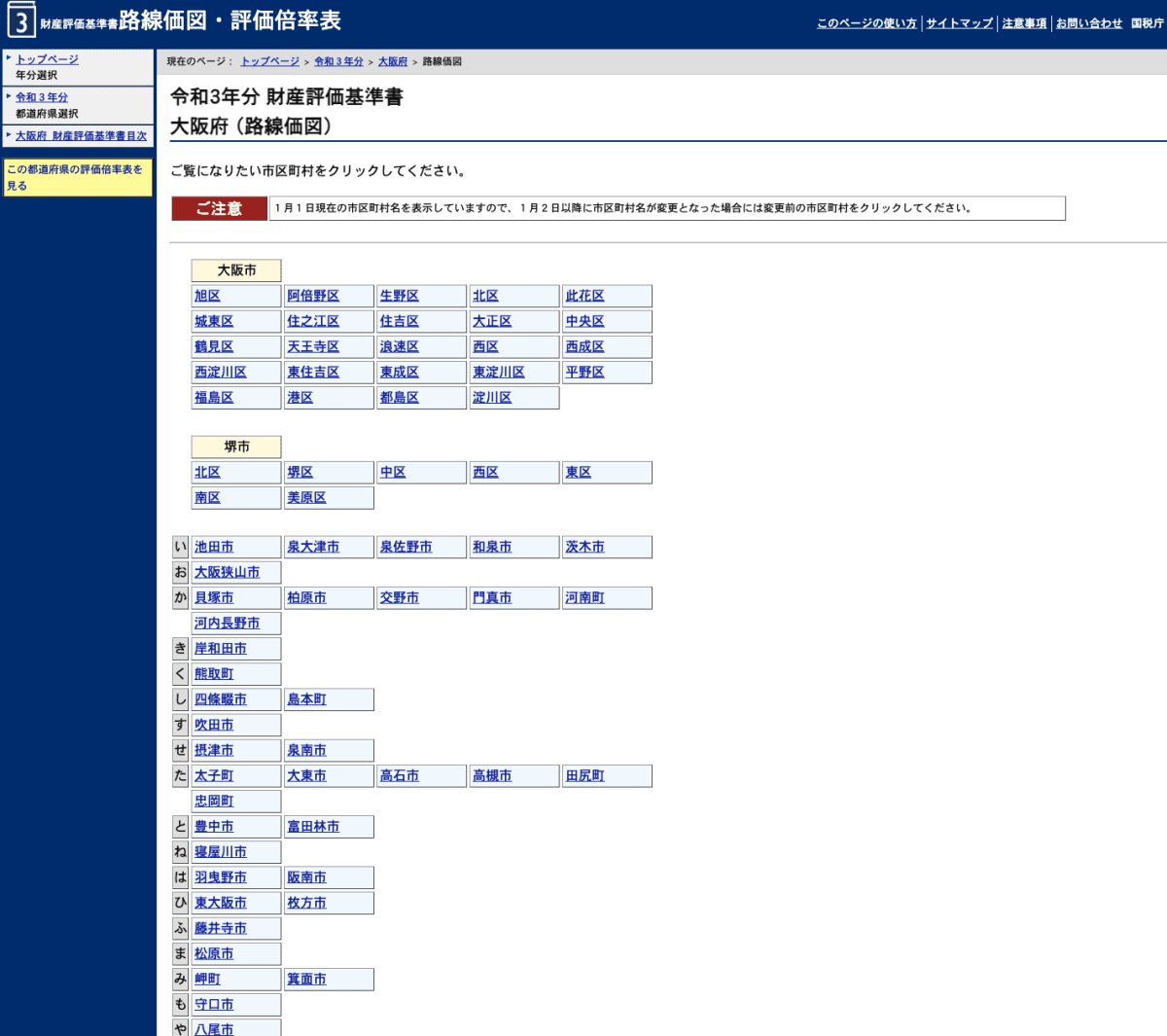

③調べたい地域を選択

④知りたい土地に記載されているアルファベットを確認し、上部の借地権割合と照らし合わせる。

4章 まとめ

貸家は、一般的な自宅よりも評価額が低くなり、結果として相続税も低くなります。

そのため、相続を前に賃貸物件を建てるというのも、節税の手段の一つとなります。

しかし、安易に実行してしまうと、損をしてしまう可能性も否めません。

貸家の相続税の算出は土地の複雑であるため、税理士などの専門家に相談するようにしましょう。

よくあるご質問

貸家の評価方法は?

貸家の評価方法は「建物の固定資産税評価額ー(建物の固定資産税評価額)×借家権割合×賃貸割合)」で計算可能です。