アパート経営をしている親が亡くなった後は、自分が受け継ぎたいと考える人も多いのではないでしょうか。

確かに、不動産経営を行えば本業以外に安定した収入を得られ、人生の選択肢を増やせます。

自分が親や祖父母から不動産を受け継いだように、子供や孫にも資産を遺してあげたいと考える人もいるでしょう。

アパート経営の引き継ぎ方法は複数あり、それぞれメリットとデメリットがあるため、自分に合う方法で引き継ぐことが大切です。

また、アパート経営を引き継ぐ前にはアパートの立地や条件、引き継ぎにかかる費用などを確認する必要があります。

本記事では、アパート経営の引き継ぎ方法や引き継ぎ前に確認すべきことを解説します。

目次

1章 アパート経営の引き継ぎ方法は4種類

アパート経営の引き継ぎ方法には、相続や生前贈与など複数の方法があり、それぞれメリットとデメリットがあります。

アパート経営の引き継ぎ方法は、主に下記の4つです。

- 相続

- 生前贈与

- 家族信託

- 事業承継

それぞれ詳しく解説していきます。

1-1 相続

親が所有しているアパート経営を引き継ぐ方法として主流なのは、相続です。

相続によってアパート経営を引き継げば小規模宅地等の特例を活用し、賃貸経営に使用しているアパートの土地にかかる相続税を大幅に節税可能です。

他にも、相続税は「3,000万円+600万円×法定相続人の数」の基礎控除が用意されているため、一括でアパートを贈与される場合よりも発生する税金が少なくなる可能性が高いです。

一方で、相続はアパートを所有している父親や母親が亡くなったタイミングで発生するため、発生時期を正確に予想することは誰にもできません。

また、相続が発生するタイミングによっては相続税対策を満足に行えない可能性もあるでしょう。

加えて、相続はアパートの所有者が亡くなっている状態のため、相続対策をしていないと「相続人のうち誰がアパートを相続するかで揉めてしまう」「相続人全員がアパートを引き継ぎたがらない」などの事態が発生する恐れもあります。

1-2 生前贈与

生前贈与であれば、受贈者と贈与者が同意した任意のタイミングでアパート経営を引き継げます。

生前贈与をすれば、相続財産を減らせるので相続税対策にも繋がります。

生前贈与であれば相続と異なり自分たちで引き継ぎの時期を決められますし、親が若いうちにアパートを贈与し子供に経営方法を直接教えることも可能です。

一方で年間110万円を超える贈与を行うと、贈与税がかかってしまいます。

贈与税を節税したいのであれば、相続時精算課税制度を選択するのも良いでしょう。

相続時精算課税制度とは、60歳以上の親や祖父母が子供や孫に贈与したときに、贈与税を2,500万円まで非課税にできる制度です。

しかし、相続時精算課税制度を利用し、年間110万円を超える贈与に関しては贈与者死亡時に贈与財産を相続財産に含めて計算しなければなりません。

そのため、贈与のタイミングや金額によっては贈与税の節税にはなっても、相続税の節税にならない可能性があるのでご注意ください。

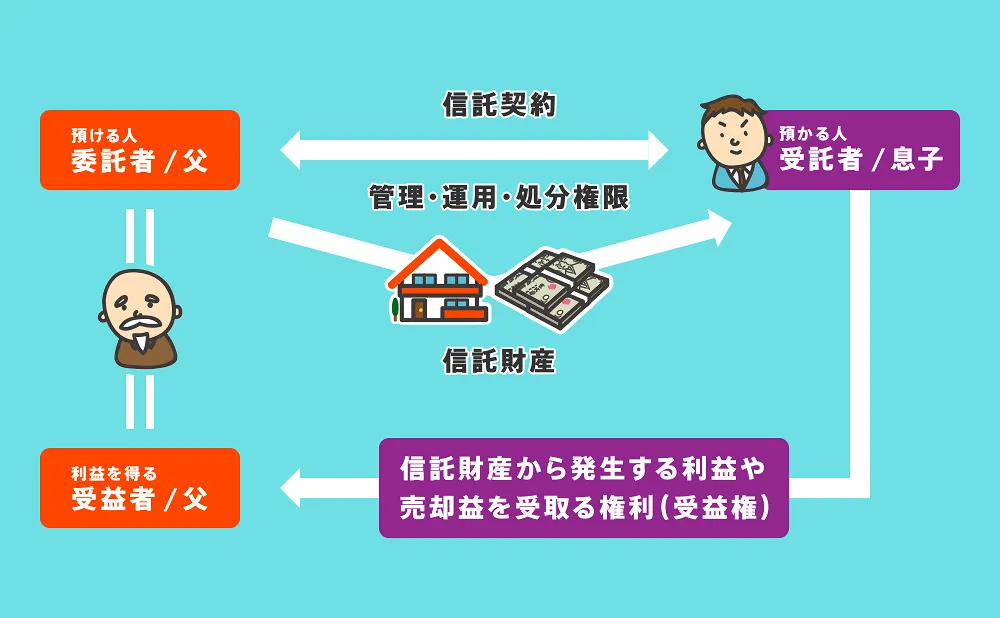

1-3 家族信託

家族信託を行えば、アパート経営の引き継ぎだけでなく現オーナーの認知症対策まで行えます。

家族信託とは、信頼できる家族に自分の財産の管理や運用、処分を任せる制度です。

財産を預かる人(受託者)だけでなく利益を得る人(受益者)も自由に設定できるため、父親が所有しているアパートの管理を息子に任せ、賃貸収入は母親が受け取るなども可能です。

家族信託を利用すれば、アパートの所有権を変更しないまま子供や孫がアパートの管理や運用、処分を行えるようになります。

そのため、アパートの所有者が亡くなるまで相続税や贈与税がかからずすみますし、アパートの所有者が認知症になってしまっても、所有者の代わりに子供などの受託者がアパート経営を続けられます。

家族信託は柔軟な財産管理が行えるのがメリットですが、様々なケースを考慮して信託契約書を作成、手続きを進めるには専門的な知識が必要です。

自分たちで信託契約書を作成するのは現実的ではないので、家族信託に精通した司法書士や弁護士に相談することをおすすめします。

1-4 事業承継

親世代が複数のアパートや不動産を所有しており、不動産経営を法人化しているのであれば、事業承継によってアパート経営を次世代に引き継げます。

相続や生前贈与では、アパートといった資産そのものを引き継いだのに対し、事業承継では資産だけでなくアパート経営や法人経営を引き継ぐ点が特徴です。

事業承継によりアパート経営事業を引き継ぐ際には、自社株の引き下げ対策などが必要になってきます。

自分で計画を立てるのは難しいので、相続対策や事業承継に詳しい税理士に相談するのがおすすめです。

なお、事業承継にかかる相続税や贈与税を節税できる「事業承継税制」が用意されています。

事業承継税制を適用すれば、後継者にかかる相続税や贈与税を納税猶予可能です。

ただし、不動産賃貸業に事業承継税制を適用するための要件は厳しく設定されています。

そのため、不動産管理会社の承継時に事業承継税制を適用できる可能性は低いと考えてしまって良いでしょう。

事業承継に詳しい税理士であれば、事業承継税制の適用可否についても相談に乗ってくれるので、まずは相談してみることをおすすめします。

2章 アパート経営を引き継ぐ前に確認すべきこと

親などからアパート経営を引き継ぐ際には、経営状況や今後の見通しを確かめるために、下記の情報を確認しておくと安心です。

- アパートの立地・条件

- 建物の状態

- アパートの入居状況

- アパートローンの残債

- アパート経営の利回り

- 引き継ぐときにかかる税金・実費

それぞれ詳しく解説していきます。

2-1 アパートの立地・条件

アパート経営を引き継いだ後も順調に経営できるか分析するために、まずはアパートの立地や周辺環境を確認しましょう。

アパートの立地が良ければ、建物が老朽化したときにも建て替えや売却など様々な選択を行えるようになるからです。

具体的には、引き継ぐアパートの条件が下記に近ければ、価値が下がりにくく経営を軌道に乗せやすいでしょう。

- 駅から徒歩10分圏内である

- 周辺にスーパーやドラッグストアなどの店舗がある

- 最寄駅からターミナル駅まで30分以内で着く

- アパート周辺で今後も開発が行われる計画がある

上記に該当すれば、今後も賃貸需要が下がりにくい土地といえるでしょう。

2-2 建物の状態

アパート引き継ぎの際には、立地や周辺環境だけでなく、建物の状態も確認しておきましょう。

近い将来に大規模修繕が必要になるか判断するためにも、下記を重点的に確認することが大切です。

- 外壁と屋根の状態

- エントランス周辺

- 共用部分の状況・状態

外壁と屋根などに大きな問題はないもののエントランス部や共用部分の状態が悪い場合には、管理会社が適切な作業を行っていない可能性も考えられます。

その場合は、アパート経営引き継ぎ後に管理会社を変更することも検討しましょう。

2-3 アパートの入居状況

続いて、引き継ぐ予定のアパートの入居状況も確認しましょう。

7〜8割の入居率であれば、経費を差し引いて黒字化できる可能性が高いです。

アパートの入居割合を確認したいときには、契約先の不動産会社の担当者に連絡しましょう。

長期間にわたり空室が発生している場合は、建物が古いのか、管理会社に問題があるのかなど原因を探る必要があります。

あわせて、家賃や敷金についても確認しておくと、アパート経営引き継ぎ後の利回りやキャッシュフローの計画を立てやすくなるはずです。

2-4 アパートローンの残債

引き継ぐアパートの築年数が比較的新しい場合は、ローンの残債も調べておく必要があります。

アパート建築には数億円近くの費用がかかることも珍しくないため、ほとんどの人は金融機関から融資を受けています。

アパートローンを借りている人が亡くなった場合、アパートだけでなくアパートローンの残債も相続財産に含まれるのでご注意ください。

アパートローンを返済し切っていない場合、団体信用生命保険(団信)に加入しているかを最初に確認します。

団信に加入している場合、ローン名義人が死亡したときに残債の返済義務はなくなるからです。

一方で、アパート所有者が団信に加入していない場合、後何年で完済できるのか、賃貸収入がローンの返済額を上回っているかの確認が必要です。

2-5 アパート経営の利回り

アパート経営などの不動産経営を受け継ぐ際には、必ず受け継ぐアパートの利回りを確認しておきましょう。

不動産経営の利回りには①表面利回りと②実質利回りの2種類に分けられます。

表面利回りとは年間の家賃収入を不動産の価格で割ったものであるのに対し、実質利回りは税金や経費などのコストを反映させた利回りです。

不動産会社やハウスメーカーが計算してくれる利回りはほとんどが表面利回りのため、アパート経営引き継ぎ時には自分で実質利回りを計算することが大切です。

また、アパート経営を引き継ぐ際には将来の大規模修繕や建物老朽化により空室が発生するなどの可能性を見越して、余裕を持ったキャッシュフロー計画を立てておきましょう。

2-6 引き継ぐときにかかる税金・実費

アパート経営を引き継ぐ際には、アパートの価値や経営に関する情報だけでなく、引き継ぎ時にかかる費用や税金も理解しておきましょう。

例えば、相続や生前贈与でアパートを引き継ぐ場合には、下記の費用や税金がかかります。

| 費用・税金 | 概要 |

| 不動産取得税 |

【税率】 |

| 登録免許税 |

【税率】 |

| 贈与税 |

|

| 相続税 |

|

| その他実費 |

|

アパート経営を引き継ぐ際にかかる費用は、アパートの価値や引き継ぎ方法によっても変わってきます。

そとため、具体的にいくらかかるのか、費用を少しでも抑える方法があるかは、相続や生前贈与に詳しい司法書士や税理士に相談するのがおすすめです。

3章 アパート経営を相続により引き継ぐ流れ

相続により、アパート経営を引き継ぐ際には、アパートを誰が引き継ぐのかを決定し名義変更手続きを行う必要があります。

具体的には、下記の流れで手続きを進めましょう。

- アパートや周辺地域について調査・確認をする

- アパートのローンが残っているか確認する

- アパート経営を引き継ぐ人物を決める

- アパートの管理会社やローン借入先の金融機関に連絡する

- アパートの名義変更をする

- 故人の準確定申告をする

- 相続税の申告・納税をする

それぞれ詳しく見ていきましょう。

STEP① アパートや周辺地域について調査・確認をする

まずは本記事の2章で紹介したように、アパートの立地や周辺環境について調査してみましょう。

アパートの立地や周辺環境については、不動産会社やハウスメーカーに尋ねると教えてもらえます。

ただし、不動産会社やハウスメーカーの言うことを鵜呑みにせず、自分でアパートの周辺を歩いてみて入居者が集まりそうか、自分だったらこの地域や物件に住みたいかを考えてみることも大切です。

相続するアパートを調査した結果、残念ながら賃貸経営を続けるのが難しそうであれば、建て替えや解体、売却なども検討する必要があります。

STEP② アパートのローンが残っているか確認する

続いて、アパートローンの残債について確認しましょう。

アパートローンの有無や残債は、下記の方法で確認できます。

- 亡くなった人の自宅などで、借金に関する資料、書類を探す

- 不動産の登記簿謄本を取得し、抵当権について確認する

- 借入先の金融機関に問い合わせてみる

アパートローンの場合、建築したアパートや土地を担保にして融資を受けることがほとんどです。

不動産の登記簿謄本を取得し、乙区に抵当権ご設定されていないかご確認ください。

ただし、登記簿謄本に記載されている抵当権は、借金完済後に自動的に情報が抹消されるわけではありません。

そのため、登記簿謄本にて抵当権を確認したとしても、下記の理由により借金の返済しなくてよい可能性があります

- 亡くなった人がすで借金を完済していた

- 亡くなった人が団体信用生命保険に加入していた

返済状況を把握するためにも登記簿謄本や契約書等を確認し、債権者が分かり次第、現在の返済状況を問い合わせてみましょう。

なおアパートを相続することを決めていないのであれば、債権者に対して借金を返済することを伝えないようにご注意ください。

借金を返済する意思があると伝えてしまうと、相続放棄が認められなくなる恐れがあるからです。

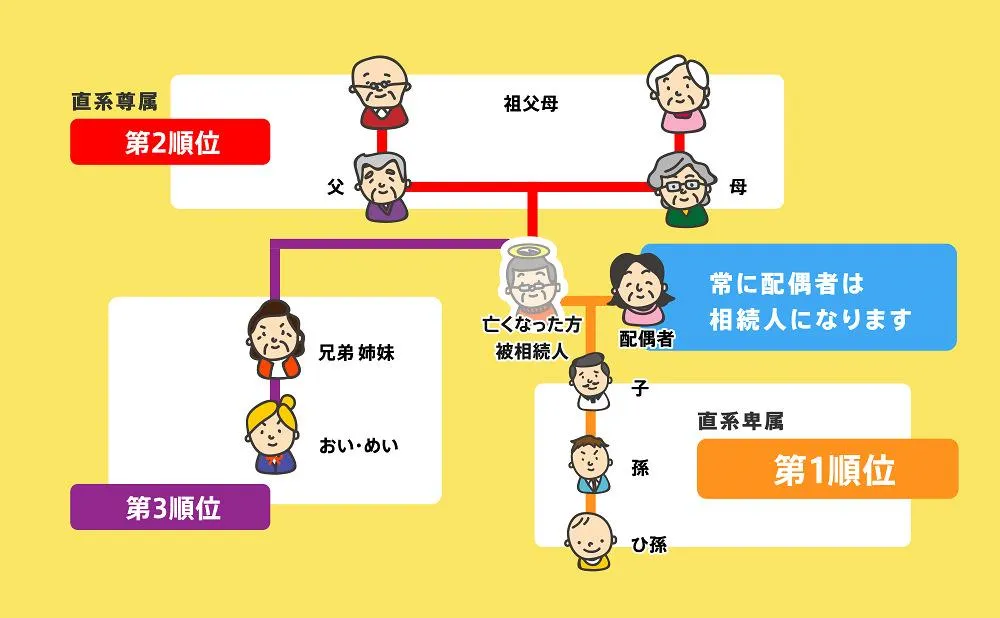

STEP③ アパート経営を引き継ぐ人物を決める

続いて、亡くなった人が所有していたアパートを誰が受け継ぐのかを決定しましょう。

亡くなった人が生前のうちに遺言書を作成していた場合は、遺言書に記載された人物がアパートを継ぎます。

亡くなった人が遺言書を作成していない場合は、相続人全員で遺産分割協議を行い、アパートを受け継ぐ人物を決定しなければなりません。

なお、相続人や順位は法律によって下記のように決められています

| 常に相続人になる | 配偶者 |

| 第一順位 | 親や祖父母 |

| 第二順位 | 子供や孫 |

| 第三順位 | 兄弟姉妹や甥・姪 |

万が一亡くなった人が遺言書を作成していなく、相続人同士で遺産分割について決められない場合は、相続に詳しい司法書士や弁護士に相談してみるのもおすすめです。

相続に精通した専門家であれば、公平な立場から遺産分割方法を提案してくれます。

STEP④ アパートの管理会社やローン借入先の金融機関に連絡する

遺言書もしくは遺産分割協議によってアパート経営を引き継ぐ人物が決定したら、経営者が変わることを管理会社および金融機関に連絡しなければなりません。

管理会社に連絡すれば、家賃の振込先口座の変更手続きや契約書の名義人変更手続きなどを行ってくれます。

また、アパートローンの借入先である金融機関に連絡することで、団体信用生命保険の手続きやローンの承継手続きなどを行ってもらえます。

STEP⑤ アパートの名義変更をする

相続によってアパートを受け継いだときには、亡くなった人から相続人に名義変更手続きをしなければなりません。

アパートなど不動産の名義変更手続きは、法務局にて相続登記の申請を行います。

相続登記の申請を行うには、登記申請書の作成や添付書類の収集が必要です。

なお、相続登記の申請は不動産の数だけ行う必要があります。

そのため、亡くなった人が複数の不動産を所有していた場合、必要な書類の数や作成する登記申請書の数も それだけ増えてしまい、手続きに非常に手間がかかるでしょう。

なお、相続登記の申請は自分で行うこともできますが、数万円程度で司法書士に依頼も可能です。

自分で手続きを行うのは難しい場合やできるだけスムーズに相続登記の申請を完了したい場合は、司法書士に相続登記を依頼してしまうのが良いでしょう。

グリーン司法書士法人でも相続登記に関する相談をお受けしていますので、お気軽にお問い合わせください。

STEP⑥ 故人の準確定申告をする

亡くなった人がアパート経営を行っていた場合、相続人は準確定申告を行わなければならない可能性が高いです。

準確定申告とは、亡くなった人の代わりに相続人が確定申告を行うことです。

不動産経営をしていた人など下記に該当する人物が亡くなった場合は、準確定申告を忘れずに行いましょう。

- 亡くなった人が自営業・フリーランスで48万円以上の所得があった場合

- 必要経費以外で副収入が20万を超えていた場合

- アルバイトの掛け持ちなどで2ヵ所以上から給与があった場合

- 400万円以上の年金受給があった場合

- 2,000万円以上の給与所得があった場合

- マンションや駐車場など不動産を貸し出していた場合

- 株取引などで48万円以上の所得があった場合

- 懸賞金や賞金を貰っていた場合

なお、準確定申告の期限は「相続開始から4ヶ月以内」と短いので、遅れないようにご注意ください。

準確定申告の方法および必要書類は、下記の通りです。

| 提出先 | 故人の住所地の所轄税務署 |

| 手続きする人 |

|

| 必要なもの |

|

STEP⑦ 相続税の申告・納税をする

相続によってアパートなどの遺産を受け継いだ場合、相続開始から10ヶ月以内に相続税の申告および納税をしなければなりません。

相続税は、預貯金や不動産など個別の財産に対してかかるのではなく、遺産総額に対してかかります。

また、相続人の人数によっても相続税の基礎控除の金額や税額が変わります。

そのため相続税申告を行うためには、事前に相続人調査や相続財産調査、遺産分割協議を完了させておかなければなりません。

申告前に行う手続きを考えると、相続開始から10ヶ月以内という期限は非常に短いです。

どのように手続きを進めて良いかわからない場合や申告遅れが不安な場合は、相続に詳しい税理士に依頼することをおすすめします。

なお、相続ではなく生前贈与によってアパートを受け継いだ場合は、相続税ではなく贈与税の申告が必要です。

贈与税の申告および納税期限は「贈与を受けた翌年の2月1日から3月15日の間」であり、相続税の申告期限とは異なるのでご注意ください。

4章 アパート経営を引き継いだ後にすべきこと

子供や孫がアパート経営を無事引き継いだ後は、中長期的に経営を続けるために、管理会社の切り替えや修繕などを検討していきましょう。

アパート経営を引き継いだ後にすべきことは、主に下記の通りです。

- アパートの管理会社・管理方法の切り替え

- アパートの修繕や建て替え

- アパート経営以外の活用・売却

それぞれ詳しく見ていきましょう。

4-1 アパートの管理会社・管理方法の切り替え

アパート経営を引き継いだ後は、管理方法や管理会社の切り替えを検討しましょう。

特に、下記のケースでは管理方法や管理会社を見直すことで収益性が上がる可能性があります。

- 立地が良く入居率も9割以上なのに家賃保証型サブリースを選択しているケース

- 6ヶ月以上空室が発生しているケース

立地が良く実際に入居率も高い物件は、入居者が集まらず赤字になってしまうリスクが低いため、家賃保証型サブリースを利用するメリットは少ないです。

家賃保証型サブリースは管理手数料が高く設定されているため、管理方法を変更すれば手元に残せるお金を増やせる可能性もあります。

また、6ヶ月以上にわたり空室が発生している場合、管理会社に問題があるかもしれません。

管理会社の見直しや管理方法をサブリースにすることも検討しましょう。

4-2 アパートの修繕や建て替え

受け継いだアパートの状態が悪い場合、修繕や建て替えを行えば入居者が集まる可能性があります。

空室をリフォームすれば現在のニーズに合った部屋や設備にできます。

またアパートの築年数が古く、老朽化が激しい場合は経営引き継ぎ時に建て替えをしてしまうことも考えなければなりません。

建て替えを行えば、減価償却費を経費として計上できるので、賃貸経営にも有利に働きます。

4-3 アパート経営以外の活用・売却

アパートが老朽化し利回りが下がってくることを見据え、出口戦略を考えておきましょう。

例えば、アパートが老朽化した時点で解体や売却をすれば、アパート経営以外の活用も可能です。

アパートを解体して更地にすれば、駐車場経営や更地を貸すこともできます。

利回りはアパート経営より下がる可能性がありますが、活用の幅は更地にしてしまった方が広がるはずです。

また、将来的に不動産の価値が下がることが予想される場合や管理が負担になる場合は、時期を見てアパートを売却してしまうこともご検討ください。

相続したアパートを活用、売却する際には、故人から相続人へ名義変更手続きをすませなければなりません。

アパートの名義変更手続きは、法務局にて相続登記の申請を行う必要があります。

相続登記は自分でも行えますが、司法書士に数万円程度で依頼も可能です。

グリーン司法書士法人でも相続登記に関する相談をお受けしていますので、お気軽にお問い合わせください。

まとめ

アパート経営を引き継ぐ方法は複数あり、それぞれメリットやデメリットがあります。

引き継ぐ予定のアパートの立地や建物の状況、相続人の状況によって行うべき対策は変わってくるので、自分に合う方法を知りたい場合は相続対策に詳しい司法書士や税理士に相談するのがおすすめです。

また、アパート経営を引き継いだ後に利益を出し続けていきたいのであれば、賃貸経営を引き継ぐ前にアパートの状態や周辺地域の賃貸需要について調べておくことも大切です。

アパート建築時と状況が変わり周辺地域の賃貸需要が下がっているのであれば、アパート経営を引き継ぐのではなく他の土地活用やアパートの売却も視野に入れる必要があります。

なお、アパートを相続や生前贈与などで引き継ぐ際には、名義変更手続きを行う必要がある点も理解しておきましょう。

グリーン司法書士法人では、相続対策や生前贈与に関する相談をお受けしています。

初回相談は無料ですし、グループ会社には不動産会社もありますので、相続対策から不動産活用の相談まで一括でお受けできます。